本文來自格隆匯專欄:趙偉宏觀探索;作者:趙偉團隊

報吿要點

主要結論

通脹歸來:貨幣政策在宏觀經濟和資產配置中的重要性將更加凸顯

2022年是典型的貨幣政策大年,2023年政策利率依然是資產定價的關鍵“變量”。在美國通脹壓力持續放緩、歐元區和英國通脹拐點已經出現的背景下,市場對美、歐、英央行2023年上半年加息結束有共識,但高利率維持多久,何時降息,降息節奏的快慢,誰先降息,以及降息的終點利率水平都是未知的。

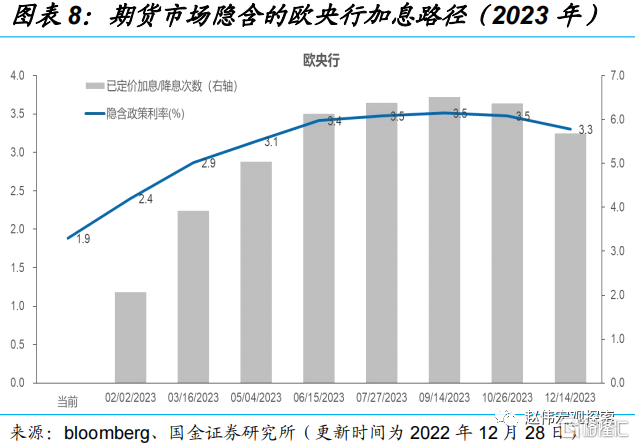

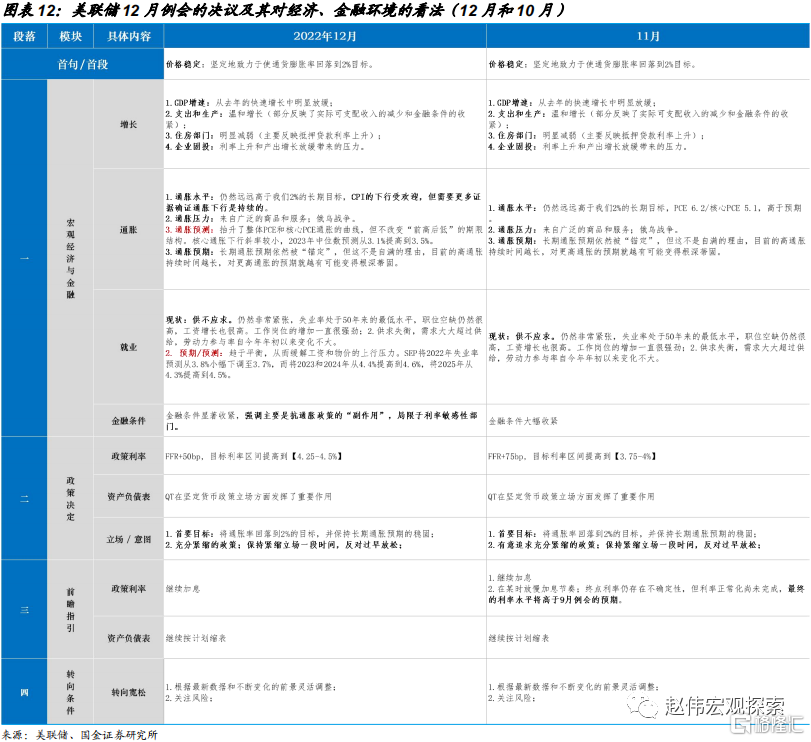

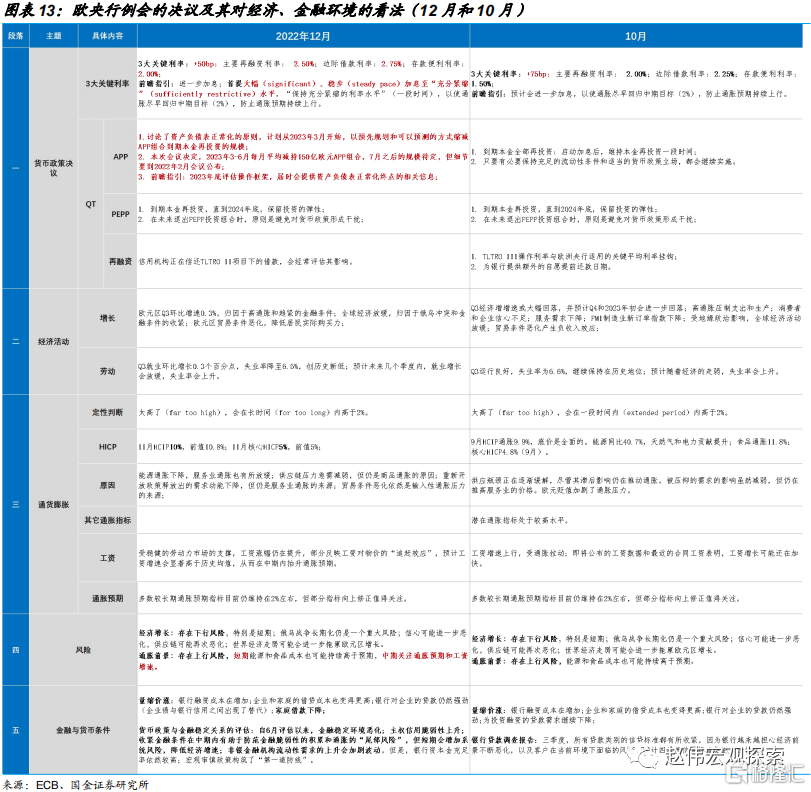

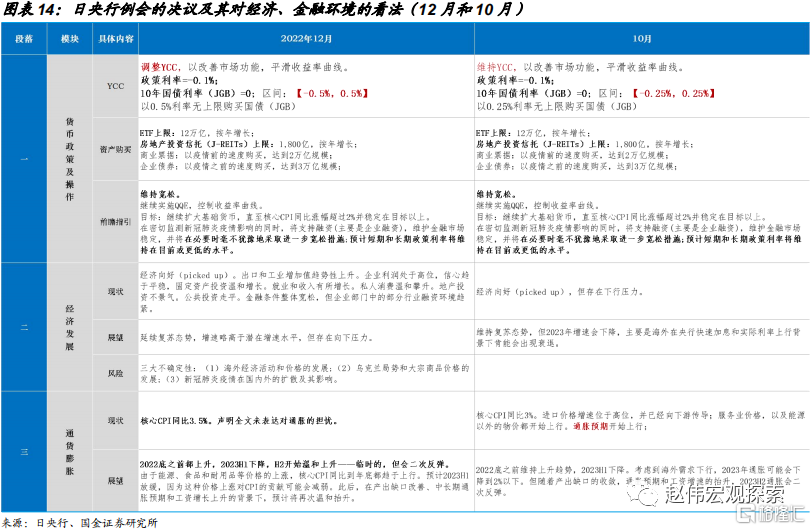

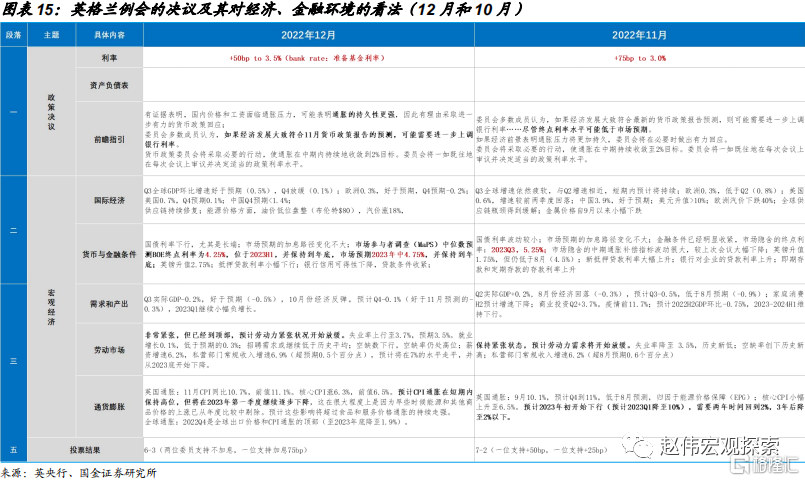

短期而言,市場與貨幣政策當局仍存在預期差。美聯儲12月例會決議符合市場預期,但市場卻選擇“理性忽視”美聯儲給出的加息指引,認為美聯儲轉變立場的時點會提前。歐央行在12月例會中的表態超市場預期,導致市場大幅上調其終點利率預期。日央行12月調整YCC後,期貨市場已經開始定價2023年加息。英格蘭銀行暗示市場定價的終點利率太高(4.75%),但並未明確加息的終點。

中期而言,如果低通脹、低利率和低波動時代一去不復返,貨幣政策將走出“流動性陷阱”,在經濟週期和資產配置中發揮着更重要的作用。貨幣政策不再單向地追求寬鬆,以增長或就業為主要目標,因為通脹已經從“軟約束”變為“硬約束”。政策當局越來越需要在多目標間取得平衡,因此可能成為新的擾動。

央行筆記:從央行視角把脈經濟,從經濟出發理解央行

“央行筆記”系列報吿的研究對象主要為海外四大央行:美聯儲、歐央行、日央行和英格蘭銀行。她們擁有大致相似的目標函數,廣義上包括:物價穩定、充分就業、經濟增長和金融穩定,只是不同央行的表述有差異,雖然“物價穩定”都是第一性的,但在實踐中,不同時期會各有所側重。

但是,它們面臨着明顯不同的約束條件,如政治經濟體制,或宏觀經濟運行的現實。同時跟蹤四大央行,通過比較研究,彼此參照,更有助於把握貨幣政策動向及決策背後的行為邏輯。其中,美聯儲的地位最突出。這不僅是因為美聯儲政策廣泛的外溢效應,還因為美聯儲的政策框架對理解其它央行的行為很有幫助。

筆記系列大致包括:1.熱點思考;2.例會決議和前瞻;3.央行對經濟、金融形勢的看法;4.政策委員會成員的演講;5.與市場熱點問題相關的工作論文;6.此外,還會還包含一些常規跟蹤,如市場隱含的政策利率水平,央行資產負債表的變化等。這些都是中央銀行研究者的必修課。以筆記的形式持續跟蹤,是自我鞭策,是對思考和判斷的記錄,是未來複盤的重要資料。

風險提示:通脹下行斜率不達預期;地緣政治“黑天鵝”。

報吿正文

一、通脹歸來:貨幣政策在宏觀經濟和資產配置中的重要性將更加凸顯

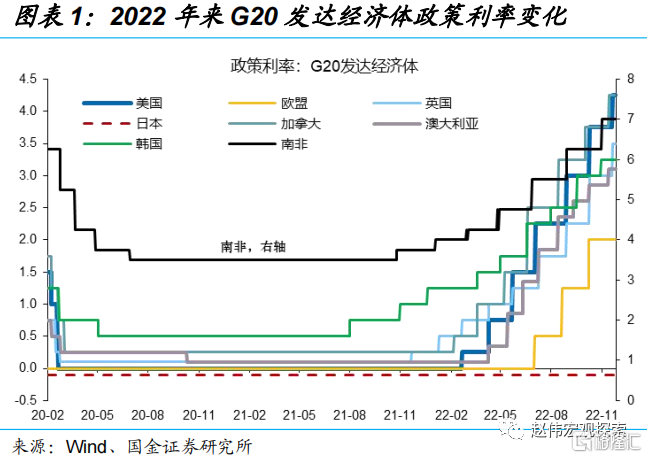

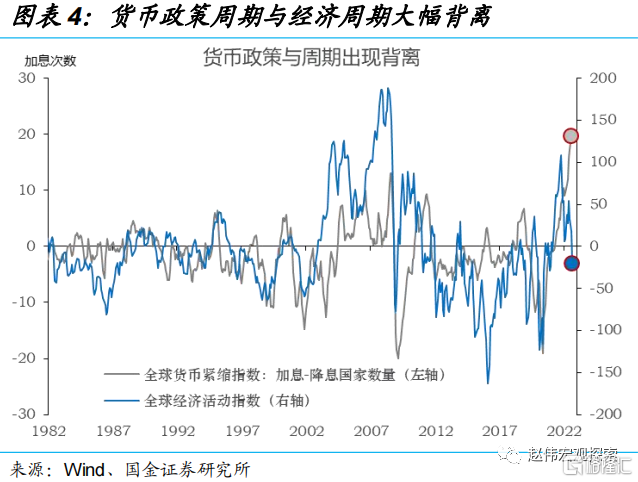

從全球央行貨幣政策緊縮的程度和同步性來説,2022年是一個極端的年份。因為無論是加息央行的數量,還是加息的頻次、幅度,都創下了近半個世紀以來的記錄。在我們跟蹤的108家央行中,7月高峯期時加息的央行的數量佔比超過了一半,其中,G20中就有11個經濟體加息,包含美國、歐盟、英國等6個發達經濟體。時至年末,全球加息進程尚未結束,卻已然與全球經濟活動狀況大幅背離——貨幣政策已落後於經濟週期。

美聯儲在全球金融市場中發揮着與美國的相對經濟實力不相稱的影響力[1]。因為她是美元的唯一發行者,是美債最大的單一持有人,而美元又是最主要的國際貨幣,美債是全球最主要的安全資產;聯邦基金利率是影響美元匯率的重要變量,也是美債、進而也是全球風險資產定價的“錨”;美聯儲與多家央行建立了常備互換業務(FIMA),扮演着“央行的央行”的角色。所以,美聯儲是國金金融市場上“最大的玩家”,説美聯儲政策“牽一髮而動全身”並不誇張。

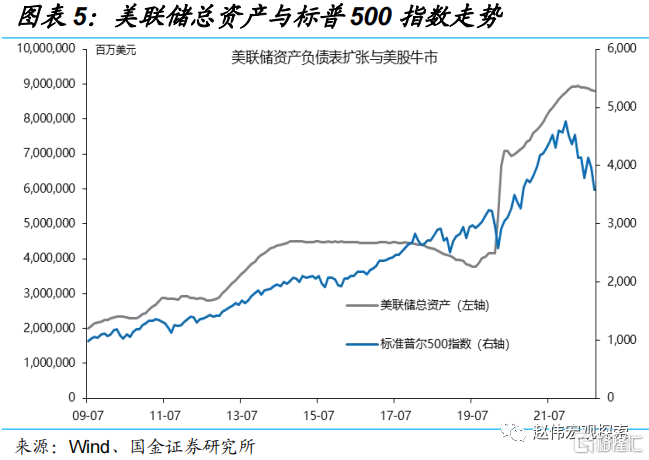

但美聯儲不是唯一的玩家。無論是判斷美元指數,還是美債收益率,抑或是全球風險資產的表現,僅關注美聯儲都遠遠不夠。例如歐央行在12月例會中的鷹派表態使美元指數大幅回落。日央行12月提高“收益率曲線控制”(YCC)利率上限,美債收益率也隨之大幅跳升,美元指數下挫(日元升值)。從資產負債表規模而言,歐央行可與美聯儲媲美。2008年金融危機之後,美聯儲資產負債表規模與美股,美、歐、日三大央行資產負債表與全球權益資產都表現出了一定的正相關性。市場也因此將這一輪美股長牛稱為“水牛”。

[1]參考:Miranda-Agrippino et al., 2020, Global Footprints of Monetary Policies, Bank of England,Working paper.

2022年是非常典型的貨幣政策大年,看準貨幣政策,就能掌握市場的節奏。之所以美聯儲的(幾乎)每一次例會都是市場關注的焦點,就是因為每次決議都可能沒有被充分地定價,都充滿了“意外”。在4次季末例會上,美聯儲都大幅調整了預測的聯邦基金利率的路徑。這是在自我糾錯。所以,最佳策略或許不是“別與美聯儲作對”,而是“比美聯儲更正確”。

在美國通脹壓力持續放緩、歐元區和英國通脹拐點已經出現的背景下,市場對美歐英3大央行明年上半年加息結束是有共識的,但是,高利率維持多久,何時開始降息,降息節奏是否像加息一樣快,誰先降息都是未知的。所以,2023年,政策利率依然是資產定價的關鍵“變量”,不應低估它的擾動。

貨幣政策當局與市場仍存在預期差。美聯儲12月例會決議符合市場預期,但市場卻選擇“理性忽視”加息指引,認為美聯儲轉變立場的時點會提前。但尚未被充分討論的是,美聯儲降息節奏會有多快,降息週期有多長,終點利率又是多少?如果美國只是“淺衰退”,工資通脹的壓力又是中期的,我們何時才能回到“低利率時代”?歷史能在多大程度上作為未來的參照系?

歐央行12月例會中的“鷹派”表態超出市場預期,導致市場大幅上調ECB終點利率的預期(3.5-3.75%),明年3月開始的縮表將進一步增強歐元區的金融壓力。日央行調整YCC也引起市場更多猜想:是退出YCC的“前奏”嗎,會改變負利率政策嗎,會退出QQE嗎?英格蘭銀行暗示市場定價的終點利率(4.75%)太高了。市場參與者調查(MaPS)的中位數預測認為終點利率為4.25%,上半年加息結束,並維持到年底。

中期而言,如果低通脹、低波動和低利率的時代一去不復返,那也就意味着貨幣政策終於走出了“流動性陷阱”,並將在經濟週期和資產配置中發揮着更重要的作用。這並不是説曾經的零利率/負利率或量化寬鬆政策是無效的,而是説貨幣政策不再只是一味地追求寬鬆,以增長或就業為主要目標,因為通脹已經從“軟約束”變為“硬約束”,貨幣政策越來越需要在多重目標之間取得平衡,其自身也因此可能成為新的擾動因素。

二、央行筆記:從央行視角把脈經濟,從經濟出發理解央行

為此,我們推出“央行筆記”(下文簡稱“筆記”)系列報吿,每月更新。研究對象主要為海外四大中央銀行:美聯儲、歐央行、日央行(日本銀行)和英格蘭銀行。她們擁有大致相似的目標函數,廣義而言包括:物價穩定、充分就業、經濟增長和金融穩定,只是不同央行的表述略有差異,雖然“物價穩定”是第一性的,但在實踐中,不同時期會各有所側重。

美聯儲的政策目標即所謂的“雙重使命”——物價穩定和最大就業,但同時還承擔着宏觀審慎監管的職能。英格蘭銀行政策目標的表述與中國人民銀行最為相似,即維護2%通脹目標,並促進經濟增長和就業。歐央行表面上是單一通脹目標制,但也非常關注就業、增長和金融風險。針對2%的通脹目標,美聯儲、歐央行和英格蘭銀行都強調“對稱性”。日央行追求的卻是“超調”。

四大央行面臨着明顯不同的約束條件,如政治經濟體制,或宏觀經濟運行的現實。即使是“獨立性”較高的美聯儲,也只是一種有限的獨立性,美聯儲主席和FOMC理事都需要由美國總統提名,並經過國會審議通過,美聯儲的日常行為也要受到來自國會的監督。例如,在耶倫任期內,共和黨議員就提議限制美聯儲相機抉擇的空間,主張迴歸“泰勒規則”。歐元體制被詬病最多的或許是強有力的財政權力機構的缺位,這常常使得歐央行“獨木難支”。因為在後危機時代,貨幣越來越多地需要與財政協同,才能更好的實現政策目標。日央行比較有特色的是,財政部和內閣辦公室也會參加例會,並發表看法。

同時跟蹤四大央行,通過比較研究,彼此參照,更有助於把握貨幣政策動向及決策背後的行為邏輯。在四大央行中,美聯儲的地位最突出,也將是我們關注的重點。這不僅是因為美聯儲政策廣泛的外溢效應,還是因為美聯儲的政策框架對理解其它央行的行為很有幫助。正如在三維空間中需要3個座標才能精確定位一樣,也需要站在其它央行的視角“審視”美聯儲。因為美聯儲不總是“正確的”,也不總是行動最早的。例如英格蘭銀行早在2021年12月例會就領先美聯儲加息了。

但值得強調的是,不宜用美歐央行的視角來看待日央行的行為。對日央行而言,當前的通脹或許還稱不上壓力。日央行暫未考慮“關閉音樂”(改變政策立場),而應該“拿起酒杯”慶祝,因為無論是2013年實施量化質化寬鬆(QQE)政策,2016年1月實施“負利率”,還是2016年9月實施YCC,日央行目標函數就是讓通脹“超調”。對於深度老齡化和長期深陷於通縮的日本而言,這一目標幾乎只能在大宗商品漲價時期才能實現。

央行例會的所有素材(聲明、紀要、預測等)都是筆記關注的重要內容,每次我們都會歸納和比較。四大央行每年都有8次例會,平均每6週一次,2023年每月至少都有一家央行例會,集中時多達3家。一般有4次會議更重要,內容更豐富,例如美聯儲在季末例會上會發布經濟預測摘要(SEP)。日央行在1、4、7、10月的例會上會發布經濟展望。這些都是央行與市場溝通的渠道,也是前瞻指引政策的落地方式。美聯儲和歐央行的例會我們都會第一時間點評,日、英央行例會則會有選擇性的點評,筆記都會統一歸納和總結。

經濟展望、貨幣政策執行報吿(或公開市場操作報吿)是筆記關注的另一重點。我們曾以此搭建央行視角下的經濟、金融分析框架。中央銀行是經濟學(或金融學)博士的聚集地,尤以美聯儲為代表——被稱為“世界上擁有經濟學(或金融學)博士學位的員工最多的政府機構”。政策委員會做決定之前,都會聽取內部研究人員對經濟、金融形勢的分析,它們是央行決策的重要依據。美聯儲每半年就需要在國會做一次聽證,面對各種質詢,美聯儲主席需要為每一個決定提供有以事實和研究為基礎的證據。

四大央行都較重視政策的透明性,希望通過市場高效的定價機制來提高政策傳導效率,同時也希望在市場的反饋中提高決策的科學性。所以,為了讓市場理解政策的邏輯,就需要向市場解釋決策背後的根據。會議紀要和政策相關的報吿都是研究中央銀行政策和行為邏輯的一手資料。所以,在以中央銀行為研究主題的著作中,例會決議都是重要的參考文獻。此外,政策委員會成員一般會通過各種公開演講的機會傳達政策決議或引導市場預期。所以,委員會成員的演講也是筆記關注的內容。除此之外,我們還會結合市場熱點,推介央行成員的相關學術研究成果(如working paper)。

筆記的內容大致包括:1. 熱點思考;2. 當月例會的決議和下次例會的前瞻;3.央行對經濟、金融形勢的看法;4. 政策委員會成員的演講;5. 與市場熱點問題相關的工作論文;6. 此外,還還包含一些常規跟蹤,如市場隱含的政策利率水平,央行資產負債表的變化等。這些都是中央銀行研究者的必修課。以筆記的形式持續跟蹤,是自我鞭策,是對思考和判斷的記錄,是覆盤的重要資料。

風險提示:

1、通脹下行斜率不達預期。在勞動力短缺的情況下,工資增速難以回到疫情前的低位,進而抬升通脹的長期中樞水平。

2、地緣政治“黑天鵝”。逆全球化思潮、地緣政治衝突等,可能對全球和地區貿易產生影響。