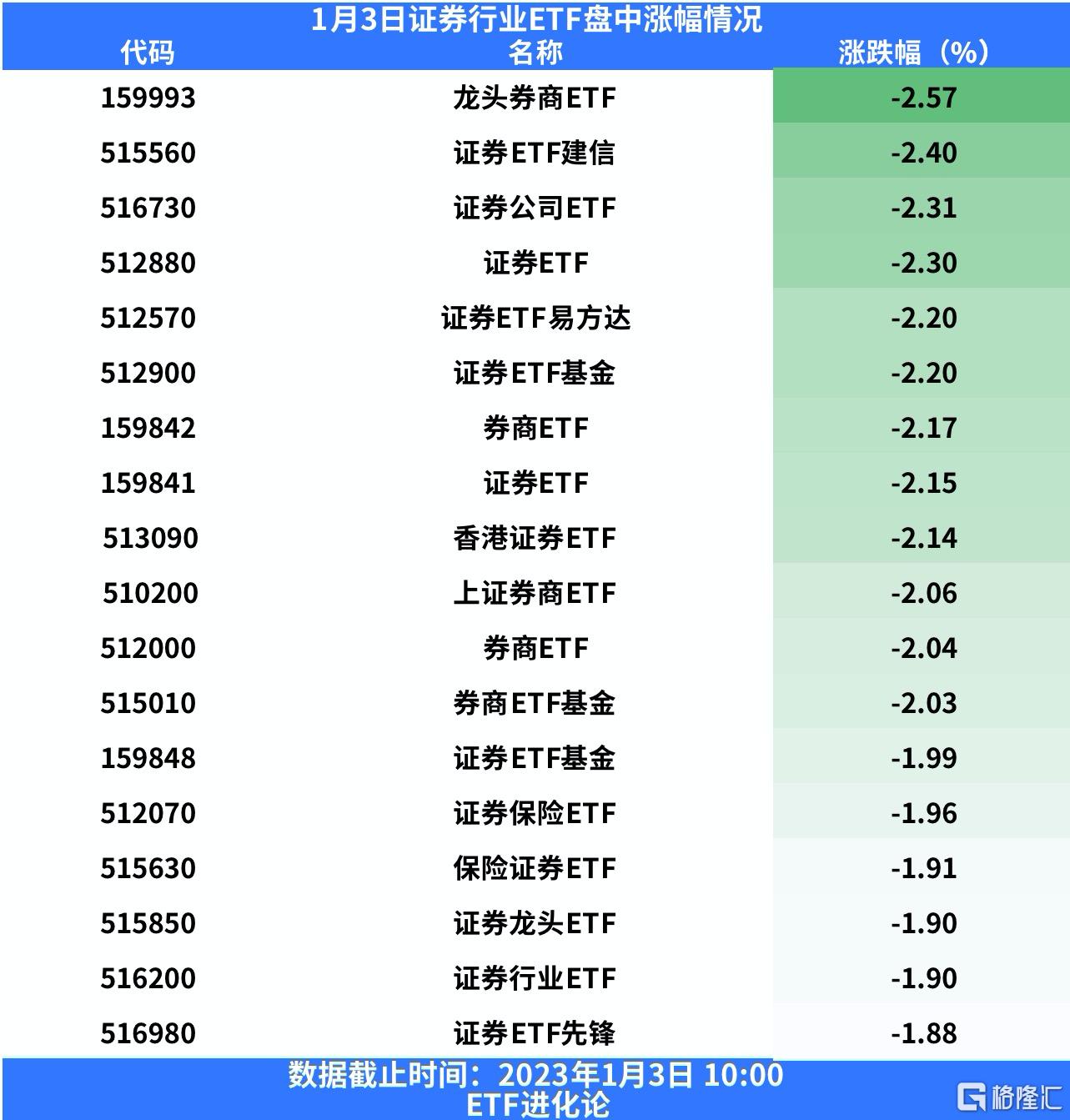

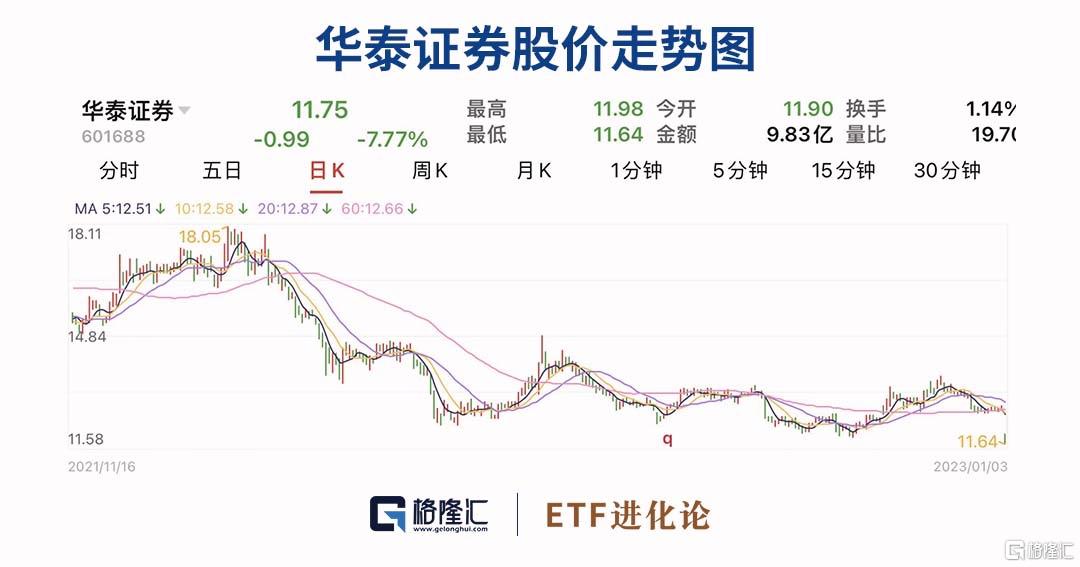

1月3日,證券板塊下挫。截至發稿,華泰證券跌超7%,國投資本、廣發證券、首創證券跌超4%,。ETF方面,龍頭券商ETF、證券ETF建信、證券公司ETF、證券ETF等均跌超2%。

消息面上,12月30日晚間,華泰證券公吿稱,擬按照每10股配售3股的比例向全體A股股東配售股份,募資不超280億元,募資將全部用於補充公司資本金和營運資金,以提升公司市場競爭力和抗風險能力。

預案顯示,華泰證券此次募集資金,擬主要用於發展資本中介業務、擴大投資交易業務規模等。

具體而言,華泰證券擬將不超過100億元用於發展資本中介業務,並擬將不超過80億元用於擴大投資交易業務規模。此外,華泰證券擬用不超過50億元增加對子公司的投入、不超過30億元用於加強信息技術和內容運營建設、不超過20億元補充其他營運資金。

對於發展資本中介業務,華泰證券表示,近年來,以融資融券為代表的證券公司資本中介業務快速發展。該公司兩融業務規模長期處於市場優勢地位,截至2022年6月末,母公司融資融券業務餘額1158.70億元,市場份額達7.23%,整體維持擔保比例為314.08%;其中,融券業務餘額169.76億元,市場份額達18.14%。“未來公司資本中介業務將持續加強營銷服務體系建設,不斷提升業務運營效率,着眼於券源獲取能力、客户服務能力和金融科技運用的差異化競爭優勢,進一步提升業務發展質量。”

值得注意的是,這是繼2023年1月13日中信證券拋出280億元配股計劃、成為國內券商行業歷史上最大的一次配股融資後,國內券商行業再現280億配股融資。

2022年前三季度,華泰證券合計實現營業收入236.18億元,同比減少12.22%;實現歸屬於上市公司股東的淨利潤78.21億元,同比減少29.21%。

截至12月30日收盤,華泰證券A股漲0.55%,報12.74元/股,全年累計收跌25.68%;H股漲0.68%,報8.93港元/股,全年累計收跌27.9%。

近一年,上市券商融資步伐加速。數據顯示,2022年以來已有8家上市券商通過定向增發、配股、可轉債等方式完成再融資;此外,還有中金公司百億規模的配股再融資正在醖釀之中。

據統計,國金證券、長城證券通過定向增發的方式,募集資金總額分別為58.17億元和76.16億元。興業證券、東方證券、財通證券、中信證券四家券商進行配股,募集資金總額分別為100.84億元、127.15億元、71.72億元、223.96億元。中國銀河、浙商證券完成可轉債發行,發行金額分別為78億元、70億元。

此外,今年9月,中金公司公佈配股預案,擬以“10配3”的比例配股8.77億股,預計募集資金270億元。

從募資投向來看,發展資本中介業務、自營業務成為券商發力重點。例如,中信證券280億配股方案中,計劃投入不超過190億發展資本中介業務。中金公司不超過270億的配股方案中,擬將不超過240億投向包括但不限於資本服務與產品業務、投資銀行業務、財富管理業務、私募股權業務、資產管理業務。

不過,由於需要投資者拿出真金白銀參與,從二級市場走勢來看,在披露配股預案的最初階段,券商股價往往會出現一定幅度調整。如中金公司今年9月13日晚間發佈配股預案,9月14日盤中一度逼近跌停。

業內人士認為,證券行業作為典型的資本密集型行業,淨資本不僅決定證券公司行業地位、盈利能力,還有助於保障其穩健經營、防範和化解風險。

展望2023年,中泰證券表示:看好券商板塊,企業盈利改善 預期下風險偏好提升,當前板塊賠率高。

總量層面:隨着穩經濟政策出台,以及疫後經濟復甦預期提升,分子端盈利改善預期將帶動風險偏好提升;

政策層面:以全面註冊製為新起點,資本市場新的制度建設週期逐步開啟;

估值層面:當前板塊1.2倍PB,近10年5低分位。