一半退潮,一半捲到海外。

新的一年就要來了,你所在的行業還好嗎?

2022年,對於太多行業來說是特殊的一年,消費行業尤甚。疫情第三年,消費市場的動盪、調整、機會,讓掙扎、探索、瘋狂的故事比往年更多一些。

有錢的大佬加碼頭部,砸出了更多獨角獸,謹慎的資本觀望,等待「抄底價」,導致消費項目有的高攀不起,有的估值見底。

三年疫情改變不了的是,消費依舊是中國市場的永恆主題,作爲近些年新經濟範疇下的重要分支,新消費已經且還在誕生最多的網紅賽道。茶飲、咖啡、預製菜,飛盤、露營,還有居家健身和美妝,在2022年都是大事不斷。它們之中,有的是常青賽道、熱度經久不衰,有的早已是競爭紅海、又被重新炒熱,還有的是尚爲稚嫩的市場、沒準備好就被推上風口浪尖。

2023年將至,從業者們在開啓新徵程之前,有必要先來看看過去一年行業裏發生了哪些變化。結合熱度和場景,我們選取了「吃喝」、「玩樂」、「悅己」三大版塊的七個行業,從中大致勾勒出中國消費市場的新趨勢。

「吃喝」

茶飲 :直營變加盟,高端「搶」中端

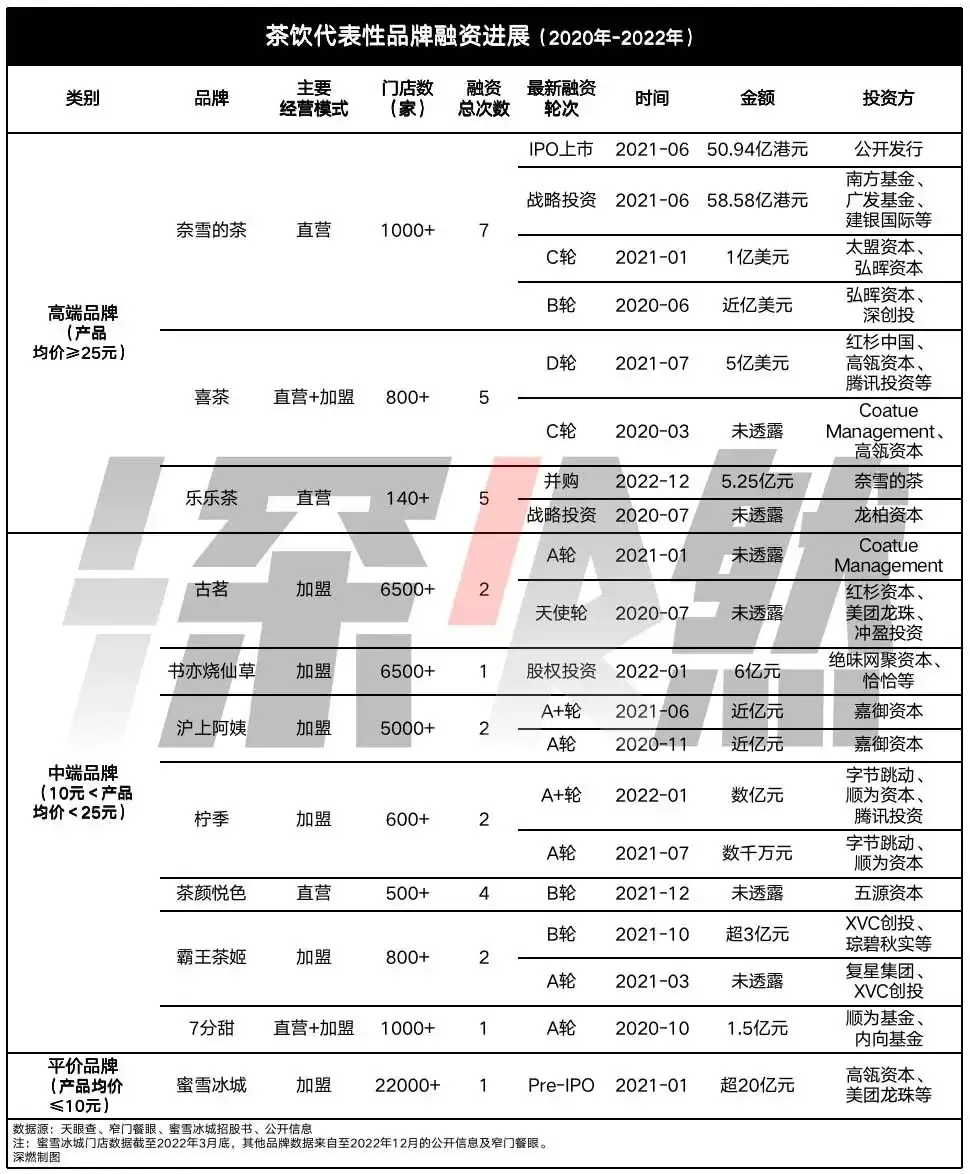

2022年,新茶飲發生了許多行業大事件:蜜雪冰城衝擊IPO,喜茶開放加盟,奈雪收購樂樂茶,書亦燒仙草、檸季進入獨角獸行列。

這背後是茶飲行業的縮影——頭部效應更加突出,中端市場玩家存在感變強,高端品牌用加盟或收購「圈地盤」。

持續三年的疫情,對重投入的高端茶飲的打擊頗深。2022年上半年,奈雪自上市以來首次出現營收下滑,業績由盈轉虧。根據久謙中臺紀要的信息,喜茶2022年前三季度的收入同比下滑20%以上。

高端品牌開始俯身搶中低端的份額。喜茶在年初帶頭降價5至7元,奈雪、樂樂茶跟上,不過,換來的收益不同,接近喜茶的投資人凌涵告訴深燃,這導致喜茶毛利下滑;奈雪面臨的情況稍好,因爲其上市後供應鏈能力、自動化水平提高,沒有影響整體盈利能力。

行業再跑出兩隻獨角獸。2022年一季度,書亦燒仙草和檸季分別拿到了6億元、數億元的融資。最吸引市場眼球的,是成立24年僅一輪融資的蜜雪冰城:擴張不靠自己靠2.2萬加盟店,賺錢不靠賣奶茶靠的是供應鏈,招股書顯示,其2021年歸母淨利潤達到19.1億元,盈利水平遠好於餐飲企業。

面對越來越「卷」的市場、投資人的財務回報壓力,喜茶和奈雪的應對之道不同。

2022年12月,堅持直營模式10年後,喜茶開放加盟。凌涵說,對於籌備上市的喜茶,這是一劑搶佔高線城市以外市場、緩解資金壓力的「快效藥」。

遼寧的季瑤第一批申請加盟喜茶,近日剛通過面試環節。她和多位加盟商對喜茶共同的疑問是,相比一線城市,其在二線及以下市場的影響力能保留多少;喜茶在加盟商管理方面不如古茗等以加盟模式爲主的品牌更有經驗,第一批加盟商是否意味着要陪着喜茶踩坑。

奈雪則選擇花5.25億元收購樂樂茶43.64%的股份,成爲其第一大股東。根據久謙中臺的訪談紀要,奈雪的首要目的是獲取財務回報,後續期待樂樂茶獨立上市或出售其股份;次要目的是優化競爭環境,降低公司在門店拓展和運營方面的壓力。

杭州信得寶創投投資人李嘉明對深燃總結,降低單價、開放加盟都說明,目前喜茶們在高線市場增長乏力,急需下沉找增量,反倒是從下沉市場長出來的蜜雪冰城,是個不錯的商業拓展模式;而奈雪對樂樂茶的收購、喜茶投資咖啡品牌少數派,是茶飲品牌逐步拉開矩陣戰的標誌,行業競爭將更加激烈。

咖啡:老將「下沉」激戰,新秀跨界入場

2020年-2021年,涌入咖啡賽道的熱錢金額不及茶飲,2022年,一級市場傳遞給咖啡品牌的寒意比茶飲更濃。

速溶咖啡雖然乘着疫情線上化的東風更快鋪向市場,但三頓半、隅田川咖啡等的最新一輪融資也都停滯在2021年。現磨咖啡品牌中,Manner、M stand、挪瓦咖啡的上一輪融資還停留在2021年,只有Seesaw於2月宣佈,獲得數億元的新融資。

關注酒水飲料的投資人陳勵不再關注現磨咖啡的早期項目,只考慮投資明星項目,而即便是明星項目,大機構的態度也很謹慎,都在觀望價格。

相比於茶飲玩家之間越來越像,咖啡因爲需求分化,差異化競爭愈發明顯。陳勵總結道,重性價比、重場景、重品質的三大需求,價格段從低到高,分別對應瑞幸咖啡、Manner,星巴克、Tims咖啡,Seesaw、%咖啡三類玩家。

2022年的消費環境下,單價低、消費快的「性價比」,打贏了「空間場景」。兩個模式的代表玩家瑞幸和星巴克,業績一升一降是最直接的證明。瑞幸咖啡開始盈利,2022年前三季度實現淨利潤4.35億元。星巴克中國的營收連續多個季度暴跌。

這本質上,是咖啡在從場景走向產品、從商務走向生活化。在李嘉明看來,星巴克等外來品牌提供的場景,過去有社交、空間溢價,但在線下商業豐富的今天「失靈」了,瑞幸、Manner的「快咖啡」更匹配消費者的需求,也實現了更高的單店效率。

陳勵將瑞幸的策略總結爲,咖啡產品飲料化,渠道從高線城市向下滲透,社羣精細化運營,以及產品研發、門店選址、營銷都數字化。

不過,在熬過疫情期間的閉店潮後,瑞幸接下來的挑戰是保持收入和用戶的持續增長。中國咖啡市場不斷有新玩家進入,咖啡又是一門區域競爭的生意,面對不同區域需要採取不同打法。2022年,瑞幸於12月初重啓加盟,就是經歷疫情陣痛後加速拓店的手段;而蜜雪冰城旗下品牌、7-10元價位的幸運咖,用加盟模式新開了800家門店。

李嘉明對比分析,咖啡賽道的競爭纔剛開始,競爭階段相當於5-6年前的新茶飲。咖啡新勢力要面對海外品牌Tims、皮爺咖啡(Peet's Coffee)的搶食,傳統行業巨頭中國郵政、中國石化、同仁堂、李寧的躍躍欲試,還有本土新品牌的加速擴張。

預製菜:市場教育不夠,加盟再等三年

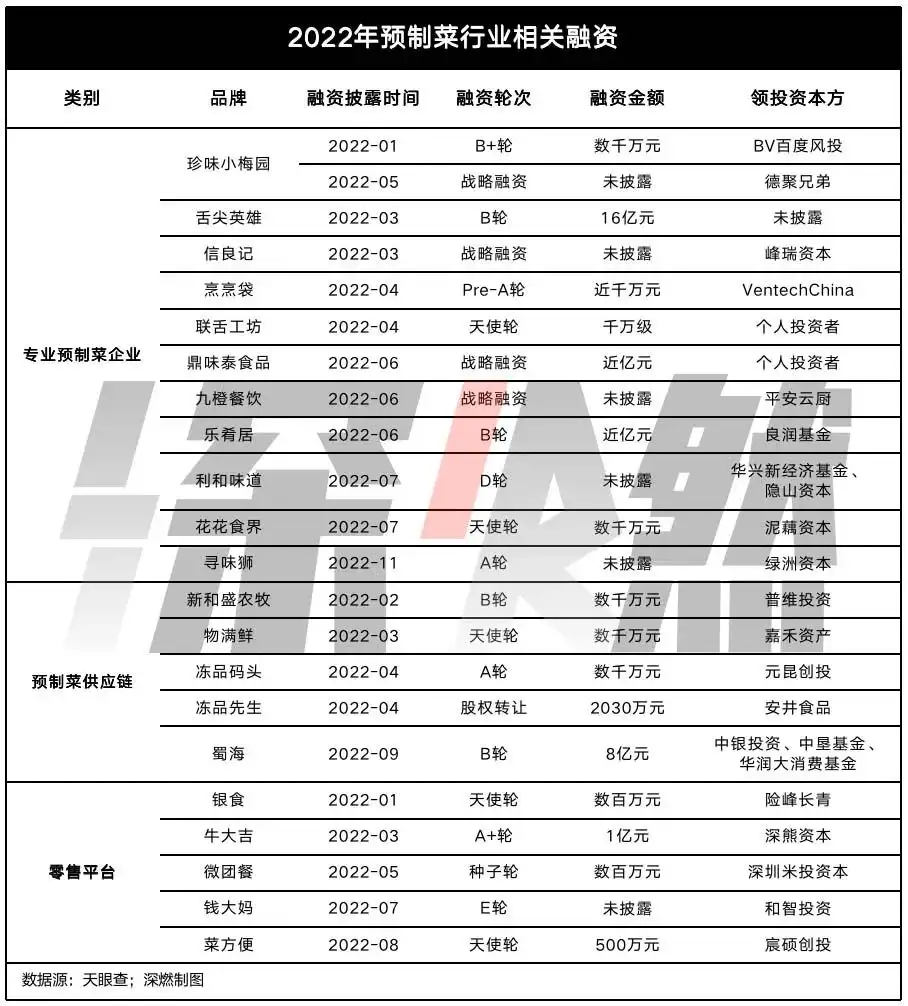

預製菜,被認爲是過去一年資本界的第一道「大餐」。標誌性事件是2022年春節期間倡導就地過年,年夜飯大餐場景疊加冷鏈物流的發展,引得更多C端用戶嘗試了一把。

與多個預製菜項目有過接觸的投資人常安回憶,2021年時,預製菜在機構內部的投資優先級就比較高,到2022年更是與碳中和、元宇宙等領域旗鼓相當。

預製菜被資本看好的原因,「主要是B端餐飲連鎖化趨勢下,預製菜帶來的效率提升和成本優化,以及疫情期間完成了天然的消費者教育,推動C端預製菜市場的發展提前了三到五年」,北京滄浪基金華中區域總裁賀文傑總結道。

而過去的玩家都是服務B端、利潤被壓得過低,沒有真正面向C端的全國性品牌。

「專業預製菜第一股」味知香2021年4月登陸A股的同時,預製菜在一級市場的投融資也出現高峯。進入2022年,多地出臺行業相關標準,告別野蠻增長的預製菜熱度再起:珍味小梅園、尋味獅都拿到了新一輪融資,安井食品、國聯水產、順豐、京東一衆上市公司加碼。與此同時,安井食品、國聯水產也代表中式預製菜,搶灘海外市場。

陣仗最大的,要數陸正耀、羅敏這兩位連續創業者,只不過,他們的項目舌尖英雄、趣店預製菜的加盟模式未被市場信服。

對於預製菜加盟模式本身,常安長期看好,只是鋪開加盟模式的時機還未到,還需再等兩到三年。賀文傑也認爲,影響預製菜向C端滲透的因素有很多,提升口味還原度、滲透更多場景之外,還需把預製菜和健康、安全掛上鉤。

這也是C端預製菜多選擇在單一渠道「圈地」的原因,一派主攻線上渠道,另一派搶佔線下,而謹慎的資本更傾向前者。預製菜領域資深創業者凍品在線&三餐有料董事長林志勇分析,線上品牌用廣度彌補了密度的缺失,起量更快,也能更快進入資本視野,但線上受限於流量和履約成本,天花板較低,稍待成熟也將鋪向線下。而主攻線下的品牌,通常還在借成熟業態(超市、菜市場、新零售渠道等)「帶路」的階段,一兩年後再鋪設自己的線下店。

在2021年接近5000億的預製菜市場裏,C端與B端的規模比例是2:8,頭部前三的安井食品、味知香等的佔有率均不到2%。誰能在「大行業、小公司」的預製菜裏圈到更大市場,是資本最看重的。常安看好有B端背景的C端公司,因爲在食品工業領域,把握B端的生產利潤或渠道利潤的企業,更有發展機會。

「玩樂」

飛盤:產業太稚嫩,資本不買賬

疫情之下,越來越多人出於健康和社交的需求,渴望離開有天花板的室內,新城市戶外運動崛起。2022年夏天,飛盤突然走紅。它強社交、低門檻、弱對抗,還很出片,契合一二線城市中產,尤其是新手及女性對戶外運動的需求。

有6年盤齡的王逸鵬,是中國大陸首位入選美國職業極限飛盤聯賽的選手,也是北京第一個極限飛盤組織BUC的組織者之一,他對深燃回憶,2020年,每次辦活動時只有二三十人報名,自2021年春末夏初,報名人數暴增。根據全國飛盤運動推廣委員會的調查數據,2021年全國參與飛盤運動的玩家約有50萬人,2022年呈幾何增長。

2022年上半年,飛盤市場才真正熱起來。一二線城市急速增加的飛盤俱樂部,最先把市場炒熱。上海一家2022年5月成立的俱樂部,只用一個月就吸納了500多位會員。深圳、北京的俱樂部數量從一年前的幾個增加到幾十個、幾百個。

下半年,首屆中國飛盤聯賽舉行,極限飛盤作爲新興體育項目被正式列入義務教育階段課程,飛盤熱度持續。根據艾媒諮詢,飛盤的核心產業規模從2019年的0.36億增長至2021年的0.76億,到2022年將達到2.32億。

產業鏈條上的飛盤器材製造商、場地運營方、飛盤俱樂部、飛盤教學,都跟着受益。但製造商分散、場地運營模式過重、教學規模更小,剩下最熱鬧的飛盤俱樂部,距離大規模商業化還有很遠的距離。

進行過調研的從業者青青子告訴深燃,最大問題是因爲整體產值低,利益相關方過早陷入利益糾紛;長尾效應不足,需要拉新促活。

現階段,絕大多數俱樂部還掙不到賽事贊助費、廣告費,單一靠會員入場費這一項。每場飛盤活動組織20-50人,每人收費50-200元不等,刨除場地費、教練費、水錢以及拉新成本,是微利狀態。只有保證會員數量和粘性,才能讓收入穩定增加。

但飛盤的拉新難度比露營還要大。青青子分析道,飛盤多是個人或帶一兩個朋友來玩,露營一般是單個或多個家庭的聚會。另一點原因是,在飛盤賽事、基地成形前,業內基本是小型俱樂部在運營。北京Huddler綜合訓練中心負責人申哥解釋說,因爲極強的社羣性質、組織門檻低、各項成本透明,飛盤俱樂部不易出現「大吃小」,反倒更容易從「大」分裂成幾個「小」的俱樂部,復購率和規模性不容易確保。

飛盤運動還受季節性限制,冬季、雨季生意均受影響。比如在2022年年底,北方的從業者在等來年春天,受疫情影響嚴重地區的從業者在等新冠感染者康復。申哥訓練中心的飛盤活動,從10月底至今一直是停滯狀態,考慮到感染新冠後,一個月內不建議劇烈運動,市場真正恢復可能要等2023年開春。

一位投資圈的戶外運動愛好者開玩笑說,「對於飛盤,我們只玩不投資」。申哥也表示,資本現在進入飛盤產業是不明智的,因爲它太稚嫩,至少還需要兩到三年的成熟期。

露營:裝備衝高端,營地難盈利

過去一年的戶外消費風,不只是捧紅了極限飛盤,還吹向了精緻露營。與疫情下旅遊市場的大縮減相反,在2020年初見風頭的露營,到2022年市場規模已達到千億,「露營+」模式(露營+飛盤/槳板、露營+親子/團建等)更加受到歡迎。

露營產業的投資機會被認爲遠大於飛盤。先是一些個人投資者,如民宿、文旅甚至餐飲投資人進場做露營。牧高笛等「露營股」在二級市場股價上漲的同時,機構投資者也在一級市場密集出手。

先來看裝備類公司,例如牧高笛等在外需減弱、國內露營潮流的窗口期,加速搶佔本土C端市場,提升價格帶。關注戶外賽道的投資經理林軻分析,國內裝備類品牌雖然背靠中國強大的供應鏈,但戶外產業在國內起步較晚,品牌力還不足以支撐其放棄外銷代工業務。因此,國內露營裝備的「氪金」屬性固然突出,但高端市場一度被Snow Peak(雪峯)、Nordisk(大白熊)等海外品牌壟斷。

相比之下,林軻看好露營細分領域如營地的投資機會。他分享了一組數據:疫情後,露營地數量呈激增狀態,2022年新增七八千家。

從一級市場的被投項目中也能看出一些共同點:多與露營地相關,公司成立時間短,融資輪次集中在天使輪。

露營產業尚在發展早期,對於重運營的露營地,不少資本持觀望態度。露營地人均收費兩百元到千元不等,但因爲行業內競爭加劇,即便是頭部選手也不太掙錢。以國內連鎖營地運營企業大熱荒野爲例,據華西證券研報披露,其創立不到一年時間,2021年1月-10月的營收就達到千萬規模(1096萬元),但淨利潤爲10.21萬元、淨利率僅爲1%。

最大的不確定性在於,露營消費的持續性。

最合適露營的是春秋兩季。「當前受疫情及天氣雙重影響,露營熱度處於低位」,輻射江浙滬地區的露營品牌光源露營CEO張怡預計,明年春天將出現回暖跡象。

長途遊同步恢復中,作爲短途遊的重要載體,露營需求還剩多少?不同露營地的管理和服務參差不齊,行業監管還有完善空間,這會不會拖累產業整體發展速度?

露營地的「店中店」模式(在酒店、度假村等原有業態中增加露營版塊)因此更看好。一位露營地從業者分析,這種模式下,服務和體驗的穩定性、運營成本的控制,都更有保障。目前有不少上市公司在做此類嘗試,露營地也將加速進入洗牌期。

「悅己」

居家健身:劉畊宏現象曇花一現,智能健身鏡徹底退燒

疫情催化下,健身行業繼續向線上滲透。當更多人注重用「宅家運動」的方式管控身材、改善身體狀況,2022年,成爲居家健身百花齊放的一年。

風靡一時的劉畊宏現象,帶動大量初階用戶開啓了健身第一課,抖音、快手、B站等內容平臺順勢承接流量、加碼健身。

中國最大的健身平臺Keep於2022年2月衝刺IPO。此時人們恍然發現,Keep的對手咕咚、樂刻等健身平臺,面對趨於飽和的市場,已經加入「百鏡大戰」。

前有Lululemon收購Mirror,後有FITURE魔鏡被推成行業獨角獸,健身鏡一度是國內外健身行業冒出的最大「黑馬」。

但多點開花的居家健身,在2022年明顯退燒。

劉畊宏之後,跟着博主健身的風潮很快過去。運動健身創業者李潮分析,因爲同質化、缺少進階性的內容,讓很多健身小白退出直播間,深度用戶在疫情恢復後選擇回到健身房。

Keep的上市還沒塵埃落定。因提交的IPO申請失效,其於2022年9月更新招股書。Keep的用戶盤、直播課內容在行業裏是領先位置,但累計虧損60億元、以及IPO前的大量營銷支出帶來的虧損,導致其獲客效率、盈利能力不被看好。

健身鏡也成了曇花一現的產物,只剩下零星的融資信息,和FITURE被曝裁員、Mirror銷量下滑的負面信息。主流電商平臺的官方店鋪中,已經找不到樂刻LITTA、咕咚FITMORE的健身鏡。

當前電商平臺上銷量靠前的是添添智能鏡、FITURE。一位接近FITURE的投資人透露,團隊高估了國人的健身習慣和運動基礎,FITURE健身鏡沒有完成2021年的銷售目標,而花幾千元買一塊健身屏幕,只適合有極強購買力、已養成居家運動習慣的少數人

。歸根結底,劉畊宏現象很難給行業帶來實質改變,居家健身的普及還任重道遠。

美妝:上市競賽打響,國貨結隊出海

2022年,美妝賽道在一級市場的熱度不及2021年,不過,二級市場上,涌入一批企業搶奪垂直細分領域的「第一股」,海外市場,國貨美妝繼續擴大版圖。

上海是國內美妝投資最活躍的城市,一家深圳早期投資機構的合夥人周亦楠多次往返於上海與深圳兩地。她看了不少項目,但下手極其謹慎,最後只投了一個「價格不高」的項目,原因是沒錢,也沒信心。彩妝護膚作爲可選消費受疫情影響較大,疊加超頭主播缺位的因素,美妝消費全年疲軟。

這一年,排隊衝擊IPO的化妝品相關企業尤其多。繼華熙生物(旗下有潤百顏、誇迪等)、貝泰妮(主品牌薇諾娜)分別於2019年、2021年上市後,2022年,鉅子生物、上美股份、玩美互動相繼成爲「重組膠原蛋白第一股」、「港股國貨美妝第一股」、「全球美妝時尚科技第一股」,再戰IPO的敷爾佳爭奪「醫用敷料第一股」,創爾生物衝刺「械字號第一股」。

當資本向上遊轉移、2022年單筆投資最高金額2億美元發生在美妝集合店HARMAY話梅身上,都在證明國內美妝產業鏈的成熟:「從過去的服務外貿客戶,進化得足夠成熟和完備」,護膚領域資深從業者陳兮兮表示。

2022年美妝賽道的另一個趨勢是,國貨美妝加快步伐徵戰海外。其實,早在2019、2020年,面對國內持續消退的渠道和流量紅利,一批品牌就開始到廣闊的海外市場「狩獵」,2022年,出海的星星之火發展成燎原之態。版圖上,從「前哨站」東南亞、日本,打到歐美市場;渠道方面,從電商到自建官網、走向線下門店;推廣方面,善用海外網紅營銷和美妝教學,例如花西子就因被國外頂流美妝博主「J姐」測評在Youtube火了一把。

2022年初,張佟加入了一家頭部彩妝的海外事業部。他告訴深燃,在公司內部,出海的戰略地位僅次於國內線下店,公司希望2022年在海外市場做到3億規模。

在實際落地中,他還是感受到了國妝出海的挑戰之大。與當地電商基礎設施、本地化團隊建設有關的難題,還可以逐步適應與解決,但扭轉只有「高性價比」的品牌認知卻不容易,比如在歐洲市場,爲了維持更加可信的品牌形象,品牌要在當地整合供應鏈,這就需要時常應對缺貨、漲價。

2022年這一役,護膚與彩妝勢均力敵。頭部功效護膚品牌逐步佈局高價格帶,且在國內美妝市場「晴雨表」的雙11中表現更好,但論徵戰海外,彩妝更勝一籌。因爲功效護膚品在不同區域的合規標準不同,門檻更高。國內彩妝更早抓住海外紅利,但還在品牌出海早期,陳兮兮提到,在美妝出海中,目前還沒看到高溢價的品牌。

結語:2023年,新消費會更良性的「卷」

回顧2022年,很難否認疫情帶來的消費需求的乏力,但也不能忽視,中國消費市場在逆風中表現出的蓬勃生機。

新消費長出來一些嶄新的細分產業,預製菜、飛盤、露營。咖啡、美妝賽道演繹了「國貨」崛起。茶飲、彩妝、預製菜選擇出海講中國故事。線上健身的熱潮,讓全民健身的普及又向前邁了一步。

展望2023年,多家機構都看好中國市場,尤其是消費板塊存在的結構性投資機會。

餐飲、旅遊、酒店行業已經在復甦的路上,但不可否認,2023年的消費市場依然是複雜的。這七大行業的2022年,能給來年留下一些啓示。

新消費會繼續良性的「卷」。陳兮兮的觀察是,做品牌,要往兩端做,要麼做同等價位的最優解,提供物超所值的產品和服務,要麼做高品牌價值,賺精神溢價。

從商品出海向品牌出海轉型,最好的時機是當下。百聯諮詢創始人莊帥表示,徵戰海外市場是中國消費企業的使命,也是未來50年獲得新增長的源動力。