2022 年,中國十二家市值最大的互聯網公司少見的有了共同的策略——降本增效。

來源 | 晚點LatePost

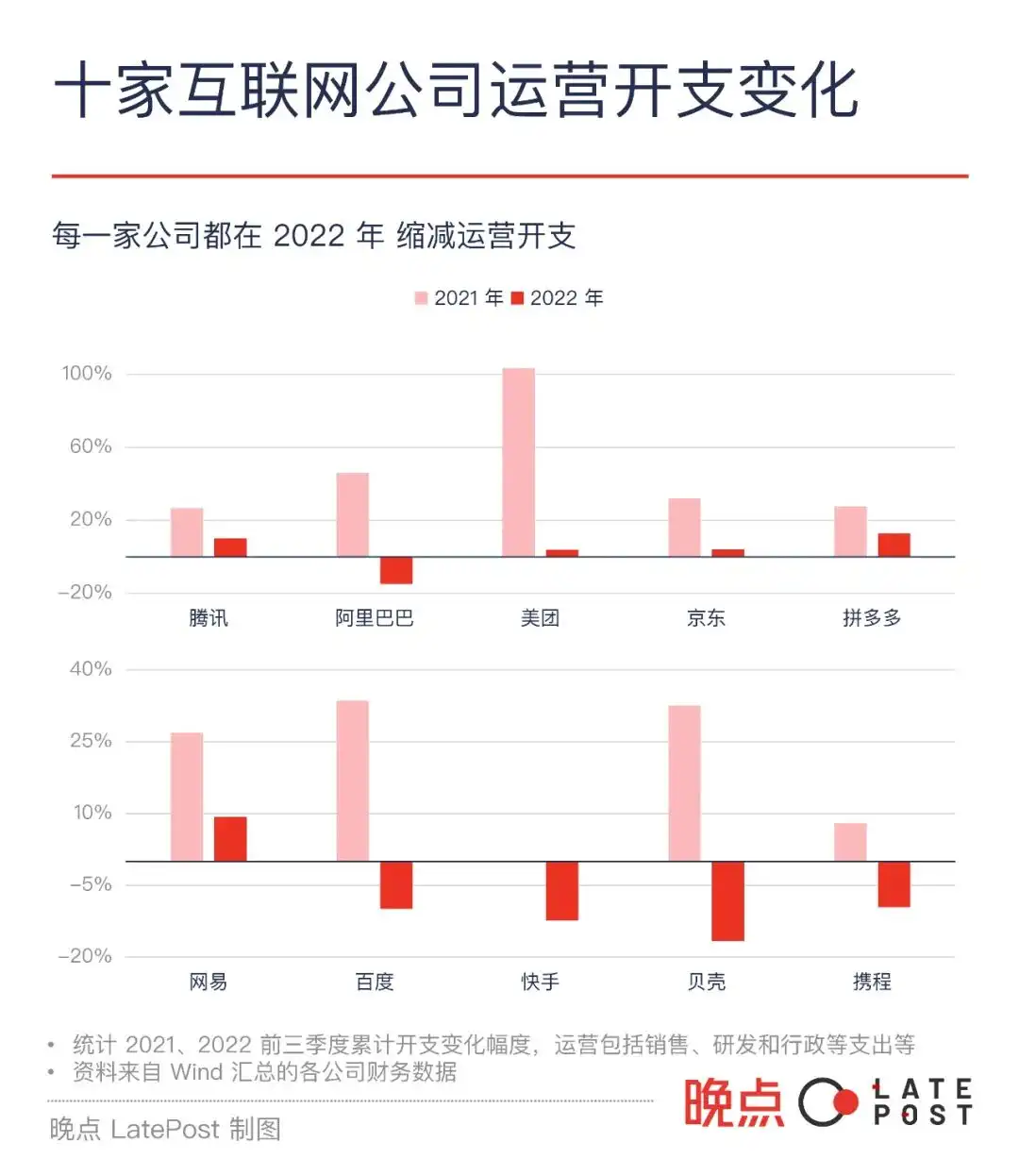

它們試圖向市場傳遞出這樣一種預期:一家好公司不能只是敢擴張,還要懂得在合適的時候省錢。當互聯網公司開始省錢,最先動刀的通常是彈性最大的營銷預算和人力成本,其次是收縮或者關停虧損業務。

很多過去 「先試試、盈利暫不考慮」 的創新虧損業務在今年大多停下,典型如騰訊的電商平臺 「小鵝拼拼」、京東的社區團購 「京喜」 和國際化業務、字節跳動對標小紅書的產品 「可頌」 與高端版今日頭條 「識區」 等。也有一些公司的主營業務在國內的擴張空間有限,它們選擇把錢投向了海外,以尋求新的增量,比如拼多多在北美啓動了跨境出海項目 Temu,美團計劃在中國香港送外賣。

中國互聯網平臺的 「降本增效」 從快手開始,這家一年虧掉近 200 億元的公司自 2021 年年底啓動了覆蓋所有部門的收縮。從員工到項目,從營銷廣告到研發成本,從住房補貼到餐食點心,一切都在縮減。

這個潮流很快傳播到幾乎每一個互聯網公司,並在最終傳到了業務依舊高速增長的字節跳動。

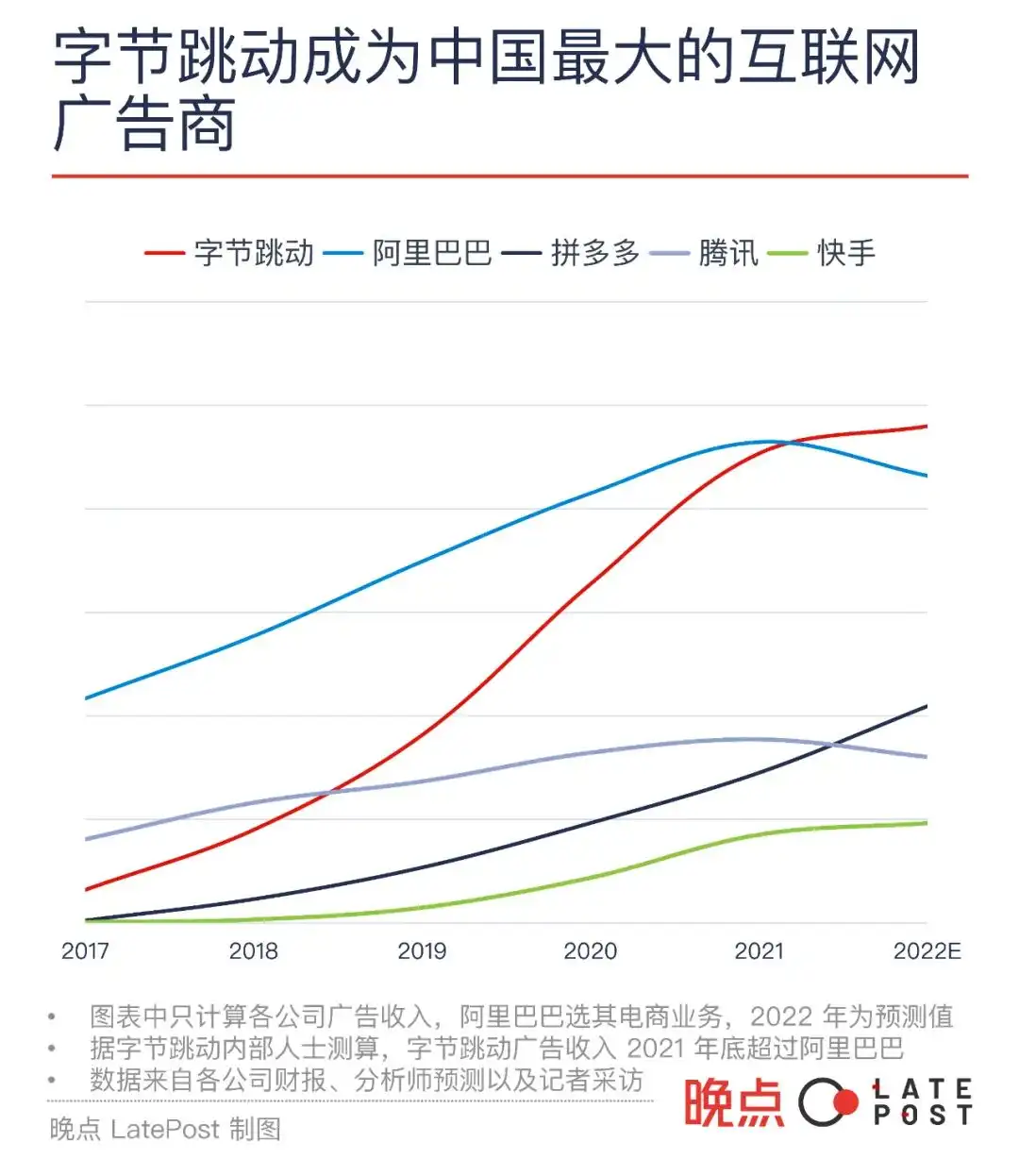

抖音電商持續增長,讓字節的廣告收入超過了阿裏巴巴成爲中國第一,海外的 TikTok 繼續搶奪 Facebook 的用戶。但今年 11 月起,字節暫停了大部分招聘,目前部分團隊開始啓動規模化裁員。這曾是一件難以想象的事,字節相信 「大力出奇跡」,成立前 8 年就組建了 10 萬人的龐大團隊,一度僅 HR 團隊就有數千人,今天,字節已超過 16 萬人。

這標誌着中國的互聯網行業集體進入了一個新階段 —— 它們不再寄望於無窮盡的增長、不再篤定大投入能換來大回報,而是聚焦自身,確保自己能在停止增長之後,通過提高管理和經營效率取得更高的利潤。

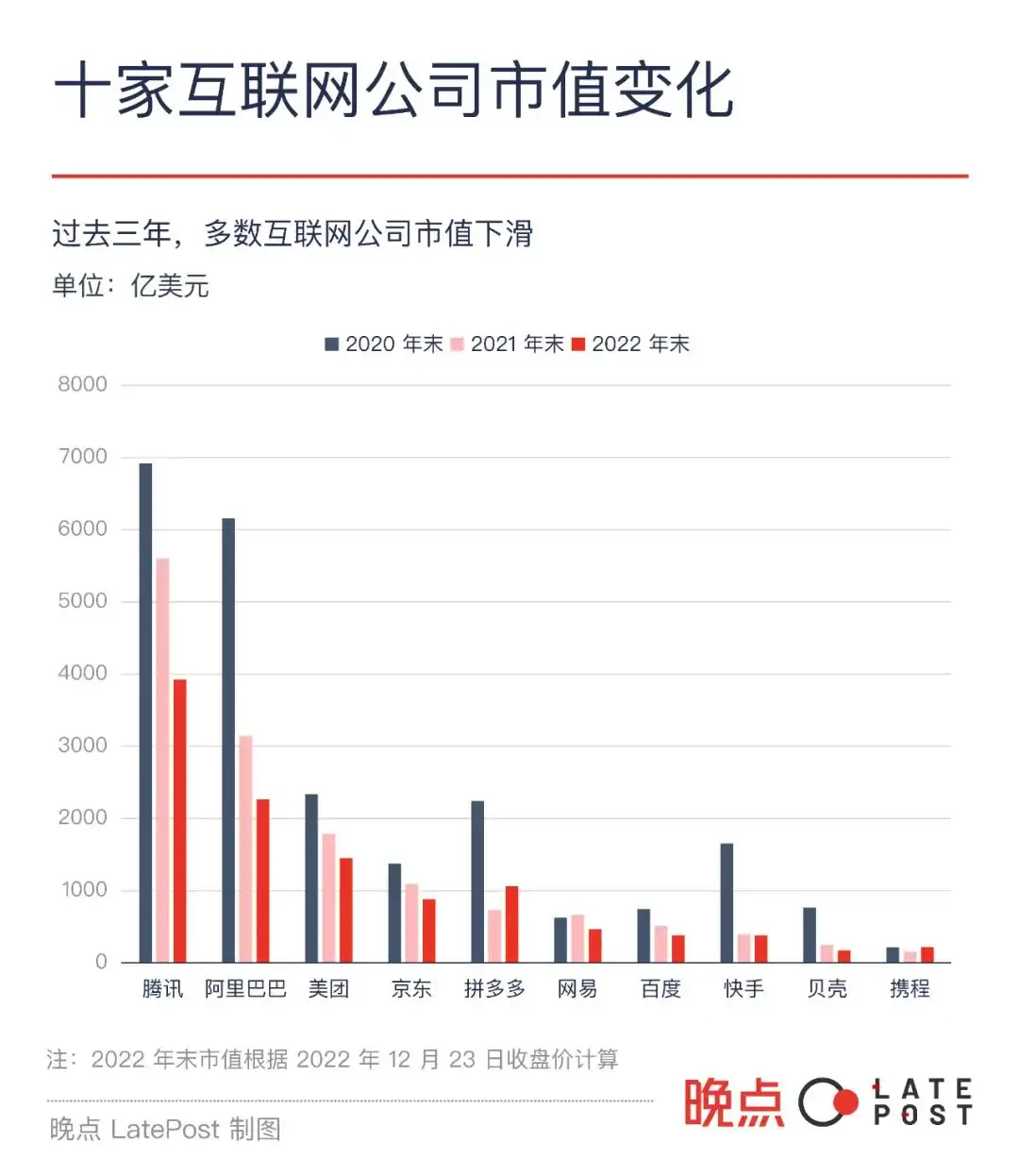

各種層面的環境改變共同促成了這一變化。據我們統計,市值最高的 10 家已上市的中國互聯網公司,截至發稿,它們的總市值較年初已經縮水 3136 億美元,相當於跌沒了一個年初的阿裏巴巴,今年它們前三季度的營銷費用比去年同期節約了 187.34 億元。團隊裁減則伴隨了大多數公司全年。

2022 年,各大公司完成的更多隻是 「降本」,通過減少投入,改善盈利情況。即便是大收縮後,它們中的大多數依然是中國最會賺錢的百大公司。不考慮銀行、石油、石化這些巨無霸影響的話,騰訊、阿裏甚至仍能排前十。

但公司長久的經營光靠省錢是不夠的,人員無法一直減少、業務也不可能一直裁撤。我們將在 2023 年看到,習慣強調先進管理理念的互聯網巨頭們,是不是真的可以 「增效」。

騰訊:事好砍,人不好管

騰訊:事好砍,人不好管

《晚點 LatePost》瞭解到,$騰訊控股(00700.HK)$在 2 月對所有虧損產品做了一次盤點和分級,發現全公司有 50 多個產品處於虧損狀態,年虧損高達數百億元,較 2018 年翻了一倍。這再一次引起了管理層的震動。

在這樣的背景之下,這家中國市值最高的公司開展了爲期一年的降本增效行動。

5 月,騰訊董事局主席、CEO 馬化騰與總裁劉熾平專門以 「降本增效」 爲主題,在深圳與公司的管理幹部展開了一場戰略會。

「降本增效不是一時一地的運動,而是公司發展的必然。」 一位與會人士向《晚點 LatePost》轉述馬化騰對這場行動的定位。他號召每個幹部都要 「做公司的小 CEO,要提升經營和財務意識,像經營一家公司一樣管理業務」。

-

各部門裁減團隊。其中員工數過萬的平臺與內容事業羣(PCG)、雲與智慧產業事業羣(CSIG)力度最大。長期保持精幹團隊的微信事業羣(WXG)也進入了減編制、零編制的狀態。

-

騰訊砍掉了十餘款長期虧損且戰略價值不高的產品,包括看點 App、電商平臺小鵝拼拼、數字藏品收藏平臺幻核、騰訊 Wi-Fi 管家、騰訊地圖 PC 版、搜狗搜索 App 等。

-

核心業務的策略也有調整。據《晚點 LatePost》瞭解,互動娛樂事業羣(IEG)對利潤高或有重點合作夥伴的產品會保持高投入,如 DNF 端遊、《穿越火線》手遊和《英雄聯盟》等,而對常規項目則要求做 「雙減」 處理,即減少資源和人員投入;微信事業羣明確,成熟業務不再做面向 C 端用戶的推廣營銷;雲與智慧產業事業羣(CSIG)要求各業務全面提升自研產品的比例,並將業績考覈重點轉爲業務的利潤水平。

-

在技術降本上,騰訊的基礎設施從過去以採購爲主逐步轉向深度自研。一位騰訊技術工程事業羣(TEG)人士透露,今年騰訊各自研業務將產品搬上雲端,裁減各部門的服務器,這一年每年能減少近 30 億元成本。

騰訊創始人馬化騰對這一輪降本增效發現的問題表達了不滿。12 月中旬的年度員工大會上,馬化騰少見地公開批評許多部門花錢大手大腳、內部貪腐現象嚴重、管理層懈怠沒有進取心。他甚至提到,業務的盈利情況如果不好,該砍還是得砍,其中點名了騰訊新聞這樣曾名的明星產品。

投入大幅減少之後,2022 年三季度,騰訊的淨利潤再次恢復增長。《晚點 LatePost》獨家獲悉,騰訊視頻、騰訊新聞等長年虧損的業務,通過縮減投入,已於今年 10 月實現了單月盈利;短視頻平臺微視在大幅收縮後也擺脫了虧損。

一位在場的騰訊人士告訴《晚點 LatePost》,馬化騰與劉熾平都對降本增效表達了肯定。劉熾平認爲如果沒有降本增效,「騰訊過去一年的的淨利潤要下降 32%。」 他認爲到那個時候,士氣和軍心纔會真的被動搖。

劉熾平稱騰訊 2023 年要繼續推進降本增效,但重點應該放在增效上。「我們希望是組建一個有溫度的球隊,每一個人都強,並且我們有相互的協作能力。」 他說,「每個人都是業務的第一負責人,請各位飽含創業精神來工作,不要只是打一份工。」

對騰訊而言,新的機會不多了。目前可見的增長點仍然是微信視頻號與遊戲出海。

視頻號的戰略價值有很多。短視頻不僅是佔據用戶使用時長最久的產品形態,更是騰訊拓展廣告收入、探索電商業務的主陣地。

《晚點 LatePost》獨家瞭解到,微信視頻號在上線直播功能時就組建了相關團隊,視頻號直播電商日交易額在今年 9 月第一次突破 1 億元——儘管和抖音電商相比這個體量微不足道,但它依舊讓騰訊看到了希望;廣告方面,視頻號在今年下半年開放原生信息流廣告與競價廣告後,預計第四季度能夠爲騰訊貢獻 10 億元左右的廣告收入(2021 年騰訊廣告收入爲 886 億元)。

廣告業務與電商業務也有互相促進的關係。典型如抖音和快手,兩個短視頻平臺的廣告收入在 2022 年仍然逆勢增長,主要就是因爲直播電商——商家和主播爲了在直播中賣掉更多商品,會通過在平臺中大量投放廣告,以吸引更多人關注賬號、看到直播。

一位騰訊廣告人士告訴《晚點 LatePost》,騰訊高級副總裁、廣告營銷服務線(AMS)負責人林璟驊在今年的一次內部會上稱,微信裏如果沒有交易生態就沒有廣告業務。

過去,微信的交易生態主要涵蓋微信支付能力,以及各大品牌、商戶和互聯網平臺開設的小程序交易服務等。未來如果視頻號能通過直播電商讓消費者養成消費習慣,就能帶動微信的廣告收入增長。

在遊戲出海上,騰訊採取了海外投資和自研出海等多種方式推進業務。根據公開信息統計,2022 年,騰訊在海外投資了包括 FromSoftware(擁有《艾爾登法環》《只狼》等知名 IP 的日本工作室)在內的至少十餘家遊戲公司。9 月,騰訊通過投資,獲得了法國遊戲公司育碧的大股東 Guillemot Brothers Limited 49.9% 的股權,騰訊對育碧的持股比例也上升至 9.9%。

騰訊旗下的光子、天美等研發工作室在美國、加拿大、英國等地也先後成立了海外工作室,推進自研遊戲的本地化改造。

3Q 大戰過後,騰訊提出連接 + 內容的戰略,將半條命交了出去換來了無數盟友。但長年刀槍入庫也使得它失去了沙場歷練與培養幹將的機會。馬化騰在年末的大會上罕見動怒,正是因爲它在這次降本增效中發現了比想象中更嚴重的問題:事好砍,但人不好管。

視頻號、直播電商、遊戲出海和 XR 業務在短期內無法爲騰訊的增長帶來立竿見的貢獻,但可預見的是,騰訊即將邁出了提槍上馬、重整隊伍的第一步。(高洪浩)

阿裏:今年不再擁抱變化

今年是$阿裏巴巴(BABA.US)$舉辦到第 14 屆的 「雙十一」 購物促銷節首次沒有公佈最終的交易額大數。

但相比一個購物節成交額數字,對 24 萬阿裏員工來說,他們更需要的是一封信。

自阿裏董事局主席張勇 2015 年正式擔任集團 CEO,每年雙十一之後,阿裏都會發布一封全員信來宣佈這一年最大的組織調整,這已經成爲阿裏人每年心照不宣的傳統。

去年底,阿裏在張勇的主導下進行了一次集團層面的大調整,在集團 CEO 和近 20 位事業羣負責人之間分設了四位大總裁,他們是戴珊、張建鋒、俞永福和蔣凡,分別負責中國數字商業、雲與科技、生活服務和海外數字商業四大板塊,是阿裏最核心的四位業務高管。

當時,張勇還宣佈阿裏將實行全新的組織戰略 —— 多元化治理,每個板塊都將擁有自己獨立的作戰體系和指揮官。那一次調整,被張勇和很多阿裏員工視作可以讓阿裏這個複雜組織變得更靈活的有效手段。2022 年是檢驗這種全新管理模式成果的一年。

戴珊治下的中國數字商業板塊(營收佔比超過 6 成),在其年初上任之時,就已經對內正式叫停以 GMV (成交額)爲增長目標的發展模式,要求淘寶天貓迴歸到消費者體驗上。

今年 5 月,戴珊在一場與 300 多家國內外消費品企業的線上交流活動上闡述了她的思考,她強調天貓淘寶要 「從交易轉向消費」,既要向交易前端走,做好內容,又要往交易後端走,做好服務 —— 道理是這個道理,但具體怎麼做,多數員工並不清楚。

《晚點 LatePost》瞭解到,7 月 15 日中國數字商業板塊舉辦了一場管理者大會,戴珊向管理層傳遞的仍然是穩定和鼓勵的情懷話語,而非多數人期待的戰略和戰術,一位與會人員形容其爲 「老配方」。

阿裏過去一直鼓勵高舉高打、迅速做出成績的做事風格,圍繞用戶體驗改善的細小變化在這種風格裏很難凸顯,今年諸如訂單多個地址發貨等微小的產品改動,也變成了爲數不多的業務亮點。

剛從淘寶天貓轉崗至海外的蔣凡,今年對阿裏的海外業務一直處在梳理狀態。阿裏海外數字商業板塊主要分爲三大部分 —— 向海外批發商品的國際站、幫助中國商家在海外賣貨的速賣通和東南亞電商平臺 Lazada,他們佔到了阿裏整體營收的 7.6%。

我們曾報道,蔣凡在上任後將跨境業務相關的所有團隊統一到速賣通,交由原淘寶行業負責人張凱夫統一管理;由 Lazada 統一主導全球各市場的本地化電商運營。三個業務中,蔣凡對 to B 的國際站過問不多,剩下的兩個面向消費者的業務,上半年蔣凡更關注 Lazada,今年年中之後,蔣凡投入了更多精力在速賣通上,參與該業務的每個週會和月會。

雲與科技一度是阿裏的明星增長業務,但三季度增速僅 4%,較同期的 33% 增速一路下跌;生活服務板塊成爲阿裏爲數不多的增長業務,三季度同比增長 21%,得益於用戶補貼減少,餓了麼今年已實現單位經濟效益爲正。

今年,螞蟻集團與阿裏巴巴實現了正式切割,在阿裏最新的 2022 財年報裏,螞蟻已經沒有管理層再擔任阿裏合夥人,阿裏年報首頁 「阿裏動物園」 裏的螞蟻也不見了,7 月 25 日,阿裏巴巴和螞蟻集團還終止了《數據共享協議》,原本該協議的有效期要持續到 2064 年。

2022 年二季度,阿裏的總收入零增長,營收中最核心的部分 —— 中國電商的客戶管理收入(廣告收入和傭金)同比減少了 10%;即使在最新的三季報裏,這一部分收入仍然同比跌幅達到 6.5%,差於市場預期的跌幅 3%-4%。

張勇向市場多次強調過企業身處宏觀經濟之中,對平臺(尤其是阿裏這一中國成交額最大的線上消費平臺)影響最重要和最基本的還是消費者對未來的信心和對自己收入的穩定預期。

面對競爭,他理解商家會想要嘗試探索新通路和新平臺,因爲 「誰都想追求增量」,但能否獲得長期穩定或者可持續性,而非脈衝式的經營,「所有商家都會做更謹慎的判斷」。在他看來,阿裏這個平臺的最大門檻是已經形成幫助商家持續經營的方法論,而這本就是阿裏一直以來都在做且最擅長的地方。

中國消費互聯網行業增長放緩的情況下,下一個增長點會是什麼?這不僅是電話會上分析師對阿裏的提問,也是阿裏 24 萬員工迫切想要知道答案的問題。

過去,調整架構是阿裏處理業務壓力、增長壓力最簡單直接的應對,今年的阿裏,比過往任何時候都需要 「擁抱變化」,期待一場大調整的儘快到來,因爲它的背後代表了新的領導、新的策略和新的想象空間。

但截至發稿,他們仍沒有等來。這或許也意味着,今天阿裏面對的問題,已經不再是一場簡單粗暴的 「擁抱變化」 可以解決的。

阿裏成立 10 週年,「十八羅漢」 集體辭去 「創始人」 身份,改爲合夥人;淘寶成立 10 週年,創始人馬雲卸任集團 CEO;阿裏成立 20 週年,這位創始人又卸任了集團董事局主席一職。

明年的 5 月 10 日是淘寶成立 20 週年整,有不少員工預計,在那個極具特殊意義的日子,阿裏大概率將會宣佈重要的人事變動。(管藝雯)

字節跳動:電商維繫了整個集團的增長,但 TikTok 還不能接棒

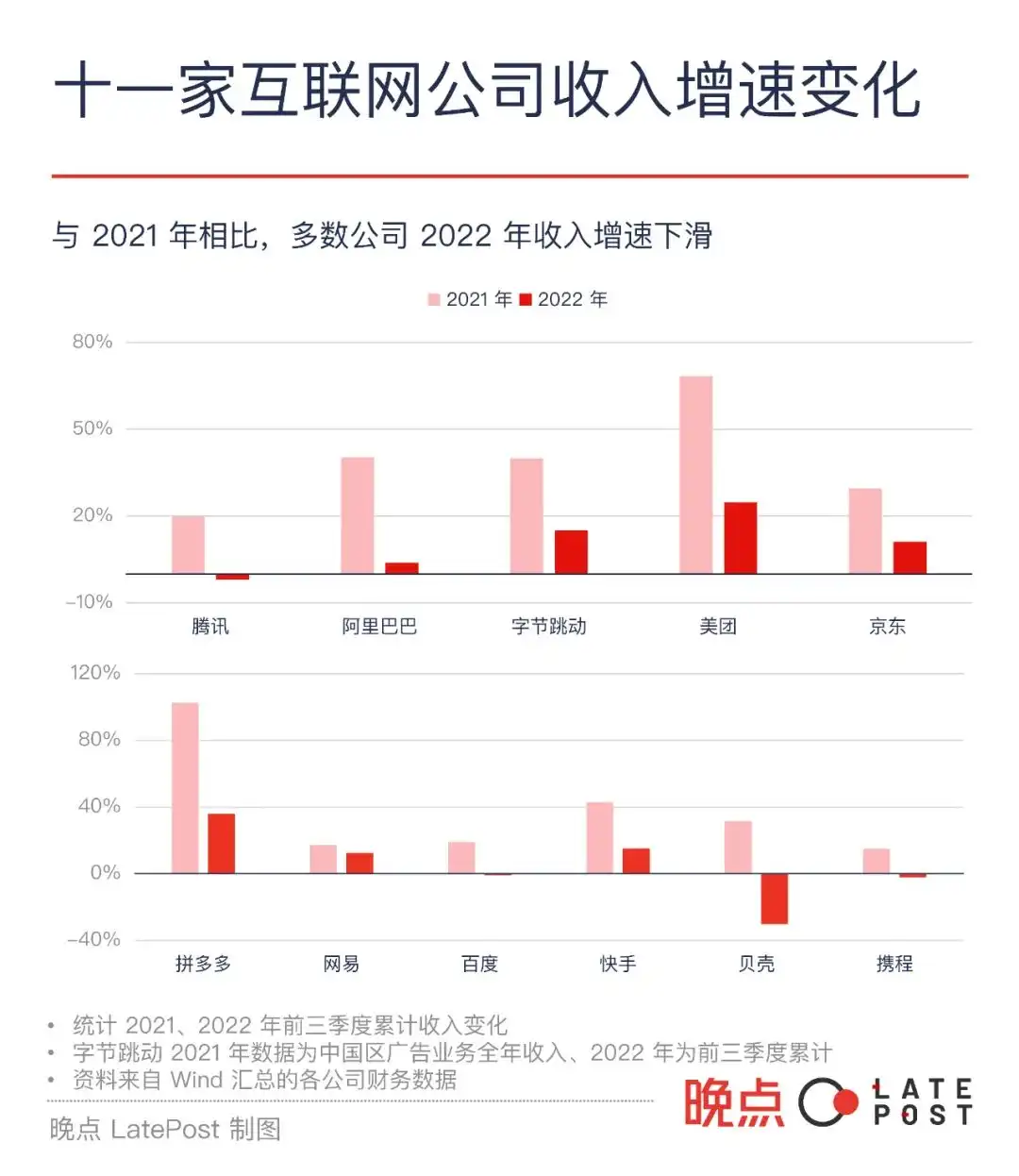

《晚點 LatePost》獨家獲悉,字節跳動中國區廣告收入在前三季度,同比增速 15% 左右,其中 80% 由抖音貢獻。相比之下,阿裏、百度與騰訊的廣告收入在過去一年均出現不同程度的下滑。

然而和過去的自己相比,字節的疲態已然顯現。2021 年與 2020 年,字節跳動的中國區廣告收入增速分別達到了 40% 與 80%。

根據多位市場分析師測算,儘管抖音已經有了電商和本地生活兩大新業務加持,但這仍難以阻擋其廣告收入增速放緩的趨勢 —— 抖音電商目前的廣告貨幣化率(廣告 /GMV)已經達到了國內一衆電商平臺之最,收入上限近在眼前;而本地生活服務受限於業務自身的特性和行業體量,所能帶來的廣告收入也相對有限。

爲應對增長放緩的挑戰,字節跳動對部分業務的管理層進行了調整:

-

字節跳動中國區商業化產品迎來了新的負責人劉小兵,向抖音集團董事長張利東彙報。他還兼任字節跳動商業化技術負責人。商業化產品原負責人周盛未來將只負責 TikTok 的商業化產品與穿山甲業務。

-

抖音副總裁、直播負責人韓尚佑在 12 月成爲了抖音新任負責人,向抖音集團 CEO 張楠彙報。有抖音人士分析,這項調整意味着抖音的各項業務已經走向成熟,作爲集團 CEO 的張楠可以把精力放到其他更重要的事務上。

字節跳動一直寄希望於 TikTok 能從抖音手中接過增長的大旗。但目前來看,這款全球最大的短視頻平臺,無論是用戶增長還是收入增長都未及預期。

《晚點 LatePost》曾獨家報道,2022 年上半年,TikTok 的收入增長沒有完成既定目標。全年收入突破 120 億美元、日活用戶數突破 10 億的目標也難以實現。據瞭解,TikTok 目前的日活躍用戶在 8 億多;同時它也在第四季度將全年收入目標下調至 100 億美元。

TikTok 在海外面臨的監管風險也更加大了。美國國會衆議院通過 2023 年美國政府預算法案,其中限制美國聯邦政府使用字節跳動旗下各類軟件或服務,包括短視頻軟件 TikTok。諮詢機構們預計,新的禁令可能損害公司聲譽並勸退廣告商。

幾乎同一時間,根據媒體報道,TikTok 的四名員工(其中兩名中國員工)以不當方式獲取了少數用戶的數據,包括試圖通過查看兩名記者的 TikTok 後臺數據、找到 IP 地址,以確認他們是否和涉嫌泄露公司機密信息的員工在同一個空間出現過。這件事加劇了外界對 TikTok 用戶隱私、數據安全等問題的擔憂。

《晚點 LatePost》瞭解到,TikTok CEO 周受資在今年 12 月的一次內部分享中提到,TikTok 當前最重要的任務是 「獲取信任」 —— 只有在更多的市場中獲得信任,它纔能有增長的基礎。此外,「打造用戶首選的視頻平臺」 和 「優先思考業務營收方面的增長」 也是優先級高的任務。

除了抖音和 TikTok 兩款備受矚目的產品,字節跳動其它的業務幾乎都還無法爲這家公司的增長貢獻力量:受 「雙減」 政策影響,大力教育的國內業務已所剩無幾;朝夕光年(遊戲業務)在 2022 年經歷了自成立以來最大的業務收縮和裁員;飛書、火山引擎則仍在初期發展階段,短期內看不到自負盈虧的可能性;另一個獨立於六大事業部以外的成本中心 Pico 系列銷量不及預期,遠低於年初定下 100 萬臺的目標。

在這樣的大背景之下,字節跳動 2022 年下半年開啓了自成立以來最大力度的 「去肥增瘦」。CEO 樑汝波也多次在內部會上對組織的臃腫進行了反思。

《晚點 LatePost》瞭解到,字節跳動在今年展開了多次內部調研,研究戰略、運營等多個職能崗位是否能夠對業務產生真正的價值;7 月過後,多個部門放緩招聘,到了 11 月,暫停了部分招聘。目前,部分團隊啓動了規模化裁員。

12 月的全員會上,樑汝波稱爲了保證組織的健康度,「去肥增瘦」 在未來會持續進行。曾經不計成本招人、最敢投入新業務的字節跳動終於迎來了自己的轉折點。(時嫺)

美團:硝煙少了,但對手沒少

2022 年的很多時候,我們的餐食蔬果、藥品和日用品,都是數百萬名開着電動車的騎手敲開家門、送到我們手中的。

今年他們遇到了前所未有的挑戰。過去一年,平臺能做的是補貼數千萬元配送費,以招募更多的騎手跑單;召開上百場騎手懇談會,以平衡平臺、騎手和消費者之間的利益。

10 月,美團優選更新其品牌定位爲 「明日達超市」,打出口號 「真的真的省」——很多美團員工也用這句口號來形容公司今年的狀態。

2022 年 3 月的戰略會上,$美團-W(03690.HK)$董事長、CEO 王興宣告了公司的關鍵命題:確保現金流安全,追求盈利性增長,系統性降本增效。這家曾把 「勤儉」 寫進價值觀的公司,在 2022 年進一步將這兩個字發揚光大。

年初,美團高級副總裁陳亮離開業務一線,此後,美團優選、買菜和快驢交由原先向他彙報的郭萬懷管理。三個事業部逐步整合公共職能,並各自改進業務、收窄虧損。

今年三季度,包括以上三個業務在內的新業務經營虧損 67.7 億元,較去年同期節約了 32 億元,王興告訴分析師現在 「競爭更加理性了」。該季度,美團的賬上躺着超過 1000 億現金及等價資產,它實現了約 9.88 億元經營利潤,而去年同期約虧損 4.92 億元。

2022 年,一些美團員工在 「組織優化」 中失去工作,留下來的則必須擁抱變化。基層員工調薪幅度縮窄,加班打車需要審批。一些部門從考覈員工的工作時長轉向注重考勤,管理層建議員工 10 點以前打卡上班,早點下班。「我們是個長週期業務,天天幹到 11 點,意義不大。」 一位美團管理層稱。

中高層一部分年終獎也變成了股票,目的是更長期的利益綁定。

他們最重要的集體活動是 「猛學亞馬遜」,從目標制定、開會流程到寫作方法。美團員工總數尚未超過 10 萬(不算外包),約爲字節的一半、阿裏的 1/3,但把他們的工作文檔全摞起來,一定比任何一家互聯網企業都高。

今年美團在財報中收起從上市之初就開始公佈的季度外賣交易金額和國內酒店間夜量,也不再單獨披露外賣、到店酒旅的收入和成本,將二者和美團閃購、票務等業務合併成 「核心本地商業」,三季度,他們貢獻了大約 463 億元收入和 93 億元經營利潤。

美團外賣日訂單峯值在 8 月突破 6000 萬單,閃購功不可沒,七夕當天,它的單量達到 970 萬。下半年,美團外賣開始籌備出境,第一站是中國香港。它找來了在滴滴、快手有過國際化經驗的仇廣宇帶隊,不過,「境外業務的整體預算將以 ROI 爲導向。」 王興在業績會上說。

與短暫的平靜相伴的是,新對手近在咫尺。

字節持續投入的抖音本地生活業務訂下了 500 億 GMV 的年度目標。打開抖音,你會看到越來越多餐廳放出優惠券招攬客人。今年 8 月,抖音和餓了麼達成合作,拓展外賣功能。本地生活對字節來說不只是一個新業務,它還承擔着推高廣告業務天花板的重任。如果消費者養成在抖音上找店、點外賣的習慣,抖音可以吸引商家在自己的平臺投放廣告。

另一個對手是京東。以 iPhone 14 發售爲標誌,美團在即時零售上和京東拉響了對壘的號角。京東還試圖開展外賣業務,但很快放棄。

在和高管做業務討論時,王興會用銀色子彈(Silver Bullet)來對競爭格局做極端推理。那麼今天這個問題將是,如果美團只有一顆銀彈,可一舉殲滅對手,它會射向京東,還是射向字節?(馬可欣)

京東:新業務進展不順,劉強東迴歸

$京東(JD.US)$2022 年向外界展現了一家在供應鏈上有深厚基礎的零售公司的確定性。

但這種確定性,這家公司並沒有向自己的 40 多萬名員工展現。相反,京東對內部的調整持續了 2022 全年。

2022 年 1 月,京東 CEO 徐雷還曾在其社區團購業務京喜拼拼的年會上說起,下一個十年,京東要做供應鏈的變革,京喜拼拼在其中的位置很重要。但短短兩個月後,京喜拼拼在全國 20 多個省份關停,僅保留北京、重慶、廊坊等城市。

京喜拼拼的收縮也宣告了京東 2022 年降本行動的開始,省錢、保利潤成爲京東在這一年的重點。

京喜業務的持續虧損沒有爲京東換來想象中的規模,零售自營業務的優勢品類通電、日用品的增長也開始放緩,此後,京東先後對零售、物流、科技、國際等幾乎所有業務線進行了數次裁員。

目前京喜已重新劃撥回京東零售集團;今年 10 月,京東國際關停了歐洲業務,裁撤了泰國、印尼等東南亞地區部分業務,該業務曾被寄予希望 「再造一個京東」,但因短期難以盈利不得不收縮。

今年二三季度,京東在履約、營銷、一般及行政開支幾個主要成本項上實現了零增長或者下降,銷售和行政管理費用較去年同期減少約 18.76 億元。與之對應的,是這兩個季度京東的利潤超出市場預期,連續創下新高。

京東對公司內部調整的高潮集中在 11 月末,身處中國香港的京東創始人、集團董事局主席劉強東在經營管理培訓會上罕見地視頻接入,用一場持續三個多小時的嚴厲批評,宣告了自己時隔三年後的第三次強勢迴歸。

他批評京東的零售業務偏離了經營戰略的核心 —— 即成本、效率、體驗,一些高管能力不行、價值觀不匹配,組織效率低下、講故事太多,沒有做到以用戶體驗爲先。劉強東認爲,京東已經讓一些消費者有了越來越貴的印象,但公司應服務多層次的消費者,「低價是我們過去成功最重要的武器,以後也是唯一基礎性武器。」

在這場面向中高層管理者的會議上,劉強東宣佈 2022 年底將對 10% 副總裁級別及以上的高管進行末位淘汰,兩天後,他又對整個公司發佈全員信,稱自 2023 年起將對 2000 多位集團副總監以上管理人員現金減薪 10% - 20%,職位越高降得越多。

高管的調整緊隨其後,京東零售集團的各事業羣總裁幾乎均有調整。

京東還在今年花費 97 億元完成了對德邦的收購,京東物流 CEO 餘睿兼任德邦控股的董事長,三季度,京東物流首度與德邦並表,幫助前者收入同比增長 38.9% ,外部收入首次達到七成。

三季報電話會上,被問到利潤增長的驅動力時,徐雷說高毛利商品佔比提升、服務性收入提升,以及降本增效 —— 今年主要靠降本,2023 年會將更多的精力放在 「增效」 上,「在我看來,整個組織還有太多的效率可以提升。」

如何 「增效」 的難題可能將留給劉強東。近十年,劉強東將權力幾放幾收,幾乎三年一個輪迴,這是他的第三次迴歸,對於京東,2023 年將是精彩的一年。(沈方偉)

拼多多:趕上了 「好時候」

京東投資物流、美團送外賣、阿裏推天貓賣品牌貨有一個共同的期許 —— 隨着經濟發展,更多中國人將變得有錢,願意花更多錢獲取更好的商品和服務。

當中產階層不再擴張,篤定消費升級的巨頭們就陷入了增長壓力。但拼多多不受影響,當商家庫存積壓,尋找清貨渠道,消費者偏向便宜的替代品,它一貫追求的極致低價就顯得更具吸引力。

根據《晚點 LatePost》從一位長期追蹤拼多多的外資機構分析師獲得的測算數據,拼多多在 2022 年的國內電商成交額預計爲 3.1 萬億元,同比增長 25%。同期,阿裏的 GMV 增長已經停滯。

在更大的市場,拼多多可能也趕上了 「好時候」。

9 月 1 日,拼多多在美國上線跨境電商平臺 Temu。Temu 延續拼多多早期的商品低價策略和高額廣告推廣,商家 「0 元入駐、0 扣點」 的優惠入駐條件,商品多是日雜百貨的輕小件,跨國快遞成本低。

美國消費今年受通脹明顯放緩,根據摩根士丹利 9 月初對美國約 2000 名消費者做的問卷調查,超過 60% 受訪者說可能會在未來 6 個月削減支出。約有 42% 的受訪者會從知名品牌轉向自有品牌,還有 32% 的人考慮轉向更便宜的零售商。

隨着經濟環境變化,原本通過其他渠道在美國銷售的跨境貿易商急需新渠道清庫存。一位接近跨境電商的人士告訴《晚點 LatePost》,一些大貿易商已開始通過 Temu 銷售,有時甚至給出低於拼多多在國內的優惠價格。在拼多多主站有店的商家也可以在 Temu「一鍵開店」。「鋪貨量」 是 Temu 招商經理的重要考覈指標。

一位分析師向《晚點 LatePost》透露,Temu 上線三個月時間,GMV 就達到 2 億美元。

和拼多多、多多買菜的發展類似,Temu 僅僅三個月的發展歷程體現出這家公司的快速迭代、高度靈活。最初的商家是拼多多定向邀請的,《晚點 LatePost》瞭解到,有商家在 9 月申請開店時遲遲無法通過,甚至找不到對接的招商經理。最近重新嘗試,不到幾小時就申請通過了。

靈活性的前提是平臺有充足話語權。入駐的商家的職責只有選品和備貨,「商品價格壓到直接對標 1688」,交 1000 元的保證金,幾乎不用運營,不需要像其他平臺那樣提報活動,參與活動的商品由平臺決定,平臺還全程負責物流運輸環節。

目前,很多品牌仍在觀望,「品牌在意其定價權,Temu 會破壞這一特權,除非是客單價和 Temu 相對符合的品牌」。《晚點 LatePost》曾報道過,目前 Temu 的客單價在 20 美元 - 25 美元。

物流端,10 月拼多多跨境電商平臺 Temu 向商家開放了 JIT(Just-In-Time)預售模式。賣家無需再提前備貨到倉,而是根據實際產生的銷售訂單,在 24 小時內完成發貨(發至 Temu 國內的官方倉)即可。沒有參與預售模式的商家則需要提前備貨,商品鏈接纔會上架。不過雙十二後,拼多多不再承擔國內段運費,改由平臺和商家共同承擔。

靈活性的背後是拼多多員工高強度的工作時長和創新要求,保證這一切實施的充分條件之一是項目由拼多多元老、COO 顧娉娉(花名:阿布)牽頭,並調任了諸多買菜業務的省區負責人,早期成員是 「買菜悍將」 和 「公司元老」 的集合。

今年各大電商平臺都在裁減團隊、壓縮成本,拼多多雖然也降低了國內業務的營銷成本,但團隊規模沒有變少。這家公司一直保持着較小的人員規模,讓員工保持着極高工作強度,今年社區團購業務收縮,但新啓動的跨境電商又帶來無窮工作量。

出海項目啓動之初人手緊張,拼多多幾乎所有參與的員工加班到凌晨,中秋和國慶沒有休息,接着主站一個個組調過來後稍有緩解,個別部門的員工每週六採取輪班制。「創新」 再次被提上員工日常業務的日程,尤其是負責拉新的市場部,「每人每個月有固定數量的創新玩法方案,不設邊界」。

Temu 正在籌備進入更多國家,這需要巨大的營銷投入。中金 11 月發佈的一份研報預計 Temu 僅在 2022 年這 4 個月的經營虧損就會達到 36 億元人民幣。

拼多多國內業務的盈利將填補 Temu 的燒錢計劃。在 GMV 增長的同時,拼多多廣告工具也進一步優化,二季度開放全站式投放工具 —— 商家只需要出錢,拼多多代爲運營、投放廣告。這一舉措,以及拉大品牌入駐的 「超星星」 計劃都在提升拼多多主站的廣告收入。另外,拼多多的社區團購業務多多買菜的單量、成交額和件均價都實現了全國第一,雖然尚未盈利,但虧損減少。

根據最新財報,三季度拼多多平臺業務收入達到 354 億元,相當於阿裏中國商業板塊客戶管理收入(淘寶和天貓廣告及傭金收入)的 53%,比例首次過半。其中,廣告收入增長近 60%、交易傭金收入同比翻倍。截至 2022 年三季度末,拼多多持有現金、現金等價物、短期投資升至 1378 億元。(張欽)

SHEIN:想低調,不可能的

到 2022 年年中,海外基本完成與新冠病毒的共存,停止針對疫情狀態的貨幣激勵。再加上俄烏衝突持續,能源價格上漲,歐美通貨膨脹、消費慾望降低。

中國的服裝出口因此受到影響。今年 9 月 - 11 月,中國服裝出口額爲 774.6 億美元,同比下降 10.3%。服裝業訂單通常提前半年到一年下達,更難的時候還沒到來。但依賴中國供應鏈的 SHEIN 依然保持着不凡的增長。

《晚點 LatePost》從熟悉 SHEIN 財務情況的人士處瞭解到,今年上半年 SHEIN 的 GMV 約爲 150 億美元,增速爲 50% 左右。根據 11 月的市場消息,今年 SHEIN 營收預計達到 240 億美元,其營收已經逼近 Zara 上一個財年的 276 億美元。

罕見的增長愈發吸引了關注度。向來神祕的 SHEIN 無法繼續低調。

11 月,SHEIN 高管層首次主動地接受了媒體採訪。其新加坡總經理、全球政府事務負責人 Leonard Lin 稱過去十年 SHEIN 保持低調是一種文化,在亞洲很多企業選擇低調,只要做得好,可能沒必要那麼活躍。

現在不一樣了。

在佔 SHEIN 年銷售額近四分之一的歐美市場,9 月 1 日,拼多多帶着 Temu 去了美國,不僅前期籌備工作中深度調研了 SHEIN 的模式,還給願意跳槽的 SHEIN 員工雙倍薪酬翻倍。大半個月後,字節跳動宣佈正式上線快時尚跨境獨立站 IfYooou,面向歐洲市場。接着 11 月,阿裏巴巴在西班牙推出跨境電商平臺 Miravia,主營業務和 SHEIN 類似。

面對被動捲入的競爭,對內,SHEIN 進一步收緊員工信息權限,尤其是組織架構。9 月,SHEIN 強制要求員工使用英文名,並隱藏職位職級。

對外,這一年 SHEIN 打破了原本在海外倉儲物流端保守的投入模式,告別輕資產模式。3 月,SHEIN 宣佈在美國印第安那州懷茨敦開設一個新的配送中心,爲當地帶去將近 1000 個時薪 18 美元的就業崗位。

接着 SHEIN 美國業務負責人 George Chiao 宣佈,計劃到 2025 年啓用兩處美國大型配送中心,另一處在南加州,期間還會在美國東北部規劃第三個配送中心。當地配送中心全部啓用後,客戶收貨時長將從兩週縮短到三四天,本土供應鏈員工也將擴充至 3000 人。

國內工廠端,SHEIN 投入大量資金在改造 「標準化廠房」,新廠房的圖紙完全由 SHEIN 設計,凝結着它過去 8 年與工廠合作所積累的經驗。首批參與擴建改造的工廠總計獲得了 SHEIN 600 萬元的支持,未來 SHEIN 計劃投入的金額將達到億元。廣東番禺區,SHEIN 新的辦公大樓也即將落成。

所以 SHEIN 還在空間廣闊的新市場嘗試新業態。《晚點 LatePost》曾介紹過,今年 3 月起, SHEIN 巴西開始試點平臺模式:商家直接在 SHEIN 上開店,自行負責運營、物流,就像淘寶一樣。11 月,SHEIN 還在日本東京心齋橋商區開設了全球第一家長期線下店,店鋪不直接銷售商品,主要供消費者試穿和查看商品,消費者如要購買還需掃描二維碼在線下單,未來這家店鋪還將會舉辦時裝秀和設計師活動。

SHEIN 被曝出已聘請貝爾斯登投行人士唐偉(Donald Tang)擔任執行副董事長,行業普遍認爲唐偉的加盟是爲了助推 SHEIN 的 IPO 進程。但一部分風險投資家已經開始擔憂 SHEIN 後續的風險。今年 4 月,SHEIN 估值還在千億美元。二三季度,就有老股東以 650 億美元到 850 億美元估值出售股權。

11 月的那次專訪中,Leonard Lin 提到 SHEIN 因爲快速發展受到關注,但一直沒有談論太多關於銷售的事情,稱外界對其模式存在很多誤解。隨着規模擴大,SHEIN 意識到與世界各地的利益相關者進行互動非常重要。作爲一家直面消費者的公司,SHEIN 需要變得更公開更透明。隨着它在全球被越來越多人關注,這件事也越來越急迫。(張欽)

網易:常年保守,繼續穩定

$網易(NTES.US)$在過去一年裏保持了相對穩健的勢頭。

當各大互聯網公司們積極降本增效時,網易既沒有大幅度地裁員,也沒有規模性地收縮業務。在第三季度,網易的營銷成本還在攀升,環比增加了 2.6 億元。秋季招聘過後,網易的員工總數在這個季度增長了近 1000 人。

驅動網易增長的仍然是遊戲業務。《暗黑破壞神:不朽》與《無盡的拉格朗日》兩款遊戲在《哈利波特:魔法覺醒》表現乏力之際接過了接力棒,流水均創新高。這使得網易遊戲在第三季度的收入增速達到了 9.3%。

最大的變化發生在 11 月 17 日。動視暴雪發佈聲明稱,由於同網易的合作將在 2023 年 1 月到期且雙方不再續約,將暫停在中國大陸的《魔獸世界》《星際爭霸 II》《爐石傳說》《守望先鋒》等遊戲服務。

《晚點 LatePost》瞭解到,影響雙方繼續合作的主要因素在於暴雪提出的續約條件。暴雪希望進一步提高合作中的分成比例,並要求在上述遊戲定價時採取全球同步的策略。此外,暴雪還要求網易按照《暗黑破壞神:不朽》模式承擔手機版開發工作,但網易只能拿到中國區的收入分成。

網易 CEO 丁磊在當天的財報會上回應稱,網易與動視暴雪的談判難度遠超預期,並對動視暴雪先行宣佈停止合作表達了遺憾。

這次動盪對網易的實質性影響有限。在 2021 年和 2022 年前九個月,來自暴雪授權遊戲的收入和利潤貢獻已經降至個位數。

鑑於網易過去相對保守的策略,在互聯網監管大潮來臨時,網易受到的影響也是最小的。

在音樂業務上,網易是受益者。隨着行業的獨家版權鬆綁,網易雲音樂毛利率從 2021 年三季度開始逐漸改善;教育業務上,網易有道在 「雙減」 政策發佈前就已經重點佈局了硬件、素質等多元化業務。也是因此,當監管來臨後,這兩塊業務順勢扛起大旗 —— 2022 年第三季度,網易有道的收入達到 14 億元,同比增長 35%,創下歷史新高。

網易的出海進程也在加速。三季度,網易在美國成立第一方工作室 Jar of Sparks、全資收購法國遊戲工作室 Quantic Dream、收購瑞典開發商 Liquid Swords 少數股權。卡普空老將小林裕幸也宣佈加入網易,在大阪成立新工作室 GPTRACK50。(高洪浩)

百度:五個字,李彥宏的關鍵指標

今年上半年,$百度(BIDU.US)$首席執行官李彥宏開始在公司內部強調 「業務健康度」。他認爲,有合理的毛利潤率、標準化程度高、具備長期盈利能力的業務纔算健康,並提出了一個衡量標準,運營利潤率加上收入增速超過 40%。

伴隨新指標而來的是核心業務的人事或者組織架構大調整。

率先發生變化的是百度搜索業務爲核心的移動生態事業羣(MEG)。3 月,百度 MEG 調整銷售體系,不再按照客戶的大小、特性分爲 KA(大客戶)、直銷、渠道分銷、行發代理四部分,而是按照具體行業劃分,包括大衆消費類、大健康類、內容消費類、商務服務類等。

時任百度 MEG 負責人沈抖接受採訪稱,「(百度)不做縱深行業化建設,從企業發展到成長空間都會受影響。」

最能攫取行業流量的抖音,更早意識到這種調整的重要性。2021 年初,字節跳動不再按照客戶規模劃分銷售業務線,而是按照行業區分,讓銷售團隊更精細化地挖掘可能的收入空間。

沈抖主導銷售體系調整不到兩個月,就被調走負責百度雲。而百度的 MEG 從 5 月開始由何俊傑負責。

何俊傑 2019 年加入百度,之前在中金投行部、華平投資集團等金融機構擔任中高級職位,曾參與餓了麼收購百度外賣等交易,在百度期間參與了收購 YY 項目,還兼任負責 MEG 預算、銷管、直播等業務。

據瞭解,何俊傑接手百度 MEG 後並沒有做大範圍調整,而是持續推動百度銷售體系轉變,同時把 「電商廣告」「內循環廣告」 列爲廣告業務的重要增長空間。《晚點 LatePost》 瞭解到,百度近期還組建了電商事業部,加碼電商業務。

今年二、三季度,百度廣告業務同比跌 12% 和 5%。在第三季度財報會上,李彥宏將廣告收入下降歸咎於宏觀經濟不景氣,但仍提醒市場醫療和零售行業出現正增長。他說,隨着大城市新冠疫情緩解,旅遊、本地服務等垂直領域的廣告收入應該會反彈。

被派去負責雲業務的沈抖看起來是被李彥宏安排了更重的擔子。百度將雲計算業務視爲第二增長曲線。李彥宏在 5 月調動沈抖的內部信中說,期望他推動雲計算業務 「實現規模和健康度的量變到質變」。

《晚點 LatePost》瞭解到,沈抖接手百度雲業務半年後,開啓一輪大範圍的調整,把原本分散在各個行業線的產品和研發團隊集中到一個部門,儘可能重複使用產品方案,提高產品標準化程度,降低部署成本。

李彥宏在財報會上說,雲計算業務今年第三季度虧損率縮窄,接下來將專注於實現盈利。

除了一直對外聲稱的人工智能技術,百度還打算用面向消費者的業務帶動雲業務增長、減虧。今年 5 月,百度網盤隨沈抖一起從百度 MEG 併入雲業務。沈抖在第三季度財報會上說它 「貢獻了可觀的利潤和利潤率」。類似的,百度地圖 5 月也整合到了交通業務中。

按照李彥宏設定的指標,百度經過大半年的調整和變動後,百度的確變得更 「健康」 了,第三季度營收增速加上運營利潤是 18%,比前兩個季度加起來都高。

但很難說這樣的短期變化多大程度上來自於業務增長。前九個月,百度的銷售、行政、研發等費用,比去年同期少了 35 億元,超過七成(25 億)發生在第三季度。

李彥宏說,未來百度的移動生態(搜索)還會產生強勁的利潤和現金流,會持續投資人工智能雲和自動駕駛業務。(賀乾明)

快手:第一個降本的大公司,頻繁調整的一年

$快手-W(01024.HK)$在過去一年的所有動作,都圍繞着 「少花錢、多掙錢」 這一原則。這是 CEO 程一笑在 2022 年 3 月的幹部管理會上提出的年度目標。

快手是國內最早大規模降本增效的互聯網公司。早在 2021 年 12 月,它便開啓了裁員、縮減員工福利,並大幅度調低了業務預算。2022 年第一季度,快手光砍員工福利,就省了 1.11 億元,平均每位員工減少上千元;前三季度,快手銷售費用等同比縮減 67 億元,成爲國內最能 「省」 的互聯網公司。

具體到業務上,快手國際化事業部延續了此前定下的大方向:不做大規模增長,全面加速商業化。新任負責人、快手高級副總裁馬宏彬在內部稱現階段要 「打好基本功,花好每分錢」。

9 月新成立的一級部門 —— 本地生活事業部也不會效仿抖音生活服務,迅速開始大規模擴張。一位快手人士告訴《晚點 LatePost》,目前快手本地生活業務沒有明確業績目標,也沒有激進的預算投入,「只有在試點的哈爾濱、瀋陽等幾個城市中把業務跑通後,纔會繼續加大投入。」

快手還把 「少花錢」 刻進了公司的企業文化中。《晚點 LatePost》瞭解到,快手在今年第一次細化了公司價值觀,最核心的一條 「癡迷客戶」 前被增加了一個前提要求:「ROI 大於 1 」(投入產出比爲正)。

組織上的降本增效、業務上的控制預算終於使快手連續兩個季度實現了盈利。下半年開始,它的重心也從 「少花錢」 轉移到了 「多掙錢」 上。

爲了進一步推動整體收入增長,程一笑在下半年密集地進行了多輪高管調整,其中多位高級管理者走到了新的崗位上:

-

CEO 程一笑親自接手電商業務;

-

原電商負責人笑古負責新成立的本地生活部門;

-

爲快手貢獻最多收入的商業化事業部(廣告業務)則在一年內換了三位負責人。8 月,由快手原人力負責人劉峯從馬宏彬手中接過一號位,但短短 3 個月後,王劍偉就在今年 11 月接任該業務,他上任後不久在商業化內部開了一場全員會,稱商業化是其在快手 「非常重要的一戰」,會與團隊並肩奮鬥;與此同時,王劍偉還提高了 2023 年快手商業化的預期目標。

-

快手還成立了新一屆經管委,新增了四位職能線管理者加入最高決策層。

11 月,程一笑還發起了一場對公司中層幹部表現的覆盤,涉及職級 M4 以上(高級副總裁) 的 100 多位管理層 。這次覆盤調整的主旨是要求中幹 「能上能下」 —— 評分高的人有機會被調任至更重要的位置;部分被認爲不夠合格的中幹則可能面臨降職降薪。

對快手來說,這些調整是否合理、成效如何還需要更多時間來證明。但至少,快手和程一笑都已向前邁出了一大步。

截至發稿,快手股價回升至每股約 70 港元 ,市值在時隔近四個月後重回接近 3000 億港元。(時嫺)

貝殼:難、難、難

對$貝殼(BEKE.US)$來講,最難受的階段可能已經過去了。一方面在爭議中對組織 「瘦身」、控制開支,另一方面房地產業持續收到政策利好的信號。

12 月 15 日,中國官方時隔近二十年重提 「房地產是國民經濟的支柱產業」,並表示針對當前出現的下行風險,考慮通過新措施以引導市場預期和信心回暖。

但地產終究是一個年交易規模超 20 萬億元的巨大市場,單靠政策或者市場,都無法短時間內扭轉當前基本面的頹勢。對貝殼、它的上下遊合作夥伴甚至所服務的客戶來講,行業何時拐頭向上最終還是取決於需求和信心什麼時候修復。

今年三季度,貝殼平臺新房成交額(GTV)降幅收窄(-21%),但公司高層在電話會議上說,行業基本面並沒有明顯改善跡象,仍處在艱難下行通道。

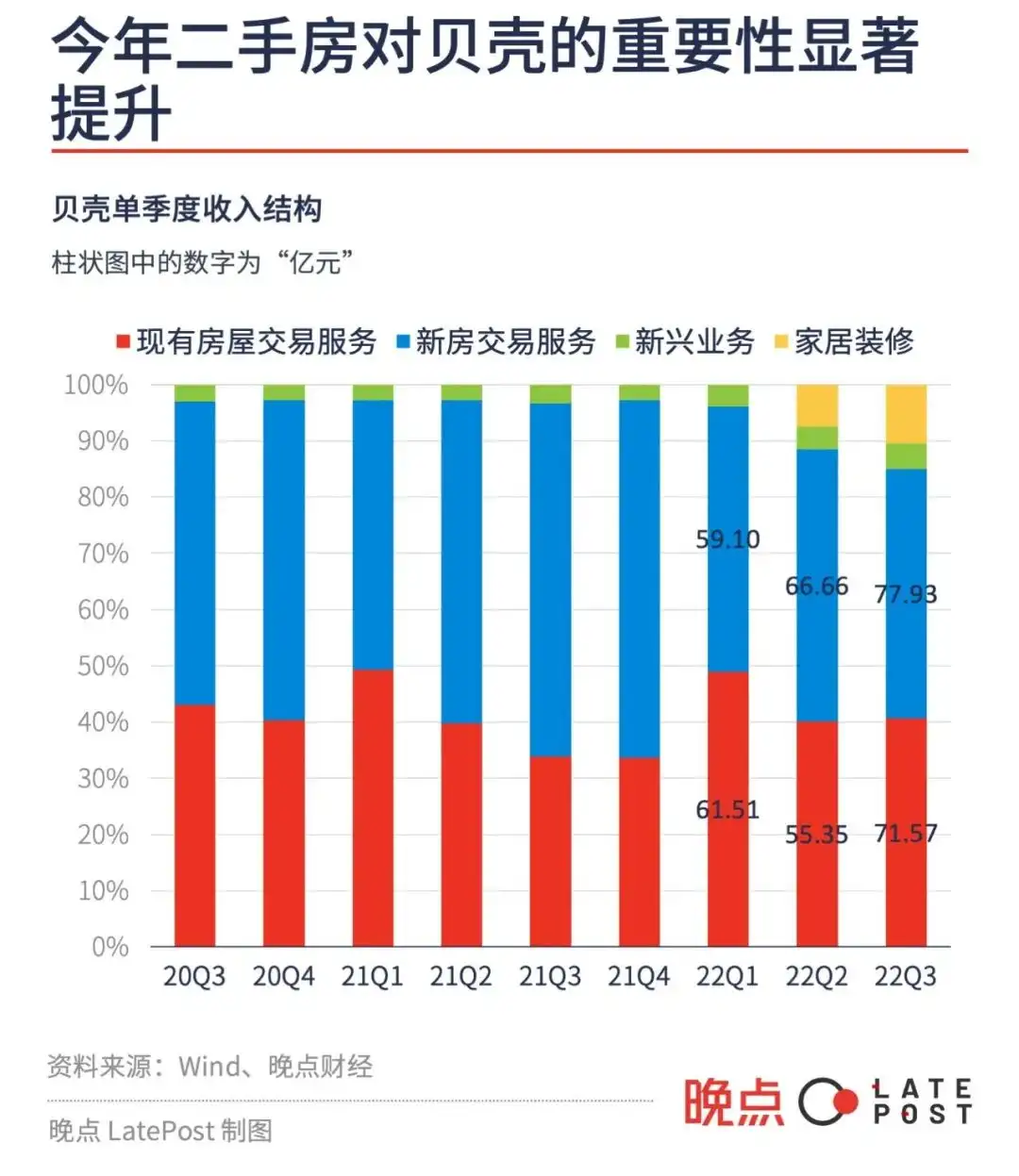

新房市場萎靡的情況下,今年二手房重新成爲貝殼的重要市場。財報數據顯示今年前三個季度,二手房交易業務分別佔貝殼當季收入的 49.02%、40.17% 和 40.67%。

其中三季度二手房收入增速率先轉正至 16.6%。貝殼稱已經注意到一些地方中介品牌開始轉型二手房交易,他們也在密切觀察、適時調整。

但人是暫時不會多招了。用貝殼的話說,門店和經紀人數量將在幾個季度內保持相對穩定。

貝殼是有 「逆勢擴張」 傳統的,從 「非典」 到 「四萬億」 再到 「棚改貨幣化」,它們藉此穿越週期,規模倍增。只是這三年 「系統性」 下行週期裏的逆勢擴張,讓貝殼在今年上半年啓動了成立以來最大規模的人事調整。

當時恰好是貝殼創始人左暉去世一週年之際(5 月 20 日),董事長彭永東在回憶老領導的文章中說 「這一年,我們獨自面對每一次的 ‘難’……」。而這一年貝殼員工最常掛在嘴邊的話也是 「我們真的很難」。

再看財務數據的話貝殼現在是沒有那麼難了。在整體收入微增的情況下,憑藉減員和對營銷、管理和研發費用的控制,最終貝殼在三季度實現了約 7% 的經營利潤率,實際利潤超過 12 億元。

降本、提效,以及漸有起色的二手房和家裝業務,帶給貝殼好的財務回報,它們又隨時可能被積壓的待售新房所拖累。數億平方米的新房被投入市場,短期供給和價格衝擊的影響不言而喻。

Wind 數據顯示,截至今年 11 月,全國待售商品住宅面積達到 2.63 億平方米、累計同比增加 18%,且自今年 2 月以來的單月同比增速均超過 10%。據興業銀行首席經濟學家魯政委測算,按當前銷售速度和庫存規模,出清現房耗時超過 18 個月、庫存壓力持續上漲中。

長江證券的一份報告也提到,本輪中國地產銷售下行已經超過 16 個月,時長超過了 2008 年、2011 年、2014 年和 2018 年四輪地產下行週期,針對買房者的如降低房貸利率、取消限購、調低首付比例、減免交易環節稅費等政策支持,對改善地產銷售的幫助有限。

房子在中國既是商品又是金融品。有人用來住,有人用來投資,還有人或者企業用來融資做生意。即使買來自住的人,也想着有一天房價漲了、收入多了以後,賣舊房買新房。房地產膨脹至今的背後,是被房價 「只漲不跌」 預期挑逗着的幾乎所有羣體。

但當前更加複雜的內外部環境切實影響了居民的購房信心和預期。

根據央行在全國 50 個城市所做的 2 萬戶城鎮儲戶問卷調查顯示,持房價上漲預期的儲戶佔比不斷下降,截至 2022 年三季度末已經降至 14.8%,是 2010 年有統計以來的最低記錄。今年 2 月和 4 月,中國人還的房貸比借到的新房貸還多,這一統計結果也是之前沒出現過的。

在政策能說服居民把儲蓄打入地產公司戶頭前,貝殼和同行們的壓力測試不會結束。(龔方毅)

攜程:終於看到了曙光

2020 年武漢疫情後,$攜程網(TCOM.US)$創始人、董事長樑建章第一個衝到臺前,在各地變裝、直播帶貨,推動消費者繼續消費。

將近三年後,他終於等到了封控結束。

不過恢復需要時間,能恢復到什麼程度也是未知。攜程集團仍警告說它的第四季度會很糟糕,甚至明年初也將困難重重。

但捱過這段時間以後,樑建章是樂觀的,「我們預計,明年國內旅遊將出現非常不錯的反彈。」

國內賣方分析師相信攜程 2023 年業績恢復趨勢明確,全球賣方分析師則覺得即使中國在 2023 年全面開放,攜程的收入和利潤要到 2024 年纔有可能恢復到疫情前。

人民銀行 9 月做的城鎮儲戶問卷調查顯示,未來三個月預計增加旅遊開支的人數佔比約 17.3%,疫情前是 30.6%。奧緯諮詢 12 月發佈的報告提到,分別有 31% 和 20% 的中國受訪者選擇等待 「幾個月」 和 「一年或更長時間」 才考慮出境遊。

疫情的直接衝擊和對消費信心的次生打擊,是攜程等提供 「可選消費」 商品或服務企業都需要應對的問題。關於這一點,樑建章和他的攜程大概是經歷過更艱難時刻的。

攜程創辦於互聯網大泡沫破裂前夕的 1999 年,把公司帶到納斯達克上市那年趕上 「非典」。樑建章辭職去美國斯坦福大學攻讀經濟學博士的時候,攜程擁有行業絕對領導地位。後來經濟危機來了,互聯網巨頭帶着支票簿進入 OTA 市場,攜程多項關鍵經營指標下滑。2012 年,在樑建章回攜程的前一年,公司市佔率由 2010 年的 51.6% 降至 35%。

今年疫情反覆影響下,攜程的表現前低後高。受上半年上海等多地疫情影響,國內 「五一」 出遊人數下降 63%、端午出遊人數下降 40.3%。期間攜程的上半年收入也減少了 18.9%。

但三季度攜程收入跑贏預期,而且主要推動力來自國內業務。據財報數據,三季度攜程國內整體酒店預訂量恢復到 2019 年同期水平,國內酒店收入同比增長 25%,其中本地酒店預訂量較 2019 年同期增長約 60%。

國際業務則受益於境外社交限制的解除和民衆高昂的出行需求,收入已經連續 3 個季度超過 2019 年同期水平,其中海外本土酒店預訂量較 2019 年增長 300%。攜程希望在中國看到類似情形發生,因爲他們已經看到了國內被長期壓抑的需求。