防疫政策的大調整,讓很多線下消費行業重新燃起了希望。

在股市裏,大消費板塊也是近期漲勢最為強勁的主力,其中啤酒作為線下經濟恢復的主要受益領域之一,自然也獲得了資金的追捧。

A股的啤酒板塊,近兩月來累計從低點反彈超過1/3,表現遠強於大市,甚至也強於比之高貴的白酒板塊。

事實上,2020年以來,啤酒板塊的整體走勢就出現了異於平常的大漲行情,甚至在大市幾次大幅度回撤和疫情大面積衝擊線下經濟的背景下,啤酒股依然在震盪中逆勢不斷走出新高。

為什麼它們能表現得如此強勢,同時市場也願意給它們得天獨厚的估值待遇?

01

估值貴過白酒

一般來看,白酒之所以能享受非常不錯的估值,是因為多數主流白酒品牌的營收及利潤增速都能維持在20%上下比較穩定的增長。

所以白酒的PE一般能有40倍左右的估值,並不算有泡沫。

但啤酒不一樣,中國啤酒的總體銷量,自從2013年之後就一直往下掉,早就進入了存量的市場環境。

同時,啤酒行業的集中度也遠高於白酒,截至2020年,中國的啤酒行業CR5就超過了92%。

所以,這些啤酒行業的龍頭的營收增速,要明顯差於白酒行業。

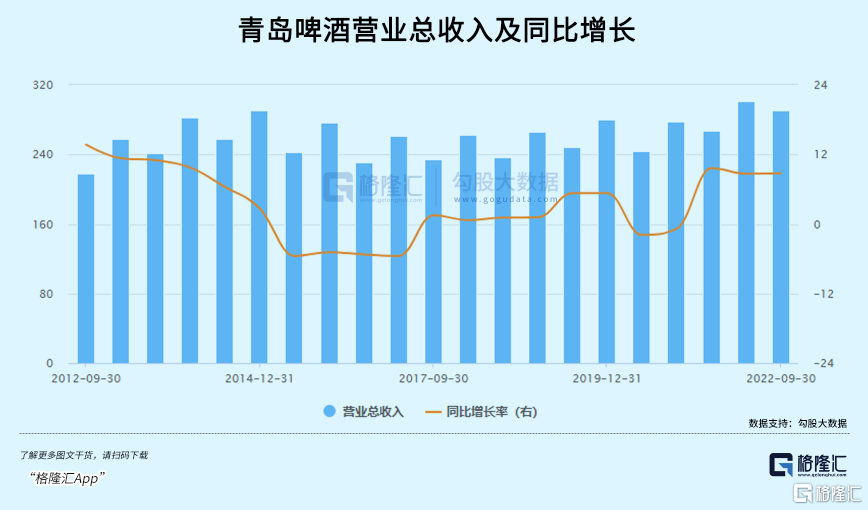

比如A股白酒最大龍頭的青島啤酒,近年10年來的營收增速幾乎從未超過10%,中間還有幾次增速低於0。今年前三季度,青島啤酒營收291.1億元,同比僅增長8.73%。

A股行業老二重慶啤酒,前三季度營收121.83億元,同比增長8.91%;老三燕京啤酒營收113.22億元,同比增長9%。

其實在港股的兩大啤酒霸主,營收增長情況也與A股的差不多。百威亞太的前三季度營收53.13億美元,同比小幅下滑0.86%;華潤啤酒的中報營收210.13億元人民幣,同比增長7.02%。

基本上常常都是個位數的營收增長。

利潤方面,啤酒行業的增長表現稍強,前三季度的利潤平均增長基本能有15%左右,比營收增速高出一點。

但依然比白酒的普遍利潤增速要低一籌。

然而雖然如此,啤酒股的整體估值卻明顯要持續高於白酒,最新數據對比,龍一的青島啤酒動態PE近40倍,高於茅台的37倍;龍二的重慶啤酒PE46倍,高於五糧液的27倍;龍三的燕京啤酒PE93倍,高於汾酒的46倍。

這背後的原因,有啤酒的行業競爭格局明顯好於白酒有關,畢竟上市啤酒競爭者遠少於白酒,市場能選的票子不多,自然交易更容易形成擁擠。

同時,這些年來,中國啤酒行業也不斷處於併購重組擴張的行業洗牌中,由此持續吸引資本的關注。

比如重慶啤酒,2008年-2013年期間,全球著名啤酒巨頭丹麥嘉士伯就通過多次收購重慶啤酒的股份成為了其第一大股東,直到2020年12月嘉士伯把其在中國控制的優質啤酒資產注入重慶啤酒,完成對重慶啤酒重大資產重組項目,重啤由此成為嘉士伯在中國運營啤酒資產的唯一平台,從一家區域型啤酒公司轉變為在全國擁有26家啤酒廠的全國性啤酒企業。

而期間,因為嘉士伯的入主,重慶啤酒近十年來一直被市場追捧,成為十年大漲幾十倍的大牛股,而同時因為嘉士伯品牌的加持,重慶啤酒的PE一直享受到了遠比多數同行要高的估值水平。

同時,嘉士伯的成功,也催生了另一國際啤酒巨頭百威英博加速入華的步伐。

而他們,也給中國的啤酒同行證明了另一個不一樣的玩法,高端精釀啤酒——撬開行業利潤的祕密,原來也能在中國相當行得通。

也就是2013年啤酒行業銷量見頂之後的數年,經歷過數輪大洗牌,行業格局逐漸確定下來之後,中國的幾大國產啤酒品牌才加速了高端化的打法,也逐漸由此享受到了雖然不怎麼增收,但利潤率得以大幅回升的紅利。

所以,走高端化,做厚利潤率,成了行業受到資本寄予厚望的出路。

02

高端化進行時

曾經,中國本土的啤酒廠們更多是把精力放在跑馬圈地搶地盤和通過價格戰耗死對手上,為了降低啤酒成本,甚至不惜放棄了對啤酒的質量把控,把啤酒最精髓的原麥芽汁濃度一降再降,甚至用大米、玉米、澱粉、糖漿來替換麥芽,變成飲之無味的工業啤水。

最終國產啤酒的口感越來越差,雖然銷量上去了,但卻丟掉了消費者的口碑,以至於後來等到銷量下行賣不動的時候,價格卻一再難提,行業陷入量價齊跌的困境。

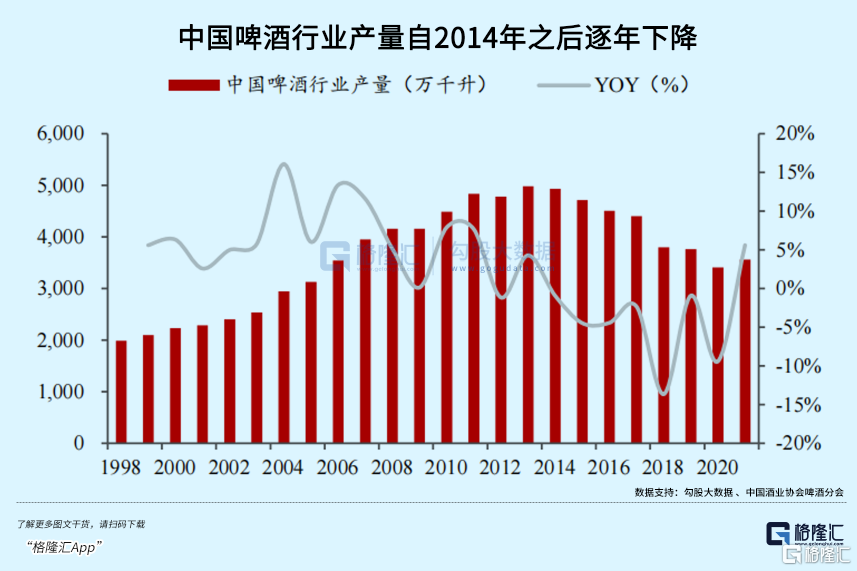

轉折發生在2014年。2013年中國啤酒產量為5061.5萬千升,2014年下降至4922萬千升,首次出現產銷量下滑。此後,中國啤酒產量進入快速下降通道,到2020年產量進一步下降至3411.1萬千升,2021年雖然回升至3562.4萬千升,但隨着我國金融老齡化時代,20-50歲的主流消費人羣確定性減少,啤酒產銷量的下行趨勢,已難以改變。

行業銷量見頂,象徵着中國經濟型啤酒消費時代的落幕,同時也把很多致命問題暴露了出來:競爭加劇、材料成本上升、銷量及利潤下降,大量的低效廠房設備固定資產成為拖油瓶。。。。

此後幾年,中國多數頭部啤酒企業業績開始大幅下滑,這倒逼了這些企業不得不大量關廠提效、嚴控成本,同時,推出多樣化差異化產品,開啟走中高端路線。

除了注入嘉士伯品牌本身就以走精釀路線為主的重慶啤酒外,青島啤酒很早就劃分了高檔(一世傳奇、青島啤酒原漿、琥珀拉格、黑啤、奧古特、皮爾森、IPA、純生),中檔(青島經典、白啤)和大眾低檔的嶗山品牌等產品分層;原來主打大眾消費的華潤雪花啤酒2019年引入喜力旗下的喜力、紅爵、蘇爾、悠世白啤酒國際品牌,也推出了高端化戰略;燕京啤酒也創立了“獅王精釀”獨立高端品牌,並不斷推出新品如“鮮啤2022”、U8plus 及高端拉格Super12 皮爾森等。

2013-2018年,在總啤酒產量持續下行的背景下,我國高端啤酒的市場規模卻從237億美元增加至 418億美元,年均複合增速為12.0%。

正是得益於行業高端啤酒的快速增長,從2017年之後,我國的啤酒行業銷售淨利潤開始持續回升,終於擺脱了當初低端價格混戰時的內耗困局。

尤其是2018年、2021年,國產啤酒行業先後兩次出現全面集體提價,這背後是國際小麥、玻璃及包裝材料的價格上漲為推動,但除了小麥價格依舊堅挺外,其他包材價格卻很快出現大幅回落,由此兩輪提價都給行業帶來了更豐厚的利潤回升。

根據華經產業研究院數據,2021年我國精釀消費量近百萬噸,佔啤酒整體消費量的2.8%,參照歐美成熟啤酒消費市場精釀啤酒佔比13%以上的滲透率來看,我國的精釀啤酒發展空間可謂非常可觀。

有數據測算,假設未來三年我國的精釀啤酒能保持25%的複合增速,預計到2025年我國精釀滲透率達到當前美國滲透率(13.1%)的一半左右時,對應的精釀市場規模將超過1000億元。

對於當前CR5高達92%以上的國內啤酒市場格局,這將意味着這上千億的精釀市場蛋糕將主要由那頭部的幾家啤酒企業瓜分。

這相對於它們來説,同樣是非常巨大的增量空間。

或許,這也是為何它們一直被市場寄予厚望的原因。

那麼,對於啤酒股是否還能上車的問題,我們也大概心中有數了。

當然,短期看,相對當前的消費力,啤酒的高端化之路算是才走到一半,以當前的估值情況看,不算高,但也算不上具有明顯吸引力。

同時,在當前股票市場下,有太多估值經過大幅回撤,自身成長性更加確定和廣闊的賽道要遠比啤酒行業要好。所以市場不一定原因給足夠的耐心等待它們一起成長。

而從長遠來看,作為國民酒精飲料,提價走高端化雖然是出路,但也並非一勞永逸。

首先,主流消費人羣規模的不斷減少,天然就決定了這個行業是存量之爭。

現在行業品牌彼此之間能相安無事的通過提價來分到市場的蛋糕,是因為我國還有消費升級紅利和高端啤酒滲透率還有很大提升空間的紅利。

但提價策略,終歸有一天會到了消費者接受度消減的時刻,畢竟啤酒本質上仍然是可選的消費,到了中高檔的價格區間,消費者也要為錢包考慮。

到時候,同行之間,同樣避免不了新一輪的激烈競爭。

同時,現在中高檔啤酒的價位,也逐漸觸碰到了其他低度酒精飲料的市場,這同樣也是近幾年隨着年輕一代的消費潮起的新物種,比如各種果酒、甜酒、雞尾酒等,它們在酒吧、聚會場所等消費場景,競爭力並不比啤酒差,甚至有過之無不及。

也就是説,走向中高端的中國啤酒企業,將來不僅要面對同行的競爭,還要面對跨境產品的競爭。

所以,即使是走高端化,中國啤酒企業的未來依然不會一路坦途。

03

尾聲

其實從目前看,就在這幾年,隨着電商模式對線下渠道的削弱,尤其線上直播及廣吿效應對品牌力的巨大影響,我們也看到了巨頭之間的格局似乎也再次變得不穩,相互之間的滲透也在變得頻繁。

比如,從2021年開始,包括華潤啤酒、重慶啤酒等開始通過新一輪建廠,開始滲透其他啤酒巨頭的根據地市場。而很多地方原本割據分明的市場份額也開始變得模糊。

所有,未來的市場競爭格局,會不會再次出現格局重構,誰也不敢説肯定。

別看現在大家都似乎放下內卷,通過提價來吃到行業蛋糕,儂好我好的,但存量市場的宿命下,彼此間的終局之戰,怕是始終難以避免。