本文來自格隆匯專欄:中金研究,作者:張峻棟 王雪 張文朗

近期,美債市場流動性顯著惡化,美債是全球資產定價錨,並且於在全球美元流動性傳導體系中扮演了“基石”的角色,因而美債市場的潛在風險可能會具有系統性影響。首先, “美債-回購”機制在金融危機後長期低利率環境下看似穩定運轉,但通過金融加槓桿甚至金融空轉加劇了金融脆弱性,產生了低利率依賴。這意味着一旦利率範式逆轉,長期積累的金融失衡在事件衝擊下進一步被放大並演進成金融危機的風險提高。此外,在美聯儲緊縮的週期性壓力下,美債基本面的惡化短期內可能難以得到有效緩解。我們預計,美聯儲縮表減持美債將加劇美債流動性進一步惡化的風險。綜上我們認為,宏觀範式的結構性轉變疊加美聯儲的週期性緊縮可能使得美債市場長期積累的不穩定因素逐漸顯現,常被市場視為安全資產的美債可能不再“安全”,建議關注這隻“灰犀牛”。

摘要

近期,美債市場流動性顯著惡化,市場流動性指數已達到2020年3月美債遭大幅拋售時的情形,其市場條件惡化程度亦逼近全球金融危機時期。美債不僅是全球資產定價錨,並且於金融危機以後在全球美元流動性傳導體系中扮演了“基石”的角色,因而美債市場的潛在風險可能會具有系統性影響。過去一個多月,美聯儲在堅定控通脹之餘,開始更多關注金融穩定性,美聯儲、美國財政部以及美國銀行界亦均在就如何加強美債市場的韌性討論可能的解決辦法[1]。實際上,今年以來美債市場的流動性惡化不僅源於美聯儲激進緊縮的週期性壓力,更是長期以來積累的結構性脆弱性逐漸顯現的結果。往前看,美聯儲加息縮表仍在同步進行,且縮表可能持續更久,意味着美聯儲短期內不太會再次承擔起“最後做市商”的角色,我們認為,長期以來被視為安全資產的美國國債藴含的不穩定因素及其對整個金融市場的潛在溢出影響越來越值得我們關注。

金融危機後基於“美債-回購”的流動性派生模式日益重要,相應地,美債也成為美元流動性體系乃至全球金融系統的“基石”。這對市場有兩層關鍵含義:一是美債市場的潛在脆弱性如果在緊縮週期中演化成風險,影響不僅侷限於美債市場,更會外溢到整個金融體系;二是在美聯儲當前激進大幅加息的情形下,如果金融不穩定因素越來越朝着金融風險的方向演進,這可能會在一定程度上促使美聯儲考慮是否過度緊縮。那麼,為什麼美債市場流動性會在本輪緊縮週期中成為值得強調的問題?我們認為,美債市場此次面臨的問題不僅在於週期性緊縮,也在於金融危機後長期低利率低通脹環境下積累的金融不穩定性可能在宏觀範式的轉變下日益暴露,使得常被視為安全資產的美債不再“安全”,反而可能成為整個金融體系的裂縫。

金融危機以來,美債作為“基石”的作用日益顯著的同時,美債市場的流動性和市場深度卻趨勢削弱,使得美債容易發生自我實現的市場擠兑,這也是近幾年美債市場流動性危機頻發的重要原因[2]。美債現券市場主要依賴一級交易商進行雙邊結算,因此一級交易商的做市能力很大程度上影響美債市場深度和流動性。金融危機後,趨嚴的金融監管限制了一級交易商的做市能力,相較於大幅擴張的美債供給,一級交易商吸納美債的能力和意願趨勢降低,削弱了美債市場深度。當市場深度不足時,美債的流動性投資者傾向於先發制人提前賣出美債,以避免將來可能被迫折價拋售國債帶來的損失。當流動性擔憂足夠強烈時,此類投資者相繼踩踏式拋售國債,形成自我實現的市場擠兑,加速流動性枯竭。在此過程中,受制於資產負債表的硬約束,一級交易商不僅難以有效緩解流動性壓力,可能還會通過從一級交易商到回購市場和對沖基金等表外業務的渠道將美債流動性壓力外溢到跨資產及離岸的整個金融系統。

看似安全的地方往往更容易積累風險。“美債-回購”機制在金融危機後長期低利率環境下看似穩定運轉,但通過金融加槓桿甚至金融空轉加劇了金融脆弱性,產生了低利率依賴[3]。這意味着一旦利率範式逆轉,疫情前長期積累的金融失衡在事件衝擊下進一步被放大並演進成金融危機的風險提高。我們預計未來美國通脹和利率中樞將趨勢性上行,過去十多年的低利率低波動環境可能終結甚至逆轉。這將使得金融危機後逐漸形成的以美債為“基石”的全球金融體系更易受到意外事件的衝擊。因此,在宏觀波動再起的環境下,看似安全的美債以及基於美債的表外活動或將成為全球金融市場脆弱性的來源。除了上述的結構性問題,在美聯儲激進緊縮的週期性壓力下,美債基本面的惡化短期內可能難以得到有效緩解。我們預計,美聯儲縮表可能在加息週期結束後繼續進行,美聯儲減持美債將加劇美債做市壓力和流動性進一步惡化的風險。因而我們認為,宏觀範式的結構性轉變疊加美聯儲的週期性緊縮可能使得美債市場長期積累的不穩定因素逐漸顯現,常被視為安全資產的美債可能不再“安全”,建議市場關注這隻“灰犀牛”。

雖然美國財政部、美聯儲和美國銀行界都對穩定美債市場進行討論並提供了可能的解決辦法,但我們預計美債市場結構性改革短期內難以實現,更重要的是,這一次金融風險的根源在於長期低利率環境下積累的金融脆弱性和當下宏觀範式的改變。在促使通脹和利率中樞高企的結構性因素未實質性改變的情況下,風險或將伴隨金融市場較長時間。如果伴隨流動性事件散發、金融風險加劇,而美聯儲無法再次及時扮演“最後做市商”的角色時,美國將面臨的恐怕不僅僅是簡單的經濟衰退[4]。

在9月份報吿《新宏觀範式下的非典型衰退》中,我們指出美國明年大概率陷入一場累計衰退程度較大的經濟衰退,具體體現在衰退深度可能較温和、但持續時間恐較長。有關衰退深度較温和的判斷,我們基於發生系統性危機的概率較低的假設。四季度以來,全球貨幣大幅緊縮引致的流動性事件頻發使得該假設的基礎開始遭受挑戰。伴隨美聯儲加息縮表深入進行,美國國債流動性風險日益累積並凸顯。截至2022年10月,美債的市場價值低於票面價值2.7萬億美元。美債市場流動性指數和衡量美債波動性的BofA Move指數當前均已達到2020年3月流動性危機時期的高位。美債市場的流動性惡化也引發了市場、美聯儲以及美國財政部的關注,美國財政部部長耶倫在公開演講中表示財政部將密切關注國債市場的風險,並促進美國國債的韌性[5]。那麼,為什麼美債市場流動性會在本輪緊縮週期中成為值得強調的問題?我們認為,美債市場此次面臨的問題不僅在於週期性緊縮,也在於金融危機後長期低利率低通脹環境下積累的金融不穩定性可能在宏觀範式轉變下有所暴露,這或將使得常被視為安全資產的美債不再“安全”,反而成為整個金融體系的裂縫。

美債市場不僅是全球資產的定價錨,並且由於金融危機後基於“美債-回購”的流動性派生模式日益重要,相應地,美債也成為美元流動性體系的“基石”。我們認為,這對市場至少有兩層含義:一是美債市場的潛在脆弱性如果在緊縮週期中演化成風險,影響可能不僅侷限於美債市場,且會外溢到更廣泛的金融體系;二是在美聯儲當前激進大幅加息的情形下,如果金融不穩定因素越來越朝着金融風險的方向演進,這可能會在一定程度上促使美聯儲考慮是否過度緊縮。在過去十多年的低利率低通脹環境下,“美債-回購”機制看似運行穩定,但隨着宏觀範式轉變,利率中樞上行和宏觀波動再起的結構性轉變疊加美聯儲大幅緊縮的週期性壓力或將使得美債市場的脆弱性日益顯現。基於此,我們將在本文中回答以下問題:美債市場在整個金融體系的風險傳導中扮演什麼角色?為什麼被廣泛認為是安全資產的美債會成為金融脆弱性的來源?如果出現問題,可能的影響有多大?

一、美債是流動性派生的基石

美元流動性傳導體系紛繁複雜,但從根源上來講有賴於美聯儲的投放和最接近流動性投放的美國國內貨幣市場的傳導。貨幣市場可主要分為聯邦基金市場和回購市場,前者為無抵押的短期拆借,後者為有抵押的短期借貸。2008年金融危機後,貨幣市場發生結構性轉變,聯邦基金市場逐漸式微,回購市場成為了主要融資場所,而美債作為比例最高的抵押品實現了與回購市場的深度捆綁,成為派生流動性的“基石”。

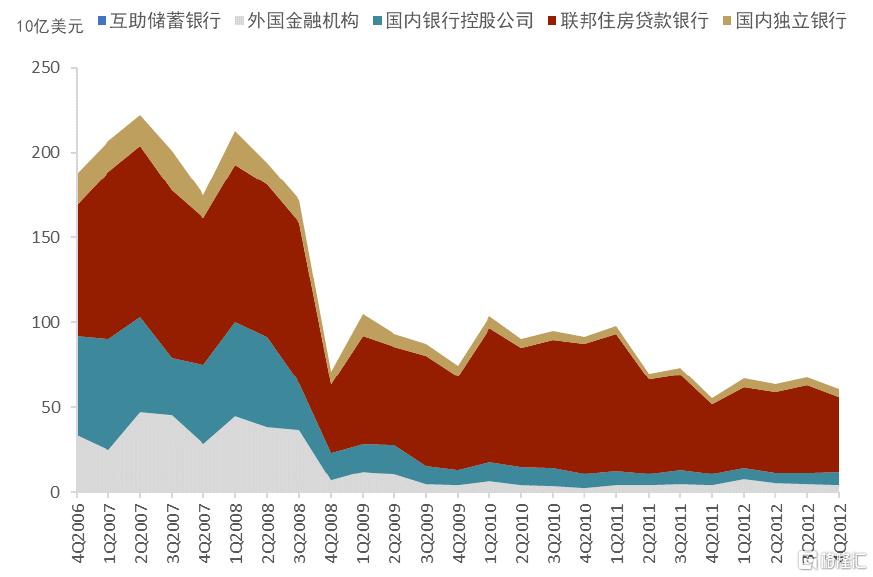

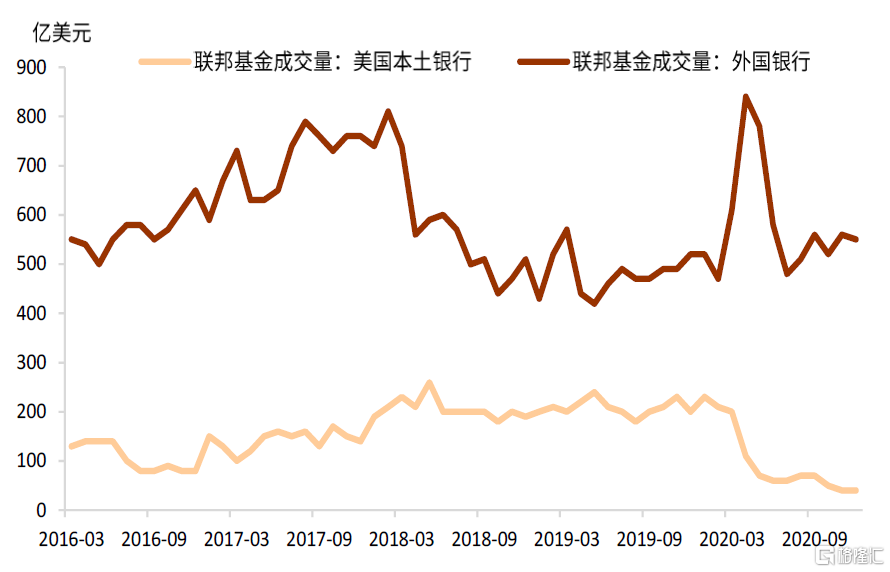

危機前,銀行體系準備金面臨緊約束,銀行的短期資金週轉需要通過拆借聯邦基金的方式完成。而危機後,聯邦基金市場的交易規模萎縮。首先,美聯儲通過量化寬鬆向市場提供了充裕的準備金,準備金緊約束被打破,拆借需求下降。其次,根據巴塞爾III協議,聯邦存款保險公司(FDIC)對本土存款機構制定了更高的資產充足率要求,拆借聯邦基金的規模和意願受到限制。同時,2008年10月起,美聯儲開始向符合資質金融機構的準備金支付利息[6],抑制了機構借出準備金的動機。聯邦基金的日拆借規模從2007年的2000億美元到2012年減小到僅約600億美元,聯邦基金市場在短期流動性派生中的作用也相應減弱[7]。

圖表1:金融危機後,聯邦基金市場交易規模下降

資料來源:美聯儲,中金公司研究部

圖表2:外國銀行為聯邦基金市場的主要借入者

資料來源:Haver,中金公司研究部

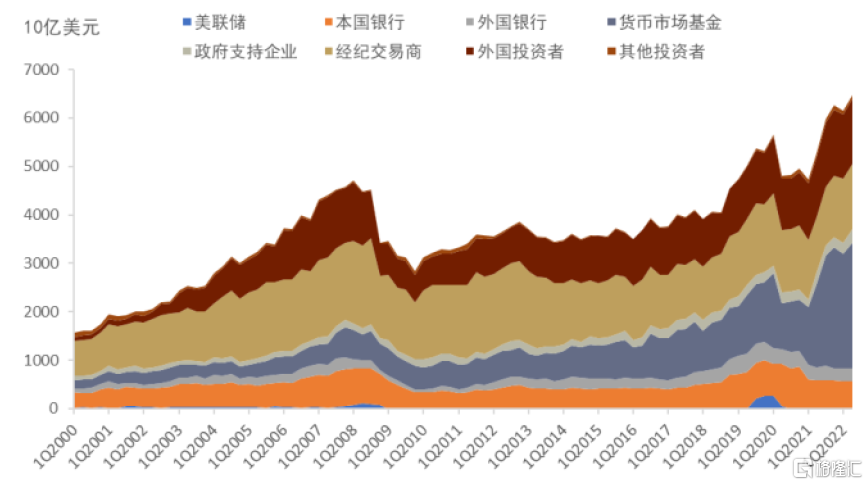

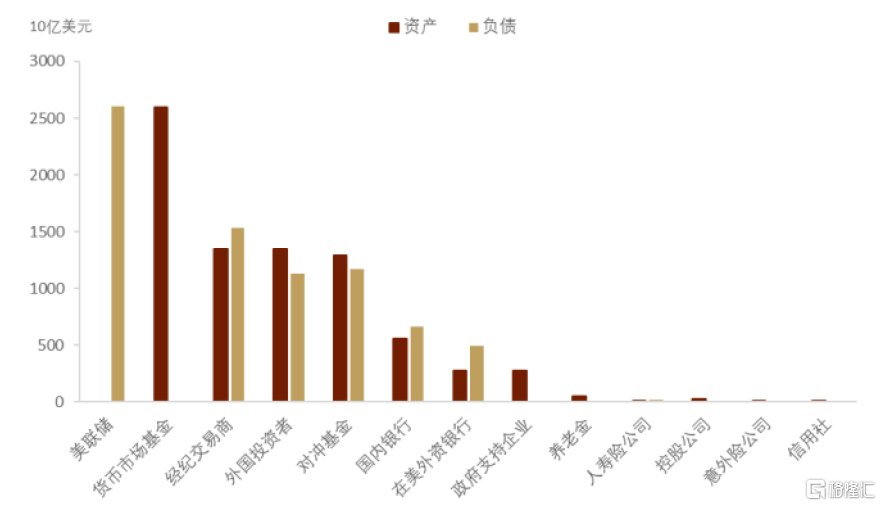

而與此同時,回購市場成為了流動性傳導的中樞。回購融資有賴於符合資質的抵押品,屬於對資產的“再融資”。出資方可在借款方違約或無法補充保證金的情況下賣出抵押品,以挽回本金,因而被認為相對安全[8]。金融危機後,回購市場出現了交易規模經歷的短暫下跌,但迅速恢復了增長,回購資產規模從2010年的3萬億美元擴張至2022年的超過6萬億美元,其參與者廣泛覆蓋了銀行和非銀機構(圖表3和圖表4)。

圖表3:金融危機後,美國回購資產規模擴張

資料來源:美聯儲,中金公司研究部

圖表4:主要金融機構回購資產負債情況(2Q2022)

資料來源:美聯儲,中金公司研究部

回購的抵押品池以固定收益證券為主,主要包括國債、市政債、企業信用債、機構ABS和MBS等(也包括權益資產,但佔比較小),其中美債佔據主導地位。從根本上來説這得益於美債的安全資產屬性,兼具較高的市場深度(market depth)和融資流動性(funding liquidity) [9]。回購市場規模的擴張離不開美債供給在金融危機後快速增長。奧巴馬政府推出的“經濟復興計劃”、“奧巴馬醫療改革”等支出項目,美債發行量從危機前的4.4萬億美元(4Q2007)經8年迅速增長至13.8萬億美元(4Q2016)。這一時期,美聯儲成為實質的“最後做市商”(market maker of last resort),為美債市場有序運轉提供了有利環境。美聯儲將聯邦基金利率長期維持在零利率附近,且量化寬鬆壓低了美債的風險溢價,保證了美債的價值穩定。特朗普政府為刺激經濟推行的減税政策和後續為應對疫情衝擊實施的大規模財政救助,進一步推升了美債發行量及其餘額(圖表5和圖表6),回購規模水漲船高。

圖表5:金融危機後,美國政府槓桿率攀升

資料來源:Haver,中金公司研究部

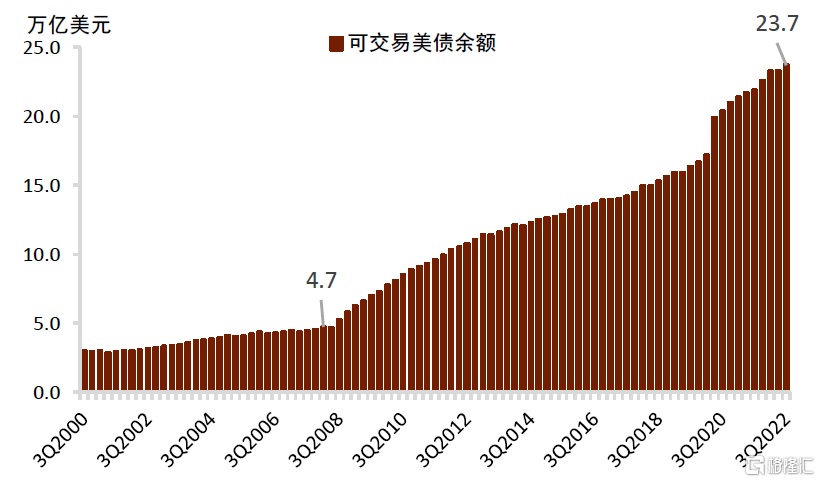

圖表6:可交易美債餘額持續攀升

資料來源:Haver,中金公司研究部

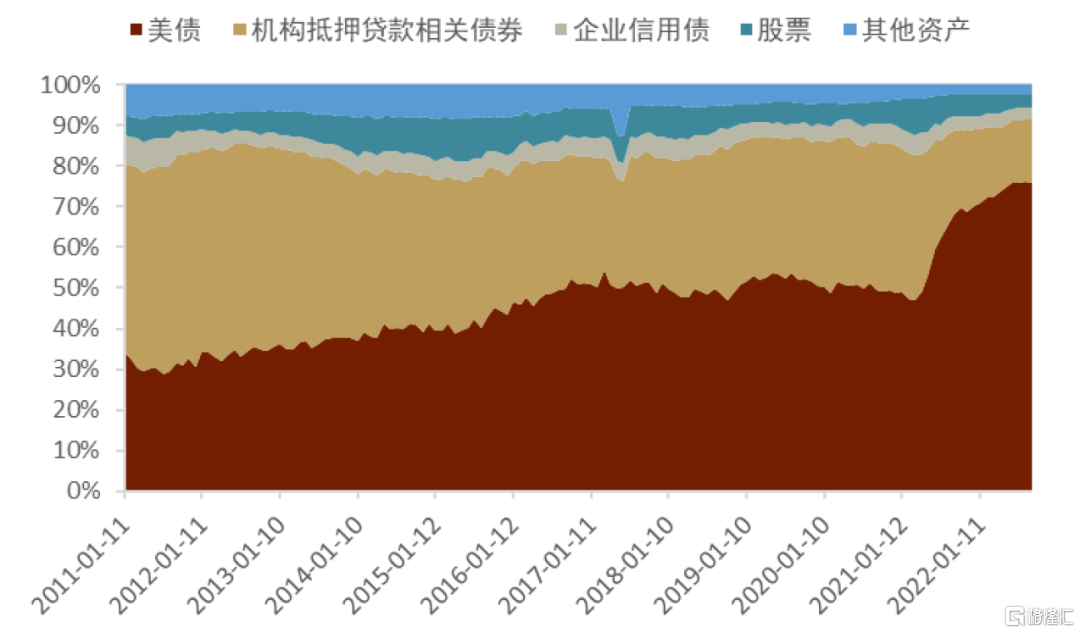

由於國債流動性較好、價值穩定、“再融資”成本低等優勢,美國金融部門資產端美債佔比從2Q2007的3.7%升至2Q2022的11.5%。因此,當需要短期資金週轉時,基於國債在回購市場“再融資”的需求自然水漲船高。以美國規模最大的有清算三方回購市場為例[10],美國國債佔比在2015年超過抵押貸款相關資產,現已達抵押品總量的76%(圖表7)。在回購市場最大的資金融出者貨幣市場基金的回購資產持倉中(淨融出2.59萬億美元,2Q2022),國債抵押品佔比更是高達99.5%。

圖表7:美債在三方回購市場抵押品池中的佔比不斷增大

資料來源:SIFMA,中金公司研究部

“美債-回購”是美元流動性體系的核心

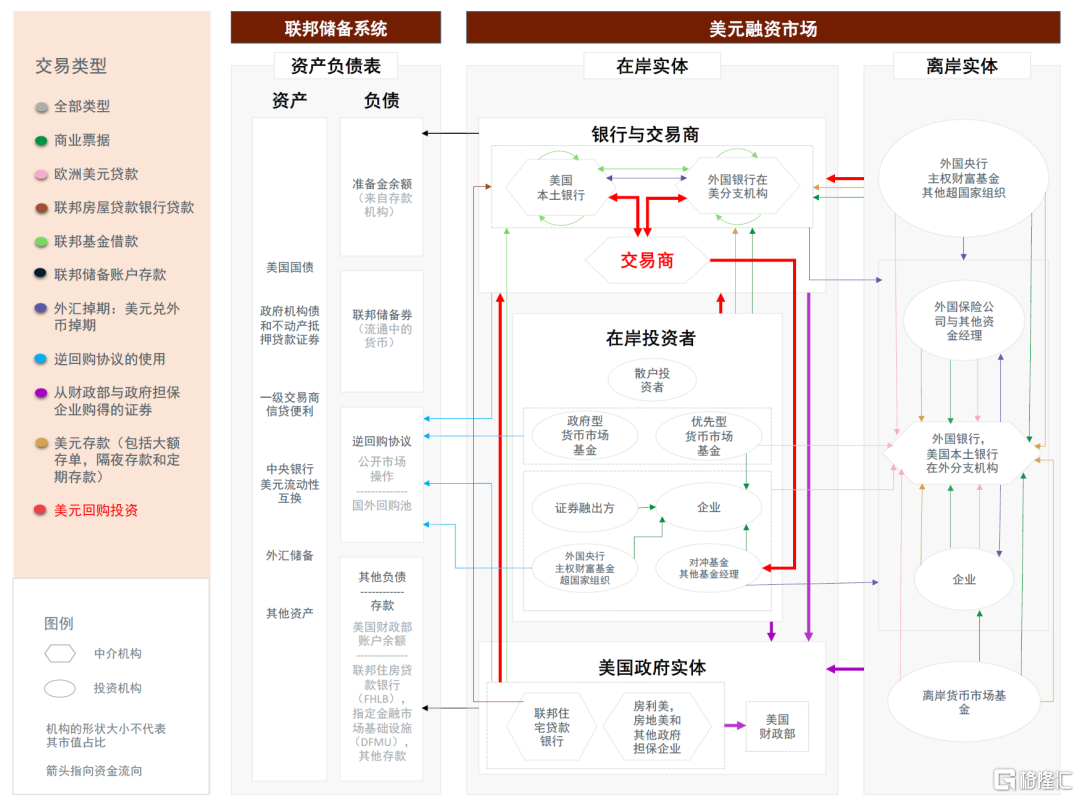

基於紐約聯儲繪製的美元流動性傳導全圖(圖表8),我們來探究“美債-回購”機制在流動性傳導中的作用。

全球美元流動性派生的根源來自於美聯儲的投放,金融危機後美聯儲貨幣政策傳導依賴美債回購。在圖表8的左側,金融機構在美聯儲持有準備金和其他存款賬户。危機前,銀行面臨準備金緊約束,融資成本受準備金規模影響,美聯儲通過公開市場操作改變準備金供給,以調節聯邦基金利率。危機後,準備金充裕,聯邦基金利率接近零下界,以量調價的傳導機制逐漸受阻。在此背景下,美聯儲使用管理利率(administered rates)來影響金融機構使用央行準備金的成本,進而影響其在貨幣市場的拆借要價。目前三個最主要的管理利率工具為:準備金利息(IORB)、隔夜逆回購工具的利率(ON RRP Award Rate)和常備回購便利的利率(SRF Rate)。管理利率的調整會相應影響到貨幣市場的融資成本,美聯儲進而可以“主動”調節美元流動性(請參考《貨幣市場—流動性的“蓄水池”》)。

圖表8:美元融資圖:從貨幣政策到市場流動性

資料來源:紐約聯儲,https// www.newyorkfed.org/ research/ blog/ 2019_LSE_Markets_Interactive_afonso,中金公司研究部

當美聯儲調節聯邦基金利率目標區間時,ON RRP和IORB相應變化[11],這會影響到金融機構(貨幣市場基金等)在回購市場拆借資金的報價。而融資方如存款機構(本國銀行、外國銀行在美分支機構)、交易商、對沖基金等將手中的美債等資產,通過回購市場賣出獲得“再融資”(圖表8中紅色粗箭頭),用融資所得來增購更多資產。這些資金可能再次流入美債市場(紫色粗箭頭),或增持商業票據流向企業,增持權益資產流向資本市場,或者通過外匯掉期、歐洲美元等方式流入海外市場。經由這一系列金融通道,回購市場的融資條件直接或間接影響到了全球金融市場。

由此看出,整個流動性傳導過程高度依賴回購市場的融資功能,而基於美債在回購抵押資產中的高佔比,回購市場的融資能力又和美債市場的表現高度捆綁。首先,回購市場是美債持有者再融資的重要渠道[12]。例如美債一級交易商和對沖基金等機構在購買美債時(圖表6中紫色粗箭頭),需要同時在回購市場賣出美債獲得持倉所需的短期資金。投資者左手在美債市場買債,右手在回購市場賣債獲得持倉的融資,相當於回購市場資金持有了美債。例如,一級交易商美債回購交易量在2019年來維持在1.6-1.8萬億美元之間,淨融資平均約2170億美元,與美債持倉規模相當(見圖表16)。因此,當美債市場交易量增大時,回購市場的融資量也會提高,造成融資壓力。而鑑於美債規模之大(可交易美債規模約為23萬億美元)與美債回購在總回購交易中的比例之高,美債市場波動將進一步傳導至持有美債以進行回購融資的市場參與者。再者,美債是回購市場的主要抵押品,而抵押品的價值、市場深度等基本屬性是由美債市場決定的。如果美債市場出現基本面或流動性等問題,回購市場的資金出借方增加美債持倉的意願降低,那麼主要的回購負債方手中美債資產的再融資能力將降低,進而使得其它的證券持倉面臨融資不足的困境。因此,如果説回購市場是流動性派生的核心渠道,那麼美債就是流動性派生的“基石”。從這個意義上講,金融危機後,充裕的美元流動性遍佈全球的過程中,美債亦成為整個金融體系大廈“地基”的重要組成部分。

二、美債市場存在結構性問題

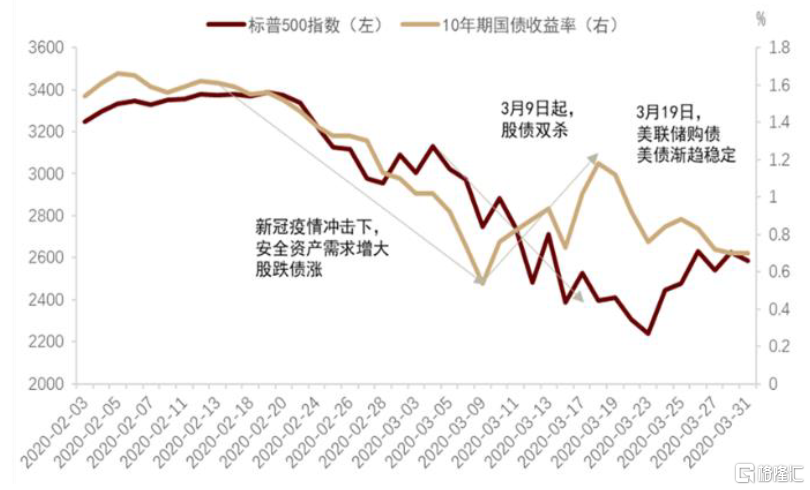

然而,美債的“基石”作用日益顯著的同時,美債市場的流動性和市場深度卻每況愈下,使得美債容易發生自我實現的市場擠兑,這也是美債市場流動性危機近幾年來頻發的重要原因。長期以來,由於美國國債市場是全球最具深度和流動性的政府債券市場,美債常被全球投資者作為避險的安全資產,歷史上多次風險資產大幅下跌期間美債收益率均下行(圖表9)。然而金融危機以後,美債市場已經歷了數次流動性不足的壓力期[13],在流動性緊缺時期亦遭大幅拋售。以最近一次為例,2020年3月的新冠疫情在全球傳播初期,起初還是股跌債漲的情形,但自3月9日起至3月18日,美債收益率大幅上升,美債市場流動性急速惡化,市場恐慌性拋售美債。直至3月19日,美聯儲重啟QE,美債的跌勢才得到逆轉(圖表10)。針對此次美債市場動盪的研究已非常充分,主要是由於市場投資者的現金需求上升導致了對美債的拋售[14]。那麼,一個更本質的問題是,為什麼長期以來被視為兼具流動性和安全性的美債也會遭拋售?我們認為這源於,在美債市場深度下降的情況下,投資者之間的博弈互動會更容易造成自我實現的市場擠兑(self-fulfilling market run)。

自我實現的市場擠兑

美債作為安全資產兼具兩種屬性,即保值屬性和流動性屬性。紐約聯儲的學術研究表明[15],風險厭惡的投資者(例如貨幣市場基金)投資美債主要為了保值,即投資美債的本金可在資產到期後無風險得贖回(為簡便,我們稱其為保值型投資者)。風險中性的投資者則為了美債的流動性功能,相當於將現金儲存在美債資產中,既獲得一定利息收益,又可在出現現金需求時快速兑現(我們簡稱其為流動性投資者)。當面臨一定程度的衝擊,對流動性需求較高的投資者而言,唯有現金才能確保其有充裕的流動性,因而有現金需求的流動性投資者會賣出美債以獲得現金(dash for cash),而保值型投資者則賣出風險資產以增持美債(flight to safety)。在市場深度足夠的情況下,兩種投資者是互補關係,買賣大致平衡。這是因為,市場深度保證了美債價格波動不大、流動性充足,所以有現金需求的流動性投資者往往會以較合理價格賣出美債,而保值型投資者對安全資產需求的升高在此時甚至會推升美債價格,即大多數避險情緒下我們觀察到的市場反應。

圖表9:多次風險資產大幅下跌期間美債收益率均下行

注:1.橫軸為事件發生天數t,t=0代表發生當天,正數代表事件發生後天數;2.縱軸為第t天收益率與事件發生當天收益率之差;3.黑色星期一為1987年10月19日,互聯網泡沫破裂為2000年3月10日,911事件為2001年9月11日,貝爾斯登爆出虧損為2007年6月22日(次貸危機到來的標誌性事件)。在這些事件發生後,風險資產(如股票)均出現了大幅下跌;4.事件時間的確定參見wikipedia資料來源:Bloomberg,中金公司研究部

圖表10:2020年3月中旬美債收益率大幅快速上衝

資料來源:Bloomberg,中金公司研究部

但當市場深度不足的時候,即使沒有緊迫現金需求的流動性投資者,正如在囚徒困境中一樣,為了避免將來可能被迫折價拋售國債帶來的損失,也將選擇在早期出售國債。如果衝擊較大,使得美債市場的流動性嚴重不足,那麼理性的投資者可能預料到,其他流動性投資者賣出美債會加速惡化市場流動性,使得之後需要現金時再出手美債的難度和損失加大,於是會選擇先發制人搶賣。最終,市場出現一個自我實現的美債市場擠兑,壓低了美債當期價格及未來的價格預期,恐致使利率螺旋上升。數據顯示[16],在2020年3月的危機中,美債市場的確出現了過量的拋售。家户、共同基金、海外投資者分別拋售了約2500億美元的美債,而共同基金、海外投資者的賣出額是大於其現金需求的[17],這説明投資者已經對美債市場深度的削弱起了擔憂。

在上述自我實現的市場擠兑循環中,扮演關鍵角色的是美債市場的流動性和市場深度。當美債市場流動性嚴重不足時,安全投資者向安全投資轉移(flight to safety)的行為甚至會放大流動性投資者的美債拋售行為。當安全投資者出於避險增持美債時,緩解了美債做市商的資產負債表壓力,進而有助於提高做市商吸收美債的能力。但實際上當市場避險情緒上升時,往往流動性需求亦上升,當流動性投資者的流動性擔足夠強烈時,考慮到美債市場較低的流動性和市場深度,他們會選擇在做市商還能夠以合理價格提供流動性的時候搶賣國債,進而加速總量層面的流動性枯竭(dash for cash)。這一過程可以類比在沒有銀行存款保險制度的情形下較易出現銀行擠兑(bank run)。在理解了美債市場流動性和市場深度對避免擠兑的重要性之後,就不難理解為什麼近年來常容易出現被視為安全資產的美債在流動性衝擊發生時不再“安全”的局面。

美債做市商面臨硬約束

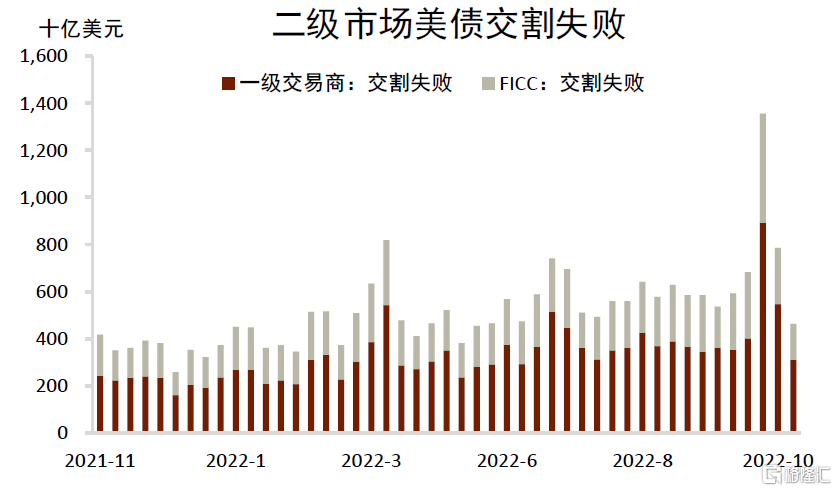

那麼,為什麼疫情衝擊下美債市場的深度和流動性會出現嚴重不足?我們認為原因主要在於三方面:一是美債交易主要依賴一級交易商進行雙邊清算[18],雙邊清算的效率相對低於中央清算;二是金融危機後美債餘額大幅攀升,而交易商有限的做市能力限制了其為如此大規模攀升的美債餘額進行有效的中介活動;三是金融危機後監管加強,進一步限制了銀行系交易經紀商的做市能力。其中第一點為美債市場結構的固有問題,金融危機後,後兩點因素的顯現與第一點相互加強。要説明的是,中央清算並非絕對優於雙邊清算,但在就美債市場的清算效率上而言,客觀來看,非中央清算的雙邊擔保融資交易(SFTs)具有對手方和流動性風險,產生潛在的系統性影響[19],數據也顯示經由美國固定收益清算公司(FICC)進行的美債交易交割失敗的量顯著低於一級交易商雙邊交易交割失敗的量(圖表11)。

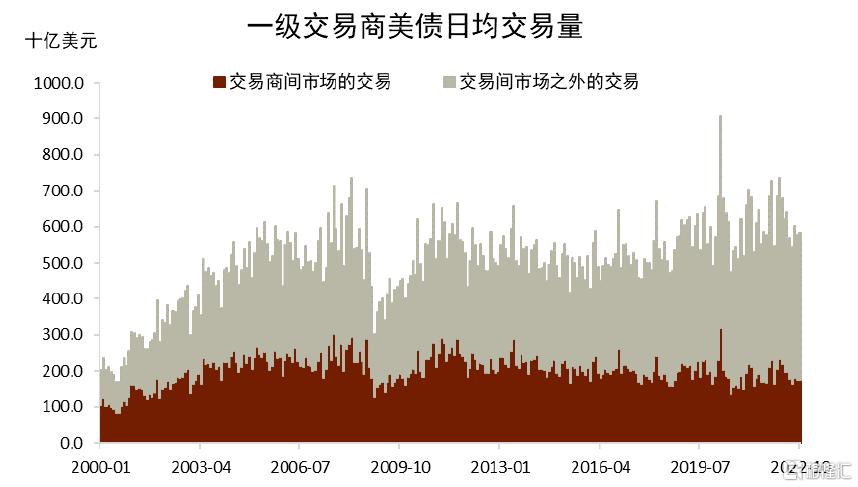

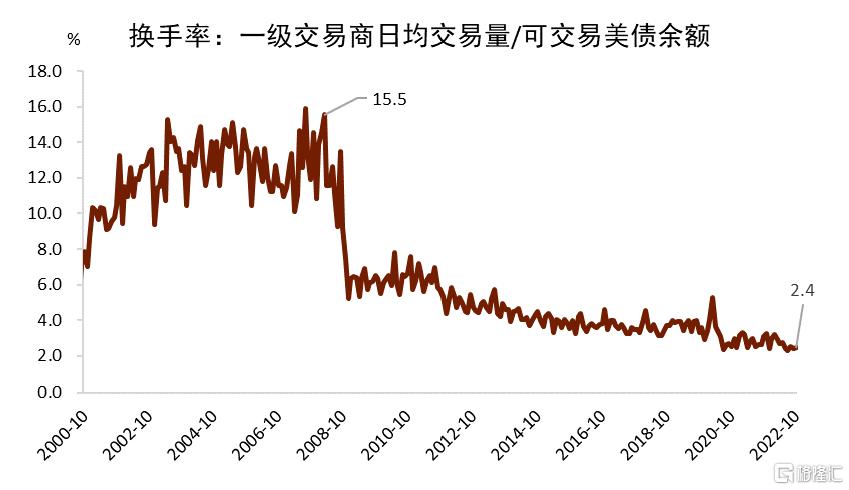

金融危機後,受市場規模和監管條件共同作用,一級交易商面臨資產負債表緊約束,吸納美債的能力下降。從市場規模來看,可交易美債的餘額大幅攀升,而交易商的資產規模並未同步增長(圖表12)。2007年一級交易商的美債日均交易量約為5645億美元,2022年截至目前,日均交易量約為6234億美元(圖表13);但與此同時,大規模財政刺激和QE的支持使得美債餘額攀升,可交易美債餘額由2007年的4.5萬億美元攀升至目前的23.7萬億美元,美債換手率持續下降,由2008年最高時的15.5%下降至目前的約2.4%(圖表14)。

圖表11:美債二級市場雙邊交易的效率較低

資料來源:Haver,中金公司研究部

圖表12:交易經紀商資產相對可交易美債餘額的比例下降

資料來源:Haver,中金公司研究部

圖表13:一級交易商美債日交易量基本維持穩定

資料來源:Haver,中金公司研究部

圖表14:金融危機後,美債換手率下降

資料來源:Haver,中金公司研究部

同時,持倉美債亦受到了更嚴格的監管限制。交易商的母公司多是銀行控股集團,受到巴塞爾III協定對銀行控股公司補充槓桿率(SLR)的限制。這裏的SLR等於一級資本除以總槓桿敞口,資產超過2500億美元的大銀行要達到3%,而系統性重要的銀行控股公司需要達到5%[20]。重點是,SLR的分母不區分資產的風險程度,使得高安全性和流動性的美國國債和銀行準備金同樣受制於SLR的約束。銀行系交易商增持國債會使其母公司(銀行控股集團)計算SLR時的分母變大,易觸碰政策下限,這削弱了銀行系交易經紀商持有美債的能力和意願。

由於金融危機後美債供給加速擴張和趨嚴的金融監管,一級交易商吸納美債的能力從2008年開始趨勢削弱。這可以從其新債承購模式中得以佐證。如圖表15可見,雖然一級交易商始終是美債承購的主角(直接認購加代理認購比例始終超過80%),但在金融危機前,一級交易商幾乎直接認購了80%以上的10年期新債(新債直接進入交易商資產負債表,在交易商間市場運轉),這一比例在2010年跌至50%,如今則不到20%。對於多數新債,一級交易商僅幫助投資者做代理認購[21],而不再直接持倉。

在2020年3月的美債危機中,一級交易商做市能力基本被凍結。一級交易商的美債持倉量從3月4日至18日只增長了390億美元,其中流動性危機嚴重的11日-18日只增長了28億美元,而這兩週的日交易量一度超過1萬億美元,為2019年同一時期的1.6倍。為應對美債流動性不足,美聯儲在2020年3月暫時放鬆了SLR的限制,允許金融機構不將美債和準備金算入分母[22]。交易商的持債規模在2020 年4-7月間有所上漲。但豁免僅維持到2021年3月31日,交易商的持債意願依舊較低,疊加美聯儲仍在QE,美債持倉在這之後持續下跌,但仍高於2018年的水平[23](圖表16),意味着交易商的美債持倉仍在歷史平均水平以上,未來進一步持有美債的能力受到限制。往前看,伴隨美聯儲縮表深入進行,交易商本已有限的資產負債表空間將會雪上加霜。因此,除非美債市場微觀結構上能夠實現實質性變革或者對SLR限制再次豁免,我們預計一級交易商的做市能力和意願將在長期受到束縛,進而長期影響美債流動性甚至美債市場的有序運轉。

圖表15:一級交易商美債直接認購比例持續下降

注:數據為12個月移動平均資料來源:Bloomberg,中金公司研究部

圖表16:一級交易商美債持倉量仍高於歷史平均水平

資料來源:Haver,中金公司研究部

三、新宏觀範式加劇金融風險

2022年3月美聯儲開始加息至今,美債市場的表現可以概括為價值大跌、波動高企、流動性惡化這三點,隨着美聯儲加息縮表持續同步進行,我們認為美債市場再次發生自我實現的市場擠兑的可能性逐漸提高。由於美債市場和回購市場的深度捆綁,這些危機有可能傳導至回購市場,造成廣泛的融資壓力,進而引發系統性風險的可能性不容忽視。而我們認為,在此過程中,一級交易商可能不僅不會起到穩定美債市場的作用,更可能成為風險傳導的重要渠道。

新宏觀範式下的美債基本面惡化

與過去三十年曆次危機不同,未來可能出現的風險或將由美債基本面惡化引發,壓力來源於新宏觀範式下通脹和利率中樞上行的結構性轉變和美聯儲貨幣緊縮的週期性壓力的雙重影響。以美債為“基石”的流動性傳導模式在低通脹低利率的環境下維持了較為正常的運行,但在宏觀範式的結構性轉變下,未來或將面臨更大的壓力。本輪通脹從週期性來看源於疫情後的財政貨幣雙寬,但從中長期看則是由於一系列結構性問題所致。例如,美國年齡結構老化導致勞動力供給不足,碳中和政策導致的綠色轉型壓力,以及世界地緣、能源格局重塑導致的價值鏈縮短和生產成本上升等,這些問題都無法在短期內通過簡單的貨幣和財政緊縮實現扭轉。為了避免通脹預期脱錨進而重蹈70年代覆轍,我們預計美聯儲大概率將利率中樞在較長時期內保持高位。“高通脹”、“高利率”或將成為新範式下美國經濟的新常態,使得美債基本面出現實質性惡化。

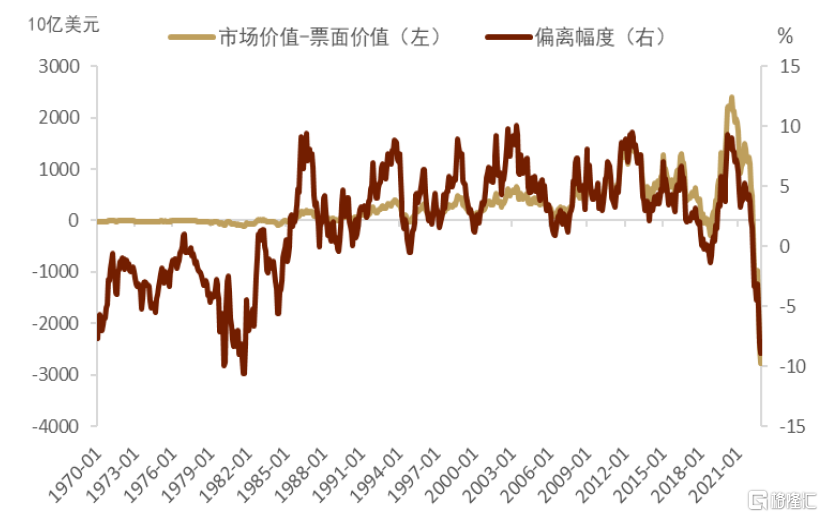

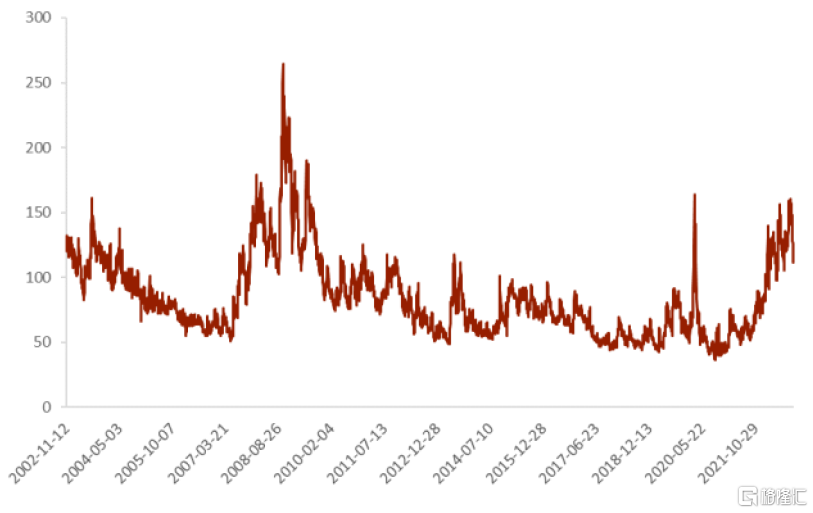

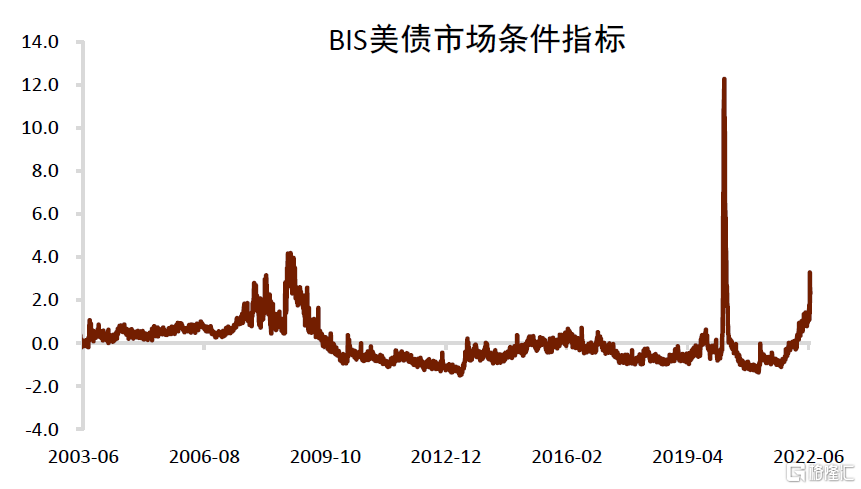

由於基本面惡化源於中長期結構性問題,本次風險呈現趨勢性變差的特徵,市場的平均風險水平正在拉高。今年以來,美債收益率迅速攀升,截至今年10月,美債的市場價值已低於票面價值約2.7萬億美元,而80年代以來,美債市場價值長期高於其票面價值(圖表17)。事實上,從2021年7月至最新數據,美債市值已經摺損4.2萬億美元,相當於現今美債總市值的八分之一或可交易美債市值的六分之一。同時,美債的波動性與流動性均出現趨勢性惡化。衡量美債波動性的BofA Move指數波動性的從2021年底開始攀升,自今年3月起維持高位(圖表18)。美債流動性也出現了趨勢性惡化,美債流動性指數從2021年底持續上漲(反向指標,數值越大流動性越差),目前已接近2020年3月的水平。根據國際清算銀行(BIS)構建的綜合了美債市場波動性、流動性與市場深度的美債市場條件指標(Treasury Market Conditions Indicator),今年以來該指標顯著抬升,顯示美債市場條件持續惡化(圖表20)。價值深度折損,疊加波動加大、流動性惡化,美債的市場風險正在累積,而其背後基本面問題的中長期性可能預示着,這些短期市場指標指向了美債市場平均風險水平的提升。

圖表17:2021年中以來,美債市場價值低於票面價值

資料來源:美聯儲,中金公司研究部

圖表18:2021年底以來,Move指數上升

資料來源:Bloomberg,中金公司研究部

圖表19:美債流動性指數已達到2020年3月水平

資料來源:Bloomberg,中金公司研究部

圖表20:2022年以來,美債市場條件持續惡化

資料來源:國際清算銀行,中金公司研究部

本輪美債風險加劇伴隨着對美聯儲緊縮政策力度與持續時長的擔憂。截至11月,美聯儲年內已累計加息400個基點,緊縮速度為四十年來最快(請參考報吿《美國2023年展望:“滯脹式”衰退》),且美聯儲還在同步進行縮表,6月以來,美聯儲已累計減持國債約2350億美元,資產總規模下降約2930億美元[24]。如果按照每月減持600億美元美債的計劃,自今年12月起至明年年底,美聯儲將共計減持約7800億美元。此外,根據美聯儲官員的表態,終端利率可能會在高位維持更久[25]。

我們認為宏觀範式的結構性轉變和美聯儲快速且大幅的週期性緊縮或使得美債基本面持續惡化,不排除風險向整個金融體系傳導的可能性。金融危機後長期的低利率環境使得市場產生低利率依賴,體現為金融槓桿抬升、金融脆弱性加劇。這種情況下,市場能夠忍受的緊縮程度或已遠低於2004年和2015年加息開啟的時候,轉入“高通脹、高利率”環境的風險也將遠遠大於以往。週期性緊縮或將觸發美債市場本身的結構性問題。一方面,扮演了“最後做市商”角色的美聯儲退出主動做市,疊加海外官方投資者趨勢性及疫情以來加速拋售美債[26],流動性收緊的環境下,流動性投資者搶賣美債的壓力正在逐步積累。另一方面,通脹中樞的結構性上移使得貨幣緊縮持續的時間可能被拉長,美債市場波動高企和流動性惡化的情況或將持續較久,因此邊際上抑制安全投資者向安全資產轉移(flight to safety)的需求。當流動性擔憂大於避險需求一定程度後,發生爭搶現金(dash for cash)的風險亦會顯著抬升。

“基石”成為“導火索”的風險正在上升

我們認為,金融危機後長期以來形成的以美債為“基石”的流動性傳導模式使得美債市場成為整個金融體系風險“導火索”的可能性在上升。接下來,我們將具體分析美債風險如何通過一級交易商、回購市場、對沖基金、以及離岸市場最終溢出到整個金融系統。

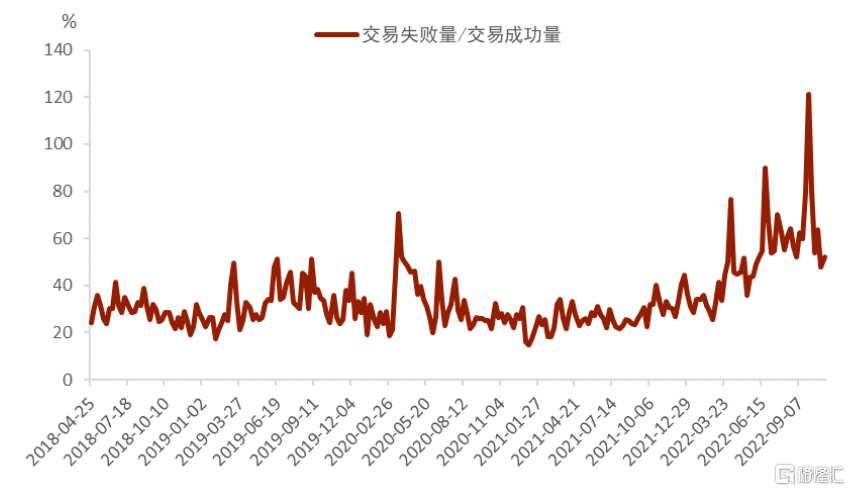

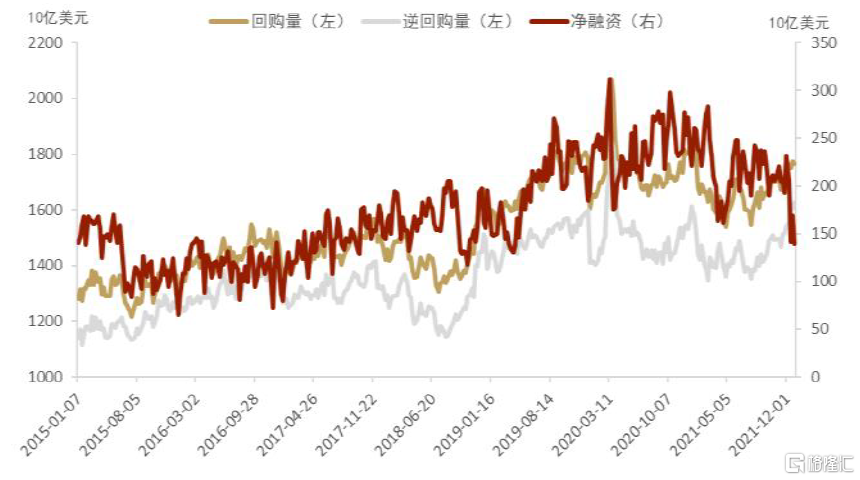

在美債拋售期間,一級交易商的緩衝作用有限。如圖表21所示,近期美債市場流動性不足的問題較為凸顯,但一級交易商的美債持倉量在近期不增反減,在市場深度下降時期吸納美債、穩定市場的作用有限。同時,交易商本身的做市風險也在加大。雖然近期隨着市場對財政部推出回購計劃以提升美債市場流動性的預期較為強烈,但今年來,一級交易商美債交易失敗量/交易成功量的比例一度達到120%,而今年3月美聯儲開始加息前僅約為30%。此外,當前美債市場流動性不足使得持倉後無法迅速脱手的風險上升。如前文所述,美債的市場價值在過去一年多以來持續下降約4萬億美元,難以迅速脱手會導致交易商在買高賣低間受損。

圖表21:一級交易商交易失敗比例上升

資料來源:美聯儲,中金公司研究部

圖表22:一級交易商是美債回購的淨融資者

資料來源:美聯儲,中金公司研究部

一級交易商可能會將美債風險外溢至回購市場。美債交易市場與回購市場的深度捆綁是通過投資者基於美債在回購市場再融資實現的,這使得美債市場的流動性問題會外溢至回購市場。無論是美債一級交易商還是美債的二級市場投資者,均在通過回購市場進行短期資金拆借。其中,一級交易商深度介入美債回購市場,既作為流動性提供者也作為融資人。整體來看,一級交易商是美債回購的淨融資者,日拆借規模從2020年起平均在2300億美元左右(圖表22)。當美債市場流動性和深度不足時,一級交易商缺乏現金,很可能增加通過回購市場的淨融資量,將國債市場的融資壓力轉嫁至回購市場,造成回購市場流動性供不應求。類似的情況在2019年9月17日的回購市場危機中曾發生過[27]。當時,由於銀行系交易商手中的流動性大量被新發國債佔據,導致回購市場出現短期流動性供給不足,當9月16日540億美元的新債發行再次吸納回購市場資金時,市場發生擠兑,有擔保的隔夜融資利率(SOFR)在日內上行至5.25%。

我們認為,在美債市場和回購市場發生擠兑的情形下,風險可能進一步外溢至其他市場,或引發系統性風險。首先,一級交易商本身也為MBS、公司信用債、商業票據等資產做市,這些做市持倉也需要通過回購市場進行融資。如前文所述,當美債市場出現問題,回購市場亦容易出現流動性短缺,這會影響交易商持倉其他資產的能力,進而影響相關市場的流動性。同時,如圖表4所示,在岸與離岸的重要參與者很大程度介入回購市場,美債的流動性擠壓作用將影響其投資行為。其中,對沖基金可能是重要外溢點。

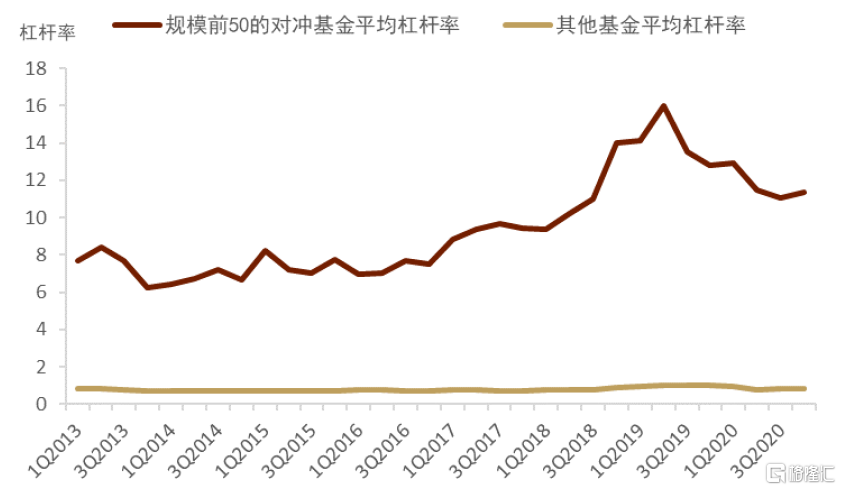

對沖基金是“美債-回購”機制的重要參與者,而其中的系統性投資策略很可能加劇美債市場風險。如圖表23所示,持有美債並進行回購融資活動的主要為體量較大的對沖基金,且近年來,前50大對沖基金的美債持有量和回購融資量佔整個對沖基金相應活動總量的比例大幅上升,該現象背後一個可能的解釋是系統性投資策略的興起[28]。具體而言,交易者同時參與國債現貨市場和期貨市場,做空國債期貨,做多國債現貨,以賺取二者的基差(basis)。為了放大收益率,對沖基金通過回購市場將美債“再融資”,用資金繼續做多現貨,再將現貨通過回購融資,循環往復,這一過程被稱為回購抵押品的再質押(rehypothecation)。每次的回購合同都會有部分估值折扣(haircut),根據美國證券業與金融市場協會(SIFMA)的數據,美債的折扣率大概為2%,那麼理論上來説,回購市場便可加50倍槓桿(1/0.02)。而期貨是自帶槓桿的,通過合理分配儲存在期貨保證金賬户和購買現貨的資金,基金經理理論上可以有效對沖風險。市場估計,與美債相關的系統性投資規模可達1-1.4萬億美元,在對沖基金9萬億美元的總資產規模中佔比較大[29]。

圖表23:前50大對沖基金回購融資佔對沖基金總量的比例上升

資料來源:https://www.federalreserve.gov/econres/notes/feds-notes/sizing-hedge-funds-treasury-market-activities-and-holdings-20211006.html,中金公司研究部

圖表24:頭部對沖基金的槓桿率較高

資料來源:https://www.federalreserve.gov/econres/notes/feds-notes/sizing-hedge-funds-treasury-market-activities-and-holdings-20211006.html,中金公司研究部

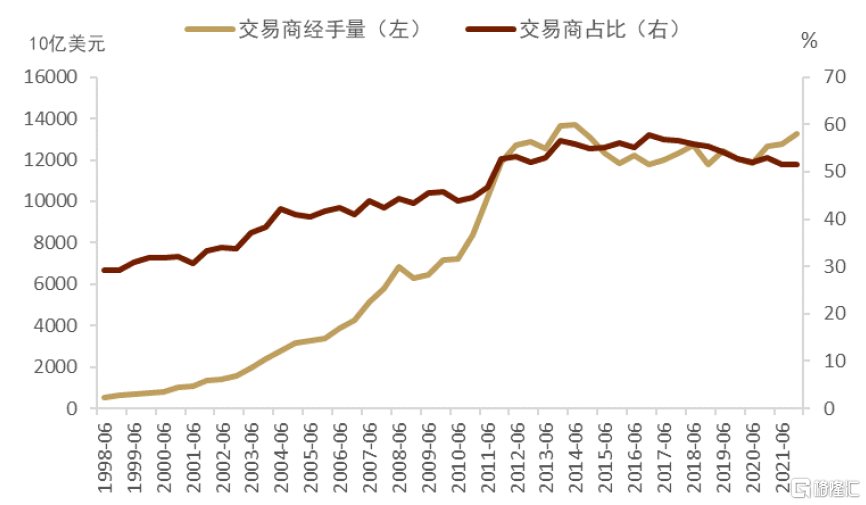

最後,美債風險也可能通過擾亂短期融資市場傳導至海外美元市場。海外的金融機構(如保險公司、養老金等)的債務雖然在國內,但其持有的資產往往全球配置,美國資產是其重要的投資標的(圖表8右側)。為此,海外美元資產投資人通過多種渠道獲得美元融資,這包括在貨幣市場上獲得離岸美元借款,或者通過美國國內的銀行或美國本土銀行在外分支機構獲得美元外匯掉期借款(FX swap)。根據國際清算銀行(BIS)的數據[30],海外美元融資規模從2008年的5.7萬億美元上升至2021年的13.4萬億美元,佔全球GDP的比例(不包括美國)從11%上升至18%。

美元外匯掉期借款構成了海外美元拆借的重要一環,據BIS統計,其名義未償金額達到了25萬億美元。由於衍生品在資產負債表內僅計算淨值,因此其具體融資量不詳(FX swap用途可以是融資也可以是外匯風險對沖),但根據BIS的研究,海外的非銀機構(養老金、保險公司等)通過外匯掉期持有大量的表外美元借款,規模與表內借款相當,遠超過其外匯風險對沖需求[31]。美元外匯掉期的交易量中有一半來自外匯市場交易商(reporting dealer in foreign exchange market),其中大部分是美國的各大銀行[32],如美國資產規模前四大銀行(美銀、花旗、JP Morgan、富國)既是外匯市場交易商也是美債一級交易商。身份的高度重疊,使得當美債市場出現流動性風險時,交易商融資難,直接影響美元掉期供給量。

海外投資者亦通過貨幣市場工具拆借資金,如商業票據(CP)和存款證市場(CD)。這二者都屬於無抵押拆借。由於海外銀行缺乏美元存款,這兩個市場構成了海外銀行日常拆借的重要來源[33]。以商業票據市場為例,海外投資者的融資量自2008年起持續上漲,在2021年第三季度甚至超過了4500億美元,佔美國票據市場的42%。而商業票據和存款證的主要借出者是貨幣市場基金,在2022年第二季度,其出借量佔比達到了市場總量的89%。同時,貨幣市場基金亦是回購市場的主要借出者,其購入的回購中絕大部分為美債回購。因此,當美債市場風險傳導至回購市場,進而加劇了貨幣市場基金的贖回壓力後,商業票據和存款證市場的流動性亦將面臨壓力。

外匯掉期、商業票據、存款證市場在2020年3月的美債市場的流動性衝擊中都受到了影響。流動性衝擊導致銀行減少外匯掉期供給,衡量外匯掉期與貨幣市場融資相對成本的美元外匯掉期基差(FX swap basis)大幅走闊[34],意味着通過外匯掉期借入美元的難度陡然增大。3月17日,美聯儲迅速干預,與日本、歐洲、英國、瑞士四大央行推動央行貨幣互換協議(central bank swap line),美元外匯掉期市場在4月得到恢復。而在市場避險情緒影響下,商業票據、存款證這類無抵押拆借市場的衝擊持續時間較久,持續的贖回壓力使得貨幣市場基金不斷減持商業票據與存款證,總持倉量在2020年3月減少了1000億美元,在2020年整年減少了2840億美元。

圖表25:外匯交易商交易約佔外匯掉期供給量的一半

資料來源:美聯儲,中金公司研究部

圖表26:金融危機後,海外投資者在美國商業票據市場的融資量顯著上升

資料來源:美聯儲,中金公司研究部

總結來看,金融危機以後,回購市場(在融資市場的劃分上屬於短期融資市場中的貨幣市場)在整個美元流動性傳導體系中處於樞紐地位,而美債在回購市場的抵押品中佔據了主導地位,這使得美元流動性遍佈全球的同時,美債也成為流動性傳導的“基石”。低利率、低通脹和低波動環境下,該體系得以平穩運行,但美債市場在微觀結構上已顯現出市場深度和流動性不足的壓力。未來隨着利率中樞和通脹中樞上行的結構性轉變,疊加美聯儲週期性激進緊縮的壓力,美債市場藴含的不穩定因素將愈發凸顯。當流動性的浪潮退去,“基石”或將成為“導火索”,不排除美債市場的脆弱性向整個金融體系傳導的可能性。

應對措施和市場影響

鑑於美債市場的系統性影響,美債市場的脆弱性和藴含的可能風險引起了美國政府部門和金融市場的關注和討論,美國財政部、美聯儲、美國證監會和一級交易商近期均提出了一系列可能的解決方案。

首先,美國財政部在10月份向一級交易商徵詢是否應由財政部出面回購老券(off-the-run treasury)。回購計劃有助於緩解市場上大量的存續老券導致的流動性不足問題。如果成功推出,將有助於一級交易商出手流動性較差的美債老券,提升其做市能力。此外,這一計劃的醖釀也能一定程度上緩解市場對美債流動性的擔憂情緒,從10月中旬起美債市場流動性得到了邊際改善,波動也有所下降。同時,美聯儲內部開始討論改革一級交易商制度,希望通過引入中央結算降低國債交易對交易商的依賴,實現“多對多”(all-to-all)的靈活交易。中央結算將使得國債交易效率更高且更加透明,為國債市場引入更多的流動性。此外,一級交易商則希望美聯儲將新冠危機期間對美債計入SLR的暫時豁免永久化,這樣可以鬆綁銀行持有美債的監管束縛,提升銀行交易商的做市能力。從政策執行可能性來看,回購計劃執行成本較低,而改革交易商制度可能是解決流動性危機更根本的辦法。但改革耗時將會較久,遠水難解近渴。

當然,前述的各種措施都有助於緩解美債市場流動性問題,但需要提示的是,正如我們一直強調的,醖釀着美債市場危機(進而引發的系統性金融風險)的除了短期的週期性問題,根本上在於宏觀範式轉變導致的美債基本面惡化。總的來説,看似安全的地方更容易積累風險,市場正在進入安全資產可能不再“安全”的時期。在美債市場結構性問題短期內難以解決、通脹和利率中樞較長期維持高位的情況下,我們認為可能引發系統性金融危機的裂縫或將來源於看似安全的美債、以及基於美債的表外業務。

一個問題是:可能觸發美債市場系統性危機或者危害金融穩定性的十年期國債利率閾值是多少?首先,相較於利率水平,美債的流動性和波動率更能直接影響到市場穩定性。當然,利率越高,波動率往往也越高,流動性亦隨之惡化。其次,如果存在這樣的閾值,該值也是動態調整的,取決於當時的宏觀環境和金融市場狀況。最後,冒着過度簡化的風險,我們推測當下該閾值可能在4%附近。今年10月份,在貨幣政策路徑重估和一系列外圍事件衝擊下,利率長期在4%以上高位橫盤時,耶倫表達出對美債流動性的擔憂,聯儲官員陸續表達對金融穩定性的關注,以及舊金山聯儲主席戴莉於10月21日曾暗示不排除12月議息會議縮減加息步伐[35]。過高的國債利率,不僅增加國債利息支付負擔、威脅財政可持續性,更可以通過本文論述的傳導渠道,危害金融穩定性,甚至造成系統性金融危機。

在9月份報吿中,我們測算當貨幣政策終端利率為4.5%-5%時,十年期利率的均衡水平在3.5%-3.8%,並判斷在美聯儲沒有對下一次降息週期有所鬆口即實質性轉向之前,十年期美債將圍繞該中樞高位震盪。未來幾個月內,我們認為該實質性轉向發生的概率較低,因此,十年期美債利率大概率仍將在該水平附近震盪。在交易層面或在外部衝擊的作用下,不排除再次突破該均衡水平,甚至再度逼近上述關鍵點位。因此,雖然近期利率回到了我們測算的均衡中樞的下沿,但未來幾個月美債高波動風險進而引發流動性危機的風險仍不可忽視。

最後,談一下經濟衰退和系統性金融危機的風險。在9月份報吿中,我們指出美國明年大概率陷入一場累計衰退程度較大的經濟衰退,具體體現在衰退深度可能較温和、但持續時間恐較長。有關衰退深度較温和的判斷,我們基於發生系統性危機的概率較低的假設。如果伴隨流動性事件散發、金融風險加劇,而美聯儲由於通脹掣肘無法再次及時扮演“最後做市商”的角色時,美國將面臨的恐怕不僅僅是深度較深同時持續時間較長的經濟衰退,亦可能是整個金融系統的調整。另一方面,如果美聯儲將金融穩定性的優先級置於控通脹之上時,即在通脹仍遠高於2%的通脹目標時,美聯儲重新開啟QE投放流動性,可能會避免一場系統性金融危機的發生。但換來的代價是,通脹中樞進而長端利率中樞可能就此趨勢上行不復返,加速向新的宏觀範式轉變,問題是,成長於“大緩和”時期的市場對未來長期高通脹(中樞)高利率(中樞)的投資環境尚未做好調整的準備。無論美聯儲選擇哪種應對措施,有一點越發明確,在未來一兩年內,美聯儲可能不得不以某種隱性的、間接的方式提高通脹目標和通脹容忍度,選擇與高通脹(中樞)長期共存。2%的時代應該是回不去了。

資料來源

[1] https://home.treasury.gov/system/files/136/2022-IAWG-Treasury-Report.pdf

[2] https://home.treasury.gov/system/files/136/IAWG-Treasury-Report.pdf

[3] 請參見報吿《全球流動性溯源:縮表視角》 https://www.research.cicc.com/zh_CN/report?id=284844&entrance_source=ReportList

[4] 請參見報吿《新宏觀範式下的非典型衰退》https://www.research.cicc.com/zh_CN/report?id=281933&entrance_source=ReportList

[5] https://home.treasury.gov/news/press-releases/jy1045 Remarks by Secretary of the Treasury Janet L. Yellen at the Securities Industry and Financial Markets Association’s Annual Meeting

[6] 法定準備金支付IORR,超額準備金支付IOER,2021年兩者並軌為準備金餘額利息IORB

[7] https://libertystreeteconomics.newyorkfed.org/2013/12/whos-lending-in-the-fed-funds-market/

[8]https://www.icmagroup.org/market-practice-and-regulatory-policy/repo-and-collateral-markets/icma-ercc-publications/frequently-asked-questions-on-repo/3-what-is-the-role-of-repo-in-the-financial-markets/

[9] Howell, M. J. (2020). Capital wars: The rise of global liquidity. New York: Palgrave Macmillan.

[10] cleared tri-party repo,2022年9月抵押品總值4.2萬億美元

[11] 美聯儲也可單獨微調ON RRP的利率。

[12] https://www.brookings.edu/blog/up-front/2020/01/28/what-is-the-repo-market-and-why-does-it-matter/

[13] https://home.treasury.gov/system/files/276/joint-staff-report-the-us-treasury-market-on-10-15-2014.pdf Joint Staff Report on the U.S. Treasury Market on October 15, 2014

https://www.federalreserve.gov/econres/notes/feds-notes/what-happened-in-money-markets-in-september-2019-20200227.html What Happened in Money Markets in September 2019?

https://www.federalreserve.gov/econres/notes/feds-notes/the-treasury-market-flash-event-of-february-25-2021-20210514.html The Treasury Market Flash Event of February 25, 2021

https://libertystreeteconomics.newyorkfed.org/2020/04/treasury-market-liquidity-during-the-covid-19-crisis/ Treasury Market Liquidity during the COVID-19 Crisis

[14] Vissing-Jorgensen, A. (2021). The treasury market in spring 2020 and the response of the federal reserve. Journal of Monetary Economics, 124, 19-47

[15] https://papers.ssrn.com/sol3/papers.cfm?abstract_id=4164189 Eisenbach, T. M., & Phelan, G. (2022). Fragility of safe asset markets. FRB of New York Staff Report, (1026).

[16] https://www.brookings.edu/wp-content/uploads/2020/05/WP62_Duffie_v2.pdf Still the World’s Safe Haven?

[17] 例如Vissing-Jørgensen(2021)顯示,共同基金僅消耗掉了其賣債所得現金的66%,海外官方投資者僅消耗了22%。

[18] 根據Treasury Market Practices Group 2018年的估算,美國國債市場交易中僅約有22.4%以中央清算的方式進行。作為比較,中央清算幾乎100%覆蓋了交易所交易衍生品和股票,以及大部分掉期市場交易。

[19] https://www.federalreserve.gov/econres/feds/transparency-and-collateral-central-versus-bilateral-clearing.htm

[20] https://www.swfinstitute.org/news/84939/what-is-the-supplementary-leverage-ratio-and-why-is-it-important

[21] 即一級交易商作為中間人代替投資者認購新發美債。這樣,一級交易商完成了承購任務,但不增加美債持倉量。

[22] https://www.federalreserve.gov/newsevents/pressreleases/bcreg20200401a.htm

[23] 2018年和2019年顯著高於前幾年的美債發行,疊加美聯儲縮表,使得交易商美債持倉大幅增加,極大限制了其進一步吸納美債的做市能力,為2019年9月的“回購危機”和2020年3月的“美債危機”買下隱患。

[24] 截至美聯儲11月23日公佈的數據。

[25] https://www.federalreserve.gov/monetarypolicy/fomcpresconf20221102.htm

[26] 從2021年第三季度至今海外官方投資者已累計拋售3130億美元美債。

[27] https://www.federalreserve.gov/econres/notes/feds-notes/what-happened-in-money-markets-in-september-2019-20200227.html What Happened in Money Markets in September 2019?

[28] https://www.federalreserve.gov/econres/notes/feds-notes/sizing-hedge-funds-treasury-market-activities-and-holdings-20211006.html

[29] Schrimpf, A., Shin, H. S., & Sushko, V. (2020). Leverage and margin spirals in fixed income markets during the Covid-19 crisis. IMF Bulletin No 2

[30] https://www.bis.org/statistics/gli.htm?m=2690

[31] Borio, C. E., McCauley, R. N., & McGuire, P. (2017). FX swaps and forwards: missing global debt?. BIS Quarterly Review September.

[32] Reporting dealer名單詳見https://www.newyorkfed.org/fxc/volumesurvey/dealers.html

[33] Eren, E., Schrimpf, A., & Sushko, V. (2020). US dollar funding markets during the Covid-19 crisis—the international dimension. BIS Bulletin, 15, 1-7.

[34] 美元/日元下跌至-144bp,美元/歐元下跌至-85bp,瑞郎至-107bp,英鎊至-62bp。正常時期,由於跨市場套利交易,FX swap basis多接近0bp。

[35] https://www.reuters.com/markets/us/st-louis-fed-says-will-think-differently-about-involvement-private-events-2022-10-20/