美聯儲正在進行激進加息控制通脹,但加息並非沒有代價,只是加息的後果需要一段時間才能顯現出來。據美國近半個世紀利率變動史,美聯儲纔是股市、樓市和勞動力市場關鍵變量。

諾貝爾經濟學獎獲得者Milton Friedman有一個著名的論點,即「貨幣行動只會在一個既長又不穩定的滯後期之後,才影響經濟狀況」。由於緊縮的全部效果可能需要數年的時間才能顯現,美聯儲傾向於逐步採取行動,逐步調整政策,同時仔細檢查經濟數據,尋找其貨幣政策影響的跡象。

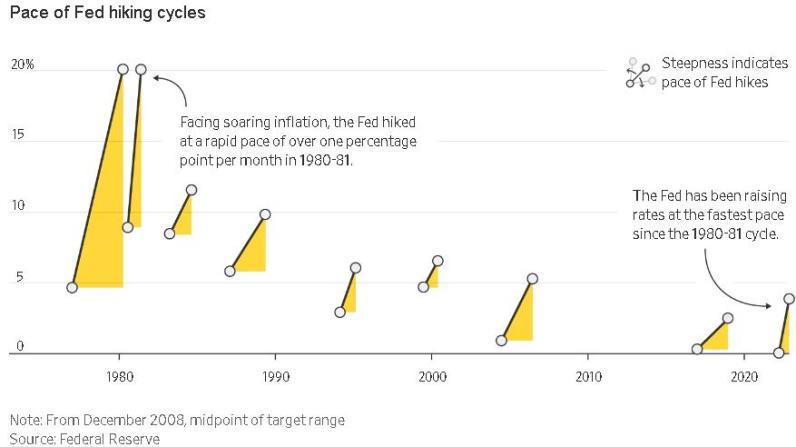

在目前的經濟狀況下,美聯儲似乎沒有權力慢慢行動,選擇了踩剎車,因爲通貨膨脹已迅速上升到幾十年來從未見過的水平。這種方法增加了過度加息的風險,使經濟陷入比抑制通脹所需的、更深的衰退。

美聯儲今年以40年來最快的速度加息,鮑威爾表示,「考慮到通脹的持續性和強勁性以及我們開始時的低水平」,加息的速度是合適的。

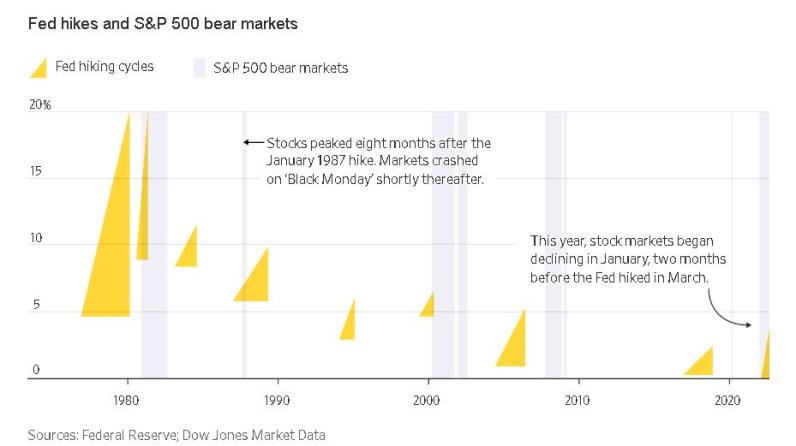

資本市場往往對美聯儲加息很敏感。股票和債券通常會預測美聯儲的行動,特別是當美聯儲官員像今年這樣活躍傳達美聯儲的下一步行動的時期。更高的利率,使債券和銀行存款更有吸引力。加息還削弱了經濟和企業利潤,促使投資者遠離股票。

當前美國債市提供了,自2007年以來的最高收益率。標普500指數在今年1月達到峯值,比美聯儲3月開始加息早了兩個多月。與此同時,股價下跌降低了消費者的財富和支出。

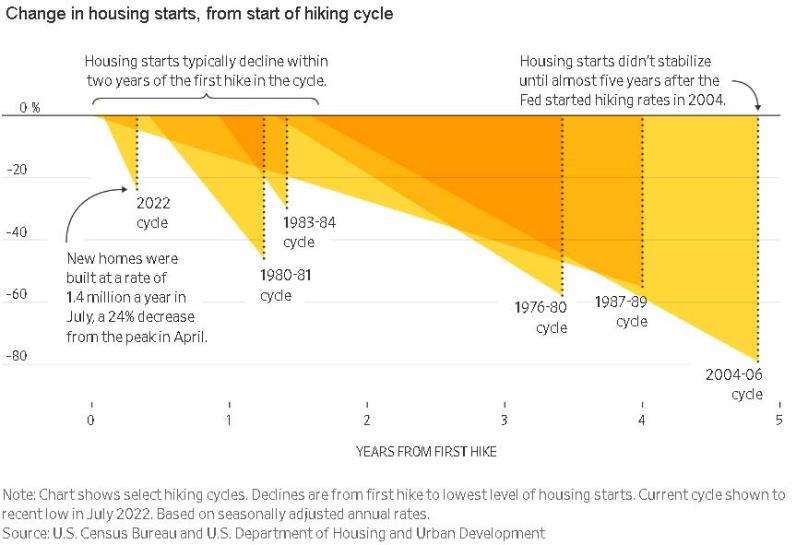

更高的美聯儲利率,通過提高抵押貸款利率和降低住房價格來抑制房地產市場。在過去的25年中,抵押貸款利率的變動是在預期美聯儲加息的情況下發生的。用鮑威爾的話來說,「市場在思考,央行會做什麼?」

美聯儲直到2022年3月才加息,但對房地產市場而言,緊縮始於2021年1月,當時抵押貸款利率開始上升。自1981年以來,當前的抵押貸款利率漲幅,超過了任何一個加息週期。

由於較高的房價使住房變得負擔不起,房地產行業增長放緩。從歷史上看,美聯儲加息後的兩年內,住房價格開工開始下降。從美聯儲3月至7月加息時間段來看,新房開工數下降了24%。

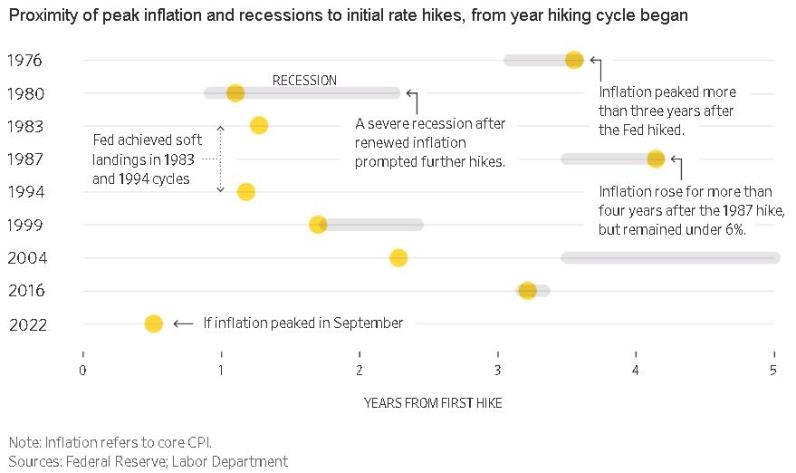

美聯儲可能不會滿足於已經實施的貨幣緊縮政策,除非它有信心避免工資價格螺旋上升,因爲物價上漲和工資上漲會相互加強。理想情況下,這種情況不會出現失業率上升,即所謂的軟着陸。這種情況曾發生在1983-84年和1994-95年。但是,當通貨膨脹開始過高時,就像現在一樣,失業率通常會顯著上升,並出現衰退。

一般情況下,經濟衰退會與美聯儲第一次加息相隔數年,但是這次不一樣,美聯儲加息的頻率和幅度太激進了。

通常情況下,通貨膨脹只是在失業率上升之後才下降,而且是在首次加息之後很長一段時間,但確切的時間卻不盡相同。如果9月至10月的核心通脹(不包括波動較大的食品和能源成分)持續下降。如果9月的通脹數據被證明是峯值,那麼這一次美聯儲首次加息至通脹高點之間的時間,將是美聯儲加息週期中最短的一個。

通常,通貨膨脹率的下降伴隨着經濟衰退。但最近美國經濟數據一直強勁,第三季度經濟增長,就業機會仍然很高,失業申請人數仍然很低。現在,經濟能否擺脫衰退,在很大程度上取決於通脹是否繼續快速下降。