本文來自格隆匯專欄:中金研究,作者:劉剛、李雨婕、王漢鋒

2020年初疫情以來,全球經濟從強勁修復到當前逐步下行,供需間因疫情和政策影響出現時空兩個維度上的錯位,一度造成了供應的緊張和價格的激增。三年中,以美國為主的發達市場提供需求(消費)和以中國為主的新興市場提供供給(出口)成為全球主線。但站在當前,這一趨勢隨着美國需求回落和庫存高企都難以為繼,內需都將成為各國增長的主要依靠。因此,我們在本文中將分析海外市場居民消費的修復路徑和決定因素、以及股票市場和相關板塊的表現特徵。

摘要

總論與框架:海外消費行業的修復路徑與特徵;消費場景與收入缺一不可

消費 = 收入 x(1-儲蓄率),是我們分析的主要思路。收入意味着消費能力,可分為財政轉移支付的外生變量和工資性收入的內生變量。儲蓄率取決於消費意願和對未來的預期,主要受疫情、經濟前景確定性等多方面因素影響。

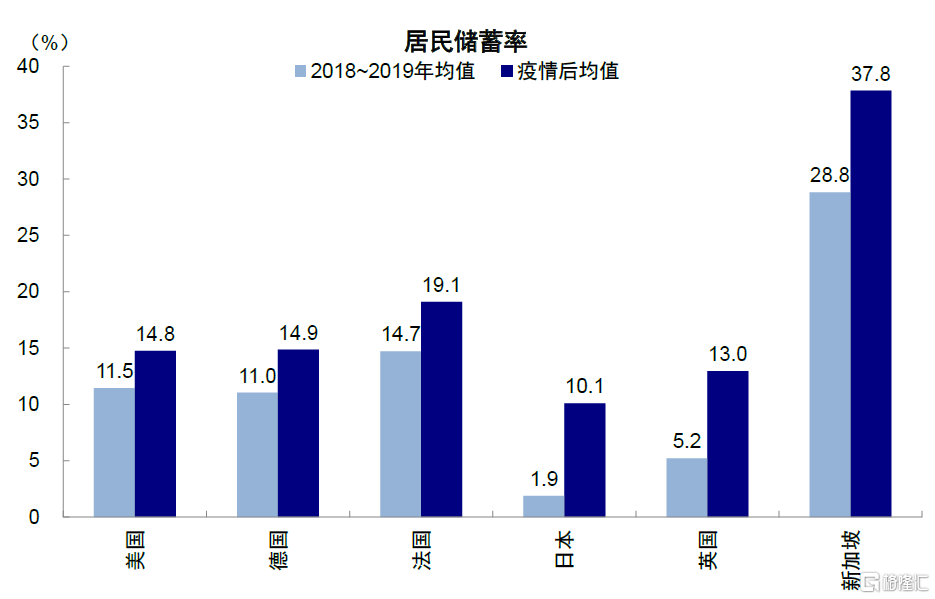

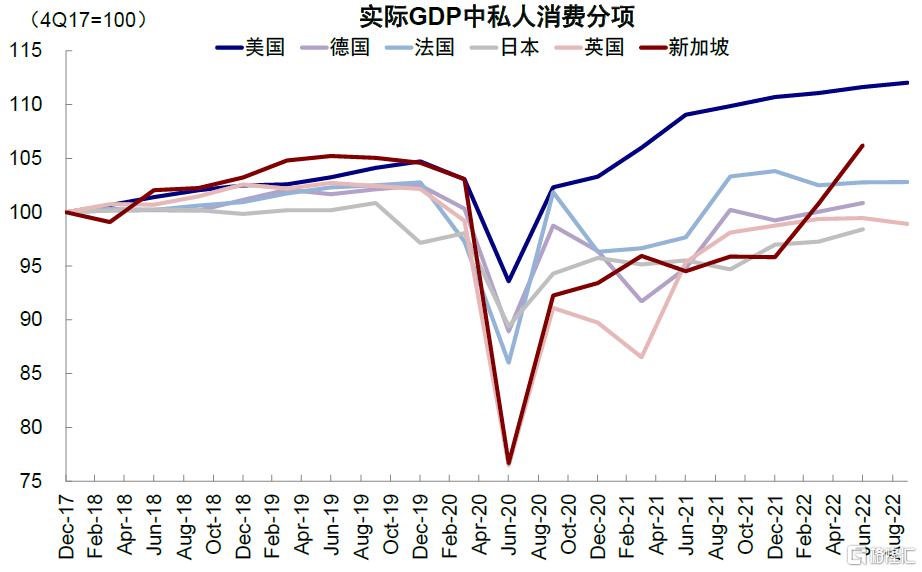

綜合對比各國經驗,我們發現消費場景和收入缺一不可:僅創造消費場景但沒有充裕收入不足以顯著提振消費(如英國);僅有充裕收入但未釋放消費場景和信心也會導致高儲蓄(如日本)。這個意義上,美國兼具消費能力、意願和場景,因此消費修復最強,成為海外主要市場修復的“天花板”,但也帶來了高通脹的難題。具體看,1)按消費修復程度,美國>新加坡>日本>法國>德國和英國(未修復到疫情前水平);2)疫情限制程度,從低到高法國>英國>新加坡>日本>美國和德國。3)按居民收入,美國>日本>法國>德國>英國。4)消費意願,按儲蓄率增幅,新加坡>日本>英國>法國>德國>美國。

美國消費:強刺激下海外消費修復的“天花板”

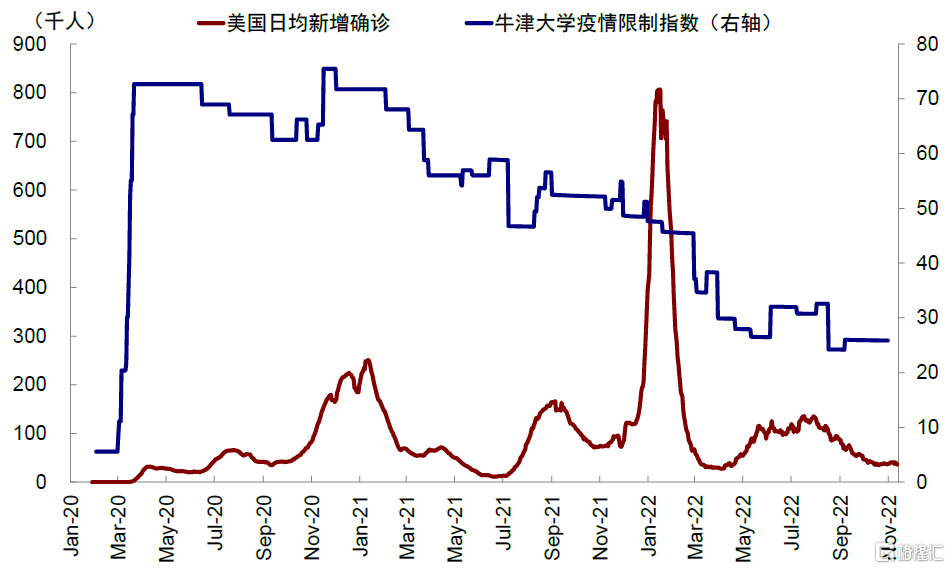

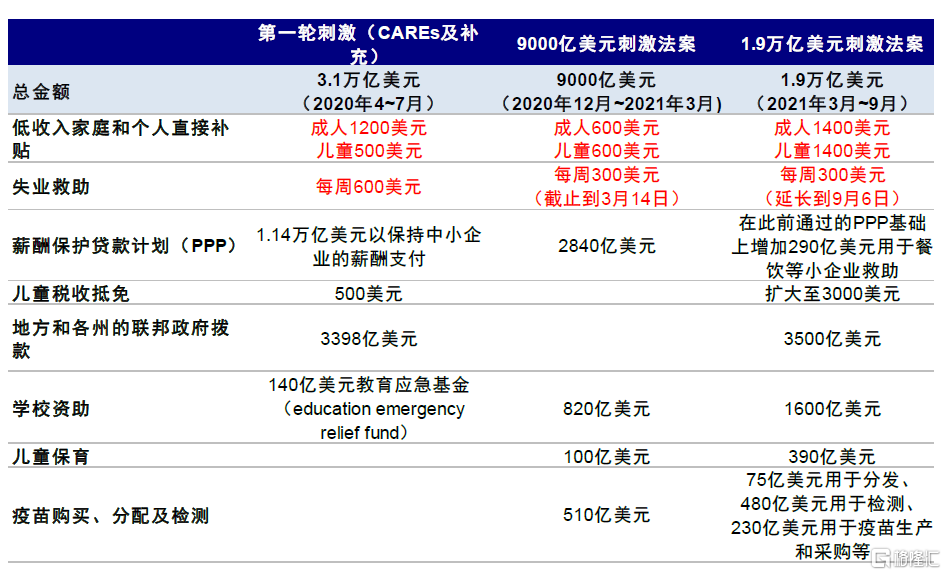

美國疫情幾經反覆,政策調整也經歷了較長週期,限制高點出現在2020年底。但疫情和政策更多影響依賴場景的服務型消費,美國大規模財政刺激則是修復程度的關鍵,尤其是商品消費。疫情以來三輪大規模財政刺激使居民收入不降反升,較好保護了居民資產負債表,同時緊張的就業市場也使得居民工資性收入較快修復,對沖了2021年後的財政退坡。因此2020年美國就已經呈現出消費(商品)和投資(地產及股市)齊升的局面。

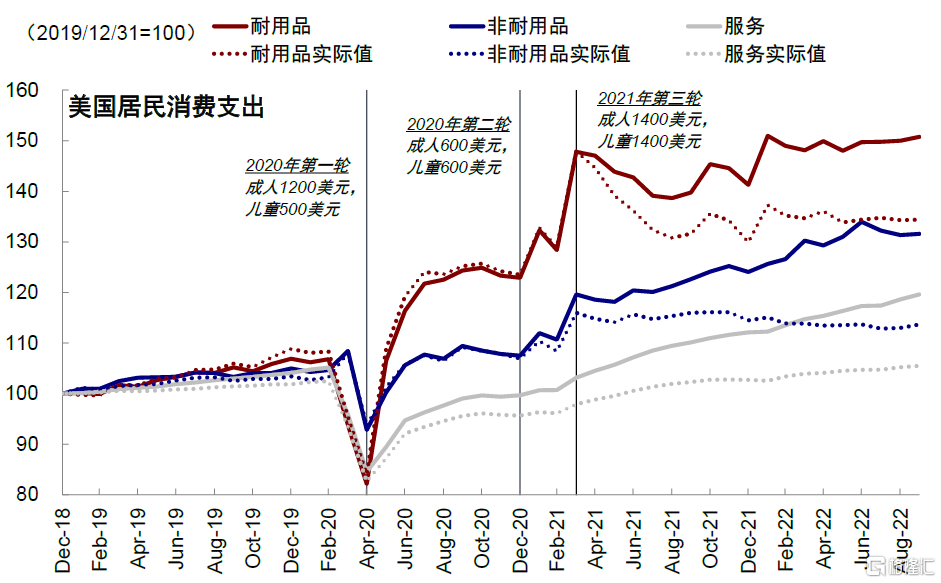

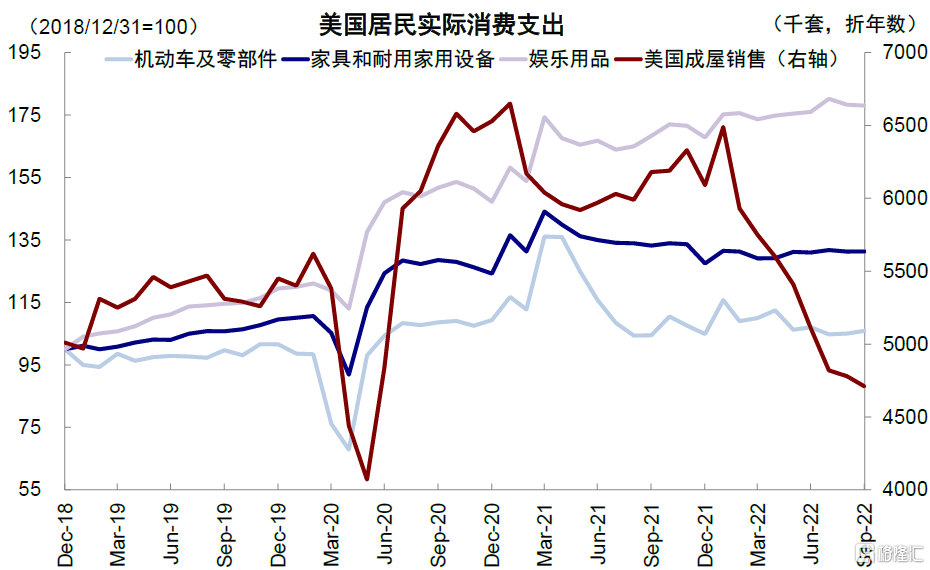

不依賴場景的商品消費呈現出補貼驅動的脈衝式修復特徵,修復程度更高,尤其是娛樂商品、汽車和地產後週期商品更為強勁。商品尤其是耐用品消費僅用2~3個月就修復到疫情前水平,且在三次補貼發放後均出現脈衝式跳升。非耐用品如食品飲料在疫情爆發初期跳升但很快回落。分類看,以去掉價格的實際值衡量,體現居家娛樂的娛樂商品超過疫情前50.8%;汽車與零部件緊隨其後;地產景氣的傢俱同樣超疫情前31.5%。能源及食品飲料最落後。

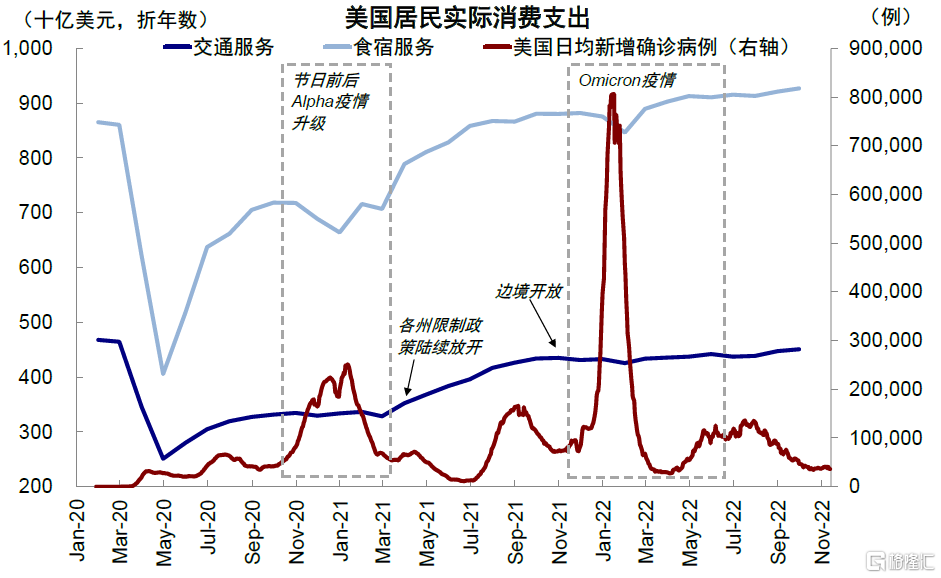

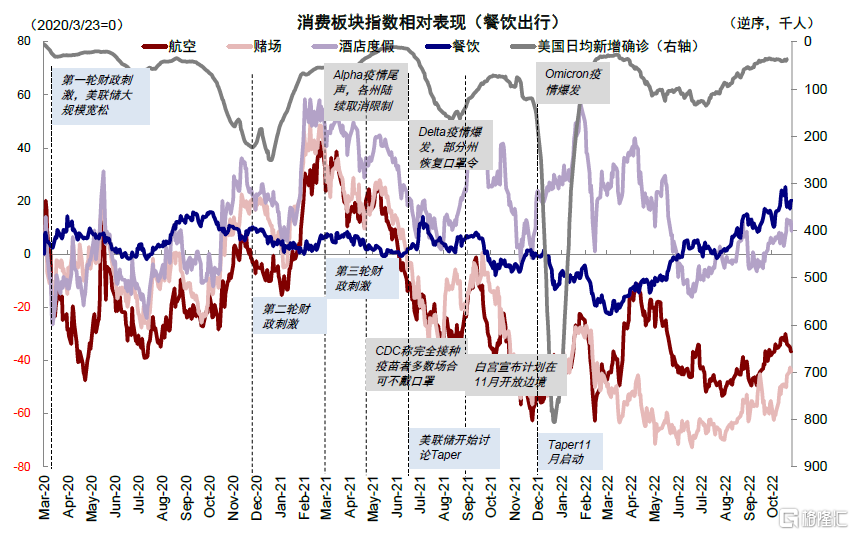

更多依賴場景的服務消費修復過程更平緩,受政策和疫情雙重影響;整體還未到疫情前,其中娛樂與交通修復最慢。節奏上,服務消費並沒有脈衝式特點,更為平緩。修復過程不僅受到政策放開與否影響,還與實際的疫情情況息息相關,如2021年底的Omicron疫情在政策放開後依然對服務消費產生了階段壓制。從高頻指標看,TSA安檢人數、餐飲和出行人數均在2021年春季Alpha疫情結束、各州逐漸放開後修復,並在8月回到階段高點,隨後伴隨每輪疫情波動但基本穩定。分類看,金融保險和食宿服務修復程度最高,但娛樂和交通修復程度最低。

美股市場:商品強於服務,服務僅階段跑贏

與宏觀層面情形類似,美國市場消費板塊中商品板塊整體表現明顯強於服務;前者受補貼和地產週期驅動,後者與疫情高度相關;當疫情明顯好轉或政策放開時,服務板塊階段跑贏。

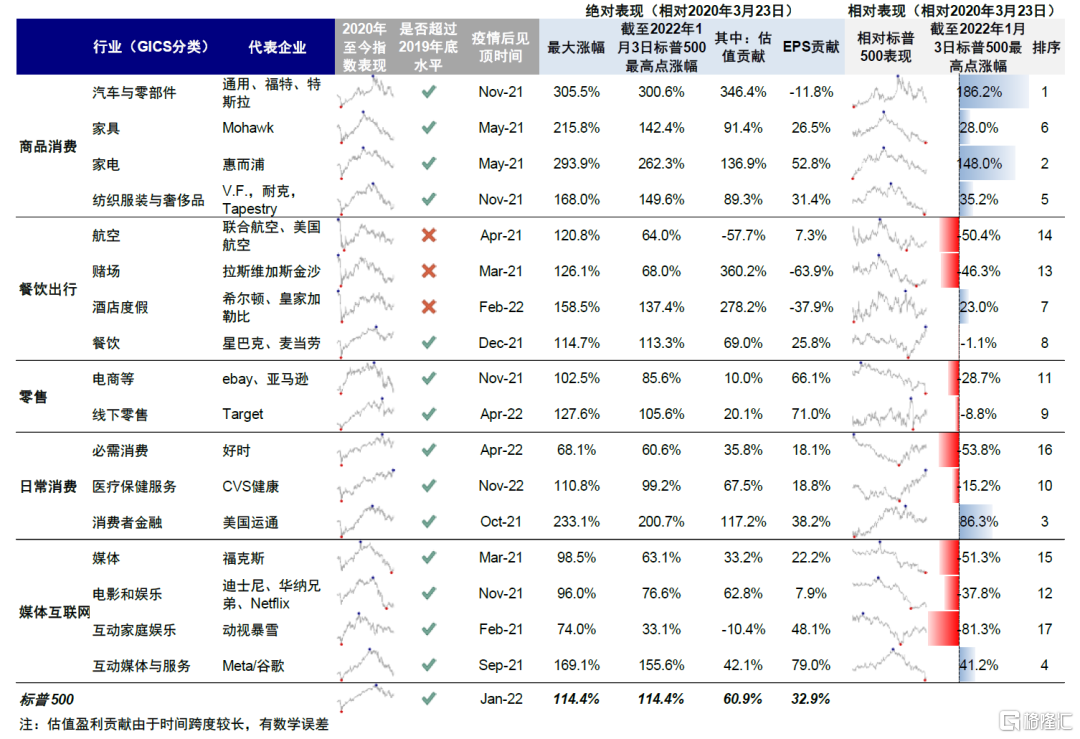

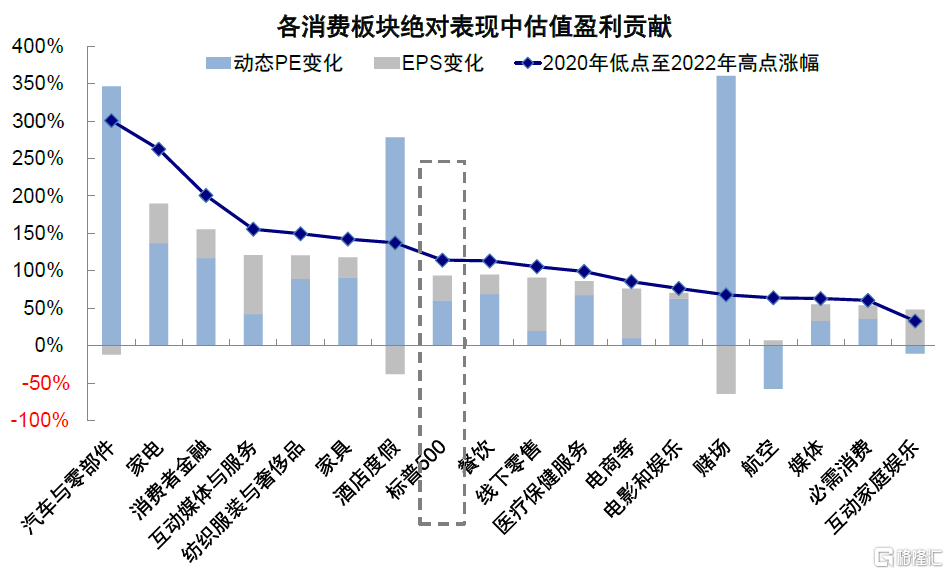

修復程度,商品消費表現最好,而出行休閒尚未修復到疫情前。我們以標普500指數的最低和最高點為觀察區間(2020年3月23日~2022年1月3日),商品消費如汽車與零部件、傢俱家電、紡織服裝與奢侈品有明顯的超額收益。出行休閒類中,酒店度假雖然未能回到疫情前水平,但由於跌幅較深,仍能在這一期間跑贏大盤(23.0%),而航空、賭場則連大盤也無法跑贏(分別跑輸-50.4%和-46.3%)。此外,媒體互聯網遊戲各板塊也明顯跑輸指數。

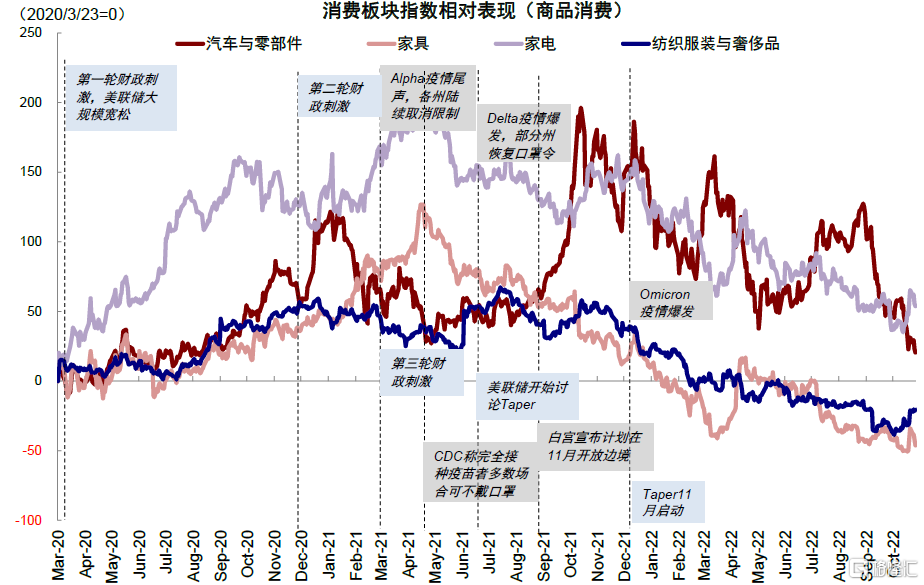

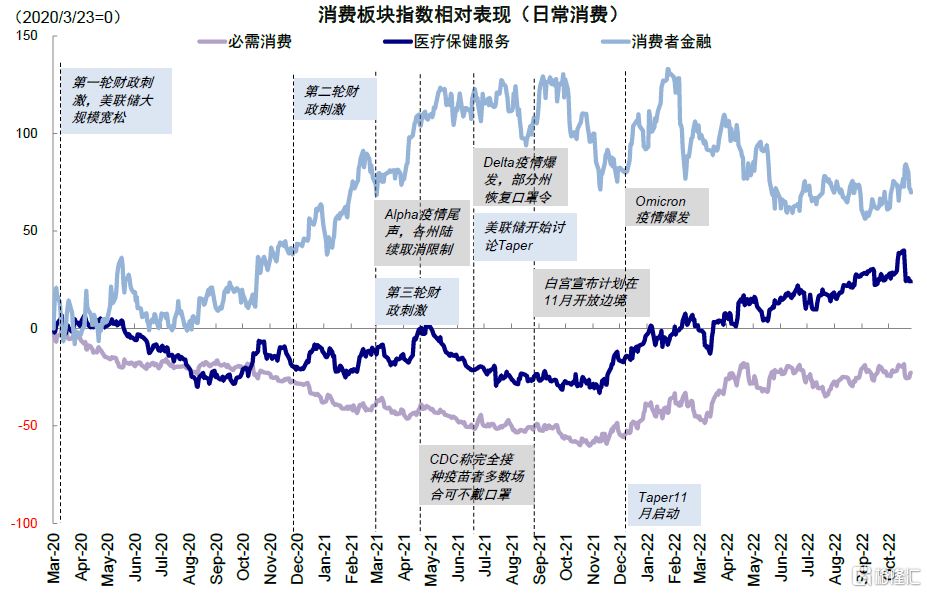

修復節奏,1)商品消費在財政刺激密集期率先反彈並持續跑贏大盤至2021年中。但地產鏈的傢俱家電在2021年中領先地產週期先行回落;汽車與零部件、紡織服裝在2021年四季度美國邊境開放前後逐步回落。2)餐飲和出行幾乎完全跟隨新增確診人數波動。餐飲行業基本與大盤持平,對政策和疫情不敏感;酒店、航空和賭場在疫情好轉或政策變化時能階段跑贏,但酒店明顯優於航空和賭場。3)場景修復後,線上零售開始落後線下零售。4)日常消費與大盤表現基本持平,但在2022年大盤下跌體現韌性。5)媒體互聯網中媒體、電影和遊戲則整體走弱。

表現貢獻,商品消費、餐飲出行和日常消費板塊中估值均為主要貢獻,而零售板塊則以盈利為主要貢獻。

正文

總論:海外消費行業的修復路徑與特徵

分析框架:疫情影響場景,收入影響能力

新冠疫情爆發已近三年,海外經濟整體經歷了疫情爆發初期的大面積衰退,到大規模財政貨幣政策刺激的快速修復,到高通脹和強加息,以及當前全球經濟整體下行的經濟週期。這三年中,全球經濟反彈以美國的強勁消費和出口型新興市場大規模的經常賬户擴展為最大亮點。我們在《海外資產配置之庫存週期:如果新一輪補庫週期開啟》《美國主動去庫存的資產含義》系列報吿中討論了庫存週期,在《資本開支週期走到哪了?海外資產配置之投資週期(3)》中討論了資本開支週期後,本文將主要聚焦美國,進一步探討2020年以來消費修復情況、什麼是主導因素、以及市場尤其是消費行業的表現。

消費 = 收入×(1-儲蓄率),是我們分析的主要思路和框架。收入意味着消費能力,可分為財政轉移支付的外生變量和工資性收入的內生變量。儲蓄率取決於消費意願和對未來的預期,主要受疫情、經濟前景確定性等多方面因素影響。

綜合對比各國的修復經驗,我們發現消費場景和收入缺一不可:僅創造消費場景(如寬鬆政策)但沒有充裕的收入不足以顯著提振消費(如英國);類似的,僅有充裕收入但未釋放消費場景和消費信心也會導致高儲蓄(如日本)。消費能力、意願和場景滿足程度越高,消費的修復越強,例如美國,但也同時帶來了目前頑固的需求側高通脹難題。因此從這個意義上看,美國可以視作是海外主要市場消費修復的“天花板”。

進一步到二級市場表現和行業層面,疫情後更加依賴場景的服務型消費板塊整體表現要落後且弱於不依賴場景的商品消費板塊,後者對財政刺激的力度更加敏感,這也與宏觀層面的修復特徵一致。此外,市場的初期反彈以估值為主,但後續持續性還需要盈利兑現支撐。

圖表1:疫情影響消費場景,收入影響消費能力,消費意願實現收入向消費支出的最終轉化

資料來源:中金公司研究部

圖表2:實施大規模的直接現金刺激手段的美國是消費修復的“上限”

資料來源:達拉斯聯儲,Haver,Ourworldindata,中金公司研究部

跨國比較:疫情與政策、收入、消費意願各不同

我們選取美國、歐洲(德法和英國)、日本和新加坡為分析樣本,主要是考慮到這些市場各有特點具有明顯代表性,修復路徑因疫情和政策、收入和消費意願不同而各異。

總體而言,我們發現修復程度美國是各主要市場的“上限”,斜率上則受疫情本身和政策影響。1)如果按修復程度,排序為美國>新加坡>日本>法國>德國和英國(尚未修復到疫情前水平)。2)按疫情限制程度(依據牛津大學疫情限制指數,取決於政策和疫情本身情況),從低到高為法國>英國>新加坡>日本>美國和德國。3)居民收入層面,美國和日本修復程度大幅領先,法國>德國,而英國尚未超過疫情前水平。4)消費意願角度,按儲蓄率增幅排序為新加坡>日本>英國>法國>德國>美國。

美國:典型的高補貼、低儲蓄和強修復。美國三輪財政刺激直接轉移支付補充居民收入,居民實際可支配收入不降反升(超過疫情前8.9%),持續的貨幣寬鬆和經濟快速修復也提振了消費者信心,這些都使得儲蓄相對其他國家提升更少(2020年至2022年平均14.8%,較疫情前2018年至2019年均值11.5%僅提升3.3ppt)。得益於此,美國的消費修復程度最高(以實際居民消費支出衡量,超過疫情前7.0%)。不過,這也直接導致了頑固的需求側高通脹的問題。

新加坡:發放直接補貼但多以消費券形式;不過,其政策相比歐洲更為嚴格,居民儲蓄意願最強(儲蓄率為37.8%,較疫情前增加9ppt,為所有樣本中最高),但綜合看其消費修復也較高(增加1.6%),僅次於美國。

日本:高收入但高儲蓄,修復居中。與美國類似,日本同樣也進行了直接現金補貼(2020年和2021年,兩次分別向全民及18歲以下人羣發放10萬日元,共20萬日元,合人民幣約1萬元的補助金)[1][2],居民收入同樣不降反增(可支配收入超過疫情前4.4%)。不過最終消費修復程度不及美國(私人部門實際消費支出超過疫情前1.3%),主要體現在更高的儲蓄率上(2020年到2022年儲蓄率均值為10.1%,較疫情前上升8.2ppt)。

歐盟:法國限制指數在樣本國家中最低,但由於財政刺激水平不高、居民收入修復慢(德法僅超過疫情前~2%,弱於美日),因此其政策放鬆並未有效轉化為大幅消費增加(法國超過疫情前1.0%,德國還低於疫情前水平)。

英國:政策取消早,但收入低、儲蓄高、修復程度最弱。英國是最早取消政策限制(僅次於法國)的國家之一,但由於居民收入水平低(相對疫情前降低-0.3%),疫情頻繁衝擊、高儲蓄(儲蓄率上升7.7ppt,僅次於日本和新加坡),導致消費最高修復水平也低於疫情前2.7%,在所有樣本中最弱。

圖表3:疫情限制程度:從低到高排序為,法國>英國>新加坡>日本>美國和德國(按照2021年至今平均值)

資料來源:Ourworldindata,中金公司研究部

圖表4:居民收入:美國和日本領先,法國>德國,英國並未超過疫情前水平(按照疫情後最高值與2019年差距)

資料來源:達拉斯聯儲,中金公司研究部

圖表5:儲蓄率增幅:新加坡>日本>英國>法國>德國>美國

資料來源:Haver,中金公司研究部

圖表6:居民實際消費修復程度:美國>新加坡>日本>法國>德國和英國(按照疫情後最高值與2019年差距)

資料來源:Haver,中金公司研究部

美國:強刺激下海外消費修復的“天花板”

修復過程:持續且大規模補貼,疫情與政策幾經反覆

美國疫情幾經反覆,政策調整也經歷了較長週期,高點在2020年底附近。2020年疫情爆發後,美國起初採取相對嚴格的管控措施,隨後逐步變化。2020年5月20日所有州取消非常嚴格的居家令措施[3],但仍舊有社交距離和口罩要求,線下服務場所以限制容量等方式陸續開放。2020年底的Alpha疫情導致政策小幅收緊,2021年疫情好轉後2021年3~4月左右宣佈重新開放。2021年5月,美國CDC宣佈接種疫苗者在大多數場合無需佩戴口罩[4]。但7月致病性較強的Delta疫情升級使得政策部分收緊,儘管未完全逆轉。2021年11月起邊境開始逐步放開(白宮在2021年9月表示將在11月對來自中國、印度、巴西和大部分歐洲國家等共計33個國家的遊客重新開放邊境,完全接種疫苗者將免除部分入境限制。10月表示將進一步取消於加拿大和墨西哥接壤的邊境限制,對完全接種疫苗的旅客開放國門[5])。儘管2021年底再度經歷Omicron疫情的高峯,但整體政策方向都趨於放鬆。

疫情和政策本身更多影響依賴場景的服務型消費,而美國在疫情期間推出的大規模財政刺激和消費補貼則是修復程度的關鍵,尤其是商品消費。

1) 三輪大規模補貼使得居民收入不降反升。2020年疫情爆發開始,美國總共推出了3輪財政刺激,均包含對居民直接現金補貼,總規模為~8700億美元,相當於美國GDP的4%。第一輪在2020年3~4月,符合條件家庭每成人1200美元,兒童500美元;第二輪2020年12月增加補貼每成人兒童均600美元;第三輪2021年3月每成人兒童均1400美元。根據Peterson基金會的調查數據[6],2020年初第一輪補貼後74%的家庭選擇主要用來消費,2020年底和2021年初發放的兩輪補貼中分別有51%和49%的家庭主要用來償還債務。正是得益於此,疫情並沒有對美國居民的資產負債表造成太大沖擊。

2) 強勁的就業市場使得工資性收入修復較快。美聯儲的各項貸款便利支持(如商票融資便利、主街貸款等)同樣保護了企業資產負債表,財政部薪酬保護計劃(PPP)支持中小企業薪酬支付和復工復產。持續改善甚至供需緊張的就業市場也使得居民工資收入不斷攀升。薪酬在2020年9月就修復至疫情前水平,這也成為接棒財政補貼支撐消費信心的基礎。

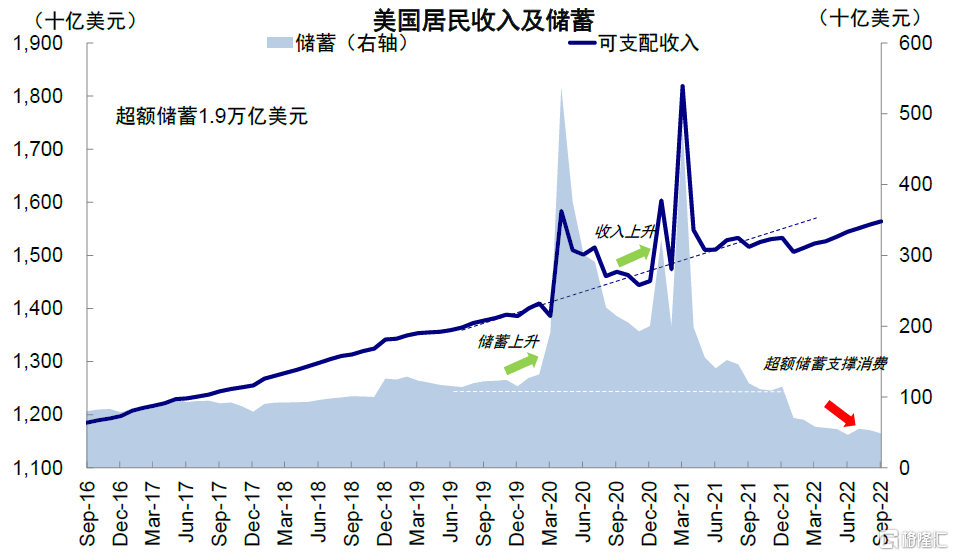

3) 收入增加導致超額儲蓄,但橫向比較儲蓄率增幅低,説明防禦性儲蓄少。雖然大規模財政刺激下,美國儲蓄率同樣出現了一段時間的激增(最高曾超過30%),但這是刺激過多的直接結果。平均來看,美國居民儲蓄率僅超過疫情前3.33ppt,相比新加坡、日本和英國分別超過9.0ppt 、8.2ppt和7.7ppt,防禦性儲蓄更少。失業金和暫停驅逐令降低了居民避險情緒。2020年4月至2021年9月,美國持續發放每週600或300美元的失業救助金(按7人民幣/美元匯率,折每週4200人民幣或2100人民幣);聯邦暫停驅逐令保護租户不因為未交房租被房東驅逐(驅逐禁令2021年8月才解除)[7]。目前,美國居民的存量超額儲蓄依然高達1.9萬億美元,主要集中於相對高收入羣體;但在2022年通脹導致實際收入下降和支出上升影響下,流量的每個月儲蓄率已經降至3.1%,遠低於疫情前8.3%的水平。

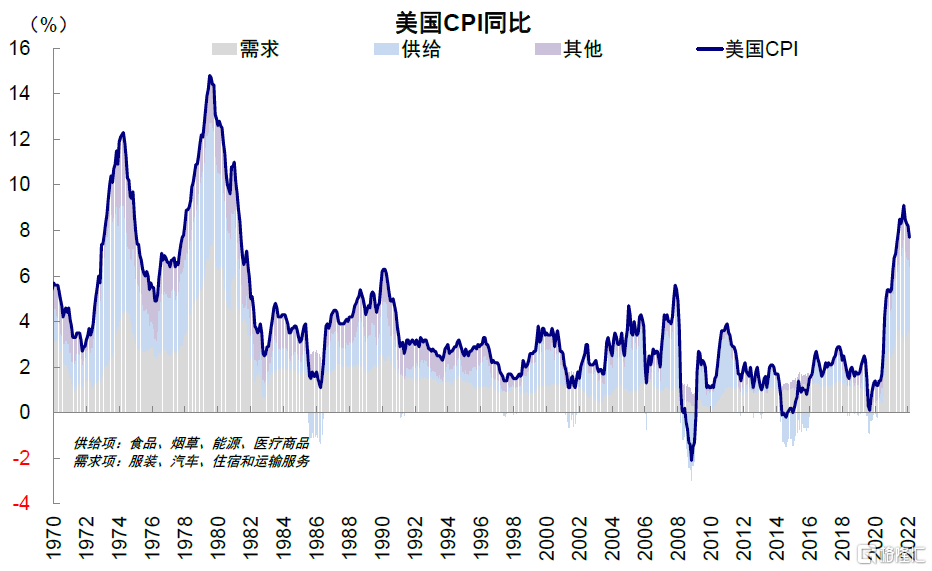

在上述因素的綜合作用下,2020年美國就已經呈現出消費(商品)和投資(地產與股市)齊升的局面,並非要等到2021年政策放鬆後。不過,大規模的財政刺激也成為高通脹的推手之一,美國CPI同比最高一度達到9.1%,為上世紀80年代以來最高。

圖表7:美國國內和邊境政策變化持續時間較長,期間受到幾輪疫情反覆,高點在2020年底附近

資料來源:Haver,Ourworldindata,中金公司研究部

圖表8:美國三輪財政刺激均包含對居民的直接轉移支付

資料來源:WSJ,白宮,中金公司研究部

圖表9:2020年底和2021年初發放的兩輪補貼中分別有51%和49%的家庭主要用來償還債務

資料來源:Peter G. Peterson基金會,中金公司研究部

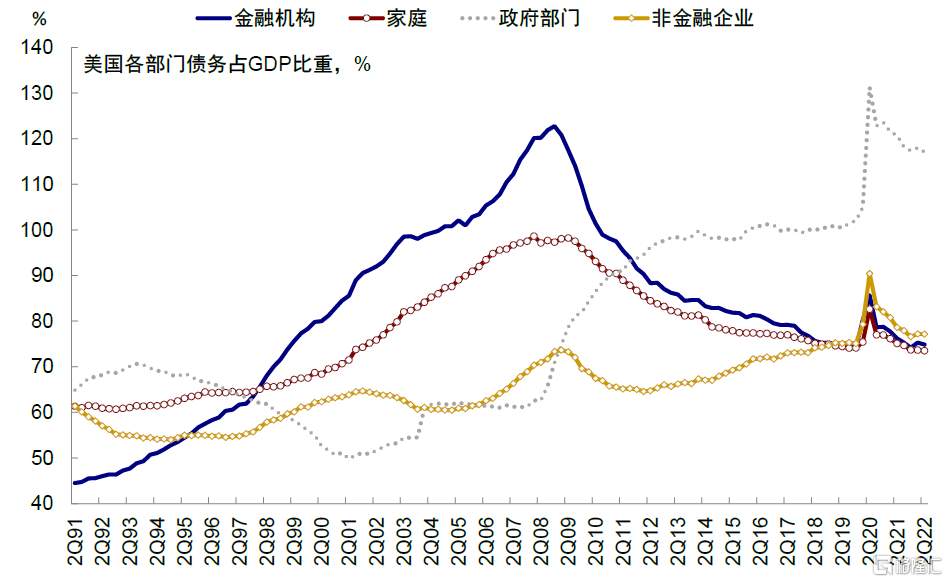

圖表10:居民部門負債率並未明顯上升(2019年底為74.1% vs. 2021年至今均值74.5%)

資料來源:Haver,中金公司研究部

圖表11:收入的大幅增加才是消費快速修復的關鍵,工資性收入有效承接了財政退坡

資料來源:Haver,中金公司研究部

圖表12:儲蓄率的抬升更多受到收入增加的影響,防禦性儲蓄較低

資料來源:Haver,中金公司研究部

圖表13:2020年美國就已經呈現消費(商品消費)和投資(地產及證券投資)齊升的局面

資料來源:Haver,中金公司研究部

圖表14:財政貨幣大規模寬鬆也成為後續高通脹的主要推手之一

資料來源:Haver,中金公司研究部

結構差異:非場景(商品)vs. 場景(服務)

商品消費率先修復且程度更高,場景開放後服務型消費斜率加快。商品消費尤其是其中的耐用品在第一輪刺激後就快速修復至超過疫情前水平,一方面反映出居民收入激增但服務型消費受限的替代效應,另一方面也受到地產週期的影響。服務型消費則在2021年初和2021年末分別對內、對外開放後有了明顯修復,尤其是在第三輪財政刺激後承接了商品消費下行,成為拉動消費的主要貢獻。但修復過程受疫情影響,且直到目前也並未修復至疫情前水平。

商品消費:補貼驅動脈衝式修復,修復程度更高;娛樂商品、汽車和地產後週期商品更強。為了剔除經濟放緩和需求下行等其他因素的影響,我們使用疫情以來月度分品類實際消費最高值相對2019年底水平來衡量修復程度。具體來看,1)節奏:由於並不受場景限制,商品尤其是耐用品消費僅用2~3個月就修復到疫情前水平,且在三次補貼發放後均出現脈衝式跳升。非耐用品如食品飲料在疫情爆發初期跳升但很快回落。2)程度:居家娛樂需求的娛樂商品超過疫情前50.8%;汽車與零部件緊隨其後,也成為美國通脹的主要貢獻之一;受益於地產景氣的傢俱和耐用家用設備品類同樣超過疫情前水平31.5%。非耐用品中汽油和能源及食品飲料最為落後(分別超過疫情前4.6%和19.2%)。

服務消費:修復過程更為平緩,受政策和疫情雙重影響;還未到疫情前,娛樂與交通修復最慢。1)節奏:服務消費並沒有出現商品消費的脈衝式特點,更為平緩。修復過程不僅受到政策放開與否影響,還與實際的疫情情況息息相關,如2021年底的Omicron疫情在政策放開後依然對服務消費產生了階段壓制。從實際消費數據看,與出行相關的交通、娛樂和食宿服務基本都在2021年初Alpha疫情結束和疫情限制措施逐步放開後,開始加速修復,但其間受到Delta和Omicron疫情影響。從高頻指標看,TSA安檢人數、餐飲和出行人數均在2021年春季Alpha疫情結束、各州逐漸放開後修復,並在8月回到階段高點,隨後伴隨每輪疫情波動,但基本穩定。2)程度:娛樂、交通和醫療服務修復程度最低。娛樂服務至今尚未回到疫情前水平(-4.4%),可能受娛樂商品的部分替代影響,交通服務距疫情前同樣差1.3%。金融保險和食宿服務修復程度最高(分別超過疫情前7.9%及7.4%)。

圖表15:商品消費尤其是其中的耐用品在第一輪刺激後就快速修復至超過疫情前水平

資料來源:Haver,中金公司研究部

圖表16:服務型消費則在2021年初和2021年末分別對內、對外開放後有了明顯修復

資料來源:Haver,中金公司研究部

圖表17:從修復水平看,娛樂商品、汽車和地產後週期最高,娛樂、交通和醫療服務最低

資料來源:Haver,中金公司研究部

圖表18:各品類修復節奏不同,商品消費修復更快

資料來源:Haver,中金公司研究部

圖表19:商品消費修復疊加了低利率和財政補貼提振的地產週期

資料來源:Haver,中金公司研究部

圖表20:服務消費漸進修復,對內對外開放後修復加速,但受到疫情影響

資料來源:Haver,Ourworldindata,中金公司研究部

圖表21:從線下高頻指標看,各項均在2021年春季Alpha疫情結束、各州逐漸放開後修復斜率最高

資料來源:TSA,Opentable,Ourworldindata,中金公司研究部

美股:商品強於服務,服務僅階段跑贏

我們使用標普500指數的GICS四級行業,並將其與消費相關的板塊分為商品消費、餐飲出行、日常消費和媒體互聯網,觀察不同場景消費2020年以來的修復水平、節奏及估值盈利的貢獻。整體來看,美國消費行業中商品板塊整體表現要明顯強於服務,前者主要受補貼驅動,後者則與疫情高度相關;當政策放開或疫情明顯好轉時,服務板塊可以實現階段性跑贏。

修復程度:商品板塊表現最好,出行休閒尚未修復到疫情前。我們以標普500指數的最低和最高點時期(2020年3月23日~2022年1月3日)為觀察區間,計算各板塊相對標普500指數的超額收益。具體來看,

1)商品消費中汽車與零部件、傢俱家電、紡織服裝與奢侈品均有明顯超額收益。汽車與零部件(特斯拉等)的超額收益高達186.2%,位列所有消費板塊第一,家電緊隨其後(148%)。

2)餐飲與出行中,除餐飲外,出行類的航空、賭場和酒店度假指數點位均未回到2019年底水平。不過由於2020年初跌幅較深,酒店度假行業仍跑贏標普500指數23%,航空(包括聯合航空、美國航空等)則相對標普500指數表現最差(跑輸標普500指數-50.4%)。

3)零售中,線下零售表現好於電商。零售板塊均未獲得超額收益,電商(ebay、亞馬遜等,跑輸標普500指數-28.7%)在整體階段表現不及線下零售(Target,-8.8%)。

4)日常消費中,必需消費板塊表現弱於醫療保健服務,但均未獲得超額收益。

5)媒體互聯網中除互動媒體與服務(包括Meta、谷歌等),均未獲得超額收益,互動家庭娛樂(包含動視暴雪)表現最差(跑輸標普500指數-81.3%)。

圖表22:修復水平看,商品板塊表現最好,出行休閒尚未修復到疫情前

資料來源:Factset,中金公司研究部

修復節奏看,商品消費率先反彈,服務型消費在商品消費下行後有階段性行情。

1)商品消費板塊在財政刺激密集期率先反彈,與疫情關係較弱。商品消費在2020年至2021年中持續跑贏標普500,在第二輪財政刺激和美國大選後的第三輪財政刺激預期階段呈現脈衝式行情。分產品看,地產後週期屬性較強的傢俱和家電走勢較為一致,疫情後持續跑贏大盤,自2021年開始漲幅趨緩,並在2021年中領先美國地產週期先行回落。汽車與零部件和紡織服裝與奢侈品回落時間更晚,自2021年11月美國開放邊境前後開始回落,或體現一定消費切換屬性,但也同樣受持續攀升的運價等成本擠壓。

2)餐飲出行幾乎完全跟隨美國新增確診人數波動。其中餐飲行業表現基本與美股大盤持平,沒有明顯的超額收益。出行板塊如航空、賭場和酒店度假等整體表現不佳,但有階段性行情。在疫情初期表現平平,但在2021年初美國Alpha疫情快速回落、國內部分州政策變化、及第三輪財政刺激預期階段開始階段性修復;伴隨Delta疫情再起,從2021年中開始回落;但在2021年下半年商品消費板塊持續回落階段,伴隨疫情好轉、2021年9月白宮宣佈計劃開放邊境和2021年底輝瑞特效藥獲FDA批准後均有小幅階段性行情。

3)線上線下零售分化較大。線上零售在2020年上半年領漲,但隨着2020年中美國各州取消居家令後持續下行。線下零售則與大盤基本持平,未獲得超額收益。

4)日常消費成長屬性弱,難在財政貨幣寬鬆週期獲得超額收益。消費者金融與美國整體消費強勁有關,超額收益明顯。必需消費和醫療保健服務呈現明顯防禦屬性,在2022年衰退交易,美股大盤下跌後開始後才獲得超額表現。

5)媒體互聯網中媒體、電影和互動家庭娛樂持續走弱,互動媒體與服務(包括谷歌等)在2021年獲得超額受益,但在2021年9月白宮宣佈準備邊境開放後開始大幅下滑。其餘如媒體、電影娛樂、互動家庭娛樂等疫情初期與大盤持平,並無超額表現,在2020年底開始持續回落。

表現貢獻:估值是主要貢獻。我們拆分了2020年3月到2022年1月各板塊絕對錶現的估值盈利變化,商品消費、餐飲出行和日常消費板塊中估值均為主要貢獻,而零售板塊則以盈利為主要貢獻。漲幅中估值貢獻最高的兩個板塊為汽車與零部件,和酒店度假,前者動態PE從2020年3月美股最低點的11倍升至49.3倍,後者更是從9.3倍上升至35.4倍。

圖表23:商品消費板塊在財政刺激密集期率先反彈,與疫情關係較弱

資料來源:FactSet,中金公司研究部

圖表24:餐飲出行幾乎完全跟隨美國新增確診人數波動

資料來源:FactSet,Ourworldindata,中金公司研究部

圖表25:線上線下零售分化較大

資料來源:FactSet,中金公司研究部

圖表26:日常消費成長屬性弱,難在財政貨幣寬鬆週期獲得超額收益

資料來源:FactSet,中金公司研究部

圖表27:媒體互聯網中媒體、電影和互動家庭娛樂持續走弱

資料來源:FactSet,中金公司研究部

圖表28:估值是消費板塊表現的主要貢獻,但各行業情況不一

資料來源:FactSet,中金公司研究部。注:估值盈利貢獻由於時間跨度較長,有一定程度的數學誤差