11月4日,港、A兩市迎來大漲,當日上證指數上漲2.43%,創業板指上漲3.16%,恆生指數大漲5.36%。

與此同時,保險板塊也不甘落後,當日富途編制的港股保險板塊(BK1003)漲超5.64%,港股中國平安更是以8.62%的幅度領漲全行業。

而回顧過去三年,保險板塊表現並不好。宏觀經濟增長壓力導致終端消費需求低迷,壓制了險企業績增速和市場預期,但保險行業在弱勢行情中的砥礪前行也有目共睹,厲行改革之下,轉機似乎已經出現。截至10月底,五大上市險企前三季度業績均已放榜,不妨藉此窗口,一窺究竟。

一、上市險企年內普遍承壓,行業分化日益明顯

根據公開數據,前三季度,五家上市險企累計實現保費收入約2.12萬億元,同比增長4.08%,保費收入均實現正增長,五家險企累計歸母淨利潤1565.37億元,日均賺約5.73億元,同比下降15.6%。

來源:公開信息

負債端的壓力延續,投資端受國內利率低位震盪,權益市場回撤明顯等影響,五大險企的投資收益率均低於行業長期投資收益假設5%,難以對盈利形成有力支撐,造成險企利潤普遍下滑的局面。

宏觀層面,近年來居民收入和閒置資產縮緊,保險消費的情緒和能力大幅削弱。行業內部而言,更早踐行高質量發展的金融行業過去兩年監管趨嚴,着力於行業亂象清肅,難免帶來階段性的行業增速放緩,疊加各地惠民保險產品的替代影響,市場的負面預期在各大險企年內股價走勢上已經體現的非常充分。

儘管五大險企均未能擺脱外部環境影響,但各大險企間的分化表現日益明顯。就市場關注較多的平安而言,其淨利規模仍遙遙領先行業,營收和淨利變化幅度相對較為穩定。尤其是平安壽險,第三季度以592億的淨利潤,重回壽險盈利榜第一,並以21.1%的淨資產收益率超過友邦重回ROE第一。

中國太保和中國財險也各有亮點,前者在三季度率先實現單季NBV同比增速轉正,達成2.5%的增長,呈現改革成果。後者則受益於去年同期水災的低基數等因素,單季度綜合成本率僅97.4%,超預期達到歷史優秀水平。

二、壽險改革推進優勢顯現,資產端更應關注長期價值

險企的分化表現一定程度上肯定了各大保險公司此前的差異化經營策略,但總的來説壽險改革進度仍是市場關注重點,今日板塊反彈節奏中,中國平安和中國太保的領漲一定程度上為此提供了佐證。

一方面,壽險改革強調以用户需求為核心的產品定製和代理人提質增效,這將有效促進壽險首年保費、續期保費改善,進而推動總保費健康穩定增長,加快險企業績修復。理論上來講,壽險改革推進速度快、效果好的公司,將更快破局。

這一層面,中國平安的壽改力度和效果廣受認可。在“保險+健康管理”“保險+居家養老”“保險+高端養老”三大產品體系基礎上,平安構建“御享、盛世、智盈、如意”四大產品系列,形成“三經四緯”的產品格局,代理人隊伍也在堅定清虛的策略下,人均效能顯著提升。

具體來看,截至2022年9月,平安的個人客户數量較年初實現2.6%增長,接近2.28億規模,客户交叉滲透程度不斷提升,近40%的個人客户同時持有平安多家子公司合同,客均合同數增長至2.96個。

同時,代理人人均新業務價值同比增長超22%,13個月保單繼續率持續改善。新業務價值258.48億元,同比下降26.6%,降幅有所收窄,三季度新業務價值率也較一季度提升1.2個百分點,在行業中表現靠前。

但壽改更重要的意義在於適應了高質量發展的時代要求。結合近期發佈的《保險銷售從業人員銷售能力資質分級體系建設規劃》、《關於進一步推動完善人身保險行業個人營銷體制的意見(徵求意見稿)》等新文件,實際可以看出監管對提高保險機構精細化管理能力,引導行業高質量發展的明確態度,保險業已經確認開啟效率競爭的新週期,平安這類率先轉型、堅定轉型的企業,在戰略層面預判了行業前行趨勢,有望更早獲取匹配客户需求的優質代理人,加快業績回暖。

險企的資產端儘管承受了下行壓力,但險企運用權益投資獲取超額收益的能力也在不斷增強。前三季度,人保之外的四大險企投資資產規模合計較年初提升約6.9%,其中增速最快的平安達到9.6%。

後續來看,國內疫情防控政策時有鬆動信號,帶來了較強的經濟復甦預期,長端利率存在階段性上行機會,將為險企的投資端帶來更好彈性。

此外,能夠預見的是,在日益複雜的投資約束條件下,後續險企的投資端也需要從整體出發尋找解決方案,全面的資產負債管理將是保險公司穿越利率週期的關鍵所在,平安這類以高質量發展為目標啟動多重改革的頭部險企,其投資業務也有望獲得更多內部協同。

三、保險股持倉有所回暖,23年“開門紅”業績可期

行業的長期向好發展疊加資本市場整體環境的改變,影響了資金對於保險板塊的態度。

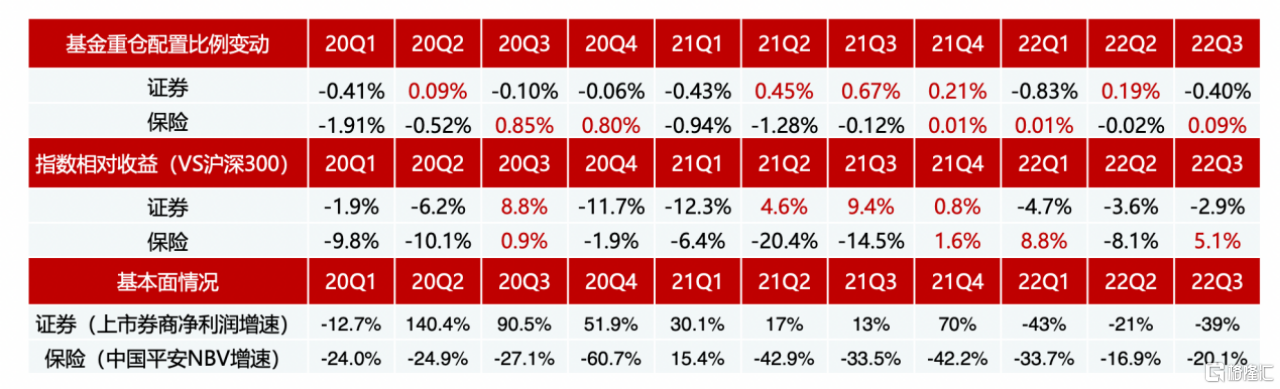

從今年三季度來看,港A股整體市場情緒低迷,上證指數也跌超11%,恆生指數下跌超21%。市場冰點環境導致資金配置偏向防禦,對於那些低估值、高分紅的品種更為偏愛,保險作為其中代表自然獲得了一定程度的青睞。尤其是那些專注於非銀板塊的資金,在市場交易熱情消退的背景下,更傾向於降低券商倉位,轉而投向保險板塊。

據wind數據顯示,保險板塊在三季度小幅跑贏滬深300指數,且基金在保險板塊的重倉配置比例在Q3有所回升。

來源:wind,招商證券

值得一提的是,截至三季末,中國平安正是基金在保險板塊持倉比例最高的險企,持倉比例為0.12%,環比提升了5個bp。一方面,中國平安長期以來都深受機構喜愛,且其近年來的代理人渠道轉型、業務創新已經初見成效;另一方面,四季度正是“開門紅”火熱進行的時間,對於下一階段業績,市場預期正在向好轉變。

對於保險行業瞭解的投資者應該清楚,開門紅是保險公司每年最關鍵的時刻,有的保險公司在開門紅期間的銷售額甚至可以超出當年剩餘期間收入的總和,其意義不言而喻。

同時,保險公司針對每年的開門紅都會推出不同的主打產品,來滿足當下市場需求偏好。從目前已經各大險企的佈局來看,“年金+萬能賬户”以及壽險仍然為主流搭配。

比如,中國平安此次開門紅推出了兩款重磅產品“盛世金越”和“御享財富”作為本次開門紅的主打,尤為值得關注。

其中,“盛世金越”是一款年度保額與現金價值雙增長的終身壽險,年度保額按照3.5%增長,現金價值也會逐年增長至終身。

特別的是,該款產品賦予了投保人一項選擇權,可以自主決定單被保人或者雙被保人。得益於這一機制創新,通過增減被保人,它可以增強財富傳承的靈活性,並延長現金價值的增長週期,能夠為客户提供確定性增長來抵禦資本市場的不確定性,兼具人身保障與財富傳承的功能。

另一方面,“御享財富”是一款快返型年金+萬能賬户的儲蓄類產品。其特色就是快速返還本金,一般可以在第五年完全收回,同時搭配的萬能賬户可以滿足客户更便捷地進行財富管理,實現財富的長期持續增長。

更重要的是,此次“御享財富”推出了“養老版”——“平安御享財富養老年金保險”,投保年齡上限拓寬至80歲,有力保障了客户的晚年生活,這一產品可以看作平安在康養方面的佈局延伸。而且從更宏觀的視角來看,我國養老保險市場供給端不足的現狀正需要這類產品的不斷推出及迭代優化,平安的“御享財富”正是符合當下市場需求高度契合。

四、結語

近年來的外部環境不確定性突出,尋求穩增長以及高質量發展成為未來幾年經濟主題,人們對於確定性、保障性的資產配置以及風險控制手段的需求會逐步加大,這是保險板塊在中長期內價值的集中體現,也是長線資金願意繼續佈局並持有保險公司的底層邏輯。

就三季度的數據來看,在保險行業深度轉型的背景下,各大險企間的分化逐漸加大,中國平安作為行業標杆表現出的穩定性符合市場預期,得到了長線資金的認可,主要歸因於其率先改革取得了顯著成效,代理人隊伍素質不斷提高、創新型產品持續推出,符合未來保險行業發展的大趨勢。