作者 | 美股研習社

數據支持 | 勾股大數據(www.gogudata.com)

營收、EPS雙超預期

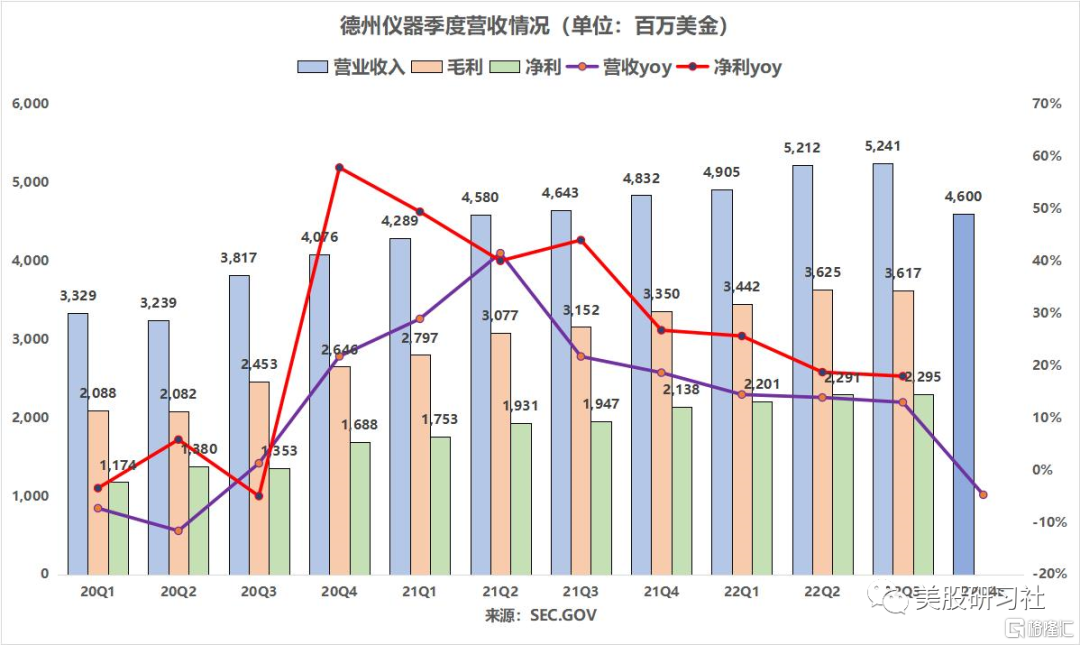

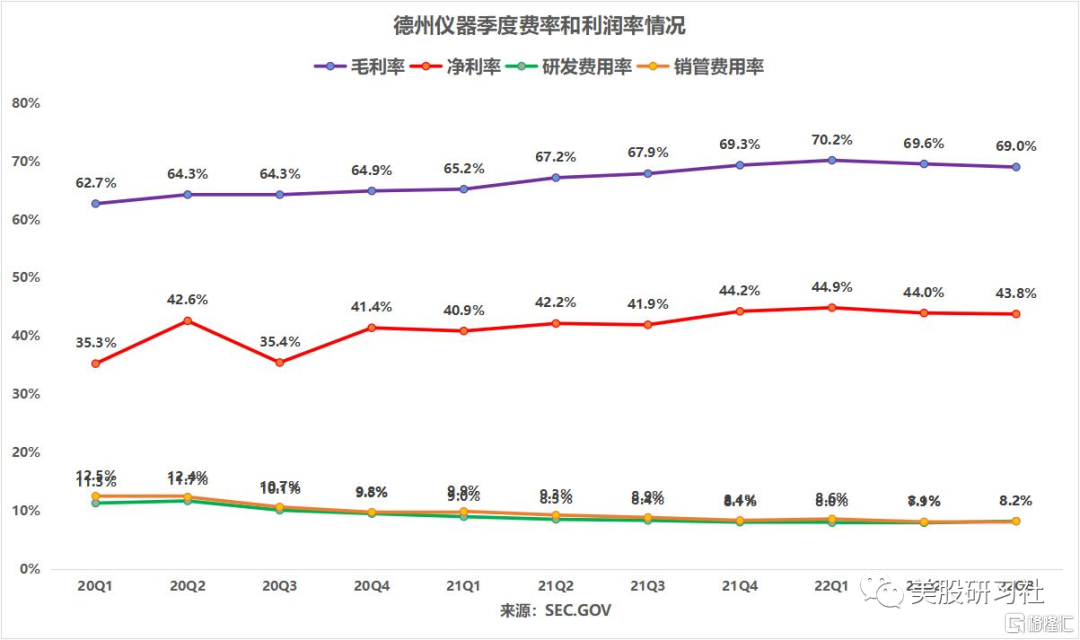

10月25日盤後,德州儀器(TI)發佈22Q3財報:本季營收同比增長12.9%至52.41億美元,環比增長0.6%(指引49-53億美元,預期51.4億美元),營收連續8個季度保持雙位數同比增長;毛利率爲69%(YoY-1.1%),攤薄後EPS同比增19.3%至2.47美元(指引2.23-2.51美元,預期2.39美元)。

分業務來看

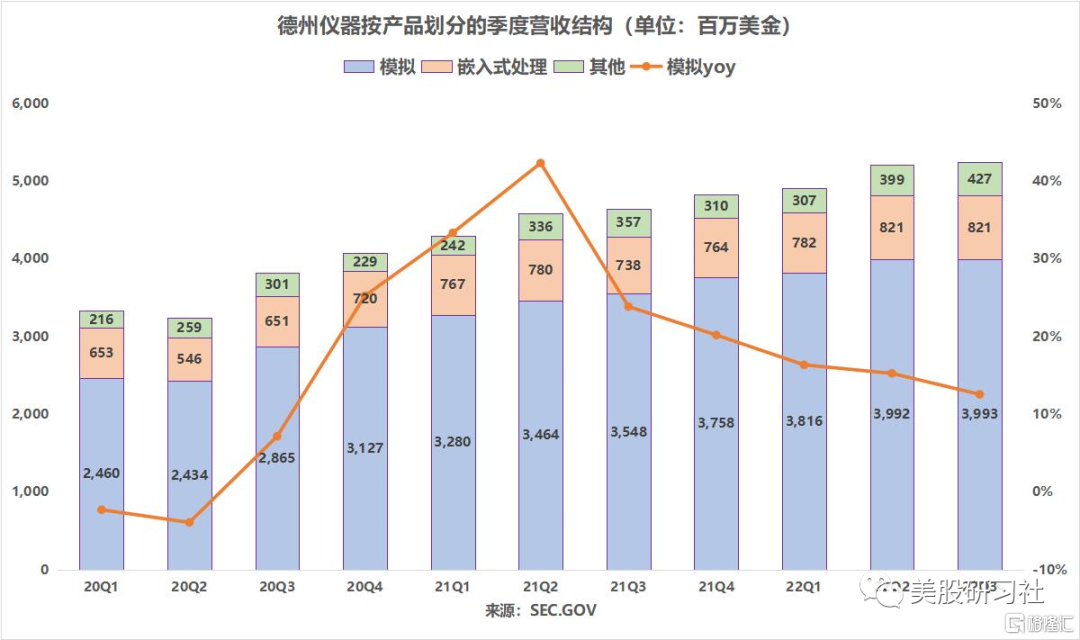

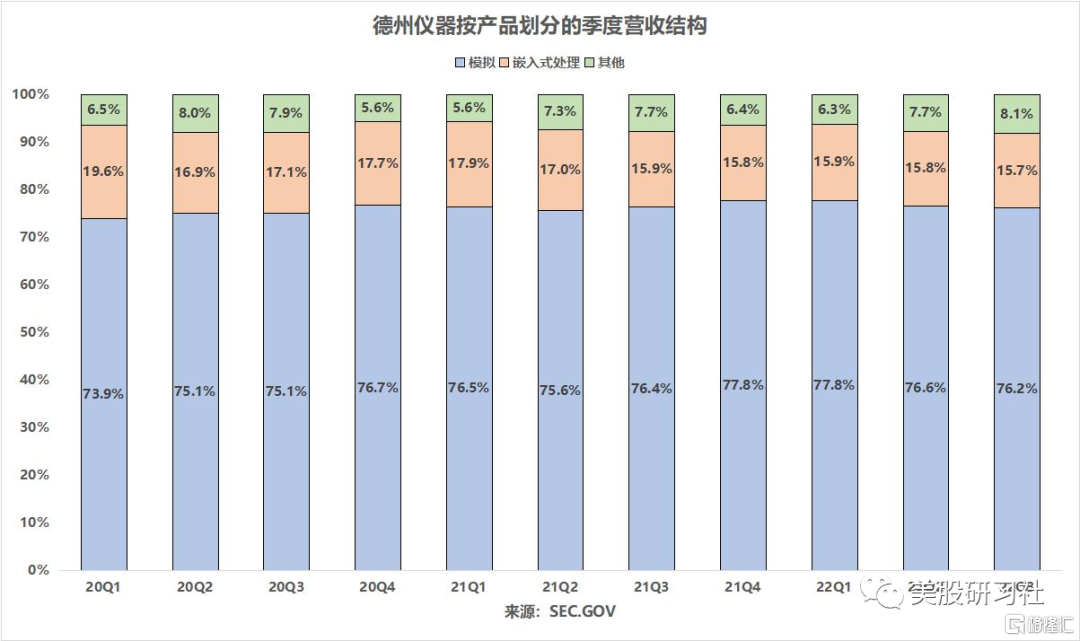

22Q3德州儀器模擬收入同比增長12.5%至39.93億美元(佔總營收比重爲76.2%),嵌入式處理同比11.2%至8.21億美元(佔總營收比重爲15.7%),其他部門增長19.6%至4.27億美元。

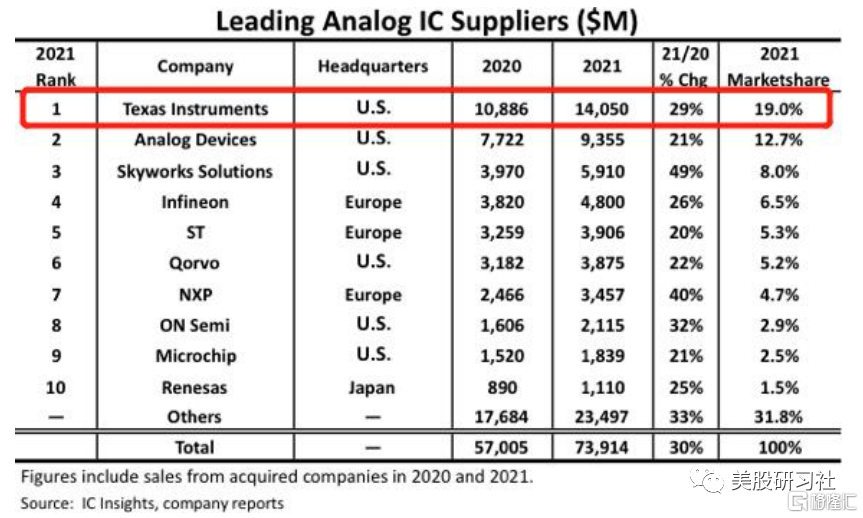

作爲全球最大的模擬IC供應商,德州儀器21年模擬IC銷售額同比增長29%,達到了140.5億美元,在整個模擬IC市場的市場份額爲19%。

模擬 IC 仍然是幾乎所有以數字爲中心的系統中的關鍵組件。儘管消費電子應用需求低迷,但模擬IC供應商仍受惠於汽車電子的強勁需求。此前,TI已通知客戶,服務器IC等特定IC的價格將在22Q3上漲約10%。

管理層預計公司的大多數終端市場將依次下降,但汽車市場除外(TI爲近 1,000 家不同的汽車 OEM 提供服務,而汽車製造商的組合正在走向高端,管理層表示已經準備好迎接數十年的增長)。本季來自個人電子產品的需求繼續疲軟,下降了15%左右;由於工業市場的疲軟開始擴大,Q3工業市場基本持平。汽車市場依然強勁,約增長10%;來自通信設備和企業系統的營收均增長了個位數。(21年個人電子產品佔總營收的24%,工業和汽車佔62%)

上季,TI拒絕對市場或整個芯片行業做出具體預測,並表示公司將繼續投資於工業和汽車產品,不受外部環境影響。“未來某個時候會出現衰退,可能是今年、明年或2025年。到時候我們會處理的。”

庫存情況

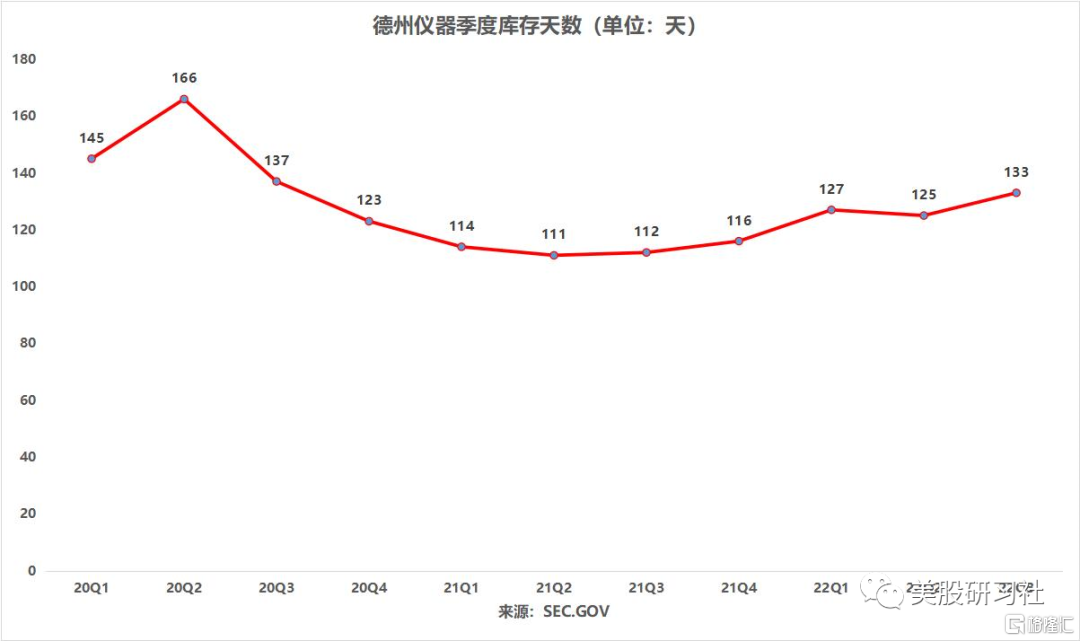

庫存金額環比增加 2.05 億美元,達到 24.04億美元(yoy+29%,qoq+9.3%),庫存天數爲 133 天,環比增加8天,低於預期水平。公司目標庫存天數爲130-190天,TI希望能夠達到甚至超過該目標的高端。

除了營收和每股收益之外,德州儀器的管理層通常拒絕對未來的電子產品需求做出預測。

與微處理器等數字芯片不同,模擬芯片生命週期很長,TI的產品需要數年甚至數十年時間纔會過時(公司的目標是將大部分零件銷售給許多客戶,而零件的產品生命週期在很多時候是幾十年,產品本身在庫存中可以使用10年)這意味着在芯片業務的其他領域,庫存上升並不意味着出現危險跡象(庫存的風險非常非常低。準備好庫存的潛在優勢非常高。這就是爲什麼TI寧願擁有更多而不是更少的庫存)。TI管理層在電話上表示,公司仍沒有足夠的庫存。在接下來的幾個季度中,公司將再增加 10 億美元、15 億美元的庫存。

德州儀器約80%的芯片是在自己的工廠生產的,公司正在投資擴大這一規模,希望擁有更多的內部生產以避免其他依賴外包製造的芯片製造商在疫情期間一直在努力應對短缺問題的困境。不過,這將會導致TI用於股票回購和分紅的現金減少,而正是這些好處使其股票成爲長期投資者的最愛。

TI在模擬和嵌入式領域擁有的廣泛產品組合,尤其是在工業和汽車領域。目前TI有大約 80,000 個零件,並向 100,000 個不同的客戶銷售。

晶圓擴產方面:RFAB2已開始生產,LFAB(21Q2斥資9億美元從美光手中收購)將在幾個月內(或於23Q1)開始生產,位於德州的謝爾曼(Sherman)工廠(12英寸半導體晶圓製造基地)已於5月19日破土動工,該項目投資約300億美元,計劃建造四座工廠以滿足長期的市場需求(計劃今年完成前兩家工廠的建設,預計25年第一家工廠投產,第三和第四家工廠的建設將在26-30年間開始,這四家工廠的規模都相當於RFAB2)。這些新工廠每天將製造數千萬顆模擬和嵌入式處理芯片,並廣泛地應用於全球市場的各類電子產品領域。

在上季電話會中,TI高管表示,20-25年公司將保持每年35億美元的資本支出,以支持公司的營收計劃,並實現自由現金流的長期增長。維持22年26-28億美元的資本支出預期,預計22 年全年折舊約爲 10 億美元,到25年折舊約25億美元。據悉,德州儀器的目標是在未來 10 年左右的收入實現 7% 的複合年增長。

管理層指引遜於預期

預計22Q4營收爲44-48億美元(預期49.3億美元),EPS爲1.83-2.11美元(預期2.22美元)。德州儀器生產用於從洗衣機到衛星等各種產品的芯片,在芯片行業擁有最大的客戶和產品清單,其中汽車和工業機械製造商貢獻了公司超過60%的營收,其財報和指引可以作爲整個經濟需求的指標。

Q3,TI經歷了預期中的消費電子產品領域的需求疲軟,以及整個工業領域不斷擴大的需求疲軟。當前,一些工業製造商客戶與電腦和手機製造商一樣,也放慢了訂單的速度(整體而言,訂單情況在Q3逐漸惡化,取消訂單的情況增加),這也是Q4營收和EPS指引均遜於預期的最大原因,同時也引發了市場對半導體行業狀態的憂慮。但德州儀器同時表示,汽車領域的需求依然強勁。

美國新規對公司營收影響不大:TI大約 25% 的收入來自中國的客戶。

僅考慮到TI銷售的零件類型的性質,99% 的零件都屬於最低限度的限制類別,美國新規對這些沒有限制。當然,存在特定於實體的限制,如實體租賃(即 FDP),是另一個列表,TI在這方面需遵守所有規定。因此,當一個實體在那裏上市時,TI會考慮到這一點並根據法律限制發貨。但鑑於其運作方式,預計這些出口損失不會對收入產生任何有意義或重大的影響。

估值

當前估值約18x,處於十年低位。除了預期中的消費電子產品領域的需求疲軟,TI還遭受了整個工業領域不斷擴大的需求疲軟——工業製造商客戶與電腦和手機製造商一樣,也放慢了訂單的速度(整體而言,訂單情況在Q3逐漸惡化,取消訂單的情況增加)。