今年以來港股市場持續弱勢,恆生指數10月13日一度跌破16500點,再度刷新2011年10月以來新低;恆生科技指數同樣走跌,已跌至2020年以來的新低。追蹤兩個指數的多隻ETF年內淨值紛紛走低,不過基金份額卻不斷攀升。展望四季度,多位基金經理認爲,目前港股市場機會大於風險,靜待催化劑。

越跌越買,資金流入港股ETF

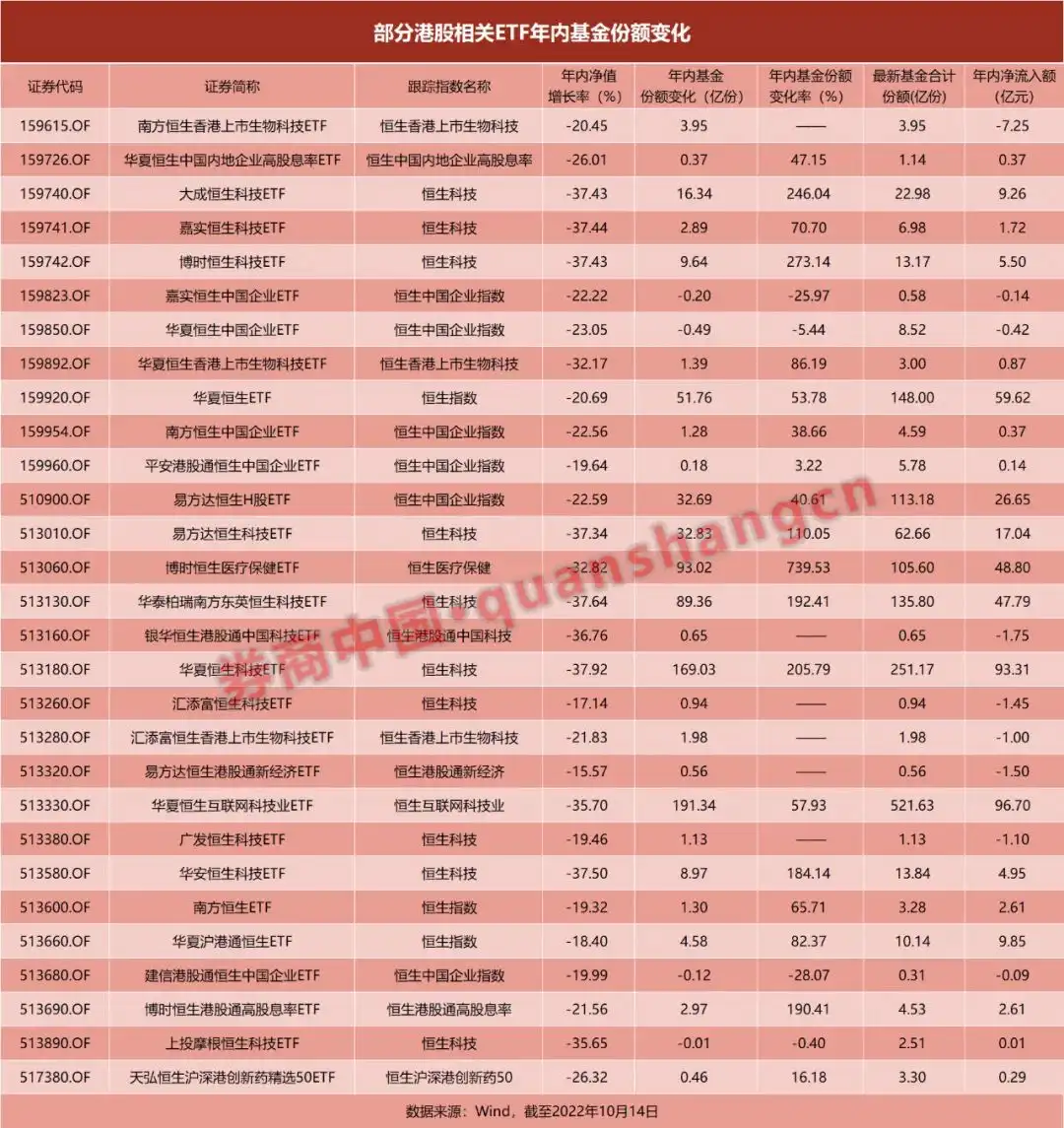

今年以來,港股總體呈下跌趨勢,恆生指數下跌29.11%,恆生科技指數下跌43.46%。跟蹤恆生指數和恆生科技指數的多隻ETF年內復權單位淨值增長率也紛紛走低,不過基金份額卻不斷攀升,整體呈現「越跌越買」的趨勢。

具體來看,多隻跟蹤恆生指數的ETF年內淨值下跌約20%,但基金總體份額在持續增長,如華夏恆生ETF年內淨值下跌超20%,份額增長51.76億份,份額變化率達53.78%,年內淨流入資金近60億元。

還有多隻跟蹤恆生科技指數的ETF年內淨值跌幅約37%,而基金份額增長超兩倍。如華夏恆生ETF年內淨值下跌37.92%,份額增長169.03億份,份額變化率達205.79%,年內淨流入資金超93億元;規模相對較小的博時恆生科技ETF和大成恆生科技ETF年內份額變化率分別達273.14%和246.04%,年內淨流入資金分別爲5.5億元和9.26億元。

尤其值得注意的是,今年以來港股醫藥板塊持續低迷,但相關ETF份額高漲,如博時恆生醫療保健ETF年內淨值下跌32.82%,份額增長93.02億份,份額變化率達739.53%,年內淨流入資金超48億元。

港股靜待催化劑

對於近期港股市場總體較爲低迷的表現,多位基金經理表示,行情與海外市場波動關聯較大,後續需關注相關催化劑事件,目前水平來看,上漲空間大於下跌風險。

恆生前海港股通精選混合基金經理邢程表示,港股近期出現較大幅度的調整,主要原因是受到加息隱憂及海外市場表現的擾動。美國非農的強勁超出市場預期,加大了美聯儲再度大幅加息的概率,港股整體投資偏好有所收斂,避險情緒有所上升。在相關因素邊際改善之前,預計短期內港股市場可能處於持續盤整中。

他表示,下一個重要觀測點或是未來美聯儲的加息落地之後態度是否邊際轉鴿,這將影響海外資金在四季度的流動趨勢,進而會影響香港市場的定價。

大成恆生科技ETF基金經理冉凌浩近期表示,9月19日以來,恆生科技指數繼續保持了下跌的勢頭,期間指數創出了2020年以來的新低。與之對應的是,納斯達克指數以及A股創業板指數也都出現了一定程度的下跌。他認爲,在目前水平的上漲空間大於下跌風險,建議投資者關注潛在催化劑。

國海富蘭克林基金認爲,由於烏克蘭局勢和美聯儲加息的影響,港股三季度總體呈現震盪向下的走勢,目前估值處於歷史相對低位,市場頗具吸引力。展望四季度,由於大宗商品價格回落,美國通脹壓力將環比減弱。國內穩增長的措施將逐步落地,地產銷量有望環比提升,考慮到地產行業下遊產業鏈較長,對經濟的拉動作用較爲明顯;且疫情也得到了較好的控制,消費也將逐步迴歸常態;鑑於目前積極的貨幣政策和財政政策,宏觀經濟大概率將企穩回升。

國海富蘭克林基金認爲,四季度企業業績有望環比改善,港股整體估值較低,金融、物業、汽車、互聯網、醫藥和地產後週期等板塊都有較好的機會,港股機會大於風險。

海通證券策略團隊認爲,港股見底回升需等待A股和美股企穩。對於A股而言,國內經濟基本面是關鍵點,其中地產是重要因素之一。隨着保交樓和穩增長政策落地,有望催化A股市場再次開啓新一輪上漲,從而對港股形成正向的拉動作用。

不過,該團隊也指出,美股何時見底尚未清晰,NBER指標顯示美國經濟在今年7月時已經進入技術性衰退,按照歷史規律,美股在美國經濟衰退中後期才見底,因此預計美股大約在今年四季度或明年初見底,這就意味着美股對港股可能仍有負面影響。由於美股難言見底,港股見底企穩可能還需要繼續等待,但考慮到港股已經在底部區域,因此對港股不必過度悲觀。