本文來自格隆匯專欄:招商策略張夏,作者:張夏團隊

2021年11月8日,我們發佈2022年年度策略報吿《從喧囂到平淡,靜候新起點》,強調2022年A股整體態勢類似“√”,新增社融增速在三季度前後轉正,帶來盈利預期上行,A股將迎來新一輪上行週期的起點。近期我們在多篇報吿中提到“風格切換”“加倉銀房家”。7月31日,我們發佈報吿《調整將息,升勢將起》,8月14日,我們發佈報吿《社融低於預期,A 股怎麼看》,8月21日,我們發佈報吿《為什麼四季度容易發生風格切換,如何預判和跟蹤》,8月28日,我們發佈報吿《均衡結構,以待其變》,9月5日,我們發佈報吿《銀房家超額收益決定因素探討》,如果年末社融出現較大幅度好轉及地產銷量邊際改善,同時考慮到困境反轉和性價比,銀房家基本面將會迎來明顯改善。10月9日,我們發佈10月策略《風險將息,絕地反擊》,提出,進入2022年10月,經濟數據邊際繼續改善,融資需求邊際回暖,人民幣貶值壓力緩解,美聯儲加息靴子將要落地,風險因素逐漸減退,A股將會絕地反擊,重新回到震盪上行趨勢。

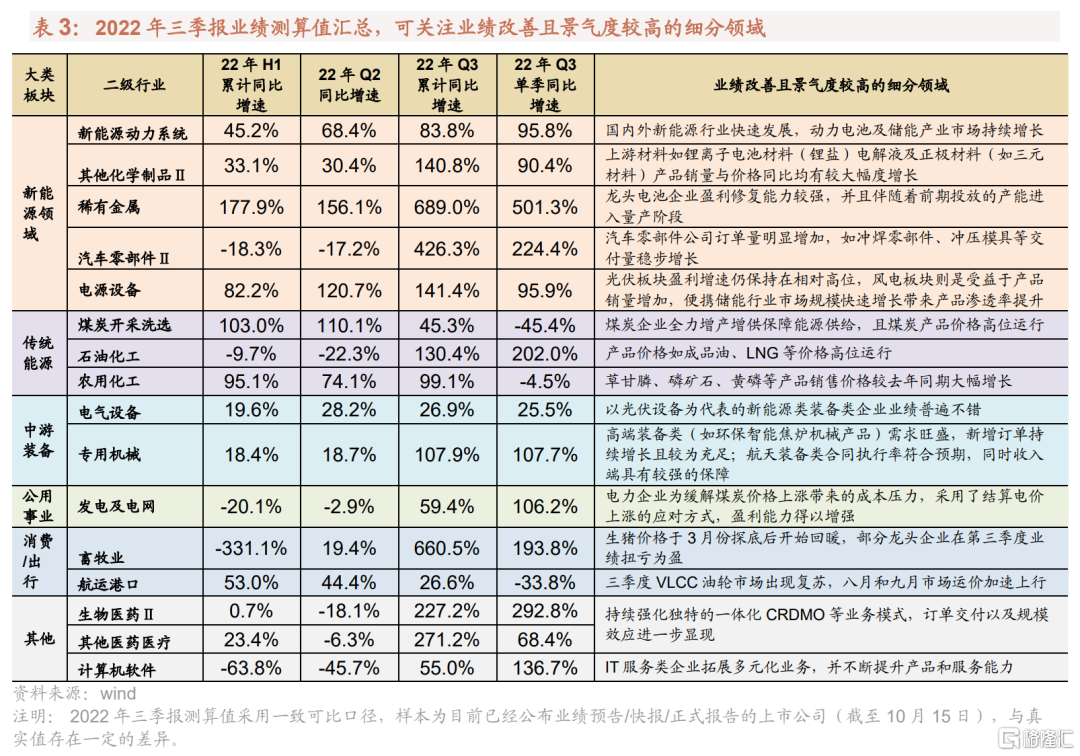

如何解讀當前市場關注的三大問題:1)如果美元指數和美債收益率觸頂,如何影響A股?一,美元指數和美債收益率雙見頂意味着人民幣貶值壓力緩解或者重回升值。二,美元指數和美債收益率雙見頂有望帶動外資迴流A股。第三,歷次美元指數和美債收益率觸頂回落後,A股短期多反彈。2)如何佈局未來1-2個季度賽道投資?一,關注三季報延續確認高增長甚至超預期增長的細分品種。二,賠率思維下的低滲透率、高確定性品種。三,關注宏觀需求預期變化可能帶來的估值修復品種。四,關注政策預期邊際變化的賽道品種。3)三季報業績高景氣的方向有哪些?當前三季報披露數量相對較少,部分業績改善並且景氣向上的細分領域主要集中在:景氣度持續高位的新能源領域、受益於成本壓力下降和需求提升的中下游高端裝備領域以及景氣度邊際有所改善的地產鏈,此外一些細分領域的景氣度也出現明顯改善,如養殖業(生豬價格上升)、航運港口(VLCC油輪市場復甦)、醫療服務(訂單交付及規模化效應)等,推薦給予關注。

如果美元指數和美債收益率觸頂,如何影響A股?

10月7日公佈的美國9月非農就業數據高於市場預期,失業率超預期回落,美聯儲加息預期增強,帶動美元指數和美債收益率回升。10月13日美國公佈了9月通脹數據,超預期的數據公佈後,美聯儲加速緊縮的極端悲觀預期引領美元指數和美債收益率再度走高,美債收益率盤中一度超過前期高點,表明當時市場的避險情緒已經達到短期峯值。隨後不久美債收益率和美元指數便高位回落,加息預期充分price in之後,市場的悲觀預期進行自我修正,風險偏好提升,帶動隔夜美股和A股大漲。

整體而言,在超預期的就業和通脹數據公佈之後,市場對美聯儲繼續大幅加息的預期明顯升温,目前11月加息75bp的預期概率達到97.2%,幾成定局;而12月加息50bp的預期概率僅29.4%,加息75bp的概率預期為69.8%。由此來看,目前市場對於美聯儲12月加息的預期較此前變化較大,已較大程度反映了比較極端的情況。

站在當前位置往後去看,美債收益率和美元指數見頂的一個關鍵點在於美聯儲加息何時放緩。目前來看,美國PMI已經在持續回落,新增非農就業已經開始持續下行,美國經濟看起來是強弩之末。此外,CRB增速已經轉負,這意味着美國通脹數據大概率會出現快速回落,美聯儲11月議息會議很可能是最後一次加息75bp。如果這樣,對市場而言就是轉鴿信號,屆時將有望帶動美元指數和美債收益率觸頂回落。

如果美元指數和美債收益率雙見頂,將如何影響A股?

第一,美元指數和美債收益率雙見頂意味着人民幣貶值壓力緩解或者重回升值。如果美元指數觸頂回落,有利於緩解人民幣貶值壓力。並且隨着國內經濟改善,中債利率開始邊際走高,而美國經濟增速將逐漸削弱,美債收益率如果見頂回落將帶動中美利差倒掛情況收斂,屆時人民幣兑美元有望逐漸扭轉貶值的趨勢進入升值。

第二,美元指數和美債收益率雙見頂有望帶動外資迴流A股。如果美元指數和美債收益率回落,全球流動性環境得以改善,帶動全球風險偏好回升,資金可能重新迴流高增速的新興市場。並且人民幣貶值壓力的緩解對於外資流入也有積極作用,外資流入將對A股形成正面支撐。

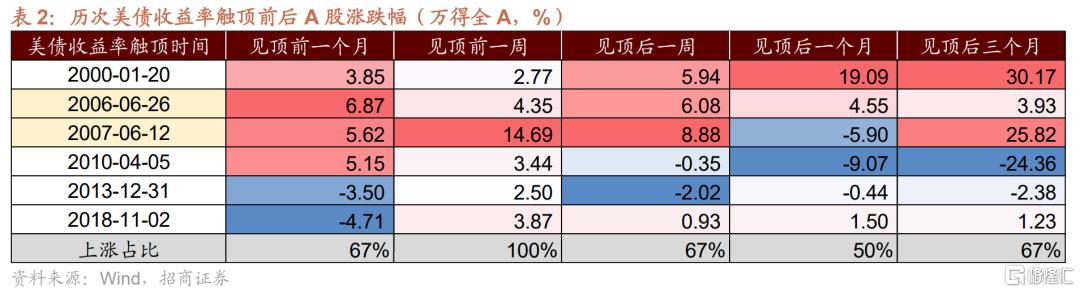

第三,歷次美元指數和美債收益率觸頂回落後,A股短期多反彈。統計數據顯示,在歷次美元指數見頂之前的一個月和一週,A股多表現為下跌,而美元指數觸頂回落之後,A股在美元指數見頂後的一週、一個月和三個月上漲概率更高。美債收益率觸頂前後A股的短期表現不盡相同,其中2000年1月、2006年6月、2018年11月這三次美債收益率見頂都處於美聯儲加息尾聲階段,美債收益率觸頂後A股漲幅擴大或者由跌轉漲。顯示隨着加息預期放緩,美債收益率對A股的負面影響減弱。

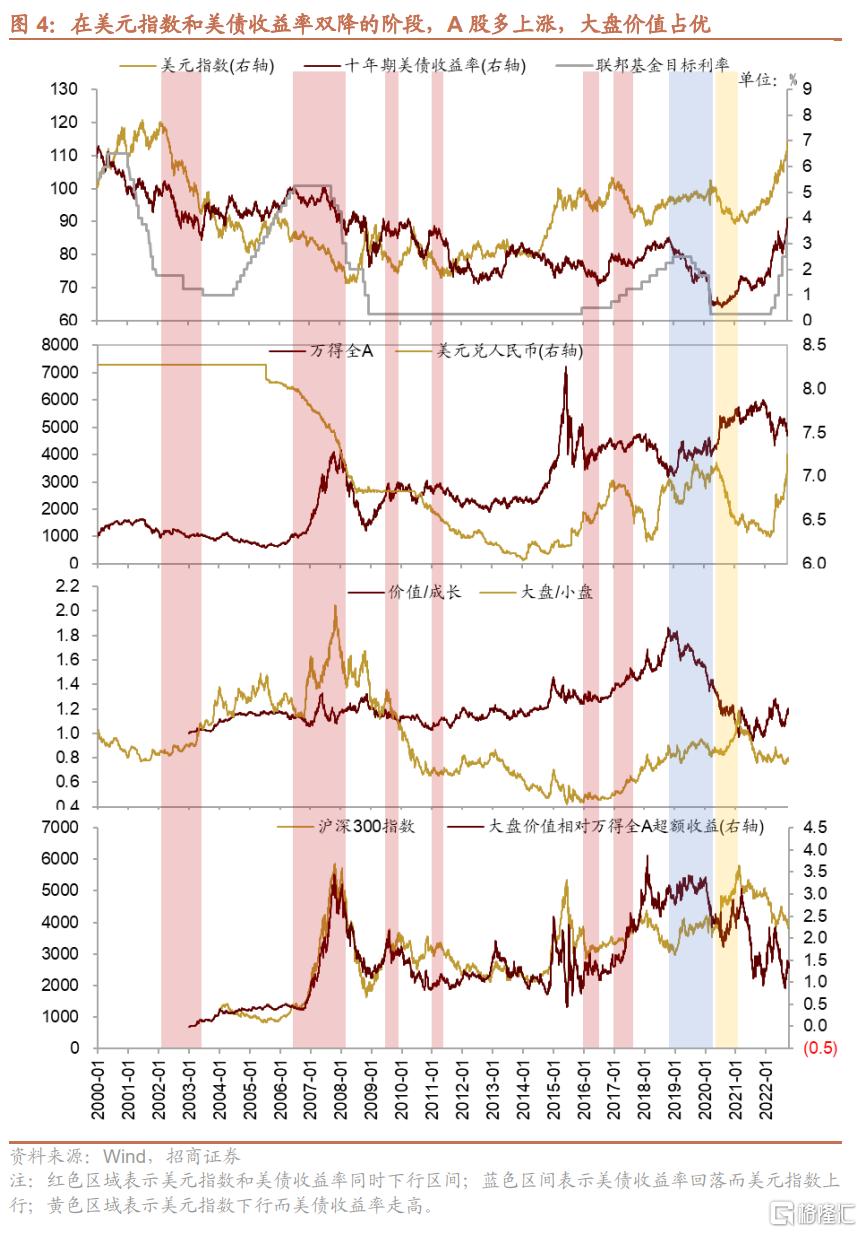

第四,拉長時間來看,在美元指數和十年期美債收益率雙降的階段,A股多上漲,大盤價值風格佔優。

2000年以來,在美元指數和十年期美債收益率都回落的階段(下圖中紅色覆蓋的區間),如,2002年2月-2003年5月、2006年7月-2008年4月、2009年6月中-2009年11月、2011年2月中-8月中、2015年12月-2016年4月、2017年1月-9月中。可以看到,除了2011年外,這些階段A股多上漲。從市場風格來看,以滬深300指數為代表的大盤價值風格表現佔優,取得一定超額收益。

究其原因,當美元指數和十年期美債收益率雙雙回落的情況下,外圍流動性環境友好,國內經濟基本面成為A股更主要的驅動因素。2006-2007年、2009年、2017年都對應了國內融資需求上行、經濟逐漸改善的階段,這樣的經濟環境組合之下更有利大盤價值風格的表現。

當前熱門賽道變化分析,未來1-2個季度如何佈局?

本輪自8月中旬以來的市場調整,各賽道調整幅度不盡相同,如跌幅較深的鋰電池正極板塊跌幅超過20%,而跌幅較小的風電、鈉離子電池、儲能、HIT等指數跌幅不足10%。

這輪各賽道跌幅差異主要跟以下幾個因素有關,其一是滲透率,其二是需求預期,雖然部分品種2022年甚至2023年預測估值較為便宜,但跌幅卻明顯高於均值,估值因素並不是本輪各賽道調整差異的主要因素。

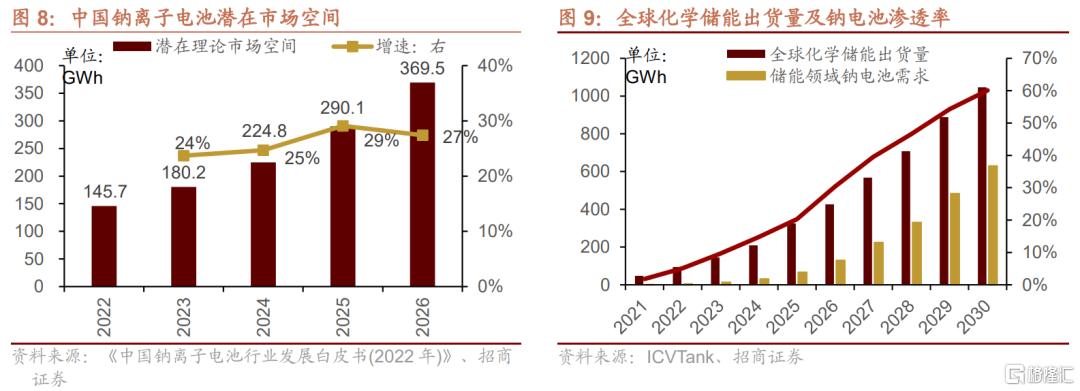

這一輪調整表明,投資者對賽道滲透率的敏感度要高於估值的敏感度。滲透率決定了增速的時間和空間,而估值(預期)只代表了過去的業績或者業績的預期,舉個例子來説,當前電動車國內銷量口徑的滲透率已經達到20%以上,而未來到50%滲透率甚至更高對應到預測端可能就是1-2倍,而過去從10%滲透率到當前,同樣1-2倍的空間明顯走的更快,因此,斜率變緩的預期下,疊加產能釋放帶來的價格壓力,估值空間會受到較大壓制。而對於低滲透率品種,典型的鈉離子電池、儲能、HJT、TOPCON,由於較高滲透率提升的確定性,反而在靜態估值不低的情況下更加抗跌。

從需求預期的角度來看,這一輪海外通脹持續創新高,美聯儲貨幣收縮的速度不斷超預期,會帶來對需求萎縮的擔憂,但隨着歐洲能源危機的加劇,對部分品種的預期繼續加強,如歐洲光伏、儲能等,但同樣數據上較為強勢的電動車股價表現較弱,主要由於投資者預期未來如果發生需求萎縮,能源需求的剛性要顯著高於電動車等“可選消費”需求的剛性。

站在當前時點,如何佈局未來1-2個季度的賽道投資?

第一,三季報是一個重要窗口期,三季報是確認高景氣板塊是否能持續增長的重要時點。從當前已經公佈的三季報預吿來看,部分品種延續確認高增長甚至超預期,如光伏、自動化、鋰電池結構件、儲能,部分不及預期的品種可能需要繼續確認增長和估值的匹配度。

第二,賠率思維下的低滲透率、高確定性品種。既然當前環境下投資者對賽道滲透率的敏感度高於估值的敏感度,賠率思維主導下的滲透率提升空間邏輯可能更加重要,典型的如低滲透率的鈉電池、TOPCON、HJT,消費電子領域的VR/AR/MR、機器人、合成生物、三代半導體、國產大飛機、元宇宙、工業互聯網等。

第三,關注宏觀需求預期變化可能帶來的估值修復。需求端變化的預測普遍難度較大,而當前市場顯然給了全球衰退預期下需求萎縮的預期,表現在估值端就是部分行業估值受到明顯壓制,典型如全球需求下的自動化、半導體等領域,一旦隨着需求萎縮預期的觸底,可能會迎來一波明顯的估值修復。

第四,關注政策預期邊際變化的賽道品種。典型的如生物醫藥、醫療器械、信創相關品種。

三季報業績高景氣的方向有哪些?

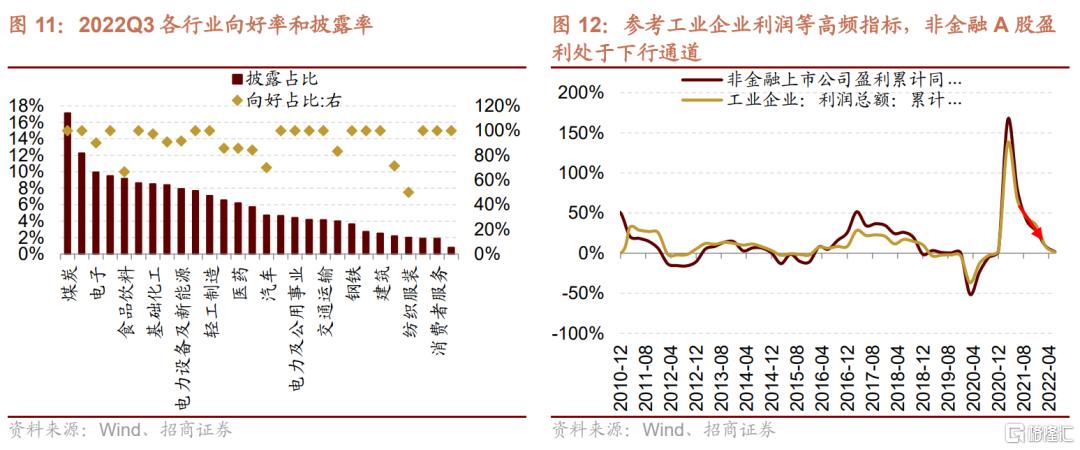

截至目前已有約5.9%的A股企業披露了三季報業績預吿/報吿/快報。其中電子、基礎化工企業披露數量最多,披露率達到10%以上的主要還有煤炭、石油石化等行業。

整體方面,預計A股2022年三季報盈利將繼續底部震盪

參考工業企業盈利指標,規模以上工業企業2021年及22年中報利潤呈現“高位回落”的走勢,22年2、5、8月披露數據顯示,工業企業利潤總額當季同比增速分別為5%、-0.91%和-6.82%,其中7、8月當月同比增速分別為-13.44%和-9.2%。由於工業企業和非金融類上市公司的成分股具有一定的重合度,且二者利潤增速歷史值幾乎保持相似的變動趨勢,基於此,預計三季度非金融A股盈利將到達本輪盈利週期的底部。

細分領域有哪些高景氣的方向?

考慮A股三季報業績預吿、近期行業景氣度變化以及上市公司面臨的一些變量,可以關注未來景氣度得以維持以及利潤具備邊際改善空間的行業:

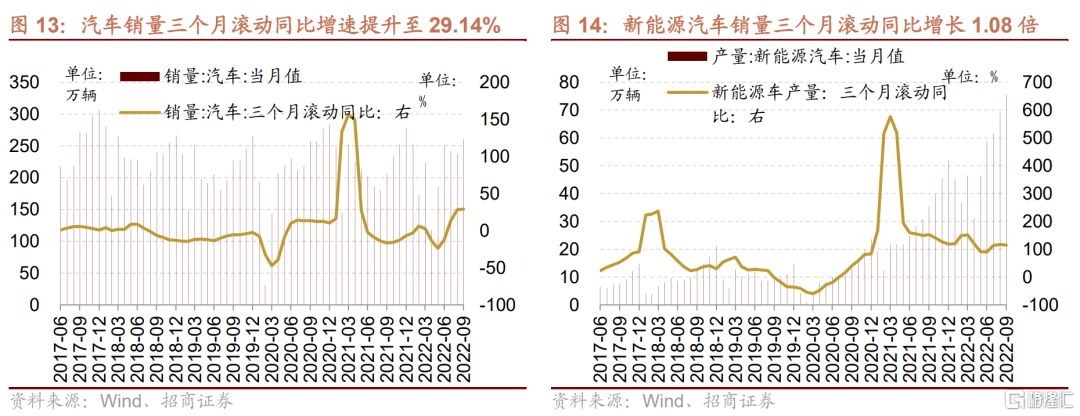

1.景氣度持續高位的新能源車領域(新能源動力系統/汽車零部件/稀有金屬)

目前新能源汽車滲透率仍在持續上行,新能源銷量保持及快速增長,同時出口端表現較為強勁,三季報預吿顯示部分領域業績表現較好,預計這一趨勢將會持續。主要包括:1)電池相關行業(新能源動力系統/其他化學制品/稀有金屬)。上游材料如鋰離子電池材料(鋰鹽)電解液及正極材料(如三元材料)產品銷量與價格同比均有較大幅度增長,同時公司新產能持續投放,隨着產品原材料自產率不斷提升,上游原材料行業整體盈利能力明顯提高。2)汽車零部件:三季度受益於政策刺激,汽車板塊明顯復甦,汽車零部件公司訂單量明顯增加,如衝焊零部件、衝壓模具等交付量穩步增長。3)電源設備:在高温限電背景下,高純晶硅產品市場需求持續旺盛,價格同比上漲,組件、電池片等價格也有不同程度提升,此外,便攜儲能行業市場規模快速增長帶來產品滲透率提升,三季度業績有望實現較高增速。

2.價格高位的傳統能源類和需求改善的中下游行業(如高端裝備等)

傳統能源領域:儘管三季度上游資源品整體價格出現回落,但是煤炭、石油石化部分領域仍然保持較高景氣度。煤炭企業全力增產增供保障能源供給,且煤炭產品價格高位運行,前三季度盈利增速保持在較高水平;石油石化領域產品價格如成品油、LNG等價格高位運行,對於企業業績帶來較強支撐。此外,部分精細化工品價格得到調升,包括(硝酸銨、複合肥、消費類特種化學品等);農用化工品草甘膦、磷礦石、黃磷等產品銷售價格較去年同期大幅增長,相應企業盈利能力明顯增強。

中下游領域:由於上游原材料價格整體成回落趨勢,中游製造業和下游消費服務行業的成本壓力得以緩解,毛利率具備增厚的空間;另一方面,高端裝備類如光伏裝備、儲能裝備、航天裝備、專用機械等板塊需求較為旺盛,新增訂單持續增長且充足,預計行業收入和利潤端具有較強的保障。

3.景氣度已經出現邊際改善且未來改善空間大的領域(地產鏈消費如廚衞電器等)

從高頻數據來看,國內商品房成交已經出現回暖趨勢,同時8月地產竣工跌幅也迅速收窄,預計未來地產行業業績進一步下探空間有限。竣工端回暖將會帶動地產鏈消費如家電、家居、裝修建材等板塊需求回升,疊加成本壓力釋放,從而帶動相應行業業績出現修復;本次三季報業績預吿顯示,廚衞電器盈利已經出現小幅回暖。除此之外,一些細分領域的景氣度也出現明顯改善,如養殖業(生豬價格上升)、航運港口(VLCC油輪市場復甦)、醫療服務(訂單交付及規模化效應)等行業盈利也具備提升空間。

4.其他:公用事業/養殖/醫療服務/計算機服務等

此外,其他部分領域如公用事業/發電及電網(電價上行)、養殖業(週期拐點)、醫療服務(龍頭訂單交付提升,規模效應)、計算機服務(信息化升級與數字化轉型、高速公路通行量提升、ETC發行銷售、智慧交通運營管理系統等業務恢復)等三季報也有望有較好表現。

綜合來看,當前三季報披露數量相對較少,結合工業企業盈利數據來看,三季度A股整體盈利預計轉負。但其中也有一些業績改善並且景氣向上的細分領域,主要集中在:景氣度持續高位的新能源領域、受益於成本壓力下降和需求提升的中下游高端裝備領域以及景氣度邊際有所改善的地產鏈,此外一些細分領域的景氣度也出現明顯改善,如養殖業(生豬價格上升)、航運港口(VLCC油輪市場復甦)、醫療服務(訂單交付及規模化效應)等,推薦給予關注。

總結

近期,我們在跟市場的交流過程中,發現市場關注點主要集中在以下幾個方面:

一,如果美元指數和美債收益率觸頂,如何影響A股?

當前,市場對於美元指數和美債收益率築頂的預期或已經開始,如果美元指數和美債收益率雙見頂,將如何影響A股?

第一,美元指數和美債收益率雙見頂意味着人民幣貶值壓力緩解或者重回升值。如果美元指數觸頂回落,有利於緩解人民幣貶值壓力。並且隨着國內經濟改善,中債利率開始邊際走高,而美國經濟增速將逐漸削弱,美債收益率如果見頂回落將帶動中美利差倒掛情況收斂,屆時人民幣兑美元有望逐漸扭轉貶值的趨勢進入升值。

第二,美元指數和美債收益率雙見頂有望帶動外資迴流A股。如果美元指數和美債收益率回落,全球流動性環境得以改善,帶動全球風險偏好回升,資金可能重新迴流高增速的新興市場。並且人民幣貶值壓力的緩解對於外資流入也有積極作用,外資流入將對A股形成正面支撐。

第三,歷次美元指數和美債收益率觸頂回落後,A股短期多反彈。統計數據顯示,在歷次美元指數見頂之前的一個月和一週,A股多表現為下跌,而美元指數觸頂回落之後,A股在美元指數見頂後的一週、一個月和三個月上漲概率更高。美債收益率觸頂前後A股的短期表現不盡相同,其中2000年1月、2006年6月、2018年11月這三次美債收益率見頂都處於美聯儲加息尾聲階段,美債收益率觸頂後A股漲幅擴大或者由跌轉漲。顯示隨着加息預期放緩,美債收益率對A股的負面影響減弱。

二,當前熱門賽道變化分析,未來1-2個季度如何佈局?

這一輪市場下跌,各賽道跌幅差異較大,其背後的原因主要跟各賽道滲透率以及需求預期有關,而估值因素並不是本輪各賽道調整差異的主要因素。

站在當前時點,如何佈局未來1-2個季度的賽道投資?

第一,三季報是一個重要窗口期,三季報是確認高景氣板塊是否能持續增長的重要時點。從當前已經公佈的三季報預吿來看,部分品種延續確認高增長甚至超預期,如光伏、自動化、鋰電池結構件、儲能,部分不及預期的品種可能需要繼續確認增長和估值的匹配度。

第二,賠率思維下的低滲透率、高確定性品種。既然當前環境下投資者對賽道滲透率的敏感度高於估值的敏感度,賠率思維主導下的滲透率提升空間邏輯可能更加重要,典型的如低滲透率的鈉電池、TOPCON、HJT,消費電子領域的VR/AR/MR、機器人、合成生物、三代半導體、國產大飛機、元宇宙、工業互聯網等。

第三,關注宏觀需求預期變化可能帶來的估值修復。需求端變化的預測普遍難度較大,而當前市場顯然給了全球衰退預期下需求萎縮的預期,表現在估值端就是部分行業估值受到明顯壓制,典型如全球需求下的自動化、半導體等領域,一旦隨着需求萎縮預期的觸底,可能會迎來一波明顯的估值修復。

第四,關注政策預期邊際變化的賽道品種。典型的如生物醫藥、醫療器械、信創相關品種。

三,三季報業績高景氣的方向有哪些?

當前三季報披露數量相對較少,結合工業企業盈利數據來看,三季度A股整體盈利預計轉負。但其中也有一些業績改善並且景氣向上的細分領域,主要集中在:景氣度持續高位的新能源領域、受益於成本壓力下降和需求提升的中下游高端裝備領域以及景氣度邊際有所改善的地產鏈,此外一些細分領域的景氣度也出現明顯改善,如養殖業(生豬價格上升)、航運港口(VLCC油輪市場復甦)、醫療服務(訂單交付及規模化效應)等,推薦給予關注。