本文來自格隆匯專欄:國泰君安證券研究,作者:龐鈞文、石巖、牟俊宇

報吿導讀

鈉離子電池產業鏈有望於2022年底基本形成,市場需求廣闊,預計25年正極材料需求達17.4萬噸,其中層狀氧化物材料或可率先量產,頭部正極企業具有先發優勢。

投資要點

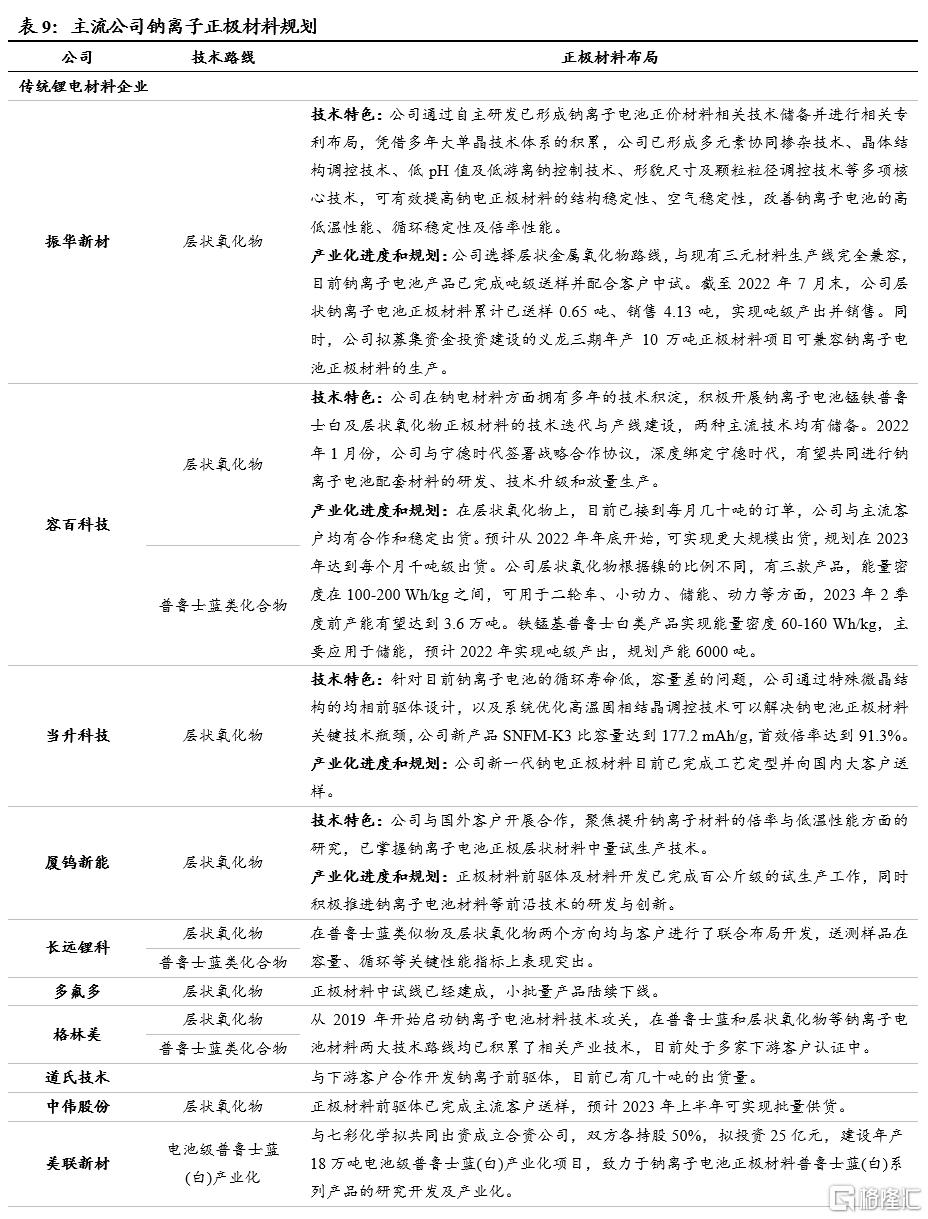

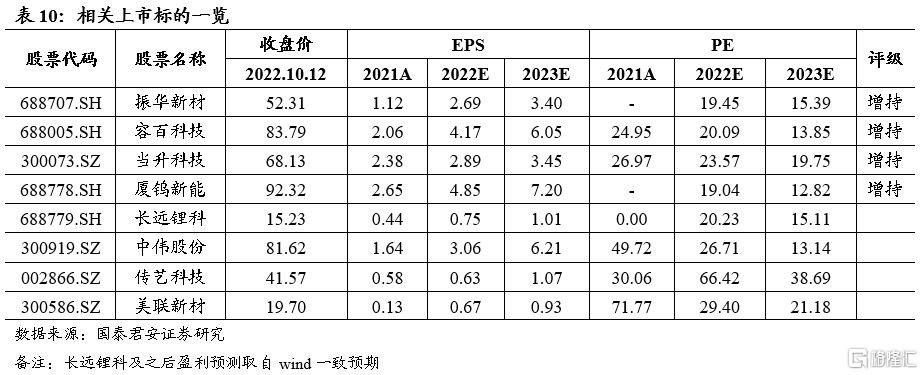

投資建議:我們認為,在產業界鈉電研發及新能源汽車和儲能行業快速推進的大背景下,鈉電產業鏈有望於2023年形成,預計層狀氧化物正極材料憑藉其技術成熟、較高的能量密度、低成本、設備兼容性等優點率先量產,具有先發優勢的企業將打開成長空間。上市公司層面推薦:1)具有規模化生產經驗的鋰電正極材料及配套企業:振華新材、容百科技、當升科技、廈鎢新能,受益標的:長遠鋰科、中偉股份;2)正極材料新進入者,受益標的:傳藝科技、美聯新材。

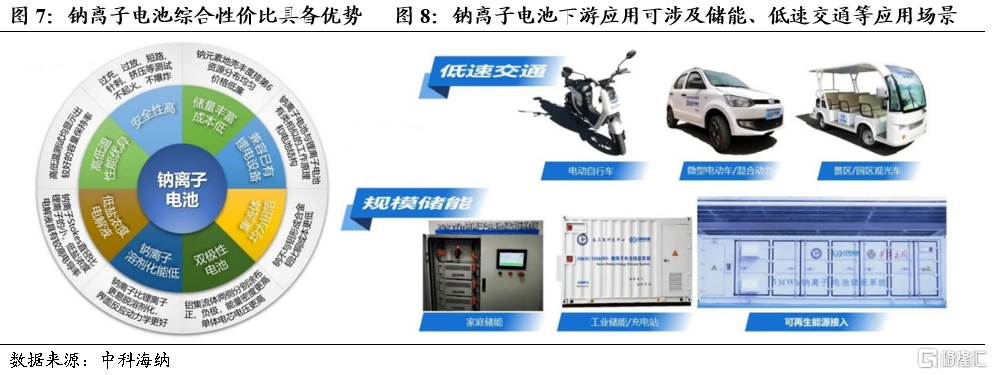

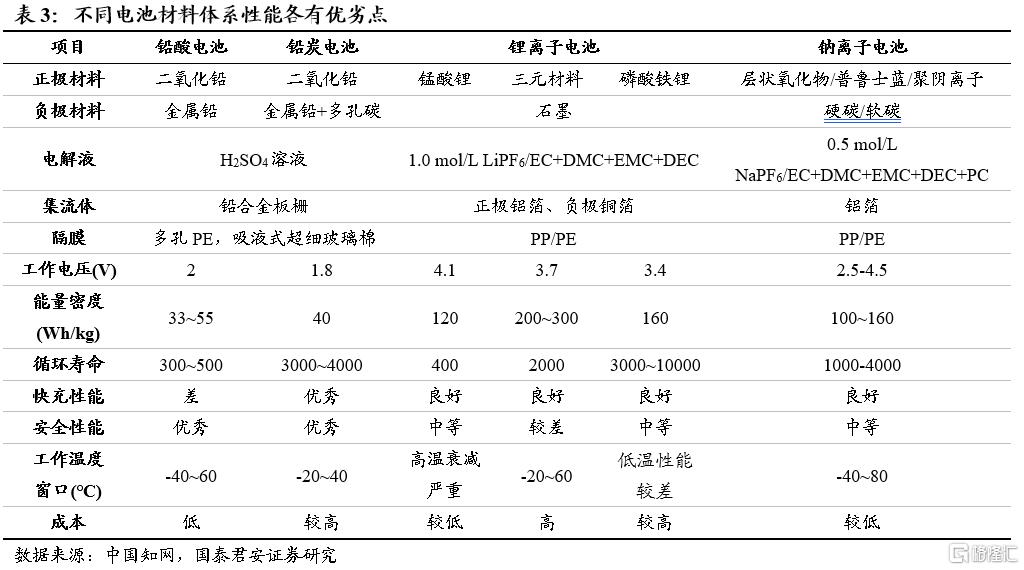

鋰離子電池價格高企,經濟性驅動鈉離子電池產業化加速。2021年下半年以來,以碳酸鋰為代表的鋰電池材料價格迎來大幅上漲,給產業鏈帶來壓力。雖然相較於鋰離子電池來説,鈉荷質比、比容量、容量密度低於鋰,使得鈉離子電池的能量密度上限不及鋰離子電池。但其較好的性價比、倍率性能、低温性能及更加穩定的電化學性能決定了其在儲能、兩輪車及A0級以下乘用車細分賽道具備較好的比較優勢,成為鋰離子電池的有效補充和替代。

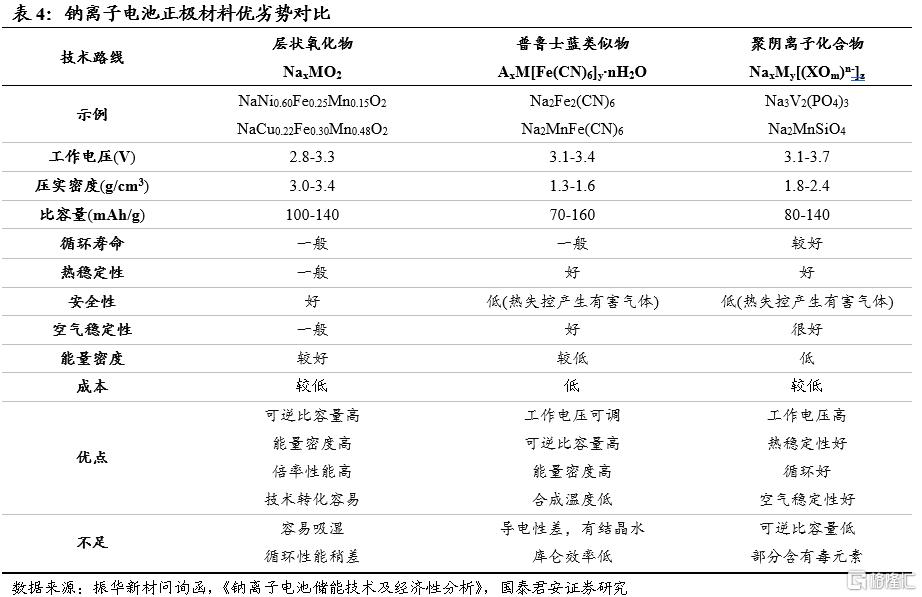

三種鈉離子正極材料技術路線並行發展,層狀氧化物有望先行量產。理想的正極材料應滿足還原電勢高、可逆容量大、循環性能穩定、電子和離子電導率高、結構穩定安全性高、價格低廉等特點。目前來看,主流企業聚焦於層狀氧化物(能量密度高,倍率性能優異)、普魯士藍(材料潛力大,結晶水影響性能)和聚陰離子(能量密度低,循環性能好)三種正極材料產業化。我們認為,層狀過渡金屬氧化物有望憑藉其技術成熟、較高的能量密度、低成本、設備兼容性等優點而率先量產。

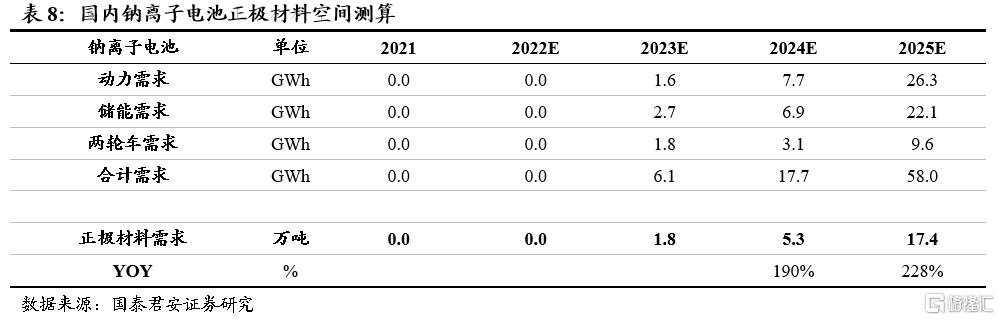

廣闊應用空間或於2023年開啟,頭部正極企業具有先發優勢。當前鈉離子電池已經從實驗室走向商業化應用階段,我們預計,2022年底鈉離子電池有望形成初步產業鏈,2023年鈉離子電池將開啟規模化應用,2025年國內鈉離子電池需求將達到58.0 GWh,對應鈉離子電池正極材料需求17.4萬噸。從佈局正極材料的企業類型來看,技術佈局領先、規劃化生產經驗豐富的鈉電初創企業和傳統鋰電企業跨界正加速鈉離子電池正極材料的研發和產業化進程。

風險提示:鈉離子產業化速度不及預期,鈉電成本下降不及預期。

1.鋰離子電池價格高企,鈉離子電池應運而生

1.1 ”新能源需求爆發式增長,碳酸鋰供需錯配價格攀升

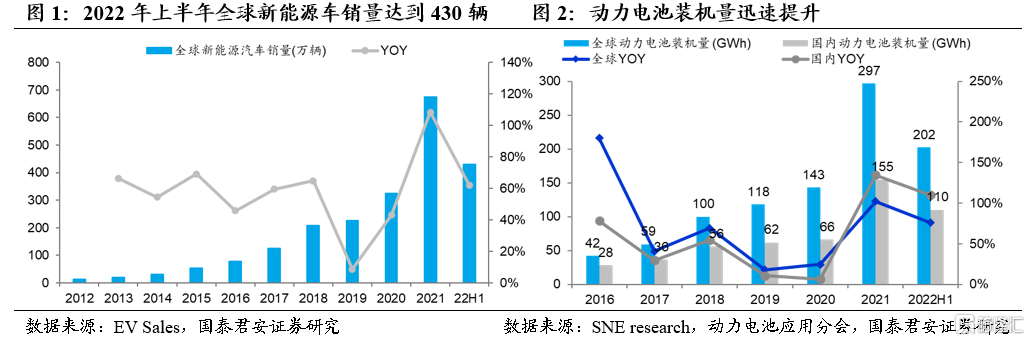

新能源汽車銷量快速增長,推動鋰離子電池行業需求爆發。根據EV Sales數據統計,2012-2021年全球新能源汽車銷量從12.5萬輛增長至675萬輛,CAGR 55.7%。同時,全球新能源汽車滲透率穩步提升,2021年全球滲透率達到8.3%,較2020年提升4.1個pct。2022年上半年,全球新能源汽車銷量達到430萬輛,同比增長62%,滲透率達到11.3%。其中,中國新能源汽車銷量達到245.3萬輛,同比增長113%,滲透率達到21%;歐洲新能源汽車銷量達到116.1萬輛,同比增長9%,滲透率達到18%;美國新能源乘用車銷量達到48.3萬輛,同比增長49%,滲透率達到6.5%。終端銷量的強勁增長帶動全球動力電池裝機量快速攀升。2021年全球裝機規模達到297 GWh,同比增長108%;2022年上半年,全球動力電池裝機量達到202 GWh,同比增長76.0%。其中,國內動力電池裝機量達到110 GWh,同比增長109.8%,佔比全球超過5成。

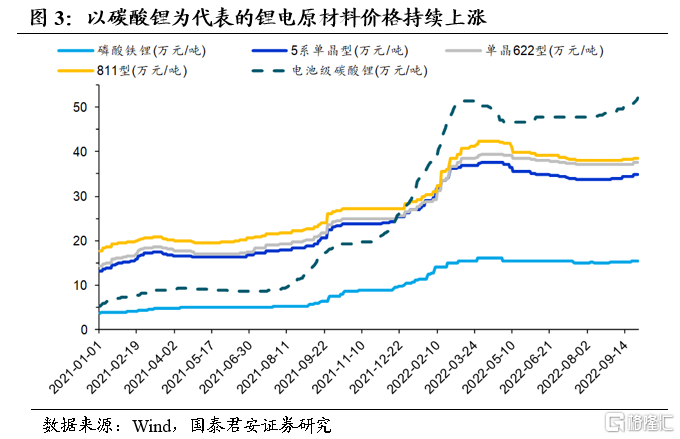

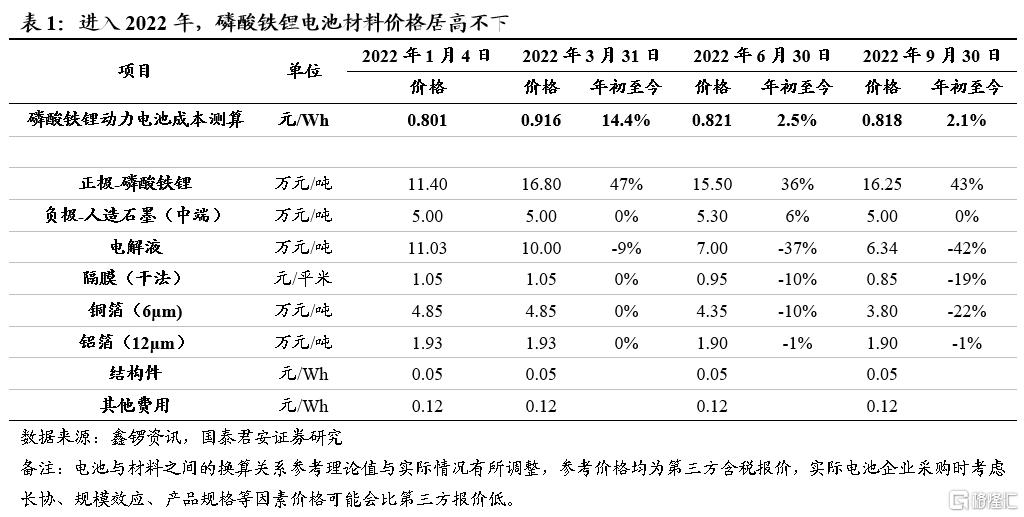

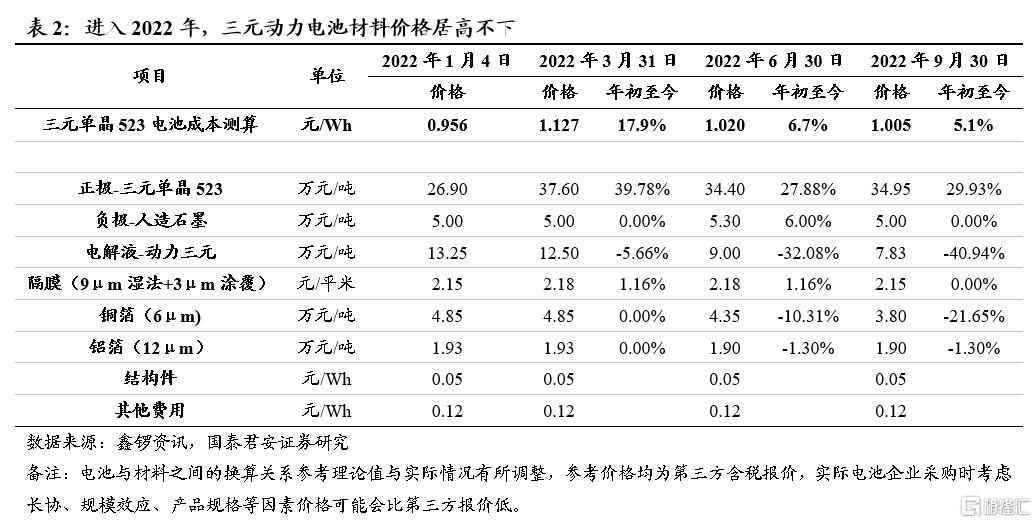

新能源市場迅速興起,鋰電材料價格居高不下。2021年以來以碳酸鋰為代表的鋰電池材料價格迎來大幅上漲,給下游終端帶來了一定的成本壓力。根據鑫鑼資訊統計,電池級碳酸鋰價格從21年初約5.2萬元/噸上漲到22年9月底約52.5萬元/噸,漲幅達910%;磷酸鐵鋰正極材料價格從約3.85萬元/噸上漲到16.25萬元/噸,漲幅達322%;三元523動力單晶材料從約13.05萬元/噸上漲到約34.95萬元/噸,漲幅達168%;;9um濕法隔膜從1.2元/平米上漲到1.45元/平米,漲幅達21%;中端人造石墨負極價格從約4.15萬元/噸上漲到5萬元/噸,漲幅達20%;磷酸鐵鋰動力電解液從約4萬元/噸上漲到6.34萬元/噸,漲幅達59%;三元動力電解液從約4.75萬元/噸上漲到7.83萬元/噸,漲幅達65%。

1.2 鈉離子電池應運而生,產業化助力電池體系降本

寧德時代發佈鈉離子電池產品,加速鈉離子電池大規模商業化進程。早在2011年全球首家鈉離子電池公司Faradion於英國成立,標誌着鈉離子電池正式進入產業化探索階段。2018年6月,國內首家鈉離子電池企業中科海鈉推出了全球首輛鈉離子電池(72 V,80 Ah)驅動的低速電動車,並於2019年3月全球首次將鈉離子電池應用於30 kW/100 kWh儲能電站。2021年7月,全球鋰離子動力電池龍頭寧德時代發佈第一代鈉離子電池,電芯單體能量密度可達到160 Wh/kg,常温下充電15分鐘電量可達80%,同時在系統集成效率方面,也可以達到80%以上,引起了產業界廣泛關注。

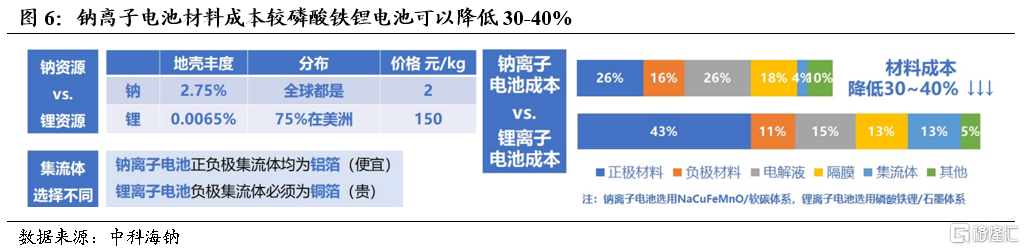

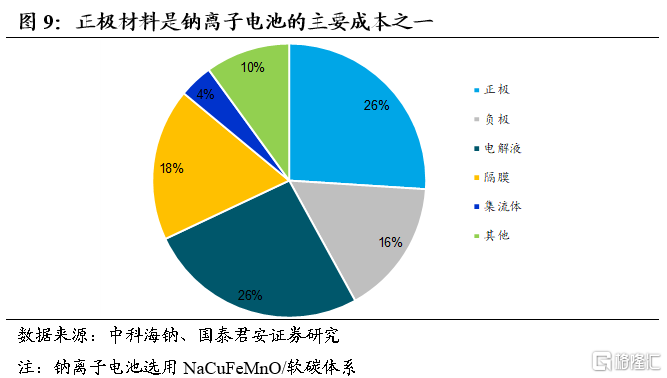

相較鋰資源稀缺、分佈不均、開發利用困難等問題,鈉離子電池材料體系具備成本優勢。從原材料使用上,1)正極材料方面,鈉離子電池以碳酸鈉(約3000元/噸)為鈉源,相比於碳酸鋰(約50萬元/噸)有明顯的價格優勢,而且正價材料可以由鐵、錳等儲量豐富的過渡金屬製成,而無需使用鈷等貴金屬;2)電解液方面,相同濃度下鈉鹽電解液的電導率比鋰鹽高20%左右因而可以使用更低濃度電解液;3)負極集流體方面,鈉離子在負極不與鋁箔發生反應形成合金,因此負極可採用鋁箔作為集流體,相較於鋰電池銅箔的使用進一步降本和減重。

鈉離子電池是鋰離子電池的有效補充,有望在部分領域實現對磷酸鐵鋰等電池的替代。鈉的化學性質和鋰接近,雖然相較於鋰離子電池來説,鈉荷質比、比容量、容量密度低於鋰,使得鈉離子電池的能量密度上限不及鋰離子電池。但其較好的性價比、倍率性能、低温性能及更加穩定的電化學性能決定了其在儲能、兩輪車及A0級以下乘用車細分賽道具備較好的比較優勢。鑑於目前產業界進展及新能源汽車和儲能行業快速發展的大背景,鈉離子電池憑藉性能較好、成本控制潛力較大的核心競爭力有望迎來較大的發展機遇。

2.正極材料:三種材料體系並行發展,層狀氧化物有望率先產業化

2.1 三種鈉離子正極材料體系並行發展

鈉離子電池正極材料主要包括層狀氧化物、普魯士藍和聚陰離子等。鈉離子電池與鋰離子電池皆採用“搖椅式”充放電工作原理,即在一定的電勢條件下,客體鹼金屬離子在宿主材料中可逆脱出和嵌入,其中嵌入電勢較高的作為正極,嵌入電勢較低的作為負極,整個電池的充放電循環過程就是鹼金屬離子在正負極之間的往返定向遷移過程。鈉離子電池的組成結構與鋰離子電池完全相同,主要都包括正極、負極、電解質、隔膜和集流體等。與鋰離子電池類似,正極材料是決定鈉離子電池性能和成本的主要因素之一,理想的正極材料應滿足還原電勢高、可逆容量大、循環性能穩定、電子和離子電導率高、結構穩定安全性高、價格低廉等特點。目前來看,三種應用於鈉離子電池的正極材料已進入產業化視野,即層狀氧化物、普魯士藍和聚陰離子。

2.1.1 層狀過渡金屬氧化物:能量密度高,倍率性能優異

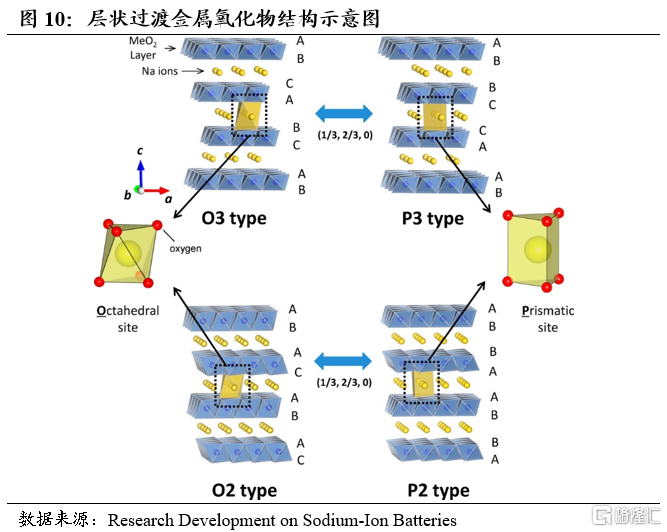

鈉電層狀過渡金屬氧化物正極材料結構與鋰電三元正極結構類似,分子式為NaxMO2,其中M代表鎳、鈷、鐵、錳等過渡金屬,在鈉離子嵌脱過程中,利用其結構的良好可調節性,通過將不同過渡金屬元素互相摻雜或取代可以製備出不同的二元、三元甚至多元的層狀過渡金屬氧化物。目前主流層狀氧化物類型為O3和P2型,P2型相較於O3倍率性能、循環穩定性更好,比容量相對較低但仍能保持在100-140 mAh/g,產品整體綜合性能較好。

2.1.2 普魯士藍類:材料潛力大,結晶水影響性能

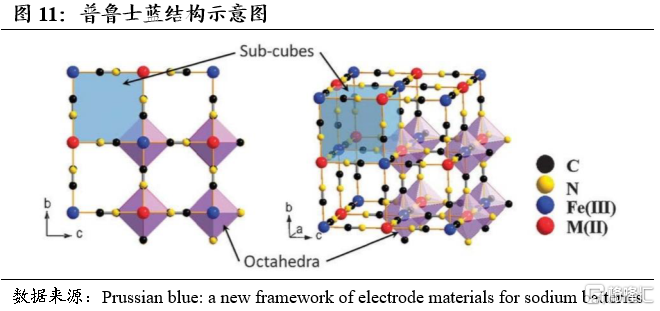

普魯士藍類化合物之前並未在鋰離子電池中使用過,作為過渡金屬的氰化配位聚合物,通式為AxM[Fe(CN)6]y∙nH2O,A代表Li、Na、K等鹼金屬離子,M代表過渡金屬離子Fe、Mn、Co、Ni、Cu等。普魯士藍材料常温即可製作合成簡單方便,理論比容量可以達到170 mAh/g,同時其立方體的三維立方網絡結構間隙位大(約4.6 Å),鈉離子在結構中擁有較大的傳輸通道可實現高倍率充放電。但由於其結構中的Fe(CN)6空位易和晶格水分子形成化合物,結晶水難以除去,使得普魯士藍在實際應用中容易存在比容量低、效率不高、倍率較差和循環不穩定等問題。因此,抑制普魯士藍類化合物結晶水產生和改善晶格缺陷是產業化應用的關鍵。

2.1.3 聚陰離子材料:能量密度低,循環性能好

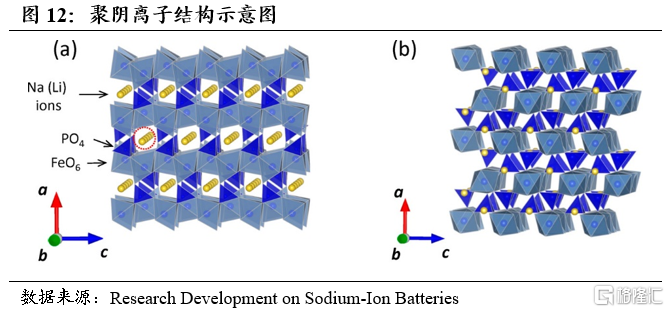

鈉電聚陰離子正極材料結構與鋰電磷酸鐵鋰正極結構類似,分子式為NaxMy[(XOm)n-]z,M為可變價的過渡金屬,主要是釩,還包括錳、鐵、鈷;X為P、S、Si、F等元素,形成的 (PO4)3-、(SO4)3-、(SiO4)4-、(P2O7)-、F-等聚陰離子化合物。聚陰離子材料晶體框架結構穩定,電化學穩定性高,但聚陰離子本身的分子量偏大,使得理論比容量僅為100-110 mAh/g,同時還存在導電性差等問題。常見的聚陰離子化合物包括Na3V2(PO4)3、Na3V2(PO4)2F3、NaFePO4、Na2Fe2(SO4)3、Na2Fe2P2O7等,但其電極材料涉及釩和氟元素等元素毒性大,存在一定的安全隱患。

2.2 綜合性價比優勢突出,層狀氧化物有望率先產業化

鈉離子三種技術路線各有優劣,我們認為,目前層狀過渡金屬氧化物有望憑藉其技術成熟、較高的能量密度、低成本、設備兼容性等優點而率先量產。

研發方面,鈉電層狀氧化物正極與鋰電三元材料的研發策略相近,能量密度較高。鈉電層狀氧化物可一定程度上參考三元正極材料研發經驗,通過元素摻雜、大單晶等鋰電三元正極材料改性策略,同樣可實現材料改性,提升鈉電正極材料倍率性能和循環穩定性。另一方面,多金屬摻雜改性可以有效解決鈉離子半徑較大而可能造成的多次脱嵌過程中發生相變引致結構坍塌問題。同時,目前層狀氧化物正極材料平均電壓為2.8-3.3 V,比容量100-140 mAh/g,產品整體綜合性能較好,且後續通過不同過渡金屬元素的協同效應,潛在比容量可達190-200 mAh/g。

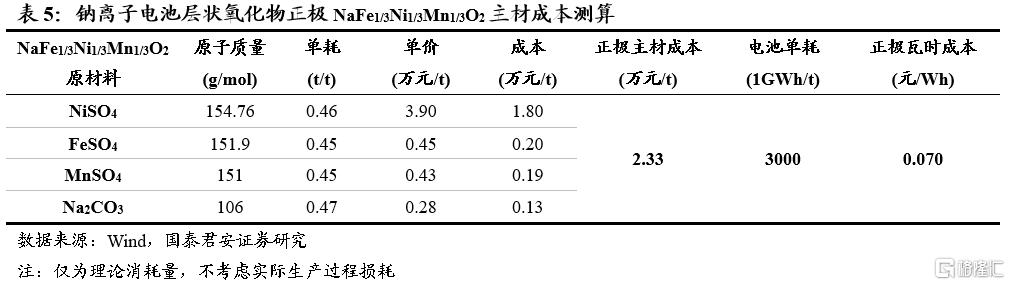

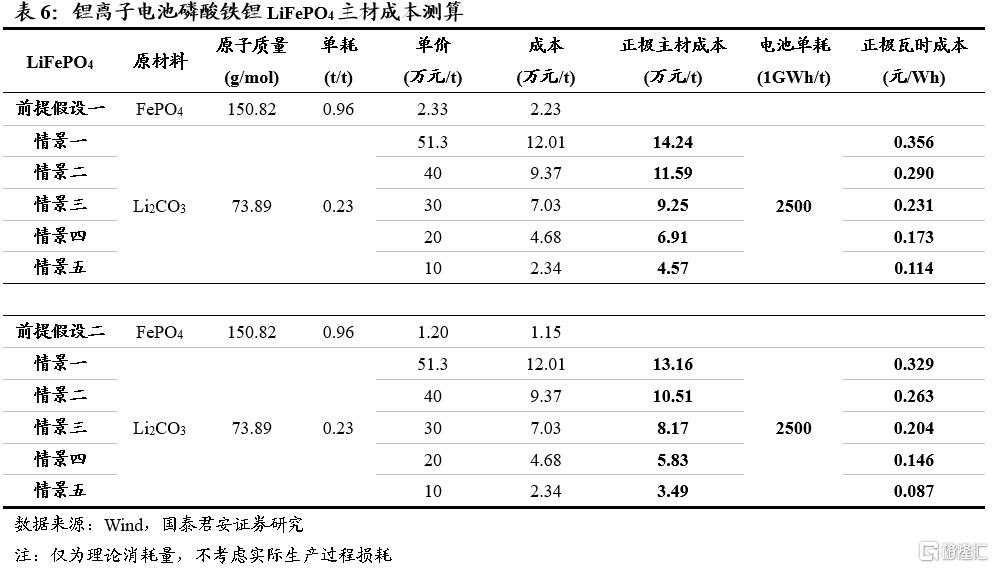

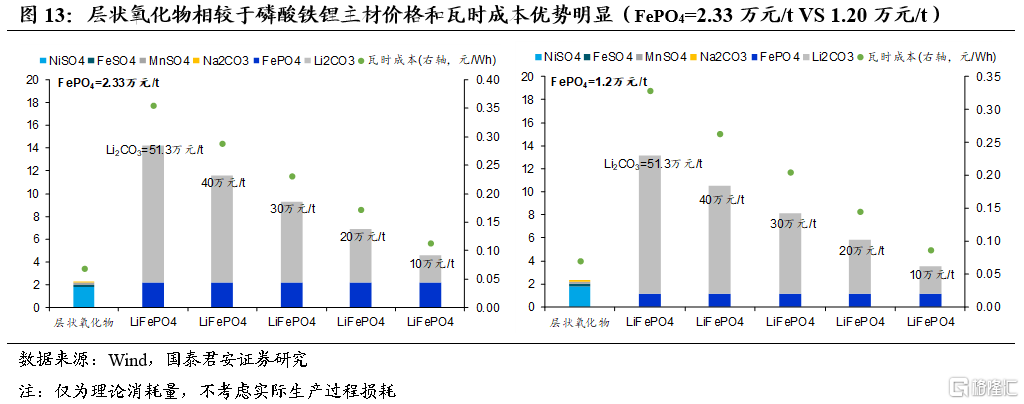

成本方面,鈉電層狀氧化物正極相較於磷酸鐵鋰正極材料單瓦時成本更低。以鐵酸鈉基層狀氧化物正極材料(NaFe1/3Ni1/3Mn1/3O2)為例,根據元素平衡測算,當前價格鈉電正極核心主材和單瓦時成本約為2.3萬元/噸和0.070元/wh,較磷酸鐵鋰材料核心主材和單瓦時成本的14.2萬元/噸和0.356元/wh價格優勢明顯;即使磷酸鐵和碳酸鋰單噸價格下降到1.2和10萬元/噸,對應磷酸鐵鋰正極材料3.49萬元/噸和0.087元/wh的成本,鈉電層狀氧化物仍然有成本優勢。

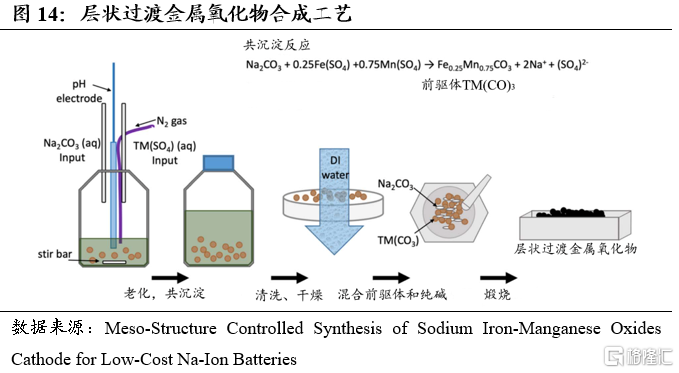

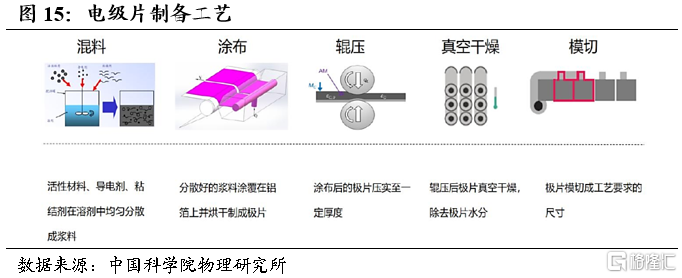

工業化產線方面,鈉電層狀氧化物和鋰電三元正極部分產線可以兼容和快速切換,固相反應法為目前主流合成方法。鋰離子三元正極前驅體一般將鎳鹽、鈷鹽和錳鹽按一定比例混合;氫氧化鈉和氨水進行反應生產氨鹼溶液;將氨鹼溶液和金屬混合溶液進行充分反應,生成共沉澱產物;將共沉澱進行壓濾洗滌、加熱乾燥既可以得到三元正極材料前驅體,再經過兩燒/三燒等固相法工藝即可製備得到三元正極材料。同樣的,鈉離子層狀過渡金屬氧化物也可按照類似的工藝製備而得,不同的是金屬鹽有更多的選擇,包括廉價的鐵鹽、錳鹽等。正極材料再經過混料、塗布、輥壓、乾燥、切片等工藝即可得到鈉離子電池正極片。

2.3 產品性能的要求構築層狀氧化物生產門檻

目前來看,鈉離子電池正極材料生產核心工藝難點在於抑制循環過程中表面晶體結構的重構和顆粒破裂,以及實現形貌尺寸及顆粒粒徑調控,以及表面鹼度、pH值和遊離鈉的控制。

能量密度:材料的比容量和壓實密度與電池的能量密度息息相關。一方面,通過多元素摻雜,不僅可以改善晶格穩定性,也可以提升材料的比容量。另一方面,通過對材料形貌尺寸和顆粒粒徑調控,改善產品的壓實密度和倍率性能,提升電池能量密度。

循環穩定性:由於鈉離子半徑較大,在循環過程中,鈉離子多次脱嵌後,正極材料結構易產生不可逆相變,尤其在較高的電壓條件下,晶格內的活性金屬和氧原子發生位移,導致材料結構坍塌,加快容量衰減。通過多元素摻雜和協同技術,可以實現晶體結構調控,錨定晶格,減少相變,提高材料的結構穩定性。

環境穩定性:當層狀氧化物材料存放在空氣中時,空氣中水和碳酸根離子會嵌入到層狀材料中,反應生成氫氧化鈉和碳酸鈉。層狀材料的層間距和Na含量是決定空氣穩定性的兩個關鍵因素。層間距大、Na含量低的層狀材料容易發生水插層,形成水合相,由水分子與鈉離子交換引起的正極表面上絕緣NaOH和Na2CO3的積累將導致界面轉移阻抗增大和容量保持率降低。而且,嵌入物導致層間距增加和Na含量降低,加劇層狀材料結構坍塌和電化學性能衰減的惡性循環。通過對鹼度、pH值和遊離鈉控制,可以有效提高材料的空氣穩定性和電池漿料的穩定性,進而提升電池整體的穩定性及一致性。

3.萬事俱備,鈉離子電池產業化東風已起

3.1 新能源需求廣闊,2023年或開啟鈉離子電池應用元年

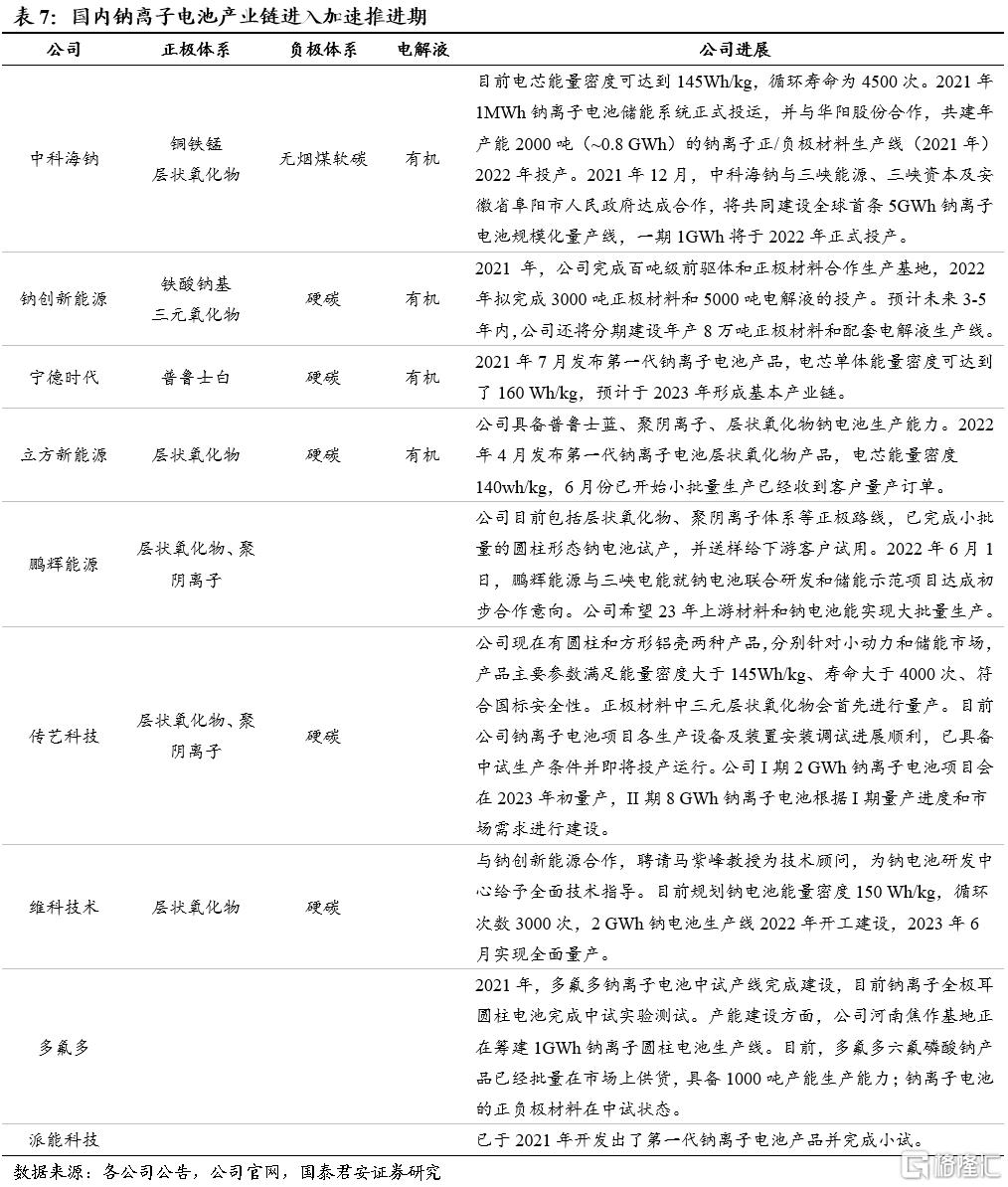

2023年或是鈉離子電池產業化元年。鈉離子電池已經從實驗室走向商業化應用階段,中科海鈉、寧德時代等多家公司宣佈鈉離子電池產業鏈或將於2023年形成。目前來看,鈉電企業多選擇層狀氧化物作為正極主流路線。

預計2025年鈉離子電池正極需求量將達到17萬噸。在目前產業界鈉電研發及新能源汽車和儲能行業快速推進的大背景下,鈉離子電池良好的性價比及更加穩定的電化學性能、快充及低温性能,有望率先在儲能、中低續航里程電動車、工程車、小動力等細分市場得到推廣。我們預計,2022年底鈉離子電池有望形成初步產業鏈,2023年鈉離子電池將開啟規模化應用,2025年國內鈉離子電池需求將達到58.0 GWh,對應鈉離子電池正極材料需求17.4萬噸。未來隨着產業化進一步降本以及產品工藝迭代,鈉離子電池有望實現在更低瓦時成本能量密度和循環性能與磷酸鐵鋰電池相媲美。

3.2 你追我趕,鈉離子電池正極材料產業化加速落地

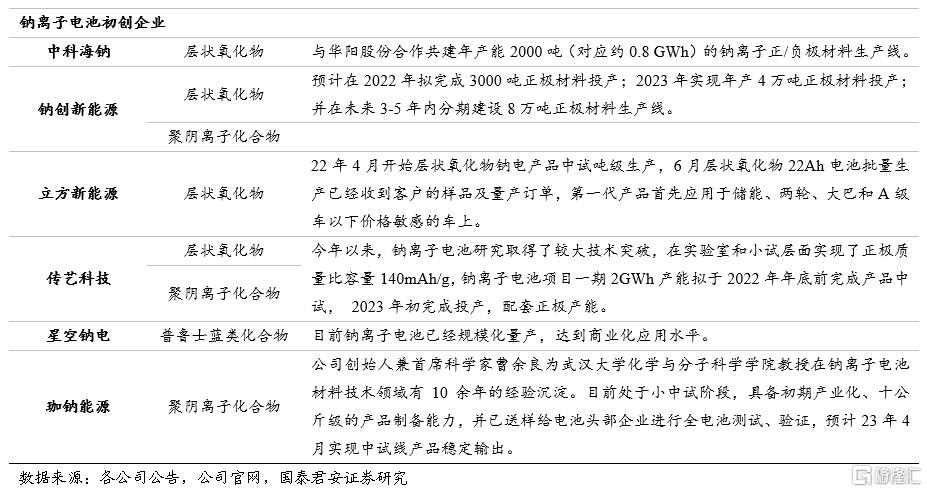

鈉電初創企業和傳統鋰電企業跨界加速鈉離子電池正極材料落地。從佈局正極材料的企業類型來看,目前主要有兩類:一類是全面佈局包括正負極材料以及電芯等全產業鏈的鈉離子電池初創企業,如中科海鈉、鈉創新能源等;另一類則是具有規模化生產經驗的鋰電正極材料企業,如振華新材、容百科技、當升科技等。

4.投資建議

我們認為,在產業界鈉電研發及新能源汽車和儲能行業快速推進的大背景下,鈉離子電池憑藉良好的性價比及更加穩定的電化學性能、快充及低温性能應用空間廣闊,有望在2022年底形成初步產業鏈,2023年開啟規模化應用。在目前鈉離子三種技術路線中,層狀過渡金屬氧化物有望憑藉其技術成熟、較高的能量密度、低成本、設備兼容性等優點而率先量產。從佈局正極材料的企業類型來看,鈉電初創企業和傳統鋰電企業跨界正加速鈉離子電池正極材料的研發和產業化進程,上市公司層面推薦:1)具有規模化生產經驗的鋰電正極材料及配套企業:振華新材、容百科技、當升科技、廈鎢新能,受益標的:長遠鋰科、中偉股份;2)正極材料新進入者,受益標的:傳藝科技、美聯新材。

5.風險提示

產業鏈形成不及預期。鈉離子電池正極是產業鏈的重要一環,而產業鏈的形成需要負極、電解液、電芯等各企業的共同合作。目前,促使鈉離子電池快速發展的重要外因是碳酸鋰價格的高企。如果未來鋰價回落至相對較低水平,而在此之前鈉離子電池的產業鏈仍未完善,那麼將該產業可能面臨發展後勁不足的問題。

產品降本速率不及預期。雖然鈉離子電池在理論上具有低成本的優勢,但目前尚未實現。如果未來技術進步和市場規模的發展不及預期,則會極大地拖累行業發展。