隨着全球更多央行加入美聯儲的行列,美債價格本週四(9月22日)遭遇暴跌,各期限美債收益率全線大漲。值得一提的是,美聯儲主席鮑威爾今晚將再度登場發表講話,加之烏克蘭多地即將舉行入俄公投,本週末到下週初的全球市場很可能仍將面臨諸多風險考驗……

行情數據顯示,在美聯儲本週三鷹派加息之後,各期限美債收益率週四繼續一路“狂飆突進”。被譽爲“全球資產定價之錨”的10年期美國國債收益率全天大幅躍升18.4個基點,至3.719%。這是該基準美債收益率自6月13日以來最大的單日漲幅,也是2011年2月以來最高的收盤位。

鑑於本週已步入尾聲,美國10年期國債收益率勢將連續第八週走高,爲1994年以來最長的周線連漲。

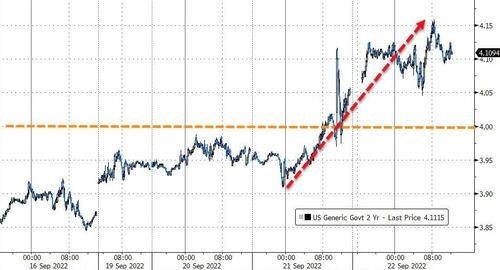

對政策利率最爲敏感的兩年期國債收益率週四則上漲約10個基點報4.133%,爲連續第11個交易日攀升。自7月初以來,短期美債收益率一直高於長期國債,這種走勢往往預示着經濟將陷入衰退。

其他期限收益率方面,3年期美債收益率上漲13.5個基點報4.15%,5年期美債收益率上漲17.1個基點報3.943%,30年期美債收益率上漲13.8個基點報3.644%。

全球加息旋風席捲市場

美聯儲週三將基準聯邦基金利率上調75個基點,至3%-3.25%的區間。此次利率決議被市場解讀爲極端鷹派,因美聯儲政策制定者對今年年底利率水平的預測也大幅上調:聯儲官員目前的預測中值是,屆時聯邦基金利率將達到4.4%。

這意味着,在美聯儲今年剩下的兩次會議上,累計將需要再加息125個基點。美聯儲還發出了迄今爲止最明確的信號,其願意容忍衰退作爲重新控制通脹的必要權衡,美聯儲主席鮑威爾在新聞發佈會上也強調了經濟正在放緩的一些跡象。

信安環球投資公司首席全球策略師Seema Shah在美聯儲決議後表示:“美聯儲正在策劃硬着陸——軟着陸幾乎是不可能的。鮑威爾承認在一段時間內經濟增長將低於趨勢水平,這應該被解讀爲央行在說經濟衰退。從現在開始,形勢將變得更加嚴峻。”

在最初美聯儲釋放的鷹派信號打壓美國市場遭遇股債雙殺後,週四全球多家央行緊縮美聯儲步伐而採取的激進加息行動,也進一步加劇了美債市場的拋售。

統計顯示,在美聯儲9月決議落幕後的不到一天時間裏,亞歐非就有不下七家央行選擇出手加息,這還不包含那些本就將貨幣政策與美聯儲掛鉤的央行。挪威、南非等央行的加息幅度更是超過了市場預期。

此外,不少美債交易員還對各國採取匯率幹預行動以捍衛本幣的舉措感到擔憂。隨着這些國家的政府和央行拋售美元買入本幣,可能也會令他們退出原本握有的大量美債持倉。週四,日本央行便自1998年以來首度入市幹預買入日元。

摩根士丹利投資管理公司高級投資組合經理兼全球固定收益首席策略師Jim Caron表示,隨着各國央行競相加息和採取其他激進行動,它們下一步將採取哪些行動存在高度的不確定性。

他表示,投資者在想“我曾經以爲我知道他們要去哪裏,但現在天空纔是極限”,這就是人們陷入自由落體式心態的原因。

美國外交關係委員會高級研究員、全球資本流動問題專家Brad Setser則指出,“日本有充足的現金儲備,目前尚不清楚其是否需要出售美國國債。但在很多亞洲央行都在進行幹預的情況下,關注美國國債市場的人會預計,他們會希望增持美元現金,因此在一定程度上傾向於拋售美國國債,這並不瘋狂。”

今晚鮑威爾又將殺個“回馬槍”?

展望日內,本輪央行超級周或許還可能給市場帶來一些變數:美聯儲主席鮑威爾將與副主席佈雷納德先後登場。

日程安排顯示,北京時間週六凌晨2點,美聯儲主席鮑威爾將在“美聯儲傾聽:向後疫情經濟轉型”的活動上致開幕詞。而在北京時間週六凌晨02:05,美聯儲副主席佈雷納德和美聯儲理事鮑曼也將各自主持一場與多個行業組織領導的對話。

儘管僅僅時隔兩天就再度登場,令鮑威爾的措辭立場料不太會有太大的變動,但在眼下這個全球對央行政策高度敏感的時期,任何的風吹草動無疑都可能引發市場的關注。

而在其他消息面方面,烏克蘭盧甘斯克、頓涅茨克、扎波羅熱、赫爾鬆四地的“入俄公投”將於當地時間9月23日至27日舉行。俄烏局勢也很可能繼續影響本週五和下週初市場的交投情緒。

在貨幣市場上,美聯儲隔夜逆回購工具的使用量週四攀升至了歷史新高。約102個參與方總計動用2.359萬億美元,高於6月30日創下的2.33萬億美元的歷史最高紀錄。在美聯儲週三升息75基點後,該工具支付的隔夜利率已相應地從週三的2.30%提高至3.05%,這是自美聯儲2013年啓動隔夜逆回購操作以來給出的最高利率。

分析人士指出,鑑於金融市場的不確定性以及季末縮表會促使更多投資者選擇囤積現金,上述失衡狀況短期內或將難以有所改善。