本文來自格隆匯專欄:中金研究,作者:吳其坤、趙欣悦等

機場商業可分為有税零售、免税零售、廣吿等,由於對機場業績貢獻佔比高,免税為投資者一直以來關注的核心。疫情發生以來,免税業務業績貢獻階段性大幅下行,而有税價值逐步發掘。

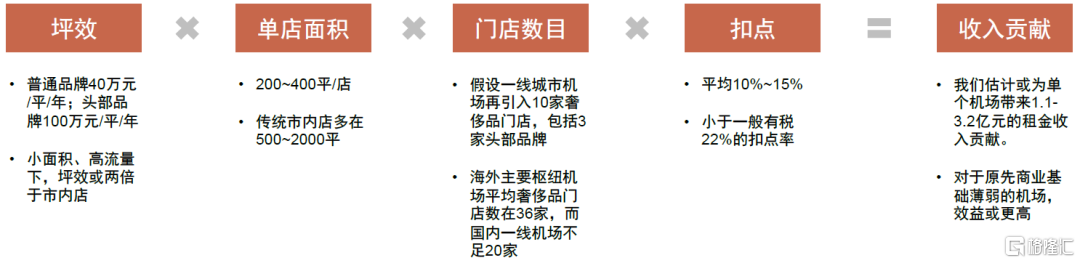

此篇報吿我們聚焦於機場有税商業,我們認為上市機場基於其天然的交通樞紐地位,擁有大流量且高收入的客源,頂奢品牌入駐以及傳統商業業態的優化有望帶動機場商業坪效提升。我們預期高坪效的奢侈品門店可為單個機場每年帶來11-21億元的銷售額增量,對應1.1-3.2億元的租金收入,對於過去商業基礎薄弱的公司未來優化效益更大。

摘要

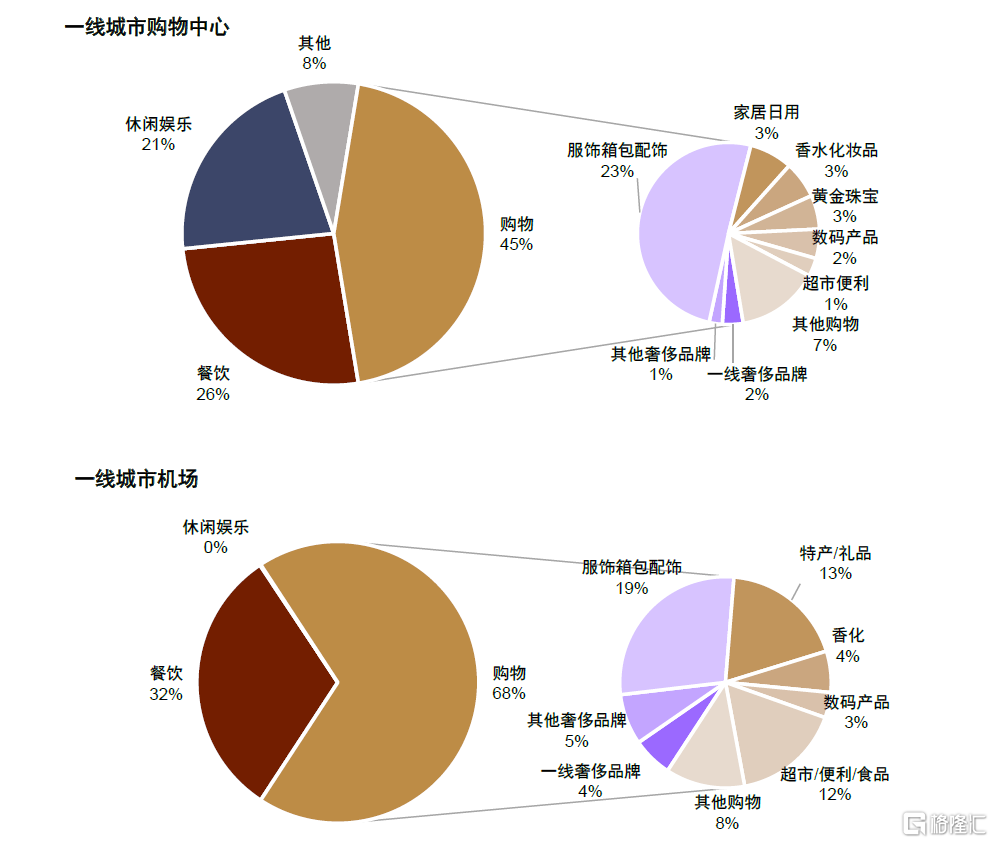

機場商業:時間短、客單高、目的性強。我們認為機場消費客羣存在流量大、收入高、時間少的主要特徵。相應地,機場商業消費以客單高(奢侈品門店佔比9%vs 一線主要購物中心3%)、時間短(幾乎不存在休閒娛樂類業態)及基於出行目的(特產禮品類業態較多)為特色。

頂奢入駐機場成為趨勢,或每年為主要機場帶來1-3億元利潤增量。頂奢品牌正在加快佈局中國機場有税渠道:LV已陸續在大興、虹橋、首都及天府機場開設精品店,而根據白雲機場近期業績會公吿,公司已與多個奢侈品品牌達成合作意向。我們認為這一趨勢主要由於1)在短期疫情影響,長期中國降低進口税費及奢侈品牌全球協同定價下,消費迴流加快;2)奢侈品牌開始從“攻城略地”轉向“精耕細作”,高坪效及帶廣吿效應的機場店獲得青睞;3)機場引入商業模式從招投標向主動洽談轉變。我們估計機場奢侈品門店坪效或可達40萬元/平/年,奢侈品入駐或為單個機場帶來11-21億元銷售額增量及1.1-3.2億元租金增量。

傳統商業亦存在改善空間。我們認為機場有税商業亦存在提升空間,主要來自業態優化(調整餐飲、特產、普通服飾箱包比例),品牌引入方式優化(更多洽談模式)以及商業動線的優化。

風險:奢侈品牌引入不及預期,疫情反覆,免税業務發展不及預期。

正文

有税商業:尚待發掘的“小金礦”

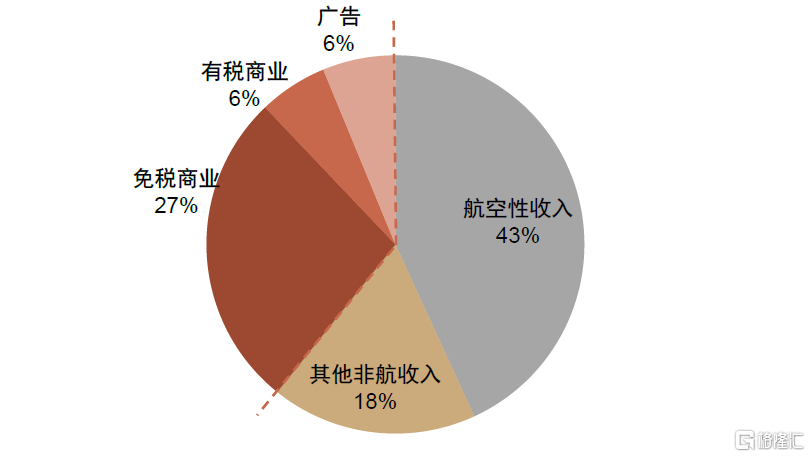

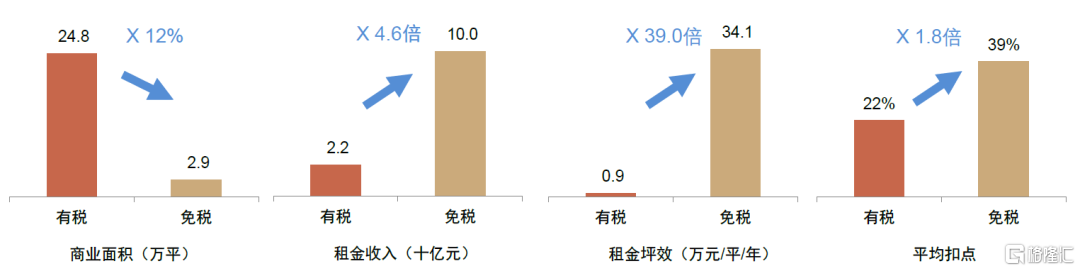

疫情前,免税商業為投資者一直以來關注的核心。機場商業可分為有税零售商業、免税零售商業、廣吿等,2019年時商業業務約貢獻上市機場四成收入。由於坪效卓越(主要一線機場免税租金坪效為34萬元/平/年,而有税為9000元/平/年),對機場業績貢獻佔比高(我們測算2019時約佔首都、浦東、白雲三大國際樞紐機場收入的32%,淨利潤的73%),免税商業為投資者一直以來關注的核心,也帶動了市場對機場商業流量價值的重估。

有税商業價值正逐步被髮掘,或成為機場新的“小金礦”。疫情發生以來,伴隨國際線客流大幅萎縮及機場對免税商議價能力的下降,機場免税業務業績貢獻能力階段性大幅下行,而在奢侈品進駐的趨勢下,有税業務價值逐步體現:LV已陸續在我國大興、虹橋、首都及天府機場開設精品有税門店,而根據白雲機場近期的業績會公吿,公司也已與多個奢侈品品牌達成合作意向,部分商鋪有望於2022年內營業。

在此篇報吿中,我們聚焦於機場有税商業業務,我們認為上市機場基於其天然的交通樞紐地位,擁有大流量且高收入的客源,頂奢品牌入駐以及傳統商業業態的優化有望帶動機場商業坪效提升。我們估計機場奢侈品門店坪效或可達40萬元/平/年(頭部品牌達100萬元/平/年,vs機場傳統商業約5萬元/平/年),10家奢侈品牌的入駐或可為單個機場帶來11-21億元的銷售額增量,對應1.1-3.2億元的租金收入增量,而對於過去商業基礎薄弱的公司未來優化效益更大。

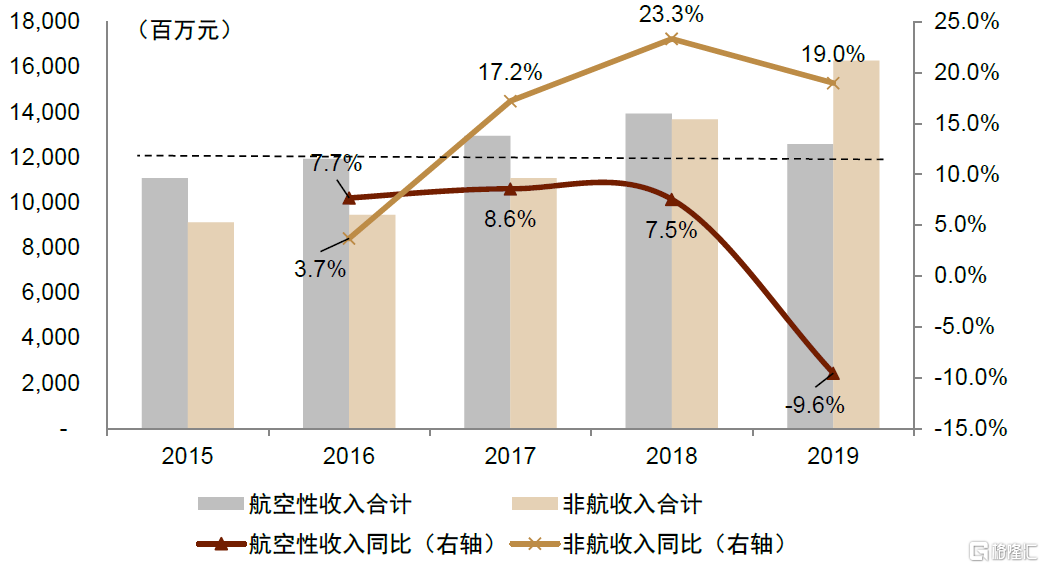

圖表:AH股主要上市機場合計收入拆分(2015-2019):

受益於免税業務的高速增長,非航業務收入2019年超過航空性業務收入

資料來源:公司公吿,Wind,中金公司研究部

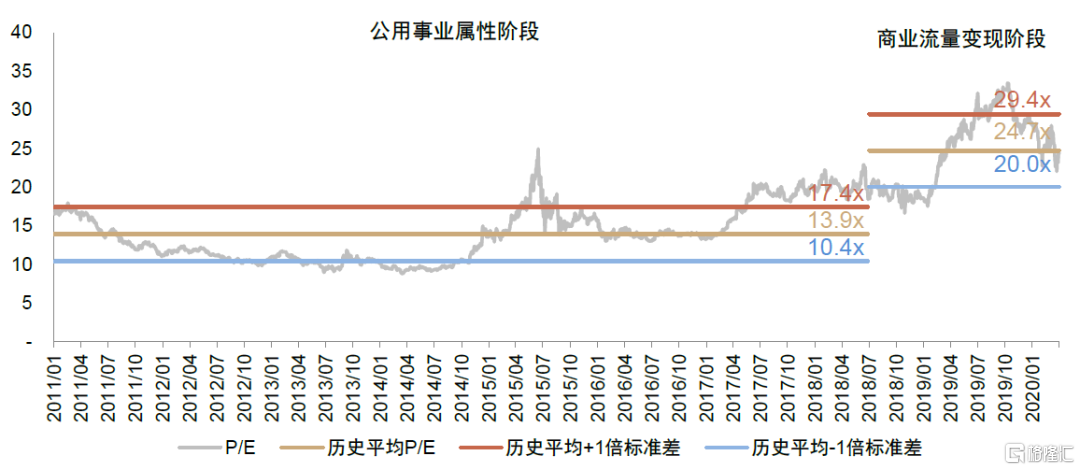

圖表:機場遠期P/E估值:免税驅動板塊估值邏輯從“公用事業”到“商業流量變現”

注:此處為上海機場及白雲機場平均P/E 資料來源:公司公吿,Wind,中金公司研究部

圖表:主要機場2019年商業收入:貢獻機場四成收入,其中免税業務佔據主導

注:商業收入包括免税、有税及廣吿;此處數據包括浦東、虹橋、白雲、寶安及首都機場

資料來源:公司公吿,Wind,中金公司研究部

圖表:機場有税及免税主要參數比較(2019):機場商業面積以有税為主,但有税坪效及收入貢獻遠不如免税

注:此處數據包括浦東、虹橋、白雲、寶安及首都機場 資料來源:公司公吿,Wind,中金公司研究部

圖表:頂奢品牌入駐機場帶來為有税商業帶來新的增長空間

資料來源:贏商網,聯商網,Ladymax,Wind,機場官網,中金公司研究

機場消費者畫像及商業佈局如何?

機場消費客羣:大流量、高收入、時間少

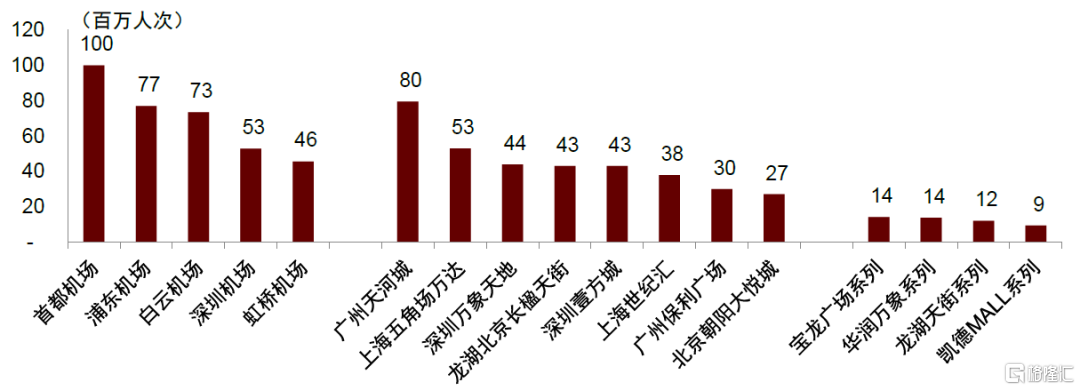

從流量上看,機場作為天然的城市大型交通樞紐,區位優勢明顯,疫情前國內一線城市機場年旅客吞吐量基本在5000萬至1億人次之間,好於一線城市主流購物中心、品牌商業地產水平。

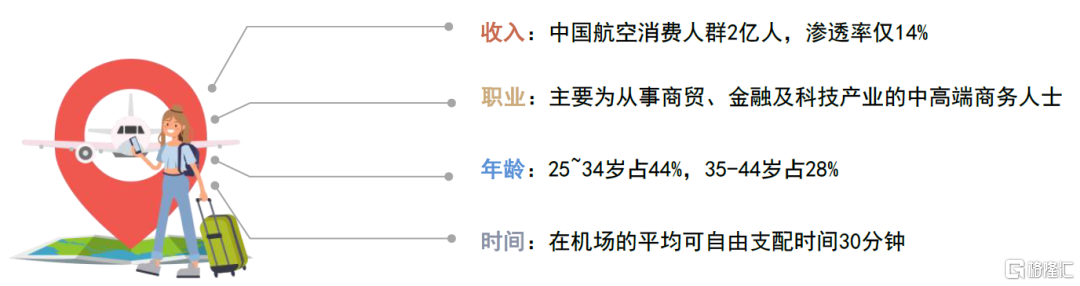

從購買力看,2019年中國航空消費人羣約2億人,航空出行滲透率僅為14%,我們認為機場客流亦為高收入羣體,一線城市樞紐機場消費羣體則更為高端,例如根據Moodie Davitt,虹橋機場60%旅客每年航空旅程次數達3次或以上(vs上海/全國人均年乘機次數為2.5/0.5次),超30%旅客年收入在18萬元以上,同時近70%為商務旅客;根據睿意德2017年時的調查,首都機場客羣以從事商貿、金融及科技產業的中高端商務人士為主,機場客羣的人均消費高於城市平均水平13%。

從轉化率看,我們認為機場消費者的購物轉化率較低,主要考慮旅客主要目的為出行而非消費,同時平均停留時間短亦為機場消費的固有限制(根據羅蘭貝格,全球機場旅客平均自由支配停留時間為30分鐘)。

圖表:樞紐機場與購物中心、品牌商業地產的客流量比較(2019年)

資料來源:公司公吿、贏商網、中金公司研究部

圖表:典型一線城市機場消費者的畫像

資料來源:睿意德,民航局,羅蘭貝格,中金公司研究部

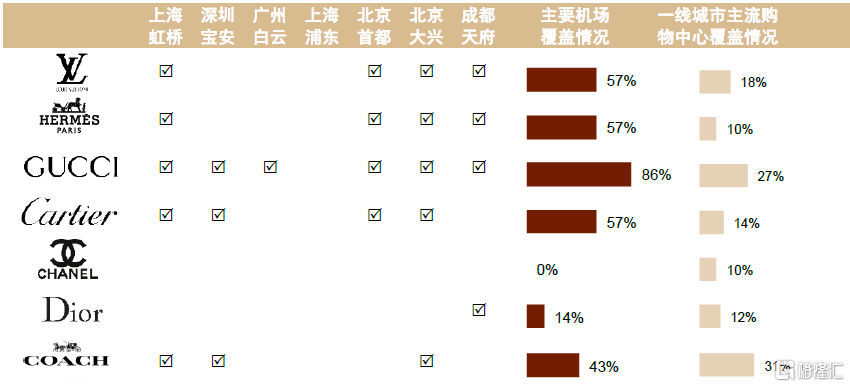

機場商業消費特點:時間短、客單高、目的性強。由於客流消費時間有限,機場商業大類中幾乎不存在消耗時間較長的休閒娛樂類業態(如電影、親子、美容美髮類),購物、餐飲、休閒娛樂類佔比分別為68%、32%、0%(vs 一線城市主流購物中心佔比分別為45%、26%、21%)。基於機場客羣的高購買力,機場消費品牌體現出一定的高端性,在一線城市機場商鋪中,奢侈品牌業態佔比為9%,高於一線城市主流購物中心比例(3%),頂級奢侈品牌中除Chanel外,機場覆蓋情況也均好於一線城市主流購物中心。此外,基於消費者以旅遊、出行為目的的訴求,我們發現機場特產/禮品類、超市/便利/食品類商鋪佔比亦較高。

圖表:一線城市主流購物中心與一線城市樞紐機場的業態分佈比較

注:2022年6月數據 資料來源:大眾點評、公司官網、中金公司研究部

圖表:主要樞紐機場與一線城市購物中心奢侈品覆蓋情況

資料來源:公司官網、大眾點評、中金公司研究部

頂奢為何加快機場有税佈局?

我們發現近年來頂奢品牌正在加快佈局機場渠道。

國內:自2019年9月以來,LV陸續在我國大興、虹橋、首都及天府機場開設精品有税門店,根據Moodie Davitt,LV計劃在2022年底之前在中國開設6家機場門店[1];根據白雲機場1H22中期業績會公吿,公司已與多個奢侈品品牌達成合作意向,部分商鋪有望於2022年內營業,根據國家企業信用信息公示系統,我們發現LV、GUCCI、Tiffany均已註冊地址位於白雲機場的分公司。

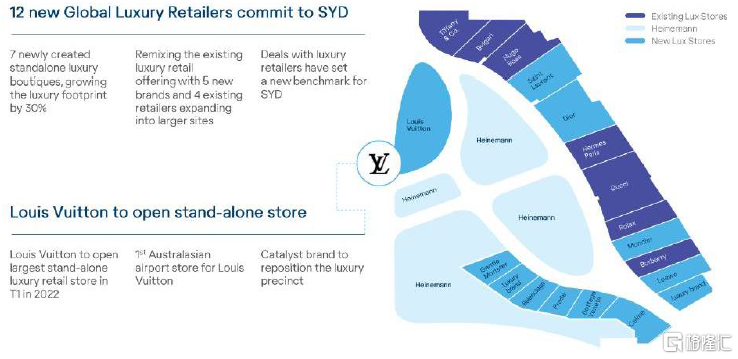

海外:疫情前,根據開雲集團年報,YSL 2019年淨增的28家門店中,一半為機場店;Bottega Veneta當年淨增的13家門店中,亦有較多的機場。疫情後這一趨勢有所提速,例如根據悉尼機場公吿,2022年機場將新開包括LV在內的12家奢侈品門店;王權免税(King Power)於2022年4月在泰國素萬納普機場引入LV和Chanel;迪拜機場於2021年引入LV在中東的第一家旅遊零售門店,多哈機場則於2022年8月再引入一家LV精品店。LV在2021年退出了大量韓國市內門店,但仁川機場T1店保留,品牌同時希望2023年前在仁川T2開設第二家門店,Chanel則於2021年10月新開設仁川機場T1精品店,並計劃將旅遊零售業務集中在首爾市中心和機場業務[2]。

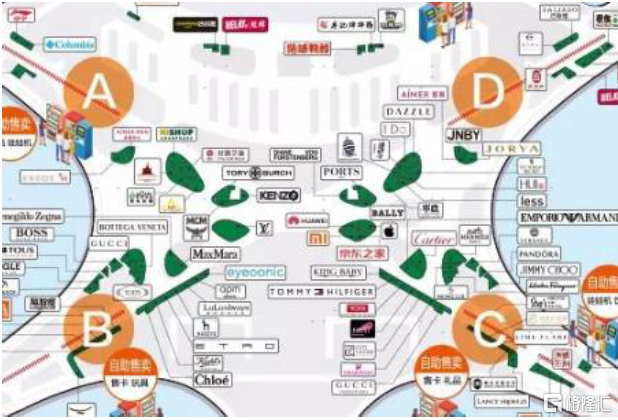

圖表:虹橋機場一線品牌大道佈局

資料來源:Moodie Davitt,中金公司研究部

圖表:大興機場中心區域的商業佈局

資料來源:北京本地寶、中金公司研究部

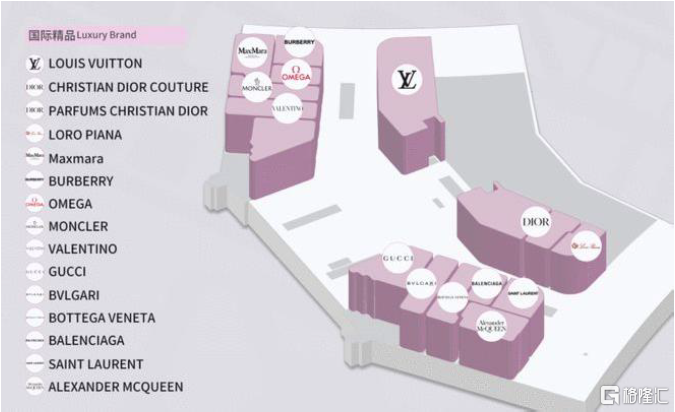

圖表:天府機場T2航站樓錦奢匯

資料來源:華麗志、中金公司研究部

圖表:悉尼機場T1將在2022年迎來包括LV、YSL、Dior、Prada在內的多家奢侈品牌

資料來源:公司公吿、中金公司研究部

在研究奢侈品為何加快機場渠道佈局前,我們先來了解何為奢侈品以及其主要買家。根據中金奢侈品組的觀點,奢侈品可以高價出售,是因為人們認為它們是珍貴而不是昂貴的:其基於製作持久物品的簡單理念,同時滿足了消費者心理需求,可以緩解人們對自己身份的不安全感。奢侈品的核心在於稀缺性和自我定位,主要特徵在於價格紀律性和供應紀律性,也即在品牌塑造成功的情況下,定價越高,稀缺度越強,需求反而會更高。

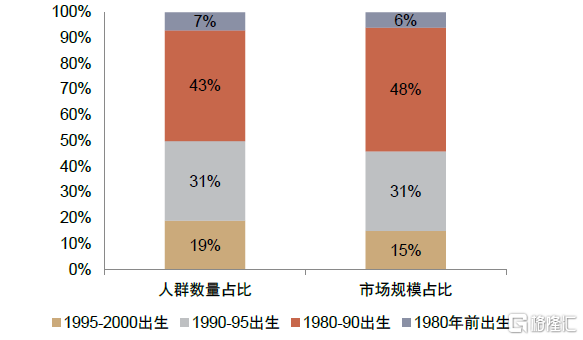

頂奢品消費者畫像:年齡上看,千禧一代仍然是主要消費者,但開始向Z世代轉型;財富分佈上看,頭部客羣貢獻大部分盈利;根據騰訊TMI及波士頓諮詢,城市上看,約7成的消費人羣集中於一二線城市,且疫情後更為集中。

圖表:供應紀律性:這是留住和獎勵忠實顧客的一種方式,累計進行了大量購買的顧客可優先獲得明星產品;

也是提升品牌整體形象調動消費者興趣的絕佳推廣機會

資料來源:Moodie Davitt,中金公司研究部

圖表:價格紀律性:在既定感知下,如果一個品牌隨着時間的推移逐漸提價,則其會強化消費者“物有所值”心理

資料來源:Moodie Davitt,luxefront,中金公司研究部

圖表:中國奢侈品消費年齡層分佈(2021)

資料來源:Vogue Business, TMI x BCG, 中金公司研究部

圖表:中國奢侈品消費的地域分佈:疫情後加速向一二線城市集中

資料來源:TMI x BCG,中金公司研究部

我們認為頂奢品牌加快佈局(中國)機場背後是中國加快消費迴流、奢侈品開始從“攻城略地”轉向“精耕細作”、以及機場引入商業模式的轉變。

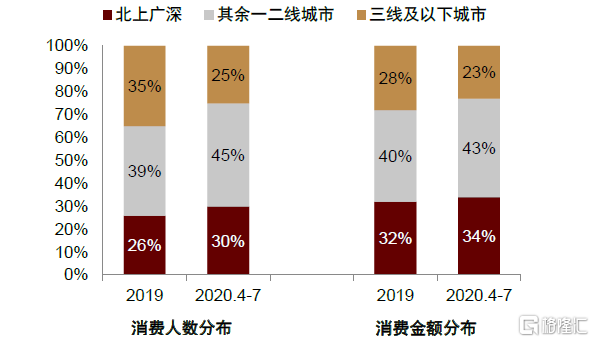

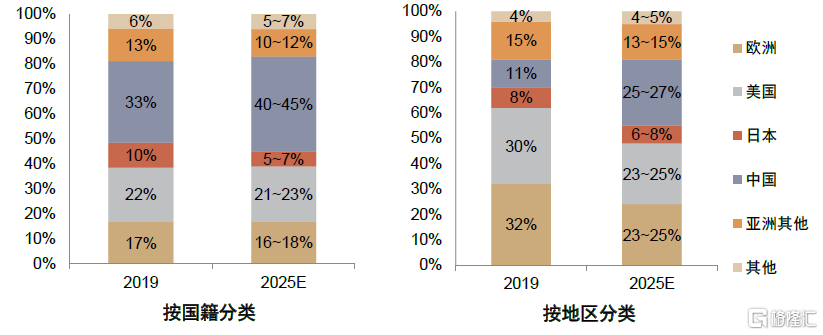

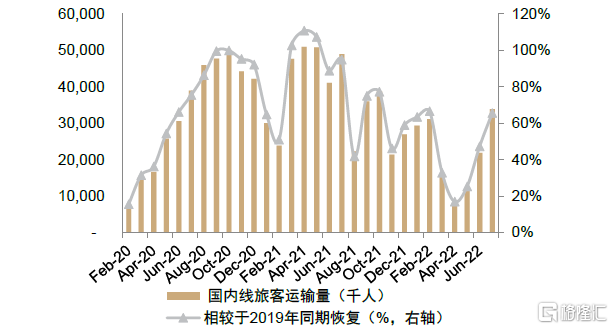

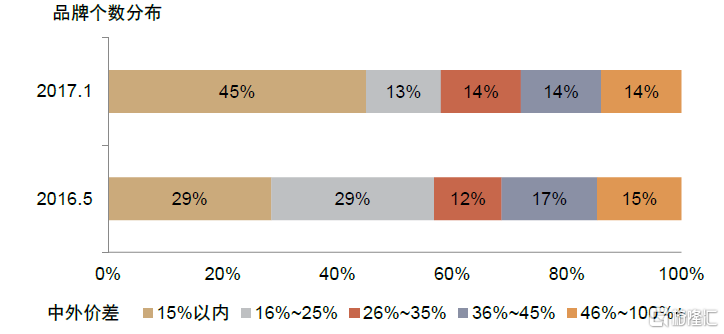

中國奢侈品消費迴流。短期看,疫情以來國際出遊表現持續低迷,相較而言國內遊雖隨疫而動,但整體恢復程度遠好於國際,且疫情影響較小時較2019同期可實現高個位數複合增長;長期看,隨着中國持續地降低關税消費税以及部分品牌協同定價的策略,海內外奢侈品價格差異逐步縮小。在此背景下,我們認為目標客羣過去在海外購置奢侈品的場景正逐步向國內有税轉換。

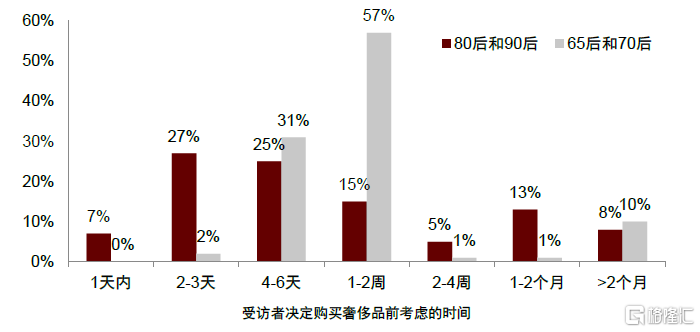

機場有税廳為目標消費者的主要光顧場所之一。我們認為奢侈品消費者光顧較多的重奢購物中心及機場為品牌入駐首選。根據胡潤研究院,旅遊為2022年國內高淨值人羣第二青睞的娛樂方式,而當人們旅遊時,他們的心情很好,良好的心情可能有助於增加消費水平(據Elaine Sherman等1997年發表的論文)。此外,我們認為年輕一代在奢侈品消費時快速決策的習慣也有助於規避機場消費時間短的缺點,根據麥肯錫的調查,半數80/90後在抵達門店前就已非常清楚自己想要購買的產品,因為他們早就被社交媒體平台“種草”。

圖表:全球奢侈品消費按國籍和地區分類

資料來源:貝恩、中金公司研究部

圖表:國際航空出行低位徘徊

資料來源:民航局,中金公司研究部

圖表:國內航空出行需求修復情況相對較好

資料來源:民航局,中金公司研究部

圖表:Chanel等品牌自2015年開始推動協同定價,部分奢侈品中外價差收窄

資料來源:財新、中金公司研究部

圖表:受社交媒體的影響,越年輕的消費者做出購買決定的速度越快

資料來源:麥肯錫、中金公司研究部

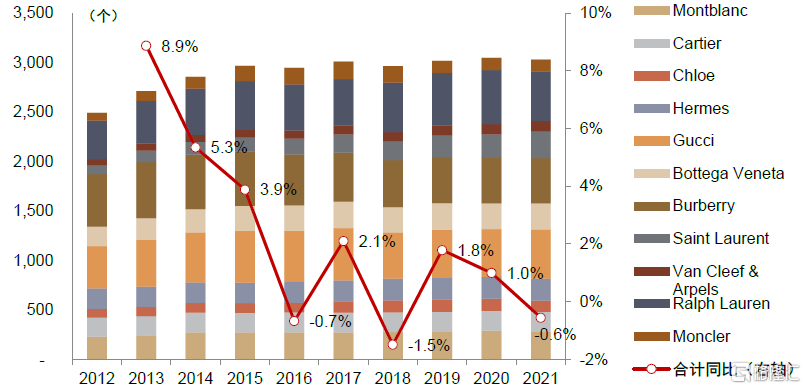

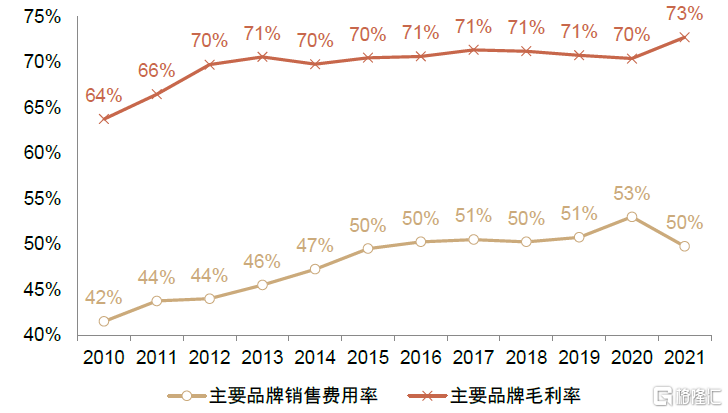

品牌方進入門店調整期,高坪效、強廣吿效應的機場店或逐步受到青睞。根據中金奢侈品組的觀察,過去五年中大多數奢侈品牌實體店的淨開店數增長明顯放緩,這標誌着由門店網絡擴張驅動增長的時代已經結束,行業已經進入依靠提高門店效率推動增長的階段。同時相較於傳統品牌,憑藉強大的品牌價值和缺乏彈性的價格需求曲線,奢侈品毛利率高,但為保證目標消費者的品牌認知和購物體驗,銷售費用率亦較高。近年來奢侈品牌在保持高毛利的同時,銷售費用率逐漸提升,意味着其客户搜尋及匹配成本愈來愈高。我們認為機場門店憑藉高坪效(一般品牌在機場的坪效為市內的2.5倍)以及自帶的強廣吿效應,或為奢侈品品牌“精耕細作”階段的首選之一。

圖表:奢侈品全球開店節奏已呈現放緩趨勢

資料來源:公司公吿、彭博資訊、中金公司研究部

圖表:奢侈品普遍高毛利、高銷售費用率,且銷售費用率近年來呈走高趨勢

注:主要品牌包括Prada、Moncler、LVMH、Burberry 資料來源:公司公吿、彭博資訊、中金公司研究部

機場商業從招投標模式向直接對接洽談轉變。國內機場過去多采用招投標的模式引入商業品牌,而頂奢品牌卻較少參與公開競標。我們發現近年來更多機場開始以直接洽談或聘請專業第三方的方式進行品牌引入,疫情以來轉變更快,這或將更有助於頂奢進駐。例如回顧發展較早的虹橋機場“一線品牌大道”歷史,2013年機場方首次在國內倡導直接與品牌合作模式,採用“走出去,引進來”主動推介[3];疫情以來,虹橋機場商業團隊主動接洽各奢侈品集團,提升直營比例,並協助品牌方進行裝修準備工作[4]。深圳機場則於2020年聘請第一太平洋戴維斯作為衞星廳獨家招商代理委託[5],後者成功為機場引入了Gucci、Omega、Burberry、Bottega Veneta、Saint Laurent、Balenciaga、Qeelin、Jimmy Choo 等奢侈品牌。

奢侈品入駐可為機場帶來多少利潤空間?

我們按坪效、面積、扣點來看奢侈品牌進駐對於機場的影響。

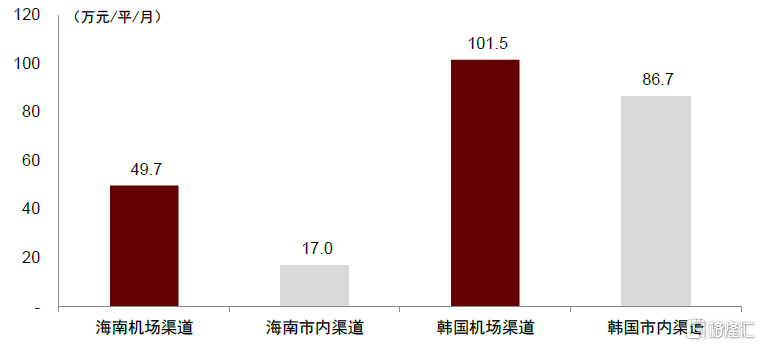

坪效:我們預期機場門店坪效或較市內店高出一倍左右,達到40萬元/平/年。從部分有税品牌、海南離島免税市場及韓國免税市場看,機場店坪效分別為市內店的2.5、2.9、1.2倍。根據Ladymax、聯商網、贏商網、Sybarite及Kering,我們估計奢侈品牌市內店平均坪效或在約20萬元/平/年,頭部品牌坪效或在50萬元/平/年:面積1500-2000平的LV恆隆廣場、IFC門店月銷售額在10億-15億元,對應坪效76萬元/平/年;另一頭部品牌GUCCI 2018年時全球平均坪效約30萬元/平;北京奢侈品商城SKP整體坪效約15萬元/平/年(刨除一般零售業態後坪效或高於此)。據此,我們估計機場奢侈品門店坪效或約為40萬元/平/年(頭部100萬元/平/年),顯著高於當前機場有税普遍約5萬元/平/年的坪效。

圖表:海南離島免税及韓國免税不同渠道的坪效

注:海南免税為2021年數據,韓國免税為2018年數據

資料來源:Moodie Davitt,Duty Free News International,TR business,人民網,中金公司研究部

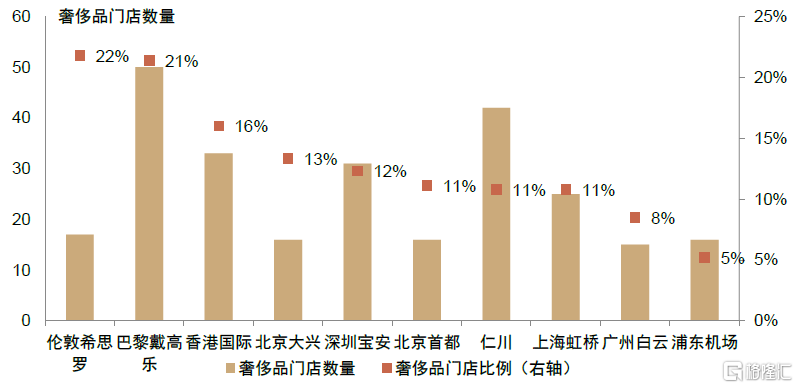

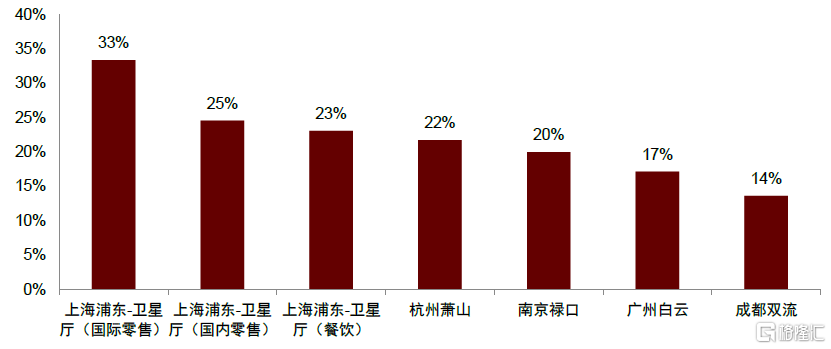

面積:單店面積小,整體或有翻倍以上空間。根據贏商網以及我們現場觀察的情況,一般機場奢侈品門店單店面積在200-400平,小於市內店面積(一般在500~2000平),以此計算,我們估計奢侈品單店或可為機場帶來0.7-1.4億元增量銷售額,LV等頭部奢侈品牌則可帶來1.9~3.8億元的銷售額增量。從機場整體看,我們發現海外主要樞紐機場奢侈品門店數量平均在36個,佔整體門店數的17%,而國內一線城市機場平均則不足20家,佔比10%,若未來可引進10家頂奢門店(包括3家頭部品牌),則可帶來11-21億元的銷售額增量。

圖表:國內外機場奢侈品門店數量及佔比

資料來源:機場官網,中金公司研究部

扣點:我們估計頂奢門店平均扣點低於一般商業,或在10%~15%。從主要機場近年來招投標情況看,有税商業平均扣點約為22%,考慮到奢侈品牌相較於傳統品牌的議價能力更強,我們估計頂奢品牌扣點或相對較低。若按10%~15%的扣點計算,有望為機場帶來1.1-3.2億元的租金增量。

圖表:國內主要機場有税商業扣點

資料來源:機場官網,政府採招網,中金公司研究部

已有案例也驗證了奢侈品大牌入駐的效益:虹橋機場公開表示[6],大牌雲集的品牌效應帶來了規模經營效益的持續遞增,截至2021年9月,一線品牌大道的營業額相比2019年上漲91%。我們認為,對於原先奢侈品有税商業基礎相對薄弱,且利潤水平相對較低的機場,品牌進駐對於業績有更大的提振作用,按上述假設情形,我們預計奢侈品進駐可增厚白雲機場2024E淨利潤5%~16%。

傳統商業業態是否有改善空間?

除頂奢入駐外,我們認為機場有税商業亦存在提升空間,主要來自業態優化、引入方式優化及商業動線優化。

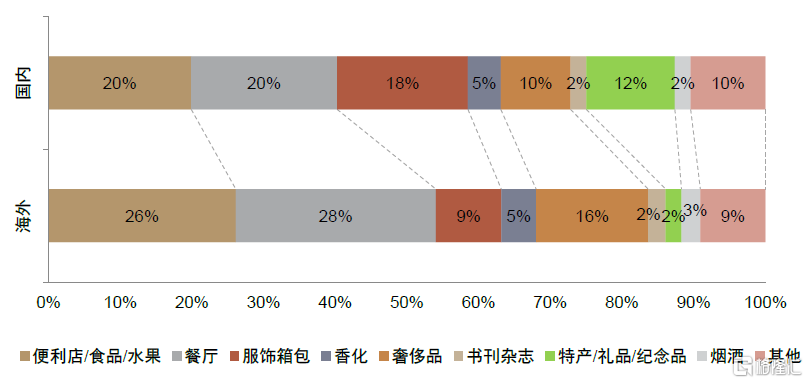

業態改善:與海外機場相比,國內一線城市機場餐飲比例較低(20% vs海外28%),我們認為這與部分海外樞紐機場國際線佔比高且承擔國際中轉功能,旅客停留時間較長有關,但國內機場餐飲業態仍有一定提升空間,尤其在疫情下部分航司減少飛機餐飲配置的情況下。此外,國內非奢侈品類服飾箱包以及特產禮品類業態佔比較高(分別為18%、12%,vs海外9%、2%),我們認為或存在一定調整優化空間。

品牌引入模式優化:我們認為國內傳統機場所採取的招投標模式或易導致“價高者得”(例如根據我們的統計,2017年白雲機場T2的43個招投標項目中,約一半的子包最後都由扣點出價最高的競標者獲得),而中標者並非擁有最好的經營能力,導致機場商業銷售額無法提升,或後續產生退租等問題。我們認為招商中引入更多洽談制度或有助於知名品牌的入駐。

商業動線設計:我們認為部分機場商業資源佈局與旅客停留時長存在錯配,包括由於設計問題導致旅客在進入機場早期被提前分流,商户曝光度小等。除進行商業改造外,我們認為主動匹配商户與旅客亦可帶來消費的提升,例如根據既有的商業資源佈局及不同航線旅客的購買力調整旅客登機口等。

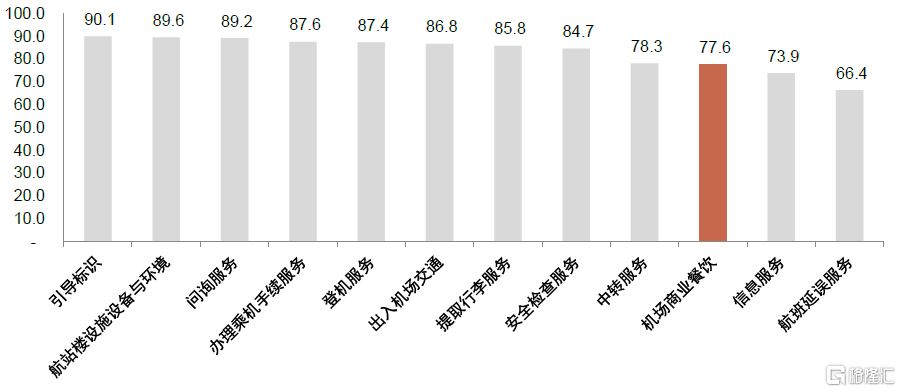

圖表:國內旅客吞吐量千萬級機場服務滿意度統計:商業餐飲滿意度偏低,並未最大程度激發旅客購買慾望

資料來源:民航局,中金公司研究部

圖表:國內一線機場與海外機場商業分佈對比(2022年6月,按門店數目)

資料來源:機場官網,中金公司研究部