本文來自格隆匯專欄:國君宏觀董琦,作者:國君宏觀董琦團隊

導讀

9月FOMC會議在終端利率預測、經濟下行容忍度、年內加息空間方面的超鷹派表態,超出市場預期。預計在通脹高粘性下,美聯儲年內再加息125BP可能性較大,強美元持續,美債短期依然震盪向上,人民幣匯率貶值壓力未解。但另一方面,衰退預期同步發酵,走入四季度中後期雖然鷹派動作持續,但超鷹派預期的不確定性會開始降温,美債長端利率或逐漸下行,資本流出對國內市場的影響逐漸減弱。

摘要

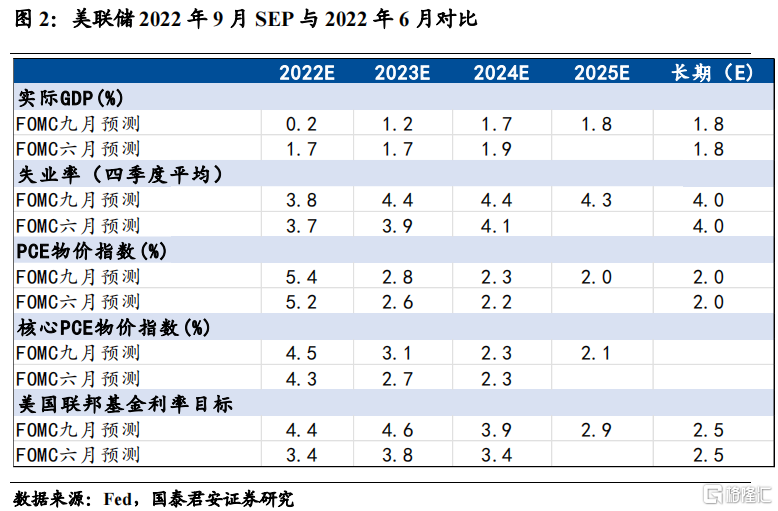

1、美聯儲9月FOMC會議宣佈加息75BP,基本符合市場預期,一方面8月通脹超預期,另一方面本次加息前美聯儲官員表態邊際趨鷹,從而市場對本次加息75BP已逐漸形成充分預期,美國“滯脹”特徵也在進一步發酵。但三方面的超預期顯示美聯儲本次會議整體定調趨鷹:一是美聯儲預測加息的終端利率區間在4.5%-4.75%,略高於市場預期的4.0%-4.5%大區間;二是對於經濟下行表現出更強的容忍度,可以放棄軟着陸以對抗通脹;三是年內加息大概率仍有125BP空間,比市場此前預期更偏鷹派。

2、四季度美國通脹回落趨勢確定,因此聯儲鷹派加息動作的不確定性會伴隨通脹和經濟運行逐漸下降。當前緊張的勞動力市場將繼續支撐通脹高粘性,美聯儲可能“故意”將終端利率上調至略高於市場預期,以保持金融條件的持續收緊,顯示美聯儲打壓通脹的決心。反過來,如果美聯儲完全符合市場預期,則可能被市場解讀為“靴子落地”或“風險釋放”,進而引發金融條件放鬆,使得貨幣政策傳導效率下降,加大抑制通脹的難度,同時提升經濟衰退的風險。

3、預計10年期美債收益率不存在大幅上衝的基礎,短期震盪,但四季度後隨着美國經濟走弱和通脹下行將逐步下行。一是經濟衰退預期將對10年期美債收益率的上行逐漸構成壓制;二是目前“通脹頂”和“加息頂”相較6月份更清晰,未來的確定性會進一步提升;三是鮑威爾“不宜過早降息”已經被市場消化,在超鷹表態下,10年期美債收益率短期震盪,但大幅上衝的可能不高。

4、強美元短期依然會持續,人民幣匯率仍有貶值壓力,但大幅貶值風險不高。後續人民幣匯率趨貶主要源於三個原因:第一,美聯儲激進加息下,美元指數仍有上衝動力;第二,我國出口在歐美衰退預期發酵下,外部需求走弱導致出口將趨勢性下滑,年底同比增速有轉負風險,出口下行將持續衝擊人民幣匯率;第三,美中通脹差相對收窄,從而從名義匯率角度驅動人民幣貶值。預計後續在趨貶過程中將有進一步的政策干預,避免貶值過快和幅度過大。

5、美聯儲激進加息下我國資本外流對股債市場的影響在邊際減弱。本輪美聯儲加息週期我國資本市場資金外流嚴重,但是2022年3月份之後外流幅度整體趨緩,債券市場資本流出更嚴重,股票市場較為緩和且邊際影響降低。伴隨美聯儲加息預期見頂的確定性逐漸增加,四季度後期隨着美國衰退交易升温,我國資本市場資金流出將進一步趨緩,資金流出對我國資本市場的邊際影響進一步下降。

北京時間9月22日,美聯儲發佈9月份FOMC聲明,決定提高聯邦基金目標利率範圍75BP至3.0%-3.25%,縮錶行動繼續按此前計劃執行,基本符合市場預期。美聯儲在經濟預測中下調了2022年及往後經濟增長預期,並提高了通脹預期。在“滯脹”特徵進一步發酵下,聯儲年內和長期加息表態進一步偏鷹,預計年內可能繼續加息125BP,本輪加息終端利率區間達到4.5%-4.75%,同時美聯儲對經濟下行表現更大容忍度,整體表態進一步趨鷹。激進加息表態下,美國衰退預期進一步強化,美債長端利率短期交易緊縮預期保持高位震盪,後續大概率在衰退交易下趨於下行。強美元短期依然會持續,人民幣匯率仍有貶值壓力,但美聯儲激進加息下我國資本外流對股債市場的影響在邊際減弱。

1. 美聯儲表態繼續偏鷹

加息終端利率超預期

“滯脹”進一步發酵

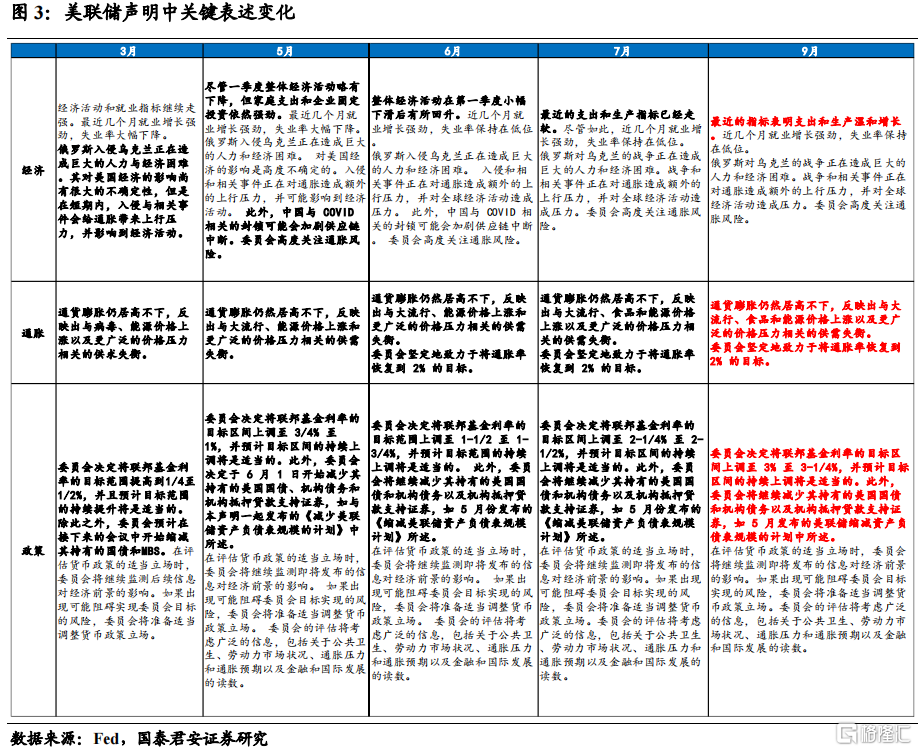

美聯儲9月FOMC會議宣佈加息75BP基本符合市場預期。一方面,2022年8月美國CPI通脹達到8.3%,雖然相較於7月的8.5%進一步回落,但高於市場預期的8.1%,9月FOMC會議的加息預期不斷提升,截至加息之前,聯邦基金利率期貨市場反映本次會議加息75BP的預期達到80%左右,加息100BP的預期為20%左右;另一方面,從美聯儲官員表態的指引來看,對於9月份繼續加息75BP已有提及,並且整體表態邊際趨鷹,從而讓市場形成較為充分的預期。

本次FOMC會議聲明、經濟預測(SEP)和新聞發佈會中,美聯儲進一步下調了2022年和後續經濟增速預測,並上修通脹預期,美國經濟“滯脹”特徵進一步發酵,基本符合預期,相對超預期的點主要在於:

1、美聯儲預測加息的終端利率在4.6%,即4.5%-4.75%的區間,相較於市場預期的4.0%-4.5%大區間,略有超預期,加息總體幅度上更鷹;

2、鮑威爾在新聞發佈會中對經濟下行表現了更大的容忍度,其認為同時實現軟着陸和恢復物價穩定是個巨大的挑戰,後續極有可能出現一段時間低增長,同時伴隨失業率的上升,軟着陸的可能性降低,但是即使如此,仍需要堅持將通脹降至2%的目標,因為未能恢復價格穩定意味着更大的痛苦;

3、2022年內大概率仍有125BP的加息空間,在年內加息問題上,鮑威爾提起繼續加息125BP和100BP均大有人在,從美聯儲點陣圖中可看到,年內加息125BP或100BP僅有一票之差,雖然鮑威爾未給出明確的指引,但是其提起要更快地達到限制性的聯邦基金利率水平,並認為當前的聯邦基金利率路徑是合理的,而從點陣圖來看,2022年內仍有125BP加息空間,預計後續大概率11月加息75BP,12月加息50BP,比市場此前預期更偏鷹派。

短期加息、終端利率和經濟下行容忍度方面的超預期,顯示美聯儲整體趨鷹的方向確定,這與傑克遜霍爾會議上鮑威爾強調的壓制通脹預期、不宜過早放鬆政策相一致。總體來説,雖然鮑威爾在新聞發佈會上提及通脹似乎得到了很好的控制,讓市場產生了短期的偏鴿幻覺,但從其總體表態來説,更多地是在模糊化前瞻性指引,讓市場更多地相信加息的速度取決於未來的數據,而不是固定的路徑,為未來預留了更多的操作空間,以便於更靈活地進行預期引導。但是目前通脹仍處在高位,為進一步壓制通脹預期,其總體和最終的表態均趨鷹。

2. 預計四季度聯儲鷹派加息的不確定性會逐漸下降

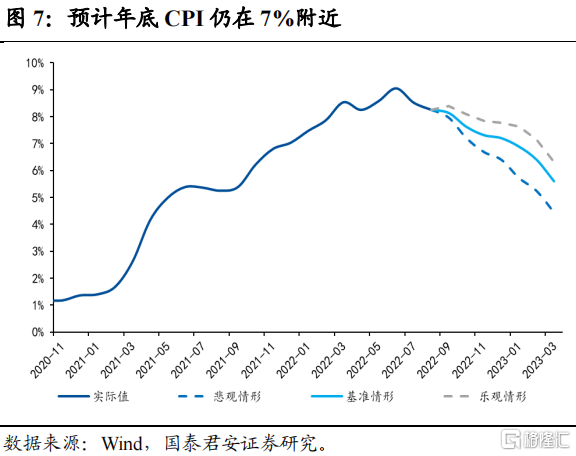

緊張的勞動力市場將繼續支撐通脹高粘性,預計年底CPI仍在7%附近。核心服務(佔比56%)價格本身粘性就較強,同時受“工資-通脹”鏈條相互支撐、疫後服務業持續修復等影響,預計放緩速度較為緩慢,成為通脹粘性的最大來源,通脹下行斜率取決於勞動力市場和經濟的走弱速度。8月美國勞動參與率和失業率出現回升,勞動力市場緊張狀況邊際緩解,但當前勞動力市場仍有520萬的缺口,在職位空缺率仍處於高位的背景下,失業率短期內仍缺乏大幅上升的基礎,勞動力市場整體仍然處於較緊張狀態,工資仍有較大上漲壓力,使得核心通脹,尤其是核心服務通脹保持高粘性。

美聯儲可能“故意”超預期上調終端利率,預計四季度聯儲鷹派加息的不確定性會伴隨通脹和經濟運行逐漸下降。我們在9月14日《核心通脹仍顯示高粘性》中曾提示,美聯儲不僅在乎通脹的趨勢,還在乎高通脹的持續時間,8月通脹數據顯示出的高粘性,可能也是美聯儲上調終端利率的主要原因。但是美聯儲可能“故意”將終端利率上調至略高於市場預期,以保持金融條件的持續收緊,顯示美聯儲在打壓通脹上的決心。反過來,如果美聯儲完全符合市場預期,則可能被市場解讀為“靴子落地”或“風險釋放”,進而引發金融條件的放鬆,使得貨幣政策的傳導效率下降,加大抑制通脹的難度,同時提升經濟衰退的風險。預計到四季度,隨着通脹回落趨勢確定,以及美國經濟動能進一步下行,美聯儲鷹派加息的不確定性逐漸下降。

3. 美債長端利率不存在大幅上衝的基礎

預計四季度後趨於下行

預計10年期美債收益率不存在繼續大幅上衝的基礎,短期震盪,四季度之後將在經濟走弱和通脹下行的背景下,逐步下行:

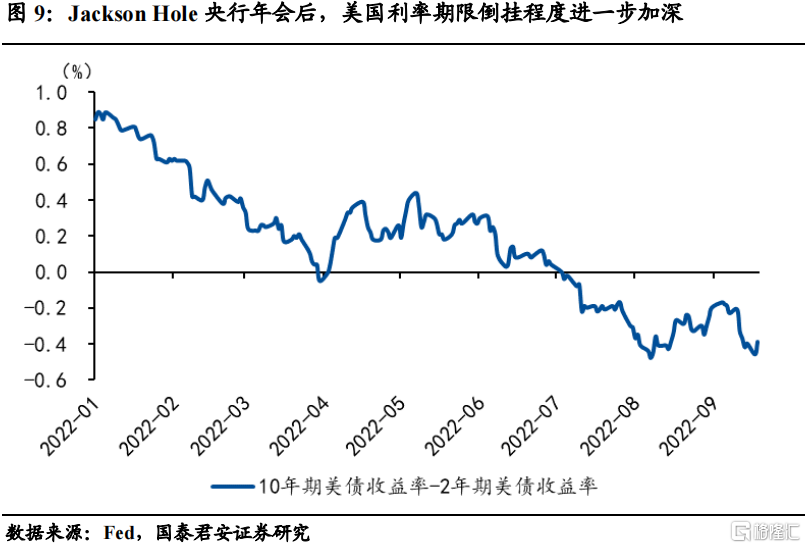

1、經濟衰退預期將對10年期美債收益率的上行逐漸構成壓制。美國經濟衰退預期錨定在加息預期之上,加息預期越高,經濟衰退預期越高。Jackson Hole會議中鮑威爾“不宜過早降息”的言論,已經在較大程度上提高了經濟衰退的預期,使得利率倒掛程度進一步加深,而本次議息會議超預期上調終端利率,失業率預期也被大幅上調,同時鮑威爾在新聞發佈會上也表示“軟着陸將變得非常具有挑戰性”,均説明經濟衰退的預期在不斷強化,對長端利率上行構成持續壓制,這種壓制作用可能與短端利率上升對長端利率的抬升作用相當,當前階段,前者的作用甚至可能強於後者。

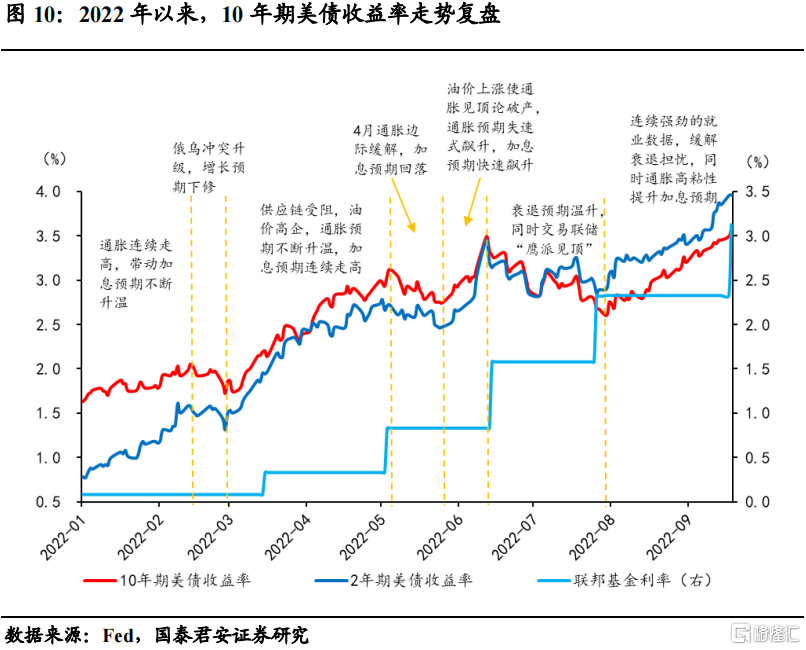

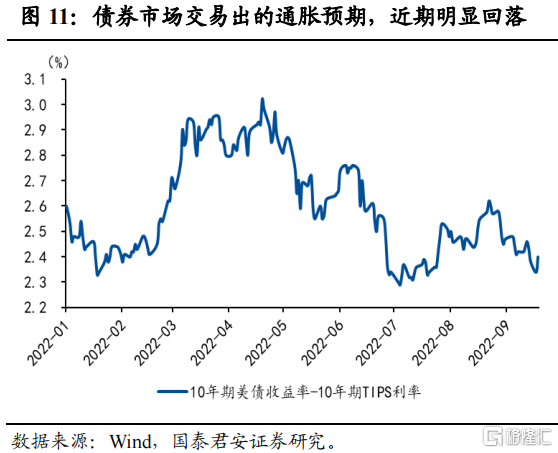

2、覆盤6月中旬10年期美債收益率觸及3.5%,發現有兩個“看不到”特徵。第一是當時油價快速上漲,使得“通脹見頂論”破產,通脹預期“失速式”飆升,“看不到通脹的頂在哪”。第二是通脹預期的飆升帶來加息預期的飆升,甚至一度出現加息100BP的“鬼故事”,“看不到加息的頂在哪”。兩個“看不到”使得市場陷入短期恐慌,將美債收益率推升至3.5%。回顧8月份以來10年期美債收益率的上行,8月通脹雖然顯示出高粘性,但通脹預期並沒有失控,反而是在回落,另一方面,單次加息100BP的可能性已經非常小,單次最高加息75BP已經大概率是“頂”,因此無論是從通脹預期角度,還是從單次加息“頂”的角度,本輪10年期美債收益率上行均沒有出現6月份的兩個“看不到”,市場並沒有陷入短期恐慌。

3、本輪10年期美債收益率略高於6月高點,主要由於鮑威爾的“不宜過早降息”和短端利率的上行,但目前“不宜過早降息”已經基本被市場消化,10年期美債收益率不存在繼續大幅上衝的基礎,短期高位震盪,四季度之後將在經濟走弱和通脹下行的背景下,逐步下行。

4. 強美元短期持續

人民幣匯率仍有貶值壓力

美聯儲激進加息和出口下行影響下,人民幣匯率仍有貶值壓力。美聯儲的偏鷹表態導致美元繼續走強,美元指數出現跳升,從美東時間9月21日00:00的110.240升至14:01的111.488,短期上行了1.248個單位,同期人民幣匯率趨貶,美元兑離岸人民幣匯率創造7.0795的高點。後續人民幣匯率仍有趨貶壓力:第一,美聯儲激進加息下,美元指數仍有上衝動力,強美元短期持續;第二,我國出口在歐美衰退預期發酵下,外部需求走弱導致出口將趨勢性下滑,年底同比增速有轉負風險,出口下行將持續衝擊人民幣匯率;第三,美中通脹差相對收窄,美國通脹漸趨下行,中國通脹整體上行,從而從名義匯率角度驅動人民幣貶值。所以,我們預期後續人民幣仍有貶值壓力,但大幅貶值風險不高。預計後續在趨貶過程中將有進一步的政策干預,如進一步降低外匯存款準備金率、逆週期因子使用、窗口指導、加強資本跨境流動監管、發行離岸央票或離岸人民幣債券等。

5. 美聯儲激進加息下我國資本外流對股債市場的影響均在邊際減弱

本輪美聯儲加息週期我國資本市場資金外流嚴重,但是2022年3月份之後外流幅度整體趨緩。本輪美聯儲加息下美債收益率快速上行並屢創新高,導致中美利差持續下行,中美利率倒掛加劇,資本從中國外流明顯。從證券投資的境內銀行代客涉外收付款差額來看,其反映了股債市場資本淨流入的情況,相應地,負值表示資本淨流出,在2015年之前基本維持每月小幅流入的態勢,2015至2018年美聯儲加息週期下每月資本小幅淨流出,2018年之後我國證券投資類資本流動幅度加劇,但在2018年至2021年整體上以資本淨流入為主,2022年2月以來,證券投資類資本淨流出加劇,3月達到單月淨流出的高峯(413.73億美元),此後流出幅度邊際趨緩,但是截至8月,仍舊維持淨流出態勢,並且從歷史上來看,單月淨流出的幅度並不小,8月份流出132.48億美元,2022年2-8月合計證券類資本淨流出達到1557.14億美元。

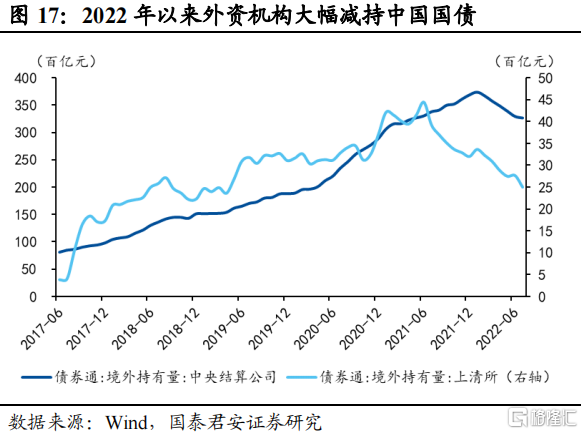

分市場來看,股債市場均有資本流出,債券市場資本流出更嚴重,股票市場較為緩和且邊際影響降低。從股債市場來看,債券市場整體資本流出較為嚴重,2022年之前外資機構通過債券通持有的人民幣債券基本不斷攀升,但2022年以來一路下行,包括中央結算公司和上清算統計在內,外資機構持有人民幣債券從1月份的高點40697億元,下行至7月份的35110億元,減持幅度達到5587億元。從股票市場來看,我們以(陸股通買入成交淨額-港股通買入成交淨額)衡量陸港通的資本淨流入,可以發現2022年3月股票市場資本淨流出達到高峯,但是相較於2020年3月和2021年1月的資本流出仍有一定差距,並且2022年3月份之後資本流出開始趨緩,其中6月陸股通淨流入337.19億元,8月淨流入54.78億元,合計來看,2022年3-8月總淨流出為999.06億元,股票市場總體流出較為緩和,並且邊際影響降低。

伴隨美聯儲加息預期見頂的確定性逐漸增加,2022年四季度後美債長端利率在衰退交易下的相對下行,我國資本市場資金流出將進一步趨緩,資金流出對我國資本市場的邊際影響進一步下降。當前股票市場的資金流出已經逐漸減小,並相對轉為流入,從陸港通來看,2022年6月和8月分別淨流入337.19億元和54.68億元,7月流出228.36億元,股票市場資金流動仍有波動,但是流出幅度已經大幅趨緩,預計後續股票市場資本流出不會進一步擴大,資本流出對我國股票市場的衝擊逐漸降低。債券市場上外資減持量也在邊際下降,2022年3月份減持高點達到1125億元,後續一路下行,7月份單月減持降至546億元,預計後續減持量將進一步下降。整體來看,資本市場外資流出將進一步趨緩,資本流出對股債市場的衝擊都將不斷下降。