本文來自格隆匯專欄:錦緞,作者:愚老頭

美國當地時間2021年8月9日,一家名叫“是德科技”的測量儀器公司收到了一筆660萬美元的罰單,因為未經授權向中國、俄羅斯出口了“雷達軟件和設備”。

根據公開報道,出問題的是一款多發射器場景生產器,可以用來“模擬電子戰的形式以及建模”。

這是一則特別容易被忽略的新聞,但卻恰到好處的投射了電子測量儀器行業的尷尬處境。

所謂工欲善其事,必先利其器。工業發展水平的高低,從行業所使用的工具以及儀器儀表上就可以很明顯的體現出來。中國電子通信行業發展水平的高低,最直接的體現還是電子測量儀器行業的水準。

是德科技總部美國加州聖羅莎,雖然名聲不顯,但卻是世界電子測量行業的龍頭,代表了業內最高水平。他的存在,也是整個歐美髮達國家在電子和通信領域長期處於統治地位的象徵。

是德科技被處罰,給中國的電子以及通信行業敲響了警鐘,同時也為中國電子測量儀器行業注入了一劑強心針。

這幾年我們也發現,被列入實體清單的名不見經傳的中國小公司越來越多,牽扯的範圍也越來越廣。

癩蛤蟆趴在腳面上,不咬人,膈應人。這就是市場對這些制裁動作的反應。

這是一種非常高級的情緒,類似於我們對三高的擔憂。這表明我們的產業升級正式進入到了深水區,以前我們連游泳都不會,水深水淺當然不是考慮的事情。

對於種種限制,包括現在的光刻機、EDA,用一句中二的話來形容,那些殺不死你的,只會讓你更強大。無論現在我們看上去差距大的多麼讓人絕望,事後會證明,這不過是一個小土丘而已。

可飯終究還是要一口一口吃的,現實主義沒有未來,理想主義活不過今天。

我們今天要講的電子測量儀器行業,就是這麼一個卡脖子行業。

01

關於電子測量儀器行業

所謂的電子測量儀器,顧名思義,就是利用電子技術進行測量的一類儀器。電子相關的行業,比如消費電子、通信,是現代大工業的產物,每一個終端產品的背後,是產業鏈上無數代工廠分化協作的結果,將這數量龐大的工廠連接起來的,是各式各樣的行業標準,我們用來衡量工廠生產出的最終產品是否符合標準的那把尺子,就是電子測量儀器。

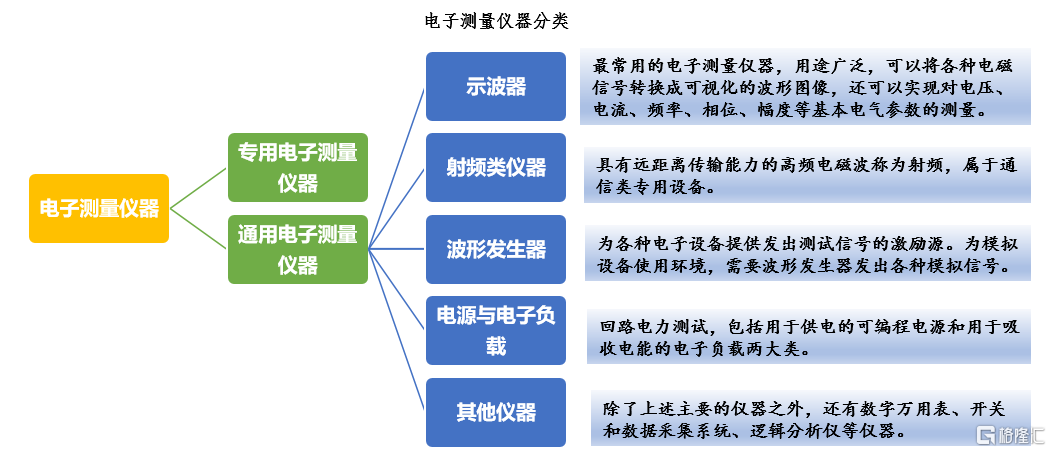

電子測量儀器可以分為專用電子測量儀器和通用電子測量儀器,市場以通用電子測量儀器為主。通用電子測量儀器主要包括示波器、射頻類儀器、波形發生器、電源與電子負載、其他儀器等。

對於非理工類從業人員來説,上面這些名詞非常的勸退,但是如果我們大概瞭解其中的原理,就會對這個行業有個相對清晰和宏觀的認知。

A股有一家蘋果鏈上市公司思林傑,在他日常公開的調研紀要中對電子測量儀器給出了一個比較通俗的解釋:“電子測量儀器的本質原理是將待測物理量轉化成電信號後,考察電信號的特徵。因此只要能夠抽象出轉化模型,將待測物理量用電信號表達,就能系統化的轉化為電信號測量問題。”

這其中説的待測物理量,無非就是我們常見的聲光電這些,從本質上講,聲光電都是波的某種形式。這些電子測量儀器,就是把聲光電這些波,用一個模型轉變成電信號,然後對這個電信號進行分析。這就涉及到兩個比較核心的芯片,一個是ADC(Analog-to-Digital Converter)芯片,這個芯片負責把外界的物理量變成電信號,另一個是DSP(Digital Signal Processing)芯片,這是一個邏輯芯片,你可以理解成mini版的CPU,負責分析這個電信號。

所以對一個電子測量儀器來説,核心就是怎麼把ADC和DSP這兩塊芯片整合起來,這就涉及到算法問題。我們知道本質上聲光電都是波,波在數學上核心的算法就是傅里葉分析,無非就是把一個亂七八糟的時間序列波拆成幾個波的組合,或者反過來把幾個波合成一個複雜的波形。由於待測物理量非常龐雜,涉及到的場景千變萬化,非常考驗算法調教能力,還真不是一個老闆找幾個工人買台設備焊塊板子就能成的,這就構成了這個行業相對較高的技術門檻。芯片加算法,構成了電子測量行業天然的護城河,而護城河是企業長期高盈利能力的來源。

電子測量儀器行業是一個特別容易出隱形冠軍,或者我們説專精特新的區域。這個行業的下游工業客户,就是我們常説的TO B,其採購行為的實質是對生產資料的投資,對於這些生產型企業來説,產品量產後生產資料的固定成本攤銷在每一個產品上就非常小,所以當製造業相對成熟的時候,工廠更願意採購性能穩定,維護成本低,但價格稍高的生產設備和工具。

一般來説,這種設備和工具類的隱形冠軍,技術穩定性高,競爭者少,長期躺平也過得很舒服,但天花板也清晰可見,市場規模相對較小,不容易做大,人力成本佔比較高,部分依靠大單生存的企業還可能存在現金流大起大落的問題。

長期看,電子測量儀器行業確實有這麼一個天花板,但對中國現在的電子測量行業來説,天花板是一個人長期吃飽喝足了才會考慮的問題,這個行業當下離温飽都還有很大的空間。

02

電子測量儀器行業的機會

關於電子測量儀器這個行業的體量,大部分的行業報吿的數據都來自於Frost&Sullivan,這是英國的一家諮詢公司,業內一般簡稱沙利文。

根據沙利文的《全球和中國電子測量儀器行業獨立市場研究報吿》,全球電子測量儀器的市場規模由2015年的100.95億美元增長到2019年的136.78億元人民幣,年均複合增長率6.3%,預計隨着5G商用化、新能源汽車市場佔有率的提升、信息通信和工業生產的發展,全球電子測量儀器行業市場規模將在2025年達到172.38億美元,年均複合增速為4.7%。

這邊報吿給出的中國市場的增速要高於全球市場。中國電子測量儀器市場從2015年到2020年以年均12.8%的複合增長率從26.29億美元擴張至48.08億美元,當然後續增速也會下降,到2025年,預計中國電子測量儀器的市場將增長至64.81億美元,期間年均複合增長率為6.2%。

如果未來五年行業增速只有6.2%,那我們就只能洗洗睡了,夢裏啥都有。

電子測量儀器的下游,主要是消費電子和通信,現在又加上已經爆發的新能源汽車市場。

消費電子沒什麼可説的,三大件智能手機、平板電腦、筆記本,這個行業過去幾年已經沒有見到像樣的創新了,冷飯翻來覆去的炒,也實在是難為電子行業研究員了。這個行業可能也就是5%-6%的年增速了。

通信行業市場總體很悲觀,2022年2季度主動公募持倉中通信行業的佔比已經降到不到1.5%。5G商用化這個事,確實要比大家想象的慢很多,至少大家感受範圍內,5G相對4G並沒有一個讓人眼前一亮的應用出現。但脱離了聚光燈之後,5G的應用尤其是最重要的物聯網確實是在踏踏實實的落地。

物聯網需求的增長最直接的體現是對模組的需求。根據A股物聯網模組龍頭移遠通信的半年報,公司上半年收入67個億,同比增速達到55%,單季度淨利潤也創了新高。

5G建設的高峯期在2022-2023年,也就是這兩年,這條信息高速公路建設完畢之後,就是上面的各類應用開花結果的時候,對相關的電子測量設備的需求也會迎來一個集中的爆發期。

而新能源汽車市場現在看可能是一個超預期的點。

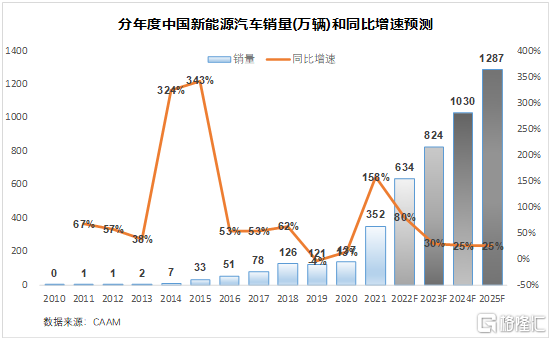

我們正在經歷一個新能源汽車大躍進的時代,比亞迪已經停售燃油車,海南2030年停售燃油車,長安汽車董事長朱華榮建議將國內停售燃油車納入日程。到2025年,新能源汽車保守估計的年均複合增長率都要在25%以上。

新能源汽車對電子測量儀器的需求主要體現在電源與電子載荷方面,這個市場邏輯上看應該是下游增速最快的市場,目前主要的上市公司是北交所的同惠電子。

綜合考慮電子、通信和新能源汽車的需求,假設電子測量設備的需求增速與下游需求增速一致,電子測量設備的年需求大概率會在10%以上的水平增長。

行業需求之上還有一個更重要的因素,那就是國產替代的大趨勢。

這個邏輯是當前中國電子測量儀器行業最大的機會。電子測量儀器雖然單價高,但作為固定費用,攤到每一件產品的成本非常低,如果沒有外界的壓力,生產製造企業並沒有太多的動力去換用國產產品。

但在現在這種外貿條件下,國產化成了不得不去推的一件既成事實,這就給了電子測量儀器行業內的中國本土企業以巨大的市場空間。

這個空間有多大呢?

以示波器為例,2020年這個市場中國的總量大約在30億人民幣左右,其中2G頻率以上的中高端示波器大概佔到市場份額的70%左右,這一塊市場的國產化率基本上等於零。也就是説,只要你能做到同等的產品標準,這個市場你想要多少有多少。

A股示波器行業有兩家上市公司,普源精電和鼎陽科技,這兩家在中國市場的收入體量基本上就是1個億左右,銷售額的成長短時間內看不到天花板。

綜合行業基本情況和市場上各路專家的意見,對於A股這些電子測量儀器的小而散的上市公司,考慮行業增速疊加國產替代的空間,到2025年之前維持着年均30%的複合收入增速,應該是一個大概率的事件。

03

國產替代,雖遠必到

如果單看現狀,我們在電子測量儀器行業跟國際先進水平的差距,大到有點讓人絕望。

世界電子測量行業已經發展了很多年了,到現在為止,市場高度集中。四大巨頭分別是美國的是德科技、泰克、力科,德國的羅德與施瓦茨,這四大巨頭都是歷史悠久、傳承有序的古董型企業,是德科技可以追溯到1939年的惠普公司時代,泰克成立於1946年,力科成立於1964年,羅德與施瓦茨最早,1933年,再過10年就是百年老店了。

歷史悠久當然不代表好,尤其是日新月異的科技行業。可電子測量儀器高度依賴的兩大類芯片,ADC(Analog-to-Digital Converter)和DSP(Digital Signal Processing),這個市場看上去也極其不友好。

ADC市場當下基本處於寡頭壟斷地位,美國亞德諾(ADI)市場份額大約在60%左右,其次是德州儀器(TI)25%。DSP市場也基本類似,世界上主要的DSP芯片公司主要有3家,即德州儀器(TI),亞德諾(ADI)和摩托羅拉,其中TI處於絕對主導地位。如果不用DSP,選用相對更細分的FPGA(Field Programmable Gate Array),國際FPGA市場同樣是美資壟斷,四大巨頭賽思靈(Xilinx)、阿爾特拉(altera英特爾收購)、美高森美(Microsemi)、萊迪思(Lattice),其中前兩家市場份額高達84%。

這三類芯片中,只有FPGA國內還好些,有一些可供選擇的替代。至於ADC和DSP,怎麼説呢,夜很深,路很長,黎明還很遠。

鼎陽科技的投資者調研記錄中,基本每次都有投資者詢問自研芯片的進度,而鼎陽科技的管理層也總是一副便祕的表情。對於一家2021年的年收入才剛過3億的儀器企業,你讓他去做研發芯片這種高投入高風險的項目,確實有些強人所難。

可問題就在於,受人之託,忠人之事。既然你在A股上市了,就必須按照A股的規則來。這些電子測量儀器企業,本身的現金流和盈利狀況並不差。這個行業本質上也不需要大的資本開支,簡單説就是企業在現有經營模式下擴張,是不需要資金的,所謂上市,不過是為了融資而融資。

鼎陽科技上市,募資12.4億,普源精電更多,融了18.5億。A股給了這些企業錢,就是為了讓他們去衝擊芯片國產化,或者為芯片國產化鋪路的。

資本市場單已經買了,你如果還抱着説要穩健經營,為投資者創造長期價值的理念,就真的是太頭鐵了,你還真以為A股缺你那仨瓜倆棗的利潤呢?

A股願意為國產芯片化買單,也願意為資本開支,研發投入定價,這才是國產替代的根本動力。

不管是芯片還是其他那些卡脖子的軟件、設備,本質上都是一條生態鏈。不管是我們被迫的還是主動的,國產替代、自主可控,決定了我們對生態鏈有一種迫切的需求。有了需要,背後就是錢和時間,正好我們錢和時間都不缺。

從宏觀的角度,我們趕超的動力來自於中美兩個資本市場的本質區別。

根據對美國上市公司的一篇研究報吿(《資本對企業的侵蝕——1971-2017 年企業投資下降的企業層面分析》,奧倫·卡斯,2021年3月)中的分析,美國金融市場越來越黑化——造血的功能不斷萎縮,吸血的獠牙反而一天天的猙獰起來。

按照資本開支與息税折舊攤銷前利潤(EBITDA)之間的相對關係,文章將美國的上市公司分為成長型(grower)、維持型(sustainer)和侵蝕型(eroder)三種,結果如下圖:

侵蝕型公司1980年佔比只有1%左右,到了2010年這個佔比已經提升到了49%。並且侵蝕型公司已經超過維持型,成為美股的主流。

所謂的侵蝕型公司,簡單説就是給股東的回報要大於資本開支。鑑於資本開支代表着企業對未來的投資,給股東的回報大於資本開支,低情商的説法是企業更傾向於今朝有酒今朝醉,活在當下,高情商的説法是踐行發展理念,真誠回報股東。

典型的比如藍色巨人IBM,1970年代的時候每1美元的資本開支,對應着給股東的回報只有30美分。可是進入2000年之後,每1美元的資本開支背後,就對應着2美元以上的股東回報,部分年份甚至接近5美元。

美股的投資邏輯,大體上是不鼓勵資本開支,也不支持研發的。對於新經濟,美股的邏輯,也是希望在三到五年的簡單粗暴燒錢之後能夠看到長期盈利的可能,一級的美元基金也大多選擇商業模式創新。對於那些需要長期資本開支投入,盈利水平中期也看不到提升的製造業,美股和美元基金往往是避之唯恐不及。

不管你怎麼黑A股,中國資本市場,是對製造業最友好的市場,沒有之一。體現在就是上市公司合理範圍內的資本開支需求,都可以得到滿足。如果是重點項目,那意味着近乎無限的彈藥。

回到電子測量儀器行業上,微觀上表現在從業人員上是覺得差距巨大,但從戰略角度上看,美國相關公司沒落只是早晚的事情。

因為美國資本市場根本就不支持這些行業。與我們通常的印象不同,電子測量儀器所依靠的芯片行業,在美國是個夕陽行業。

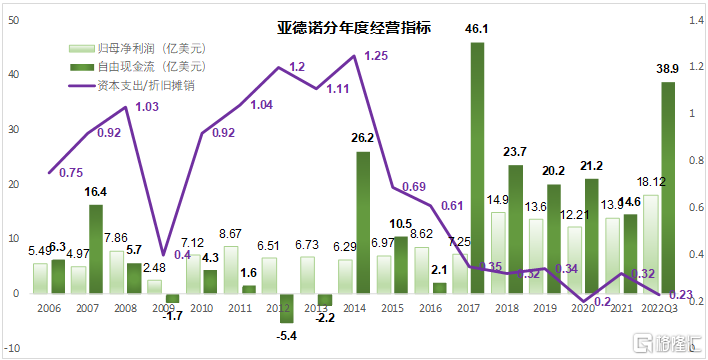

我們以ADC芯片行業高山仰止的龍頭亞德諾為例。這個本該進行大量資本開支搞研發的企業,近年來也走上了無條件回報股東的不歸路。自2014年以後,公司的資本支出與折舊攤銷的比值就像斷了線的風箏,2015年之前還能維持在1以上的水平,2015年以後則降到了0.4以下。與此同時,公司對股東越來越慷慨,這家公司過去一年的資本支出為5.26億美元,但加上股息,公司向股東返還了60億美元,相差10倍。

股東利益至上,今朝有酒今朝醉,單純靠回購和分紅拉高股價,而不是投資未來增強企業長期競爭力。這種沒有未來的公司就像一盤散沙,風一吹就散了。

或者可以這麼理解,同樣的起點,一方一畢業就背上了房貸車貸孩子的壓力,這也不行那也不能幹,另一方什麼都不用操心,只要順着自己喜歡的方向去拼,你覺得誰更容易出成果?

04

專精特新和小而美兼具的行業屬性

在我們日常的印象中,專精特新和小而美非常容易混淆。我們通常把那些市值收入體量不大,在某些方面具有專長的小公司統統混在一起分析,但其實這兩類公司的投資邏輯有着本質的區別。

從嚴格定義的角度,專精特新,專”是指的產業選擇的專業化,“精”指經營管理的精細化,“特”代表的是產品定位的差異化,而“新”的意義是模式技術的新穎化。

專精特新背後的投資理念是重邏輯輕估值。市場傾向於相信,只要邏輯正確,或者説商業模式、技術路徑可以跑通,一定會有公司成長為龍頭。這就要求市場夠大,企業競爭足夠充分,各方面的基礎設施配套完備,還要加上天使資金充裕,湊齊這些條件的難度跟集齊七顆龍珠沒什麼區別,但中國市場這些條件恰好都有。

專精特新是邏輯選股的典型,強調的是長期的成長性,只不過這種成長性是建立在自身“專精特新”的基礎上。

小而美則是財務選股的典型,市值收入體量也不大,但更強調的是財務指標出色,以及公司內在經營管理能力的優秀。

專精特新和小而美往往很難調和。專精特新市場廣闊,但市場處於開拓期投入很大,利潤微薄現金流波動大。小而美財務指標好,但市場往往會懷疑其成長性。

電子測量儀器行業則恰恰是可以將專精特新和小而美結合起來的一個行業。前面我們解釋了,因為企業需要獨特的算法調教能力,電子測量儀器行業具有很高的門檻,同時國產替代的邏輯,也保證了行業內公司每年30%以上的收入增速,自然也就具備專精特新的特性,即技術要求高成長空間大。

另一方面,電子測量儀器行業的財務指標也相當的優秀。

從行業天花板角度來看,美國是德科技作為全球電子測量儀器的龍頭,無論市值還是收入,都為A股上市公司提供了一個可供想象的巨大空間。

是德科技是美股上市公司,以人民幣計價,目前每年的收入體量大約在300億人民幣左右,淨利潤50億。當下A股銷售收入最高的普源精電,2021年收入還不到5億,這個收入跟行業老大淨利潤的差距都還有10倍。現在這個階段談天花板還是一個非常早期的事情。

從市值的角度看,是德科技目前市值300億美元,2000億人民幣,普源精電則剛超過100億。

國內的這幾家電子測量儀器上市公司也一樣,在收入體量很小的時候就表現出了不錯的盈利能力。

從杜邦分析的角度看,A股這5家典型的電子測量儀器上市公司總體ROE表現的不錯,除了普源精電-U整體虧損之外,思林傑和坤恆順維的ROE都超過了20%,這個比例已經很高了,因為A股大概只有10%的公司ROE能夠超過20%。幾家公司整體的總資產週轉率和權益乘數沒什麼可説,平平淡淡行業一般水平。

這幾家公司最大的亮點是銷售淨利率,思林傑、鼎陽科技和坤恆順維的銷售淨利率都超過了25%,A股超過25%銷售淨利率水平的上市公司通常只佔到10%左右。我們知道,對於製造業公司來講,做到高銷售淨利率比較難,實現高ROE的途徑往往是通過高資產週轉率,比如三一重工。但凡能夠做到高銷售淨利率的製造業公司,都值得高看一眼,因為一般都代表公司具備一定的護城河。

此外,行業整體資產較輕,對資本開支的要求低,主要比拼研發。

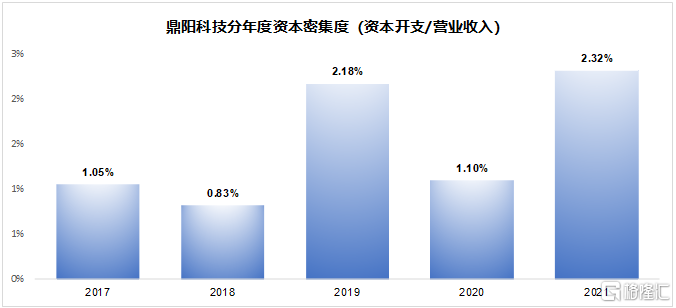

以鼎陽科技為例,從2017年以來,收入翻了兩倍,但是資本開支一直都很少,每年的資本開支只佔到營業收入的2%左右,近乎忽略不計。

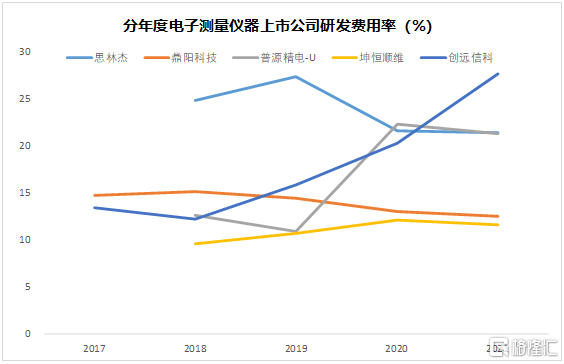

相對應的是,各家公司的研發費用率很高,一般年份都在10%以上,創遠信科2021年的研發費用率更是高達28%。高研發費用率當然不一定意味着就是好,也可能是行業競爭格局惡化。但對於中國電子測量儀器這個當前處於高速增長期的行業來説,高研發費用率必然對應着收入和市場份額的快速增長。

05

一點不見得成熟的看法

股市這麼多年下來,老韭菜們真的是上知天文,下窮地理。每次有新概念我都學習一遍,什麼Perc,異質結、鈣鈦礦、鈉離子電池、儲能、800V高壓平台,機器人,一個不落。

那些股市理論,不説耳熟能詳,平時自己寫個股評看上去跟專業人士相比也絲毫不落下風。

可終究結果是一樣的,我們還是虧錢。

我最近想明白一個問題,很多人包括我自己,太怕錯過機會了。

我們生怕錯過每一個上漲的機會,一個投資決策只需要三分鐘,行業和公司都沒看明白就一根筋殺進去,套了就死扛,扛個兩三個月失去了耐心賺一點就趕緊跑路。

我們都知道巴菲特連説三遍的要保住本金,一定要保住本金,永遠要保住本金,但是還是控制不住的一把梭,從來都不知道要空倉。

知行合一太難了。

每次隨機入市,七虧兩平一賺的概率,結果自然是顯而易見。

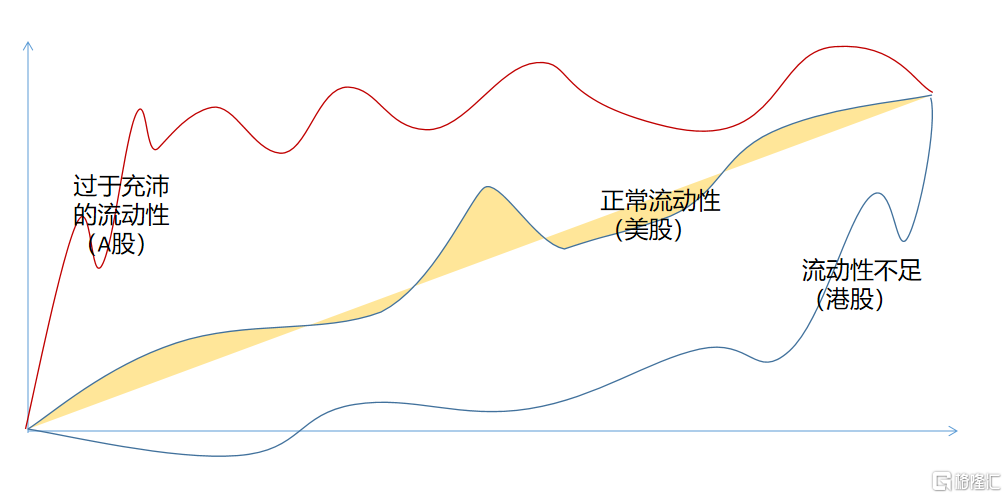

上圖來自最近的一篇文章《為什麼“長期主義”在A股難以獲得高收益?》,展示的是流動性與股票基本面的對照關係。在A股這種高流動性環境下,任何高景氣、有想象力的題材,都會在早期被打到非常高的估值,導致後來的參與者投資回報率非常一般。

每天都在勤奮學習新概念的我們,每次研究明白一個主題,或者説消息傳到我們這裏,不用問,大概率就已經是股價高點了。

在4月份以來的這波反彈中,機構和散户們一起,學習了電子測量儀器行業。普源精電、鼎陽科技、坤恆順維、思林傑這四隻股票,基本上低點起來都至少一倍了。

目前的估值(市盈率)對應2022年基本上都在60倍上下,切換到2023年估值40倍。當年40倍一般是TO B行業所能接受的,長期持有可以賺到業績增長的收益的估值最高限。現在這個價位,代表着持有者們持有一年,在上市公司明年業績符合預期,沒有Miss的前提下,預期收益率為0。

所以,我們非常看好電子測量儀器行業的基本面和美好的前景。但你現在進來,我認為你大概率上會坐上一趟過山車。因為電子測量儀器行業成功的將估值切換到明年後漲了一大波,留給你只剩下不確定性。

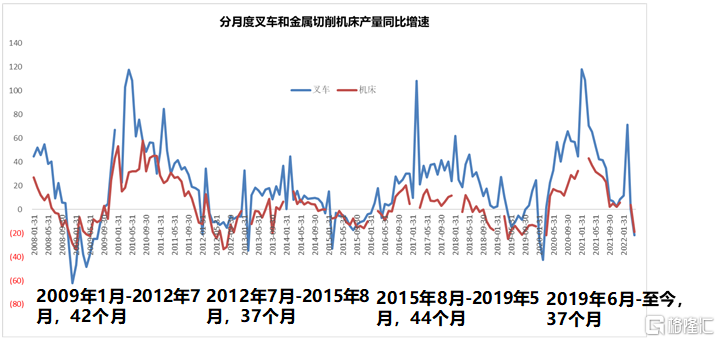

在我們今年7月份的文章《再論康波》中我們有這麼一張圖:

整個製造業週期的底部大概就在附近了。至於電子測量儀器行業,我們現在還是先好好學習知識吧。