核心觀點

上半年回顧:價格仍較為強勢,保供政策見效

上半年動力煤和煉焦煤價格均較為強勢,其中一季度漲勢強於二季度,我們認為原因或為二季度受到疫情影響,以及發改委保供穩價政策的逐步推行所致。

2022年上半年全國煤炭產量約為21.9億噸,同比增長13%,內蒙古和新疆貢獻較為突出,2022年上半年分別同比增長19%以及32%。基於內蒙古和新疆的露天煤礦資源較多,增產難度相對較低,我們認為這兩個省份未來或將作為增產主力省份。

中報總結:資產質量向好,盈利中樞提升

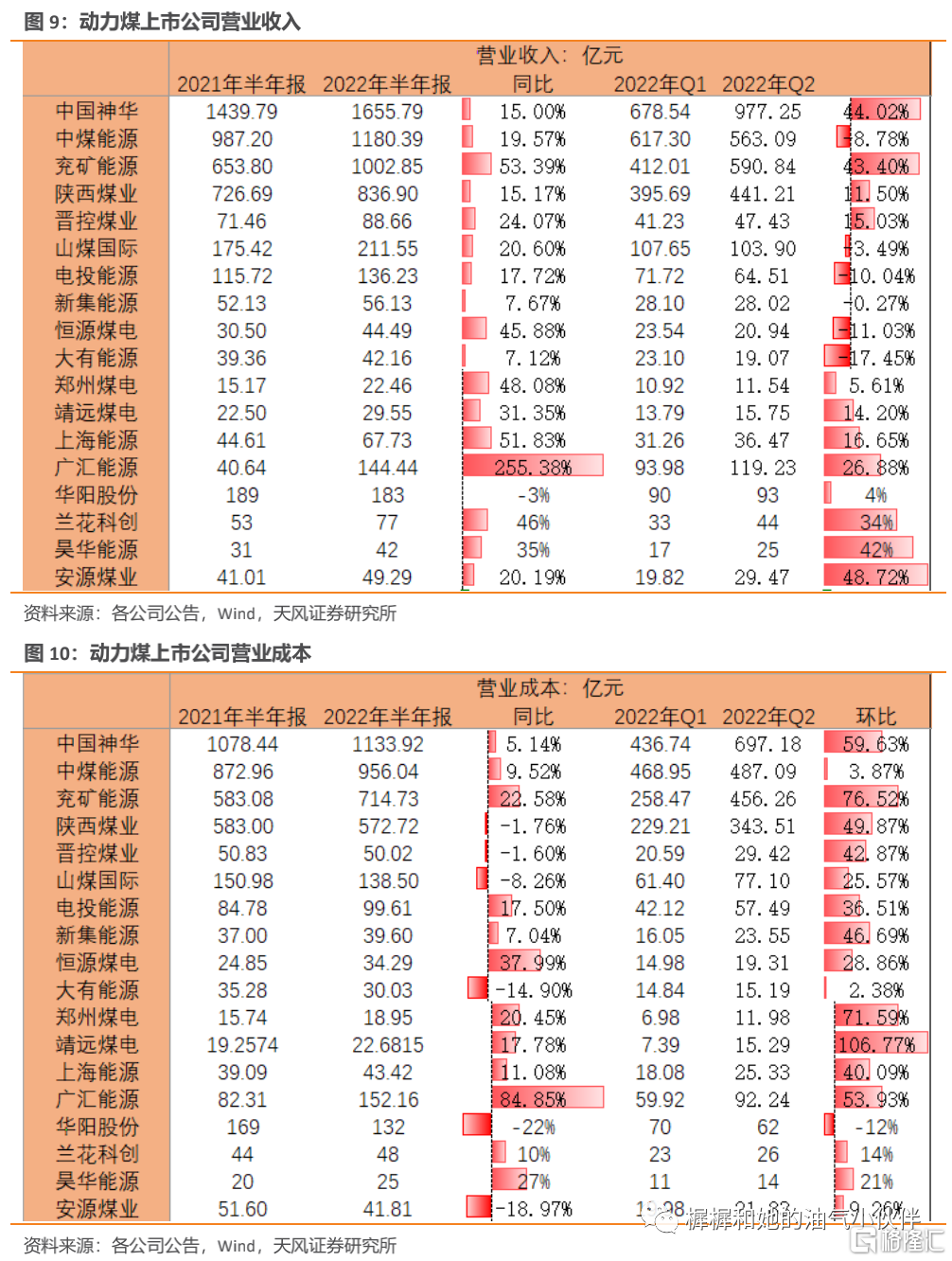

動力煤:產銷量均無明顯變動,營收和成本增速都較為穩定,但歸母淨利潤的增速多數非常亮眼。上半年行業營收平均增速約為24%,歸母淨利潤平均增速約為111%。

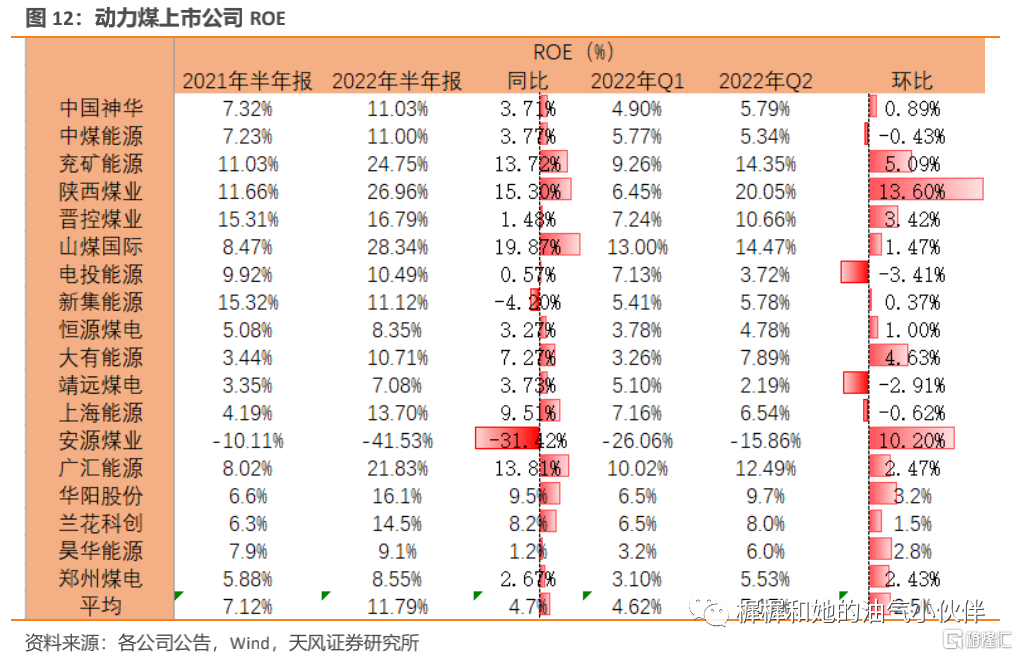

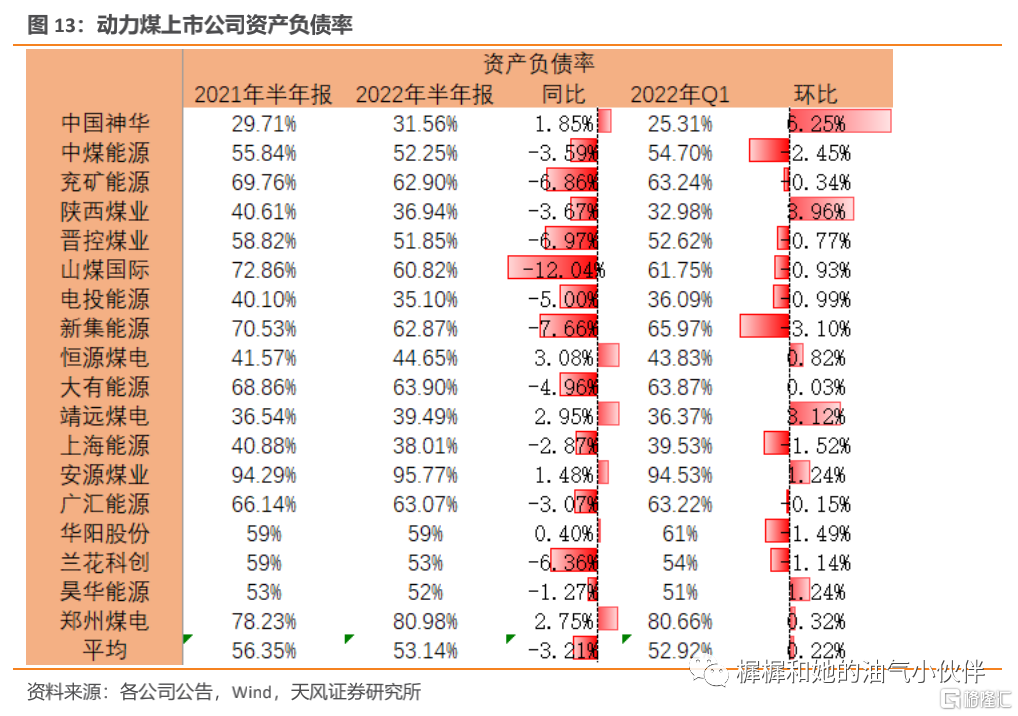

動力煤上市公司絕大多數ROE有正增長,行業平均同比增長4.7個百分點,二季度環比增長2.5個百分點。行業的資產負債率有下降趨勢,2022年上半年同比下降3.21個百分點。總體而言,行業整體的財務狀況均在持續向好。

煉焦煤:煤炭產銷量變化均較為穩定。營業收入及營業成本穩定增長,分別同比增長38%及23%。歸母淨利潤均具有較好的表現,行業平均同比增長122%,二季度環比一季度增長了33%。

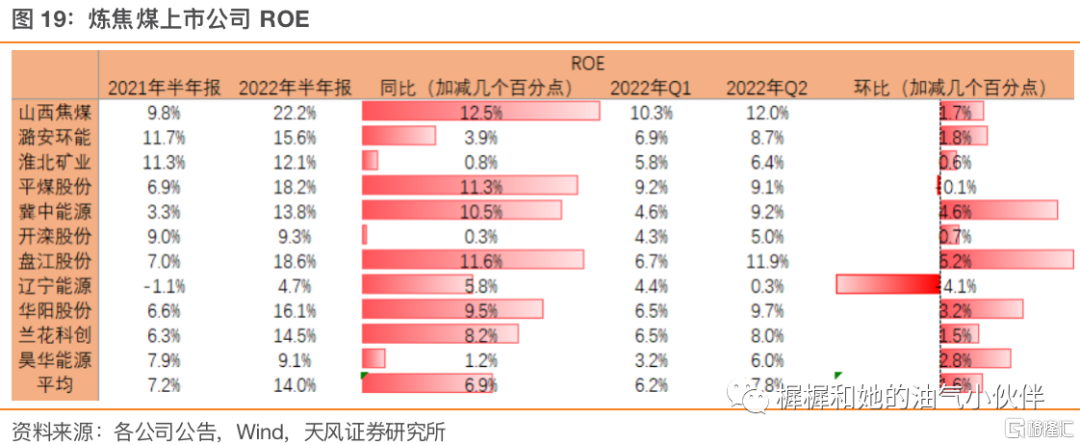

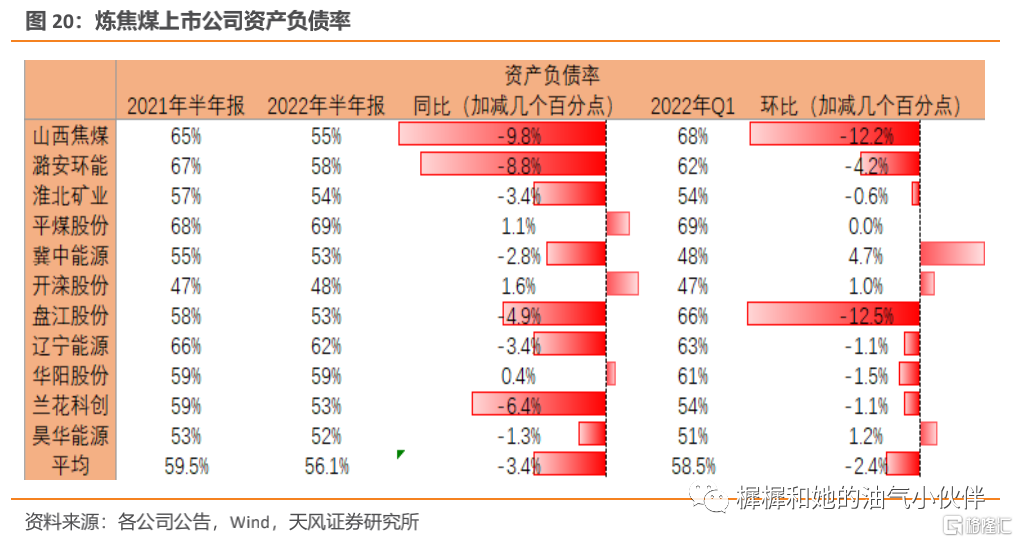

2022年上半年ROE同比增長約6.9個百分點,2021年同期ROE約為7.2%,幾近翻倍。資產負債率有下降的趨勢,上半年同比下降3.4個百分點。總體而言,行業整體的財務狀況均在持續向好。

市場展望及投資分析

動力煤即將迎冬儲,煉焦煤下游需求放鬆政策逐漸推行。

重點推薦:廣匯能源、兗礦能源、陝西煤業、中國神華

正文

1. 上半年煤炭價格及產量回顧

1.1. 價格回顧:儘管疫情有一定影響,但是價格仍較為強勢

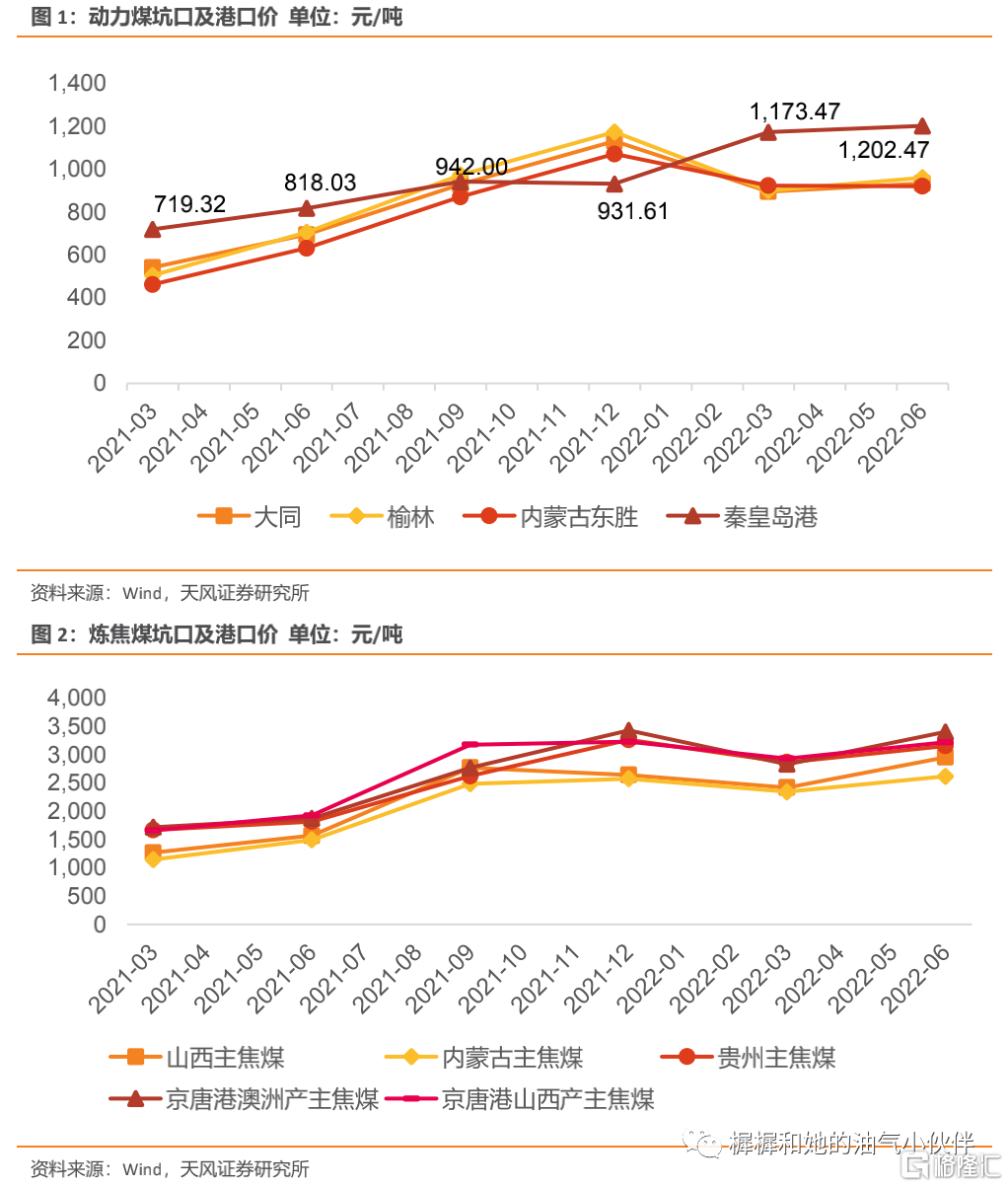

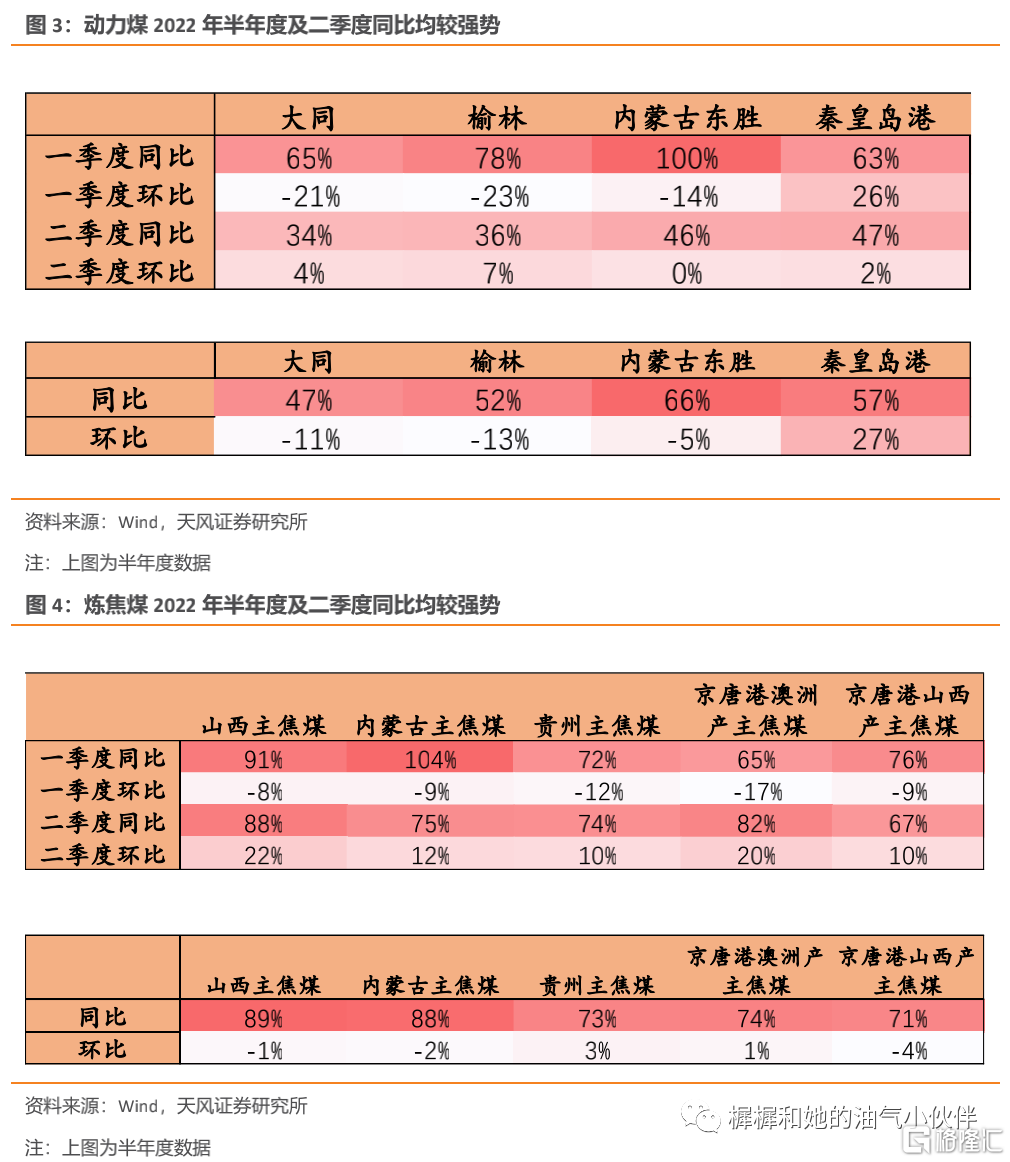

2022年上半年動力煤平均同比上漲55%,煉焦煤平均同比上漲79%;

其中,動力煤一季度同比增長77%,二季度同比增長41%,環比增長3%,

煉焦煤一季度同比增長82%,二季度同比增長77%,環比增長15%。

上半年動力煤和煉焦煤價格均較為強勢,其中一季度漲勢強於二季度,我們認為原因或為二季度受到疫情影響,以及發改委保供穩價政策的逐步推行所致。

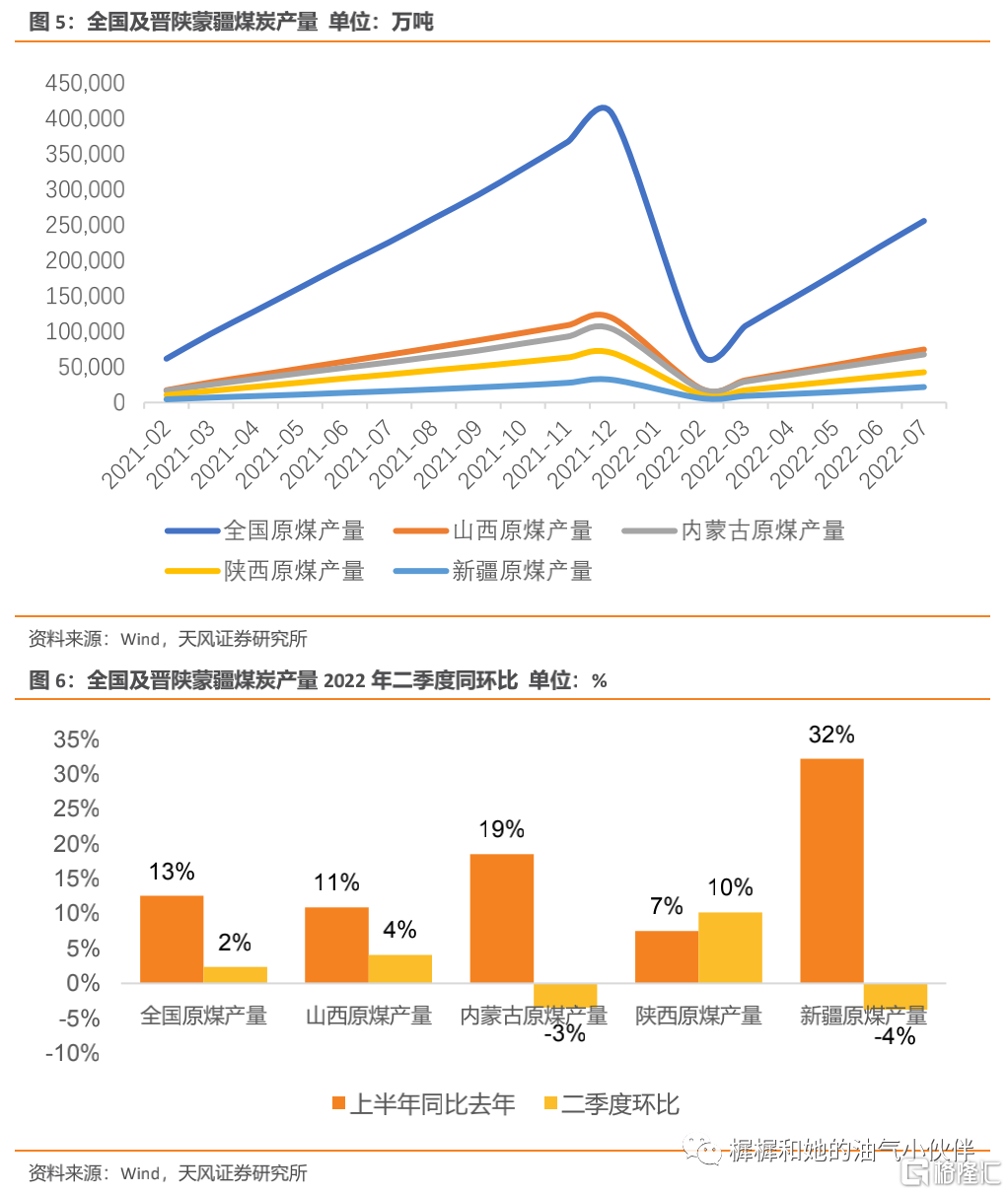

1.2. 產量回顧:保供政策見效,頭部效應明顯

內蒙古及新疆為增產主力:2022年上半年全國煤炭產量約為21.9億噸,同比增長13%。其中內蒙古和新疆貢獻較為突出,2022年上半年分別同比增長19%以及32%。基於內蒙古和新疆的露天煤礦資源較多,增產難度相對較低,我們認為這兩個省份未來或將作為增產主力省份。

頭部效應明顯:全國前20大煤炭公司2022年產量同比增速為4.54%,其中產能產量一億噸以上的六家煤炭公司產量增速為8.33%,5000萬噸至一億噸的九家煤炭公司煤炭產量增速為3.67%,前20大剩餘的其他公司產量增速為-27.86%,頭部效應較為明顯。我們認為這或許跟應急管理部、國家礦山安監局發佈的《“十四五”礦山安全生產規劃》有關,文中提出要持續推動落後產能淘汰退出,累計淘汰退出煤礦5464處、產能9.4億噸,煤礦平均產能達到100萬噸/年以上,安全保障能力高的大型煤礦產能佔比達到80%左右。

2. 中報總結:資產質量持續向好,盈利中樞再度提升

2.1. 動力煤:淨利增速搶眼,負債壓力下降

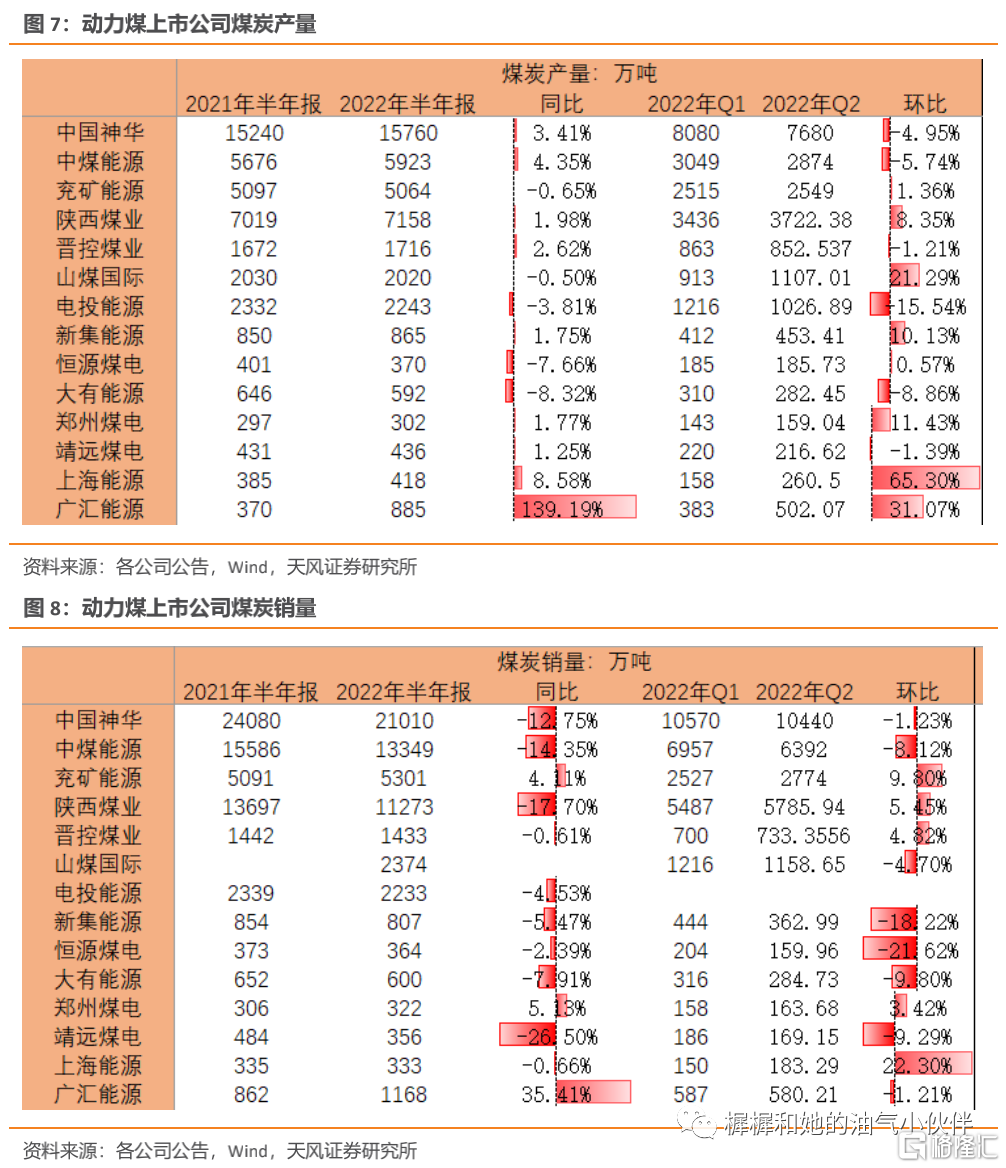

煤炭產銷量:動力煤上市公司中,絕大多數的產銷量同比和環比均無太大變化,行業平均產量同比增長約3.02%,二季度環比增長約-0.03%。2022年上半年銷量同比增長-7.86%,二季度環比增長-1.06%。其中2022年上半年產量同比增長最快的三家公司為廣匯能源、上海能源、中煤能源,分別為139.19%、8.58%、4.35%。銷量同比增長最快的三家公司為廣匯能源、鄭州煤電、兗礦能源,分別為35.41%、5.13%、4.11%。廣匯能源產銷量變化較大,主要是因為公司的白石湖露天煤礦列入國家發改委保供煤礦名單,優質產能得到釋放。

營收及成本:營收和成本增速都較為穩定,2022年上半年行業平均營收和成本分別同比增長24%以及8%。其中2022年上半年營業收入同比增長最快的三家公司為廣匯能源、兗礦能源、上海能源,分別為255.38%、53.39%、51.83%。營業成本同比增長最快的三家公司為廣匯能源、恆源煤電、兗礦能源,分別為84.85%、37.99%、22.58%。

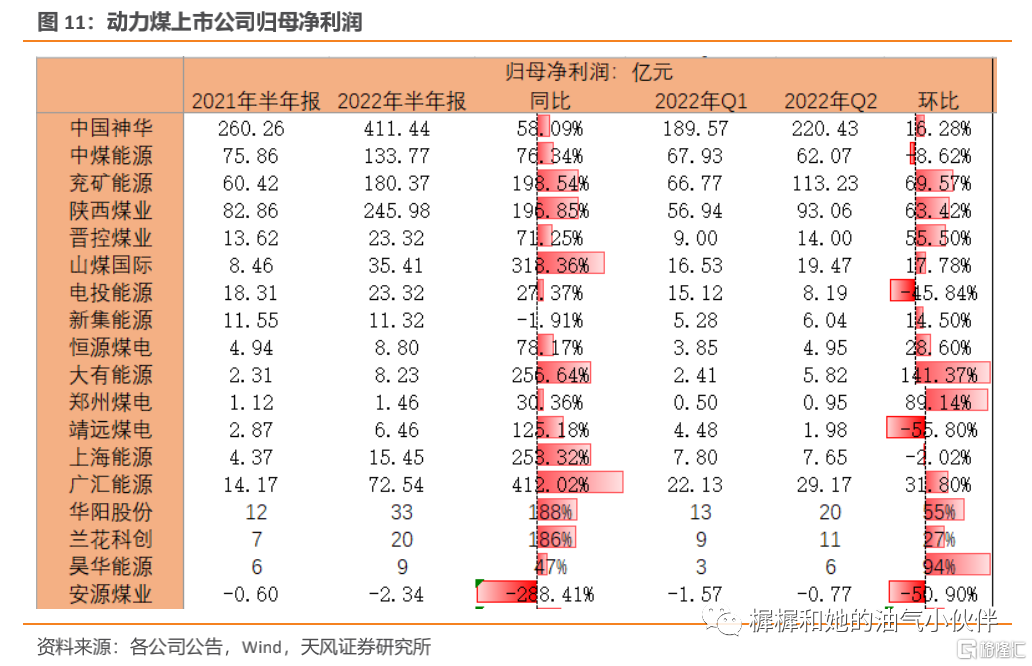

歸母淨利潤:但歸母淨利潤的增速多數非常亮眼。上半年行業營收平均增速約為24%,歸母淨利潤平均同比增速約為111%。2022年上半年歸母淨利潤同比增速最快的三家公司分別為廣匯能源、山煤國際、大有能源,分別為412.02%、318.36%、256.64%。其中廣匯能源和兗礦能源的增速較為亮眼,廣匯能源受益於煤炭產銷量增長以及天然氣貿易利潤大幅擴張,兗礦能源受益於海外煤價大漲,以及其焦煤業務不受價格管控。

ROE中樞或有提升:動力煤上市公司絕大多數ROE有正增長,行業平均同比增長4.7個百分點,二季度環比增長2.5個百分點。2022年上半年ROE同比增速最快的三家公司分別為山煤國際、陝西煤業、廣匯能源,分別為19.87pct、15.30pct、13.81pct。整體而言,我們認為動力煤企業的ROE中樞或將得到提升。其中,經過我們的測算,中國神華的ROE在2023-2024年ROE或將達到20%以上,廣匯能源、兗礦能源以及陝西煤業2022-2024年ROE或將達到30%以上,均比過去3-4年高。

資產負債率均有下降:行業的資產負債率有下降趨勢,2022年上半年同比下降3.21個百分點。總體而言,行業整體的財務狀況均在持續向好,這或將有利於提高行業穩定性以及盈利性。2022年上半年資產負債率下降最快的三家公司分別為山煤國際、新集能源、晉控煤業,分別同比下降12.04%、7.66%、6.97%。

2.2. 煉焦煤:上半年受疫情影響,後續有望恢復

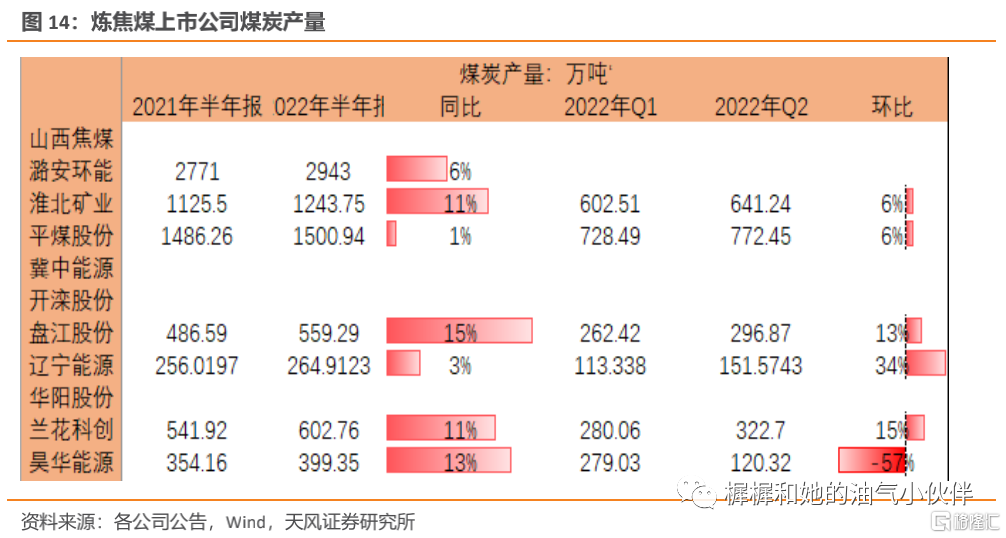

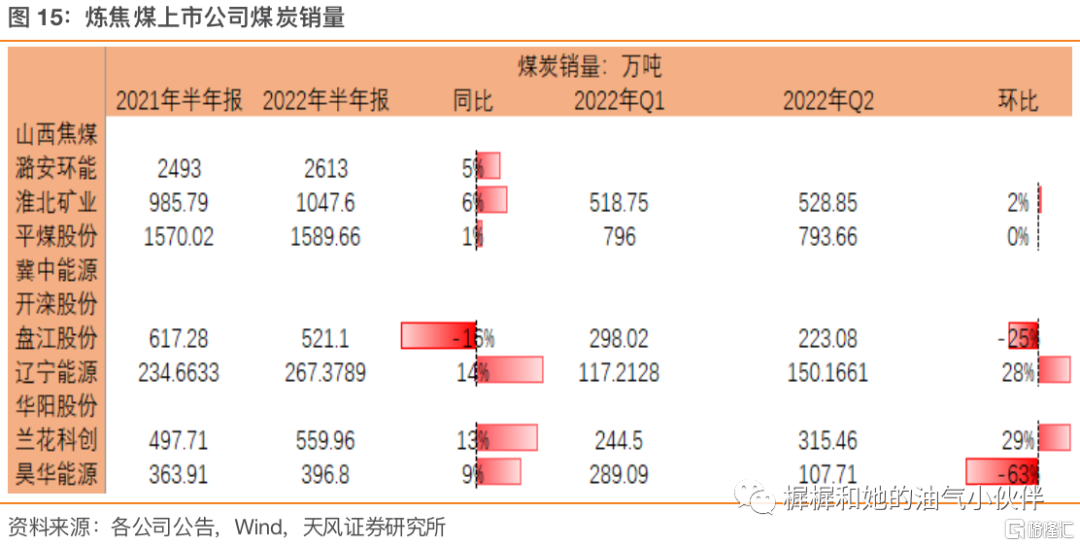

煤炭產銷量:煉焦煤上市公司2022年上半年及二季度煤炭產銷量變化均較為穩定,行業產量平均同比增長7%,銷量平均同比增長3%。二季度環比變化幅度較小,我們認為可能是受到二季度疫情影響所致。其中2022年上半年產量同比增長最快的三家公司為盤江股份、昊華能源、蘭花科創,分別為15%、13%、11%。銷量同比增長最快的三家公司為遼寧能源、蘭花科創、昊華能源,分別為14%、13%、9%。

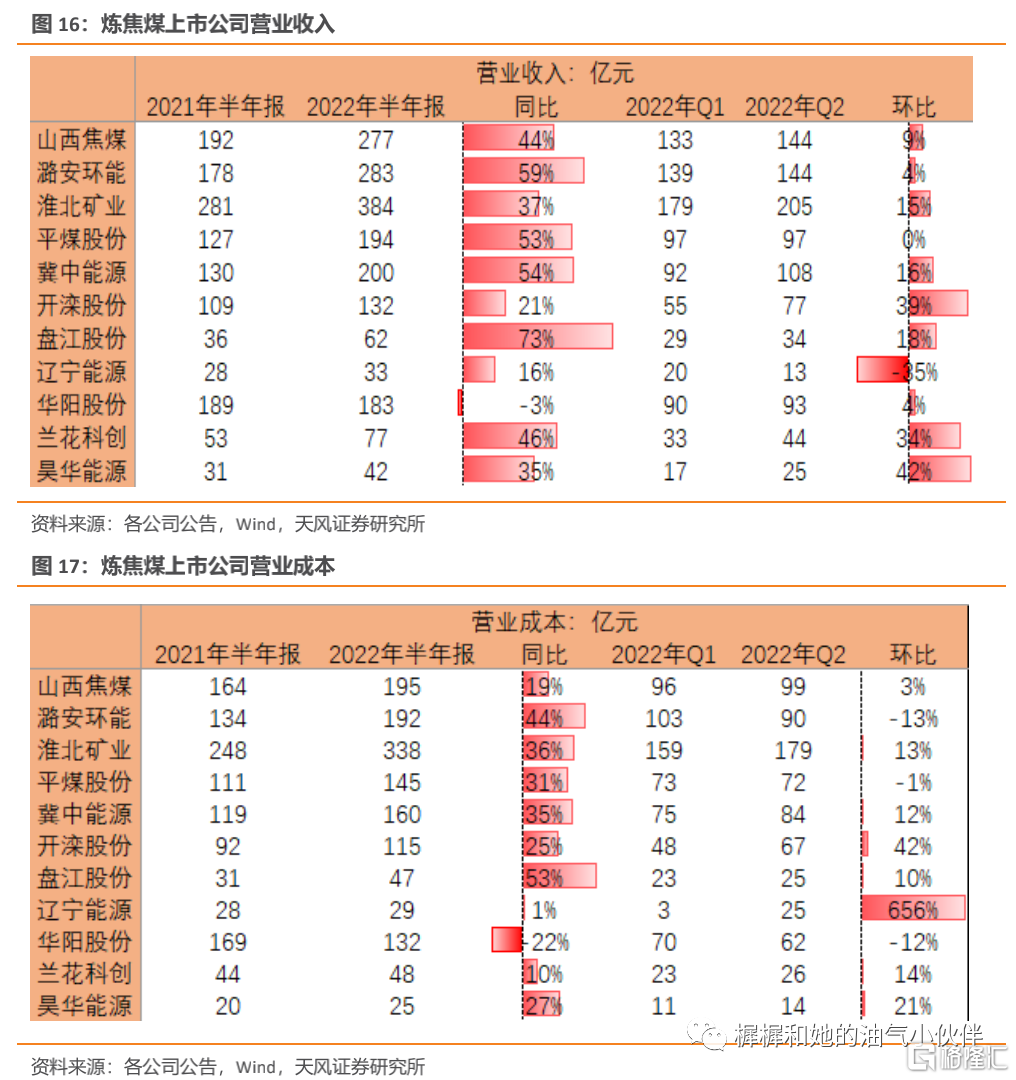

營收及成本:穩定增長,2022年上半年行業平均營收和成本分別同比增長38%及23%。二季度環比變化幅度較小,我們認為可能是受到二季度疫情影響所致。其中2022年上半年營業收入同比增長最快的三家公司為盤江股份、潞安環能、冀中能源,分別為73%、59%、54%。營業成本同比增長最快的三家公司為盤江股份、潞安環能、淮北礦業,分別為53%、44%、36%。

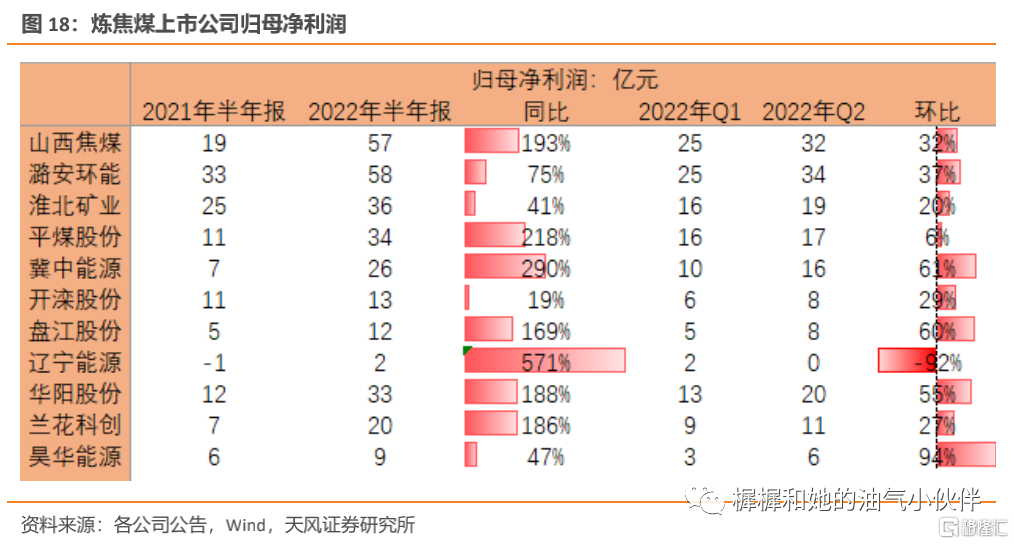

歸母淨利潤:均具有較好的表現,行業平均同比增長122%,二季度環比一季度增長了33%。我們認為主要是二季度受到疫情影響,基建、水泥行業等下游需求受到影響導致營收以及歸母淨利潤二季度增速放緩。其中2022年上半年同比增速最快的三家公司為遼寧能源、冀中能源、平煤股份,分別為571%、290%、218%。

ROE:煉焦煤行業的ROE增速均有較亮眼表現,2022年上半年ROE同比增長約6.9個pct,2021年同期ROE約為7.2%,幾近翻倍。其中2022年上半年同比增速最快的三家公司為山西焦煤、盤江股份、平煤股份,分別為12.5pct、11.6pct、11.3pct。

資產負債率:資產負債率有下降的趨勢,上半年同比下降3.4個百分點。總體而言,行業整體的財務狀況均在持續向好,這或將有利於提高行業穩定性以及盈利性。其中2022年上半年同比下降最快的三家公司為山西焦煤、潞安環能、蘭花科創,分別為9.8pct、8.8pct、6.4pct。

3. 市場展望及投資建議

3.1. 動力煤即將迎冬儲,煉焦煤下游需求放鬆政策逐漸推行

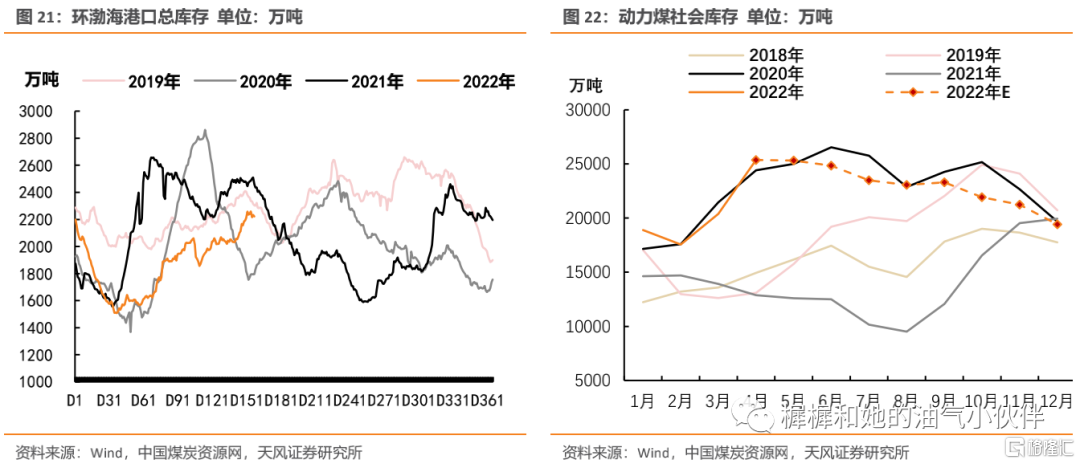

動力煤:根據我們此前煤炭行業中期策略分析,我們認為在發電旺季過後的冬季市場帶來的冬儲可能會迎來新一輪去庫存,從而將去庫存由下游傳導到上游,從而實現一輪真正的庫存去化。由於冬季旺季持續時間更長、月度消耗更高,因此冬季的終端去庫存可能會更加及時的傳導至上游生產及貿易環節,社會總庫存開始進入快速下滑期,同時推動價格進入持續上漲期。預期冬季秦皇島港煤價頂點在2000元/噸以上,中樞1800元/噸左右。

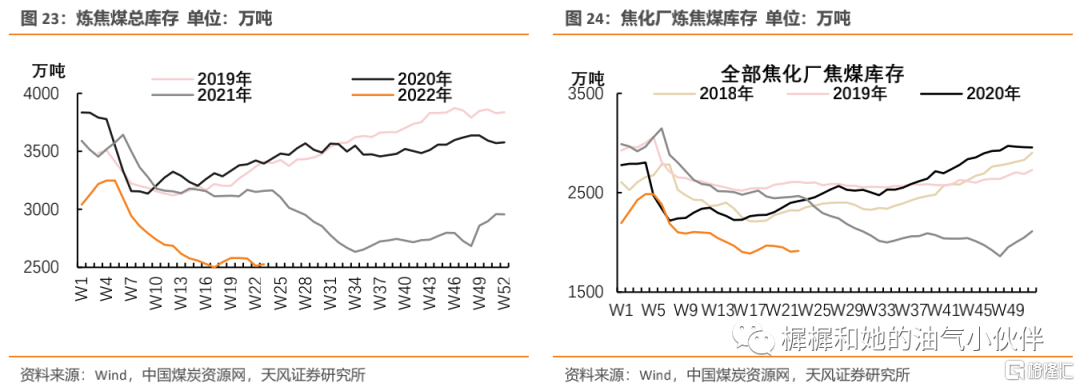

煉焦煤:根據我們此前煤炭行業中期策略分析,我們認為隨着“保交樓”等地產放鬆政策持續出台,以及基建項目的持續推進,疊加焦煤焦炭的低庫存格局,未來煉焦煤需求彈性會將放大,預計主焦煤價格中樞從2021年的2500元/噸上升到3500元/噸,最高價格仍舊存在創新高的可能。

3.2. 投資策略

我們重點推薦的標的為:廣匯能源、兗礦能源、陝西煤業、中國神華。

廣匯能源:短期內天然氣轉口業務受益於歐洲能源危機導致的天然氣價格暴漲,長期受益於煤炭行業緊缺、疆煤外運、以及其自身煤炭業務的成長性。

兗礦能源:受益於煤炭行業供需緊缺,兗煤澳洲受益海外高煤價盈利大幅上漲,以及公司焦煤業務不受價格管控限制。

陝西煤業:受益於國內煤炭供需緊缺,且公司礦區的煤炭動力煤質量較高,單噸毛利彈性較大;公司資產注入計劃完成後會帶來產能增量,未來分紅和ROE有望大幅度提高。

中國神華:受益於煤炭供需緊缺,響應煤炭保供政策;且公司為全產業鏈龍頭,具有煤炭、煤化工、燃煤發電業務;公司整體業績較為穩定,分紅持續高位。

4. 風險提示

煤炭價格不及預期:煤炭作為中國主體能源,與經濟增速呈現直接相關性,在海外衝突不斷、國內疫情困擾下,存在經濟發展不及預期的風險。

煤礦在建產能投放超預期:煤炭供需失衡下,國內建設產能可能在政策推動下加速投放。

煤炭下游去庫存不及預期:若經濟和復工復產不及預期,下游電廠日耗以及鋼廠開工率不及預期,可能有旺季無法去庫存的風險。

陝西煤業《資產轉讓意向協議》:資產轉讓暫未最終確認,存在不確定性

國際天然氣價格下跌:若海外能源危機緩解,天然氣價格下跌,短期內廣匯能源業績或受影響較大。

報吿來源:天風證券股份有限公司

報吿發布時間:2022年9月15日

本資料為格隆匯經天風證券股份有限公司授權發佈,未經天風證券股份有限公司事先書面許可,任何人不得以任何方式或方法修改、翻版、分發、轉載、複製、發表、許可或仿製本資料內容。

免責聲明:市場有風險,投資需謹慎。本資料內容和意見僅供參考,不構成對任何人的投資建議(專家、嘉賓或其他天風證券股份有限公司以外的人士的演講、交流或會議紀要等僅代表其本人或其所在機構之觀點),亦不構成任何保證,接收人不應單純依靠本資料的信息而取代自身的獨立判斷,應自主做出投資決策並自行承擔風險。根據《證券期貨投資者適當性管理辦法》,若您並非專業投資者,為保證服務質量、控制投資風險,請勿訂閲本資料中的信息,本資料難以設置訪問權限,若給您造成不便,還請見諒。在任何情況下,作者及作者所在團隊、天風證券股份有限公司不對任何人因使用本資料中的任何內容所引致的任何損失負任何責任。本資料授權發佈旨在溝通研究信息,交流研究經驗,本平台不是天風證券股份有限公司研究報吿的發佈平台,所發佈觀點不代表天風證券股份有限公司觀點。任何完整的研究觀點應以天風證券股份有限公司正式發佈的報吿為準。本資料內容僅反映作者於發出完整報吿當日或發佈本資料內容當日的判斷,可隨時更改且不予通吿。本資料內容不構成對具體證券在具體價位、具體時點、具體市場表現的判斷或投資建議,不能夠等同於指導具體投資的操作性意見。