本文來自:宏觀亮語,作者:解運亮團隊

核心觀點

出口增速下滑在於外需走弱的變化。8月全球摩根大通綜合PMI為2020年7月以來首次跌入收縮區間,外需進一步走弱導致我國對外出口受到一定衝擊。從貢獻度上看,東南亞對出口的貢獻度仍然較高,但歐盟和美國對出口的貢獻度繼續走弱,需要注意的是,美國對出口的貢獻度年內首次轉為負數,可見對美國出口增速的下滑拖累了整體出口增速。分類別看,與7月增速相比,除成品油、肥料和稀土外,其餘重點出口商品的同比增速均出現回落。多數出口商品同比增速較7月下降的主要原因:一是海外整體需求走弱拖累多數出口商品增速。二是高温限電措施可能制約了部分企業的生產。受影響的產業主要集中在科技產業的上游原材料產業,這可能會影響下游產業鏈以及相關產品的出口。

進口同比小幅增長是內需弱修復的表現。第一,8月多點疫情散發,抑制國內進口需求。8月中下旬多地疫情散發,疫情形勢更加嚴峻。奧密克戎變異毒株BA.2.76的高傳染性和傳播速度,擴大了疫情波及範圍,疫情的分散爆發使得居民消費、社會集團消費都受到一定的影響,內需下滑拖累了進口需求。第二,分產品看,一方面,工業需求縮減拖累鐵礦砂和原油進口。另一方面,高温限電拉動煤及褐煤進口。煤與褐煤等與能源相關的產品進口增加較多,與國內的高温限電密不可分。此外,美粧化粧品、紡織紗線等進口同比下降也是消費需求萎縮的體現。總體而言,受到疫情和高温限電影響,上游工業需求和居民消費需求都有縮減。

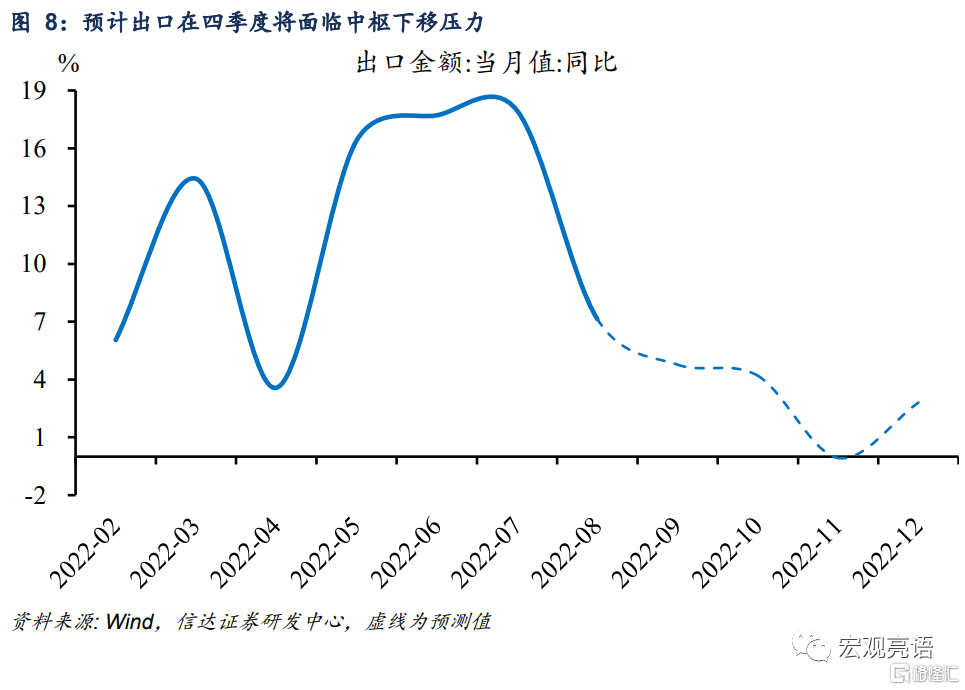

重申外需走弱拖累出口的邏輯不變,預計出口在四季度將面臨中樞下移壓力。在我國的主要出口貿易夥伴中,歐美的PMI自今年五月以來,都進入了明顯的下行通道,進一步向榮枯線去靠攏。在美國因抗通脹繼續加息、多重風險拖累歐洲經濟復甦的背景下,我們認為外需走弱拖累出口的邏輯沒有發生變化。在外需繼續走弱和四季度出口高基數的影響下,我們認為四季度的出口同比增速會面臨趨勢回落的壓力。雖然8月中旬以來人民幣對美元加速貶值可能會影響出口增速的局部變化,但從9月央行下調外匯存款準備金以穩匯率的角度來看,央行穩匯率的工具眾多,匯率貶值失控的局面很難出現。匯率的短期貶值可能並不足以扭轉出口的趨勢性回落,而是影響出口增速回落的斜率。我們認為,受匯率貶值和疫情修復的反彈影響,9、10月的出口增速下行空間可能有限。而11月的出口基數較高,後續出口增速的低點可能會出現在11月,12月出口增速或再反彈,四季度整體可能呈V型反轉形態,年末的當月出口增速大概率在3%左右的水平波動。

風險因素:國內疫情再度反彈,東盟景氣度超預期等。

正文

一、出口增速下滑在於外需走弱的變化

8月出口金額(美元計價)同比增速為7.1%,與7月增速相比下降了10.9個百分點;出口環比變化繼續下降,跌入負區間,環比增速為-5.42%。

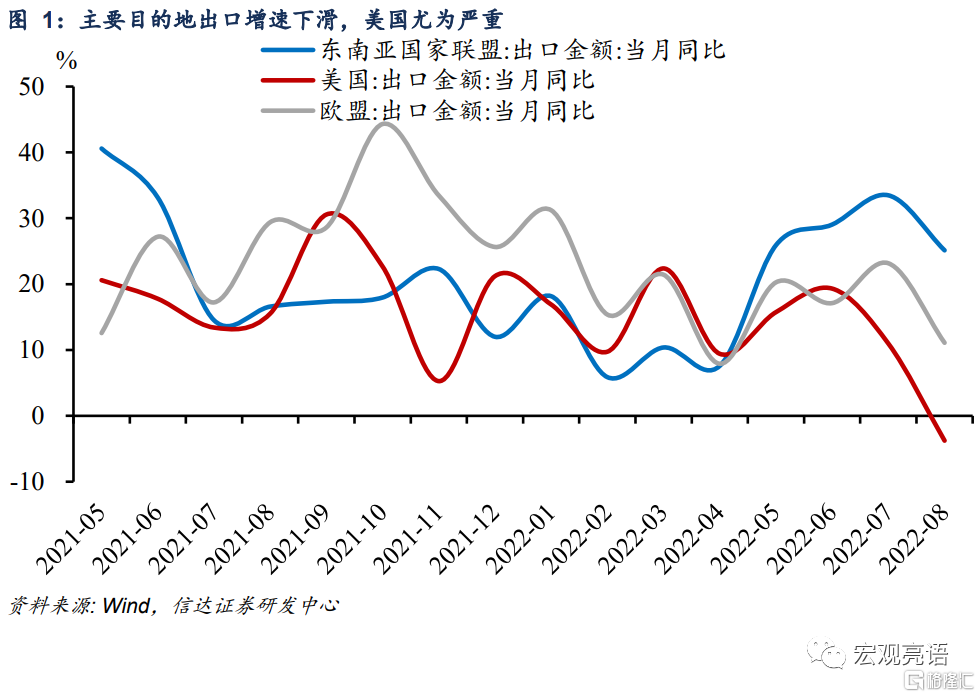

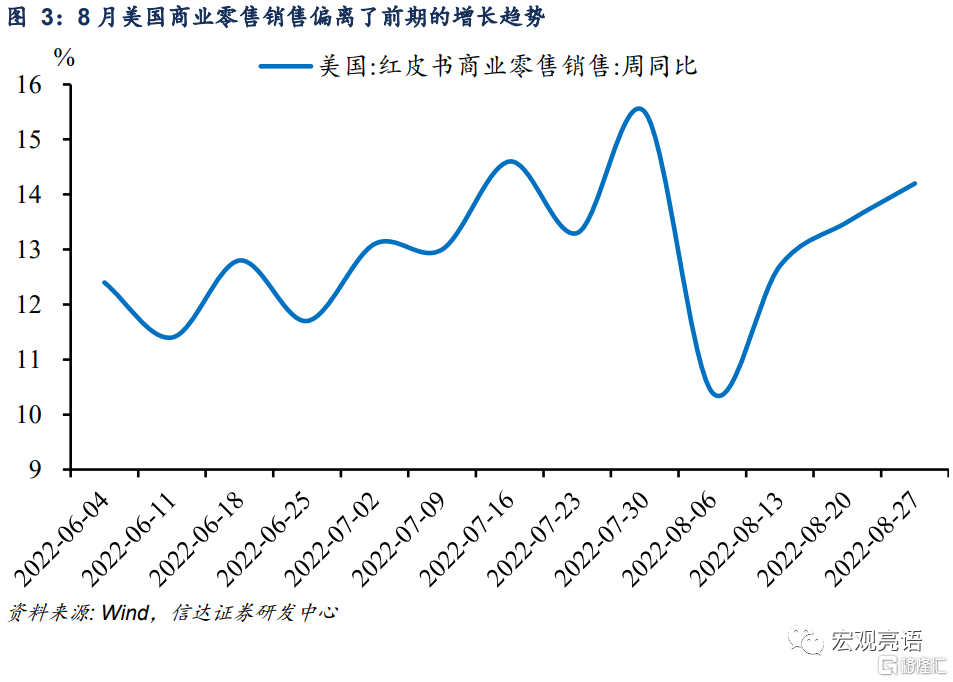

第一,美國對我國出口貢獻度年內首次轉負數,拖累出口同比下滑。8月出口同比增速7.1%,遠低於市場預期的13.5%。出口表現走弱主要是受到外需走弱的影響。從外需看,8月全球摩根大通綜合PMI進一步下滑至49.3%,為2020年7月以來首次跌入收縮區間,外需進一步走弱導致我國對外出口受到一定衝擊。分國別看,8月我國對歐盟、美國、東盟出口同比增速皆較上月下降,其中,對歐美出口減速較快。8月我國對東盟出口同比增速為25.13%,是主要貿易伙伴中同比增速最高的地區,這繼續支撐我國出口。從貢獻度上看,東南亞對出口的貢獻度仍然較高,但歐盟和美國對出口的貢獻度繼續走弱,需要注意的是,美國對出口的貢獻度年內首次轉為負數,可見對美國出口增速的下滑拖累了整體出口增速。從美國零售銷售數據上看,8月美國的紅皮書商業零售銷售數據同比也偏離了前期的增長趨勢。

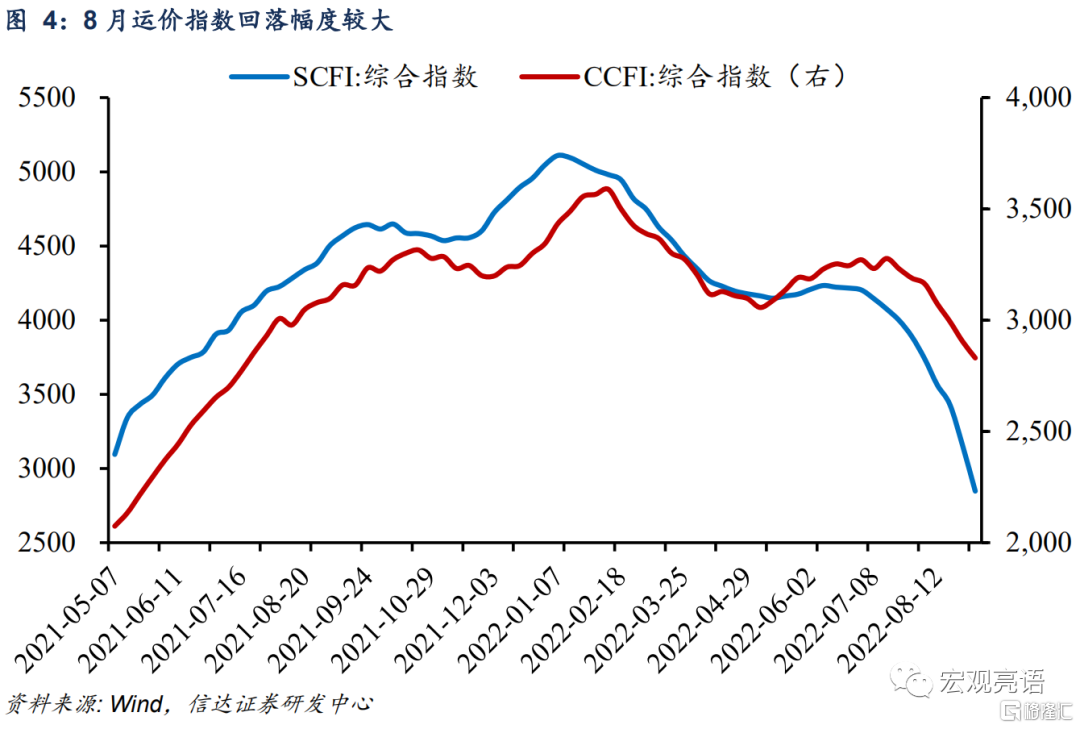

第二,外貿運輸需求增長放緩,市場運價高位回落。外需走弱的變化也部分體現在了運價指數的下降上。航運價格指數上,自8月份以來,CCFI運線指數大幅回落,進入下行通道,且下降斜率陡峭。具體而言,8月中國出口集裝箱綜合運價指數(CCFI)平均值為3033.60點,較上月平均值下跌了6.4%,而上海出口集裝箱綜合指數(SCFI)平均值為3471.62點,較上月平均下跌14.5%。此外,波羅的海乾散貨指數BDI仍處於今年五月中下旬以來構築的下降通道,從8月初到8月底為止其下降幅度近50%,目前仍處於相對的低位。

第三,8月多數出口商品增速較7月回落,機電和高新技術產品對出口增速的拖累尤其嚴重。與7月增速相比,8月出口重點商品金額的同比增速幾乎全部回落。其中,高新技術產品繼續上月的回落趨勢,增速跌入負區間。機電也沒能延續7月兩位數的增長趨勢,出口金額同比增速回落至4.3%。多數出口商品金額同比增速下降的主要原因:一是海外整體需求走弱拖累多數出口商品增速,二是高温限電措施可能制約了部分企業的生產。今年多地出現高温現象,乾旱的氣候不僅導致水電發電量驟減,也直接拉高了用於降温的電力負荷。作為水電大省的四川,除了保安負荷外,對多個企業實施生產全停。受影響的產業主要集中在科技產業的上游原材料產業,這可能會影響下游產業鏈以及相關產品的出口。目前,全國除四川外還有黑龍江、遼寧等地也下達了限電令,影響範圍較廣。

第四,出口商品最大的結構性亮點是成品油,但其出口高增的本質還是價格支撐。從出口結構上看,8月出口金額同比變化超7月增速表現的分項並不多,其中,成品油、肥料和稀土的8月出口金額同比增速都較7月進一步增加,其中,成品油出口金額同比變化尤其亮眼,同比增速為134.24%。與去年同期相比,成品油出口量價齊升,但出口增速高增的主要貢獻在於價格。而肥料和稀土與去年同期相比,則為量跌價漲,產品價格也支撐了這兩項的出口金額同比增速變化。

二、進口同比小幅增長是內需弱修復的表現

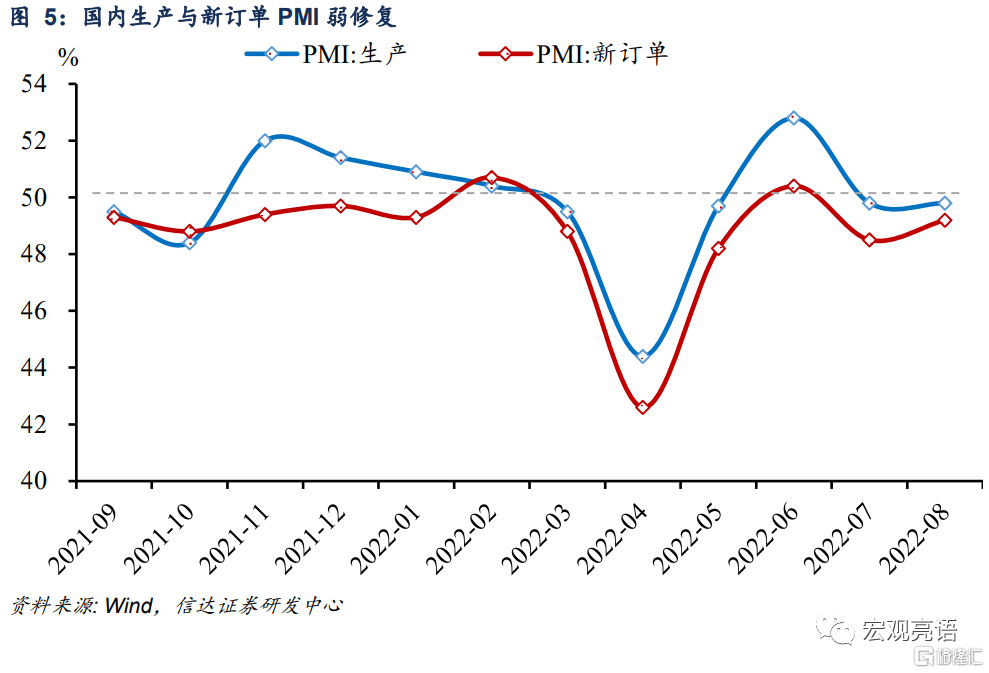

8月進口金額(美元計價)同比增長0.3%,環比增長1.65%,與8月產、需PMI反映出的內需弱修復相一致。

第一,8月多點疫情散發,抑制國內進口需求。8月中下旬多地疫情散發,疫情形勢更加嚴峻。對比一下7、8月的疫情,7月全國新增確診病例是0.39萬,8月新增確診病例變成了近1.4萬。近期疫情大多與奧密克戎變異毒株BA.2.76有關,而BA.2.76毒株的高傳染性和傳播速度擴大了疫情波及範圍,疫情的分散爆發使得居民消費、社會集團消費都受到一定的影響,內需出現一定程度的下滑,國內消費需求疲軟拖累了進口需求。而8月製造業的生產和新訂單指數仍處於收縮區間,但新訂單指數有所回升表明需求仍處於弱修復狀態,收縮的速度正在放緩。

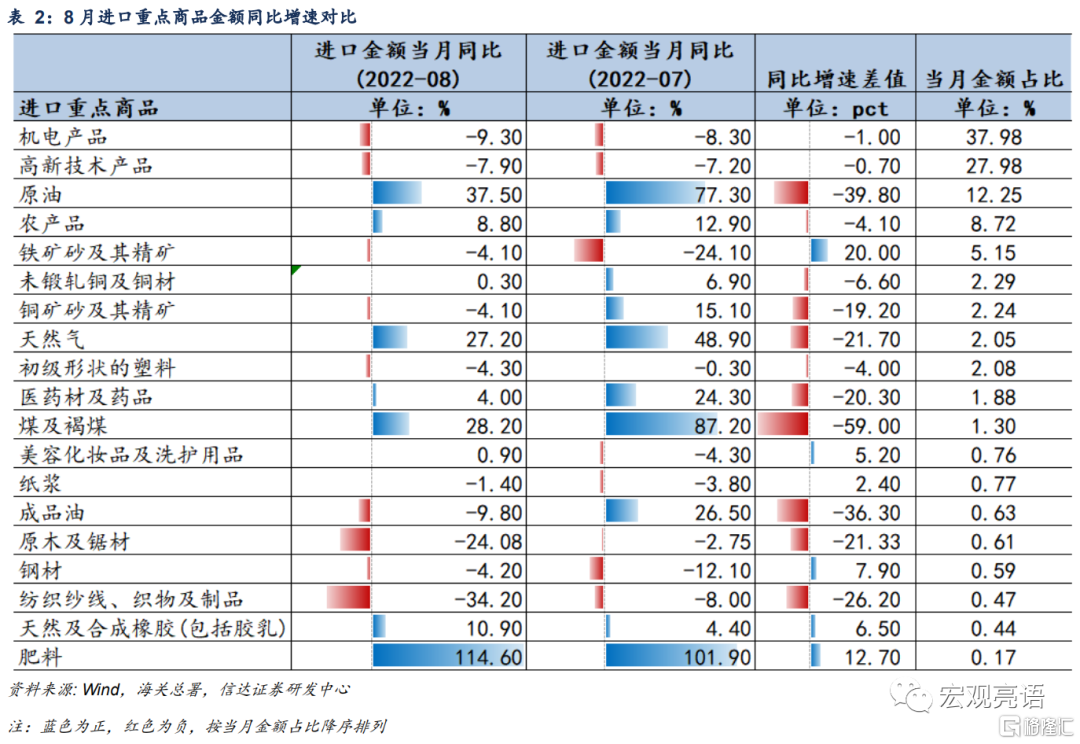

第二,分產品看,工業需求縮減拖累鐵礦砂和原油進口,高温限電拉動煤及褐煤進口。在8月進口分項中,一方面,工業需求縮減拖累鐵礦砂和原油進口金額同比增速。原油、鐵礦砂及其精礦、成品油8月進口金額同比增速均較7月走弱,分別比7月少了9.55、9.61、2.88個百分點,8月初級塑料進口金額同比增速也下滑至-13.32%,我們認為這背後的原因可能是國內的工業需求縮減。另一方面,高温限電拉動煤及褐煤進口金額同比增速。煤與褐煤等與能源相關的產品進口金額同比上漲,或與國內的高温限電密不可分。另外,美粧化粧品進口金額同比下降10.12%,紡織紗線等進口金額同比下降超30%,也是消費需求萎縮的體現。總體而言,受到疫情和高温限電影響,上游工業需求和居民消費需求都有縮減。

三、預計出口在四季度將面臨中樞下移壓力

我們重申外需走弱拖累出口的邏輯不變。我國的主要出口貿易夥伴中,歐美的PMI自今年五月以來,都進入了明顯的下行通道,進一步向榮枯線去靠攏。其中,歐元區製造業PMI已經連續兩個月低於榮枯線,在收縮區間徘徊;而8月美國製造業PMI與7月持平,未出現進一步好轉。再加上鮑威爾在傑克遜霍爾央行年會上釋放了鷹派信號,我們認為美國可能會為抗通脹繼續加息,以致其不得不直面衰退的風險。而歐洲地區高温天氣加劇能源緊張,通脹水平或將繼續高位徘徊,多重風險也會拖累歐洲地區的經濟復甦。我們認為,在全球景氣度逐步回落的背景之下,外需走弱拖累出口的邏輯仍沒有發生變化。

預計出口在四季度將面臨中樞下移壓力。在外需繼續走弱和四季度出口高基數的影響下,我們認為四季度的出口同比增速會面臨趨勢回落的壓力。雖然8月中旬以來人民幣對美元加速貶值,這可能會影響後續出口增速的局部變化,但從9月央行下調外匯存款準備金以穩匯率的角度來看,央行穩匯率的工具眾多,匯率貶值失控的局面很難出現,我們認為匯率的短期貶值可能並不足以扭轉出口的趨勢性回落,而是影響出口增速回落的斜率。

我們認為,受匯率貶值和疫情修復的反彈影響,9、10月的出口增速下行空間可能有限。而11月的出口基數較高,後續出口增速的低點可能會出現在11月,12月出口增速或再反彈,四季度整體可能呈V型反轉形態,年末的當月出口增速大概率在3%左右的水平波動。

風險因素:國內疫情再度反彈,東盟景氣度超預期等。