本文來自格隆匯專欄:飯統戴老闆,作者:黃曉峯

公募基金經理們又開始陸續「洄游」貴州茅台的懷抱了。

今年二季度,貴州茅台取代寧德時代重回公募基金第一大重倉股。回顧過去三年,從「核心資產」到新能源獨領風騷,再到今年新舊能源共同繁榮,行業輪動快速,景氣度投資這個古早策略也煥發新生,光芒蓋過價值投資,演繹得越發極致。

面對「煙濤微茫信難求」的景氣度,無力者有之,一度在直播時情緒失控,表示自己看不懂這樣的市場;不屑者有之,認為一把年紀了還天天追求景氣度指標,命都不要了嗎;莫衷一是者有之,直接表示自己「無框架無理念無風格」,只有一門心思要把淨值做高。

當然,同樣有基金經理在過去的「寧茅輪動」中,在自己的投資理念框架下既把握住了2019~2020年的茅台,又參與了寧王的高光。站在當下這個時點,本文將覆盤一下過去兩年基金經理們單獨在茅台和寧德時代上的操作有哪些分化,並將其分為「巧切換」、「全都要」、「衞星倉」三種風格,並挖掘其中幾位表現較好、操作思路契合投資框架的基金經理重點分析。

01

巧切換:靈活是景氣度的通行證

公募第一大重倉股易主,首先是因為相當多的基金經理並沒有那種「買股票一定要長期持有」的執念。靈活的人多了,第一大信仰也就變了。

在茅台和寧德上,有些基金經理做了非常成功的「巧切換」,以2021年Q1為分水嶺,一些更偏向景氣度趨勢風格的基金經理抓住了「公募第一大重倉股」改弦更張的前奏。

我們對於「巧切換」的定義為:

1.以相對重倉吃到了茅台和寧德的上漲階段;

2.在上漲、回撤交疊之際,能夠看到明顯的倉位重心轉變且時機較為精準。

在2000多隻持有過茅台與寧德的主動權益基金中,6位基金經理達到了這一標準。

本文我們重點分析其中的兩位:華泰柏瑞的張慧和工銀瑞信的何肖頡。

張慧

代表基金:華泰柏瑞創新升級混合

提到景氣度投資,一般都會有華泰柏瑞的身影,而張慧正是華泰柏瑞中出色的景氣度捕手。

從歷史業績上看,2017開始,張慧無論在超額收益,還是在同類排名上都取得了較好成績。

數據來源:天天基金網

整體上來看,張慧的投資方法依然是個股分散、行業均衡的路線。只是在保持均衡配置的基礎上,自上而下地選擇行業,並向高景氣度的行業做一定的偏移,保持自己投資組合的景氣度始終處於較優狀態。

比如在寧茅切換的2021年二季度,張慧就在季報裏表示已經在5月的反彈中減持了醫藥和消費,因為一線龍頭公司的估值大多處於歷史高位,估值提升的空間不大,超額收益的機會可能體現在景氣度外溢的估值合理的公司上面。以這個季度為界,茅台從他的重倉股中消失,寧德取而代之。

如果去看張慧半年一次披露的行業配置狀況,你可能會驚訝。因為其大刀闊斧的增減倉風格基本讓每個報吿期都會出現某單一行業超過一兩成的倉位波動,甚至很多是上一次才加倉超過10%,這次就選擇清倉。

但如果你同時也追蹤他的季報,那應該會有所慰藉。因為張慧的季報每次都寫得很長,超過千字,並且包羅萬象。從宏觀數據到各個行業間的比較,從企業基本面數據到本季度增減持思路,不一而足,同時行文思路也十分清晰。

比如今年二季報,張慧就用三個大段落分析了4~6月三個月各自的市場環境、各行業間比較和覆盤理解。根據年報和季報的情況,張慧選擇降低了新能源車的配置比例,增配一部分具有性價比的醫藥、軍工、油運和快遞的持倉。對成長板塊的減持,也導致組合沒有跟上市場反彈的節奏。

而從目前的組合來看,張慧掛名的四個基金,除了華泰柏瑞盛世中國這個產品之外,寧德和茅台均已經從他的重倉中消失。

何肖頡

代表基金:工銀核心價值混合、工銀新趨勢靈活配置

何肖頡的靈活性,甚至不能在一隻基金上完全體現。

如同擅長「左右互搏」的周伯通,何肖頡有兩隻代表基金——工銀核心價值混合、工銀新趨勢靈活配置,分別偏向價值風格和成長風格。

工銀新趨勢偏成長,行業選擇相對集中在新能源、半導體等新興產業上。由於行業選擇上比較聚焦,所以工銀新趨勢的靈活性主要體現在一個大部分基金經理提及都會略微皺眉的詞彙上——擇時。

從工銀新趨勢的權益倉位上可以看到,基金在2018年Q1(“去槓桿”)、2020年Q1(海外疫情加劇)、2020年Q3(經濟復甦疊加流動性充裕市場大漲後)、2021年Q1(流動性充裕推動景氣行業上行後)都做了一些降低產品市場風險暴露的防禦操作。

尤其是2018年,從二季度開始何肖頡便選擇將倉位降到極低的水準,這固然在下跌的市場中帶來了一定超額收益,但同樣影響到2019年市場反彈時淨值沒有及時跟上。不過長期來看,除了2019年以外,工銀新趨勢在每個自然年度都獲得了相對市場、同業的超額收益。

而在工銀核心價值上,何肖頡則基本淡化了擇時,權益倉位沒有大幅波動,靈活性更多體現在行業選擇上。個股集中度維持在30%~40%,重倉行業也比較分散,策略可以概括為「選行業,買龍頭」,所以風格偏向大盤均衡。

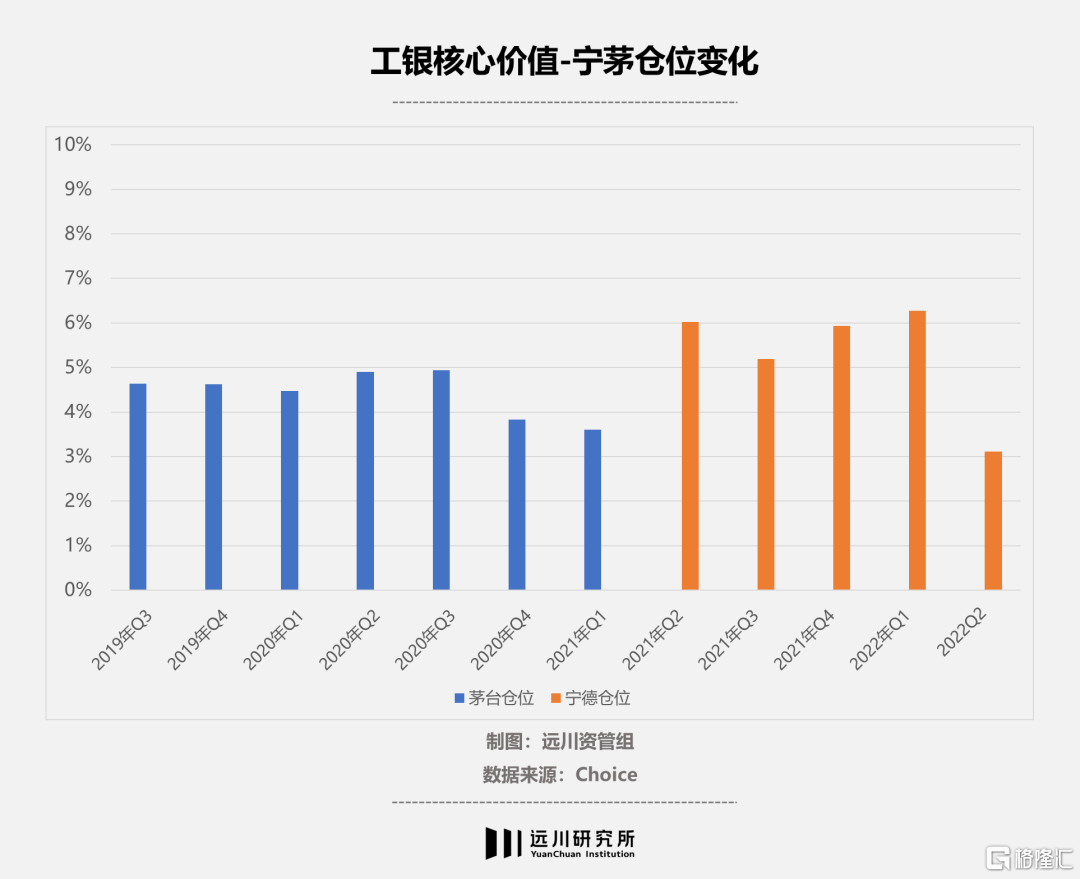

比較典型的如:2017年加倉銀行地產;2018年上半年加倉醫藥行;2019年加倉電子、傳媒;2020年加倉新能源等操作。在「寧茅」上的操作也相對精準,從2019年開始茅台就在重倉股中,此時食品飲料行業的倉位也超過一成。但到了2021年二季度茅台就退出了重倉股,轉而買入寧德時代,新能源的倉位也水漲船高,如今已將近三成。

從歷史業績上看,工銀核心價值每個自然年度也都針對滬深300和同類平均做出了超額,雖然大部分時間段的超額收益不算突出,但累計起來的長期收益也比較可觀。

數據來源:天天基金網

02

全都要:好公司終究更讓我放心

二級市場很多時候就是認知的博弈。有人星夜做切換,就有人不怕波動搞長期。所謂「全都要」的基金經理,就是一些在對茅台與寧德的操作上更偏向堅守長期主義的價值投資風格。

目前市面上同時重倉貴州茅台和寧德時代的基金經理並不少,所以我們對於「全都要」的考察範圍更長期一些。對於「全都要」定義為:

1.以較大倉位吃到了2019或2020年茅台主升浪和2021年寧德時代的主要漲幅。

2.面對漲幅與回撤都沒有明顯的倉位變動情況,持續堅持同時重倉兩隻個股。

在2000多隻持有過茅台與寧德的主動權益基金中,6位基金經理達到了這一標準。

本文我們重點分析其中的兩位:安信基金的陳一峯和建信基金的王東傑。

陳一峯

代表基金:安信價值精選股票

一千個基金經理心中有一千種價值投資,但能在自己投資框架之上,主動根據市場風向做出調整,併成功契合市場環境的基金經理並不多。陳一峯就是其中之一。

以他管理時間最長的安信價值精選股票為例:除了市場極度分化,賽道基金經理崛起的2021年,他沒有超過同類平均外,其餘每個自然年度的業績回報都戰勝了滬深300和同類平均水準。並且同類排名也始終保持在前50%。

數據來源:天天基金網

這點從他的超額收益曲線上體現得更加明顯。從2015年開始,安信價值精選的超額收益曲線在各個年份都非常穩定地向着右上方行進,只有2019年期間處於橫盤狀態。

這一年陳一峯對自己的投資框架進行了微調。

陳一峯是姜誠在安信基金任職期間的弟子,在2019年前,投資風格延續了姜誠對於估值的看重,投資標的更偏向低估值板塊。而陳一峯在持倉上則更均衡分散,不單押某一行業,重倉股集中度常年在30%上下。

但在2019年下半年,陳一峯感知到了市場的風向轉變,他在二季報、三季報中表明:未來的情況可能與之前不再相同,好公司的優勢將不斷擴大,我們關注的股票數量也將比以前更加集中。在此之後,陳一峯開始提高自己對估值的容忍度,持倉向龍頭股集中,重倉股的集中度提升到60%左右。但行業配置依舊維持均衡分散的風格,重倉行業基本不超過30%的倉位。

從2020年開始,在「寧茅」上選擇兩手抓,兩手硬的做法就是非常典型的例子。

此前並未持有過貴州茅台和寧德時代的安信價值精選,陳一峯從2020年一季度以幾乎頂格的大倉位買入兩家公司,之後兩年多的時間基本只在超出10%倉位限制時減倉,至今在茅台和寧德上保持頂格倉位。

王東傑

代表基金:建信大安全戰略精選股票

「覆盤」是建信基金王東傑的一項核心能力。

2008年,從清華大學畢業的王東傑頂着金融危機的時代負Beta,成為了那一年內地進入高盛資本市場部的5人其中之一。在時不利兮的大環境下,王東傑養成了一個良好的習慣——每週寫銷售筆記覆盤市場信息和自己的思考。最終高盛內部越來越多人開始將「王東傑筆記」轉發給自己的客户,這成為了一個頗有影響力的產品。

按照這兩年比較火的10000小時定律來説,從一個平凡人到大師的蜕變,需要在一件事上經歷10000小時的錘鍊。於是在2018年,習慣了覆盤、思考的王東傑在經歷了當年的大熊市後,終於通過逐條分析自己全年的交易記錄,完成了蜕變。

其實在2018年之前,王東傑的收益做得並不差,是一位標準的均衡分散型基金經理——行業配置均衡、個股集中度低。在2015年7月牛市高點成立基金的他在2015年、2016年和2017年都維持了正收益,同類排名靠前。

但在黑天鵝頻繁爆發的2018年,市場處於普跌狀態,這對均衡型基金經理並不友好。王東傑也在這一年跑輸了滬深300。

數據來源:天天基金網

有別於陳一峯個股集中、行業分散的改變,王東傑在2018年後得出的結論是,許多行業自己以為看懂了,其實並沒有真的懂。為了避免這樣的情況再次發生,從那以後王東傑不僅提高了自己的持股集中度,在行業的選擇上也堅守在自己擅長的幾個領域中——製造業、品牌消費品、軟件和金融地產。

從收窄、加固自己的能力圈後,王東傑在業績上獲得了非常明顯的反饋。以他管理時間最長的建信大安全戰略精選上看,2019年開始,他的超額收益曲線成為了一條非常平滑、斜向右上方的直線。

在「寧茅」上,王東傑凸顯的特點就是倉位重,持有周期長。食品飲料是王東傑一直以來持倉比較集中的行業,貴州茅台更是持倉超過了20個季度;動力電池也是他持續關注的利潤高、議價能力強的「好行業」,2018年便切入相關行業,2019年開始持有寧德時代至今。

03

在茅台上「核心」,在寧德上「衞星」

「衞星倉」型的基金經理在對茅台與寧德的操作上,兼具價值成長風格,展現出他們對消費龍頭和製造龍頭上不同的靈活交易能力。

如今比較多的基金經理之前未買過寧德時代,直到2021Q2才開始建倉寧德時代持有至今,這算是基金經理裏的「本手」,而我們對於「衞星倉」的考察更希望能找到在茅寧切換中體現出的「妙手」。

所以我們對於「衞星倉」的定義為:

1.對寧茅其中一隻票持有周期較長,經歷了上漲與回撤階段,仍作為底倉配置;

2.在衞星倉位上,相對完整地吃到了上漲階段,並能在回撤來臨前調低倉位。

在2000多隻持有過茅台與寧德的主動權益基金中,7位基金經理達到了這一標準,而且他們無一例外的選擇長期配置茅台,擇時買賣寧德。

這些基金經理當中,操作比較典型的,是銀華基金的李曉星和張萍。

李曉星、張萍

代表基金:銀華盛世精選靈活配置混合

張萍專注於消費,李曉星擅長把握景氣度。

2017年,市場行情開始轉向大盤白馬股,彼時還是李曉星組研究員的張萍就發現了白酒進入了一個大週期的拐點,在組內堅定推薦。李曉星因此也加大了對白酒的關注度,白酒從2017年至今一直都是銀華盛世精選的第一大重倉行業。

銀華盛世精選的行業和個股都相對比較集中,前三大重倉行業佔比超過50%,除了食品飲料外,近兩年的第二、第三大重倉行業主要為醫藥、新能源和半導體。

在個股選擇上銀華盛世精選更偏向大盤股,從2020年開始「茅五瀘汾」等大盤白酒股就是重倉配置的個股,淨值佔比在6%以上。其餘持倉也主要集中在各細分行業龍頭股上,但倉位基本沒有白酒股這麼重,持股集中度保持在50%左右。

銀華盛世精選同樣以一定倉位參與了寧德時代的上漲,從2020年建倉,2021年中加高了倉位,最後今年二季度大幅減持,比較完整地吃到了寧德時代過去兩年的漲幅,並止盈退出。

從歷史業績上看,除了2018年跑輸了市場外,銀華盛世精選在其他年度都做出了超額收益,並且相對排名也居於市場前列。

數據來源:天天基金網