概覽

- 價值型股票和基金全年表現優異。

- AVUV是今年表現最好的價值型ETF之一。

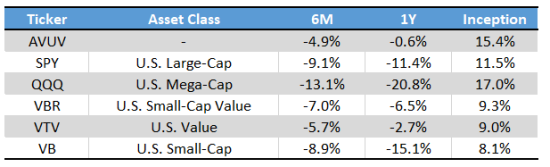

隨着通貨膨脹飆升、不斷惡化的經濟狀況和不斷上升的利率將泡沫般的增長估值重新帶回現實,股票價值全年都表現出色。近年來,價值基金的相對錶現最爲強勁,其中Avantis美國小型市值價值基金(NYSEARCA:AVUV)的業績尤爲突出。過去一年,AVUV的表現優於大多數主要價值基金和美國股市指數。AVUV的表現主要得益於持續的alpha生成:該基金在正確的時間選擇了正確的行業和股票。AVUV也相當多樣化,顯然估值較低。

AVUV多元化的持股、較低的估值和強勁的業績記錄使該基金值得買進。AVUV的收益率只有1.5%,因此並不是一種有效的收入工具。

AVUV —持倉量分析

AVUV是一家積極管理的美國小盤價值ETF。一些積極管理的基金相當集中,缺乏多樣化,但AVUV不是這樣,該基金的投資管理團隊旨在構建一個指數型多樣化的投資組合,AVUV的資產非常多樣化,投資了數百種證券,並投資於所有相關的行業領域,集中度也很低,該基金的前十大持倉量只佔其價值的10%以下。

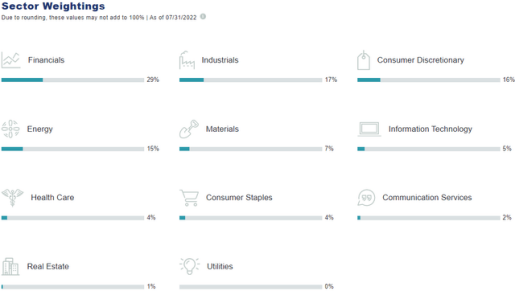

與大多數其他價值基金一樣,AVUV目前增持了金融和工業等廉價的老經濟行業,而減持了泡沫大、價格昂貴的科技股。

AVUV是一隻分散度極高的基金,其分散度與包括標普500指數在內的美國平均股指差不多(標普500指數的持倉較少)。分散投資可以降低投資組合的風險、波動性,以及因持有表現不佳的股票而出現重大虧損或表現不佳的可能性,這些都對基金及其股東有重大好處。

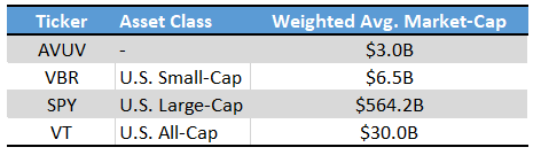

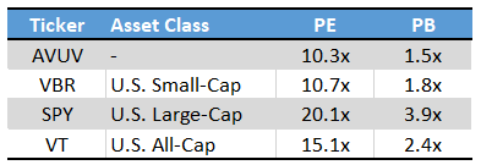

AVUV是一隻小盤股基金,因此該基金的持股規模相對較小。例如,該基金最大的持股公司Triton International (TRTN)的市值爲40億美元。大多數知名美國股票,以及大多數知名美國股指所持股票的市值都在數千億美元。

正如人們對小盤基金的預期一樣,AVUV的持倉量明顯低於平均水平,它們的規模也小於小盤股票指數基金的平均規模,因此,該基金的經理人真正瞄準的是規模較小、知名度較低的發行方。

由於AVUV不投資於大盤股,該基金持有的股票與大多數美國股票指數有很大的不同。標普500指數(S&P 500)或納斯達克100指數(Nasdaq-100)等指數對蘋果(Apple)、微軟(Microsoft)、摩根大通(JPM)、強生(Johnson & Johnson)以及類似的公司投入了大量資金。AVUV不投資這些和其他美國大盤股,只投資較小的公司。由於AVUV持有的股票與大多數美國股票指數有很大的不同,該基金的表現也可能與上述指數有很大的不同,這方面存在相當大的風險,因爲即使美國股市上漲,AVUV也可能輕易出現重大虧損,因爲該基金根本沒有投資於構成上述市場的大部分資產。

從某種意義上說,美國股市主要由蘋果(Apple)和微軟(Microsoft)等大公司組成。由於AVUV不投資這些和其他大型美股票,因此不向投資者提供美股可投資領域或市場的多元化敞口。

在我看來,儘管AVUV非常多元化,但由於缺乏對美國大盤股的敞口,它不適合作爲核心投資組合持有。AVUV可以補充投資者的股票投資組合或持股,但這些投資組合應主要由擁有較大的大型股票敞口的基金組成。

AVUV—便宜的估值

AVUV是一隻小盤價值ETF,投資於價格和估值相對較低的行業公司。由於基金是主動管理,因此,證券的選擇和權重最終是管理層的決定,受管理層的自由裁量權的影響。據我所知,該基金主要投資於市淨率相對較低的公司,以及收益與帳面比率較低的公司,後者是一個相對不常見的估值指標,但也是一個完全有效的指標。正如預期的那樣,AVUV在這兩個指標上的得分相對較好。

此外,該基金在更傳統的兩大估值指標—PE和PB比率上的得分也相對較高。

在估值正常化的情況下,股價較低、估值較低的股票可以獲得顯著的資本收益和跑贏市場的回報。至少在我看來,目前的情況表明,這是一種明顯的可能性。

一般來說,價值型股票的股價和估值都低於平均水平,儘管情況總是如此,但價值股現在看起來特別便宜。根據摩根大通的數據,價值股目前比歷史平均水平低10%左右,成長型股票的價格略高於平均水平,而股市整體價格略低於平均水平。儘管今年早些時候和互聯網泡沫時期的估值差距更大,但目前估值與增長之間的差距仍在拉大。

巨大的估值差距很少會長期存在,當它們縮小時,價值型股票的表現會更好。重要的是,正如上文所見,估值差距已經開始縮小。今年早些時候,價值型股票更便宜,成長型股票更貴。此後,估值開始正常化,在此期間,AVUV和大多數其他價值型基金的表現超出預期。

價值股仍然比歷史平均水平低得多,因此在我看來,未來的表現可能會更好。隨着經濟狀況、投資者情緒和企業盈利持續改善,表現的應該是更高的資本利得。如果像年初至今的情況那樣,估值正常化,AVUV的低估值可能會帶來顯著的資本收益,這對該基金及其股東來說是一個重要的利益。

AVUV -出色的業績記錄

AVUV多元化的持股和較低的估值是重要的優勢,但市場上有很多多樣化的價值指數ETF有這種優勢,包括一些針對特定市場的ETF。舉例來說,Vanguard小盤價值ETF (Vanguard Small-Cap Value ETF, VBR)和AVUV一樣投資於美國小盤價值股。

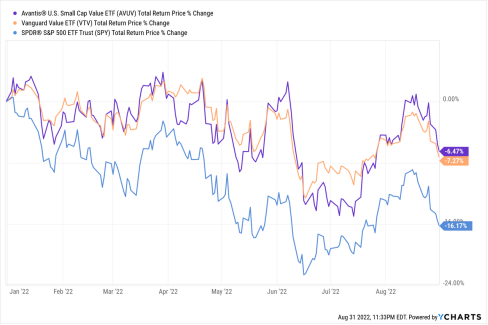

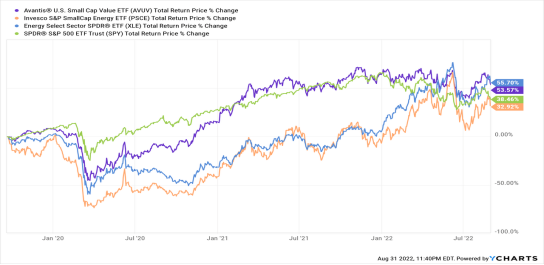

AVUV與同類基金最重要的區別在於其傑出的業績記錄。在牛市以及經濟和行業條件有利時,AVUV的表現優於小盤價值指數。在熊市和條件不那麼有利的時候,AVUV傾向於匹配這些相同指數的表現。這裏存在一種不對稱,相對於其他基金,該基金有時表現出色,但很少表現不佳。最終的結果是,相對於小盤價值指數,基金的表現始終優於大盤指數,而相對於大盤指數,基金的表現通常也優於大盤指數。

重要的是,AVUV自成立以來的表現相對於標普500指數有一定的優勢,儘管小盤股,價值股和小盤價值股的表現都不佳。在普遍不利的市場環境下,AVUV成功跑贏標普500指數,這對該基金及其股東來說是一個重大利好。

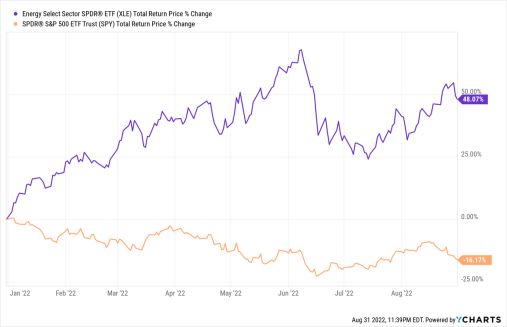

AVUV之所以表現突出,是因爲該基金的投資管理團隊傾向於在正確的時間選擇正確的行業和正確的股票。例如,該基金今年早些時候增持了能源類股,之後能源類股因能源價格上漲和投資者情緒改善而大漲。

AVUV能源敞口的增加導致了前幾個月高於平均水平的收益,使投資者受益,並解釋了該基金出色的業績記錄。重要的是,該基金並不是一味地增持能源股,而是根據行業和市場基本面來選擇權重,以確保強勁的收益和跑贏大盤。能源在2022年之前表現不佳,但AVUV在之前幾年的表現相當不錯,所以該基金不會盲目增持能源股而不考慮潛在的情況,因爲這可能會導致前幾年的表現不佳。

AVUV多元化的持股、較低的估值和強勁的業績記錄使該基金值得關注。