2022年上半年,達力普實現收入19.4億元人民幣,歸母淨利超3100萬元,同比分別增長28.9%和78.5%。

8月25日,達力普(01921.HK)召開2022年中期業績發佈會,公司董事會主席及執行董事孟凡勇先生、達力普財務及投資者關係總監兼公司祕書劉英傑先生、達力普投資者關係助理經理張煒博惠女士出席了本次會議。

核心產品翻倍式增長 海外業務迎來井噴期

2022年上半年,達力普實現收入19.4億元人民幣,同比增長28.9%;實現毛利2.09億元人民幣,同比增長43.9%;毛利率從去年同期的9.6%上升至10.8%;每股盈利從去年同期的0.01元提高至0.02元,同比增長100%。

圖:達力普2022年上半年業績概覽

數據來源:公司公吿,格隆彙整理

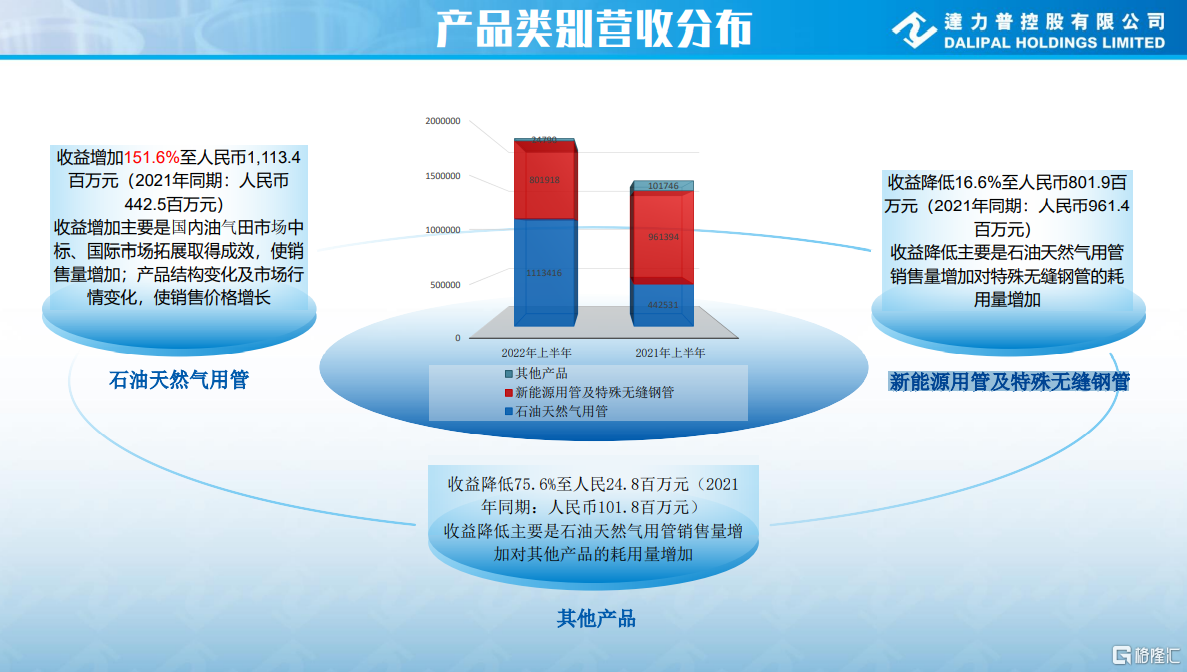

石油天然氣用管方面迎來翻倍式增長,2022年上半年,石油天然氣用管實現銷售收入超11.13億元人民幣,去年同期4.42億元人民幣,同比增長超150%。得益於國內油氣田市場中標以及國際市場拓展取得成效,使得公司在這方面銷售量增加。銷售價格方面,產品結構的變化及市場行情的變化,使得銷售價格出現一定的增長。而新能源用管及特殊無縫鋼管,實現銷售收入8.02億元人民幣。其他產品,實現銷售收入2480萬元人民幣。

圖:產品類別營收分佈

數據來源:公司公吿,格隆彙整理

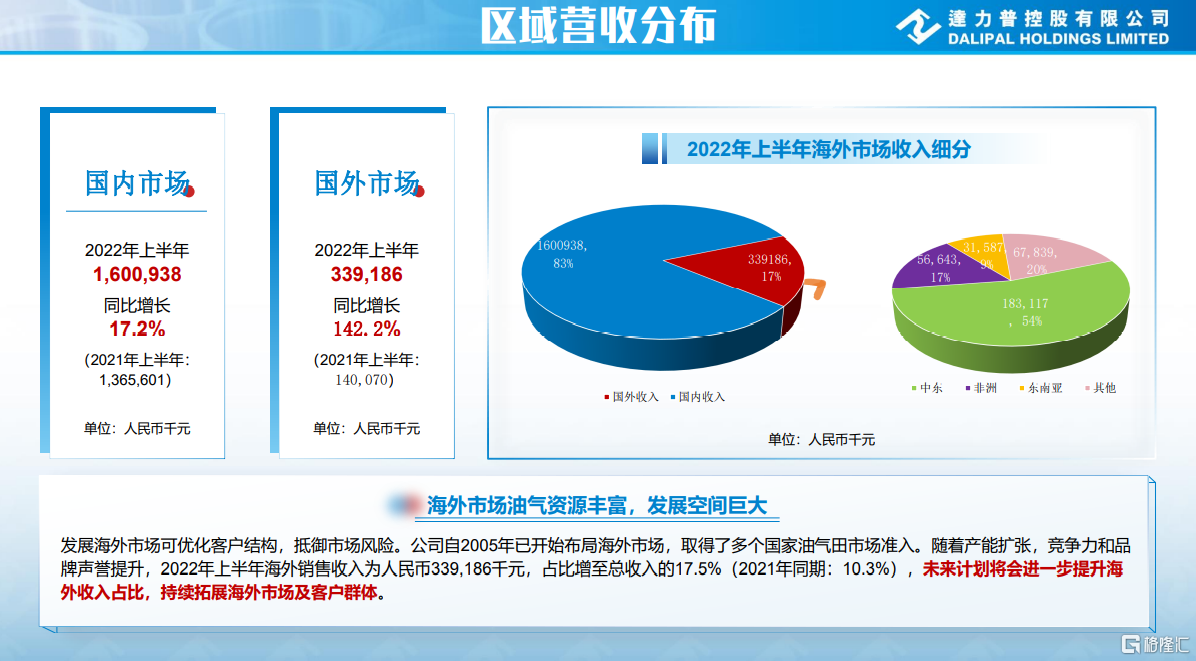

海外業務收入大幅增長,2022年上半年達力普實現海外業務收入約3.4億元,同比增長142.2%,佔比增至總收入的17.5%(2021年同期:10.3%)。公司自2005年已開始佈局海外市場,取得了多個國家油氣田市場準入。隨着產能擴張和品牌聲譽提升,以及公司長期在石油天然氣用管上的全產業鏈佈局和其強大的研發能力與智能化優勢構建的產品核心競爭力,使得達力普的產品在海外具有較高的競爭力。在擁有較強產品競爭力的同時,達力普也得益於上半年原油長期高位運行,使得今年上半年海外業務大幅增長。未來計劃將會進一步提升海外收入佔比,持續拓展海外市場及客户羣體。

圖:營收分佈概覽

數據來源:公司公吿,格隆彙整理

Q&A(互動環節部分問題摘要)

Q1: 公司是最大的民營石油天然氣用管供應商。與友商相比,公司的競爭優勢有哪些?怎樣繼續保持行業領先的地位呢?

A1: 與同行業特別是民營企業與供應商相比,主要有三大優勢。第一個是,由於達力普出身於油田,熟知客户的需要,研發產品的課題,都來自於實際應用的現場,也就是來自於用户,產品與用户的貼合度較強,能夠最大限度的服務用户,能有效地為客户創造最大的價值,並受到用户的歡迎和認可,這是達力普的天然優勢。

第二就是我們全產業鏈的專業化生產線佈局和智能化優勢構建的產品核心競爭力。達力普工廠的設計從建廠初期的工藝佈局和設備的配備都體現了獨有的專業化製造技術優勢。製造技術也非常突出,既突出了核心產品的競爭優勢,又體現出系列產品的智能製造優勢。

第三是這一塊達力普具有從材料研發、到冶煉、到金屬變形、金屬、加工三段式等多項系統技術。然後有近百項專利技術,凸顯出達力普的產品的定製化能力以及技術實力。由於達力普的專業度技術特點比較突出,所以公司的專業化能力比較強,反應速度比較快,所以適合定製化,能夠及時滿足客户要求,能夠凸顯達力普的綜合技術競爭優勢。

Q2: 對於下半年公司業務行業需求的展望是否也像上半年一樣較為樂觀需求很強勁?

A2: 上半年達力普取得了一定的成績,與想象的疫情之前的目標還是有一定差距的。因為疫情對社會和經營的影響沒有全部消退。但是公司會與時俱進的管理內部團隊以及應對市場變化,以此制定不同的應對方案和對策。

另外在今年三月份的時候,收到的訂單佔了公司全年大部分的產能,為公司下半年的業務發展奠定了基礎這對達力普的壓力是非常大的。加之疫情影響了一定影響的開工率。但是訂單拿到手,對我們的影響是比較大的。但是在這種情況下,我們能通過對團隊與時俱進的管理,可以取得比較好的成績。下半年公司預計,如果只要三季度基本上是按照預算能夠達到公司預期的效果。同時,四季度沒有特殊的變化,預計下半年結束後,全年比去年將會有兩位數的增長。現在來看起來基本上能夠達到這個目標。

Q3:上半年海外市場收入大幅提升,未來海外市場是否也會有較好的表現呢?公司重點佈局的區域是否仍以中東為主?

A3:上半年海外業務相比去年大幅增長,這個是按照公司既定發展戰略去實現的。因為公司認識到海外的天然氣與油田發展比國內要快,海外油田總量是國內的十倍之多,所以公司的策略是穩住國內市場,大力發展海外市場。隨着海外營銷團隊的加強,一期產能的釋放,產品結構的優化和海外疫情的緩和,未來海外市場帶來的收入將會逐步增加。公司相信在團隊的努力下,公司有能力、決心也有條件基礎能夠完成既定的海外市場拓展目標,中東將是公司重點佈局的區域之一。

Q4: 渤海新區生產基地擴產目前建設的進度如何呢? 以及擴產的產能的投運時間表。

A4:渤海新區生產基地擴產正有序推進,正常的話按照進展應該在2024年年底完成。投產以後,銷售收入可以達到100億元人民幣。目前,工廠的設計和技術協議的談判,以及前期的環評審批和管理團隊的組建件,基本上具備了隨時開工的條件,2024年會逐步投產。如果開工以後,公司業績應該是還會成倍的去增長,毛利率、淨利率最低也是能回到19年的狀態。然後量上在這個基礎上進行了一個倍增。

Q5: 同比看銷售和行政開支增速高於收入增速,有什麼原因?是不是有一些 2021 年底的延遞延到今年上半年?

A5: 因為公司2021年主要的一些成本已經放在當期,所以不會有遞延的一個情況的。今年主要的原因是銷售跟行政成本里面一些員工的成本,還有研發的成本税金以及一些附加税金就是比去年有所增長。所以這部分的增速比銷售費用收入的增速快一點,但還有的是銷售和行政開支包括一些固定的成本。