本文來自格隆匯專欄:招商宏觀謝亞軒,作者: 徐海鋒

核心觀點

美國組建“芯片四方聯盟”是IPEF的具體踐行,也是加強盟友關係和重振本國高端製造業的重要途徑。美國政府需要鞏固戰略核心環節領先和壟斷地位,吸引高端製造業迴流,實現去產業空心化、供應鏈安全、“make America great again”的目的。對外而言,美國的目的也很明顯,通過構建四方聯盟意圖讓世界減少對中國的依賴,進而阻擾中國實現產業轉型升級和價值鏈的攀爬。

IPEF可能會出現兩種情形,一種是依然延續意識形態的協議,並無互惠內容,另一種是追求各方訴求的平衡,形成新的利益共同體。自美國退出CPTPP之後,其在貿易協議矩陣中的互惠關係網絡明顯弱於中國。目前IPEF並無細則,除了日本、澳大利亞等經濟體表現出明顯的親美,積極張羅IPEF落地外,其他的經濟體普遍維持“謹慎歡迎、靈活參與”的態度。

“芯片四方聯盟”內部仍有部分分歧,但基於當前半導體行業發展現狀,“芯片四方聯盟”的成立是大概率事件。韓國方面,尹錫悦和樸振的組合在某種程度上體現了“既要美國保護,也要中國市場”的立場。一方面,在外交政策方面,表示將重建韓美同盟,強化全方位的戰略同盟關係,同時“發展相互尊重的韓中關係,打造面向未來的韓日關係”。另一方面, 對華政策方面,尹錫悦整體主張與華開展必要經濟合作,但半導體應與中國脱鈎。近期外交部長樸振訪華,也釋放出將繼續加強與中方的經濟合作的意願。所以説,即便目前韓國表態模稜兩可,但最有可能的結果是,韓國仍然會加入芯片聯盟,但會在對華政策上儘量避免核心利益衝突。日本方面,岸田文雄和林芳正的組合與韓國相似,更為明顯支持美國組建“芯片四方聯盟”,並助力打壓中國大陸的芯片業發展。比如日本外相林芳正、經產相萩生田光一在美國華盛頓特區會見美國國務卿布林肯和商務部長雷蒙多,JUCIP會議上美日雙方基本在加強雙方的芯片產業合作並遏制中國的芯片業發展上達成一致。

中國正在挑戰美國的價值鏈地位,美國不會對中國高端製造業放鬆警惕,圍堵和制裁可能是常態。美國的優勢環節主要集中在設計、材料和設備,因而除了“斷供EDA”,從可操作性上來看,我們可以預見到美國下一步可能會繼續對材料和設備端實施限制,並聯合盟友對我國展開高端環節的封鎖。但IPEF目前並無細則,各方博弈尚未顯成效,從“芯片聯盟”成員國表態可以看出中國市場吸引力仍在。

我們認為產業升級的重點在於發揮市場規模優勢、實現價值鏈“底部升級”和引入“鰱魚效應”。一是,龐大的市場規模可以吸收外商直接投資,形成“技術引進-技術吸收-二次創新”的循環,同時消費端的需求將倒逼企業展開研發投入、 引進人才、 開發新品、 提升自身技術實力。二是,重視發展“專精特新”,實現價值鏈“底部升級”。對於大部分的發展中國家的企業而言,在構建國內價值鏈能力不足的情況下,發展專業領域的“隱形冠軍”“專精特新”,實現“底部升級”具有可行性。第三、採取相關政策以支持和鼓勵外資投資戰略新興產業,將在我國產業發展中帶來“鮎魚效應“,激活市場競爭, 在資金上、技術上、管理上都將有效的促進我國產業結構調整。

正文

一、IPEF和《芯片與科學法案》最新進展

IPEF側重的四個關鍵支柱:互聯互通的經濟(貿易)、有韌性的經濟(供應鏈)、清潔的經濟(清潔能源、脱碳和基礎設施)和公平的經濟(税收和反腐敗),其中近期美國政府行動尤其重視“供應鏈彈性”。《芯片與科學法案》是IPEF的具體踐行,反映了美國希望加強半導體壟斷和干預中國進一步參與全球半導體產業鏈分工的意圖。

1、IPEF的最新進展

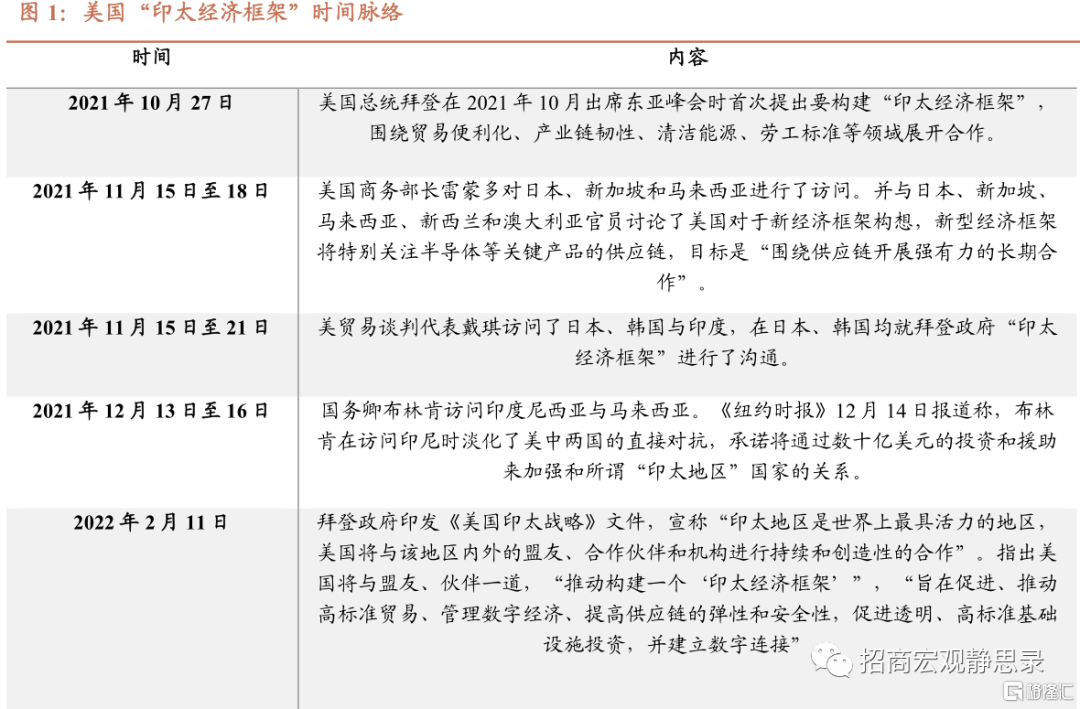

2022年5月23日,美國總統拜登在日本東京正式宣佈啟動”印太經濟框架“,美國、澳大利亞、新西蘭、印度、日本、韓國、印度尼西亞、文萊、馬來西亞、菲律賓、新加坡、泰國和越南13國家成為初始成員國。5月26日白宮發表聲明,斐濟成為“印太經濟框架”的第14個創始成員,同時也是第一個加入IPEF的太平洋島國。自2021年10月美國總統拜登提出構建“印太經濟框架”以來,不斷為“印太經濟框架”的落地造勢。美國“印太經濟框架”時間脈絡如下:

根據白宮發表的聲明,“印太經濟框架”旨在促進高標準貿易,管理數字經濟,提高供應鏈彈性和安全性,促進透明、高標準基礎設施投資,並建立數字連接等。聲明重點闡述了IPEF側重的四個關鍵支柱:互聯互通的經濟(貿易)、有韌性的經濟(供應鏈)、清潔的經濟(清潔能源、脱碳和基礎設施)和公平的經濟(税收和反腐敗)。

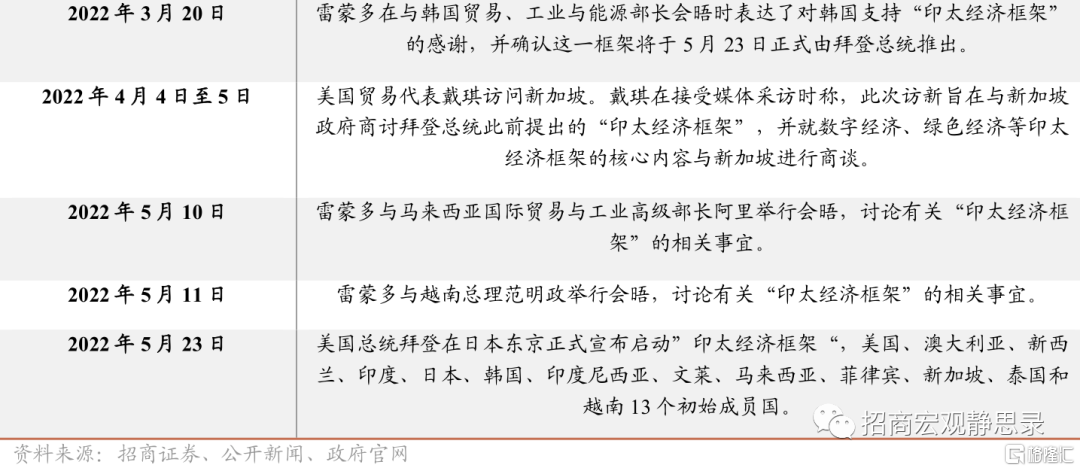

其中,美國政府尤其重視“供應鏈彈性”。為了在大國競爭中繼續保持領先地位,美國政府自2012年奧巴馬政府發佈《全球供應鏈安全國家戰略》,首次提出供應鏈彈性概念,並將供應鏈安全視為美國國家經濟和安全的核心利益之一。美國政府主要做了以下的佈局:(1)鞏固自身供應鏈安全。出台相關政策,將人工智能、先進製造、量子信息科學和5G通訊等作為國家戰略,確保信息通信技術與服務供應鏈、關鍵與新興技術供應鏈安全;(2)試圖降低中國的供應鏈地位。繼續加強與盟友在供應鏈方面的戰略合作,利用政府政策引導、項目融資支持、鼓勵頭部企業帶頭等方式引導美日澳等發達國家跨國企業減少在華佈局,增強對印太其他國家和地區直接投資,進而將諸多產業鏈條引導至對美國“友好”地區。相關文件和內容如下:

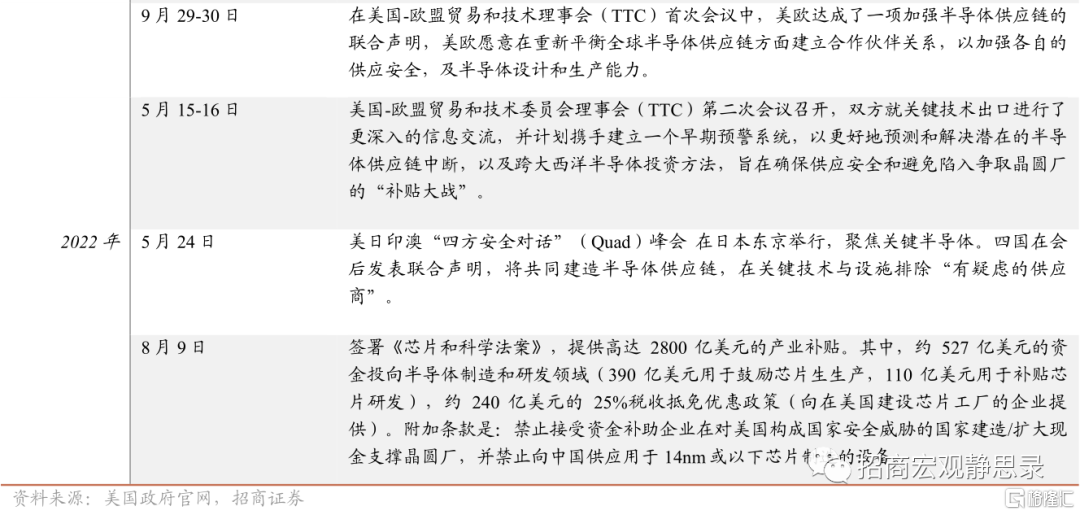

2、《芯片和科學法案》

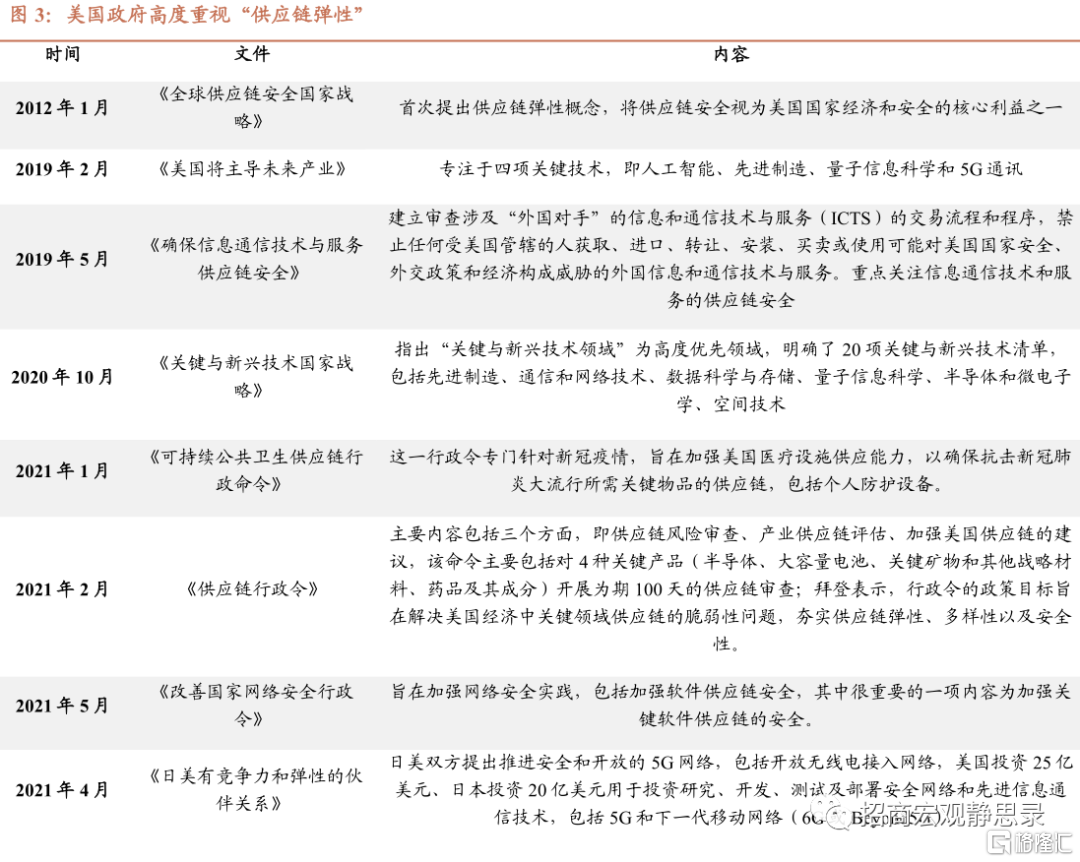

2022年8月9日美國總統拜登正式簽署《芯片與科學法案》,主要內容包括《2022年芯片法》、《研究與創新》和《補充撥款以應對對美國最高法院的威脅》,其中《2022芯片法》反映了美國希望加強半導體壟斷和干預中國進一步參與全球半導體產業鏈分工的意圖。《2022年芯片法》的核心內容:為美國的半導體產業發展建立527億美元的撥款,其中500億美元用於建立激勵半導體生產和研發的CHIPS for American基金,剩餘27億美元分別用於美國國防基金、國際技術安全和創新基金、勞動力和教育基金中有關半導體激勵的部分。同時,《2022年芯片法》規定獲得聯邦財政援助的公司被要求將有關國家(中國、俄羅斯、朝鮮、伊朗)的投資計劃和人才招聘情況通知美方,同時“十年內除了傳統半導體之外,不能在對美國國家安全構成威脅的特定國家擴建設某些先進半導體的新制造能力。”該法案中提到的“傳統半導體”和“先進半導體”是第一次出現在官方文件中,目前市場普遍認為28納米是先進製程和成熟製程的分界線,因此可以認為目前接受資助的企業將被禁止在中國等地區大幅增產28納米以下半導體。但是根據該法案保留意見,如果未來十年內芯片技術進步,對華投資限制的先進製程可能進一步降低至28納米以下。法案有關芯片資助的最大受益者將是英特爾、台積電和三星電子等芯片巨頭,換言之,這些芯片巨頭也是這項芯片法案中的“對華投資限制”條款中所針對的最主要對象。目前這些公司都已經公佈了在美擴張設廠的詳盡計劃,例如英特爾宣佈在美國俄亥俄州投資200億美元建設晶圓廠;三星也宣佈於美國德州生產場地投資170億美元;台積電宣佈在美國亞利桑那州建設投資達120 億美元的芯片工廠。

二、美國為什麼要組建所謂“芯片四方聯盟”?

對內而言,美國組建“芯片四方聯盟”是IPEF的具體踐行,也是加強盟友關係和重振本國高端製造業的重要途徑。美國政府需要鞏固戰略核心環節領先和壟斷地位,吸引高端製造業迴流,實現去產業空心化 、供應鏈安全、“make America great again”的目的。對外而言,美國的目的也很明顯,通過構建四方聯盟意圖讓世界減少對中國的依賴,進而阻擾中國實現產業轉型升級和價值鏈的攀爬。

1、背景是,中國正在挑戰美國的價值鏈地位

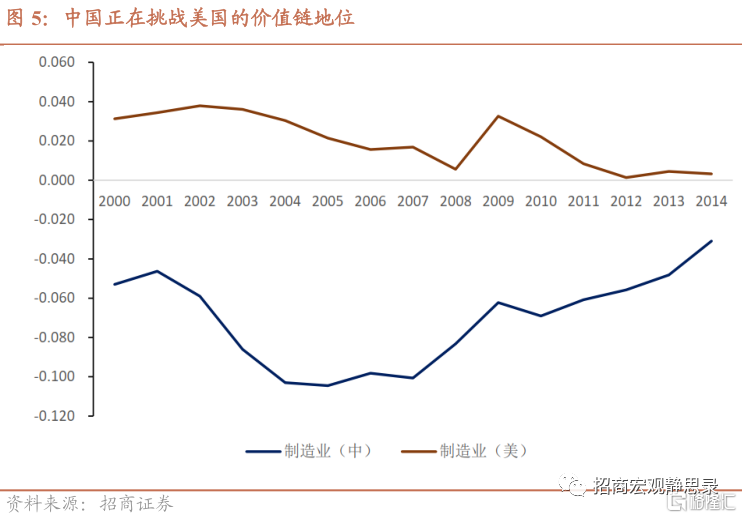

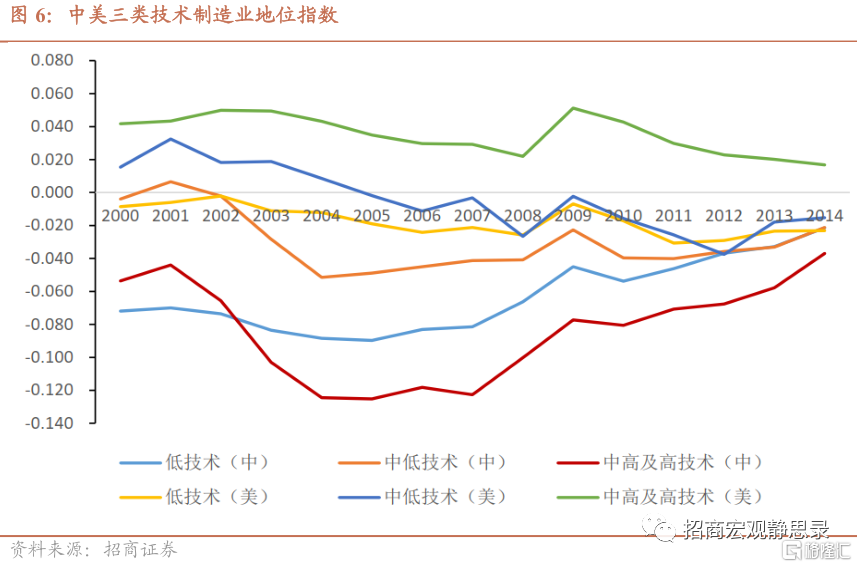

從製造業的價值鏈地位指數來看,美國製造業的 GVC 地位指數明顯高於中國,美國主要是介於 0-0.040 區間,整體上呈現下降的趨勢,於 2002 年達到峯值 0.038。中國的 GVC 地位指數呈現 V 形, GVC 地位指數位於-0.110-0 之間,目前處於上升的趨勢, 2014 年僅為-0.031,由此可見, 2014 年之前美國與中國的價值鏈地位存在較大差距,但可以預見,隨着中國產業轉型升級的不斷深入,中國價值鏈地位有逐步超過美國的可能性。

2000 年至 2007 年,中國的GVC 地位指數整體呈現先上升後下降的趨勢,其原因是,在加入WTO 初期, 由於中國較低的工業化發展水平,使得出口中的原材料比重相對較大,進而使得GVC 指數有短暫的上行,但隨着中國不斷地融入國際分工, 憑藉“人口紅利” 優勢大力發展了勞動密集型產業, 使得加工組裝型貿易經濟快速發展,進口中的中間品比重逐步增加導致中國製造業的價值鏈地位指數明顯下降。隨着“十一五”的到來,中國面臨國內低端產能過剩、中高端產業發展滯後、“人口紅利”逐步消失、東南亞逐步崛起等問題,於是20008 年之後中國大力推進產業轉型升級,加工貿易比重逐步減小使得價值鏈地位指數不斷上行。美國的製造業價值鏈地位指數在2008 年之前有一定的下滑趨勢,但是之後美國開始重審製造業的重要性和產業空心化問題,並提出了再工業化戰略以吸引部分產業迴流。

2、對內而言,美國需要聯盟鞏固自身半導體的戰略地位

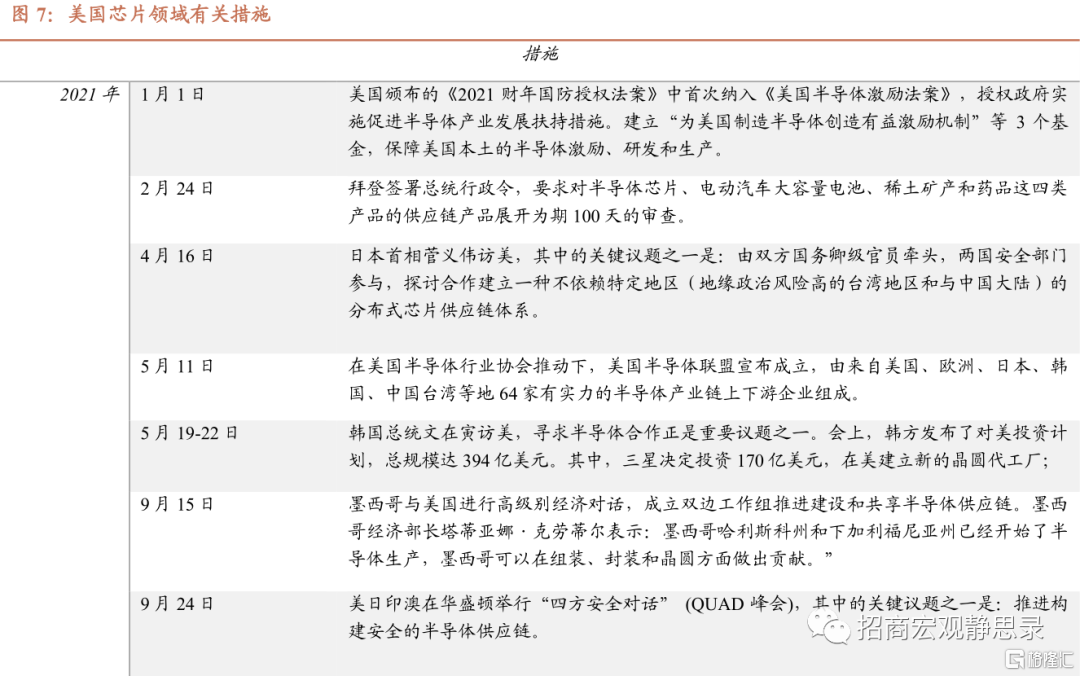

為了重新成為半導體行業的領軍者,提升本土半導體制造實力,美國主要做了以下幾方面的努力:(1)制定相關法律,提供大額產業補貼,吸引頭部半導體企業赴美建廠,提高美國本土產能;(2)加強與盟友在半導體方面的戰略合作;在企業層面,成立美國半導體聯盟,帶動美國半導體技術持續發展;(3)充分了解競爭信息,簽署總統供應鏈行政令,審查及評估半導體供應鏈,以提升芯片“供應鏈透明度”為目的,要求所有的供應鏈參與者在45天內共享有關庫存、需求和交付動態等信息,後發佈關鍵產品供應鏈百日評估報吿,為本國的發展規劃提供依據。相關政策和措施如下:

美國在2020年6月由眾議院提出芯片法案,後在2021年1月首次作為《2021財年國防授權法案》的一部分簽署為法律,但最終由於資金問題而被擱置。此後在 2021年 6月和 2022年 2月,美國參議院和眾議院分別推出了各自版本的“芯片法案”,但兩院就細節問題始終未能達成一致,而今年8月,芯片法案終於簽署成功。在這一過程中,美國的大力度產業補貼吸引了國內外知名半導體企業赴美建廠。

3、對外而言,意圖阻擾中國實現產業轉型升級和價值鏈攀爬

近年來美國兩黨對華政策保持高度一致,陸續採取貿易戰、戰略經濟圍堵、軍事威脅等手段試圖遏制中國發展。從杜魯門政府的“島鏈戰略”、奧巴馬政府的“亞太再平衡戰略”、特朗普政府的“印太戰略”再到拜登政府的“印太經濟框架”可以發現,美國對中國遏制戰略重心已經從軍事層面轉為經濟層面,我們認為原因或有以下幾點:一是,中國經濟快速發展,目前已成為全球第二大經濟體,超越美國的經濟體量僅一步之遙。二是,中國具備最完善的工業產業鏈,通過實施“一帶一路”戰略,簽署RCEP框架等拓展全球“朋友圈”, 對世界經濟的縱深影響日益增大。三是,中國正處於邁向高收入國家的關卡和經濟轉型升級的關鍵時期。

IPEF彈性供應鏈原則和近期的“芯片法案”對我國產業轉型升級帶來巨大風險。原因有以下:一方面可能圍堵中國參與全球半導體產業鏈的分工,另一方面可能對中國產業轉型升級中至關重要的高端芯片進口產生衝擊。

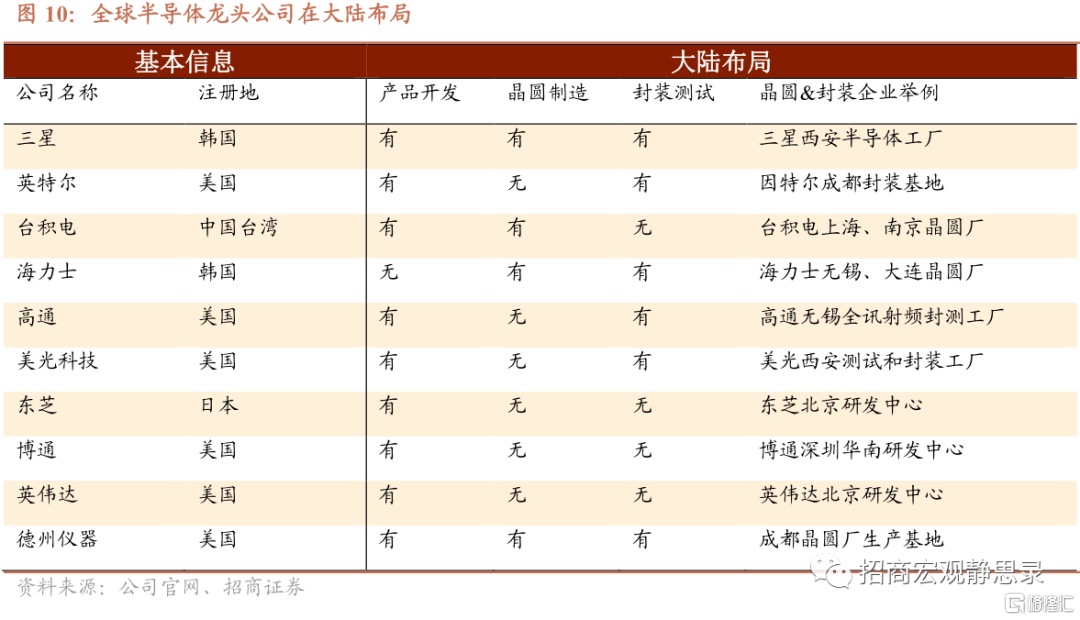

從全球十大半導體巨頭在中國大陸的佈局來看,大部分公司在大陸有產品研發部門,一部分公司也佈局了封裝測試工廠,但是先進製程的晶圓製造廠寥寥無幾。此次《芯片與科學法案》主要針對的是晶圓製造尤其是高製程晶圓製造在中國大陸的擴產。根據圖6可看出,英特爾在大連的晶圓廠已經出售給了SK海力士,僅在成都設有芯片封測中心。僅三星、台積電、海力士、德州儀器在中國大陸設晶圓廠,而其中在大陸生產28納米以下先進製程芯片的只有台積電(台積電在南京的工廠生產28納米和16納米芯片),基於此,台積電可能也將成為這份法案有關“限制在中國大陸開展先進半導體制造”所針對的頭號對象。

同時,由於我國在高端芯片領域還沒有實現國產替代,主要依賴進口。據Trademap數據顯示,我國大陸2021年進口半導體有關產品5080.82億美元,其中集成電路進口4337.27億美元。我國台灣地區佔我國半導體制造設備、半導體器件和集成電路進口總額最多,達到我國進口總額的32.023%,其次是韓國,達到我國半導體有關商品進口總額的18.83%。分產品來看,日本佔我國半導體設備進口份額最大約31.51%;日本和中國台灣地區佔我國半導體器件進口份額前二,分別約14.14%和12.87%;中國台灣地區和韓國佔我國集成電路進口份額前二,分別約35.80%和20.36%。由於我國核心關鍵領域設計能力不足,國內在高端關鍵芯片自給率低,仍高度依賴美國、日韓、中國台灣地區等企業;在設備方面,我國半導體設備的現況是低端製程實現國產替代,高端製程有待突破。

三、我國產業轉型 升級如何突破?

基於當前半導體行業發展現狀,“芯片四方聯盟”的成立是大概率事件。美國的優勢環節主要集中在設計、材料和設備 ,因而除了“斷供EDA”,從可操作性上來看,我們可以預見到美國下一步可能會繼續對材料和設備端實施限制,並聯合盟友對我國展開高端環節的封鎖。但IPEF目前並無細則,各方博弈尚未顯成效,“芯片聯盟”成員國表態指向中國市場吸引力仍在。

1、美國、日本、韓國、中國台灣的半導體地位和現狀

半導體產業有幾個核心環節:IC設計、材料、設備、晶圓製造和封測,其中設計和製造在產業鏈中具有卡脖子地位。半導體設計方面,美國控制着核心的IC設計和算法,與此同時,亞太地區例如韓國等國家的IC設計能力也不斷提升,而我國在高端芯片的自給率較低,高度依賴進口。材料方面,日本、德國、美國在國際半導體原料和化學品供應商中相對領先,我國在部分細分材料方面已經實現超車,但是在核心高端材料領域還沒有實現突破。設備方面,美國和日本的半導體制造設備領先,我國在低製程設備方面已經能夠實現國產替代,但是高端製程設備主要依賴進口。晶圓製造方面,美國在全球晶圓製造中的份額正在萎縮,韓國和中國台灣地區在晶圓製造方面技術領先,其中台積電更是佔據了全球前十家晶圓製造商中約60%的份額。封測方面,我國在全球具有較大的市場份額,許多龍頭公司在中國大陸和中國台灣地區設有封測中心。

從全球半導體出口來看,我們統計了HS8486、HS8541和HS8542三類半導體相關商品的全球分地區出口額,並且計算了各國出口佔全球半導體出口份額。其中,中國大陸出口總額佔世界出口份額最高,其次是中國台灣地區。半導體制造設備出口佔比最高的分別為日本24.38%和美國20.96%;半導體器件出口份額最大的是中國大陸33.46%;集成電路出口份額最高的為中國台灣地區15.14%、中國大陸15.08%以及韓國10.62%。可以看出,美、日兩國在半導體制造設備方面擁有領先地位,而亞太地區的中國和韓國在半導體加工方面佔據較大市場份額,進一步印證了上文對全球半導體產業鏈分工的描述。

各國在全球半導體分工中有各自的相對優勢,在Gartner最新公佈的2021年十大半導體企業榜單中,美國企業超過半數,合計市場佔比高達33.2%。美國擁有因特爾、高通、美光、博通、INVIDIA、德州儀器、AMD、蘋果等以IC設計為優勢的全球著名的半導體龍頭企業,其中因特爾2021年主營收入790億美元,淨利潤199億美元,全球排名第二,是此次美國芯片法案中受到芯片基金激勵最大的公司。韓國在全球半導體設計和製造方面都有一席之地,擁有著名的三星公司,2021年主營收入2351億美元,淨利潤330億美元,全球排名第一。日本在設備和材料方面的壟斷,穩固了日本在半導體產業鏈中無可取代的重要地位,最著名的半導體公司是東芝,2021年主營業務收入275億美元。中國台灣地區在晶圓製造方面全球第一,龍頭公司台積電2021年主營收入573億美元,淨利潤214億美元,全球排名第二。

2、IPEF缺少細則,芯片聯盟存分歧,多方博弈尚未顯成效

我們梳理了IPEF成員國與我國、歐盟等經濟體之間的貿易協議矩陣,代表各經濟體之間貿易往來的互惠度。其中IPEF成員包括美國、澳大利亞、文萊、斐濟、印度、印度尼西亞、日本、韓國、馬來西亞、新西蘭、菲律賓、新加坡、泰國、越南。RCEP成員國有: 文萊、柬埔寨、印度尼西亞、老撾、馬來西亞、緬甸、菲律賓、新加坡、泰國、越南、中國、日本、韓國、澳大利亞、新西蘭。CPTPP成員國包括日本、澳大利亞、文萊、加拿大、智利、馬來西亞、墨西哥、新西蘭、祕魯、新加坡、越南。

可以明顯看到,自美國退出CPTPP之後,其在貿易協議矩陣中的互惠關係網絡明顯弱於中國。中國與大部分經濟體都簽訂了自由貿易協定,且目前正在積極擴大區域自由貿易協議的範圍,以RCEP為例,RCEP是一個全面的區域自貿協定,包括貨物貿易、服務貿易、投資等一攬子措施,充分體現了成員國各方共同維護多邊主義和自由貿易、促進區域經濟一體化的決心。總的來看,我國的開放式、互惠式的“擴圈”與美國“逆全球化”做法形成鮮明對比。

目前IPEF並無細則,除了日本、澳大利亞等經濟體表現出明顯的親美,積極張羅IPEF落地外,其他的經濟體普遍維持“謹慎歡迎、靈活參與”的態度。比如印度莫迪強調自身立場,不參與美式冷戰對抗思維,加入IPEF旨在深化經濟合作,解決印太地區發展問題。比如馬來西亞前總理馬哈蒂爾直接批評美國領導的“印太經濟框架”為政治性框架,試圖孤立中國,無法促進區域經濟增長。比如越南更直接索取利益,希望美國進一步打開市場,加大對越投資,進一步融入美國供應鏈,同時期待在科技和環保等領域得到美國的資金技術支持。所以接下來,可能會出現兩種情形,一種是IPEF依然處於意識形態的協議,並無互惠內容,另一種是追求各方訴求的平衡,形成新的利益共同體。

而“芯片四方聯盟”中,韓國、日本的表態又如何?

韓國方面,尹錫悦和樸振的組合在某種程度上體現了“既要美國保護,也要中國市場”的立場。一方面,我們看到尹錫悦當選韓國總統後,在外交政策方面,表示將重建韓美同盟,強化全方位的戰略同盟關係,同時“發展相互尊重的韓中關係,打造面向未來的韓日關係”。另一方面,對華政策方面,尹錫悦整體主張與華開展必要經濟合作,但半導體應與中國脱鈎。近期外交部長樸振訪華,也釋放出將繼續加強與中方的經濟合作的意願。事實上,中國是韓國半導體產業的最大市場之一,目前三星電子和海力士均在我國有大量投資。我國從韓國進口規模排在前列的商品,主要是電機電氣設備及其零件、機器機械器具及零件、光學醫療精密儀器、塑料製品進口超100億美元,其中電機電氣設備及其零件進口占總進口49%左右,排名前五項商品進口額佔比近80%。所以説,即便目前韓國表態模稜兩可,但最有可能的結果是,韓國仍然會加入聯盟,但會在對華政策上儘量避免核心利益衝突。

日本方面,岸田文雄和林芳正的組合與韓國相似,較為明顯支持美國組建“芯片四方聯盟”,並助力打壓中國大陸的芯片業發展。2022年7月29日,美國與日本啟動新的經濟版“2+2”部長級對話,將建立一個先進半導體聯合研發中心,據日媒報道該研發中心將開發2納米芯片,生產線2025年前投產。日本外相林芳正、經產相萩生田光一在美國華盛頓特區會見美國國務卿布林肯和商務部長雷蒙多。4位部長級官員舉行名為“日美第一次商務與產業夥伴關係部長級會議”(JUCIP)。諸多線索都可以看出,美日雙方想進一步加強雙方的芯片產業合作並遏制中國的芯片業發展。

3、對我國而言,產業轉型升級重點會在哪兒?

第一,利用好國內市場規模的優勢推動產業轉型升級。龐大的市場規模可以吸收外商直接投資,形成“技術引進-技術吸收-二次創新”的循環,同時消費端的需求將倒逼企業展開研發投入、引進人才、開發新品、提升自身技術實力。

第二、重視發展“專精特新”,實現價值鏈“底部升級”。通過構建本土企業為主導的國內價值鏈實現對產品環節的戰略控制、增強國際競爭力、實現價值鏈地位的提升固然是最佳的路徑,但是現實情況中,發展中經濟體與發達經濟體相比在技術、生產、創新等方面都相對弱勢,短期要發展對市場具有控制和引領能力的龍頭企業存在較大難度。資本、技術、人力等要素資源需要長期積累才能實現“收入增長-技術創新投入-技術突破-技術領先-收入增長”的循環。對於大部分的發展中國家的企業而言,在構建國內價值鏈能力不足的情況下,發展專業領域的“隱形冠軍”“專精特新”,實現“底部升級”具有可行性。

第三、採取相關政策以支持和鼓勵外資投資戰略新興產業,將在我國產業發展中帶來“鮎魚效應“,激活市場競爭, 在資金上、技術上、管理上都將有效的促進我國產業結構調整。在此過程中,應發揮中東西部地區優勢吸引外商投資。從我國區域經濟發展現狀來看,東部地區和中西部地區已形成較為顯著的比較優勢差異,東部有相對強勁的經濟基礎和對外經濟,中西部有較豐富的自然資源和較低的成本。由於資源約束、成本約束、政策約束等因素,東部地區的部分生產企業也存在對外轉移的需求和趨勢,這種產業轉移存在兩大類:一是,最初投資於東部的跨國企業逐步退出,向周邊東南亞經濟體轉移或向國內中西部地區轉移;二是,在本土成長起來的企業,已經具備生產規模和市場開拓能力,為尋求發展或節省成本向中西部轉移加工環節。對中西部的區域經濟情況而言,其比較優勢主要是自然資源、勞動力、土地等要素稟賦。因此,中西部承接東部產業轉移具有較強的現實可行性,一方面,可通過政府的協調,配合東部地區打造中西部製造業基地,形成研發、銷售、生產加工等完整的的價值鏈。另一方面,積極吸引外商直接投資,中西部地區不僅可以在低成本和政策優惠方面與東盟國家展開競爭,還可以依託國內的良好基礎設施建設、勞動力質量和營商環境的優勢。

風險提示:

逆全球化;國產替代。