本文來自:嶽讀債市 作者:周嶽、肖雨

基本結論

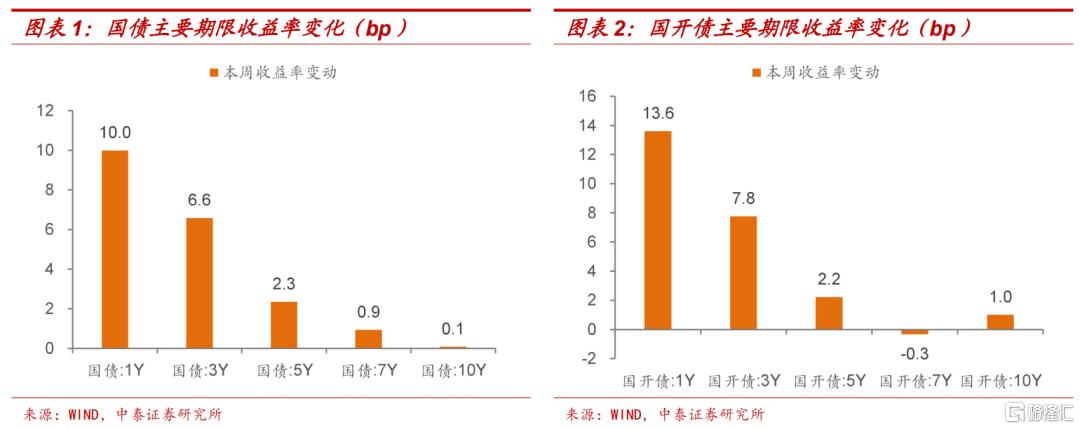

市場回顧:本週短端和長端利率走勢分化,收益率曲線大幅走平。中短端調整幅度較大,長債利率則延續窄幅震盪態勢。短端調整主要來自預期層面的情緒擾動,一是資金價格易上難下,未來逐漸向政策利率迴歸可能性較大,二是擔心債市高槓杆引發央行干預。隨着短端利率互換價格反彈,流動性寬鬆預期已經收斂,不過考慮到高期限利差的保護性,長債調整的壓力並不大。

本週重點討論以下幾個問題:

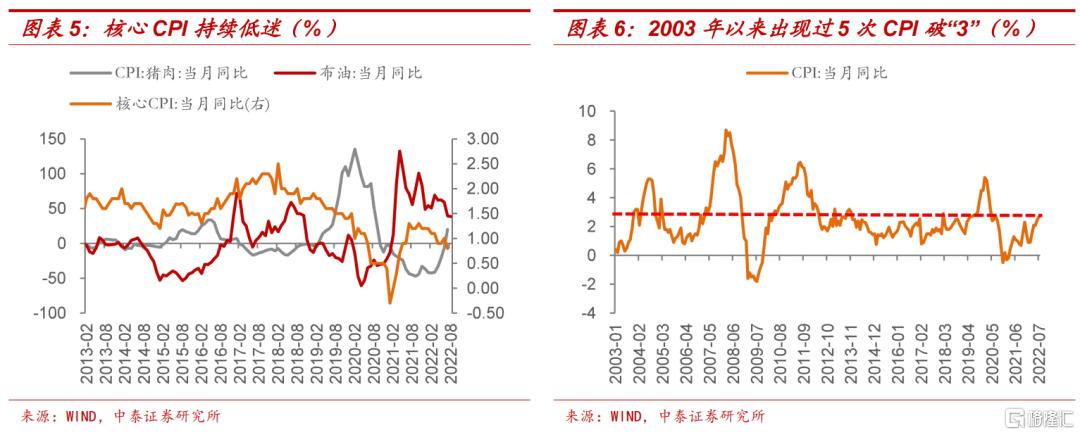

CPI通脹風險源於供給而非需求,央行容忍度預計較高。年內CPI階段性突破3%的風險較大,可能出現在8月、9月或12月。PPI持續回落背景下,本輪CPI走高主要源於豬週期上行和油價高位震盪,應該界定為供給衝擊帶來的結構性通脹。在油價存在下行壓力,核心CPI持續低迷背景下,CPI階段性突破3%不具有可持續性。覆盤2003年以來5次高通脹(CPI超過3%),央行對於供給因素帶來的結構性通脹容忍度較高,典型如2019年。

社融雖然不及預期,但慎言“塌陷”。7月信貸及社融數據的回落均大幅超出季節性,原因包括:地產“缺位”背景下,年初以來的基建發力受制於隱債監管約束,實物工作量形成嚴重滯後,對應的信用擴張力度有限。近期票據利率再次出現大幅回落,或表明信貸需求疲軟,資金“堰塞湖”現象明顯。不過今年以來寬信用政策脈衝特點明顯,6月社融衝量後可能階段性透支了實體融資需求。

後續社融可能仍有反覆。央行實現穩信用的訴求仍在,政策工具包括:政策性銀行8000億信貸額度調增以及3000億專項建設基金的使用;再貸款繼續發揮重要作用,可能拓展應用範圍;“用足用好專項債限額”政策可能帶來增量供給等。因此,雖然10.8%大概率是年內存量社融增速的高點,但趨勢性下行的可能性較小,預計延續窄幅震盪態勢。從這個角度看,利率區間震盪的格局仍難打破。

下週一MLF縮量續作的可能性上升。1%左右的隔夜利率可能明顯低於央行的合意水平,但在結構性流動性短缺框架下,央行主動收緊資金面的能力受限,因此下週一續作6000億MLF到期量可能是較好的操作窗口。一方面流動性寬鬆導致“滾隔夜”加槓桿持續升温,央行通過縮量能夠釋放“防止資金空轉、脱實向虛”的政策信號;另一方面從同業存單價格走勢看,在銀行間資金大量淤積而信貸“資產荒”的背景下,商業銀行對於MLF資金的主動需求可能並不強。

即使縮量,不代表資金利率必然回升。MLF淨回籠一般發生在降準後,屬於央行基礎貨幣投放的正常對沖手段,資金利率走勢由流動性整體充裕狀況決定,即使當月MLF縮量,R001不一定明顯回升甚至可能下降,典型如去年12月。考慮到專項債等財政資金投放對於流動性支撐作用仍然較強,8月份常規因素帶來的資金缺口不大,而且票據利率當前仍處較低水平表明信用擴張並不理想,因此如果下週一MLF小幅縮量,預計不會明顯影響流動性充裕局面。

展望後市,關注兩個確定性。一是資金利率持續大幅低於政策利率的現狀並不正常,流動性進一步寬鬆的可能性不大,短端利率的波動可能繼續上升;二是短期內地產“負反饋”可能不容易打破,在超預期的增量政策出台前,寬信用的傳導仍存在阻滯,資金利率中樞向政策利率的緩慢迴歸預計較為波折。從交易層面看,現階段久期策略相比槓桿策略可能更有效,偏低的信用利差也使得利率債的相對價值更加凸顯,因此中長利率債或出現適度的“補漲”行情。

風險提示:流動性寬鬆不及預期,信用擴張超預期。

本週短端和長端利率走勢分化,收益率曲線大幅走平。中短端調整幅度較大,1年期和3年期國債收益率分別上行10.0和6.6bp。相比之下,長債利率延續窄幅震盪態勢,10Y國債活躍券220010累計下行0.75bp至2.7275%,10Y國開債活躍券220210則下行1.7bp。

儘管存單利率觸底後小幅反彈,但流動性整體延續寬鬆態勢,資金利率維持在穩定低位,因此短端調整主要來自預期層面的情緒擾動,一是資金價格易上難下,未來逐漸向政策利率迴歸可能性較大,二是擔心債市高槓杆引發央行干預。隨着短端利率互換價格反彈,流動性寬鬆預期已經收斂,不過考慮到高期限利差的保護性,長債調整的壓力並不大。

本週債市增量信息較多,包括:通脹和金融數據,貨幣政策執行報吿等。雖然市場討論較多,但需要重點關注以下幾個問題:

CPI通脹風險源於供給而非需求,央行容忍度預計較高。7月份CPI同比上漲2.7%,低於預期,基於高頻數據調整後的環比均值測算看,年內階段性突破3%的風險較大,可能出現在8月、9月或12月。儘管關於CPI走勢的預測存在不確定性,但關於本輪通脹風險我們有幾個確定性判斷:一是PPI持續回落背景下,本輪CPI走高主要源於豬週期上行和油價高位震盪,應該界定為供給衝擊帶來的結構性通脹;二是在油價存在下行壓力,核心CPI持續低迷背景下,CPI階段性突破3%不具有可持續性;三是覆盤2003年以來5次高通脹(CPI超過3%),央行對於供給因素帶來的結構性通脹容忍度較高,典型如2019年。

社融雖然不及預期,但慎言“塌陷”。7月信貸及社融數據的回落均大幅超出季節性,原因可以參考我們上週報吿中的分析:地產“缺位”背景下,年初以來的基建發力受制於隱債監管約束,實物工作量形成嚴重滯後,對應的信用擴張力度有限。近期票據利率再次出現大幅回落,或表明信貸需求疲軟,資金“堰塞湖”現象明顯。不過今年以來寬信用政策脈衝特點明顯,6月社融衝量後可能階段性透支了實體融資需求,因此從單月數據推論社融“塌陷”可能並不客觀。

後續社融可能仍有反覆。儘管寬信用存在阻滯,但央行實現穩信用的訴求仍在,對應的政策工具包括:政策性銀行8000億信貸額度調整以及3000億專項建設基金預計陸續投入使用,配合基建儘快形成實物工作量的目標實現,不排除後續進一步加碼的可能;下半年再貸款作為結構性政策工具預計繼續發揮重要作用,可能拓展應用範圍;“用足用好專項債限額”的政策意圖並不明確,儘管我們判斷大規模增發可能性不大,但仍需關注。因此,雖然10.8%大概率是年內存量社融增速的高點,但趨勢性下行的可能性較小,可能延續窄幅震盪態勢。從這個角度看,利率區間震盪的格局仍難打破。

下週一MLF縮量續作的可能性上升。從央行持續地量公開市場操作看,1%左右的隔夜利率可能明顯低於央行的合意水平,但在結構性流動性短缺框架下,央行主動收緊資金面的能力受限,因此下週一續作6000億MLF到期量可能是較好的操作窗口。一方面流動性寬鬆導致“滾隔夜”加槓桿持續升温,央行通過縮量能夠釋放“防止資金空轉、脱實向虛”的政策信號;另一方面從同業存單價格走勢看,在銀行間資金大量淤積而信貸“資產荒”的背景下,商業銀行對於MLF資金的主動需求可能並不強。

即使縮量,不代表資金利率必然回升。從2020年以來歷史經驗看,MLF淨回籠一般發生在降準後,屬於央行基礎貨幣投放的正常對沖手段,資金利率走勢由流動性整體充裕狀況決定,即使當月MLF縮量,R001不一定明顯回升甚至可能下降,典型如去年12月。考慮到專項債等財政資金投放對於流動性支撐作用仍然較強,8月份常規因素帶來的資金缺口不大,而且票據利率當前仍處較低水平表明信用擴張並不理想,因此如果下週一MLF小幅縮量,預計不會明顯影響流動性充裕局面。

展望後市,關注兩個確定性。一是資金利率持續大幅低於政策利率的現狀並不正常,流動性進一步寬鬆的可能性不大,短端利率的波動可能繼續上升;二是短期內地產“負反饋”可能不容易打破,在超預期的增量政策出台前,寬信用的傳導仍存在阻滯,資金利率中樞向政策利率的緩慢迴歸預計較為波折。從交易層面看,現階段久期策略相比槓桿策略可能更有效,偏低的信用利差也使得利率債的相對價值更加凸顯,因此中長利率債或出現適度的“補漲”行情。

風險提示

流動性寬鬆不及預期;信用擴張超預期。