本文來自格隆匯專欄:君臨

“眼看他起朱樓,眼看他宴賓客,眼看他樓塌了”

《桃花扇》裏的這句話,形容近期的A股熱門板塊可謂相當貼切。

雖然資金仍在拼命往新能源車和光伏板塊裏擠,但這道門實際上正越來越窄。

去年曾和新能源並稱的一些賽道股,近期正一個接一個的涼下來。

1

首先是CXO板塊,最近崩得有點慘。

最近一個月,博騰股份跌了30%,康龍化成跌了28%,凱萊英跌了28%,藥石科技跌了24%,泰格醫藥跌了20%,藥明康德跌了19%……

基本上領跌各大板塊。

這麼慘是讓人有點沒想到的,去年,CXO還被認為是比新能源更好的賽道,公募一姐憑藉着抱團CXO晉身千億頂流。

上個月公佈的財報其實普遍都不差:

表現最佳的是博騰股份,今年上半年歸母淨利潤預增高達455%-465%,預計為11.91億元-12.12億元。

沒想到卻是跌得最多的!

凱萊英也取得了不錯的業績表現:今年上半年預計歸母淨利潤16.44億元-17.43億元,同比預增282.99%-305.97%。

龍頭藥明康德:營收177.56億元,同比增長68.52%,歸母淨利潤46.36億元,同比增長73.3%,延續高增長態勢。

唯一有點掉隊的是康龍化成,預計今年上半年實現營收45.67億元-46.65億元,同比增長39%-42%;

但歸母淨利潤預計5.65億元-6.10億元,同比增長僅為0%-8%。

業績好的跌,業績跟不上的,同樣是跌。

發生了什麼?

康龍化成委屈巴巴的表示,今年上半年業績不及預期,主要是海外運營基地擴張,臨牀團隊擴容,導致成本上升所致,以及一點小小意外的理財收益減少。

非戰之罪啊!

但事實,可能沒有那麼簡單。

7月21日,藥明康德發佈了一份公吿,其表示要將2022年全年收入增長目標由65%-70%上調至68%-72%。

吿訴大家:形勢仍然是一片大好!

詭異的是,在發佈業績上調2-3個百分點的目標公吿同時,藥明康德卻在悄悄忙着減持。

早在2022年6月10日晚,藥明康德便發佈公吿稱,大股東將自7月4日後的不超過90日期間內,合計減持不超公司總股本3%的A股股份。

以公吿當日的收盤市值計算,上述減持市值最高將達91.2億元。

既然業績這麼好,為什麼要減持呢?

因為作為業內最資深的從業者,他們很清楚的看到,這個高速增長了四五年的行業,即將進入下行週期了。

CXO是創新藥的上游賣水人,得益於過去這些年的創新藥投資熱潮,CXO們賺的是盆滿缽滿。

但奇怪的是,這兩年,在集採政策的衝擊下,創新藥投資早已熄火,CXO們又是怎麼延續着高速增長的繁榮的呢?

因為一場世紀大疫情的出現,讓CXO們超預期的續了命。

CXO分兩種,一種是小企業,主要接的是國內創新藥企的訂單。

而CXO龍頭們,主要做的還是國外藥企的生意,這兩年,疫苗、新冠藥的研發和代工是一筆非常大的生意。

比如藥明、凱萊英、博騰股份,都是輝瑞、默沙東等新冠藥的代工廠。

今年上半年的業績爆炸,正是這幾筆訂單的貢獻。

凱萊英,客户默沙東、輝瑞,3筆訂單金額分別為4.81 億美元、27.2億人民幣、35.42 億元;

博騰股份,客户輝瑞、羅氏,2筆訂單金額分別為6.81 億美元、2.17億美元;

合全藥業(藥明康德子公司),客户默沙東、輝瑞,合計訂單 7.5 億美元。

但,泡沫是可以永遠持續下去的嗎?

很顯然不能。

輝瑞的Paxlovid目前仍是史上銷售最快的藥品之一。

7月28日,輝瑞公佈了業績報吿:2022年上半年,輝瑞總營收534億美元,同比增長60%;淨利潤177.69億美元,同比增長70%。

但增速正在放緩:公司Q2營收277.42億美元,同比增長47%,遠低於一季度。

業界報道,輝瑞自身曾預計,由於政府最初的採購激增,今年Paxlovid的年銷售額將達到220億美元。

但實際上,由於國外的新冠檢測不足,需要醫生開處方才能購買,奧密克戎症狀期較短(一般5天)等原因,實際需求嚴重低於預期。

據健康數據分析公司Airfinity的報吿,Paxlovid到今年底可能出現嚴重供應過剩,過剩總量可能高達7千萬個療程。

由於庫存充足,政府接下來的大規模採購似乎已經沒有必要。

也就是説,風突然就停下來了。

另一方面,在供給端,由於CXO的繁榮,越來越多的投機者正在湧進來,競爭愈發激烈。

以大分子CDMO為例,這個業務技術門檻並不高,早期很多都只是藥企的邊緣業務,利用自身的過剩產能來為初創藥企代工,各取所需。

就像江淮、北汽、小康等三線車企,自己的車不好賣,工廠空着,於是就給新勢力車企做代工一樣。

沒想到就這樣火了。

如今,眼見創新藥不好做,CXO卻那麼容易賺錢,自然紛紛轉型搞CXO。

僧多粥少之下,CXO漸漸變成了一片紅海。

目前國內券商對四家CXO龍頭的明年業績預期是這樣的:

藥明康德營收+18.2%, 淨利潤 +18.74%;

凱萊英營收 +6.74%,淨利潤 +5.47%;

博騰股份營收 +5.55%, 淨利潤 +7.67%;

泰格醫藥營收+27.33%,淨利潤 +20.37%;

如果明年的業績將掉到個位數,估值又那麼貴,現在不跑還等什麼?!

需要注意的是,近期國產新冠藥雖然獲批,但市場情緒不佳,很大程度上跟輝瑞新冠藥的低預期有關。

2

第二條主線是美國加息帶崩的板塊。

加息的傳導鏈條很長:

首先,加息會導致債務成本上升,於是虧損的、負債率高的板塊被拋售。

典型的就是創新藥和創新器械、互聯網板塊,港股上這類公司很多。

雖然集採政策正在淡化,互聯網平台的政策打壓也漸行漸遠了,但最近被加息壓制的仍然有點慘。

這兩天,每日優鮮資金鍊斷裂刷屏,雖然説公司本身問題很多,但偏偏在這個時點倒下,也是跟海外加息的大環境密切相關的。

其次,加息必然會導致海外需求的萎縮,經濟危機不可避免。

最近君臨的文章反覆強調這個風險,出口業務佔比高的板塊已經開始跌跌不休。

比如做掃地機器人的科沃斯、石頭科技,做電子煙的思摩爾國際,做手機芯片的卓勝微……

還有給海外沃爾瑪、宜家等連鎖賣場做OEM代工的企業,普遍跌幅較大。

當然,最重要的,影響最大的,還是上半年的王者板塊:農藥化肥、新能源上游的鋰硅。

最近已紛紛進入下行趨勢。

由於君臨多次分析過這個板塊的邏輯,這裏就不展開了,有興趣的可以回看其它文章。

3

如果説,海外的風險是由於加息所導致的經濟危機,未來將逐級擴大;

那麼國內的風險,就是疫情干擾,政策力度有限,復甦不達預期的後遺症。

最典型的就是地產板塊的連環暴雷。

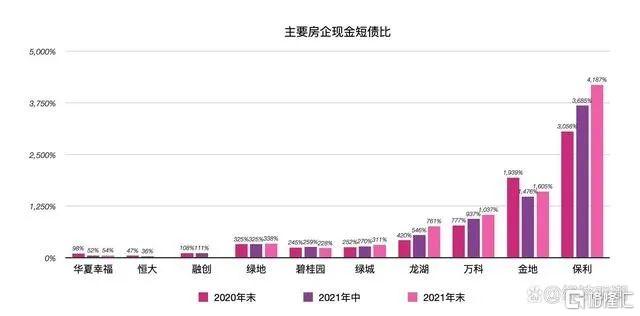

君臨找到一張網絡流傳的房企現金短債比排名數據,如下:

“現金短債率”指標是央行的三道紅線之一,指的是房企現金和短期貸款的比例,數據越高,代表一年內的還款能力越強。

如果比例失控,企業就會直接進入暴雷狀態。

從這個表來看,最低的就是已經躺平的華夏幸福、恆大、融創。

綠地、碧桂園、綠城,這三家在第二檔次。

保利、金地、萬科,這幾家則是最安全的,尤其是保利發展,一枝獨秀,股價也穩穩的站在高崗上。

這種結果,對中國金融業、地產鏈上下游,整個消費市場的衝擊效應,將會無比的放大。

這也是最近堅朗五金、索菲亞、江山歐派、三棵樹、老闆電器等家電、家居、建材等龍頭們,甚至許多消費股都一蹶不振的重要原因。

不過,君臨依然對地產鏈表示謹慎樂觀。

從2018年開始,地產板塊已經低迷了五年之久,時間足夠漫長,庫存去化的足夠徹底。

地產始終是政策驅動型的行業,只要政府的政策鬆綁達到一定程度,整個行業就會恢復活力,迎來反轉機會。

而地產又對金融行業、社會民生影響巨大,一旦危機放大,很有可能出現難以收拾的局面。

因此,這種全國地產銷售下跌50%的非正常局面,是不可能持續的。

政府最終一定會出手,加大救市力度。