本文來自:招商宏觀靜思錄,作者:招商宏觀張靜靜團隊

核心觀點

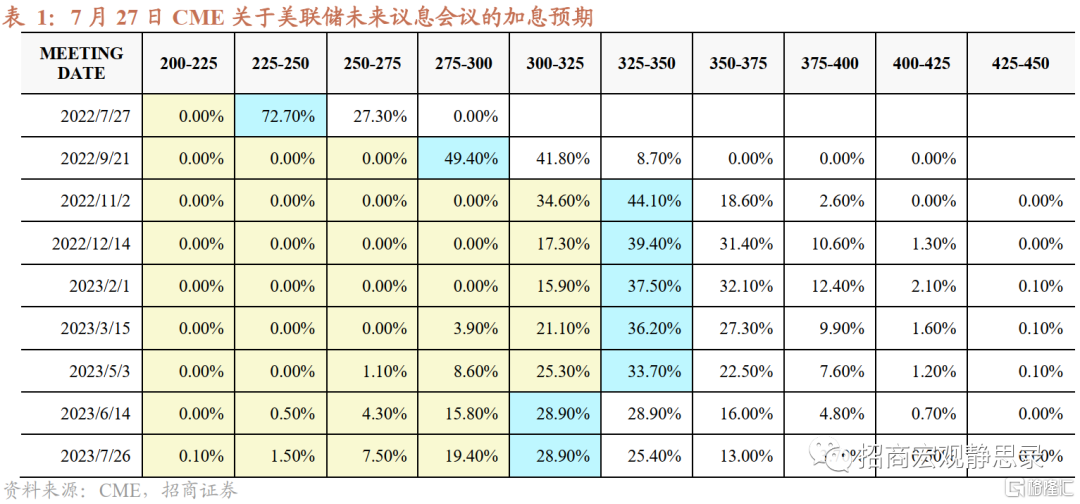

再次兑現75BP加息,符合預期。美聯儲發佈7月議息會議聲明,上調聯邦基金目標利率75BP至2.25%-2.50%區間。重申5月FOMC給出的縮表節奏不變,提示從9月開始加快縮表節奏,MBS的每月減持上限將由175億美元升至350億美元,國債的每月減持上限將由300億美元將升至600億美元。

鮑威爾對未來加息節奏給出開放式表態,市場似有“利空出盡”之感。在講話中,美聯儲主席鮑威爾首先提及打壓通脹的決心,但同時又表示“最近的支出和生產指標已經走弱。由於當前加息節奏並未超出會前預期,市場亦對9月加息50-75BP有所定價,因此前一表述並未嚇倒市場;相反,後一表述令市場看到了加息放緩甚至結束的曙光,美股指集體大漲、10Y美債收益率再度跌破2.8%下方。

美聯儲與市場:從“貓捉老鼠”到“喪失底牌”。上半年海外市場的高波動,是因為美聯儲與市場在玩“貓捉老鼠”的遊戲。若美股對加息預期反應過於激烈,FED就有望緩和預期;若美股表現相對堅挺,美聯儲就會再度轉鷹。這種關係像極了“貓鼠遊戲”,聯儲始終保持主動。但6月議息會議上大幅加息後,美聯儲正在喪失“底牌”。首先,市場似乎默認美聯儲已經“加不起息了”。其次,6月FOMC點陣圖表明基準利率達到3%-3.5%水平即為本輪加息週期終點,隨着6-7月大幅升息,市場甚至開始price-in明年降息。再者,與5-6月議息會議前夕市場對加息幅度仍略有分歧不同,儘管本次議息會議前公佈的6月CPI同比再創新高,但並未過度擾動市場預期。過於充分的前瞻指引已經令市場看到了美聯儲的底牌,聯儲喪失了主動權。

美聯儲會否重新“蓋住”底牌,奪回主動權?5-6月美國CPI同比連創新高後拜登支持率跌破了關鍵閾值40%,表明核心矛盾仍在高通脹。但形勢正在變複雜,經濟下行風險升温、就業開始轉差與高通脹的矛盾或令美聯儲內部出現較大分歧,美聯儲或進入“wait-and-see”階段,被動“蓋住”底牌。

數據突變、政策猜心背景下,警惕未來3個月海外流動性衝擊。6月議息會議前夕海外市場巨震,完美地詮釋了“預期差乃是一切波動之源”的説法。6月FOMC之後的一個半月,7月加息預期一直被“釘”在75BP這一幅度上,市場再無預期差,進而,美國三大股指齊漲、美債收益率高位回落。一旦市場進入政策猜心階段……美聯儲將再次奪回政策博弈的主動權。從美聯儲官員的分歧到市場交易方向的差異都將令資產價格波動加劇。我們在此前的報吿中曾指出,80年代末以來美國經濟晚週期到衰退期前夕,全球皆會出現流動性衝擊,原因在於“高槓杆、資金成本大幅提升與盈利因子轉弱”等矛盾突然激化。當前剛好處於這一階段。我們預計在這種“撕裂”的市場氛圍下,未來3個月(兩期FOMC時間)全球流動性的風險敞口或在部分非資源型新興國家與歐日等經濟體。

市場會如何反應?維持三點預判:1)重申“就業目標將打敗通脹目標,年內有望結束加息”的預判;2)然而在失業率持續回升前,市場風險反而更高,一旦經濟數據突變,衰退風險陡增,疊加或有的流動性衝擊,美股或仍有最後一跌;3)美債曲線倒掛延續,仍維持年內10年期美債收益率重新回落至2.5%下方的預判。

一、再次兑現75BP加息

但給出“開放式”措辭

美聯儲宣佈加息75BP,9月起提速縮表至950億美元/月規模。美聯儲發佈7月議息會議聲明,上調聯邦基金目標利率75BP至2.25%-2.50%區間,重申5月FOMC給出的縮表節奏不變,提示從9月開始加快縮表節奏,MBS的每月減持上限將由175億美元升至350億美元,國債的每月減持上限將由300億美元將升至600億美元。

鮑威爾對未來加息節奏給出開放式表態,市場似有“利空出盡”之感。在講話中,美聯儲主席鮑威爾首先提及打壓通脹的決心“高度關注高通脹帶來的威脅,堅定地致力於將通脹率恢復到2%的目標……9月再次大幅加息可能是合適的……”。但同時又表示“最近的支出和生產指標已經走弱。消費者支出增長顯著放緩,部分反映了實際可支配收入下降和金融狀況收緊。房地產行業的活動減弱,部分反映了較高的抵押貸款利率。在第一季度強勁增長之後,第二季度商業固定投資似乎也有所下降。……在評估累積加息政策對經濟和通脹的影響時我們可能會放慢加息步伐。……”由於當前加息節奏並未超出會前預期,市場亦對9月加息50-75BP有所定價,因此前一表述並未嚇倒市場;相反,後一表述令市場看到了加息放緩甚至結束的曙光,如釋重負,美國三大股指集體大漲、10年期美債收益率再度跌破2.8%下方。

二、美聯儲與市場:從“貓捉老鼠”到“喪失底牌”

我們在6月議息會議點評中指出上半年海外市場的高波動,是因為美聯儲與市場在玩“貓捉老鼠”的遊戲。若美股對加息預期反應過於激烈,FED就有望緩和預期;若美股表現相對堅挺,美聯儲就會再度轉鷹。這種關係像極了“貓鼠遊戲”,一旦貓捉住老鼠,二者角色就會互換並反向作用。

6月議息會議上大幅加息75BP之後,美聯儲正在喪失“底牌”。首先,正如我們在6月議息會議點評中指出的,美聯儲已經“加不起息了”。2022Q1美聯儲在其公開市場操作(SOMA)已鉅虧3305.0億美元,為歷史之最。此外,美國國債的平均利息與10年期美債收益率相近,大幅加息亦令美國財政(利息支出)不堪重負。其次,6月FOMC點陣圖表明基準利率達到3%-3.5%水平即為本輪加息週期終點,隨着6-7月大幅升息,加息週期似乎接近尾聲,市場甚至開始price-in明年降息。再者,與5-6月議息會議前夕市場對加息幅度仍略有分歧不同,儘管本次議息會議前公佈的6月CPI同比再創新高,但並未過度擾動市場預期。過於充分的前瞻指引已經令市場看到了美聯儲的底牌,聯儲喪失了主動權。

三、美聯儲會否重新“蓋住”底牌,奪回主動權?

(一)由拜登支持率變化看,經濟核心矛盾仍在通脹

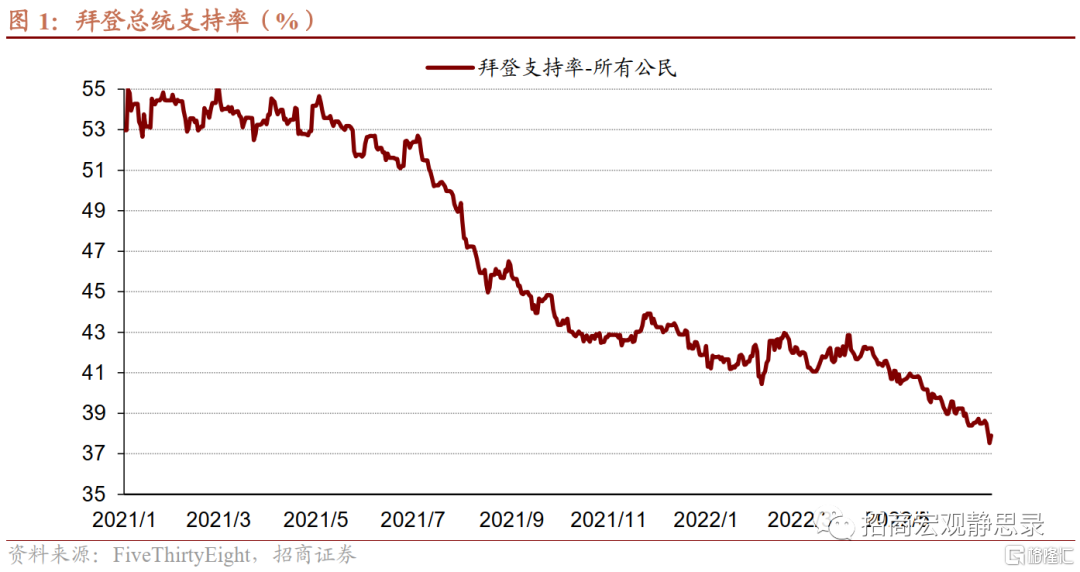

我們在6月議息會議點評中指出,美聯儲有望在年內結束加息。儘管通脹水平暫難降至2%目標值以內,但最終就業目標或將打敗通脹目標,一旦失業率回升,美聯儲就有望考慮結束加息。但就當下而言,失業率處於歷史低位,經濟核心矛盾仍在通脹端。如圖1所示,美國總統拜登上任後支持率出現了兩次失速下滑:第一次是在去年Q3,對應着美國通脹突然從低位高企的階段;第二次就是在今年6-7月。5月中旬拜登曾承諾將不遺餘力地打壓通脹,但隨後兩個月美國通脹壓力並未緩解,CPI同比反而屢創新高,進而拜登支持率跌破了關鍵閾值40%。

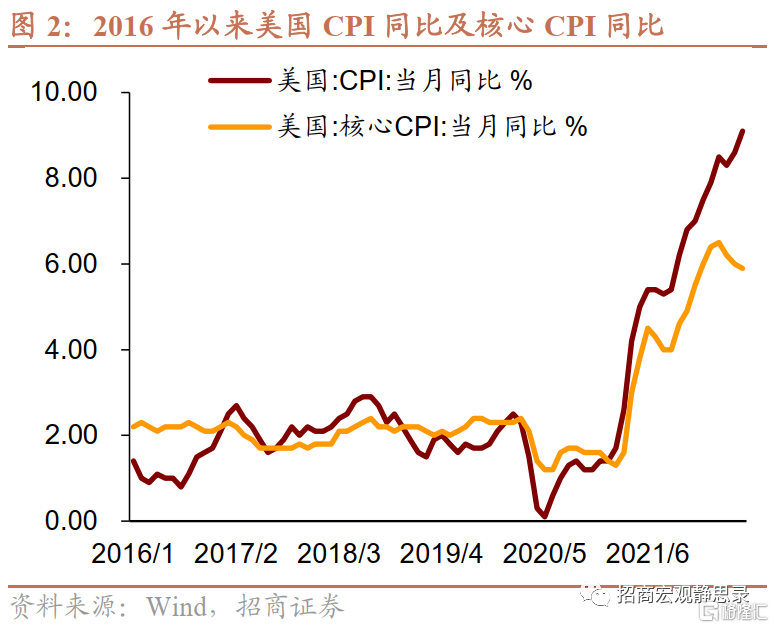

儘管核心CPI、PCE及核心PCE都已出現高位回落跡象,但正如鮑威爾在答記者問中所指出的,在公眾思維裏並不區分CPI與核心PCE,前者反而更受關注。因此,只要CPI同比未能拐頭、就業市場供需仍然緊俏,那麼美聯儲就不會徹底排除加息甚至大幅加息的可能性。

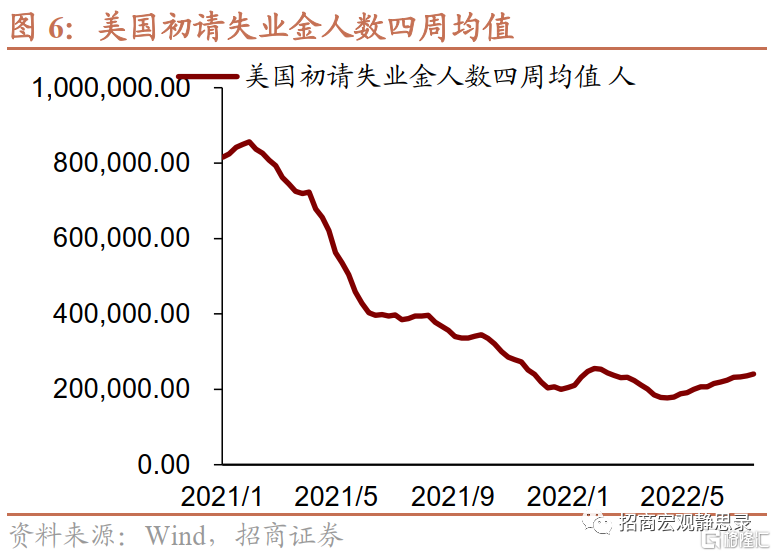

(二)美聯儲可能會重新“蓋住”底牌

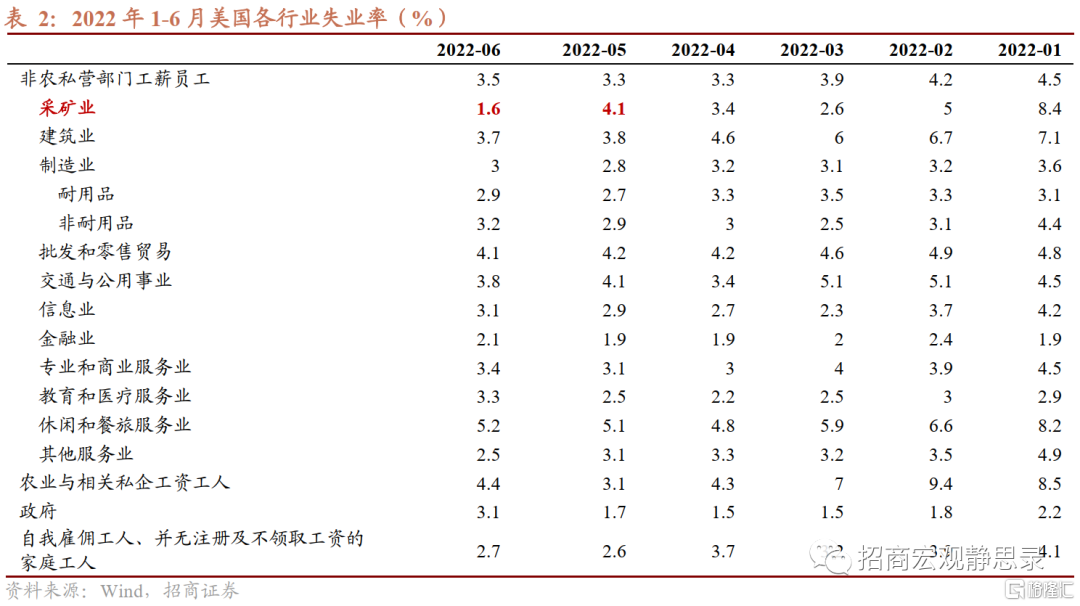

經濟數據分化或令聯儲內部再現分歧,前瞻指引的有效性可能正在下降。金融危機後,美聯儲開始將前瞻指引作為重要的貨幣政策工具之一,通過會前良好的溝通讓市場逐漸Price-in靴子落地影響、防止預期差、降低市場波動。但這一工具之所以有效,是因為多數聯儲官員看到了大致相同的經濟前景,並且對於政策實施僅存在有限分歧。而目前的情況則更為複雜,經濟、就業與通脹對貨幣政策的訴求正在分化。通脹仍居於高位,在以打壓通脹為己任之下,美聯儲或仍應考慮更多加息。另一方面,近期數據顯示美國經濟衰退風險已經浮出水面。7月NAHB房地產市場指數環比降幅創紀錄次高;7月美國Markit服務業PMI跌破榮枯線,為2020Q3以來首次。此外,10年期與2年期美債再次倒掛的同時,10年期與3個月期美債利差亦驟降。看似緊張的就業市場也出現了很多負面信號。6月失業率雖維持在3.6%的歷史低位,但明顯是個別行業“託底”的結果。其中,採礦業失業率環比下降2.5%,而製造業甚至政府部門失業率都已明顯回升。5月以來初請失業金人數四周均值持續回升、6-7月續請失業金人數也開始拐頭向上。在此矛盾之下,美聯儲內部對於貨幣政策的觀點可能會出現較大分歧,進而前瞻指引的有效性可能會有所下降。

在令所有人信服的信號來臨前,美聯儲或進入“wait-and-see”階段,被動“蓋住”底牌。我們仍認為最終就業目標將打敗通脹目標,只要失業率連續2-3個月回升,美聯儲就有望結束加息。在答記者問環節中,鮑威爾提到一個關鍵信息,3月以來加息速度之快、幅度之大,或令緊縮效果存在時滯,經濟活動恐怕尚未反映大幅加息的影響。這就意味着未來6-12個月美國經濟、就業與通脹可能在某個時點發生突變。正如4月以來抵押貸款利率飆升後,地產銷售數據驟降一般。但考慮到數據突變的時點很難提前預判,因此美聯儲可能會暫時進入“wait-and-see”階段,鮑威爾在本次會議中也表達了類似看法。這意味着美聯儲被動“蓋住”了底牌,未來3-6個月市場可能會重新進入“猜心”狀態。一旦如此,市場波動會重新加劇。

四、數據突變、政策猜心背景下,警惕未來3個月海外流動性衝擊

預期差乃一切波動之源。6月議息會議前夕,歐日債市出現巨震、10年期美債收益率逼近3.5%、美股重挫的主因是5月CPI同比創新高後,全球市場需要在4個交易日之內完成對6月FOMC更大幅度加息(50BP→75BP)的定價。這一過程完美地詮釋了“預期差乃是一切波動之源”的説法。6月FOMC之後的一個半月,市場再無預期差,7月加息預期一直被“釘”在75BP這一幅度上,進而,美國三大股指齊漲、美債收益率高位回落。

一旦市場進入政策猜心階段……正如前文,預計未來3-6個月美國經濟數據或有突變,但在失業率持續回升前,美聯儲仍將以打壓通脹為核心矛盾。美聯儲或再次奪回政策博弈的主動權。就市場而言,更加關注經濟增長的投資者將繼續交易加息尾聲、更為關注通脹的投資者可能會交易更多加息,不確定性加劇背景下亦會有投資者選擇觀望進而暫時離開。從美聯儲官員的分歧到市場交易方向的差異都將令資產價格波動加劇。

未來3個月需警惕海外流動性衝擊,風險敞口或在歐日及部分非資源型新興國家。我們在此前的報吿中曾指出,80年代末以來美國經濟晚週期到衰退期前夕,全球皆會出現流動性衝擊,原因在於“高槓杆、資金成本大幅提升與盈利因子轉弱”等矛盾突然激化。當前剛好處於這一階段,6月FOMC前夕的市場波動已經驗證了這一結論。結合7月22日報吿《海外還有哪些黑天鵝?》,我們預計在這種“撕裂”的市場氛圍下,未來3個月(兩期FOMC時間)全球流動性的風險敞口或在部分非資源型新興國家與歐日等經濟體。

五、市場會如何反應?

首先,重申“就業目標將打敗通脹目標,年內有望結束加息”的預判。我們仍然認為一旦失業率持續2-3期回升,美聯儲就將結束加息。畢竟在就業穩定之際,通脹是核心矛盾;一旦失業率回升,那麼核心矛盾就將轉向就業。維持8月失業率回升,Q4加息結束的觀點不變,但最終結果的確應該“wait-and-see”。

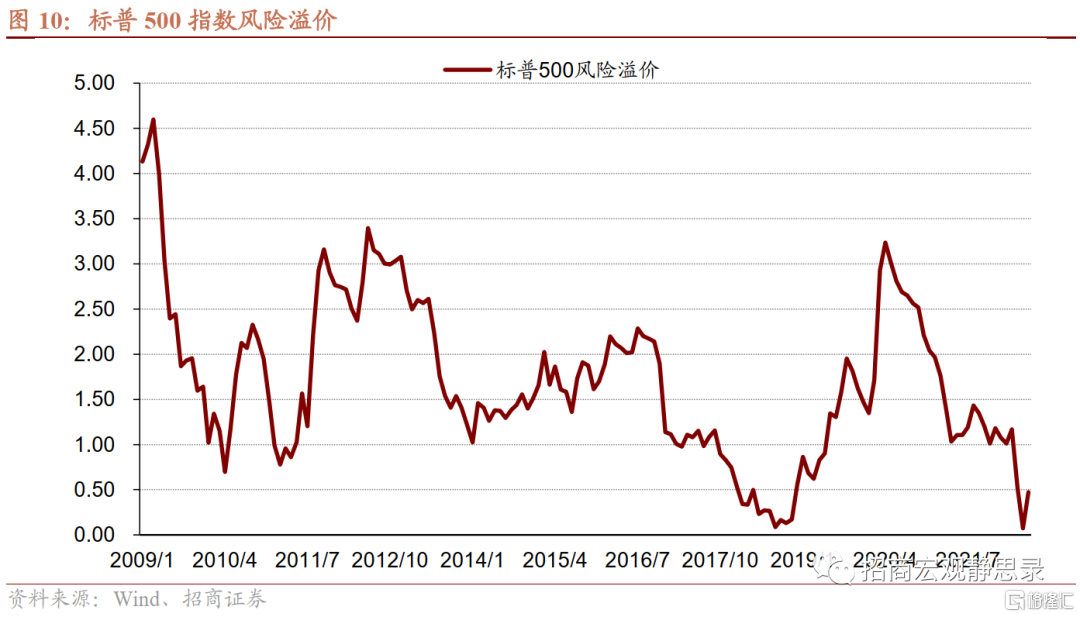

一旦經濟數據突變,衰退風險陡增,疊加流動性衝擊,美股或仍有最後一跌。截至7月27日收盤,10年期席勒週期調整市盈率倒數與10年期美債收益率差值反映的風險溢價仍僅為0.52%。在風險溢價保護不足、加息縮表持續、經濟下行壓力加劇的背景下,美股或將重現高波動。政策猜心階段的來臨,將進一步加劇市場波動,一旦出現流動性衝擊,美股大概率仍有一跌。

美債曲線倒掛延續,仍維持年內10年期美債收益率重新回落至2.5%下方的預判。目前10年期與2年期美債收益率已經倒掛,預計伴隨着美聯儲進一步加息,10年期與3個月期美債收益率亦將在不久後倒掛。此外,我們在6月議息會議點評中指出年底前我們有望看到10年期美債收益率重新回落至2.5%下方,目前仍維持這一預判。

風險提示:

美國經濟超預期、美國通脹超預期、全球流動性風險超預期。