本文來自格隆匯專欄: 李美岑投資策略,作者:李美岑 徐陳翼

核心觀點

截至2022年7月13日晚21:00時,兩市共有637家上市公司披露2022年中報業績預吿,披露率約14%,預喜率65%。

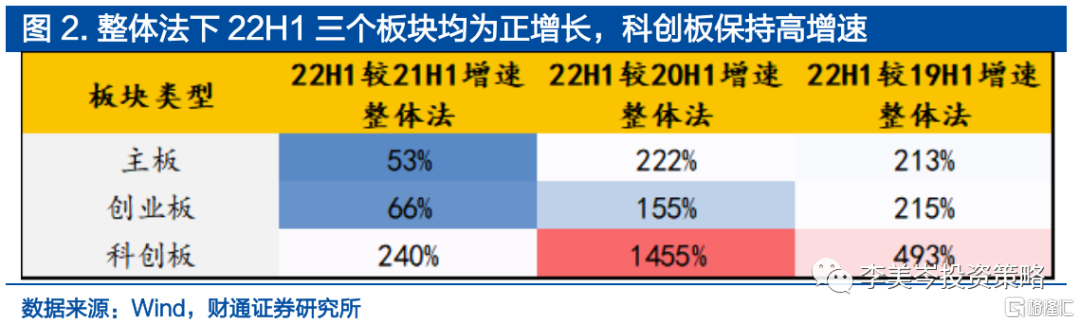

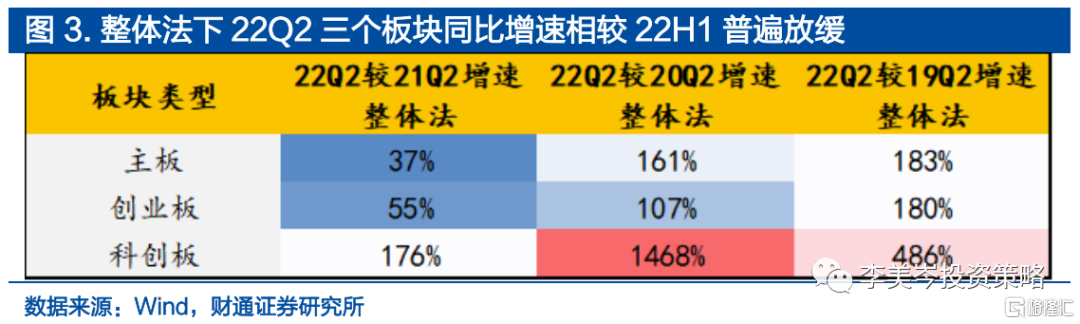

板塊層面:主板披露率大幅領先於雙創,科創業績負面變動佔比相對較高,整體法下科創H1及Q2單季增速均大幅領先,中位數法下科創公司盈利增速仍居首位。通過整體法和中位數法交叉驗證三個板塊22Q2和22H1與過去三年相比均保持正增長,其中科創板景氣度提升速度相對較快,主板提升速度相對較慢。整體法與中位數法下科創板的增速差異較大,反映板塊內公司業績增速差距較大。

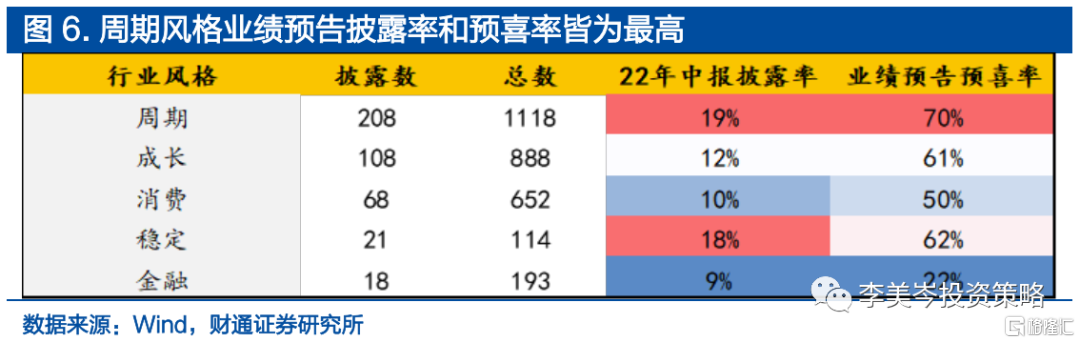

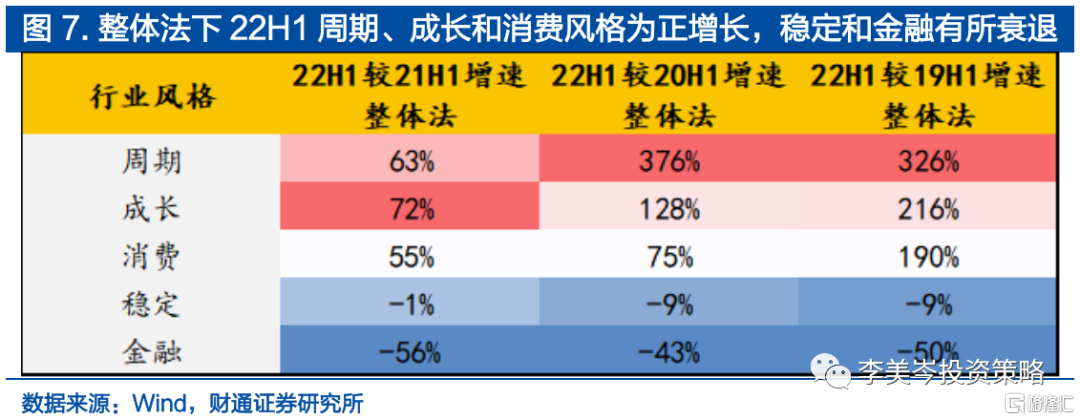

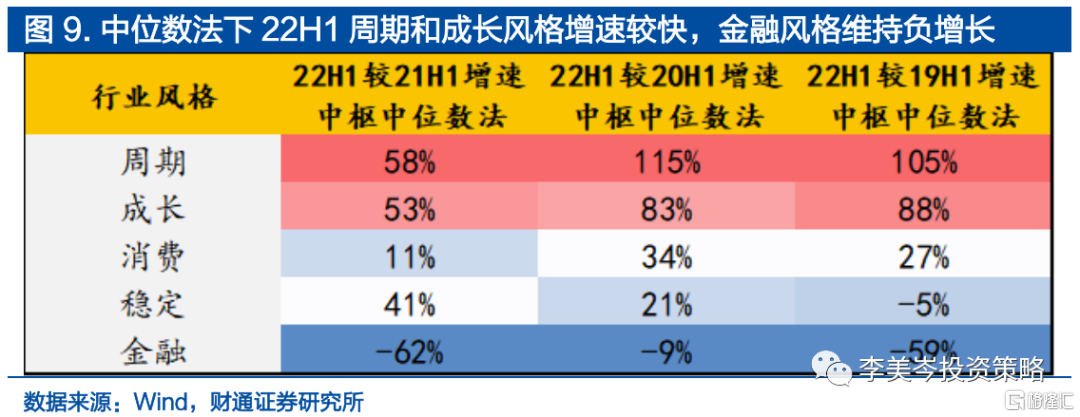

行業風格層面:成長增速高,金融仍承壓。週期風格業績預吿披露率和預喜率皆位居首位,除金融外,其它行業風格預喜率均在50%及以上。整體法下週期、成長和消費均保持良好增長,Q2單季消費增速大幅領先,中位數法下週期成長依然領先,穩定權重業績更差,消費龍頭業績突出。

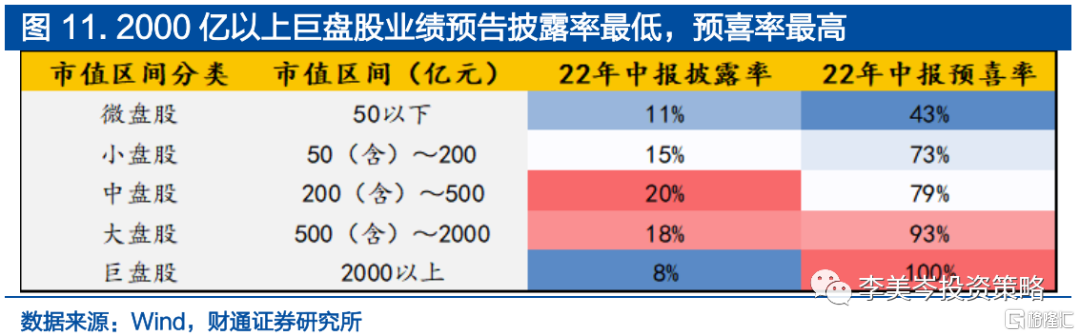

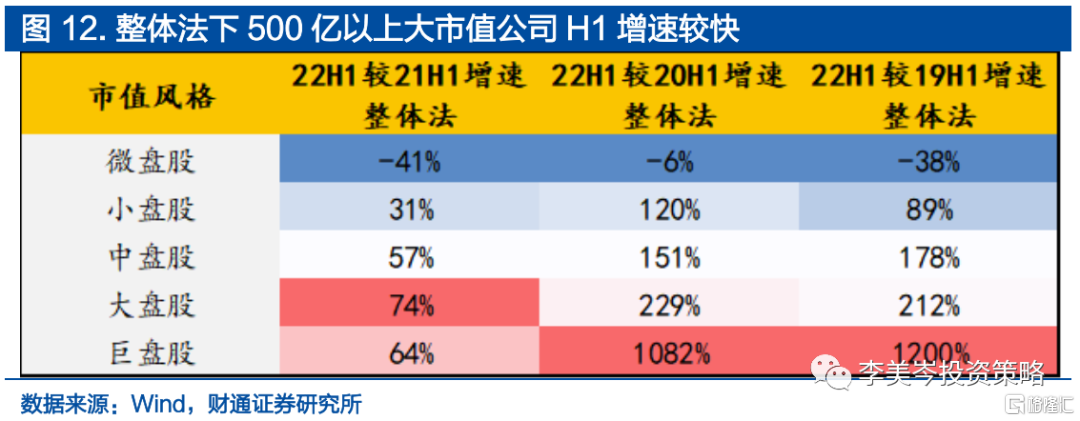

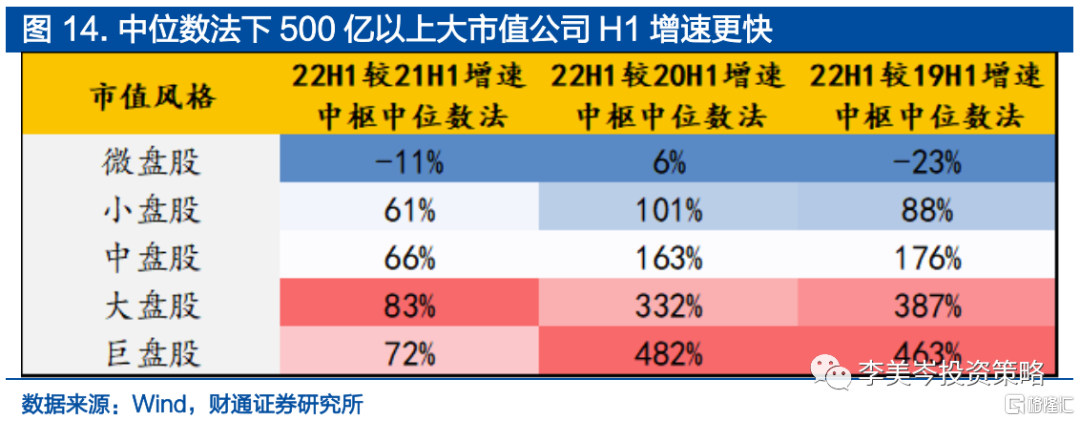

市值風格層面:中大盤股業績披露率最高,預喜率與市值呈正相關。整體法下大盤股表現最為突出,微盤股是潛在“雷區”,中位數法下巨盤、大盤股同樣最為出色。通過整體法和中位數法交叉驗證:巨盤股和大盤股增速最高;微盤股增速最低,總體不及往年正常經營水平。

行業層面:家用電器、銀行預喜率達到100%。煤炭披露率最高,家用電器、銀行預喜率達到100%。整體法下石油石化、電力設備和基礎化工增速較快,中位數法下綜合、家用電器增速突出,傳媒、房地產受損幅度最大。

我們篩選市值在200億以上的各行業重點公司,以產業鏈的形式進行串聯,結合業績變動原因及中觀數據,對市場關心的產業鏈景氣度進行微觀驗證。

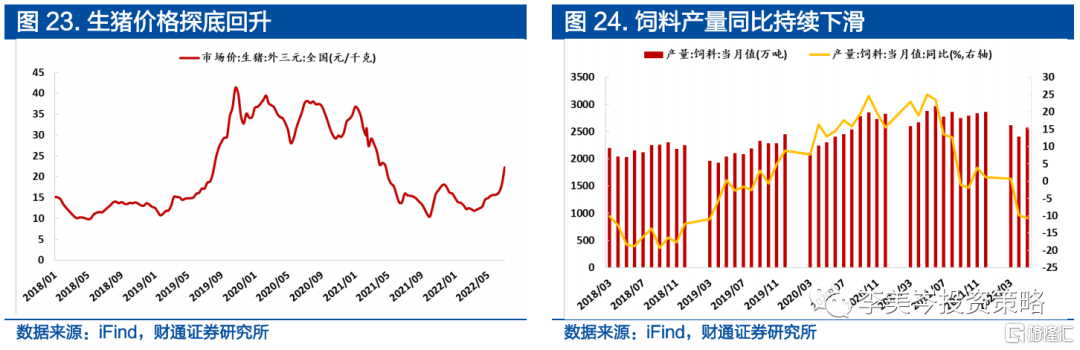

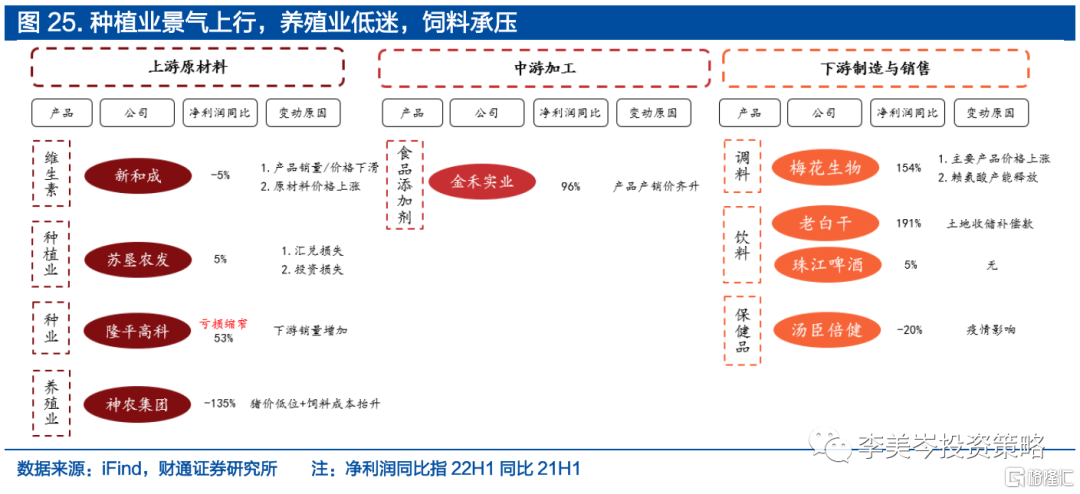

1) 食飲鏈:中觀方面,豬週期有觸底回升跡象,豬價快速上行,飼料增速下滑反應產能持續去化。龍頭業績方面,種植業業績上行,養殖業低迷,飼料鏈條承壓。

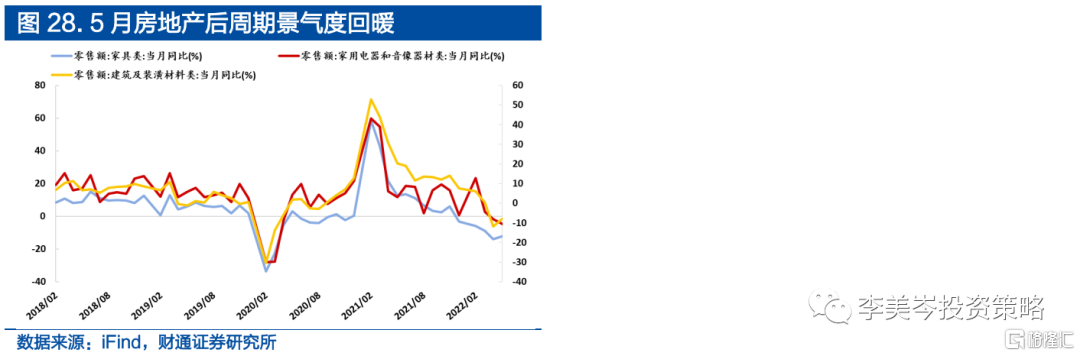

2) 地產鏈:中觀方面,地產鏈銷售、投資回暖。龍頭業績方面,上半年建材與地產開發公司業績承壓,後周期家電有亮點。

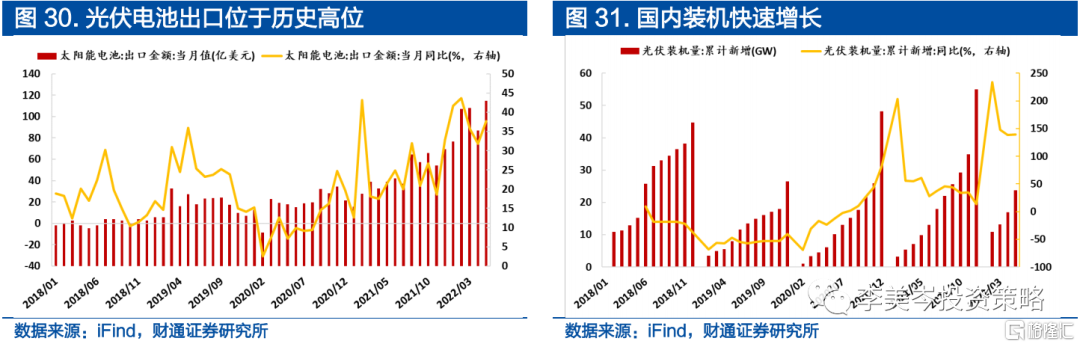

3) 光伏鏈:中觀方面,出口、國內裝機規模大幅增加。龍頭業績方面,全產業鏈重點公司業績大漲。

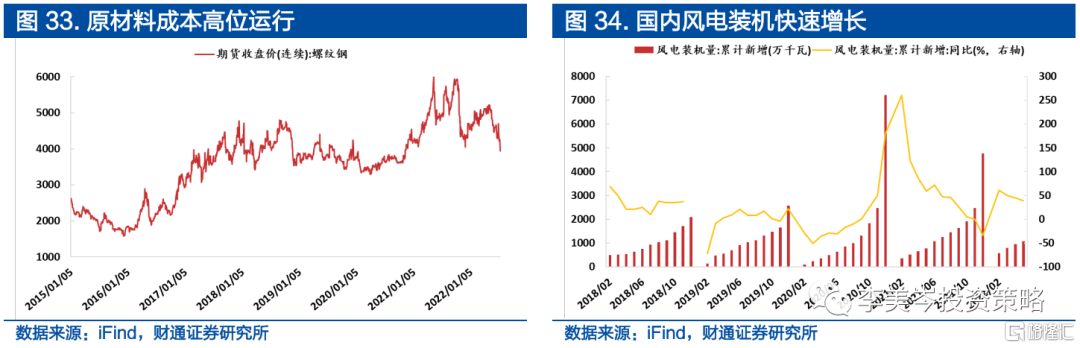

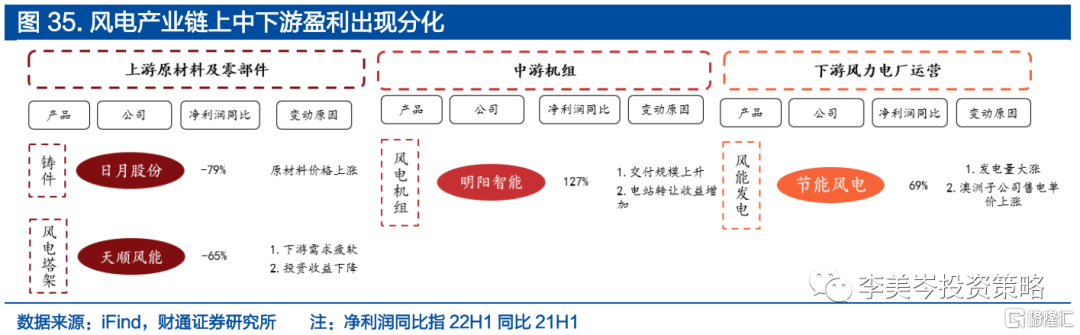

4) 風電鏈:中觀方面,上游原材料價格持續高位,下游裝機逐步恢復景氣。龍頭業績方面,上中下游盈利出現分化。

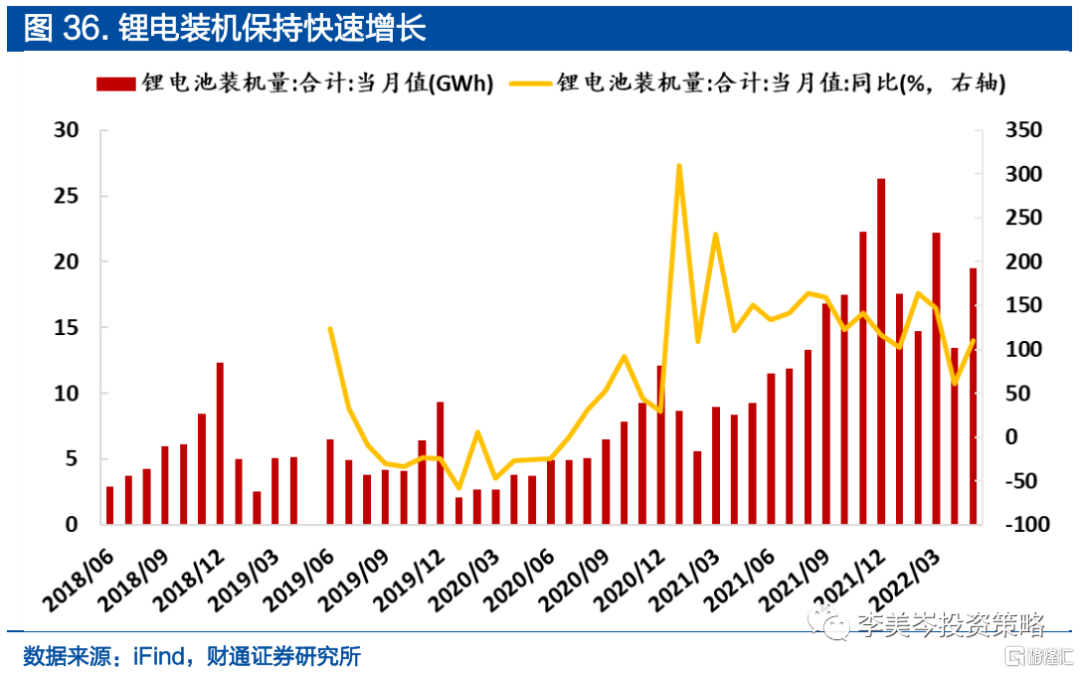

5) 鋰電鏈:中觀方面,裝機數據向好,中上游產品價格大多保持高位震盪。龍頭業績方面,中上游實現量利齊升,下游電池中由於各公司銷售佈局行業不同,盈利出現分化。

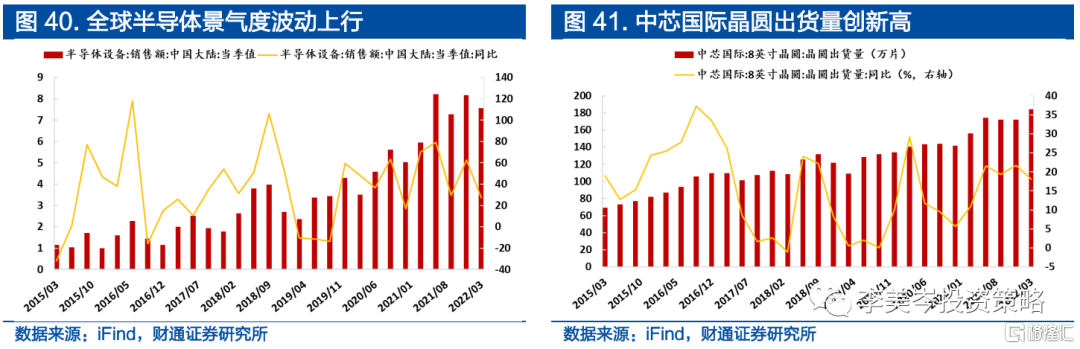

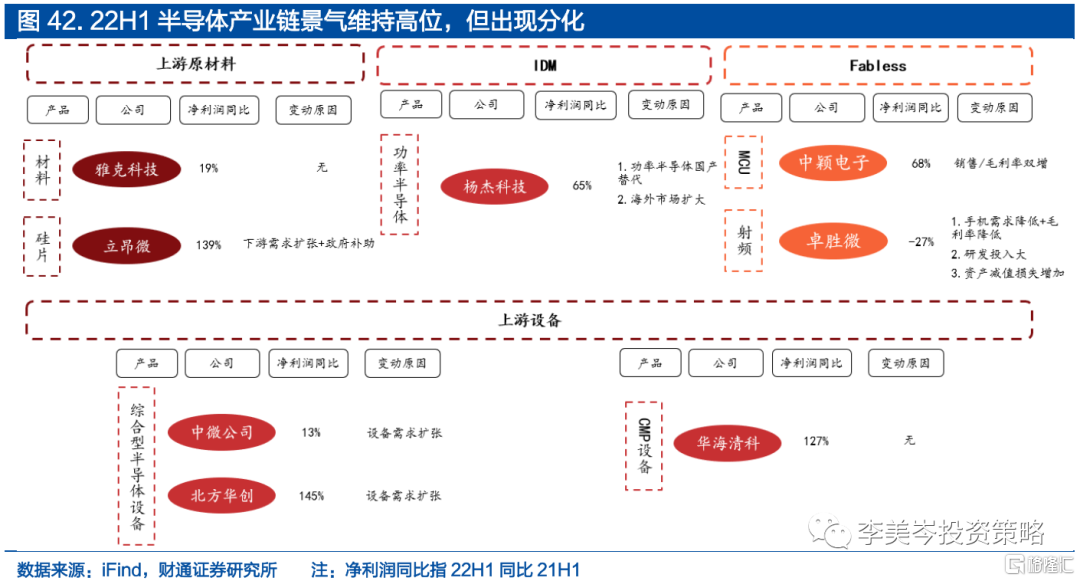

6) 半導體鏈:中觀方面,國產替代進行時,國產龍頭晶圓出貨、半導體設備銷售持續提升。龍頭業績方面,受益於國產替代加速,企業盈利多維持高位,但根據下游需求端出現分化。

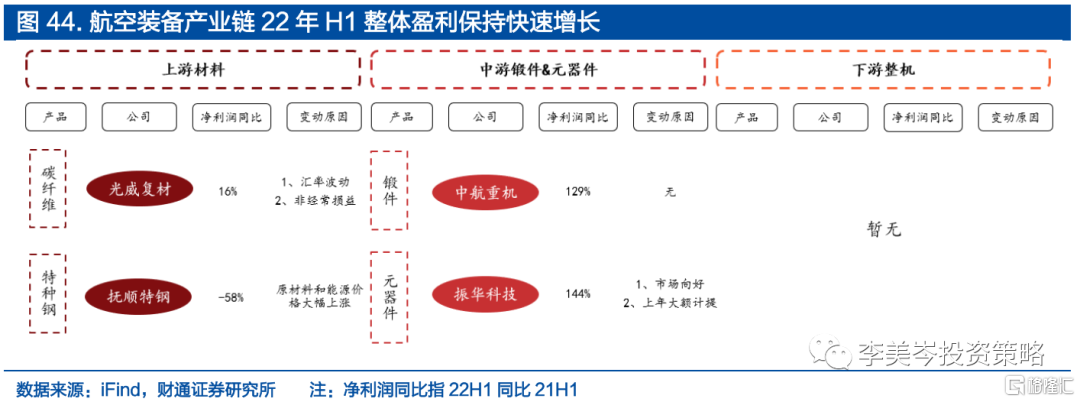

7) 航空裝備鏈:中觀方面,合同負債及預收款項驗證景氣度上行。龍頭業績方面,下游大額訂單推動鍛件、信息化公司業績高增。

風險提示:業績預吿並不強制披露,無法覆蓋所有公司;業績變動帶有公司主觀因素,提煉內容無法完整覆蓋原文;實際業績與預吿業績並不完全一致。

截至2022年7月13日晚21:00時,兩市共有637家上市公司披露2022年中報業績預吿(已剔除2022年4月1日以來上市的新股及未實際披露盈利情況的公司),披露率約14%,預喜率65%。

1.板塊層面:科創板披露、預喜率均最低,但增速最快,內部分化大

主板披露率大幅領先於雙創,科創業績負面變動佔比相對較高。披露率方面,主板最高(17%),創業板(8%)次之,科創板(2%)最低。預喜率方面,創業板(90%)最高 ,主板(82%)次之,科創板(61%)最低。

中位數法下科創公司盈利增速仍居首位。H1/Q2兩個口徑下,科創同比增速依然領先於主板、創業板,Q2領先幅度更大。而相較19年同期,科創板增速均達到400%+,創業板則為100%+,主板增速最慢。

通過整體法和中位數法交叉驗證:三個板塊22Q2和22H1與過去三年相比均保持正增長,其中科創板景氣度提升速度相對較快,主板提升速度相對較慢。整體法與中位數法下科創板的增速差異較大,反映板塊內公司業績增速差距較大。

2.行業風格:成長增速高,金融仍承壓

週期風格業績預吿披露率和預喜率皆位居首位。業績預吿披露率從高到低依次為週期(70%)、穩定(62%)、成長(61%)、消費(50%)和金融(22%)。

除金融外,其它行業風格預喜率均在50%及以上。週期(70%)預喜率最高,穩定(62%)次之,金融風格193家公司中僅4家公司預喜,預喜率僅為22%。

3.大小風格:大市值股票預喜率、增速均有更好表現

中大盤股業績披露率最高,預喜率與市值呈正相關。200億元至500億元的中盤股業績預吿披露率最高,為20%,大盤股(18%)次之。市值越大,預喜率相應越高,預喜率從高到低分別為巨盤股(100%)、大盤股(93%)、中盤股(79%)、小盤股(73%)和微盤股(43%)。

整體法下大盤股表現最為突出,微盤股是潛在“雷區”。H1/Q2兩個口徑下,大盤股同比業績增速均相對較快,而微盤股則顯著下滑。較19年同期,業績增速與市值基本呈正相關。

中位數法下巨盤、大盤股同樣最為出色。22H1大盤同比增速最高,為83%;22Q2疫情下巨盤韌性更加,以64%增速位列第一。較19年疫情前,業績增速與市值正相關的規律依然成立。

通過整體法和中位數法交叉驗證:巨盤股和大盤股增速最高;微盤股增速最低,總體不及往年正常經營水平。

4.行業層面:家用電器、銀行預喜率達到100%

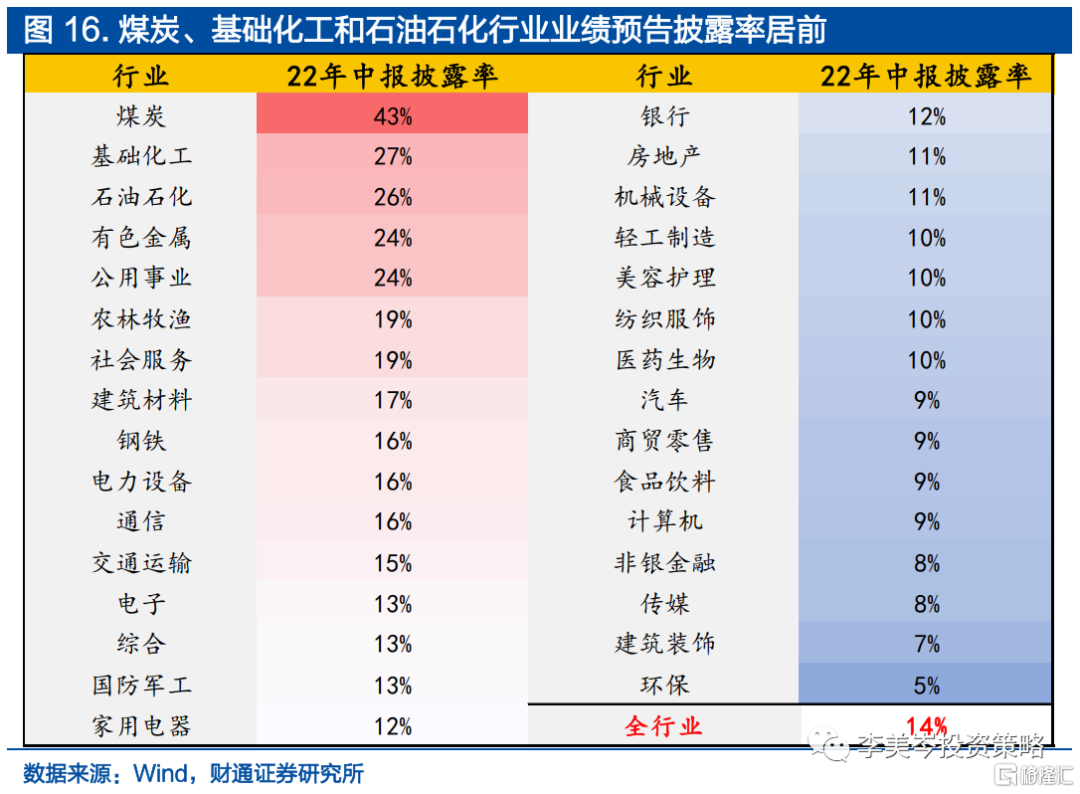

煤炭披露率最高。披露率前三分別為煤炭(43%)、基礎化工(27%)、石油石化(26%),披露率後三位分別為環保(5%)、建築裝飾(7%)、傳媒(8%)。

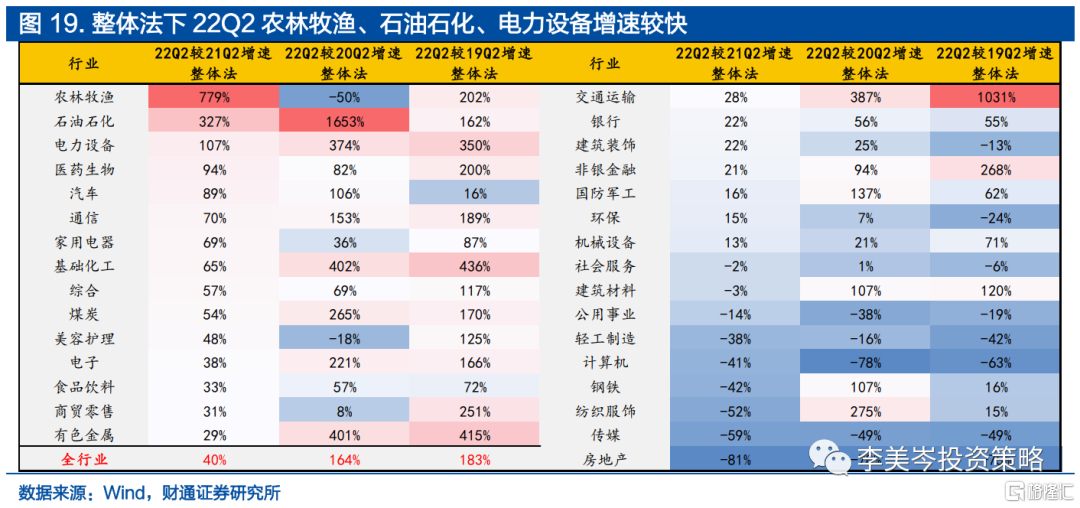

整體法下石油石化、電力設備和基礎化工增速較快。H1/Q2兩個口徑下,石油石化和電力設備同比增速均位居前列,增速維持100%+,雖然地產鏈承壓,但家用電器仍能有較快增速,位於增速50+梯隊。農林牧漁方面,雖然H1受損幅度較大,但從Q2單季來看出現景氣反轉態勢,單季增速高達779%。

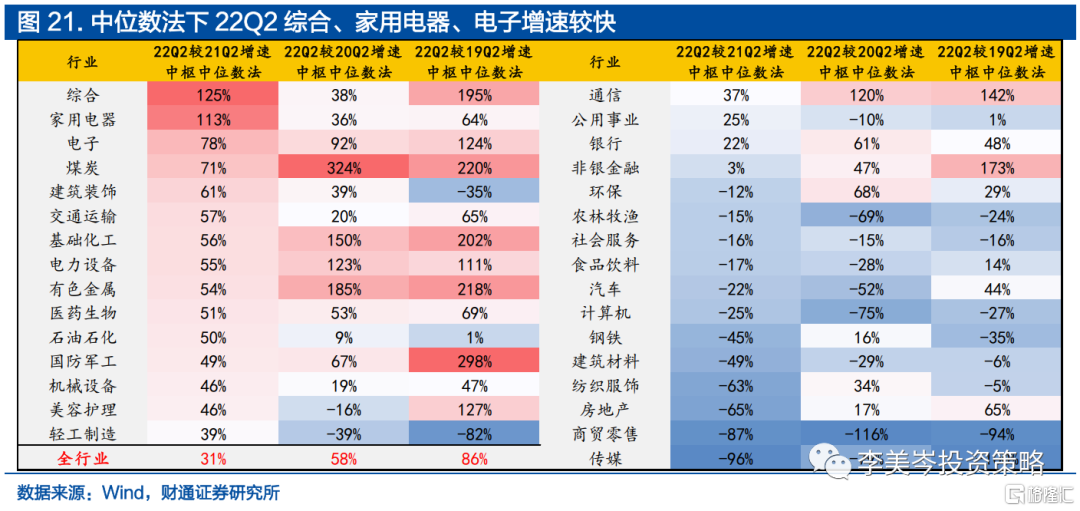

中位數法下綜合、家用電器增速突出,傳媒、房地產受損幅度最大。H1/Q2兩個口徑下增速均位列前三的行業為綜合、家用電器,綜合方面主要是小微盤公司,家用電器100%+中位數增速表現突出。增速均位後三的行業為傳媒、房地產,受損幅度均在60%+。

5.重點公司視角下,各產業鏈景氣如何?

我們篩選市值在200億以上的各行業重點公司,以產業鏈的形式將其進行串聯,結合業績變動原因及中觀數據,對市場比較關心的產業鏈景氣度進行微觀驗證。

5.1. 疫情影響退卻,食飲產業鏈有望回暖

隨着疫情影響逐步消退,食飲產業鏈景氣度回升。5月糧油食品、飲料、煙酒社零同比增長12.3%/7.7%/3.8%,增速環比+2.3/+1.7/+10.8pct。

種植業景氣上行,養殖業低迷,飼料承壓。種植業方面蘇墾農發業績小幅上行,種業隆平高科虧損縮窄,但養殖業方面神農集團大幅虧損反應豬週期下行,下游需求不振導致維生素方面新和成銷量、價格均下滑,疊加化工原材料價格上漲,盈利受到擠壓。

5.2. 地產鏈回暖但仍承壓,後周期有亮點

5月地產鏈景氣度回暖。地產開發端,5月商品房銷售面積達1.1億平方米,同比下降7.8%,環比增速+2.3pct;5月房地產開發投資金額達12979億元,同比下降31.8%,環比增速+7.2pct。原材料端,受下游需求的影響,水泥和玻璃出現旺季不旺的情況,2022年上半年水泥和玻璃價格持續下跌,7月12日全國水泥價格指數為143.13,年初至今已跌21%;6月30日,4.8/5mm浮法玻璃價格為1782元/平方,年初至今已跌15%。房地產後週期景氣度略有回暖,5月家用電器、傢俱和建築及建築裝潢社零同比分別為-10.2%/-12.2%/-7.8%,增速環比-2.5/+1.8/+3.9pct。

建材與地產開發公司業績承壓,後周期家電有亮點。受房地產銷售走弱的影響,旺季不旺,玻璃為代表的建材量價齊跌,22年H1玻璃公司旗濱集團預計淨利潤同比下降51%。22年上半年,房地產市場整體走弱,疊加疫情影響開工不足,房地產開發銷售公司格力地產預計淨利潤同比下降80%。地產後週期端,22H1黑電企業海信視像預計淨利潤同比增長55%,主要受益於企業高端化轉型實現量利齊升以及原材料面板價格持續下探。

5.3. 光伏產業鏈迎來高景氣,全產業鏈重點公司高增長

光伏產業鏈迎來高景氣,光伏電池出口、國內裝機規模大幅增加。從出口情況來看,歐洲擺脱俄羅斯能源依賴的意願日益強烈,在歐洲施行“RepowerEU”能源計劃的背景下,太陽能電池22年5月實現出口43億美元,達到歷史最高值,同比增長96%;從國內光伏新增裝機容量來看,1-5月實現新裝機23.71GW,同比增長139%,5月單月新增裝機6.83GW,同比增長141%,環比增長86%。

光伏全產業鏈重點公司業績大增。光伏產業鏈22年H1淨利潤較21年同期實現大幅增長。22年上半年,受下游需求拉動,產品價格上升,上游硅料公司大全能源預計淨利潤同比大幅增長340%,實現“量”“利”齊升;中游電池片公司通威股份受下游需求拉動,預計淨利潤同比增長313%;下游光伏發電量大漲,光伏發電公司浙江新能預計淨利潤同比大幅增長222%。光伏製造設備公司受益於行業擴張,盈利水平持續擴張,其中,硅片設備公司晶盛機電和電池製造設備公司邁為股份預計淨利潤同比增長94%/49%。

5.4. 風電產業鏈盈利分化,但風電景氣整體回暖

上游原材料價格持續高位,下游裝機恢復景氣。從上游原材料來看,自2016年螺紋鋼價格上升以來,持續保持高位運行,2022年上半年螺紋鋼平均價格為4820,原材料成本壓力對業績造成負面影響;從下游裝機容量來看,風電行業景氣度回暖,1-5月風電裝機容量達10.8GW,同比增長39%。

風電產業鏈上中下游盈利出現分化。上游零部件受原材料價格上漲,疊加風電行業在2020年和2021年搶裝之後,市場需求階段性不足,鑄件公司日月股份和風電塔架公司天順風能預計淨利潤同比分別為-79%/-65%;中游風電整機交付規模上升,風電機組公司明陽智能預計淨利潤同比增長127%;國內發電量大漲,疊加海外電價上漲,下游風電運營公司節能風電預計淨利潤同比增長69%。

5.5.新能源產能擴張帶動鋰電產業鏈景氣度回暖

鋰電池裝機景氣度再度回升,鋰電中上游產品價格大多保持高位震盪。新能源汽車產能持續擴張帶動,鋰電產業鏈下游裝機穩定增長,22年5月裝機19.53GW,同比增長110%,環比+50pct,行業景氣度有所回暖。受益於緊俏的供需關係,上游鋰鹽類產品價格保持高位運行;中游輔料部分正極材料價格較為堅挺,但電解液受開工上升明顯跌價。

鋰電池產業鏈中上游22年H1盈利能力表現亮眼。上游產品售價高位運行疊加新產能投入運營,磷化工公司興發集團、鋰礦公司西藏礦業預計淨利潤同比增長222%/994%。中游輔料端,受益於下游需求擴張,實現量利齊升,正極公司容百科技淨、負極公司普泰來、隔膜公司星源材質、電解液公司天賜材料及新宙邦預計淨利潤同比分別達129%/80%/236%/271%/130%。

下游電池中,由於各公司銷售佈局行業不同,盈利出現分化。電芯公司蔚藍鋰芯銷售主要佈局電動工具消費品,受全球消費品需求疲軟及原材料價格上漲的影響,H1淨利潤僅實現同比增長3%;結構件公司科達利佈局新能源汽車,受下游需求拉動,淨利潤同比大幅增長60%。

5.6. 半導體行業穩定增長,相關企業盈利大增

半導體國產替代進行時,國產龍頭晶圓出貨、半導體設備銷售持續提升。22年一季度中芯國際晶圓出貨量達184萬片,創歷史新高,同比增長18%;一季度中國大陸半導體設備銷售額達76億美元,同比增長27%,保持穩定增長。

受益於國產替代加速,半導體企業盈利維持高位,但根據下游出現分化。受國際形勢影響,掀起半導體產業鏈各環節國產替代浪潮,並隨着國產設備的投入和運營,國產設備得到驗證,國產化替代實現加速。上游原材料端,受益於下游需求擴張和政府補助,硅片公司立昂微預計淨利潤同比增長139%。上游設備端,大型綜合型半導體設備公司中微公司和北方華創受益於需求擴張,預計淨利潤同比增長分別為13%/145%,新上市CMP設備製造公司華海清科預計淨利潤同比增長127%。IDM端,功率半導體公司楊傑科技預計淨利潤同比增長65%,主要受益於國產化替代以及海外市場需求上漲。Fabless端,MCU中穎電子實現量利齊升,預計淨利潤同比增長68%;因下游手機需求疲軟,射頻公司卓勝微預計淨利潤同比-27%。

5.7. 航空裝備板塊業績強勁,未來高增長可期

航空產業鏈景氣度上行,鍛件、信息化公司業績高增。下游大額訂單增加通常將帶動上游預收款項、合同負債增長。22年Q1航空裝備板塊合同負債及預收款項達744億元,同比增長249%,在手訂單充裕;軍工企業為滿足生產需要向上遊企業支付定金訂購原材料和零部件,從而導致預付款項的增加,整機廠利好向上游傳導,22年Q1預付款項達382億元,同比增長353%。

航空裝備產業鏈景氣主要在中游得到體現。22年上半年,受益於下游需求拉動,中游鍛件公司中航重機、元器件公司振華科技預計淨利潤同比增長129%/144%。上游方面由於需求端較為分散,因此業績出現分化。

風險提示

業績預吿並不強制披露,無法覆蓋所有公司;業績變動帶有公司主觀因素,提煉內容無法完整覆蓋原文;實際業績與預吿業績並不完全一致。