本文來自: 策略李立峯與行業配置筆記,作者:華西策略團隊

投資要點

一、海外市場:高通脹疊加強加息,美國經濟處於衰退前期。美國通脹未顯著緩解,美聯儲7月加息75基點是大概率事件。高通脹和利率上行使得消費者信心大幅受挫,商品零售顯著回落,樓市持續降温。近期2年期和10年期美債收益率再次倒掛,也預示着美國經濟下行壓力加劇。歐洲地區經濟增長受俄烏戰爭直接影響,同時高通脹下歐央行開啟加息將進一步抑制需求。6月全球製造業景氣度回落,近期全球疫情也有所反覆,需持續跟蹤海外增長放緩對我國出口訂單的影響。

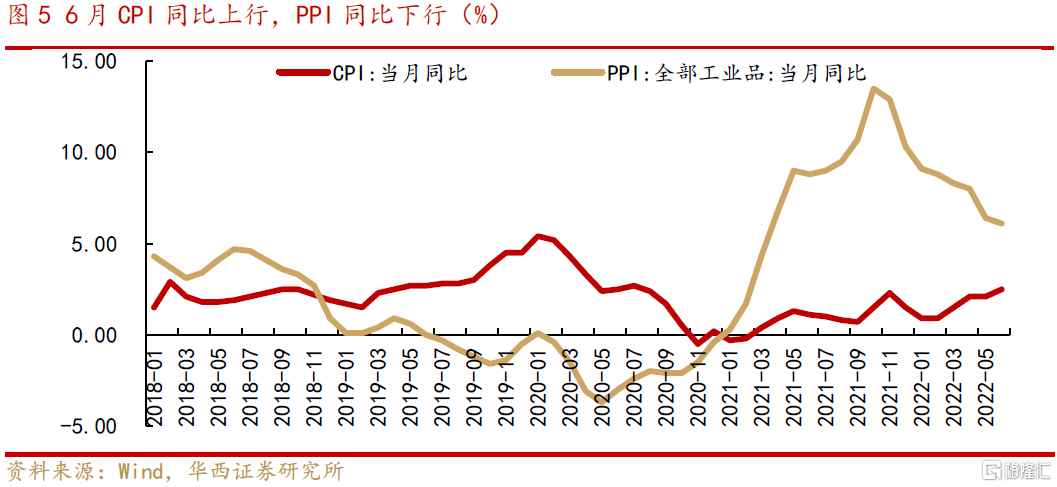

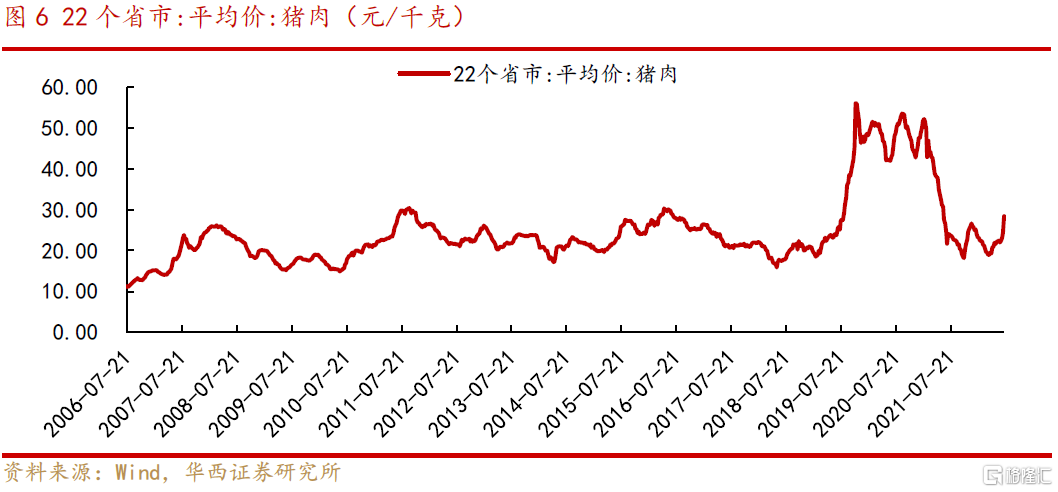

二、通脹上行高於預期,市場擔憂寬貨幣受到掣肘。6月國內CPI同比上漲2.5%,高於市場預期的2.4%。受養殖户壓欄惜售以及二次育肥影響,近期豬肉價格出現較大幅度上漲,發改委接連出手保供穩價。政策層面,穩就業和穩物價是下半年央行工作重點,在歐美高通脹的前車之鑑面前,國內央行仍將以“不搞‘大水漫灌’、不超發貨幣、不透支未來”的宏觀政策取向為主,並更注重內部均衡和外部均衡的平衡。本週央行公開市場操作縮量也表明央行堅持防止大水漫灌,避免資金空轉的風險。近期隨着復工復產推進,市場利率也開始上行,逐步向政策利率迴歸。根據華西宏觀組的預測,下半年國內CPI整體將逐步上行,9月或將破3%。在國內通脹見頂前,市場對寬貨幣受到掣肘的擔憂仍會存在。

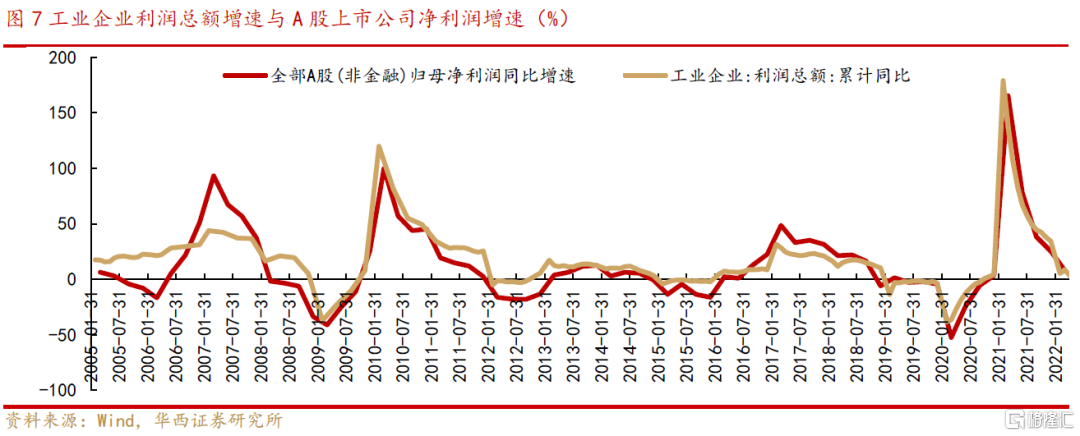

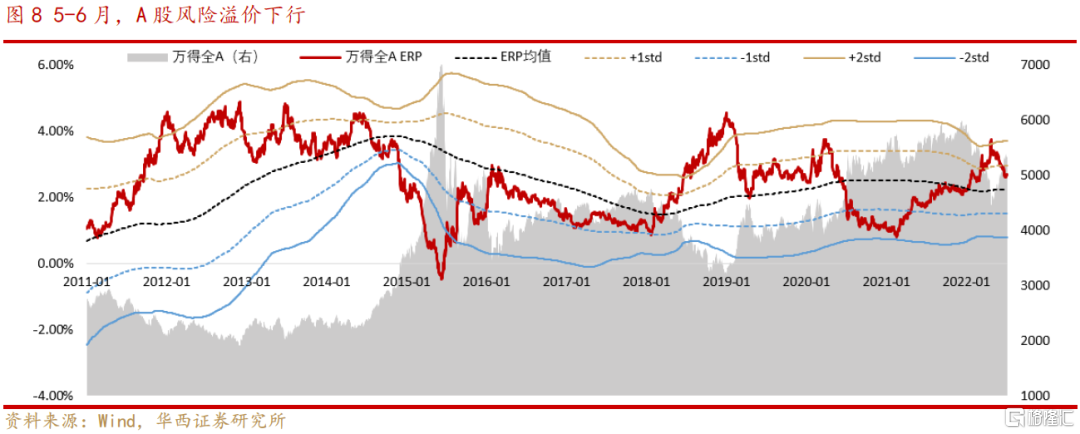

三、7月中下旬企業中報密集披露,盈利因子將發揮階段性作用。二季度國內經濟受疫情擾動,A股整體企業盈利將大幅下行,不少行業中報業績承壓。儘管市場對A股盈利下行已有預期,但反彈至當前階段,市場風險溢價已有較多下行,A股整體估值回到近十年中位數附近,部分行業估值處於歷史高位,後續仍要考慮到部分企業盈利超預期調降的風險。“盈利因子”發揮階段性作用,有利於A股行情走的更穩、更遠。

四、投資策略:財報與物價—7月A股運行的核心因素。經過過去兩個月的反彈,市場整體估值已經回到了近十年中位數附近,A股蜜月期可能暫時吿一段落,有一定概率進入震盪行情。後續重點跟蹤三個方面,上海疫情的發展、豬價走勢及企業中報的披露情況。在疫情得到有效控制,不再發生如今年3-5月的大規模反覆的前提下,我們認為A股運行下行有底。

行業配置上,建議關注三條投資主線:

1)受益於國家政策重點扶持的高景氣板塊,如“新能源(光伏、特高壓、儲能)、新能源整車及上下游”;

2)漲價受益相關,如“養殖”;

3)估值回到相對合理範圍的消費品,如“醫藥、食飲”等。

正文

01高通脹疊加強加息,美國經濟處於衰退前期

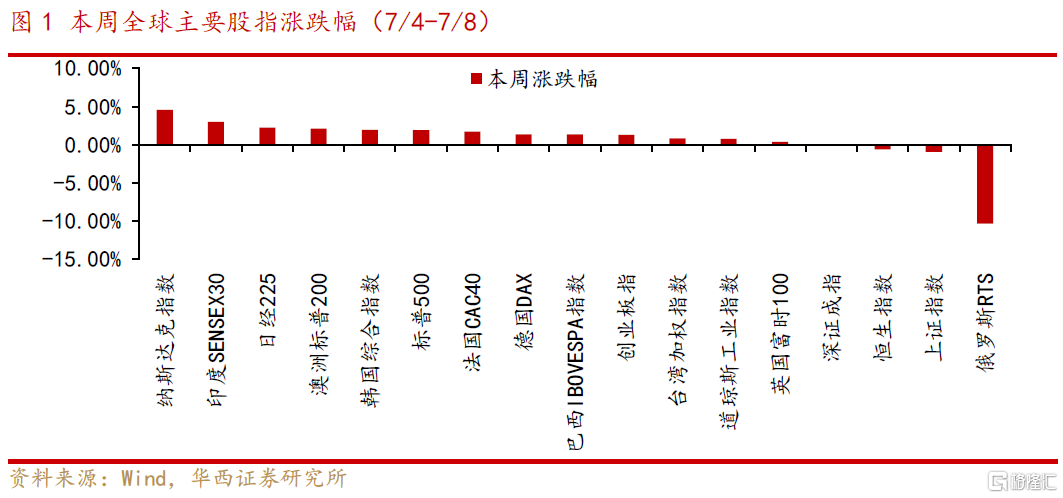

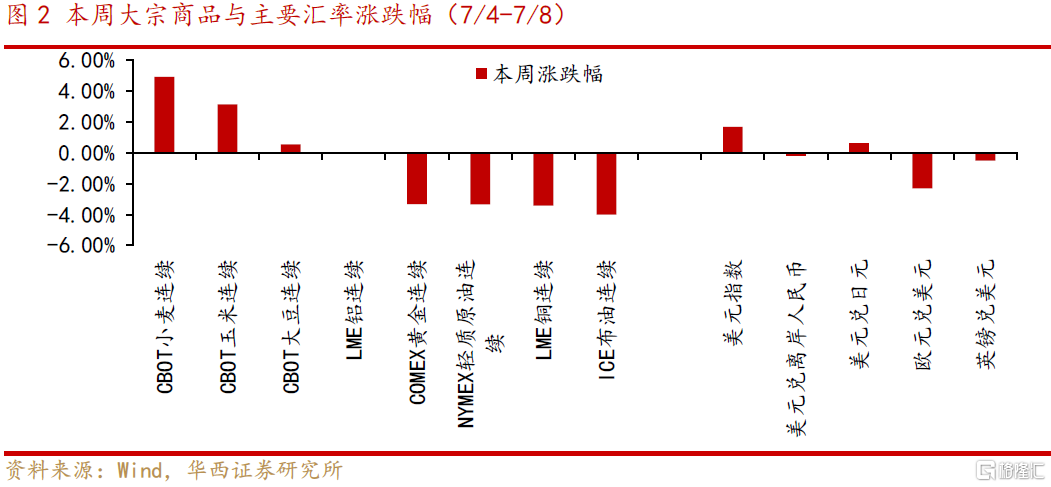

本週全球股市漲多跌少,A股走勢分化。具體看,美股納斯達克指數、標普500、道瓊斯工業指數分別上漲4.56%、1.94%和0.77%;歐股方面,法國CAC40、德國DAX、英國富時100指數分別上漲1.72%、1.58%、0.38%;A股三大指數分化,創業板指上漲1.28%,深成指下跌0.03%,滬指下跌0.93%。商品方面,需求走弱擔憂使得大宗商品價格承壓。ICE布油、NYMEX輕質原油分別下跌4.01%、3.35%,LME銅下跌3.41%。6月至今,原油期貨跌幅已超10%,LME銅跌幅達18%。外匯方面,美元指數繼續上行,美元兑人民幣走勢平穩,歐元大幅貶值。7月8日,歐元兑美元盤中跌破1.01關口,為2002年以來首次。

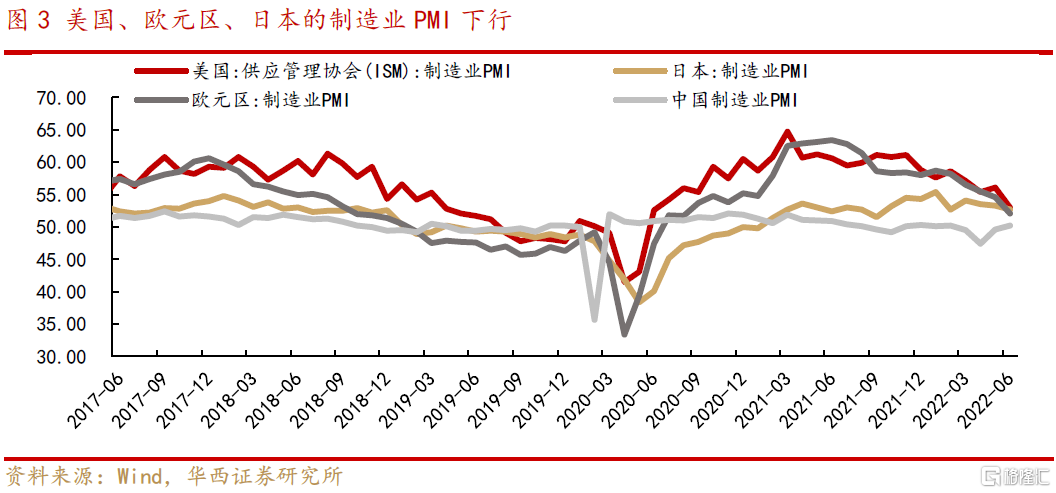

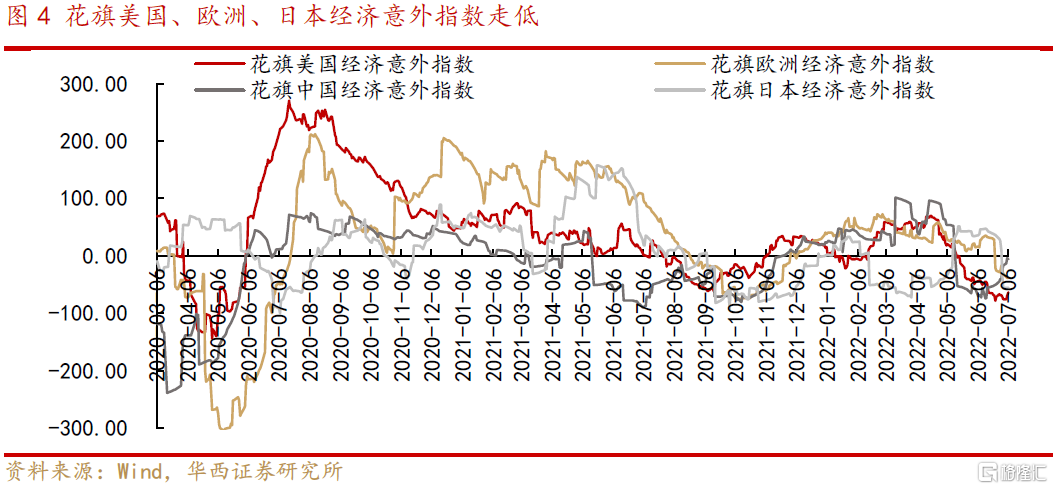

2年期和10年期美債收益率再次倒掛,預示着美國經濟下行壓力加劇。1)目前美國通脹未顯著緩解,美聯儲7月加息75基點是大概率事件。高通脹使得消費者信心大幅受挫,6月密歇根大學消費者信心指數已創歷史新低,商品零售顯著回落;2)房貸利率上行促使樓市降温,5月美國成屋銷售和新屋開工延續下行;3)花旗美國、歐洲、日本經濟意外指數持續走低,全球製造業景氣度回落。美國6月ISM製造業PMI初值錄得52.4,歐元區6月製造業PMI錄得52,日本6月製造業PMI初值52.7,均大幅低於前值。歐元區經濟承壓,年內歐元兑美元匯率貶值幅度已超10%。歐洲地區經濟增長受俄烏戰爭直接影響,同時高通脹下歐央行開啟加息將進一步抑制需求。

三季度海外經濟衰退預期增強,近期全球疫情也有所反覆,需持續跟蹤海外經濟體增長放緩對我國出口訂單的影響。

02通脹上行高於預期,市場擔憂寬貨幣受到掣肘

6 月國內CPI 同比上漲2.5%,高於市場預期的2.4%。受養殖户壓欄惜售以及二次育肥影響,近期豬肉價格出現較大幅度上漲。截至7 月8 日,22 省市平均豬肉價格漲至28.43 元/公斤,較6 月10 日的價格上漲約30%,對CPI 產生明顯支撐。發改委接連出手保供穩價:7 月4 日,發改委價格司召開生豬市場保供穩價專題會議;7 月5 日,發改委連發兩條消息,一是發改委價格司正在研究啟動投放中央豬肉儲備, 防範生豬價格上漲過快;二是價格司召開座談會,稱將嚴厲打擊捏造散佈漲價信息、囤貨居奇、哄抬價格等違法違規行為。

政策層面,穩就業和穩物價是下半年央行工作重點。央行二季度貨幣政策例會表示,“要統籌抓好穩就業和穩物價,穩字當頭、穩中求進……在國內糧食穩產增產、能源市場平穩運行的有利條件下,保持物價水平基本穩定。”在歐美高通脹的前車之鑑面前,國內央行仍將以“不搞‘大水漫灌’、不超發貨幣、不透支未來”的宏觀政策取向為主,並更注重內部均衡和外部均衡的平衡。

從央行公開市場投放來看,7 月4 日以來,央行連續5 日逆回購30 億元,操作量縮至2021 年初以來最低,也表明央行堅持防止大水漫灌,避免資金空轉的風險。近期隨着復工復產推進,市場利率也開始上行,逐步向政策利率迴歸。

根據華西宏觀組的預測,下半年國內CPI 整體將逐步上行,9 月或將破3%。在國內通脹見頂前,市場對貨幣政策邊際收斂的擔憂仍會存在。

03 7月中下旬中報密集披露,盈利因子將發揮階段性作用

上市公司利潤增速與工業企業利潤增速有較高的擬合度。2022年5月,全國規模以上工業企業利潤單月同比下降6.5%;1-5月工業企業利潤同比增長1%,增速較1-4月回落2.5個百分點。

7月中下旬,上市公司中報進入密集披露期。二季度國內經濟受疫情擾動,A股整體企業盈利將大幅下行,不少行業中報業績將承壓。儘管市場對A股盈利下行已有預期,但反彈至當前階段,市場風險溢價已有較多下行,A股整體估值回到近十年中位數附近,部分行業估值已處於歷史高位。近期長三角疫情有所反彈,後續仍要考慮到部分企業盈利超預期調降的風險。“盈利因子”發揮階段性作用,有利於A股行情走的更穩、更遠。

04投資建議:財報與物價—7月A股運行的核心因素

經過過去兩個月的反彈,市場整體估值已經回到了近十年中位數附近,A股蜜月期可能暫時吿一段落,有一定概率進入震盪行情。後續重點跟蹤三個方面,上海疫情的發展、豬價走勢及企業中報的披露情況。在疫情得到有效控制,不再發生如今年3-5月的大規模反覆的前提下,我們認為A股運行下行有底。

行業配置上,建議關注三條投資主線:1)受益於國家政策重點扶持的高景氣板塊,如“新能源(光伏、特高壓、儲能)、新能源整車及上下游”;2)漲價受益相關,如“養殖”;3)估值回到相對合理範圍的消費品,如“醫藥、食飲”等。

5風險提示

疫情反覆;宏觀經濟波動超預期;政策力度不及預期;海外市場大幅波動等。