本文來自:陸家嘴大宗商品論壇 作者:李海蓉

摘 要

供應方面,四大礦山下半年共發運鐵礦石5.76億噸左右,環比增加6023萬噸。整體表現先降後升。非主流礦在下半年鐵礦石發運量預估增加1300萬噸左右。國產礦生產在下半年也將表現小幅增量250萬噸左右。下半年全球鐵礦石的供給將表現明顯增加,預估環比增量7570萬噸左右。

需求方面,國內方面,在國內積極宏觀政策與產業消極局面的對沖之下討論下半年三種可能的情形,均顯示下半年鐵礦石需求呈現明顯下滑;國外方面,預計下半年全球除中國外粗鋼產量4.35億噸,較上半年增加600萬噸。總結國內外需求演變情況,2022年下半年全球鐵礦石用量環比將表現明顯減少。

庫存方面,港口庫存下半年整體表現累庫;鋼廠庫存低位區間波動。

整體來看,三季度外礦供應有季節性收縮,四季度再次放量。需求方面,三季度還面臨成材消費淡季及鋼廠大面積虧損,四季度下游需求有望明顯好轉。所以,從節奏上看,三季度供需雙弱,四季度則表現供需雙強,下半年價格中樞或繼續下移。

風險與關注:疫情防控的不確定性,宏觀政策的實施情況,粗鋼壓減政策

1. 2022年上半年鐵礦石市場回顧

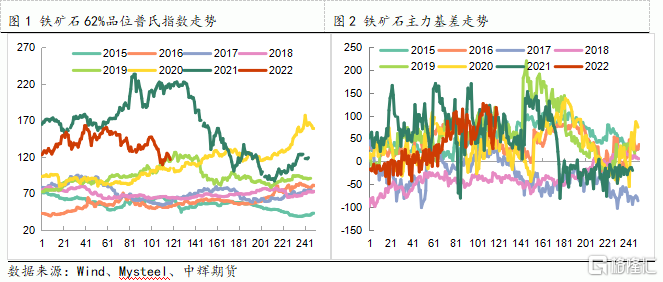

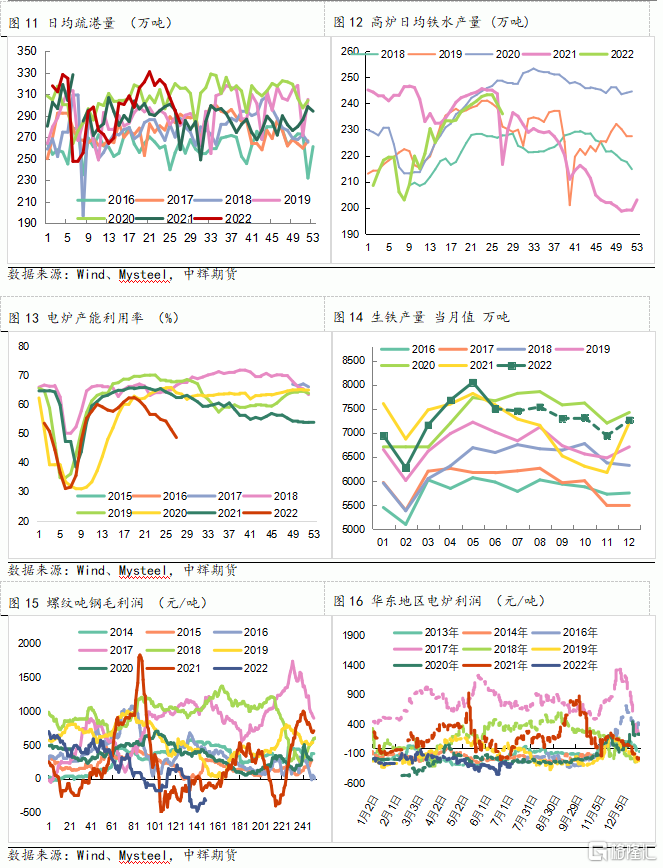

一季度,在2021年粗鋼產量壓減目標達成後,各地鋼企按計劃復產。除冬奧會、冬殘奧會及全國“兩會”期間的行政性限產干預,鐵水產量被迫壓縮外,鐵礦石需求在復產背景下遞增。供應方面,外礦受季節性雨季的影響,港口到貨持續降至偏低位,季度後半段鐵礦石整體供需關係偏緊,礦價震盪走強。此外,十三屆全國人大五次會議提請會議審議的政府工作報吿提出,2022年國內生產總值(GDP)預期增長5.5%左右。在全年經濟目標任務的指導疊加宏觀預期的加持下,黑色系商品震盪走強。

二季度,國內疫情再度肆虐,生產經營活動受到明顯抑制,成材需求表現為旺季不旺,宏觀強預期難敵持續的弱現實,黑色系商品在成材需求的拖累下震盪走弱。季度末,疫情得到全面控制,但鋼廠虧損加劇,大面積檢修增加,鐵水產量見頂轉降,鐵礦石需求轉弱,供應量表現恢復性增量及財年末的衝量,礦價快速下跌。

6月末,現貨方面,62%品位的普氏指數收於120.1美元/噸,較年初上漲0.6美元/噸,漲幅0.5%;青島港PB粉收於865元/噸,較年初上漲72元/噸,漲幅9.1%。期貨方面,鐵礦石2209合約收於791元/噸,較年初上漲137.5元/噸,漲幅21.0%,基差走擴。

2. 礦石供應端:下半年整體表現增量

2.1 澳巴主流礦:節奏未變,下半年發運或先降後增

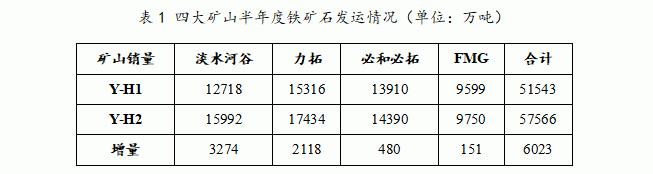

一季度為澳巴雨季,四大礦山除FMG增發外另三座礦山鐵礦石發運量均呈現同比下降。降雨的影響一直延續至二季度前中斷,知道季度末,增量發運才被體現。下半年來看,FMG上一財年發運良好,預計新財年將繼續表現增量;必和必拓上財年產銷表現平穩,新財年大概率將延續穩步發運節奏。力拓財報中指出,隨着庫戴德利項目的投產和達產,以及羅泊河谷(Robe Valley)濕廠的投產以及礦坑狀況的改善,預計下半年的鐵礦產量會增加;淡水河谷方面,在年度產銷目標不變的背景下,下半年需增量發運以彌補上半年拖欠的進度。

澳洲方面,三大礦山上半年鐵礦石合計發運量3.88億噸,同比增加300萬噸。預計下半年發運量為4.16億噸,環比增加2800萬噸。其中,力拓在新增產能投產及財年下半年的積極作用下,預計發運1.74億噸左右,增量發運2118萬噸;必和必拓與FMG舊財年結束後降安排季節性檢修,發貨量先降後升。預估必和必拓下半年發貨1.44億噸,環比增加480萬噸;FMG下半年發運9750萬噸,環比增加151萬噸。

巴西方面,淡水河谷上半年發運水平仍然偏低,共發運1.27億噸鐵礦石,同比減少630萬噸。預計下半年將有恢復性增加,合計發運1.6億噸,環比增加3274萬噸。

綜合來看,四大礦山下半年共發運鐵礦石5.76億噸左右,環比增加6023萬噸。其中,7月份或有一些季節性檢修安排,11、12月份將有冬儲增發。

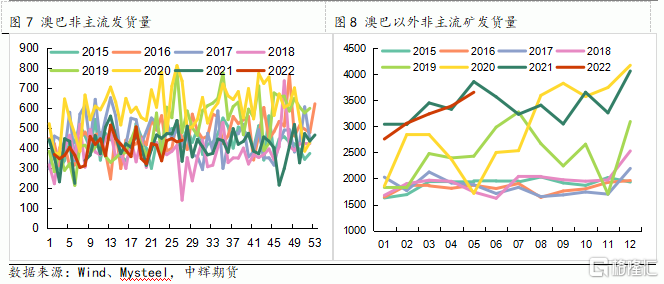

2.2 國外非主流礦及國產礦:非主流礦穩中有增,國產礦表現小幅增量

非主流礦方面,澳巴維持穩步發運節奏,上半年共發運1.02億噸,下半年預估發貨1.05億噸,較一季度小幅增加,300萬噸左右;澳巴外的非主流礦國家上半年預估發貨2億噸,在鐵礦石生產仍有利潤的情況下,下半年大概率表現高位穩定,預估發貨2.1億噸,環比增加1000萬噸。二季度非主流礦山鐵礦石發運量整體預估增加1300萬噸左右。

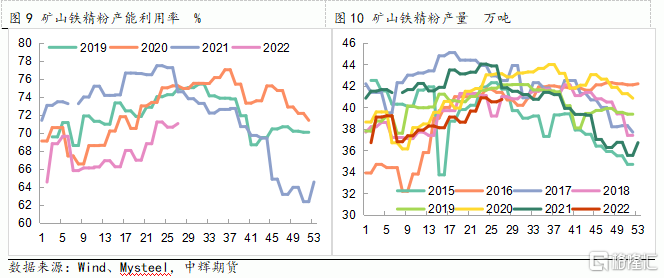

國產礦方面,二季度在進口礦價格連續走弱的前提下,國產礦價格支撐較為乏力,同時鋼廠虧損加劇後減產檢修行為增多,需求弱化,國內鐵精粉生產也表現同比下降。預估上半年國產精粉產量1.18萬噸,下半年鐵礦石整體需求表現季節性下滑,因此國產礦產量也將呈現趨勢性遞減,預估精粉產量1.2億噸,環比增加250萬噸左右。

2.3 供給小結

外礦方面,四大礦山下半年共發運鐵礦石5.76億噸左右,環比增加6023萬噸。整體表現先降後升。

非主流礦在下半年鐵礦石發運量預估增加1300萬噸左右。

國產礦生產在下半年也將表現小幅增量250萬噸左右。

整體來看,下半年全球鐵礦石的供給將表現明顯增加,預估環比增量7570萬噸左右。

3. 礦石需求端:穩增長持續發力,鐵礦石需求迎來旺季

3.1 國內需求:粗鋼壓減還存在不確定性,生鐵產量環比或有減量

上半年在行政性限產結束後,在全年宏觀預期向好的背景下,長流程鋼廠開始積極復產,日均鐵水產量在6月末出現峯值243.29萬噸。預估2022年上半年生鐵產量4.36億噸,同比減少1300萬噸;上半年共生產粗鋼5.26億噸,同比已經減少3400萬噸。

從節奏上看,粗鋼產量的減少主要貢獻為一季度的行政性減產。6月下旬,在下游實際需求持續疲軟,庫存壓力較大的背景下,疊加成材季節性消費淡季來臨,先是短流程鋼廠因虧損大面積減產,隨後長流程鋼廠迎來季節性大檢修,日均生鐵、粗鋼產量高位回落。

宏觀方面,2022年全年經濟增速目標5.5%,一季度同比增長4.8%,4-5月份國內疫情進一步惡化,經濟基本停滯,拖累了二季度的經濟發展。從宏觀政策導向來看,下半年應該會更加積極。

當前長、短流程企業全面虧損,市場普遍預期下半年粗鋼產量將繼續壓減,我們結合經濟形勢及行業情況做了研究,對下半年粗鋼、生鐵產量做了預估,分為以下兩種情形:

(1)上半年已經實現粗鋼產量壓減,下半年同比不變;

(2)下半年同比表現增量,全年實現粗鋼壓減2%左右;

(3)全年壓減粗鋼產量,全年同比降幅達到5%。

第(1)(2)種情形主要是基於全年經濟下行壓力較大下積極的宏觀政策導向考慮。經初步測算,2022年上半年粗鋼產量同比已經減少3400萬噸。下半年在穩經濟保就業的預期下,粗鋼產量同比再次下降的幅度較為有限。保持同比持平,即2022年下半年粗鋼產量4.71億噸,環比上半年減少5500萬噸左右。折算至生鐵產量3.93億噸,環比減少4350萬噸,62%鐵品位的鐵礦石需求則將減少6960萬噸。全年粗鋼產量9.97億噸,同比減少3.3%。

樂觀情況下,下半年在宏觀政策發力及疫情潮水退去後,粗鋼產量或出現同比增量,假設全年粗鋼產量同比減少2000萬噸,降幅1.94%,則下半年粗鋼產量4.85億噸,同比增加1400萬噸,環比減少4100萬噸;生鐵產量4.04億噸,環比減少3415萬噸,62%品位的鐵礦石需求相應減少5465萬噸。

第(3)種情形是從產業角度出發,當前長、短流程鋼廠出現大面積虧損,消費淡季下游需求疲軟,鋼廠主動檢修、停產,市場普遍預期下半年粗鋼產量將進一步壓減。我們知道2021年全年中國粗鋼產量為10.31億噸,同比減少2.92%。若2022年粗鋼產量同比壓減幅度為5%,即全年粗鋼產量9.79億噸,下半年粗鋼產量4.54億噸,環比減少7175萬噸。相應的,下半年生鐵產量3.78億噸,環比減少5980萬噸,折算至62%鐵品位的鐵礦石需求則減少9570萬噸。

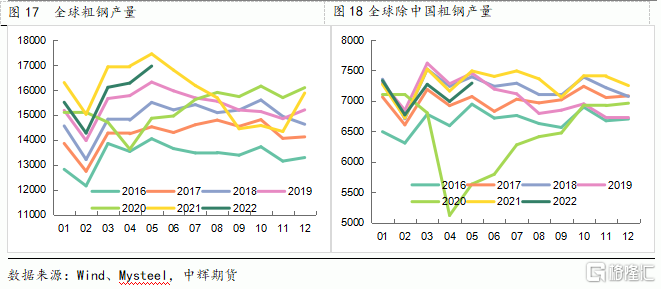

3.2 國外需求:整體平穩,區間窄幅運行

全球除中國外的國家粗鋼產量基本維持較穩定的節奏。數據顯示,1-5月份,全球除中國外累計粗鋼產量3.57億噸,同比減少500萬噸。當前在全球通脹壓力較大的背景下,美聯儲年內仍有加息預期,預計下半年全球除中國外粗鋼產量難有明顯增量。預估產量4.35億噸,較上半年增加600萬噸。

3.3 需求小結

國內方面,在國內積極宏觀政策與產業消極局面的對沖之下討論下半年三種可能的情形:

第一種情況是全年粗鋼產量9.97億噸,同比減少3.3%。折算至生鐵產量3.93億噸,環比減少4350萬噸,62%鐵品位的鐵礦石需求則將減少6960萬噸。

第二種情況是下半年在宏觀政策發力及疫情潮水退去後,粗鋼產量出現同比增量,假設全年粗鋼產量同比減少2000萬噸,降幅1.94%,則下半年生鐵產量4.04億噸,環比減少3415萬噸,62%品位的鐵礦石需求相應減少5465萬噸。

第三種情況是預期2022年粗鋼產量同比壓減幅度為5%,相應的,下半年生鐵產量3.78億噸,環比減少5980萬噸,折算至62%鐵品位的鐵礦石需求則減少9570萬噸。

國外方面,當前在全球通脹壓力較大的背景下,美聯儲年內仍有加息預期,預計下半年全球除中國外粗鋼產量難有明顯增量。預估產量4.35億噸,較上半年增加600萬噸。

總結國內外需求演變情況,2022年下半年全球鐵礦石用量環比將表現明顯減少。

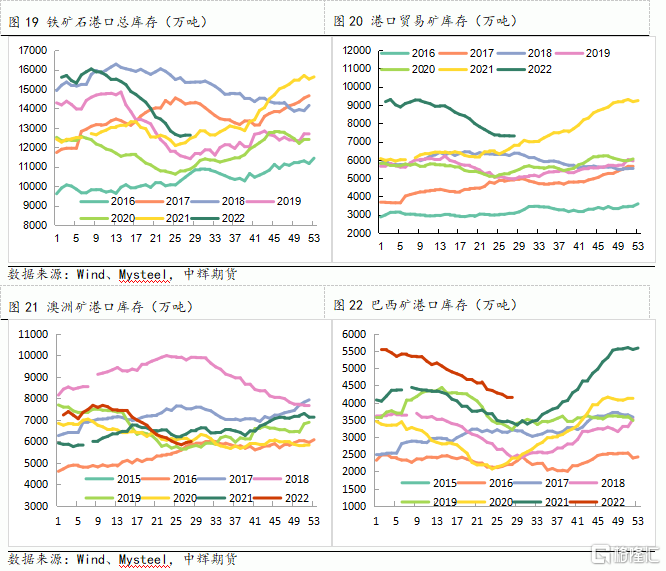

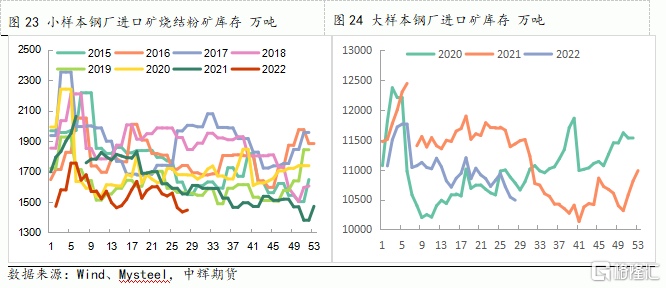

4. 庫存:港口進入累庫週期,鋼廠低庫存區間波動

4.1 港口庫存:整體或表現累庫

港口方面,上半年經歷了快速去庫,6月末港口庫存存量1.26億噸,較年初減少3000萬噸,降幅19.23%。下半年鐵礦石供需偏弱,庫存整體或表現累庫。政策的落地及下游需求的恢復情況或會影響供需節奏。

4.2 鋼廠庫存:低位窄幅波動,補庫意願不足

二季度鋼廠庫存維持在偏低水平,鐵礦石日成交量偏低。在鋼廠虧損及下游需求恢復緩慢的背景下,鋼廠補庫意願較低。低庫存已成為常態,下半年或仍然延續,年末冬儲開啟後會有一定的提升。

5. 總結與展望

供應方面,四大礦山下半年共發運鐵礦石5.76億噸左右,環比增加6023萬噸。整體表現先降後升。非主流礦在下半年鐵礦石發運量預估增加1300萬噸左右。國產礦生產在下半年也將表現小幅增量250萬噸左右。下半年全球鐵礦石的供給將表現明顯增加,預估環比增量7570萬噸左右。

需求方面,國內方面,在國內積極宏觀政策與產業消極局面的對沖之下討論下半年三種可能的情形,均顯示下半年鐵礦石需求呈現明顯下滑;國外方面,當前在全球通脹壓力較大的背景下,美聯儲年內仍有加息預期,預計下半年全球除中國外粗鋼產量難有明顯增量。預估產量4.35億噸,較上半年增加600萬噸。總結國內外需求演變情況,2022年下半年全球鐵礦石用量環比將表現明顯減少。

庫存方面,港口庫存下半年整體表現累庫;鋼廠庫存低位區間波動。

整體來看,三季度外礦供應有季節性收縮,四季度再次放量。需求方面,三季度還面臨成材消費淡季及鋼廠大面積虧損,四季度下游需求有望明顯好轉。所以,從節奏上看,三季度供需雙弱,四季度則表現供需雙強,下半年價格中樞或繼續下移。