本文來自格隆匯專欄:華泰固收張繼強,作者:張繼強、陶冶

摘 要

核心觀點:

美聯儲主席鮑威爾首次承認衰退風險,而無論從官員發言還是研究成果來看,美聯儲已經開始正視經濟負增長的可能。美國大部分領先指標從3月或4月開始反映經濟動能放緩,個別指標已經提示衰退風險,同步指標近期也開始反映經濟走弱跡象。利差、綜合領先指標預示衰退壓力不大,但可能存在低估;高通脹和低失業率的組合意味着較大的衰退可能。大類資產來看,衰退風險對商品市場衝擊劇烈,對權益市場的影響還在逐漸顯現。加息和衰退風險交織,經驗上美債收益率可能在最後一次加息前見頂,美股先反映業績下行而後逐步迎來轉機。

美聯儲開始正視衰退壓力

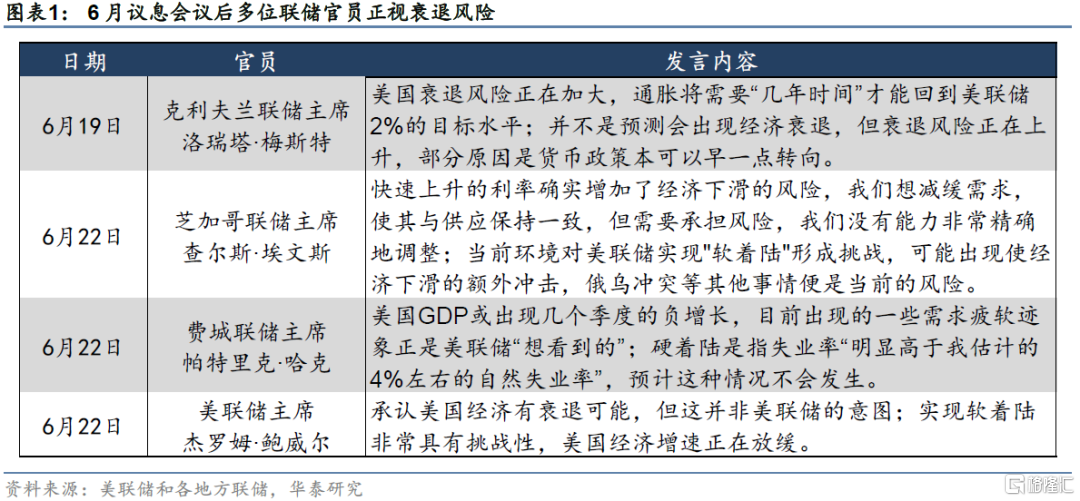

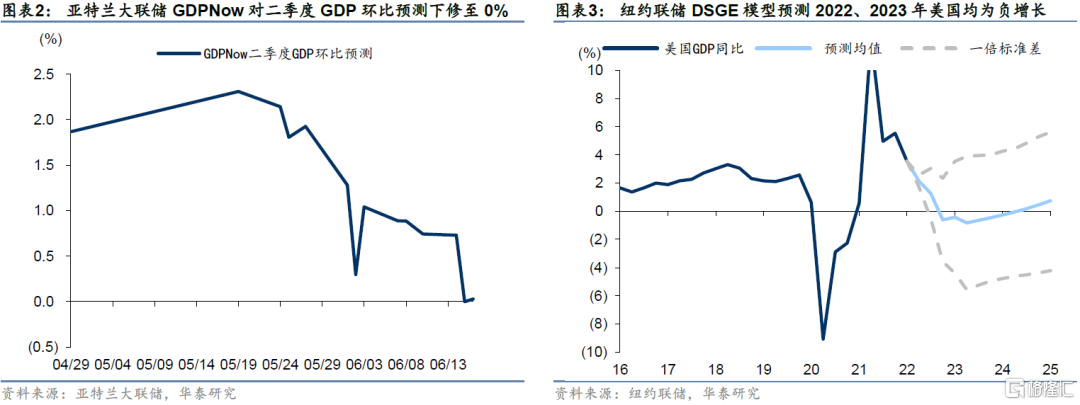

鮑威爾在國會聽證會上首次承認衰退風險,多位美聯儲官員的發言中也開始提及經濟負增長的可能。一週內美聯儲兩項研究成果接連暗示未來兩年將面臨較大的衰退壓力:1)亞特蘭大聯儲GDPNow模型預計二季度美國GDP環比增速0%,處於“技術性衰退”邊緣;2)紐約聯儲DSGE模型預計2022Q4開始GDP同比將連續7個季度負增長,其中2022/2023年的增速分別為-0.62/-0.47%。

市場為何開始關注衰退?

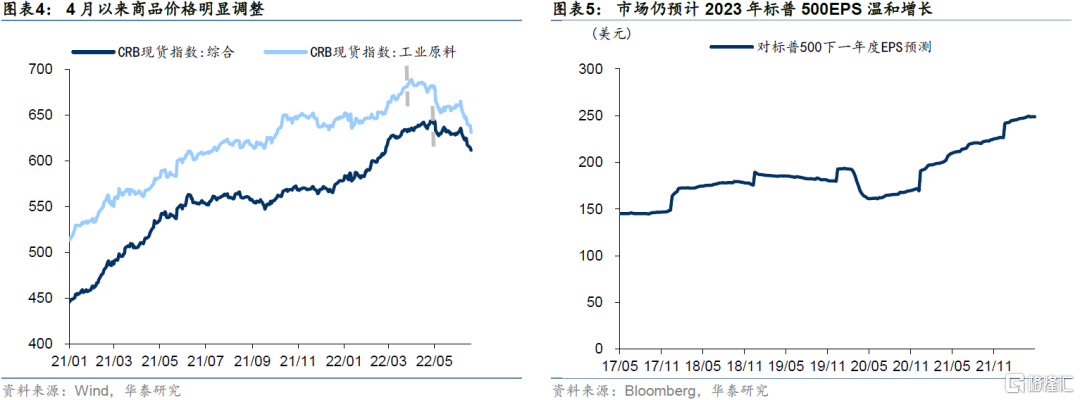

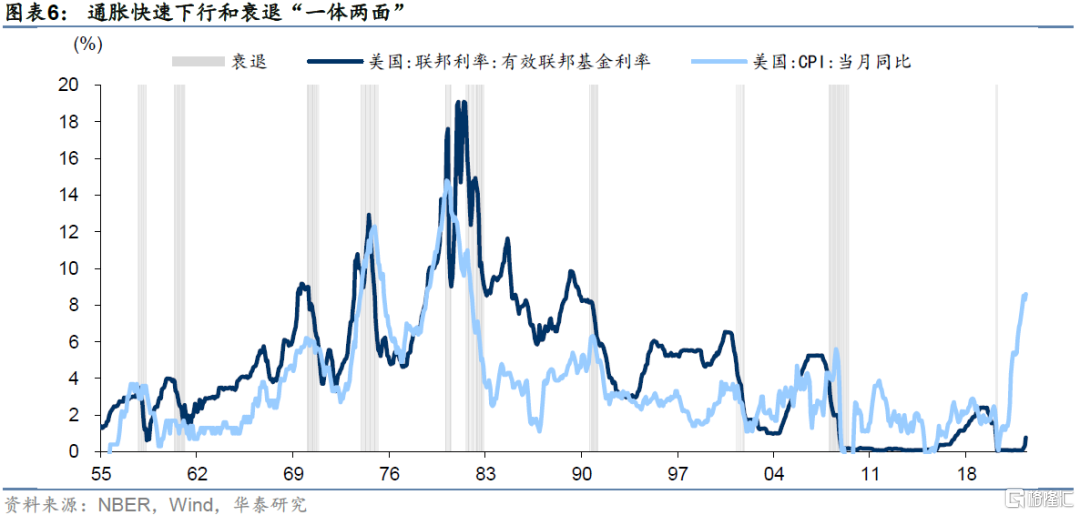

從大類資產角度看,衰退風險對商品市場衝擊劇烈,對權益市場的影響還在逐漸顯現。通脹快速下行和衰退往往是“一體兩面”,經驗表明衰退是美聯儲暫停加息的重要觸發劑,主要是時間差,通脹快速下行可能和衰退同步或者晚於衰退出現。加息和衰退風險交織,經驗上美債收益率很有可能在最後一次加息前見頂,美股先反映業績下行而後逐步迎來轉機,這一次時間會更提前。

如何從數據跟蹤美國衰退風險?

參考NBER判斷衰退的標準,觀察各項指標時應該以美國經濟實際動能為主,減少對庫存、進出口等擾動項的過度關注。大部分領先指標從3月或4月開始反映經濟動能放緩,密歇根大學消費者信心指數、30年期抵押貸款利率等指標已經提示衰退風險。同步指標近期開始反映基本面趨弱,零售、新屋開工、Markit製造業、非製造業PMI等都出現明顯下跌。

整體評估:美國衰退風險到底有多大?

我們認為可以從三個角度理解不同指標反映的衰退風險:1)利差的角度,10年-2年期美債利差不足10BP,但10年-3月美債利差仍在150BP左右,似乎意味着風險並不大;2)綜合領先指標的角度,OECD的CLI趨弱但距離衰退的門檻尚有一定距離,而諮商會LEI已達觸發衰退警報的閾值;3)基本面的角度,高通脹+低失業→貨幣政策持續收緊+經濟基本面晚週期,意味着較高的衰退風險。考慮到美聯儲下半年可能還將加息150bp以上,美債期限利差將迅速收窄,利率快速上行也會對需求形成抑制,利差和領先指標角度可能在一定程度上低估了經濟下行壓力。

風險提示:美國通脹繼續加劇,俄烏衝突持續緊張。

美聯儲開始正視衰退壓力

鮑威爾首次承認衰退風險,美聯儲開始正視經濟負增長的可能。6月22日美聯儲主席鮑威爾在國會聽證會上回答提問時表示 “肯定有(衰退的)的可能”、實現軟着陸“非常有挑戰性”,這也是鮑威爾首次承認衰退風險。除鮑威爾外,6月議息會議後已有多位聯儲官員討論衰退的可能,比如費城聯儲主席哈克表示“美國GDP或出現幾個季度的負增長”,而克利夫蘭聯儲主席梅斯特更是進一步反思,認為“貨幣政策本可以早一點轉向”。

一週內美聯儲兩項研究成果接連暗示未來兩年將面臨較大的衰退風險,“技術性衰退”或近在眼前。第一是亞特蘭大聯儲在6月16日更新了GDPNow模型,預計二季度GDP環比增長為0%。“技術性衰退”是指GDP連續兩個季度負增長,由於一季度GDP環比-1.4%,GDPNow的預測結果意味着美國距離“技術性衰退”近在咫尺。第二是紐約聯儲6月17日更新了DSGE模型,預計2022Q4開始GDP同比將連續7個季度負增長,其中2022/2023年的增速分別為-0.62/-0.47%。負一倍標準差情況下,美國最早從2022Q3開始GDP同比負增長,經濟的底部在2023Q2,錄得-5.6%。

市場為何開始關注衰退?

從大類資產角度看,衰退風險對商品市場衝擊劇烈,對權益市場的影響還在逐漸顯現。二季度以來全球增長出現明顯的放緩跡象,使得本輪商品牛市接近尾聲。CRB綜合指數在5月初見頂,而對需求更敏感的工業原料更是4月初就開始下跌。美股今年以來大幅調整,但主要反映的是貨幣政策收緊的預期,對衰退風險的定價並不充分,仍預計未來美股盈利温和增長。疊加融資成本上行對回購的制約,我們認為美股下跌可能仍未見底。

通脹快速下行和衰退往往是“一體兩面”,衰退是美聯儲暫停加息的重要觸發劑,主要是時間差。美聯儲6月大幅加息75bp擺出“通脹鬥士”的姿態,停止加息的條件可能是通脹壓力明顯緩解或出現衰退風險。不過從歷史上看,幾乎沒有通脹快速下行而不發生衰退的情形。也就是説,在需求沒有出現萎縮的情況下,通脹壓力難有明顯緩解,兩者的內在經濟邏輯一致。不過兩者可能存在時間差,大部分週期中通脹快速下行和衰退幾乎同時出現,也存在衰退出現數月之後、通脹壓力才會有效緩解的情況。

美聯儲加息+衰退風險這對矛盾如何影響美債?經驗上,美債收益率很有可能在最後一次加息前見頂,美股先反映業績下行而後逐步迎來轉機,這一次時間會更提前。考慮到美國經濟增長動能下行、通脹已在頂部區域,美聯儲政策收緊是眼下唯一推高美債收益率的動力。一旦衰退風險得到確認,美聯儲可能暫停加息甚至轉為降息,或將成為全球流動性逆轉的“鑰匙”。在1984年和2018年兩次增長和通脹下行的環境中,市場均提前反映聯儲政策轉向的預期。本輪加息週期中,我們認為美債收益率很有可能更加提前見頂。美股流動性壓力在最後一次加息落地後將有效緩解,有望逐步迎來轉機,不過還需注意衰退風險帶來的盈利衝擊。

如何從數據跟蹤美國衰退風險?

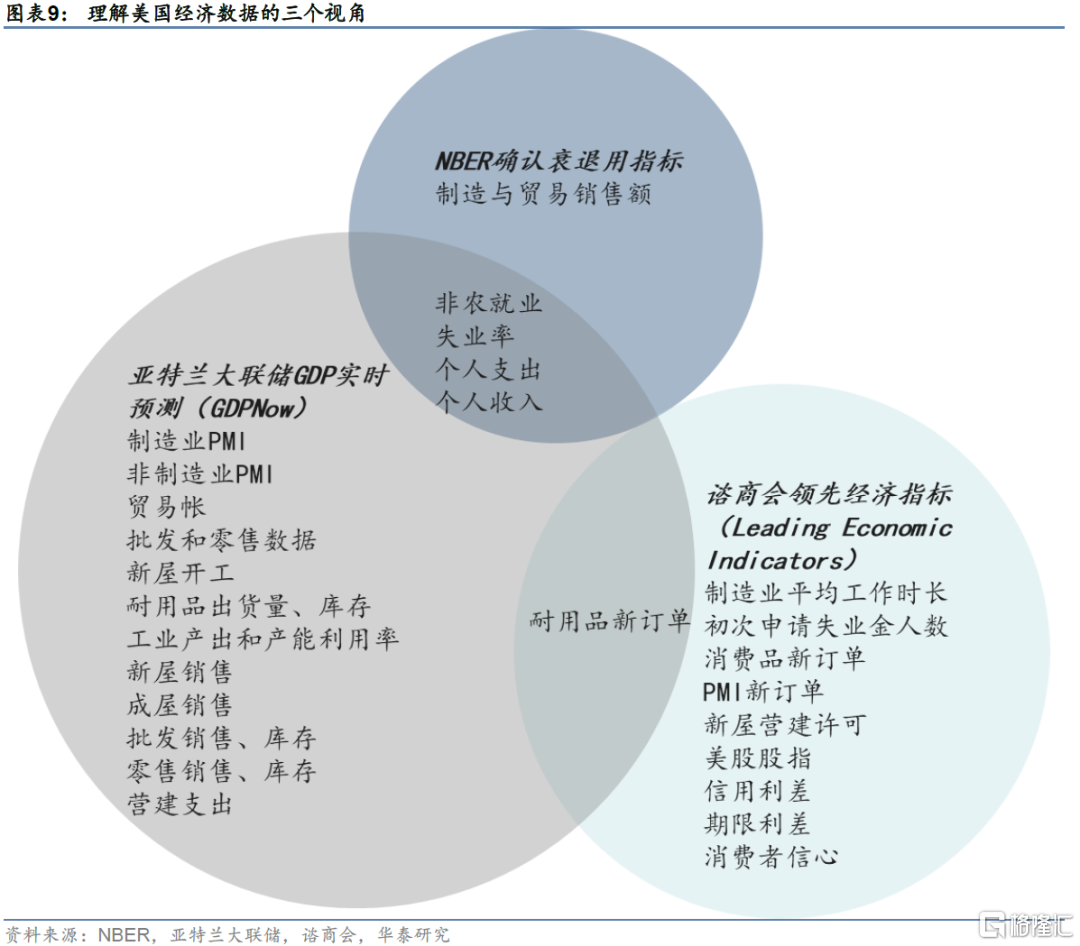

美國經濟指標繁多,如何跟蹤美國經濟動能和衰退風險?我們認為可以從以下三個視角來理解。

視角一:NBER對衰退的確認,部分選取滯後指標。NBER在衰退研究方面是公認的權威,不過由於衰退一般是在發生後數月甚至一年之後才確認,所以選擇指標時並不看重前瞻性。NBER主要根據5個月度指標,分別是實際個人收入(除轉移)支付、實際個人消費支出、非農就業、家庭就業(失業率)和實際製造業和貿易業銷售。

視角二:亞特蘭大聯儲實時GDP預測,同步指標為主。亞特蘭大聯儲的GDPNow模型通過使用與美國經濟分析局相似的方法估計GDP 增長,選用的數據也以同步指標為主。選取的數據最為全面,包括生產、消費、就業、進出口等各個方面。

視角三:諮商會領先指標。美國諮商會選取10個數據構建了領先經濟指標LEI(Leading Economic Indicators),指標選取時注重領先性,以資產價格等實時變動的數據和新訂單等具有前瞻性的數據為主,也有周頻的初次申請失業金人數以及消費者信心這樣的調查數據。

參考NBER判斷衰退的標準,觀察各項指標時應該以美國經濟實際動能為主,減少對庫存、進出口等擾動項的過度關注。NBER視角和GDPNow視角非常大的不同之處在於,NBER完全沒有考慮庫存、進出口的擾動,更聚焦美國經濟實際動能。比如一季度美國GDP環比-1.4%,但拖累主要來自庫存和淨出口,個人消費支出2.7%和住房投資2.1%顯示經濟動能仍強。

從同步及領先指標看美國衰退風險

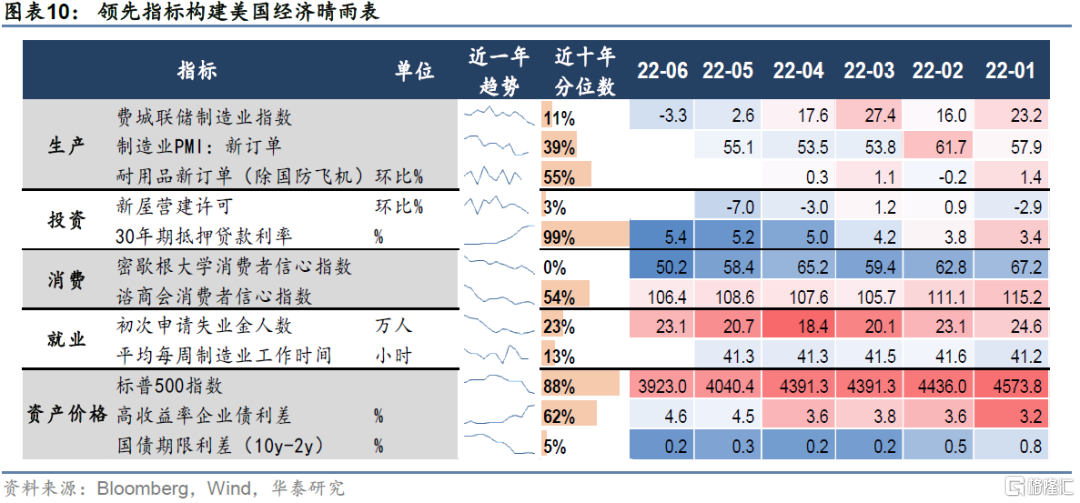

大部分領先指標從3月或4月開始反映經濟動能放緩,個別指標已經提示衰退風險。我們參考諮商會LEI(Leading Economic Indicator)和OECD的CLI(Composite Leaing Indicator),嘗試選取領先指標構建美國經濟晴雨表。最終確認了生產、投資、消費、就業、資產價格等五類一共12個領先指標。大部分領先指標從3月或4月開始就比較明顯已經反映了經濟動能放緩的情況。個別指標,如密歇根大學消費者信心指數、美債期限利差、30年期抵押貸款利率等已經處於近10年來極端值附近,提示未來衰退風險。

同步指標近期開始反映經濟放緩,消費、生產、住房投資都出現明顯走弱跡象。美國5月零售環比-0.3%,大幅低於4月的+0.7%,近5個月來首次負增長。5月新建私人住宅新開工大幅滑落至155萬套,和疫情前(2019年底和2020年初)的水平基本相當。6月Markit製造業和非製造業PMI均大幅走低,製造業PMI下跌4.6至52.4,為2020年8月以來新低;非製造業PMI下跌1.8至51.6,和1月受奧密克戎衝擊時的51.2基本相當。

整體評估:美國衰退風險到底有多大?

如何理解不同指標反映的衰退風險的差異?6月21日,在鮑威爾國會聽證會同日,來自美聯儲Michael T. Kiley的一篇FEDS Notes給我們提供了三個頗具參考價值的視角。

第一是利差的角度,10-2年期美債利差不足10BP,4月一度出現倒掛,但被認為更能反映衰退壓力的10年-3月美債利差仍在150BP左右,似乎意味着風險並不大。一般來説,期限利差越大意味着未來經濟增長前景越好,而倒掛往往被認為是衰退的前兆。美聯儲工作論文基於今年3月的Baa信用利差、10年美債收益率-聯邦基金利率,預測未來一年出現衰退的機率約為3.8%。

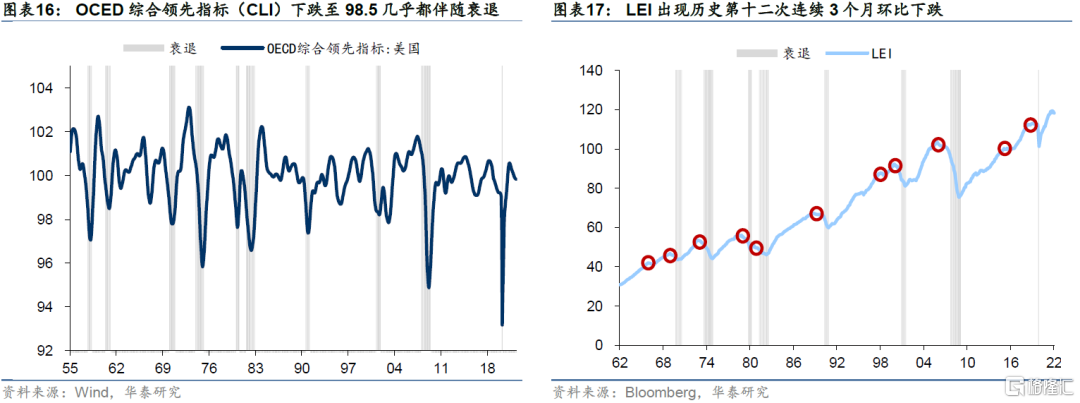

第二是綜合領先指標的角度,OECD的綜合領先指標(CLI)目前連續5個月在榮枯線以下,但距離衰退的門檻尚有一定距離;諮商會領先經濟指標(LEI)連續第三個月環比下降,已達觸發衰退警報的閾值。歷史上看,CLI一共11次跌破98.5中有10次出現了衰退,而5月讀數為相對安全的99.8。諮商會發布的LEI連續三個月下滑是衰退到來的重要前瞻指標,這種情形60年來一共出現了11次,其中有8次成功預測了衰退,而今年3、4、5月連續環比下跌,是歷史第十二次。美聯儲工作論文中採用OECD的CLI作為輸入變量,預測未來一年出現衰退的概率不足5%。

最後是基本面的角度,高通脹+低失業的組合意味着較高的衰退風險。參考美國前財長薩默斯的研究,5%以上的通脹以及4%以下的失業率意味着未來出現衰退的概率為100%。主要原因是在就業緊張、需求過熱的情況下,不借助衰退很難使通脹水平有效降低。而在美聯儲工作論文中,同時考慮期限利差+信用利差+通脹+失業率,得到未來一年的衰退概率為52.6%,未來兩年進一步上升為67.3%。

考慮到美聯儲下半年可能還將加息150bp以上,美債期限利差將迅速收窄,利率快速上行也會對需求形成抑制,因此我們認為利差角度和領先指標角度可能在一定程度上低估了經濟下行壓力。高通脹+低失業的角度同時考慮了政策週期+商業週期,貨幣政策持續收緊+經濟基本面晚週期的組合意味着較高的衰退風險。

風險提示:

1、美國通脹繼續加劇。若通脹繼續加劇,則可能引發美聯儲貨幣政策進一步轉緊,年內衰退風險增加。

2、俄烏局勢持續緊張。俄烏衝突應歸於“影響重大但難於預判”一類,戰場局勢與外交斡旋瞬息萬變,只能做持續跟蹤和預案,而不能跟隨情緒做投資決策。