本文來自:王楊策略研究,作者:王楊 陳昊

摘要

投資要點

回顧1-4月“三低穩增長”被充分驗證,5月以來我們提出新成長反轉,科創板和恆生科技超額收益顯著。

近期美股、通脹和美債擾動成為市場關注焦點,一則,可以看到A股相較美股韌性十足,如何理解;二則,關於全球通脹和美債對A股的影響又如何看?

1、亂雲飛渡仍從容

我們認為無論美股、美債還是通脹,對A股影響有限。

換言之,當前市場跟1-4月有本質區別,結構比倉位重要,科創板引領新成長蓄勢待發,恆生科技修復剛剛開始,把握底部黃金佈局窗口。

2、如何看美股影響

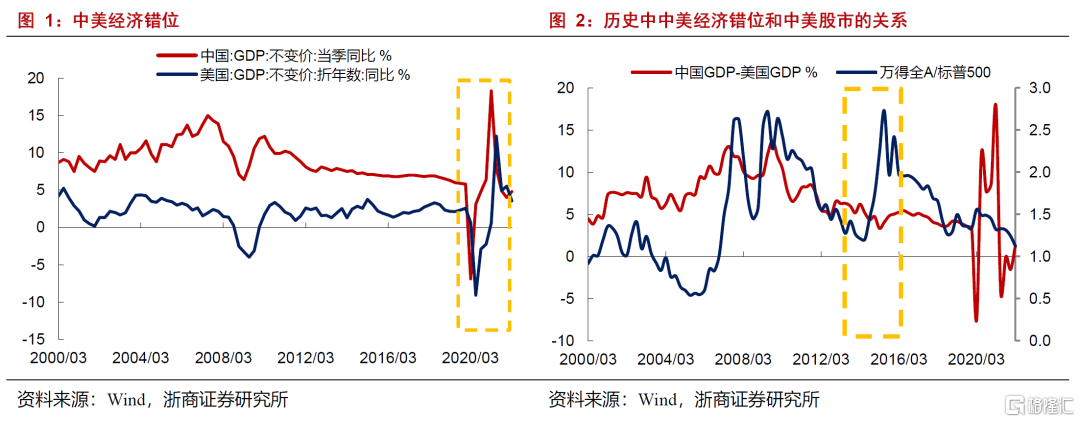

近期美股調整背景下,我們觀察到A股韌性十足,中美經濟錯位或是背後的主要原因。以史為鑑,觀察“中美GDP增速差”和“萬得全A/標普500”,可以發現,2000年以來中國經濟增長快於美國的時候,也即中美GDP增速差擴張,萬得全A往往明顯跑贏標普500。

展望後續,國內經濟隨着復產復工逐步觸底復甦,美國經濟逐步高位放緩,中美經濟錯位將進一步延續,A股有望繼續強於美股。

3、如何看通脹影響

近期超預期的歐美通脹數據,使得市場對其關注升温。事實上,藉助70年代美國大滯漲時期的覆盤,可以發現通脹對股市影響有限,影響股市的關鍵是經濟走勢和產業崛起。

1975年後美國的通脹再次攀升創新高,美國聯邦基金有效利率隨着通脹壓力的加劇也不斷上升,而美股卻並未受到明顯影響,與此同時,以納斯達克為主的小盤科技股甚至走出了一輪波瀾壯闊的上漲行情。

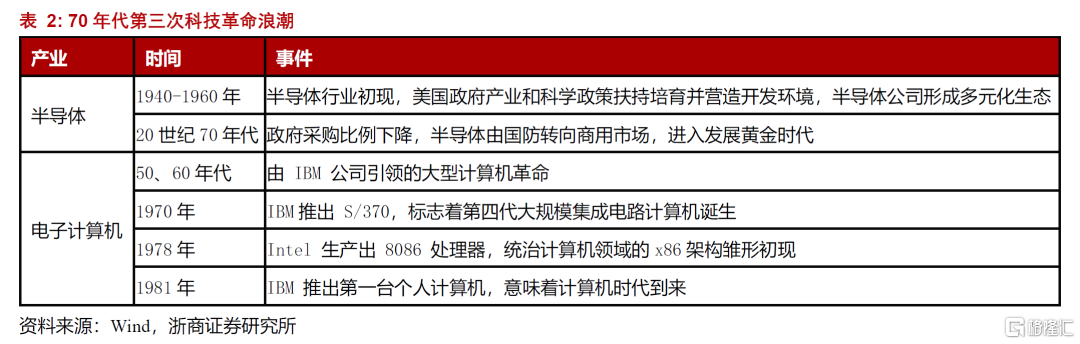

原因在於,“無產業,不牛市”,決定成長股走勢的關鍵是產業崛起。彼時美國處於第三次科技革命的浪潮當中,半導體、電子計算機行業蓬勃發展。

4、如何看美債影響

基於年初美債和國內成長股走勢的關聯度,當前市場對美債上行也較為關注。然而,通過覆盤可以發現,美債對國內成長股表現的影響同樣有限。

2010年以來,我們以創業板指作為國內成長風格的刻畫指標,可以發現創業板和美債之間並無清晰的對應關係。比如,2013年在美債持續上升期間,創業板引領成長股表現亮眼,且大幅跑贏價值股;2021年同樣在美債上升期間,創業板收益顯著。

邏輯上,決定成長趨勢的核心是產業崛起,美債和通脹類似,更多影響短期運行節奏,但對趨勢影響有限。

5、三大戰略配置鏈

展望下半年,我們預計,科創板引領新成長的戴維斯雙擊行情,以及恆生科技的修復行情,有望在7-10月進一步展開。原因在於,一方面,受益於業績催化;另一方面,經歷了近期美股風險釋放後,屆時外圍市場也將趨於穩定。

因此,對科創板和恆生科技,建議把握底部的黃金佈局窗口。

其一,科創板引領新成長是主戰場,產業線索上,半導體關注模擬設計、IGBT、設備材料,新能源關注光伏、風電和儲能,數字經濟關注工業軟件和汽車電子,國防關注航空發動機、導彈和信息化等。

其二,恆生科技轉折底,把握美股擾動提供的底部佈局機會。

其三,穩增長震盪企穩。結合行業,關注優質股份行、出行鏈、基建和快遞等。

風險提示:疫情反覆超預期;產業進展低預期。

1、亂雲飛渡仍從容

回顧1-4月“三低穩增長”被充分驗證,5月以來我們提出新成長反轉,科創板和恆生科技超額收益顯著。

展望下半年,我們預計,科創板引領新成長的戴維斯雙擊行情,以及恆生科技的修復行情,有望在7-10月進一步展開。原因在於,一方面,受益於業績催化;另一方面,經歷了近期美股風險釋放後,屆時外圍市場也將趨於穩定。

因此,對科創板和恆生科技,建議把握底部的黃金佈局窗口。

其一,科創板是新成長主戰場,產業線索上優選半導體、新能源、國防、數字經濟、專精特新、生物醫藥子領域,如半導體中關注模擬設計、IGBT、設備材料,新能源中關注光伏、風電和儲能,數字經濟中關注工業軟件和汽車電子,國防中關注航發、導彈和信息化等。

其二,恆生科技迎轉折底,剛剛開始,把握美股擾動提供的底部佈局機會。

其三,穩增長震盪企穩。結合行業,關注優質股份行、出行鏈、基建和快遞等。

近期美股、通脹和美債擾動成為市場關注焦點,一則,可以看到A股相較美股韌性十足,如何理解;二則,關於全球通脹和美債對A股的影響又如何看?

2、如何看美股影響

近期美股調整背景下,我們觀察到A股韌性十足,中美經濟錯位或是背後的主要原因。也即,國內經濟隨着復產復工逐步觸底復甦,美國經濟逐步高位放緩。

回顧中美經濟錯位和中美股市走勢的相關性,絕大部分時候呈現正相關。觀察“中美GDP增速差”和“萬得全A/標普500”關聯度,可以發現,2000年以來當中國經濟增長快於美國的時候,中美GDP增速差擴張,此時萬得全A明顯跑贏標普500。唯一不同的階段出現在2014-2015年,彼時美國經濟走強而中國經濟走弱,國內貨幣財政政策大幅寬鬆,場外資金入市推動A股走出了流動性牛市。

典型的中美經濟錯位、中國股市跑贏於美股的階段出現在2004年底-2007年三季度、2008年三季度-2009年三季度。

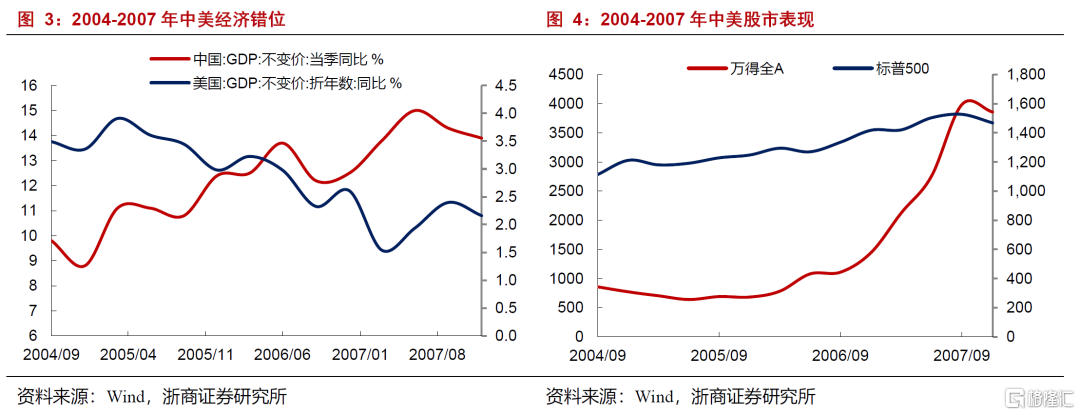

2004年底-2007年三季度,國內經濟增長顯著優於美國,A股表現整體也好於美股。首先,從中美經濟來看,中國GDP增速震盪上行,而美國GDP增速震盪下行,中美GDP增速差不斷擴張。其次,從貨幣政策來看,美聯儲在2004年6月至2006年7月加息了17次,而國內僅僅加息了2次,當時美國為了抑制國內通脹壓力貨幣政策收緊的力度遠強於中國。最後,從股市表現來看,受經濟回落政策收緊的影響,美股整體呈現震盪走勢,小幅上漲;而A股則在經濟快速增長的推動下,走出了一輪盈利牛。

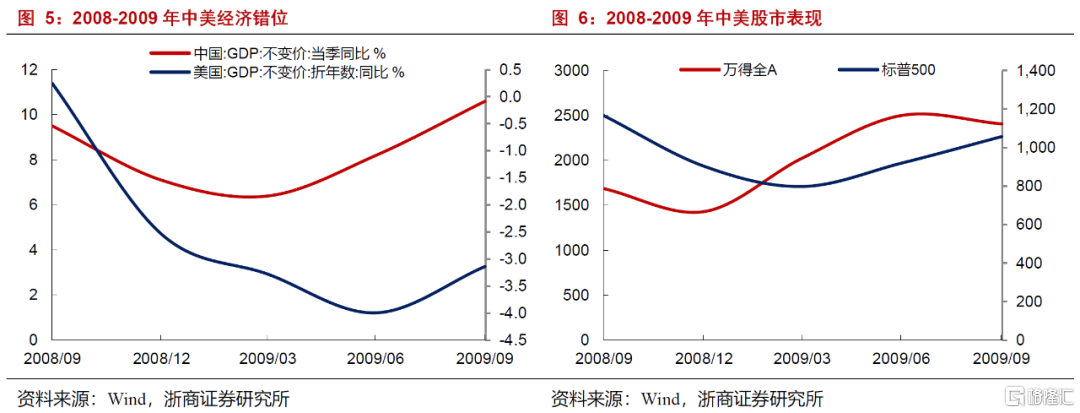

2008年三季度-2009年三季度,國內經濟領先美國復甦,A股表現整體也好於美股。首先,從中美經濟來看,中國GDP於2009年Q1觸底企穩,而美國GDP於2009年Q2觸底企穩,金融危機後中國經濟率先開始復甦。其次,從貨幣政策來看,美聯儲在2008年Q3-2009年Q3降息了三次,並進行了第一輪量化寬鬆。而中國在此期間降息了四次,並推出了“四萬億”財政刺激。整體來看,國內的貨幣財政的刺激力度並不亞於美國。最後,從股市表現來看,國內經濟企穩、政策大力刺激的背景之下,A股率先走出企穩上漲的行情。

展望未來,中美經濟錯位將進一步延續,國內股市獨立於美股走出上漲行情的可能性較大。

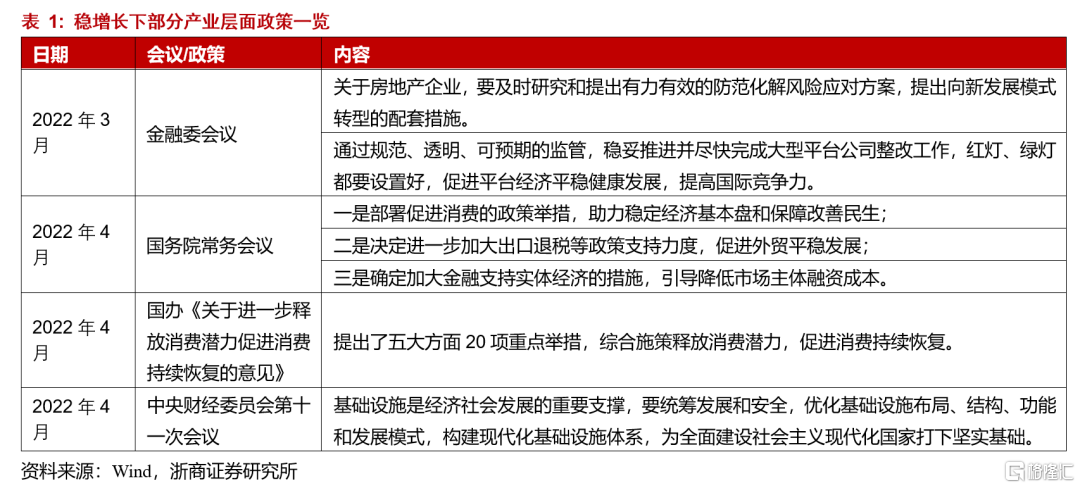

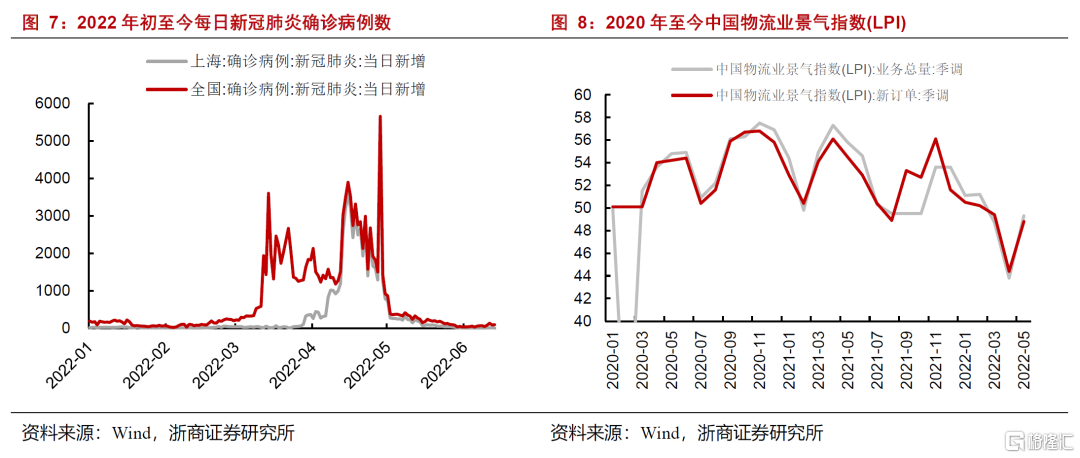

國內方面,經濟仍處於快速修復的階段。從最新的經濟數據來看,國內5月PMI為49.6,出現明顯企穩向上的趨勢。從微觀活動中也可以窺探出經濟逐步向好的跡象:其一,穩增長政策細化到產業,且逐步落地;其二,全國疫情逐漸好轉,復工復產加速推進。

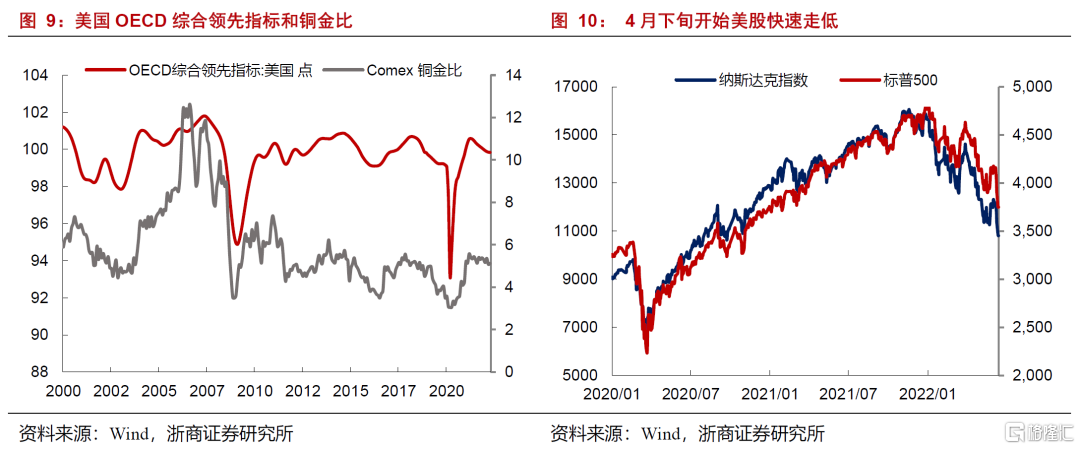

美國方面,經濟衰退跡象進一步顯現。密歇根大學公佈的數據顯示,美國6月消費者信心指數跌至50.2,較5月相比下跌了8.2,低於市場預期。美國全國住宅建築商協會公佈的數據顯示,6月份房地產建築商信心降至10個月的低點。此外,金融市場也在交易美國經濟衰退的壓力:(1)商品市場,銅金比從5.4左右下降至5以下;(2)債券市場,美債期限利差倒掛頻繁出現;(3)股票市場,美股從4月中旬開始快速走低交易衰退預期。

3、如何看通脹影響

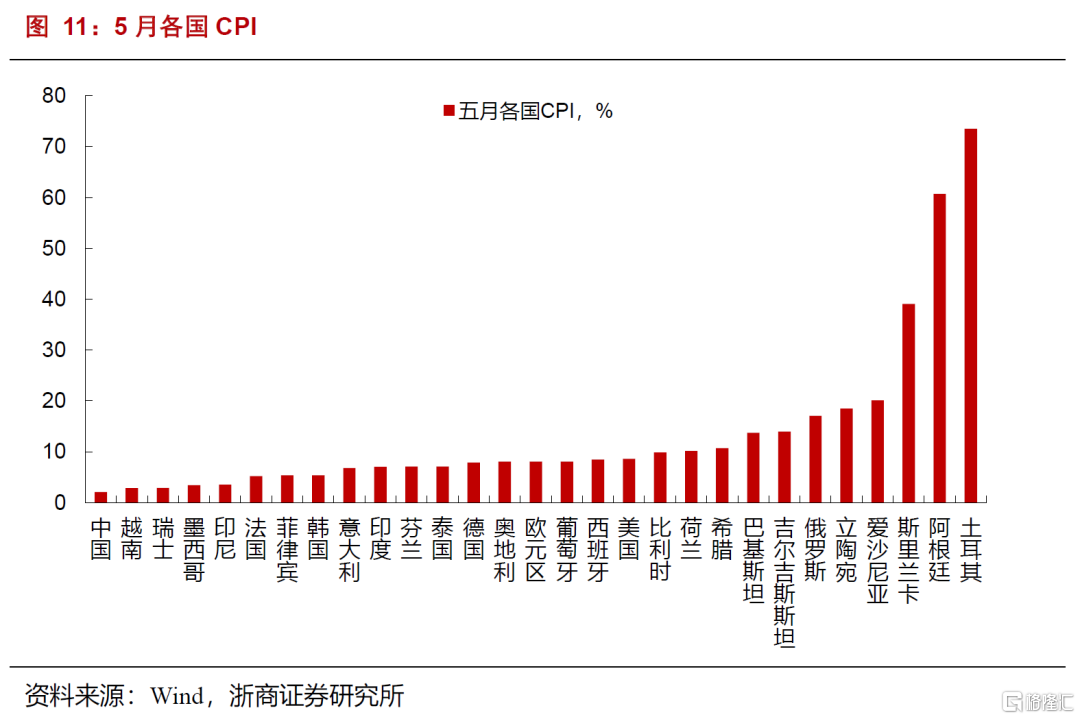

近期超預期的歐美通脹數據,使得市場對其關注升温。事實上,藉助70年代美國大滯漲時期的覆盤,可以發現通脹對股市影響有限,關鍵主導因素則是經濟走勢和產業崛起。

近期歐美通脹引起市場關注。5月美國CPI環比上漲1%,同比上漲8.6%,同比漲幅再創1981年12月以來最大值。5月歐元區CPI為8.1%,續創歷史新高。

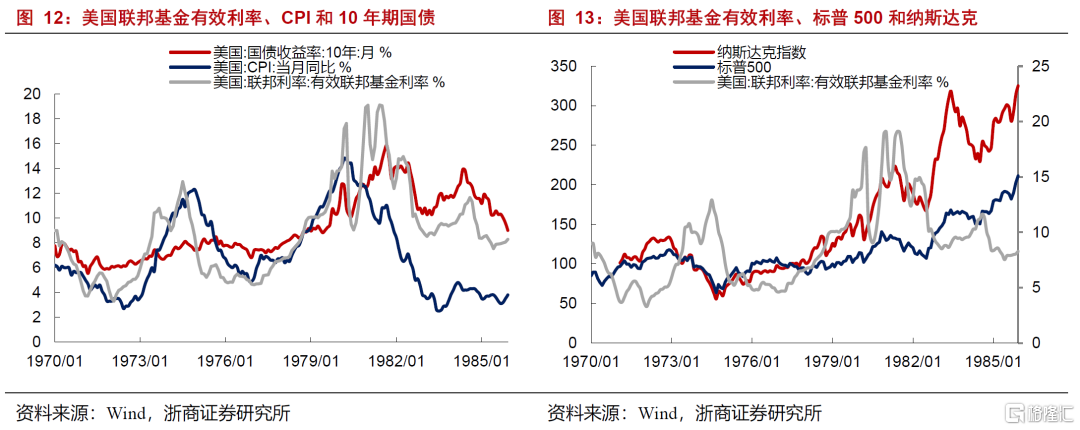

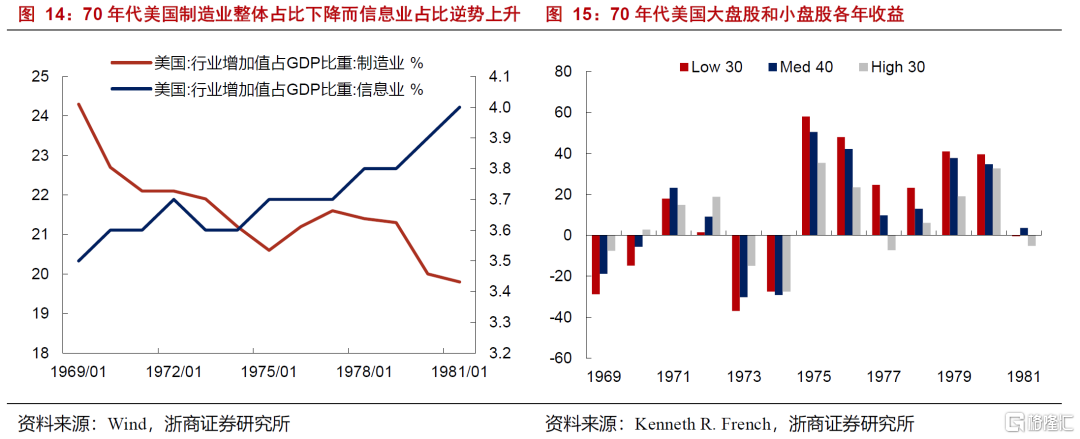

事實上,參考美國70年代大滯漲的經驗,通脹和利率上行對權益走勢影響有限。以史為鑑,1975年後美國的通脹再次攀升創新高,美國聯邦基金有效利率隨着通脹壓力的加劇也不斷上升,但是觀察美股的表現並未受到大幅衝擊,以納斯達克為主的小盤科技股甚至走出了一輪波瀾壯闊的上漲行情。

原因在於,“無產業,不牛市”,決定權益市場趨勢的關鍵是產業崛起。彼時美國處於第三次科技革命的浪潮當中,半導體、電子計算機行業蓬勃發展。

從風格角度,高通脹環境不一定導致小市值風格走弱。1975年之後,美國通脹再攀高峯,然而從美股表現來看,75年之後小市值風格明顯優於中市值和大市值風格。高通脹儘管提高成本壓力,對中小企業衝擊更明顯,但不能忽視產業發展趨勢。

70年代初,由於新興經濟體更低廉的勞動力成本,美國製造業出現外流趨勢。製造業佔GDP的比重不斷下降,而信息業與之形成明顯對比,其佔GDP的比重呈現明顯上升趨勢。科技型企業以中小企業居多,儘管受成本端的衝擊更為顯著,但產業發展大趨勢對沖了通脹的壓力,帶動企業盈利和股價的上升。

4、如何看美債影響

基於近期美債和國內成長股走勢的關聯度,當前市場對美債上行也較為關注。然而,通過覆盤可以發現,美債對國內成長股走勢影響有限。

2010年以來,我們以創業板指作為國內成長風格的刻畫指標,可以發現,創業板和美債之間並無清晰的對應關係。比如,2013年在美債持續上升期間,創業板引領成長股表現亮眼,大幅跑贏價值股;2021年同樣在美債上升期間,創業板漲幅顯著。

邏輯上,“無產業,不牛市”,決定成長趨勢的核心是產業崛起,美債和通脹類似,更多影響短期運行節奏,但對趨勢影響有限。

5、三大戰略配置鏈

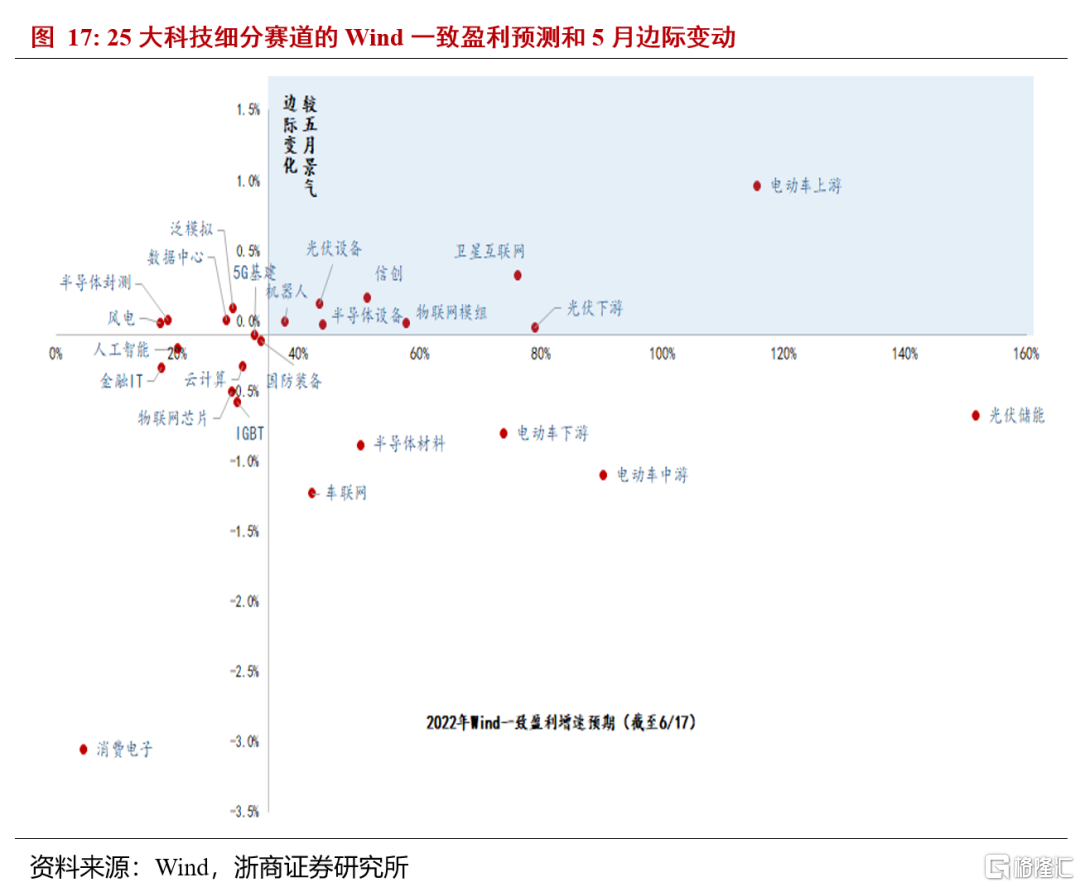

其一,科創引領新成長。

結合當前產業背景,如果説2019年至2021年是硬科技投資的1.0時代,那麼展望未來3-5年我們認為硬科技投資進入了2.0時代。以半導體、新能源、國防裝備、數字經濟、專精特新、生物醫藥為代表的硬科技,在1.0投資時代的特徵是選對大賽道,那麼在2.0投資時代我們認為核心特徵將是選對子賽道。

基於次新股天然的時代感,近三年上市的次新股是2.0時代的主力軍,進一步結合科創板的硬科技定位,科創板則是主戰場。

在產業線索上,半導體中關注模擬設計、IGBT、設備材料,新能源中關注光伏、風電和儲能,數字經濟中關注工業軟件和汽車電子,國防中關注航發、導彈和信息化等。

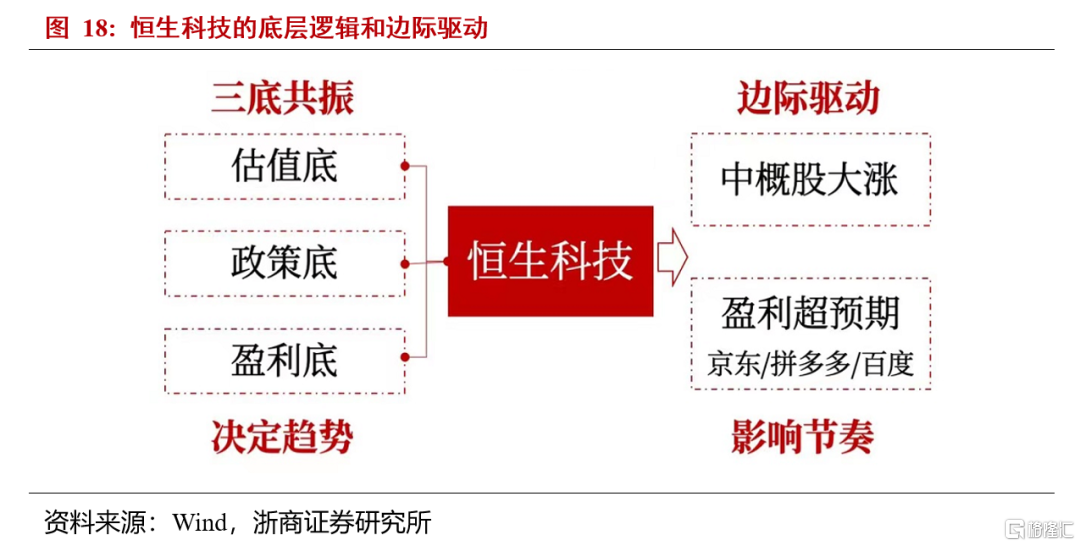

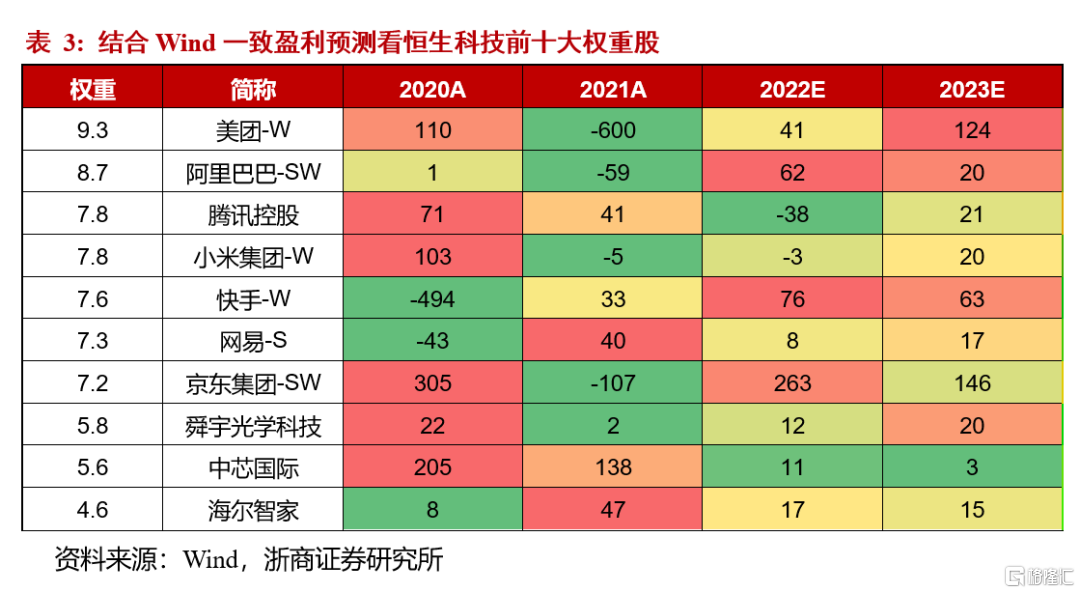

其二,恆生科技轉折底。

5月13日我們發佈《大浪淘沙始見金:恆生科技迎轉折底》提示恆生科技的轉折底機會,建議戰略關注。

恆生科技的底層邏輯是三底共振,也即政策底、盈利底、估值底,5月下旬以來在財報催化下,進入底部右側。

短期節奏上,美股或對港股有所擾動,但正是底部佈局的黃金窗口。

其三,穩增長震盪企穩。結合行業,關注優質股分行、出行鏈、基建和快遞等。

6、 風險提示

1、疫情反覆超預期;

2、產業進展低預期。