假如説股市是一部悲喜劇,那新能源板塊一定是其中的高潮。從去年11月份到現在,新能源板塊走了一波過山車行情。

先來看此前的下跌行情。

以龍頭寧德時代為例,股價從11月份的692元,到4月份最低跌至353元,跌幅47.2%。這都已經算好了,電解液龍頭天賜材料更慘,股價從85元跌到32.44元,跌幅60%。

綜合看新能源板塊各個股票,跌40%算輕傷,跌60%是中位數,跌70%-80%的,也不少。去年不怕死追漲新能源的,今年肯定也是苦命人了。

覆盤下跌的原因,邏輯也很清晰。

新能源板塊之前是市場最熱賽道,估值本來就被抱團資金瘋炒過高,資金屬性本就充滿了長短博弈,有投機。所以當去年11月美聯儲預期啟動加息週期之後,整體市場風險偏好急劇下降,所以資金潮退時,提前結算是最聰明的做法。

及至3月份,加息風險還沒解除,上海疫情又接起了棒。汽車消費作為經濟的晴雨表,一榮俱榮,一損俱損,不管最後業績有沒有表示,股價一定先表示一下。

一句話總結,這個階段的新能源相關板塊,曲終了,人也散了。不管你是整車廠,還是電池廠,是龍頭,還是鳳爪,遊戲音樂停了,搶凳子坐下才是生存之道。

於是,新能源長達半年的下跌,合情合理。

只不過,上帝要你瘋狂,必先讓你滅亡。

下跌有多猛,上漲就有多猛。隨着加息情緒減弱,上海疫情收尾,兩大壓制因素解除,新能源板塊集體反彈。

除了前面説的各大龍頭股強勢反彈,更驚喜的是部分二線股,比如動力電池供應商國軒高科,股價從66元跌到22元,又漲回44元,相當於先跌去66%,然後再翻倍,就問你刺不刺激?

如此一來,新能源在半年時間裏面,走完了一波過山車行情。中間不知道有多少韭菜割肉,也不知道有多少機構爆倉。

而在這,一跌一漲之中,市場邏輯的變化,展露無遺。

首先,整車廠成為了市場押注的對象。

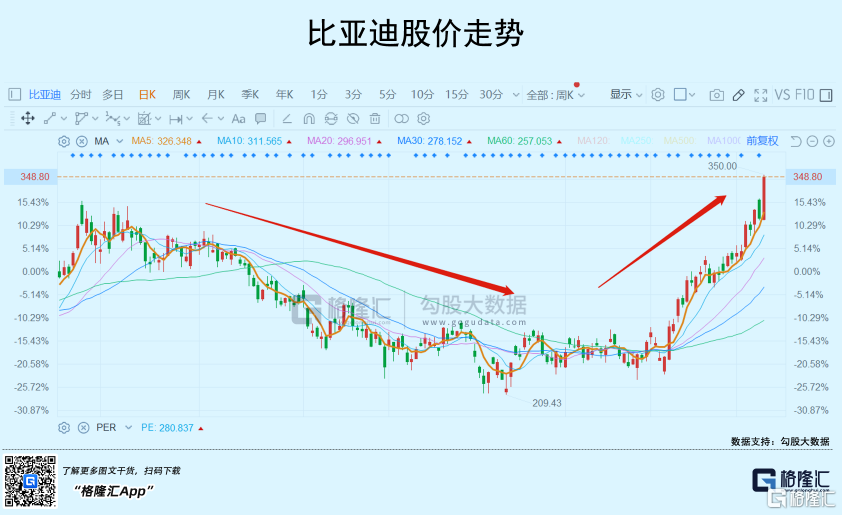

在這一輪行情中,跌得最少,漲得最多的,是我們的新股王,"迪茅"比亞迪。年初的下跌行情,比亞迪只下跌了24.3%,相比同僚們只是輕傷;等到反彈的時候,力度又最大,很快就創出了新高。

從經營層面看,比亞迪仗着旗下車型爆賣的勢頭,對電池、鋰礦領域縱向擴張,大有卷死整個產業鏈的勢頭。

在動力電池領域,根據市場數據,蜂巢能源規劃產能600GWh、中創新航規劃500GWh、國軒高科規劃產能300GWh,再加上弗迪電池(比亞迪旗下)、大禹電池(長城汽車旗下),動力電池領域未來免不了一場腥風血雨。

這就難怪資金做出選擇,也許未來行業裏面擁有生殺大權的,只會剩下龍頭車企,動力電池廠商只能旁站如嘍囉。

當然,市場再怎麼押注,也只是買龍頭而已。

例如同為整車廠的長城汽車。當比亞迪轟轟烈烈的創新高之際,近幾年產品同樣賣得不錯(歐拉、坦克500),而且也有自己的電池(大禹電池)的長城,股價走出了相反的路線。

從去年最高峯的37港元,最低跌到只有8.9港元,跌幅高達76%,簡直觸目驚心。市場被加息陰影籠罩,情緒一般,資金不會像2020年那樣什麼都買。要選,就選龍頭,那麼市場地位稍微弱同時估值過高的長城,自然就被拋棄了。

除了押注龍頭車企,市場對於競爭格局好的細分領域,也並沒有放棄。

比如設備供給有限、行業投資成本高的隔膜行業,供需關係在一兩年內難以逆轉。穩定的競爭格局下,龍一龍二恩捷股份、星源材質,股價雖然也跌了,但是幅度並不算太大。在上海疫情收尾後,一波反彈收復不少失地。

電解液領領域就不一樣了。相比起其他新能源兄弟,電解液的擴充門檻並不高,過去兩年行業的關鍵瓶頸在於六氟磷酸鋰的短缺,帶動價格走高。今年隨着產能緩解,六氟價格暴跌,對應股價也不好看。

龍頭天賜材料,目前股價僅為高位時的一半,下跌之後反彈乏力;龍二新宙邦的股價走勢如出一轍,這幾家公司的24年預期市盈率都已經很低,天賜材料為17倍,新宙邦不到10倍,説明資金已然不再追捧,未來還有沒有人把股價再炒上去?不樂觀。

總結新能源汽車板塊目前的邏輯:

首先,抓住最龍頭,邏輯最沒有瑕疵的公司,比如説一體化經營的比亞迪;其次,選擇競爭格局穩定,暫時卷不死的,比如説隔膜;而對於擴產勢頭很猛的領域,要堅決迴避,不要輕易抄底。

確實有些時候,人心散了,隊伍就難帶了。股票有人炒的時候,是小甜甜,不炒了,就是牛夫人,電解液、負極這些賽道,要去追落後,不太現實。