本文來自格隆匯專欄:半導體行業觀察

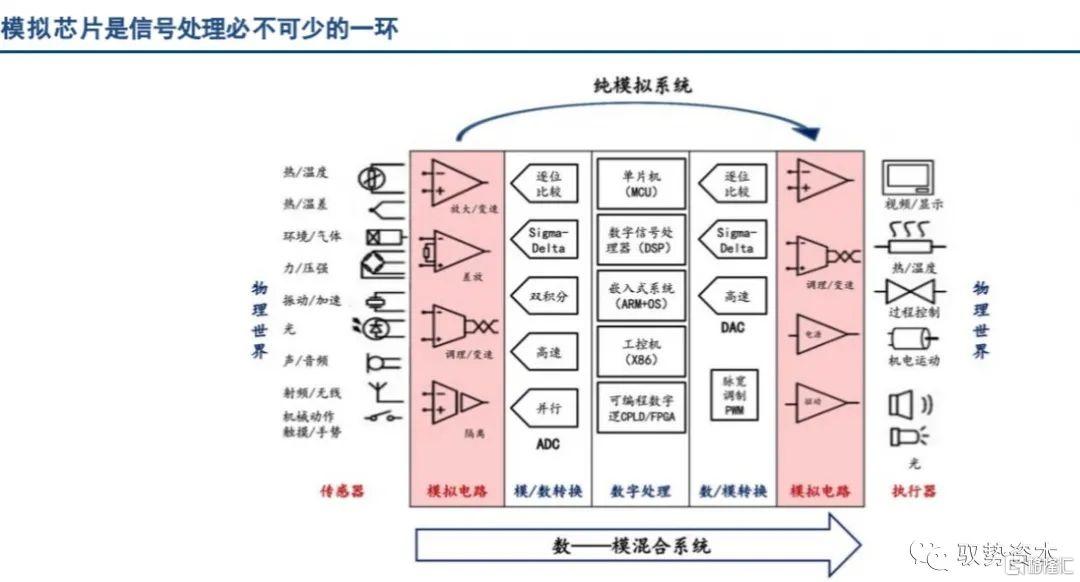

所有數據的源頭是模擬信號,模擬芯片是集成的模擬電路,用於處理模擬信號。模擬信號是在時間和幅值上都連續的信號,數字信號則是時間和幅值上都不連續的信號。外界信號經傳感器轉化為電信號後,是模擬信號,在模擬芯片構成的系統裏進行進一步的放大、濾波等處理。處理後的模擬信號既可以通過數據轉換器輸出到數字系統進行處理,也可以直接輸出到執行器。

常見的數模混合系統包括:消費領域的手機、個人電腦、數碼相機、麥克風、揚聲器等,工業領域的温度檢測器、心電圖儀、飛機系統,汽車領域的倒車顯示儀等,模擬芯片無處不在。

信號以電的形式傳遞,根據電流/電壓的強弱分成兩類模擬信號,弱電和強電。信號鏈產品負責對弱電進行處理。電源管理產品主要對強電進行處理,亦處理弱電。

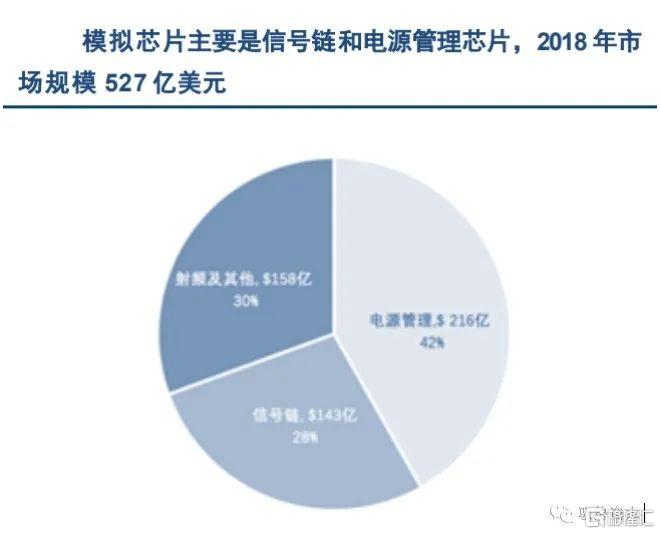

全球模擬芯片市場空間近600億美元。全球集成電路市場3402億美元,模擬電路佔15%。模擬電路中,信號鏈市場143億美元,電源管理市場216億美元。從1968年出現的第一個集成運放開始,到2018年,模擬芯片已成為一個全球規模近600億美元的產業。

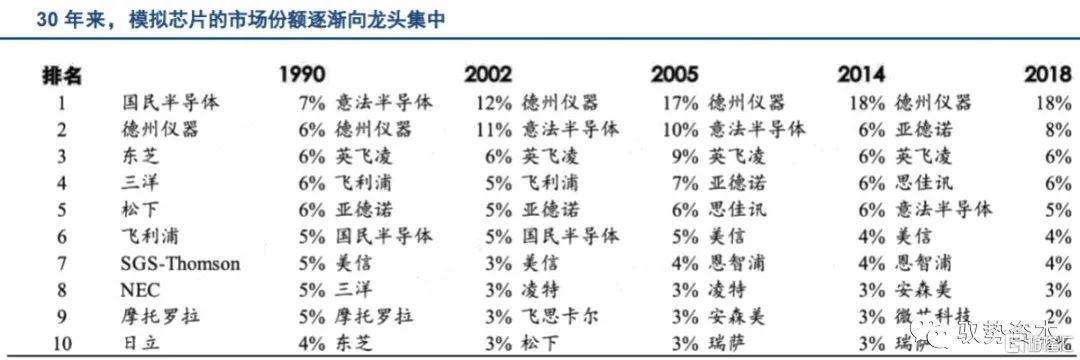

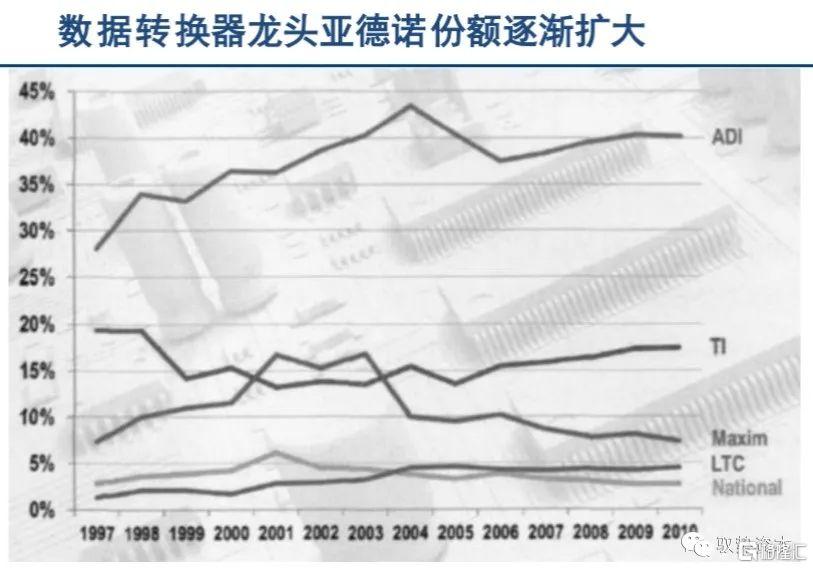

目前,前10大模擬芯片公司佔據過半的市場份額。2018年,前10大模擬芯片公司分別為德州儀器(TI)、亞德諾(ADI)、英飛凌(Infineon)、思佳訊(Skyworks)、意法半導體(ST Microelectronics)、恩智浦(NXP)、美信(Maxim)、安森美(On Semi)、微芯科技(Microchip)和瑞薩(Renesas)。其中,德州儀器擅長電源管理,是該領域的龍頭;ADI以運算放大器起家,是數據轉換器龍頭,在運放、電源管理的市場份額靠前。英飛凌是從西門子集團中剝離,獨立上市的半導體企業。目前排名靠前的模擬芯片公司,基本都是成立在集成電路誕生的60年代初和黃金的90年代,與集成電路行業共同成長,包括現龍頭德州儀器(1930)、曾經的龍頭國民半導體(1959),以及目前的次席亞德諾(1965)等,依靠對模擬技術的原始積累(Know-how)形成了核心競爭力。

在前十大模擬芯片公司中,德州儀器是第一個製造出集成電路的公司,在電源管理和運算放大器這兩個領域處於龍頭地位,下游市場集中於工業和汽車電子市場。次席亞德諾是多年的數據轉換器龍頭,目前專注於工業和通信市場。英飛凌是著名的汽車電子廠商,在電源管理和功率半導體中排名靠前。思佳訊則是一家專注射頻領域的模擬廠家,射頻芯片巨頭之一,主要客户為蘋果等消費電子廠商,以及通信設備廠商供貨。恩智浦、安森美、瑞薩均是實力較強的汽車電子廠商,美信則更專注於工業領域,微芯科技在模擬產品外,較為偏重於數字領域的MCU。

行業格局“一超N強”,龍頭以外競爭分散。在模擬芯片領域,德州儀器是當之無愧的龍頭,市場份額18%,從04年以來便穩居第一。而從行業第二名到第十名份額均只有個位數,份額均較為接近。其中,第二名的亞德諾是通過在2017年收購產品線類似的凌特(Linear Tech),超越英飛凌成為行業第二。因此,模擬芯片行業的競爭較為分散,是“一超(德州儀器)”和“N強(亞德諾、英飛凌、意法半導體等)”的格局。

行業併購不斷,競爭格局走向集中。1990年,德州儀器還不是模擬芯片的龍頭,模擬芯片行業競爭高度分散,排名第一的國民半導體市佔率僅7%,與前十名剩下的公司份額相近。然而到了2002年,意法半導體躍居第一,並佔有了10%以上的市場。2004年開始,德州儀器開始穩居第一,份額遙遙領先。同時,排名靠後的公司通過不斷地合併和收購,獲取了更大的市場份額。重要的收購包括:國民半導體被德州儀器收購(2011),飛思卡爾從摩托羅拉分離、最後被恩智浦收購(2015),仙童半導體被安森美收購(2016),Intersil被瑞薩收購(2016),凌特被亞德諾收購(2017)。可以看到,近30年來,整個模擬芯片行業不斷地整合,龍頭市佔率不斷提高,行業不斷走向集中。

信號鏈和電源管理:兩類重要的模擬芯片

信號鏈產品主要包括運算放大器和數據轉換器,處理信息交互的需求。在數模混合的系統中,一個完整的信號處理過程如下:

傳感器:通過傳感器獲取外界原始的物理信號,典型的包括聲音、圖像、温度、濕度、壓力等,並轉換成於這些物理信號相對應的連續時間模擬信號,典型形式為電壓/電流。

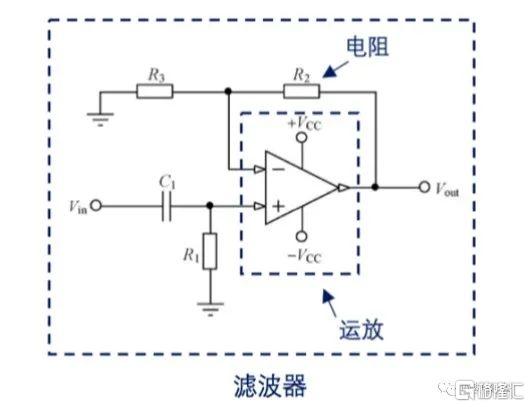

放大器、濾波器:通過由放大器和濾波器構成的信號調理單元對模擬信號進行處理。放大器的作用是將微弱的模擬小信號進行放大,以適配到ADC的滿量程輸入範圍;濾波器的作用主要是對信號進行帶限,目的是滿足奈奎斯特採樣定理的要求。

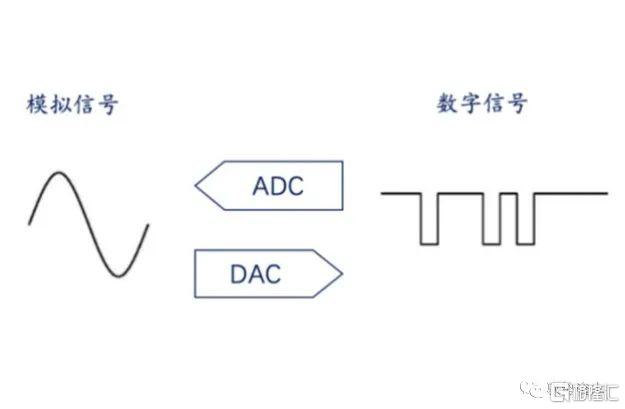

數據轉換器:通過ADC將處理後的電壓/電流信號轉換為所對應的離散數字量,提供給後續數字單元進行處理。

數字處理:由數字處理系統(MCU、DSP或FPGA)對離散數字量進行數字化處理,它通常用於實現數字信號處理算法。

數據轉換器:數字處理系統處理完以後的離散數字量送到了DAC。通過它,再次轉換成連續的模擬信號。

濾波器:由於DAC輸出的信號中含有“台階”型的高頻分量,因此需要使用重構濾波器進行進一步處理濾除高頻噪聲,最終得到重構後的模擬輸出信號。

其中,最重要的是運算放大器和數據轉換器。

運算放大器是模擬電路的“基礎積木”,應用極為廣泛。運算放大器是指對模擬信號進行相加、積分等運算的放大電路,常用於將微弱的小信號放大成大信號。同時,運算放大器是構成許多模擬器件的基礎,數模轉換器、電流-電壓轉換器、濾波器、比較器、線性穩壓器等都需要運放。可以説,運算放大器是模擬電路的“基礎積木”。

數據轉換器是連接模擬與數字系統的橋樑,必不可少。模數轉換器(ADC)負責將模擬信號轉換成數字信號,數模轉換器(DAC)負責將數字信號轉換為模擬信號。傳感器把真實世界的温度、壓力、聲音等轉換成電信號,這些信號大多為模擬信號,無法被數字系統識別與處理。只有通過ADC的轉換才能被MCU採集並處理。另外,揚聲器等都需要模擬信號輸入才能工作,所以需要DAC把數字系統輸出的數字信號轉換成模擬信號。因此,只要涉及數字處理,就一定要有數據轉換器。

運放是許多模擬器件的基礎,比如濾波器就是由運放和電阻組成

數據轉換器包括數模轉換器(DAC)和模數轉換器 (ADC)

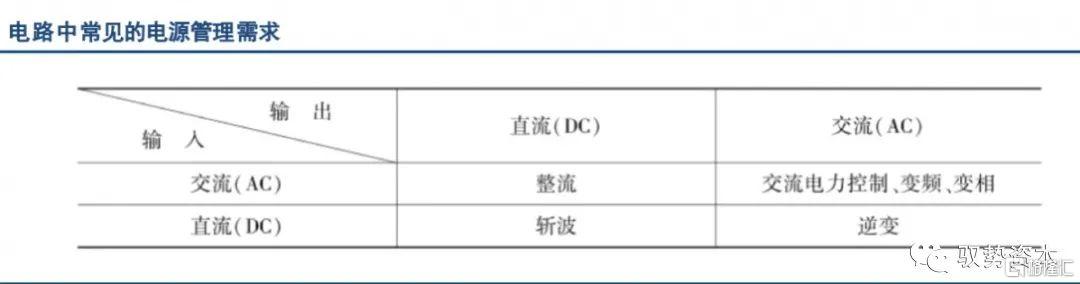

電源管理是電子電路必要需求。只要是電子系統,均需要電源供電,常見的供電電源有電源適配器、蓄電池、等。根據輸入輸出電流類型,我們可以將電源管理器分為4大類型:AC-DC(整流)、AC-AC(變頻等)、DC-DC(斬波)、DC-AC(逆變)。

開關整流器(AC-DC)主要負責將交流電轉換成直流電,常見的有筆記本電腦的電源適配器。

交流—交流變頻器(AC-AC)負責將某個頻率的交流電轉換為另一種恆定頻率或可變頻率的交流電。

直流—直流變換器(DC-DC)將直流電轉換成另一種不同頻率、相位、電流、電壓特徵的直流電。

逆變器(DC-AC)將直流電轉換成交流電的開關變換器,有的稱其為變流器,是交流輸出開關電源和不間斷電源(UPS)的主要部件。

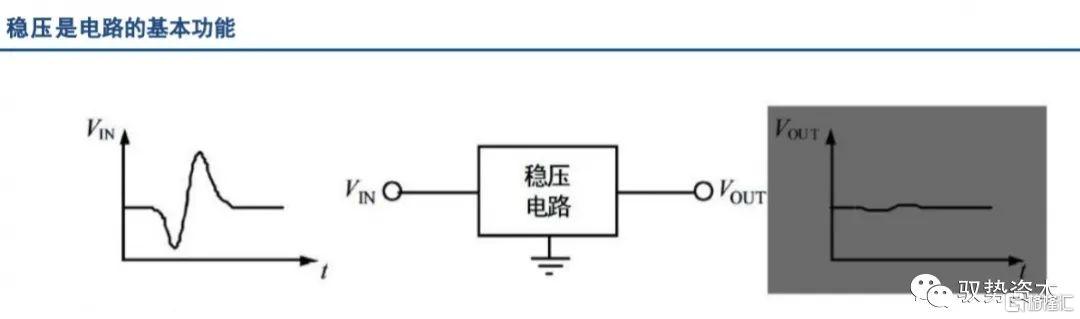

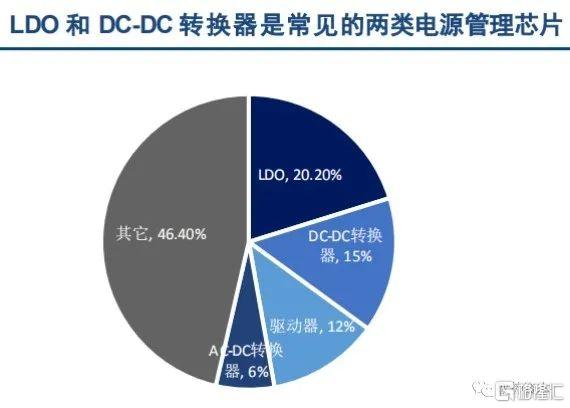

電源管理芯片是集成的電源管理電路,主要功能是穩壓、升降壓、恆流、交流直流轉換等,分為線性穩壓器(LDO)、電荷泵(Charger-pump)芯片、DC-DC轉換器(DC-DC)、交流直流轉換器(AC-DC)、LED驅動芯片等。典型的應用是手機、筆記本電腦等消費電子的充電器、LED驅動器。比如,穩壓器對220V的市電降壓,並輸出穩定的直流低壓供用筆記本電腦;LED驅動對手機內部電源升壓,以驅動攝像頭閃光燈。

模擬芯片各細分市場中,龍頭遙遙領先

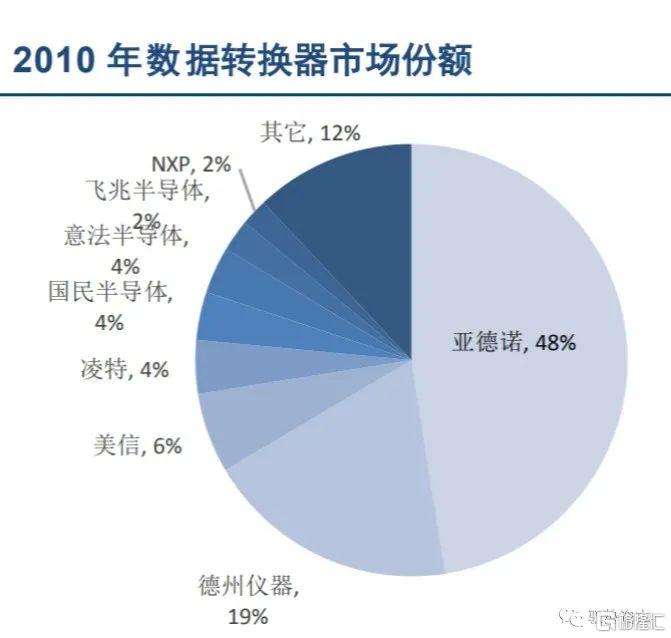

在模擬集成電路中,電源管理是最大的市場,規模約216億美元,佔比42%;信號鏈市場143億美元(28%),射頻及其他產品市場約158億美元,佔比30%。在放大器領域,德州儀器佔據近三分之一的市場(29%),亞德諾第二(18%)。在數據轉換器領域,亞德諾是絕對的龍頭,目前佔據數據轉換器半壁江山(48%),長期領先於競爭對手。在電源管理領域,龍頭德州儀器佔據超四分之一的市場份額(21%),高通(15%)、亞德諾(13%)、美信(12%)、英飛凌(10%)份額相近。

成長邏輯:需求發展驅動模擬芯片三大變化

下游變化:消費電子佔信號鏈比重減小

模擬芯片下游的市場主要有工業、通訊、消費電子和汽車,工業市場即工控和航空組成的市場,通訊市場主要是基站等通信設備,消費電子即手機、筆記本電腦、MP3、數碼相機等的市場。

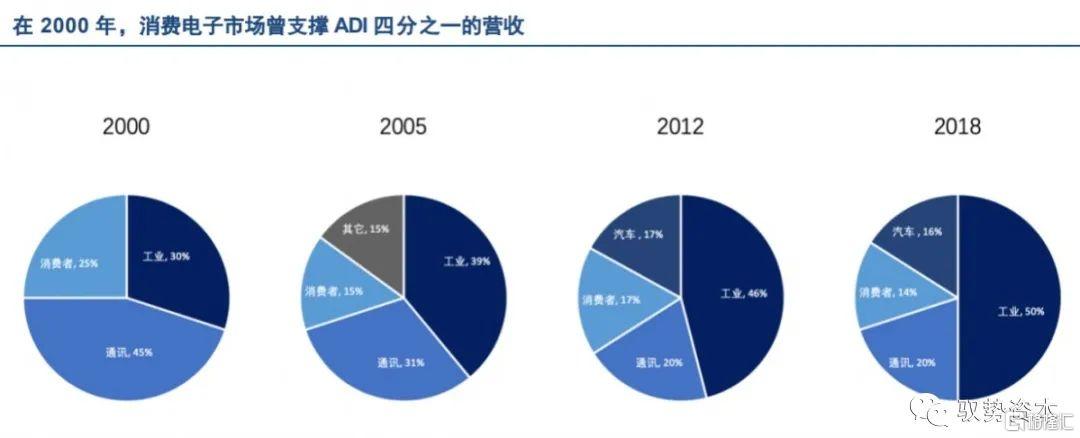

80年代後期,ADI曾經依靠消費電子迅速發展。60-70年代在ADI發展的早期,其業務大多集中在工業及軍用器材上。1985年開始,受移動通信推動,消費電子市場興起,ADI將發展重心轉移到消費電子,其營收佔比在2000年一度到25%,推動整體營收翻7倍。而到2018年,消費電子的營收佔比減少到14%。

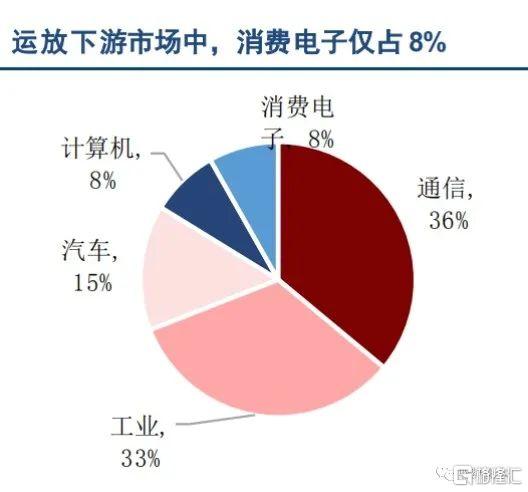

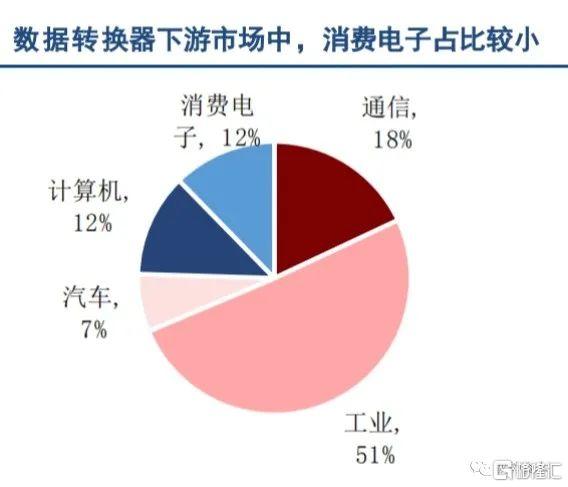

如今,信號鏈的下游市場中,消費電子佔比已經很小。2015年,運算放大器芯片的下游主要是通信(36%)和工業(33%),消費電子佔比僅有8%。數據轉換器的下游市場同樣,銷售給工業領域的佔比超過50%,而消費電子佔比僅為12%。

我們認為,電子行業,一向是需求推動技術增長。信號鏈主要需求是交互,在60-70年代模擬芯片發展的早期,信號鏈主要用於工業下游,工業設備連接電腦以及飛機的航電系統,起到工業設備、飛行設備與外界交互的功能。例如,飛機上有大量的傳感器以輔助飛行,送到數字系統前,都需要信號鏈產品來處理。同時,集成的產品更能降低體積和成本。因此,60-70年代工業領域對信號鏈的需求,推動了早期ADI、德州儀器等模擬巨頭的成長。在1980-2000年,消費電子的交互需求經歷從無到有的過程,同樣驅動了信號鏈在消費電子下游的增長。

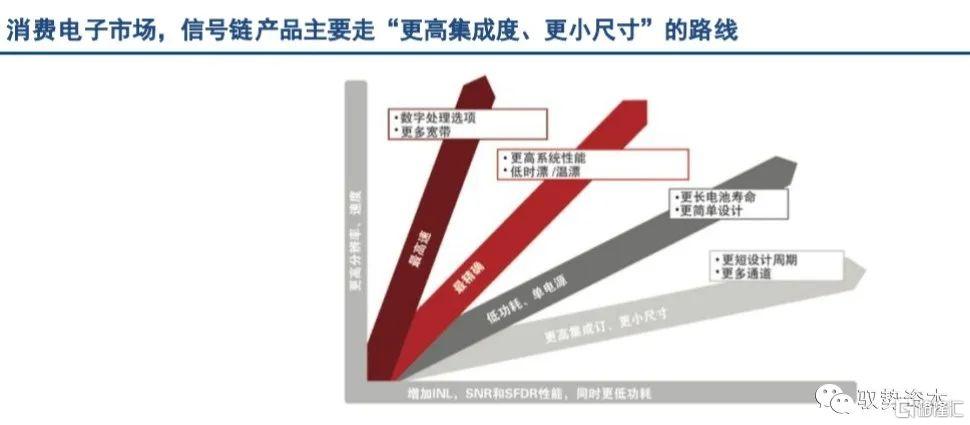

消費電子市場的特點是產品變化迅速與成本優先,因此比起工業市場追求的高精度、通訊市場追求的高速率,消費電子市場的需求是更低的成本與更短的設計週期,集成的信號鏈產品比分立的更能滿足需求。近10年來,消費電子在交互的需求對繼續帶動信號鏈複雜程度的提升作用有限。也就是説,1)從性能來説,集成了數據轉換器的微控制器已經能滿足大部分消費電子的性能要求。2)從成本來説,由於手機功能的增加,提高集成度更能減少能耗。3)從設計週期來看,分立的數據轉換器雖然性能更高,但是對系統的設計複雜度要求更大,消費電子廠商需要考慮一系列的速度、分辨率、功耗等問題,如果都使用分立的信號鏈芯片,將很難適應快速變換的市場需求。因此,近10年來,用於消費電子的信號鏈產品更多地集成進入微控制器/SoC裏,使得統計上來説,消費電子這一下游市場增長平緩。

產品結構變化:電源管理明顯受益於消費電子和工業的增長

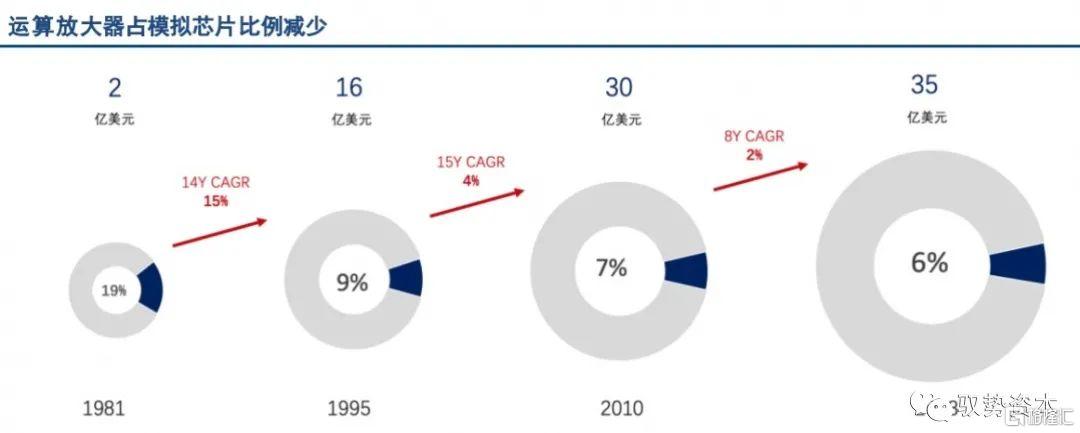

從90年代開始,信號鏈產品的佔比逐漸縮小。1981年,運算放大器市場規模佔模擬芯片19%,而2018年這一數字減少到6%,市場規模也僅從2億美元增長到35億美元。數模轉換器同樣,從1981年到2018年,數模轉換器在模擬芯片的佔比從19%減少到6%,市場規模從3億美元增長到39億美元。

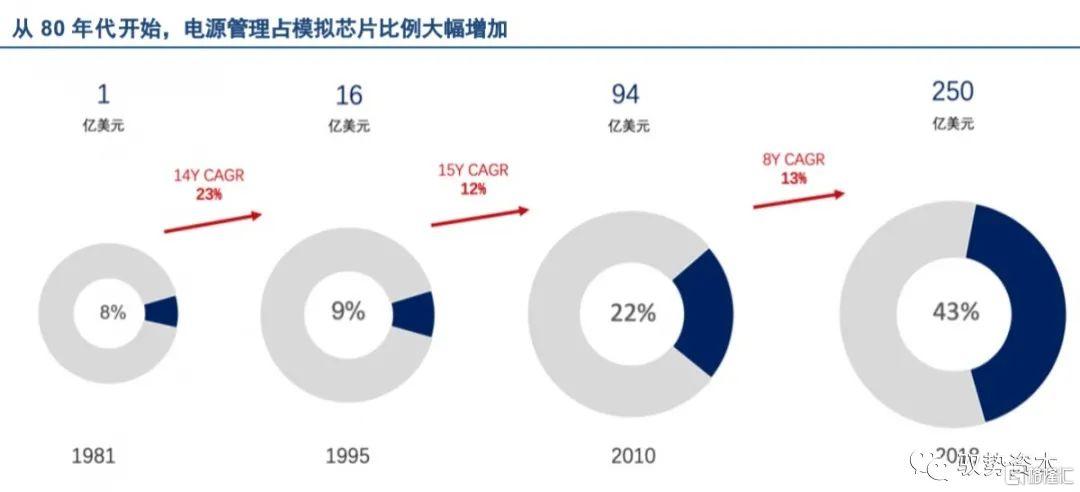

而電源管理芯片從90年代開始快速發展,成長為模擬芯片產業的一個重要行業。1981年,電源管理芯片市場規模僅有1億美元,而如今,已發展成為一個250億美元的行業。電源管理芯片佔模擬芯片市場的比例,從1981年的8%、1995年的9%,迅速增大至如今的43%(2018年)。

我們認為,這是因為電源管理在消費領域有持續的新需求驅動。由於低功耗、低質量和可便攜設備的發展,使得電源轉換效率技術和要求不斷髮展。

消費電子對小功率節電的需求,推動電源管理芯片行業的成長。隨着消費電子新增功能,音頻、攝像等,消費電子不斷複雜化,不僅電子產品的耗電量與日俱增,同時需要支持的電壓數量也變多,客觀需要電源管理芯片能在增加能源轉換效率、增加待機時間的同時,提高集成度以支持多個電壓。另外,由於鋰電池的功率密度發展減緩,因此只能從電源管理芯片上尋求突破。所以,消費電子的發展,不斷驅使着模擬芯片廠商推出功能更復雜、更高效率、更低體積的電源管理芯片,促進了電源管理芯片整個行業的成長。

工業領域大功耗器件節電的需求,同樣推動了電源管理芯片行業的成長。工業領域的能耗主要來自於電機和照明,電機主要是泵、風機、壓縮機、傳輸機等,電機消耗的能量幾乎佔工業電力消耗的80%。因此,工業領域對節能的要求,促使電源管理芯片不斷提高轉換效率。比如,使用變速電機能節省40%的能耗,使用高效的開關電源可以節省35%的能耗,這背後均是由更先進的電源管理芯片支撐。

未來,新需求將會繼續推動電源管理髮展。LED照明從最初的簡單邏輯控制到如今調光、變色等更個性化的要求,對電源芯片提出更復雜的智能化控制需求。另外,一些設備為適應便攜性趨勢,設備供電方式從適配器供電轉變為電池供電,帶來很多電池供電系統的芯片需求。

商業模式變化:應用型芯片的崛起降低自建廠房的重要性

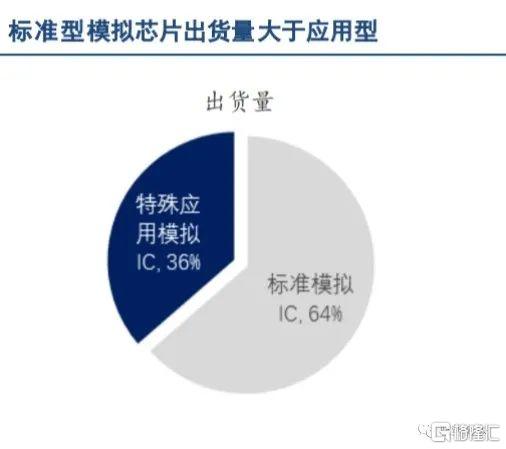

標準型和應用型的模擬芯片,在出貨量和市場規模的結構上截然相反。在出貨量上,標準模擬芯片佔比(64%)遠高於特殊應用模擬芯片(36%),但在市場規模上是特殊應用模擬芯片(62%)高於標準模擬芯片(38%)。佔比。

我們認為,應用型模擬芯片面對的是定製化的需求,附加值更高。工藝和結構設計是模擬器件性能改進的兩大方法。標準型模擬芯片是通用化的,各個廠家的設計都相差不大,因而附加值低,廠商間競爭更多依靠製程和工藝,對自建廠房有很大的要求。

標準型模擬芯片面對的是低成本、低體積的通用化需求,因而更注重工藝。實現低成本主要是通過縮短芯片製程以減少線寬,因此能夠實現同樣性能下的更小體積、更低成本。早期模擬芯片主要需求是標準化的通用芯片,比如,ADI在80-90年代通過迅速投資建廠,積累了明顯的製程優勢。

應用型模擬芯片面對的是千差萬別的需求,因而更注重設計,附加值更高。在後期,隨着電子系統複雜程度提高,對某一類細分行業進行專門的定製變得更重要,特別是在工業領域,許多客户在速度、精度、集成性、成本、體積方面的要求都不一致,需要模擬芯片廠商做出取捨,以達到整體最優,這需要有經驗豐富的研發人員進行設計。自建廠房以提升製程的重要性降低了,因此,到了2000年之後,ADI的資本支出佔經營性現金流的比重大大減少,大多數芯片都使用台積電代工。

未來,應用型的模擬芯片將推動無晶圓廠商蓬勃發展。由於台積電、中芯國際等晶圓代工廠商的出現,使得芯片公司可以避開大量的建廠負擔,專注於芯片應用本身,促成了一批優秀無晶圓廠(Fabless)的誕生。中國大陸的IC設計產值從2010年56.6億美元逐年成長至2016年247.5億美元,年複合增長率達28%,無晶圓廠商數從2012年的569家,增加至2016年的1,362家。未來,隨着各行業對應用型芯片的需求增加,擁有優秀設計研發能力的無晶圓廠商將有望脱穎而出。

估值邏輯:模擬芯片公司如何估值?

指標:歷史來看,PEG相對較好

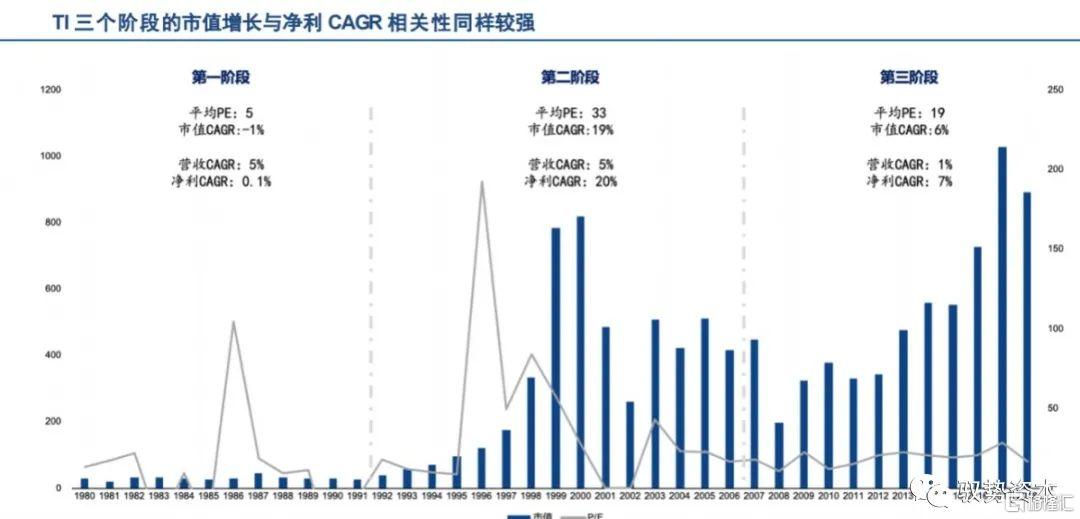

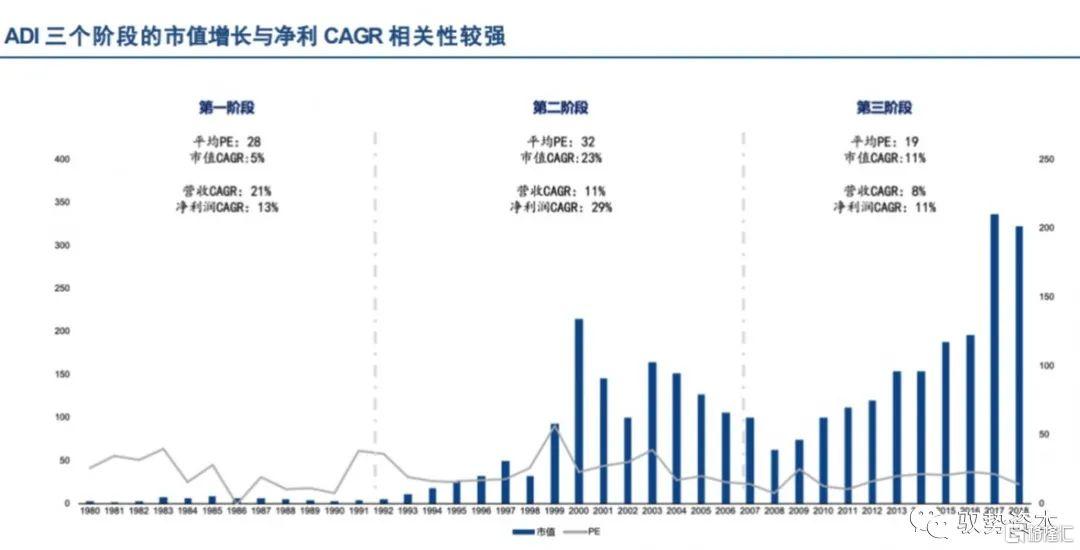

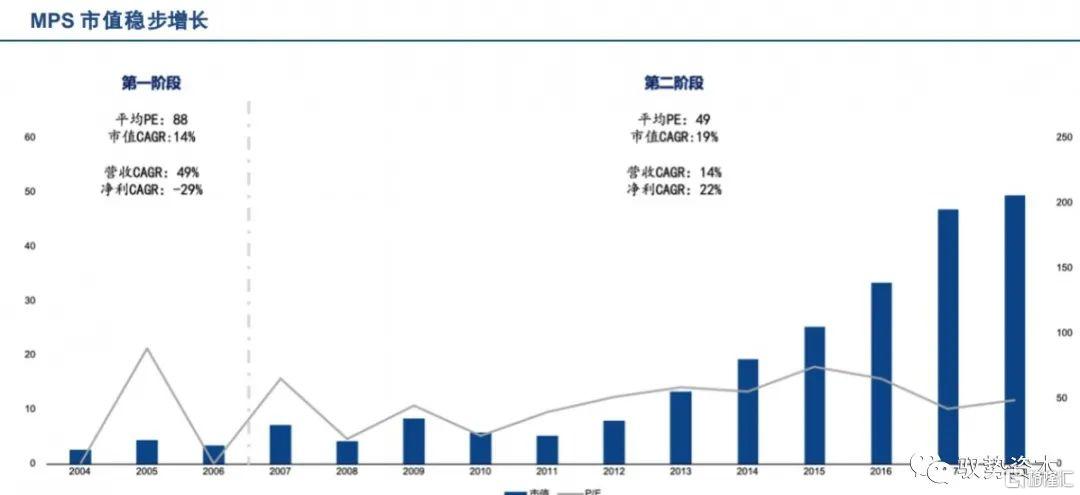

從歷史來看,PEG相對於PE,更適合作為模擬芯片公司的估值指標。縱觀全球前兩大模擬芯片公司的市值變化,我們發現淨利CAGR和市值增長比較相關,而PE相對參考性比較低。例如,模擬芯片龍頭TI公司,在80-90年代PE為5倍,但市值不增,與淨利潤0.1%的CAGR比較接近。在第二和第三階段同樣,只有市值CAGR(第二階段19%;第三階段6%)。同樣地,ADI亦是淨利潤CAGR與市值CAGR最為接近。

什麼公司值得高估值?

我們認為,對於高增長、下游穩定的模擬芯片公司,可以給予較高的估值。例如,專注工業領域的MPS(Monolithic Power System),同時產品主要是增長迅速的電源管理芯片,估值一直處於較高水平。

工業市場穩定性高,客户黏性強,前景廣闊。工業市場的用户分散,但對產品的質量和工程技術支持非常重視。工業市場的產品前期設計時間很長,但是一旦電路設計出來以後,產品具有很長的壽命,一般有了一個模擬電路產品,都傾向於在以後設計中繼續使用。因此,工業市場具有穩定高、客户粘性強的特點。另外,由於工業領域應用技術高,因此產品毛利往往亦比較高。未來年,隨着工業應用領域的自動化程度提高,應用於工業領域的模擬芯片市場有望迎來較快的增長。

展望未來,中國能否出現下一個德州儀器?

技術差距有望縮短

模擬芯片技術進步依賴於經驗積累。不同於大部分數字芯片,模擬芯片技術發展不依賴於摩爾定律,技術發展主要以實驗的次數、對材料等的技術經驗的積累為主。因此,模擬芯片設計人員的經驗積累程度,對所設計產品的技術水平和整體性能起到了至關重要的作用,一般要擁有 5~10年設計經驗才能夠獨立完成芯片設計。像德州儀器、亞德諾等老牌的模擬芯片大廠,積累了大量研發經驗,我國模擬芯片企業與國外巨頭差距客觀存在。

我國工程師紅利將有利於縮短中外技術差距。我國的集成電路產業,基本是上從上世紀九十年代才剛剛起步,雖然目前與國外巨頭還存在一定差距,但我國僅花了近二十年的時間,就實現了國外四五十年的技術發展歷程,整體實力突飛猛進。同時,我國工程師隊伍正不斷壯大,2017年,我國高等院校培養的芯片專業領域畢業生約20萬人,其中與集成電路強相關的微電子科學與工程、微電子學與固體電子學、集成電路設計與集成系統、集成電路工程專業畢業生在2萬人左右,成為我國芯片產業發展提供了重要的人才儲備。更進一步,在成本上來説,美國模擬工程師平均年薪50-60萬人民幣,首席設計師年薪上百萬人民幣,而中國僅為美國的三分之一到一半,為研發帶來較大的成本優勢。

巨大市場提供國產替代機遇

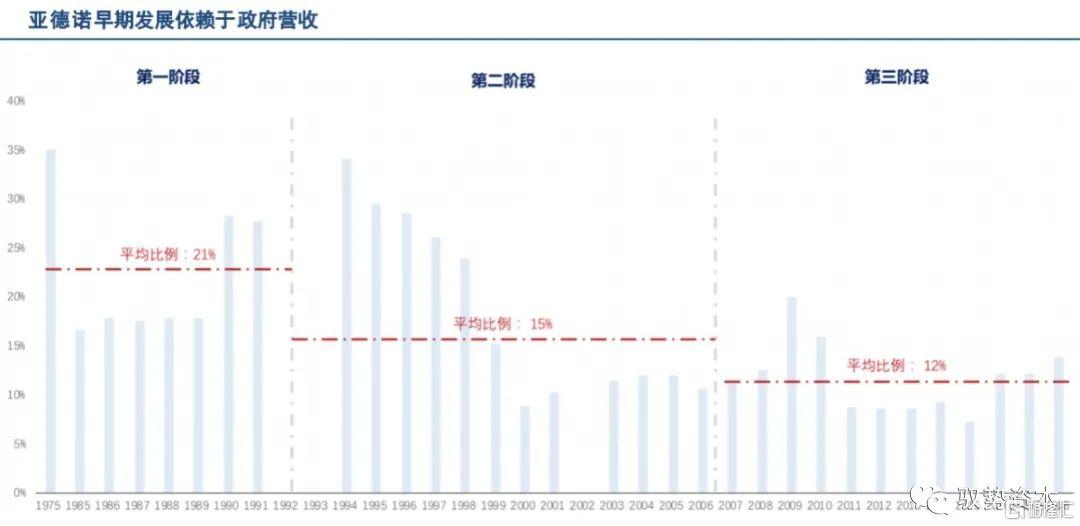

縱觀歷史,模擬芯片龍頭都是從巨大的市場中成長的。像德州儀器,亞德諾等模擬巨頭,早期都直接受益於60-80年代美國工業和國防的巨大需求。比如,亞德諾在90年代以前,近21%的營收來自於政府,依靠美國政府龐大的國防開支帶來的需求,迅速成長為名列前茅的模擬芯片廠商。

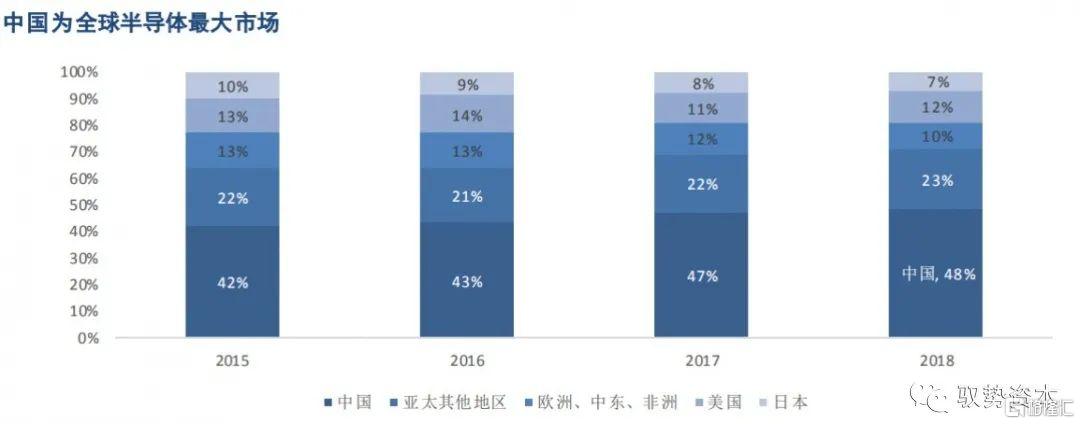

目前中國半導體市場規模最大、增速最高,有望復刻當年亞德諾迅速成長的條件。2018年,中國半導體市場規模佔全球比例48%,高於亞太其他地區(23%)、美國(12%)、歐洲、中東及非洲(10%)、日本(7%),是世界上最大的半導體市場。在增速上,根據WSTS數據,中國半導體市場增速20.5%,同樣高於全球平均增速6.8%,美國(16.4%)、歐洲(12.3%)、日本(9.3%)、其他環太平洋地區(6.1%)。雖然中國的半導體市場最大且處於快速增長期,然而,我國使用的模擬集成電路產品約佔世界產量的45%,而我國的模擬芯片產量僅佔世界份額10%左右,模擬芯片國產化率不足1%。因此,中國模擬芯片公司未來的進步空間巨大。