今年,重倉半導體的投資者會很煎熬。

半導體ETF從年初至今,跌幅將近30%,較歷史高點(2021/7)回撤40%。市值TOP10中,中芯國際去年至今最大回撤44%,韋爾股份為61%,北方華創和中微公司均超過50%。卓勝微作為過去30倍超級牛股,回撤一度達到69%。

從4月27日開始,半導體板塊追隨大盤強勢反彈了一波,幅度達到17%。那麼,現在這個位置,配置半導體指數基金,亦或是細分龍頭,是尚好的時機嗎?

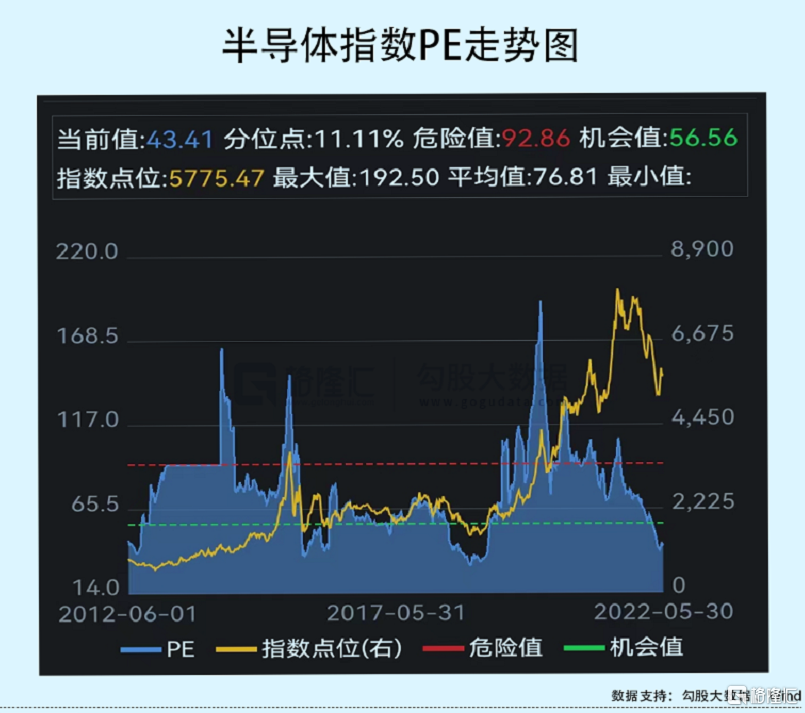

從去年7月至今,半導體整體大幅回撤,重要邏輯之一是此前主力資金極致抱團導致估值泡沫過大後的正常回歸。當前,半導體指數(886063)市盈率-TTM為43.41倍,較去年7月的100倍已經大幅下滑。從歷史維度來看,當前半導體處於機會值以下,但現在真的值得去抄底了嗎?

01

需求量

一筆好的投資,定性分析一定不能出錯。因為這是生死問題,直接決定了投資勝敗。定量分析也重要,但不是用來預測具體賺多少錢,而是給出不同的交易假設,最終結果落在盈利區間之內。

現在這個位置,如果想要抄底半導體就需要對未來幾年,行業的生意模式以及成長性做出一個定性分析,這至關重要。對於半導體,我們依然可以從量、價兩個維度展開去進行剖析。

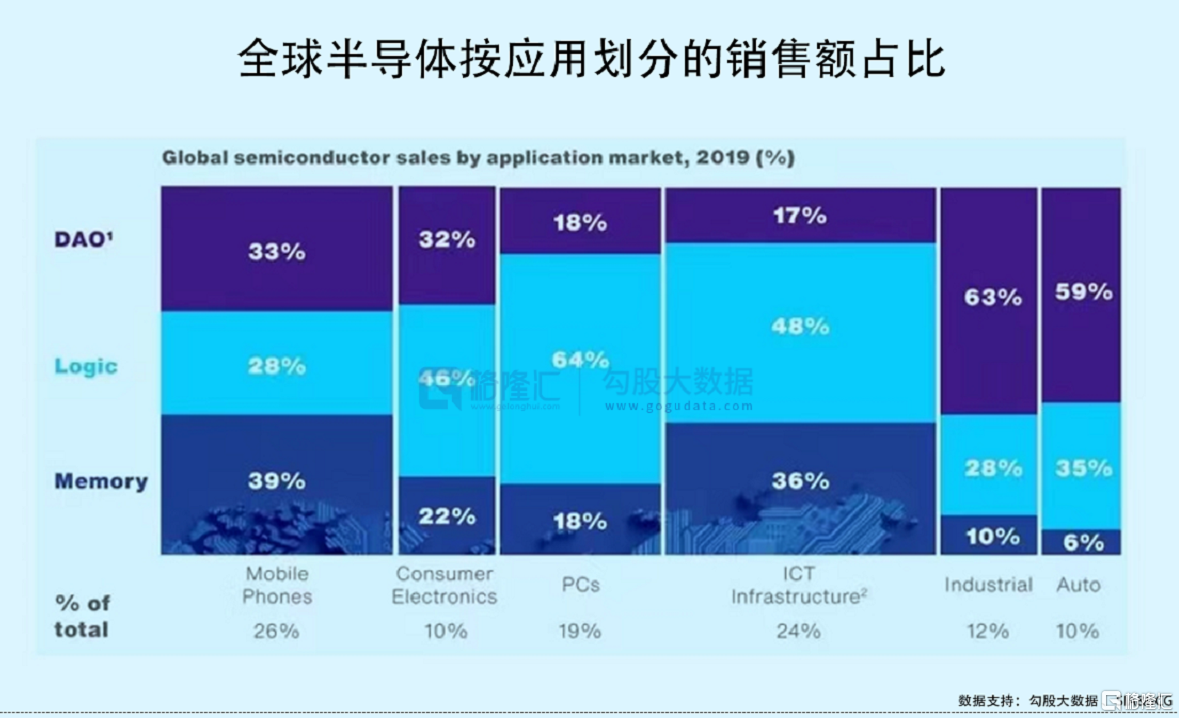

按照下游應用進行分類,全球半導體主要分為5類——智能手機、PC、消費電子、ICT基礎設備、工業控制、汽車,分別佔比26%、19%、10%、24%、10%、10%。

2022年一季度,全球智能手機出貨量為2.98億部,較去年一季度下滑3000萬部,下滑幅度高達9%。據潮電智庫預測,今年全年全球智能手機出貨量不超過10億部,甚至可能只有9億部,較去年最多下滑20%。

中國市場,一季度手機出貨量為6835萬部,同比下滑30%。其中3月出貨量僅僅2146萬部,同比大幅下滑41%。今年4月,出貨量僅1760萬部,環比繼續下滑12.2%。4月銷量創下2020年疫情以來的第二差單月成績,僅高於2020年2月水平,同時這是自2015年以來最差的4月曆史銷量。由於預期未來收入減少等因素,中國手機用户換機週期已經延長至36個月之久。

2021年,中國市場手機出貨量為3.2億部,佔全球市場份額超過30%,然而有機構預測今年出貨量可能不超過2.5億部,較去年大幅下滑22%。

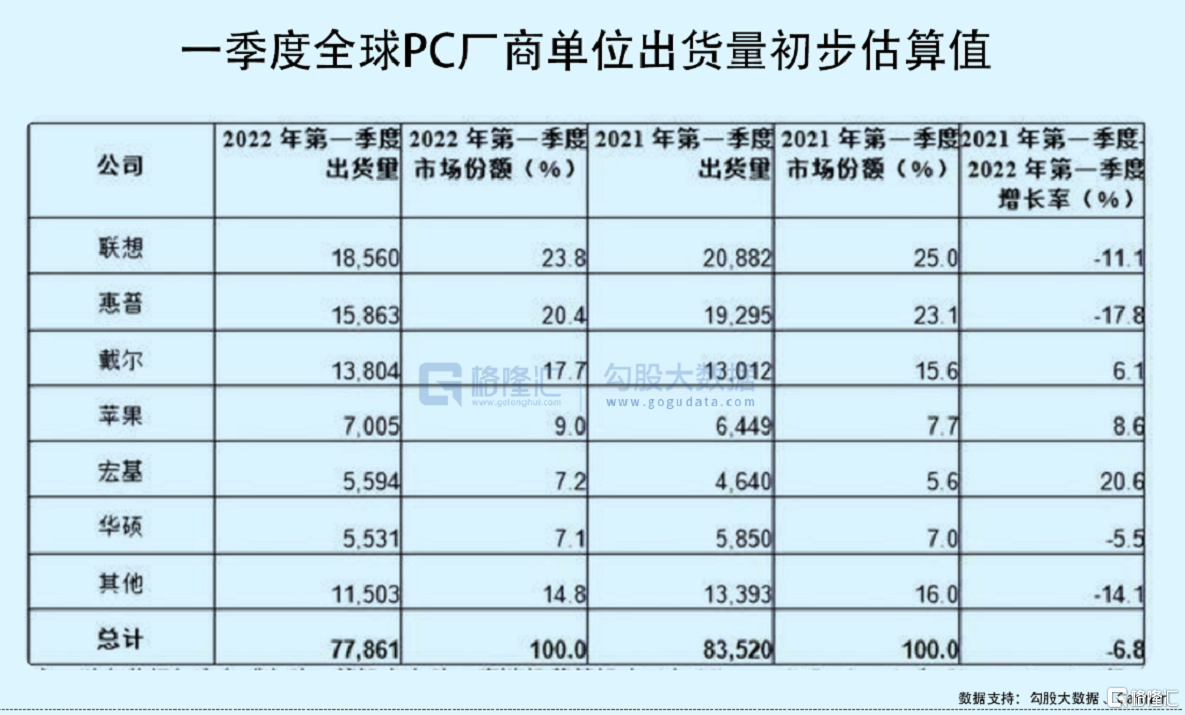

PC市場,全球一季度出貨量為7790萬台,較2021年同期下滑6.8%。其中,惠普下滑17.8%,華碩下滑5.5%。

據DIGITIMES於4月25日援引IC設計公司消息人士稱,由於教育領域的Chromebook需求急劇下降,預計2022年全球PC出貨量同比下滑10%。此外,該消息人士還稱,他們已經看到一線筆記本品牌的訂單削減了約10%。

消費電子領域涵蓋較多,包括電視機、TWS耳機等等。據《全球TV品牌出貨月度數據報吿》顯示,2022年一季度全球TV出貨量為4490萬台液晶電視+150萬台OLED電視,同比下降6.1%,連續第三個季度出貨規模下滑。這導致整體液晶電視面板價格跌幅遠超4月預期,已跌破面板廠現金成本。據潮電智庫預測,2022年全球TWS耳機出貨量將下滑30%。

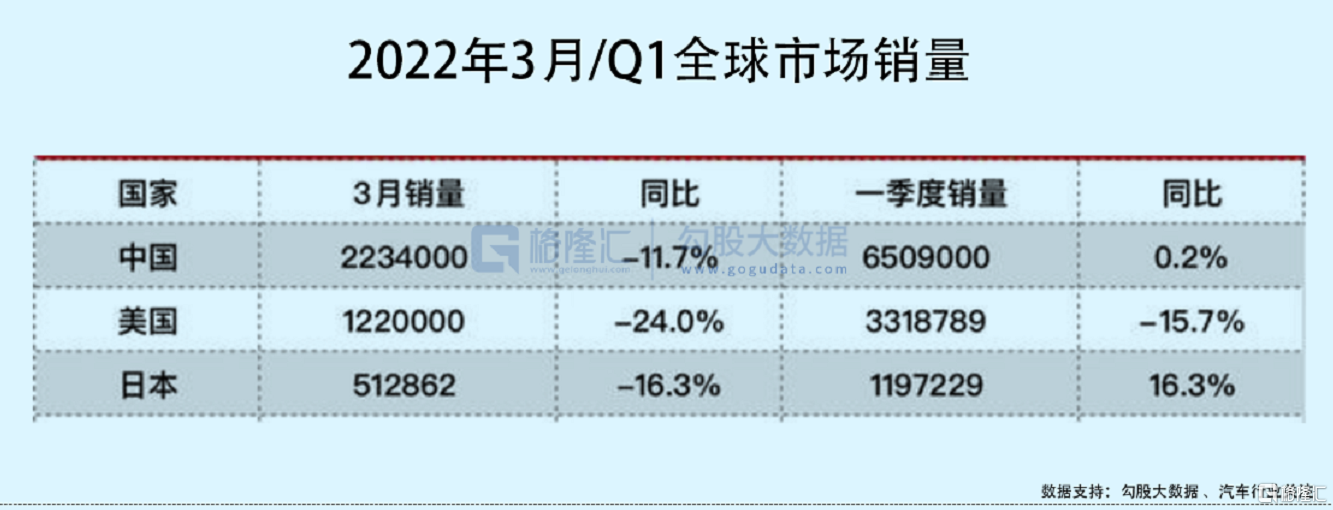

汽車行業,據媒體統計的22個國家中,有14個國家汽車銷量均呈下跌趨勢,有70%的國家銷量跌幅均達到兩位數。3月,全球前3大市場——中國、美國、日本分別同比下滑11.7%、24%、16.3%。

基於對未來的預期,半導體行業上演瘋狂的“砍單潮”。手機領域,今年三星手機產能削減3000萬部至2.8億部。另據媒體報道,國內手機三巨頭——小米、OPPO、VIVO已通知供應商,未來幾季將砍單約20%。PC領域,聯想、惠普、宏碁、華碩均開始下調年度出貨目標,下調幅度平均超過20%。

下游終端廠商砍單,驅動IC廠大砍晶圓代工投產能,幅度高達20%-30%。另據媒體報道,自2022年一季度以來,封測行業常規系列產品的訂單量下滑了20%-30%。

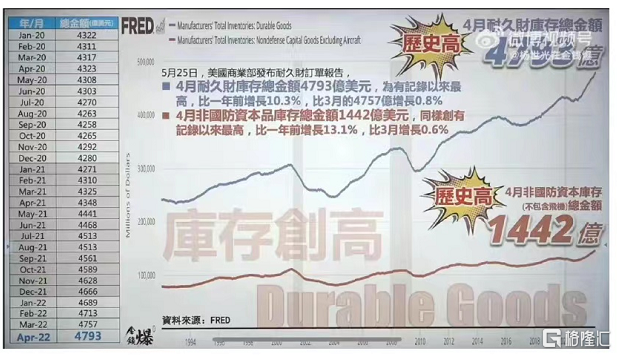

下游需求疲軟,也促使大廠賣不動產品,庫存會上升。據潮電智庫預計,中國手機廠家在中國手機市場的集體庫存應該超過3000萬部。美國方面,據報道,4月耐久品庫存中,電子設備以及相關零部件庫存的月增長率為1.4%,年增長率為16.5%,庫存累計金額達到225億美元,創有數據以來最高。電腦與電子產品的庫存月增長率為0.5%,年增長率為5.5%,累計金額高達516億美元,創2000年互聯網泡沫以來的新高。

(來源:FRED)

綜上來看,今年甚至未來幾年,全球半導體整體需求會有明顯的下行趨勢。主要邏輯是在貨幣政策急轉彎+40年高通脹+疫情/俄烏之戰持續衝擊下,海外主要經濟體不具備經濟“軟着陸”的邏輯基礎,不排除發生重大經濟衰退。

02

價

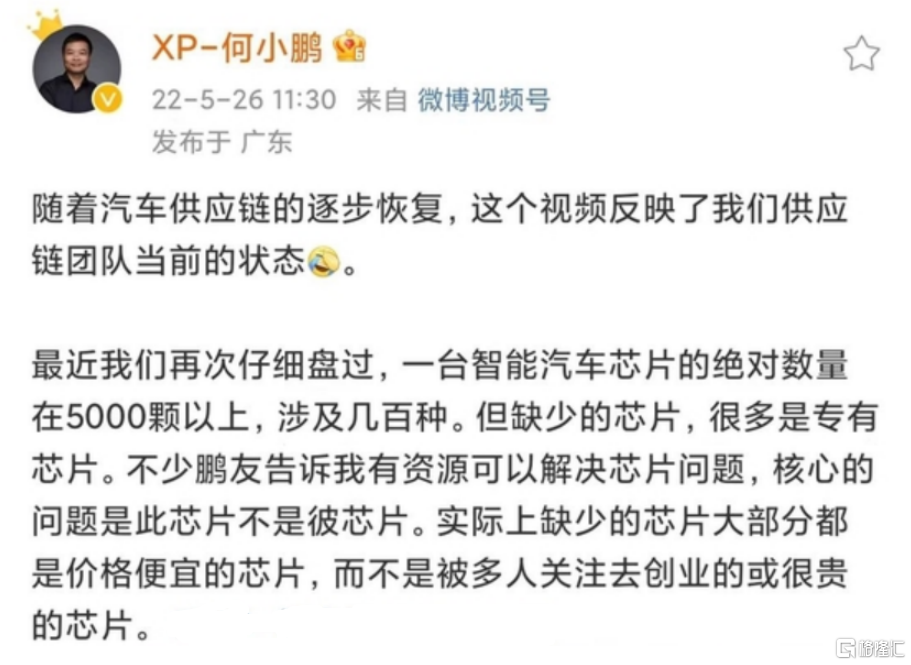

從2020年末開始,全球掀起一波很強的芯片漲價潮,尤其是汽車行業。據AFS,截止5月8日,全球汽車行業由於芯片短缺今年來累計減產169.38萬輛。直到如今,小鵬汽車還曾表示,成本僅幾元的產品,對方開價幾千元,芯片價格仍被炒高几百倍。餘承東也曾吐槽,汽車行業一顆普通的芯片,市場價為10-20元,現在被炒高至2500元,而一輛車需要9顆這樣的芯片。

究竟是什麼導致了半導體行業持續漲價?

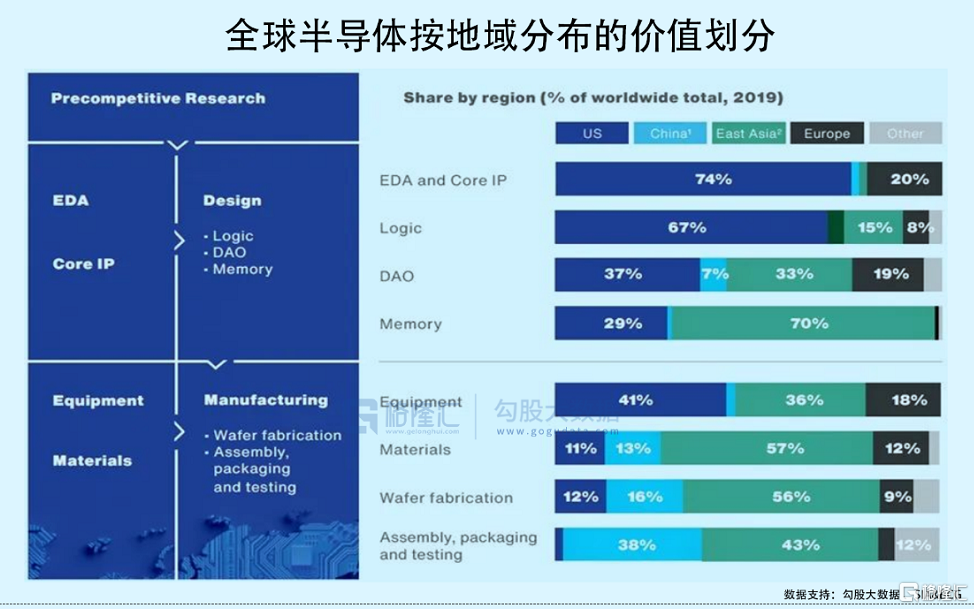

全球半導體分工很徹底,產業鏈很長,且高度複雜化。在EDA/IP領域,美國佔比74%,中國佔比3%。在晶圓製造,美國佔12%,中國佔16%。在封裝測試市場,中國佔38%,美國僅2%。新冠疫情大規模爆發,對全球半導體行業的衝擊無疑是巨大的,尤其是供應鏈持續混亂,產能供給明顯不足。

供給端出現了重大缺口,需求卻在2020-2021年很火爆。主要邏輯是美聯儲為首的海外央行大規模印鈔放水,刺激各行各業的需求。且在疫情之下,居家辦公等對於電子產品的需求也會有明顯增長,尤其是PC。

除此之外,美國單方面的制裁加劇了產業鏈的混亂。2020年5月,美國加大對華為的制裁,迫使後者丟掉了全球第二大手機廠商的市場份額。這一制裁舉措之後,包括手機巨頭在內的中國相關廠商大幅增加了芯片的庫存量。不僅僅是中國,海外一些電子巨頭為了規避類似的巨大經營風險,都在一定程度上加大了芯片庫存備貨。

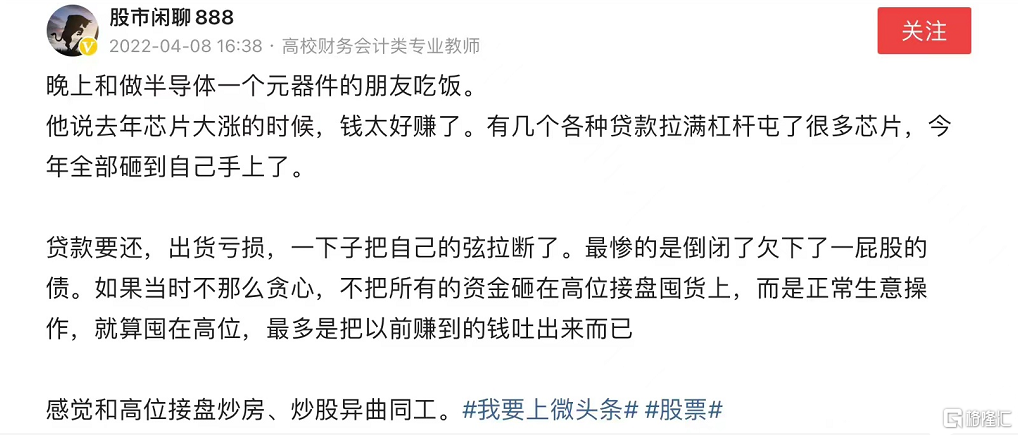

本身就存在重大的供需缺口,加之制裁引發混亂,更是加劇了生產商的恐慌心理,同時又有炒家下場囤積芯片,導致芯片出現前所未有的短缺漲價現象。

在美國製裁大棒的威懾下,全球主要經濟體,尤其是中國加大了芯片行業的戰略投資,促使相關產能,尤其是封測、中低端製造等上來的很快。

歐洲也積極擴大芯片產能,計劃時拿出430億歐元來補貼,在未來10年內大幅度提升芯片產能,並佔市場產能總量的20%。日本也要加大投資力度強化半導體產業的競爭力,重視穩定供應。美國自己也準備瘋狂擴產能,準備拿出520億美元的補貼,用於支持芯片生產。

先刨除掉未來繼續膨脹的產能,由於海外躺平放開,海外原本因疫情衝擊的產能會有明顯的修復。

全球需求大幅疲軟,疊加產能修復與擴張,半導體價格在接下來會面臨巨大的下跌風險,甚至是踩踏。因為之前芯片價格爆炒,囤貨倒賣的量並不小。

摩根士丹利4月12日發佈研報稱,傳統消費者產品(個人電腦、智能手機、消費硬件)需求急劇下滑可能導致供應出現過剩危機。現在的情況與過去不一樣,當時90%的終端市場均面臨供應不足的情況,現在仍然存在供應限制的市場已經不足19%。另據信息行業專家項立剛發文預測,2023年世界芯片將出現嚴重的供過於求。

在今年下游砍單潮的大背景下,芯片供過於求的現象會逐步顯現,那麼價格戰就無法避免。今年開始,海外廠商可能會用比較極端的價格來搶回原本屬於自己的訂單。對此,中國廠商有兩條對應舉措。第一,眼睜睜看到訂單被搶走。第二,以比海外更低的價格(可能就是成本線)來維持訂單。不管是那種情況,均將面臨利潤大幅下滑的境地。

中國國內的半導體廠商主要聚焦在中低端,護城河不高,將在接下來面臨激烈的市場競爭,行業利潤會出現不小的下滑。這已經在一季度上市公司的財報中得以體現。

卓勝微在今年第一度出現了2019年上市以來的首次下滑。營收增長12.43%,歸母淨利潤下滑6.7%。而過去3年,利潤分別增長206%、116%、99%。韋爾股份一季度營收下滑10.84%,歸母淨利潤下滑13.9%。過去3年,利潤分別增長221%、481%、65%。以上兩家公司均是中國實力強勁的半導體龍頭,業績已經開始變臉。

綜上第一、二部分的分析,可見半導體行業在接下來的時間內會面臨量價齊跌的邏輯,跟過去的幾年完全相反。資本市場早從去年7月開始反應行業增長惡化的邏輯,但直到現在依舊沒有完全定價。

03

尾聲

企業的價值是其生命週期內所有自由現金流的折現。自由現金流的基礎概念是企業在滿足了再投資需求之後剩餘的、不影響公司持續發展前提下的、可供企業股東和債權人分配的現金。即:(股權)自由現金流=税後淨利潤+攤銷折舊一資本性支出一營運資本追加額一債務本金償還+新發行債務。

消費股具備很好的商業模式,主要是因為不需要什麼投資,沒有什麼負債利息,且往往可以先款後貨,賺取大量自由現金流(淨利潤≈自由現金流)。而半導體多數公司往往與之相反,賺的利潤是“假”的,並不是真正的自由現金流。這也意味着半導體多數時候不具備3-5年,乃至更長的投資週期,更適合做中線、做大波段。比如中芯國際的生意模式就決定了會給一個比較低的估值水平。

站在當前的視角來看,目前A股不少半導體公司雖然估值看起來不貴,但並不適合抄底,因為業績會在接下來持續惡化。或許還會出現一種現象,就是股價越跌,PE反而越高。