本文來自:王楊策略研究,作者:王楊

覆盤那些年我們經歷的市場底,分化和新生是關鍵詞,當前市場再次進入築底階段,這既是機會也是挑戰,底部區域建議看長做長,以國產替代為線索尋找下一批明星股,重視近2-3年上市的次新股。

1、前言:如何把握底部區域

2022年1月市場迎來第一個重要拐點,我們從1月系統轉向“三低”策略。

具體來看,1月發佈《為何轉向“三低”板塊,2月又如何看?》,2月發佈《繼續挖掘“三低”》、《再論“三低”配置:這次有何不同?》等,3月發佈《今年為何“三低”品種持續跑贏?》、《避實擊虛》、《不敗之地》等。

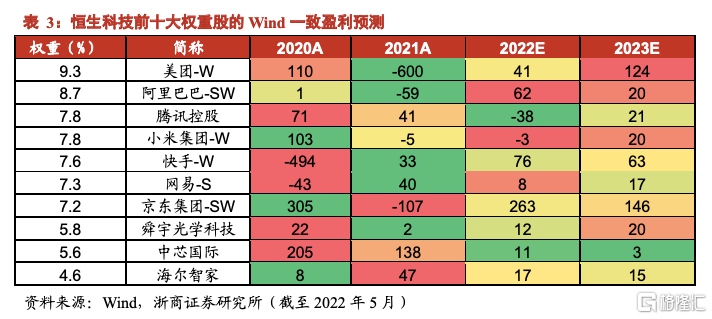

5月13日市場迎來第二大拐點,也即恆生科技迎來轉折底,我們發佈《大浪淘沙始見金:恆生科技迎轉折底》。

站在當前,結合股債收益率和剩餘流動性,我們認為,4月底以來市場開始進入築底期。

築底期的關鍵詞是分化和新生,一方面,分化意味着,市場後續機會將體現為結構性,類似於2012-2013或者2016-2017;另一方面,新生意味着,抱團明星股陸續退潮,而近2-3年上市的次新股開始醖釀下一批明星股,個股將悄然展開有序上漲。

我們建議,底部區域應重視分化並優化結構,從政策確定性和產業確定性出發,看長做長。佈局下一輪結構行情,板塊上建議關注“科港穩”,科創板引領新成長,恆生科技迎轉折底,穩增長未完待續。

自下而上視角,關於穩增長和新成長的各行業個股梳理見表格。

2、那些年,歷史上的市場底

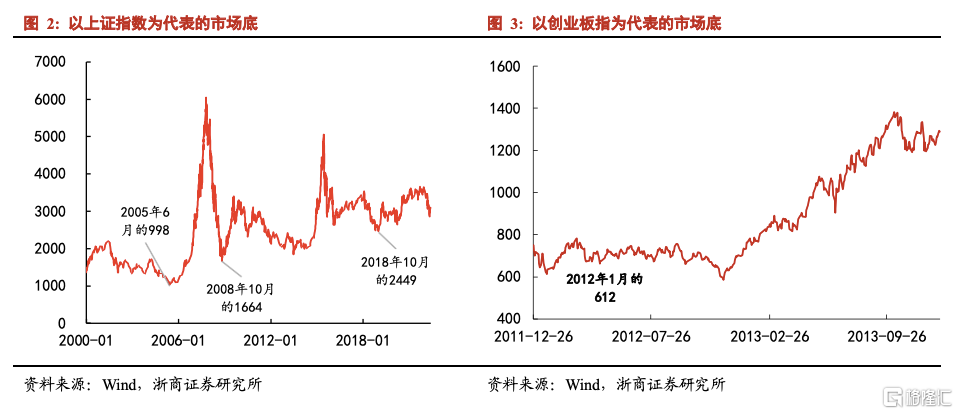

2000年以來市場曾出現了四輪典型的市場底,一則,2005年6月上證指數998;二則,2008年10月上證指數1664;三則,2012年1月的創業板指612,同期上證指數開啟了1849至2444之間的窄幅震盪直至2014年8月牛市開啟;其四,2018年10月上證指數2449。

結合上證指數和創業板指的具體走勢,我們將2005年6月至12月、2008年10月至2009年3月、2012年1月至2012年12月、2018年10月至2019年1月等分別定義為各輪底部的築底期。

以這四個市場底為樣本,我們對市場築底期的共性進行復盤和總結,繼而指導未來。

整體而言,我們發現市場在築底期的估值維度、宏觀維度、結構維度都有共性:

一則,估值維度,股債收益比對評估市場底部有顯著指引意義;

二則,宏觀維度,市場底通常對應剩餘流動性由負轉正的拐點;

三則,結構演繹,底部結構呈現明顯規律性:成交量衝高回落、題材股脈衝退潮、強勢白馬股補跌、價值股震盪企穩,而新成長個股悄然展開有序上漲。

3、共性一:股債收益比維度

股債收益比對市場底部評估有顯著指引意義。回顧2005年以來經驗,股債收益比歷次見頂值多位於2.0至2.5區間。5月24日股債收益比上行至2.21,接近2008年Q4、2012年、2018年Q4、2020年3月等市場大級別底部的位置。

4、共性二:剩餘流動性轉正

從宏觀維度,市場底通常領先於經濟底出現。“經濟下行會拖累企業盈利下行,由於經濟下行未結束,企業盈利下行也未結束,所以市場尚未見底”,這點似乎經常被投資者提及。但實際上經濟並不是決定市場走勢的唯一要素,而且結合底部特徵,市場底通常會領先於經濟底和盈利底。

經濟底通常滯後於市場底1-4個季度。以GDP同比來看,經濟底出現在2005年Q3(14.80%)、2009年Q2(6.55%)、2014年Q1(8.74%)、2019年Q1(7.49%);而市場底出現在2005年6月、2008年10月、2012年12月、2019年1月,經濟底分別滯後市場底約1個季度、3個季度、4個季度、1個季度。

盈利底也通常滯後於市場底1-4個季度。以ROE為指標,盈利底出現在2006年Q1(7.16%)、2009年Q2(7.71%)、2013年Q1(9.22%)、2020年Q1(6.65%),分別滯後市場底2005年6月、2008年10月、2012年12月、2019年1月約3個季度、3個季度、1個季度和4個季度。

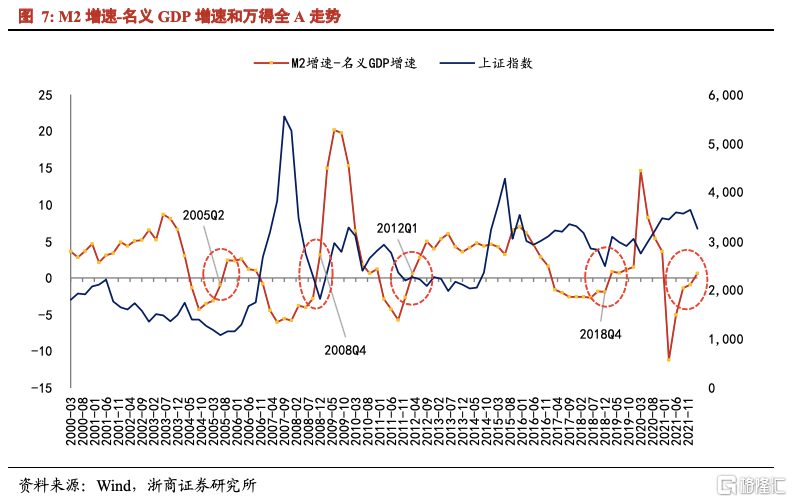

事實上,市場底往往出現在剩餘流動性,也即“M2增速-名義GDP同比增速”由負轉正時。

其一,2005年Q2 M2增速-名義GDP增速由負轉正,2005年6月起市場進入磨底期;其二,2008年Q4 M2增速-名義GDP增速由負轉正,2008年10月市場進入磨底期;其三,2012年Q1 M2增速-名義GDP增速由負轉正,2012年1月起市場進入磨底期;其四,2018年Q4 M2增速-名義GDP增速由負轉正,2018年10月市場進入磨底期。

站在當前,截至2022Q1,M2增速-名義GDP增速再次由負轉正,這點也契合宏觀維度規律。

5、共性三:結構運行的規律

以史為鑑,市場築底階段,結構運行存在規律:一則,市場情緒趨向平淡,部分特徵如成交量逐步下降,或者題材股脈衝退潮,或者強勢白馬股補跌等;二則,市場底往往領先經濟底,此時往往伴隨着穩增長政策發力,繼而低估值震盪企穩;三則,更關鍵的是,代表新一輪產業方向的新成長個股悄然展開有序上漲。

這些往往被忽視,但對我們判斷底部和佈局底部有重要實戰意義。

5.1市場情緒趨平淡

從覆盤經驗看,築底階段市場情緒往往趨向平淡,往往伴隨的特徵有,如成交量延續平淡,或者題材股脈衝退潮,或者部分強勢白馬股補跌等。

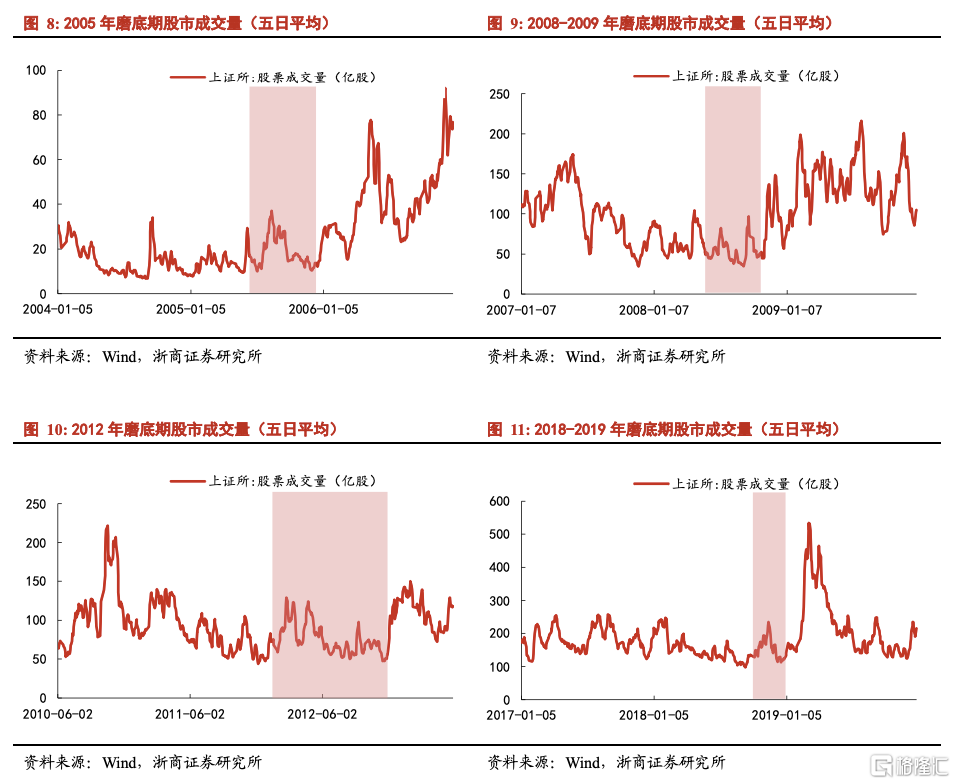

首先,從成交量視角,四輪市場築底期,以上證所成交量為刻畫指標,可以發現築底階段成交量整體仍延續前期低迷狀態。

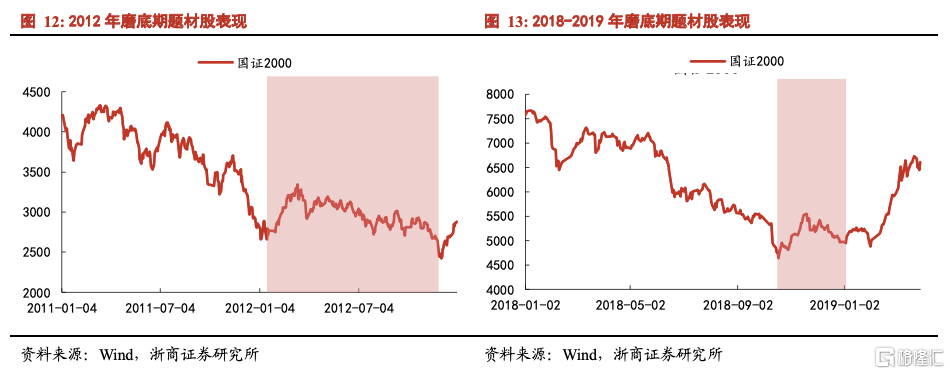

其次,進一步觀察題材股,部分築底期會出現,題材股在築底初期脈衝式活躍,而築底階段逐步退潮,直至築底期結束。

國證2000指數,按照市值和成交金額在市場中所佔比例的綜合排名,扣除國證1000指數樣本股後,選取排名靠前的2000只股票構成,約88%公司市值在100億以下。國證2000走勢和題材股活躍有一定趨同度,我們用其刻畫題材股的活躍情況。

以2012年1月至12月築底期為例,國證2000於2012年1月脈衝式活躍後,隨後逐步退潮;以2018年10月至2019年1月築底期為例,國證2000於2018年10月活躍後,隨後逐步退潮。

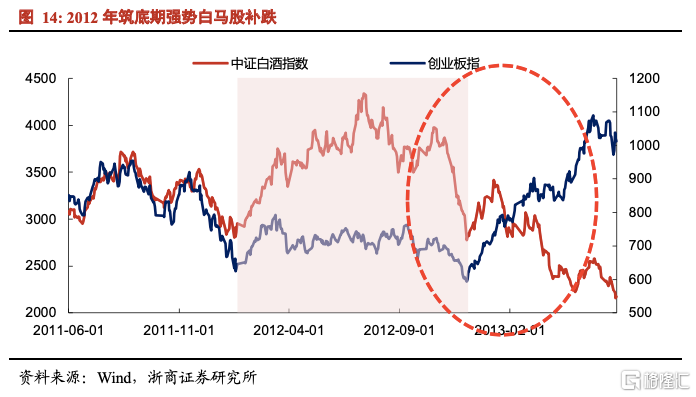

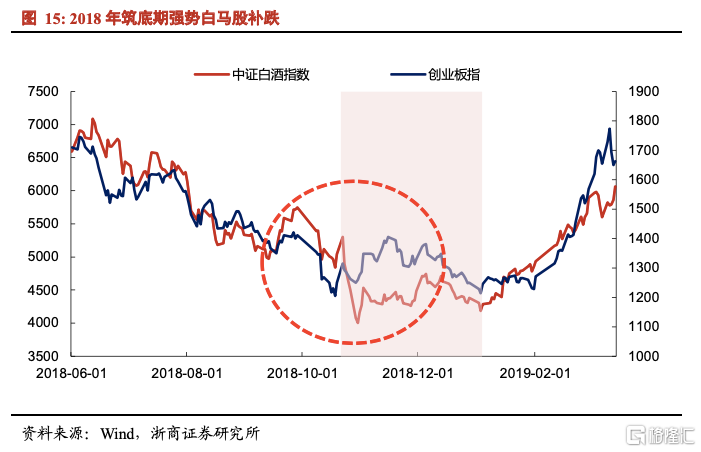

市場築底期,也有時會伴隨強勢白馬股補跌。以2012年1月至12月築底期為例,白酒指數自2012年7月開始見頂調整;以2018年10月至2019年1月築底期為例,白酒指數自2018年9月開始下跌調整。

值得注意的是,每個階段的強勢白馬並非總是一批公司,強勢白馬股的兩大特徵是“前期抗跌”且“基金持倉較重”。除此之外,白馬股築底期下跌後,中期走勢依舊取決於其產業景氣。

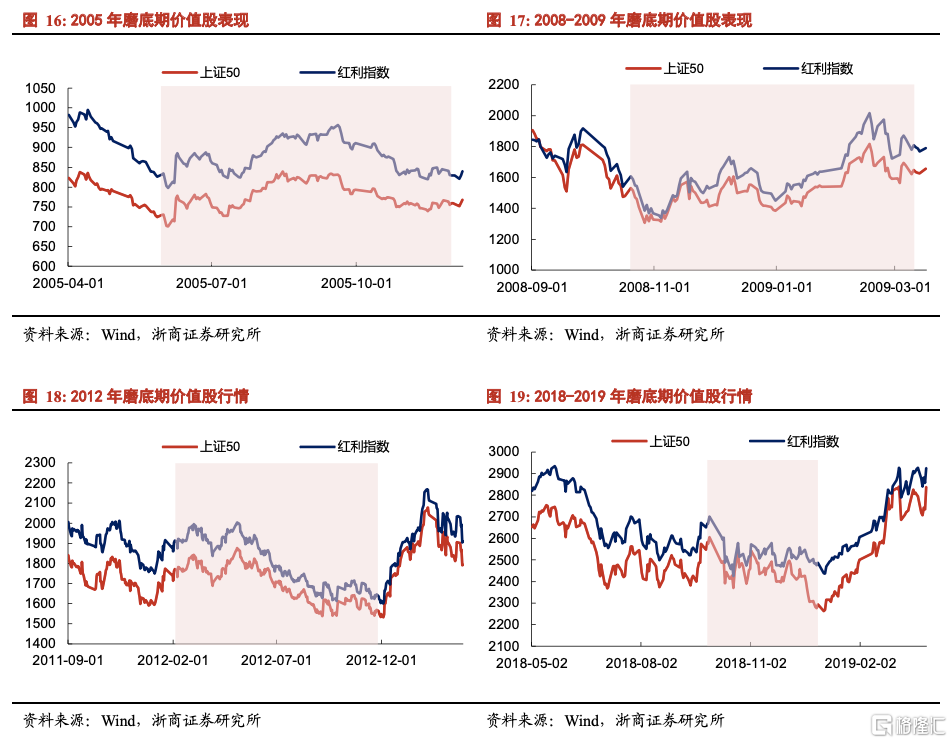

5.2價值股震盪企穩

價值股震盪企穩也是築底期的關鍵特徵。從上證50和紅利指數的走勢來看,在市場進入磨底期後,價值股從之前的大幅度調整轉向震盪企穩。

5.3新成長悄然展開

市場磨底期,代表新一輪產業方向的新成長個股將展開有序上漲。

築底階段,市場特徵轉變為“輕指數、重個股”,換言之,指數震盪,但新一輪的牛股在此期間悄然展開有序上漲。值得注意的是,築底期間漲幅居前的公司和產業,對預測新一輪產業方向有前瞻信號意義。

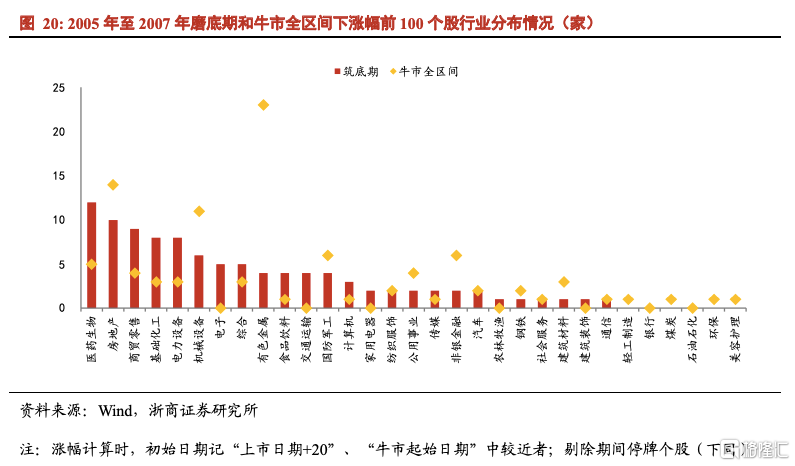

在2005年至2007年的這輪牛市中,我們將2005年6月6日至12月7日期間定義為磨底期。可以發現,磨底期漲幅前100個公司和牛市整個期間漲幅前100個公司,在行業分佈上具有較高的重疊性,其中醫藥生物、房地產、商貿零售、基礎化工、電力設備、機械設備、有色金屬行業具有較高的代表性,這與資本密集型產業加速擴張的時代背景相互呼應。

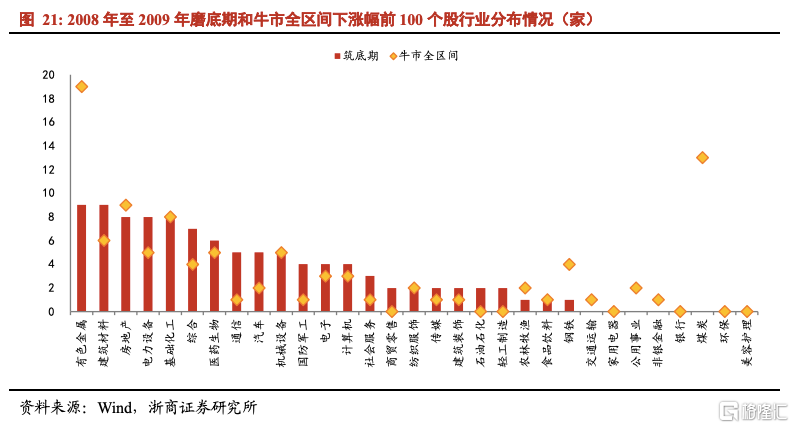

在2008年至2009年的這輪牛市中,我們將2008年10月28日至2009年3月16日期間定義為磨底期。本輪牛市下,四萬億刺激計劃是最大的影響變量,從計劃投資的方向來看,其主要集中於保障性住房、農村民生工程、重大基礎設施、社會事業、自主創新和節能減排等方面,因而本輪牛市和磨底期漲幅前100個股,行業分佈上多集中於有色金屬、建築材料、房地產、電力設備、基礎化工等賽道內,契合彼時穩增長和調結構的時代背景。

在2012年至2015年6月這輪牛市中,我們將2012年1月19日至2012年12月4日定義為磨底期。與前兩輪類似,磨底期漲幅前100的公司和牛市整個期間下漲幅前100的公司,在行業分佈上具有較高的重疊性,其中計算機、電子行業內分佈個股數量較前兩輪明顯增加,反映了互聯網+快速發展的產業背景。

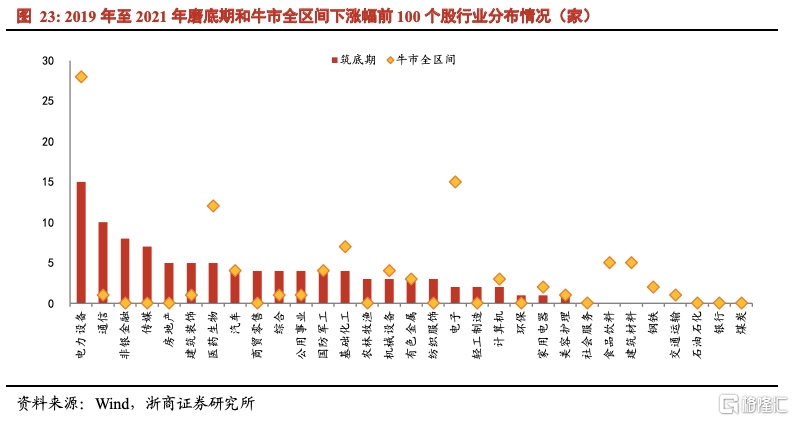

在2018年至2021年這輪牛市中,我們將2018年10月19日至2019年1月4日定義為磨底期。可以發現,磨底期漲幅前100的公司和牛市整個期間下漲幅前100的公司,多集中於電力設備、醫藥生物行業,與能源革命和醫藥創新的時代背景相呼應。

6、展望:底部區域看長做長

站在當前,我們認為4月底以來市場開始進入築底期。

邏輯上看,前期兩大壓制因素,也即國內經濟下行壓力和美股影響,隨着4月國內經濟底顯現和美國通脹拐點浮現,可謂至暗時刻已過。相應的,市場開始進入底部區域的左側拐點,接下來,隨着兩大因素的拐點清晰化,疊加穩增長政策持續發力修復市場風險偏好,市場進入築底階段等待右側。

從股債收益比維度,5月24日股債收益比上行至2.21,進入歷史上市場底的區間。

從剩餘流動性維度,2022年Q1剩餘流動性開始由負轉正,契合底部特徵。

從市場運行特徵來看,經歷了5月上旬的底部第一波脈衝行情後,近期市場特徵開始呈現為,成交量趨向平台、部分題材股脈衝後退潮、部分強勢白馬股補跌、低估值板塊受益於穩增長逐步震盪企穩等。我們認為,上述結構特徵值得重視,更關鍵的是新成長個股開始悄然展開有序上漲。

綜上而言,我們建議,底部區域應重視分化並優化結構,從政策確定性和產業確定性出發,看長做長。佈局下一輪結構行情,自上而下板塊視角,我們建議關注“科港穩”。

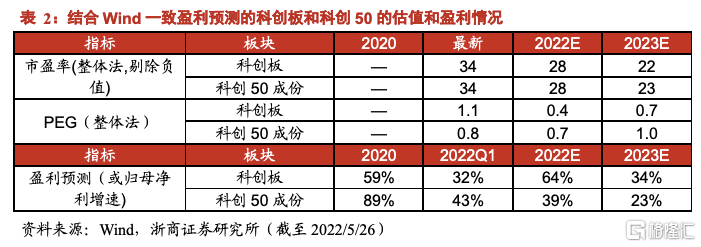

其一,科創板引領新成長,具備產業和基本面確定性支持的個股將悄然展開有序上漲;其二,恆生科技迎轉折底,估值底、政策底、盈利底共振,迎來戰略配置良機;其三,穩增長鏈未完待續,關注銀行、地產、建築、快遞、出行鏈等。

與此同時,自下而上視角,詳見各行業梳理的公司名單。

7、 風險提示

1、美股波動超預期;2、全球通脹超預期。