來源/真探AlphaSeeker

北京時間5月23日,小鵬汽車發佈了2022年第一季度業績報告。

財報數據顯示:

2022年第一季度,小鵬汽車營收達到74.5億元,同比增長152.6%,環比下降12.9%;

第一季度,共交付34561輛車,較去年同期增長159%,其中小鵬P7交付19427輛,P5交付10486量;

報告期內,小鵬淨虧損達到17億,而去年同期的虧損僅爲7.87億元;Non-GAAP下的淨虧損也高達15.28億。

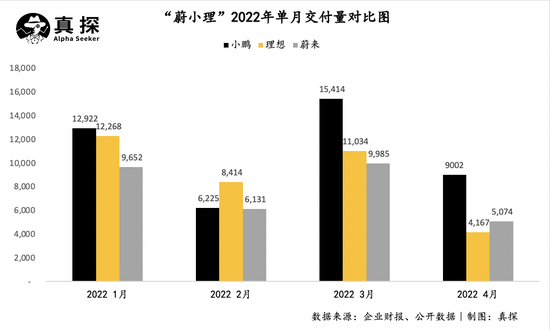

在“蔚小理”三家造車新勢力交付量爲明牌的情況下,小鵬持續保持着“銷冠”的地位,從去年第三季度開始,小鵬就在交付量上逐漸與其他兩家拉開差距,而這一差距,可能會在今年第二季度,表現得更爲明顯。

不過在銷量一路高歌猛進的背後,始終保持低位的毛利率和不容忽視的虧損,仍然是小鵬需要打破的困境。

“銷冠”猛踩油門

“如果上海和周邊的供應鏈企業還無法找到動態復工復產的方式,五月份可能中國所有的整車廠都要停工停產了。”當上海因疫情封城之後,小鵬汽車CEO何小鵬幾乎是行業內第一個站出來爲發聲的。不過,小鵬受到的衝擊,卻是“蔚小理”三家中最小的一個。

在去年結束了與海馬的代工合作之後,小鵬走上了自建工廠的道路。目前小鵬運營的工廠位於離公司總部不遠的廣東肇慶,年產量在10萬臺左右。去年8月,肇慶工廠的二期擴建項目開始動工,根據媒體報道,完工後年產量將會達到20萬輛。此外,小鵬位於廣州和武漢的工廠都處在建設階段,預計將在2022年和2023年正式投產,屆時小鵬的年產量將會達到40萬輛之多。

在全國汽車產業受疫情打擊的情況下,小鵬在交付狀況上領跑新勢力。2022年第一季度,小鵬交付34561輛。其中除二月交付量出現大跌,被理想超越,一月和三月的交付量分別達到了12922輛和15414輛。

根據小鵬官方發佈的公告,二月交付量大跌一方面是受到春節假期的影響,另一方面則是由於肇慶基地的技術改造和升級而導致的。

四月開始,新勢力交付量開始被疫情左右。在上海有着部分電機供應商的小鵬也受到波及,交付量未能破萬,爲9002輛,但這一數量依然明顯大於理想和蔚來。根據小鵬預期,公司第二季度的交付量將在3.1-3.4萬輛範圍內,這一數字比理想預期的2.1萬-2.4萬輛的交付數高出不少。

“銷量在沒有出行限制的地區已經恢復了,5月的訂單還是很強勁的,如果供應鏈回到正常,我們可以在Q3追上產能,因爲我們已經在爬坡產能,我們可以提升交付量。”小鵬總裁顧宏地表示。

與持續增長的交付量相對應,小鵬的營收也在快速增長。2022年第一季度,小鵬營收到達74.5億元,較去年同期提高152.6%,其中汽車銷售收入接近70億元,同比上漲了149%。

不過,“銷冠”小鵬在新勢力三家中,卻是營收規模最小的一家。目前蔚來尚未發佈財報,理想在第一季度收入達到95.6億元。交付量背後的問題和差距,依然不能忽視。

虧損王如何實現毛利率25%?

在財報電話會上,何小鵬表示,公司的中長期目標是將整體毛利率提高到25%以上。從當下來看,小鵬距離這一目標還有較大的差距。

2021年全年,“蔚小理”三家之中僅有理想保持着一貫的高毛利率——21.3%,蔚來與理想的差距不算大,爲18.9%,反觀小鵬,公司整體毛利率僅有12.5%,差距明顯。到2022年第一季度,小鵬的毛利率爲12.2%,僅比去年第四季度12%的毛利率提高了0.2個百分點。小鵬的整車毛利率僅有10.4%,相比而言理想在今年一季度的整車毛利率爲22.4%。

成本端的壓力成爲小鵬毛利率提升的一大障礙。“今年新能源汽車廠商面臨三大挑戰,一是材料(主要是指電池);二是芯片,此前我們預計2022年下半年缺芯狀況可能會得到緩解,不過今年上半年非但沒有緩解,還進一步惡化;三是今年中國疫情的變化。”何小鵬此前在媒體採訪時表示。

其中,動力電池的問題對小鵬困擾極深。在2021年度業績報告會上,何小鵬曾坦言,動力電池漲價超乎想象,整個2021年小鵬多款車型大賣但交付困難,很大程度也是因爲電池供應不足。受制於動力電池漲價,小鵬也在今年兩次提價,漲幅最高達到3萬元。

當然,漲價並非應對供應難題的最佳解法。去年下半年開始,小鵬引入了更多電池供應商,根據搜狐科技報道,寧德時代、億緯鋰能、中創新航、欣旺達等主流動力電池公司都與小鵬保持着合作,“電池不夠的情況會完全扭轉,並且我們會在成本上做的更好”,何小鵬表示。

何小鵬預測,動力電池供應難題將在2022年底到2023年初得到一定程度的解決。

此外,爲了解決成本問題,今年5月6日,小鵬還宣佈購買小鵬G3i、P5和P7的用戶不再享受終身免費充電和免費家用充電樁及安裝的權益。終身免費充電和免費家充樁權益取消,而智能輔助駕駛系統軟件調整爲標配。

而在利潤層面,小鵬今年一季度經營虧損爲19.2億元,環比收窄了21%,這主要是由於費用的降低。

根據財報,小鵬在研發上的投入爲12.21億元,較之去年第四季度下降了18.8%,而16%的研發費用率,也讓小鵬首次在這一項數據上低於理想。銷售和管理費用爲16.41億元,環比下降22.9%,銷售網絡的季節性放緩,是該部分支出降低的主要原因,一季度小鵬新增門店數僅9家,去年四季度爲86家。

在企業戰略上,小鵬給自己的定位是做更懂中國的智能車和全棧自研,這一點要求了企業勢必要在研發上重投入。

在去年一季度財報電話會議上,何小鵬對軟件變現給予了厚望:“我相信XPILOT軟件的變現將成爲我們除整車硬件銷售外的持續性收入和利潤來源。”不過在近期,何小鵬調整了措辭,表示爲了實現高等級智能輔助駕駛向更多用戶的普及,爲智能駕駛下一步發展提速,進一步擴大自研領域。這也意味着小鵬在短期內還無法依靠軟件提升毛利率和營收,但投入在這部分的資金依然不能減少。

新車能否解決困境?

小鵬的營收、毛利率之所以低於蔚來、理想,很大程度上是因爲相對下沉的銷售區域和較低的單車售價。理想和蔚來明確定位於高端市場,理想ONE全國統一零售價34.98萬元,而蔚來的不少車型也都在30萬元以上,ES8的售價則超過了40萬元。

不過,隨着對市場份額的爭奪,蔚小理三家也都做出了相應的調整,試圖搶佔自己此前未踏足的領域。

不久前,理想在業績報告中提到了公司即將在今年第三季度發佈的新車L9,以及將在明年發佈的第一款20-30萬元的中型車的產品,李想的目標是進一步下沉,爭取在每十萬元區間內都放置有相應的車型。

理想在試圖下沉,而小鵬則把更多業績指標的希望寄託在了高端線。在財報電話會上,何小鵬明確表示,小鵬全新的純電中型SUV G9將在今年三季度正式上市發售和規模投產,並在四季度大規模交付。這被認爲是要與蔚來ES6(起售價36.8萬元)直接競爭的旗艦款車型。

小鵬G9|圖源:小鵬汽車官方微博

小鵬G9|圖源:小鵬汽車官方微博這款已在去年底廣州車展亮相的產品,選擇了一般用在豪華跑車上的腰線前低後高設計,根據小鵬G9設計師的表述,他們希望這款車帶給用戶以豪華遊艇一般的享受。

在智能駕駛已成兵家必爭之地的市場環境中,何小鵬也對G9的高階智能輔助駕駛能力充滿自信:“從G9車型開始推出下一代智能輔助駕駛系統,在安全、性能、成本、使用場景上明顯超出當前行業內的所有產品。”

在此前的P7車型上,小鵬便通過搭載兩顆激光雷達,實現了XPILOT 3.5,讓城市NGP(高速自主導航駕駛)成爲可能。而G9將在全新的智能電動平臺下,推出了X-EEA 3.0電子電氣中央超算+區域控制架構的概念,比P5更進一步,完善城市NGP佈局。

在何小鵬看來,這將是小鵬邁向更高級別自動駕駛技術的關鍵一步,“我們認爲只有當城市NGP到達完善階段,形成智能輔助駕駛能力端到端的閉環,纔會根本上改變用戶的體驗,進入到真正的人機共駕時代。”——2026年,小鵬將向L4級別自動駕駛技術過渡。

以智能駕駛系統爲主要賣點的小鵬,也將隨着G9的發佈上市,進一步探索軟件獨立收費模式的可能性。據報道,小鵬在G9身上,可能會推出按照時長和裏程收費的方式,甚至會考慮按照場景進行收費。

從過往兩年小鵬車輛交付結構和單車平均價格的變化趨勢來看,隨着產品結構的逐漸豐富(從最初的G3,到此後的P5和P7),小鵬的單車平均價格呈現上漲趨勢。從收入佔比看,後續推出的價格相對較高的P7、P5已成爲小鵬交付主力,本季度G3的交付佔比僅爲13%。

小鵬試圖走通多車型、高端化路線。總體來看,新勢力中的“銷冠”小鵬有着不錯的業績基礎,但問題和短板也十分明顯。當前市場競爭愈發激烈的情況下,國產新能源賽道之中也絕非只有“蔚小理”一枝獨秀,今年4月,零跑汽車的銷量便超過“蔚小理”登頂,哪吒汽車也躋身前列。

如何保持銷量優勢,又能持續補足短板,將是留給小鵬的待解之題。