本文來自:家電謙視角,作者:天風家電團隊

天風研究所家電孫謙團隊對新興廚房小家電品類進行了分析,總結回答了以下三個問題:

1、如何看待新興廚房小家電品類的發展情況?

2、地產利好政策對家電行業的影響?

3、消費刺激政策對家電行業的影響?

如何看待新興廚房小家電品類的發展情況?

近年來隨着“懶人經濟”和智能化的發展,越來越多的新興廚小電產品湧現出市場。消費者在追求便捷化的同時,對健康飲食也有一定的要求。空氣炸鍋的出現一方面在使用上方便快捷、體積小巧易於收納,另一方面能在保留油炸食品的口感,滿足當代消費者對油炸食品的喜愛的同時,在烹飪過程中更加健康,緩解消費者對重油和肥胖的擔憂。根據奧維數據顯示,2022/1-4月線上空氣炸鍋累計銷額同比206.7%,銷額增速遠超傳統廚房小家電如電飯煲、電壓力鍋等產品,銷售情況受疫情影響較小。此外,在廚房小家電的智能化上,我們也發現越來越多的品牌開始佈局自動炒菜機產品。本篇將就空氣炸鍋和自動炒菜機兩個品類進行分析,分別研究其市場規模、競爭格局和發展現狀。

1.空氣炸鍋:技術革新&時代潮流下的全新烹飪方式

1.1. 技術革新推動品類高速發展

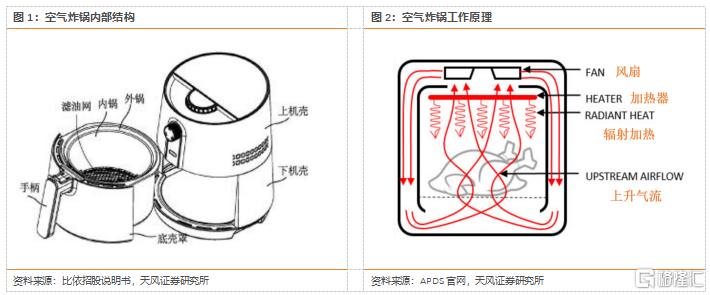

熱空氣循環帶來的炸制口感。空氣炸鍋利用空氣動力學相關技術,使鍋內空氣在頂部加熱後急速循環流動,從而對鍋內的食物進行持續的熱風炙烤,即用空氣代替油作為熱載體,並形成類似於油炸鍋炸制的口感。

1990年,美國QNC公司推出了Quik n' Crispy Greaseless Fryer(無油脂炸鍋),一種商用空氣炸鍋;2007年法國Tefal公司推出了Actifry 的低脂炸鍋,全球第一台家用空氣炸鍋,強調使用更少的油、製作時有漿攪拌等特性;2010年,飛利浦提出了空氣炸鍋Airfryer概念並推向全球;在2015年,九陽、美的等公司開始佈局,空氣炸鍋進入中國市場,距現在發展不到10年。

1.2. 更符合時代潮流的烹飪方式貼近消費者需求

更健康,享受低油烹飪下的“油炸”口感。空氣炸鍋通過食物周圍流動熱空氣來產生酥脆的外觀,發生的美拉德效應使氨基酸和糖在加熱下還原。因為具有較低的脂肪和卡路里含量,空氣油炸食品可以成為油炸食品的健康替代品。無需將食物完全浸入油中,空氣炸鍋只需一湯匙油即可獲得類似於油炸食品的味道和質地。

更小容量的“一人食”。民政部數據顯示,2018年我國的單身成年人口高達2.4億人,其中有超過7700萬成年人是獨居狀態,預計到2021年,這一數字會接近1億。在龐大的單身羣體環境下,“單身經濟”持續火熱,“一人食”經濟應運而生,越來越多的行業開始湧入這一賽道。而如何為單身人羣打造更加專屬化、個性化的消費場景,成為商家們的新課題。普通烤箱的容量大都在20L-34L左右,而空氣炸鍋通常只有1.5L-6.4L,容量更適合單身或少數人的烹飪場景。

更短的烹飪時間,快節奏生活方式下的節能烹飪方式。與傳統對流烤箱相比,空氣炸鍋具有:1)準備時間減少25-50%;2)預熱時間降低50-75%;3)24小時內能耗可降低50%以上。現代生活節奏加快,空氣炸鍋減少烹飪時間的同時,還具有易清潔的特性,減少烹飪的後顧之憂。

2. 市場現狀:冉冉升起的新興廚小電賽道

疫情催化帶來品類高增

2.1. 全球市場規模持續增長,中國市場滲透率低空間較大

全球規模增速向好,後續仍有較大提升空間。根據Stratview Research 的數據顯示,2021年市場全球空氣炸鍋市場規模達到8.06億美元;而隨着空氣炸鍋的進一步普及,未來市場規模有望持續增長,預計2026年全球市場規模達到11.51億美元。隨着空氣炸鍋滲透率的提高,預計2021-2026年的未來五年內CAGR為7.39%,行業保持穩定增長。

北美成熟市場發展較為平穩,銷售規模佔比近全球一半。美國空氣炸鍋市場規模一直保持較穩定增長的趨勢。分品類來看,數字空氣炸鍋佔比明顯優於手動空氣炸鍋。未來,隨着具有觸摸屏面板、快速預熱和温度控制旋鈕等功能的先進產品的推出,數字空氣炸鍋的需求有望被進一步促進。2016年、2017年、2018年、2019年、2020年和2021年,美國空氣炸鍋銷量佔全球比例分別為29%/28%/33%/37%/39%和38%,遙遙領先。在2019年後,美國空氣炸鍋銷量佔比未有明顯增減變化趨勢,趨於維持穩定水平。

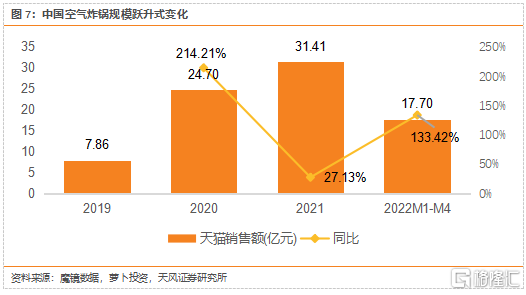

疫情助力中國市場規模躍遷,產品品牌多元化的選擇帶動均價下行。國內空氣炸鍋品類的市場規模在2020年大幅提升,主要由於疫情期間外出聚餐機會減少,居家烹飪的需求劇增,同時疫情加快大眾對健康產品的認知,加大對健康產品的需求,而且“懶人經濟”的崛起也使一鍋能烹飪多種食材的空氣炸鍋受到年輕消費者的喜愛。從價格看,在中國市場空氣炸鍋的行業均價在持續下降,在2021年線上渠道由年初的375元下降到282元,下降幅度近25%。我們認為,持續的降價是因為隨着產品製造上的逐漸成熟,更多品牌進入市場,消費者的選擇也更加多元化,使產品均價向更具性價比的價格段下移。

產品力疊加需求高漲,滲透率有較大提升空間。QYResearch的數據顯示,在2018年,中國品牌空氣炸鍋產量全球市場份額佔比達24.99%,位居首位;而中國市場空氣炸鍋消費量佔比僅為6.42%,遠低於北美市場的51.32%。儘管空氣炸鍋利用熱空氣循環技術,但烹飪產生的食物是類似於油炸鍋炸制的口感,我們認為這是導致空氣炸鍋在偏好油炸食物的海外市場接受度較高的原因。隨着後續品牌方的宣傳和生活節奏的加快,低油、省時、方便的空氣炸鍋在中國市場的接受度和滲透率有望進一步提升。

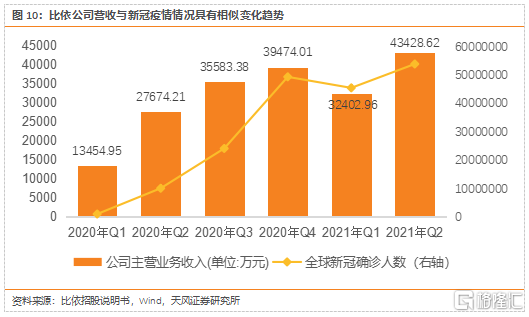

2.2. 疫情催化帶來品類高增長,“懶人經濟”崛起帶動銷售持續增長

疫情帶來高速增長新契機。根據生意參謀的數據顯示,由於疫情期間居家烹飪的需求劇增,空氣炸鍋、空氣烤箱等加熱類廚房小家電作為操作簡便、主打健康的小家電產品銷量增長顯著。新冠疫情期間宅經濟和健康理念的普及為主打健康產品帶來了高速增長的契機。比依股份是一家主營業務為空氣炸鍋、空氣烤箱及油炸鍋銷售的公司,根據比依公司招股説明書中顯示,公司季度主營業務收入與全球新冠確診人數具有相似的變化趨勢。這表明疫情的催化使空氣炸鍋品類市場規模加速發展。

空氣炸鍋支持免油烹飪更健康,多功能集成更方便,同時“宅經濟+懶人經濟+單身經濟+健康經濟”大趨勢多重疊加,空氣炸鍋未來的需求有望持續上升。從新興渠道的搜索熱度看,空氣炸鍋的熱度顯著高於如電飯煲這類的傳統廚房小家電;此外,搜索空氣炸鍋食譜可以頻繁看到“懶人食譜”、“方便”、“減脂”等關鍵詞,契合當下單身青年對快捷和健康的雙重需求,未來市場規模有望進一步提升。

3. 競爭格局:美九蘇地位領先,品類集中度較傳統小家電偏低

眾多企業入局,傳統家電品牌領先市場。從競爭格局來看,廚房小電核心品牌九陽、美的、蘇泊爾等傳統品牌市場份額相對領先,根據奧維數據,22年1-4月線上空氣炸鍋品類美九蘇CR3的份額為45.23%,頭部品牌領跑,但市場集中度較其他傳統小家電品類低,其餘品牌仍有較大的發展空間。

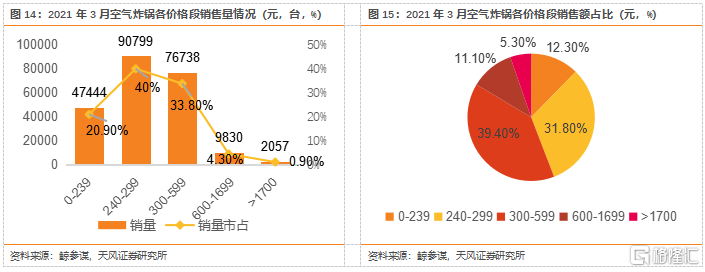

價格段分佈集中,技術壁壘相對較低,同質化產品較多。空氣炸鍋產品較多集中在中低價格段,尤其是240-299元價格段。根據鯨參謀2021年3月的行業數據顯示,0-239、240-299、300-599元價格段的空氣炸鍋產品的銷量市佔分別為20.9%/40%/33.8%,而價格大於600元的產品的銷量市佔僅為5.2%。我們認為,空氣炸鍋價格端集中的背後是品類差異化難以實現,截至2022年5月,在天眼查上搜索空氣炸鍋,已經有超五百多家在存續期內的企業,隨着越來越多的企業入局,空氣炸鍋行業可能面臨着更加激烈的價格競爭。

數字化智能化成為差異競爭的方向。伴隨着消費升級的持續推進,消費者對產品的性能、外觀、材質、環保、用户體驗等要求不斷提高,對產品技術水平提出了更高的要求,品牌商相繼推出更智能的數字空氣炸鍋來迎合市場消費者的需求。相較於傳統旋鈕型,新型智能空氣炸鍋產品實現了精準控時控温和WIFI連接下的遠程操控,並且為更多個性化需求提供了技術基礎。例如美的新推出的智能空氣炸鍋產品KZ45E 101XM,還結合烹飪曲線開發了19道智能雲食譜,烘焙小白照做不失手,大大降低了空氣炸鍋的烹飪門檻。此外,藉助WIFI互聯技術,美的還推出了一鍵報修的特色售後服務。我們認為,隨着數字化空氣炸鍋的進一步推廣,滿足更多個性化需求的特色功能將會出現,有望成為空氣炸鍋市場規模發展的新增長點。

4. 自動炒菜機是否有望成為下一個藍海市場?

通過長期的家電觀察,我們發現近年來家電產品中較為成功的創新大致可以歸於兩種路徑:一種是產品的細分化、長尾化,試圖抓住消費者的個性化需求,如三明治機、酸奶機、麪條機等;另一種則是集多功能於一身的集成化產品,目的通過多使用場景滿足消費者普適性需求,如大廚電中的集成灶,小家電中的多功能電熱鍋、破壁料理機、掃地機器人等。從市場規模的角度來説,基於使用人羣的基數,前者普遍單品規模較小,而後者則往往成為大單品,規模較大。

對於炒菜機,一部分的消費者認為自動炒菜機很雞肋,菜品不如自己做的美味,而且使用前仍需要自己動手處理食材,體驗上並未節約大量時間;另一部分消費者認為自動炒菜機拯救了不會做飯的小白,且提升了生活效率和質量,增加了下廚的成就感和滿足感。從行業發展上來看,自動炒菜機市場規模相較電飯煲仍明顯較小。那麼炒菜機到底是僅屬於小眾人羣的個性化需求,未來沒有較大的行業空間提升邏輯,還是反之有可能成為潛在的大單品?本篇報吿我們將進行探討。

4.1. 首先來看“需求端”,為什麼會用自動炒菜機?

從需求端看,我們認為自動炒菜機的需求至少比較“主流”。通過使用炒菜機,主要解決幾個問題:

1. 時間:節約烹飪時間,釋放雙手,甚至可通過預約進一步節約時間;

2. 品質:食材自己挑選,好於外賣用料;出品穩定,新手也能做好菜;

3. 健康:免除油煙,徹底避免油煙對肺部傷害。

“懶人經濟”3.0的崛起將長期推動智能化設備的需求擴大。從長期來看,由於現代生活節奏的加快以及“懶人經濟”的崛起,消費主力軍的年輕人將越來越注重方便和效率,根據CBNData的數據顯示,2018-2020年線上消費者為“偷懶”花費的金額超過千億元。而“懶人經濟”也從最初的不願費力,進化為用更加高效和專業的方式成為“智慧懶人”。消費者,特別是年輕消費者願意用金錢換時間,對智能家電的消費需求迅速提升。多功能集成化的自動炒菜機的出現將良好的契合這一需求。

4.2. 從供給端來看,炒菜機功能更強大了!

目前市場上的炒菜機品牌除了一些傳統廚房小家電大牌,如美的、九陽、蘇泊爾外,還有部分新晉品牌也逐漸加入,如飯來,添可、tokit等。炒菜機的功能也進化的更加豐富。我們選取天貓平台上常見的家用炒菜機產品對比,可以看出產品間各具特色。

市面上的主流炒菜機大多是通過鍋蓋上帶炒菜鏟的功能通過機器的攪拌和機身的高温加熱來燒熟菜品,且已經能實現炒烹煮燒等基本烹飪方式,滿足日常的炒菜需求。後續的新品主要新增了兩大特點:其一是硬件上的功能升級,炒菜機在原有基礎上更加集成化和多功能化,不但在烹飪手法上增加了蒸的方式,且在功能上將壓力鍋、蒸鍋、甚至攪拌機等其他廚房小電的功能集成於一體,一機多用,極大提升了機器的有效使用率,提升產品性價比。新上市的三食黃小廚CF5和蘇泊爾小C都增加了一鍵清洗的功能;添可的食萬加入了自動投料功能、且炒完後鍋蓋能自動開合,這些細節功能都進一步解放消費者的雙手,將“懶人經濟”貫徹到底。

其二是軟件上的配套升級,產品支持OTA和智能操控。目前市場上的自動炒菜機產品在軟件上均配有海量的食譜功能,不但支持本地菜譜和視頻教學,同時也支持WIFI連接後在手機app或機器上下載雲菜譜。一些產品也在菜譜的社交屬性上進行了嘗試,添可的食萬將食譜做成開放式平台,鼓勵用户將自己的食譜做成烹飪數據包上傳,與其他用户進行交互和互動,增強烹飪的趣味性和app使用黏度。目前的雲菜譜僅支持在機器配套的app中下載,與生鮮電商提供的淨菜上可能會產生菜量不匹配的問題,如手機app的菜譜上顯示燒豬蹄需要500g豬蹄,但預製菜搭配僅400g豬蹄的情況,在使用機器的過程中可能很難把握相關配料的量,對於用户來説痛點尚存。但添可3.0率先嚐試部分地區可在app上直接下單支持淨菜採購,嘗試簡化切菜的工序,進一步解決解放雙手的痛點,升級智能化的體驗。未來隨着產品OTA技術的升級迭代,我們預計更多的炒菜機將支持與生鮮超市app的聯通,按照所提供的預製菜比例和分量自動生成對應的菜譜,在理論上實現菜譜的無限擴展。

4.3. 從生態環境來看,預製菜市場快速發展解決了炒菜機普及的大前提

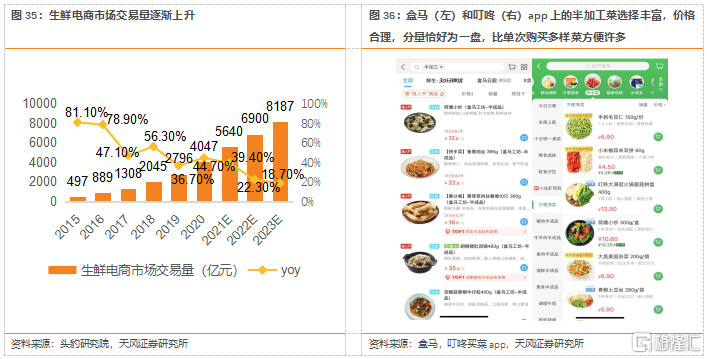

有需求,有好產品的供給,我們認為“東風”屬於行業生態的變化,那就是從原料端來看,隨着冷鏈、中央廚房、生鮮超市、生鮮O2O平台的快速發展,預製菜市場在我國蓬勃發展,品類從早期的主食麪點,大幅度擴展至煎炸燉煮的各類複雜中餐菜品。2021年3月30日,盒馬事業羣總裁侯毅在“2021中國餐飲產業峯會暨首屆中國餐飲產業紅牛獎盛典”上發表演講,指出預製半成品菜將進入高速增長前夜,餐飲將步入“零售化”。侯毅認為,日本超市業中Ready to cook, Ready to heat, Ready to eat的3R產業已經成為其最核心,最具差異化的的品類,而對於國內來説,餐飲企業的產品開發能力、中央廚房的發展、零售平台的分銷能力以及疫情的催化,使得預製菜的高速增長成為可能。

中央廚房普及率的提升降低自炊門檻

中央廚房的普及提升配菜效率和品質,使消費者足不出户也能在家享受原汁原味的美食,降低自炊門檻。中央廚房由若干生產車間、公用系統及輔助部門組成,主要負責食品的成品、半成品製作。例如,海底撈、外婆家、真功夫、永和大王等連鎖餐飲企業,均建設有自己的中央廚房體系。中央廚房通過食品原料的統一採購、統一加工、統一配送,設備自動化運作,實現食品生產的標準化、規模化、集約化和信息化。自動化生產線同步生產,讓菜品的配方、口味、批量精確量化,製作條件如温度、火候、時間、規格、數量等精確量化,保證了菜品質量的一致性。消費者可以實現在家購買海底撈的火鍋外賣,由中央廚房將半成品菜配齊後送貨上門,不但能足不出户享受與店中一樣的美味,同時烹飪過程也非常方便省時,降低了自炊的門檻。近年來隨着餐飲業配套設施的完善,中央廚房數量快速提升,未來普及率有望進一步提高。根據智研諮詢的數據顯示,2026年我國中央廚房市場規模將達到322億元,19-26年的CAGR為11.3%。

冷凍食品和預製菜的發展使自炊更便捷

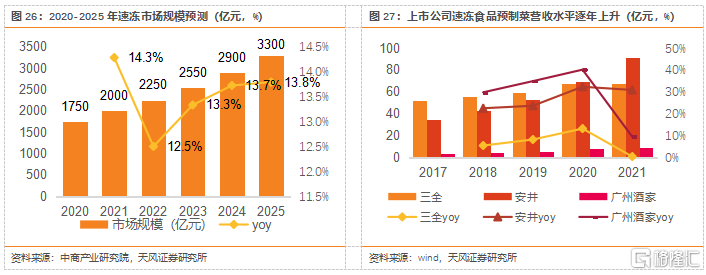

速凍市場受疫情催化加速增長。2018年我國速凍食品的市場規模為736億,同比增速僅為5%。20年由於疫情的原因催化了速凍食品市場的加速增長,僅線上淘系平台速凍市場銷售收入就高達121.3億元,同比63%。根據中商產業研究院的數據顯示,2025年速凍市場規模將達到3300億元,18-25年的CAGR將達到24%。從公司層面看,速凍食品營收規模也有逐年上升的趨勢,市場需求逐步打開。

除冷凍食品外,預製菜符合年輕消費者需求,進入高速發展賽道。預製菜是指將一道菜需要的菜品和配料預先包裝、加工好,消費者在購買之後只需要經過簡單烹調或者直接開封之後即可直接食用的預製調理食品。按照市場的需求與用途分類就可以把預製菜分為即食食品、即熱食品(經過加熱可立即食用)、即烹食品(可以立即入鍋)、即配食品(經過清洗、切削的加工食品)。

根據億歐數據顯示,目前國內預製菜市場為3000億元左右,佔食材總體的比重還不到10%;而在跟中國飲食結構類似的日本市場,預製菜品的佔比達到60%以上。日本的預製菜品高速發展期為70年代末、80年代初,年增速達到近20%。中國目前的社會結構的核心指標跟日本70年代末非常類似,預製菜在中國也處於高速發展的初期。

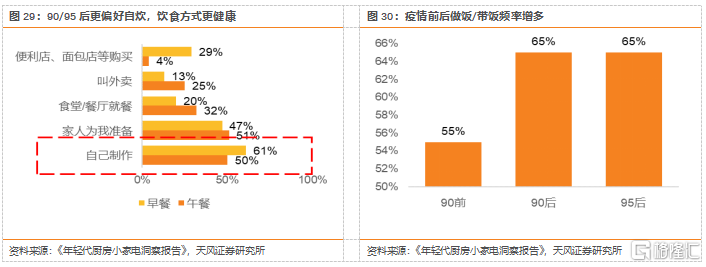

而作為當下消費主力軍的90、95後人羣在飲食習慣上更偏向於自己動手烹飪,外賣和外出就餐的次數大大減少。與疫情前相比,疫情後超過6成的年輕人養成了自炊和帶飯的好習慣。預製菜的方便、衞生和健康符合年輕消費者的需求,預計未來市場有望加速發展。

冷鏈產業的逐步完善保證冷凍食品和預製菜的發展

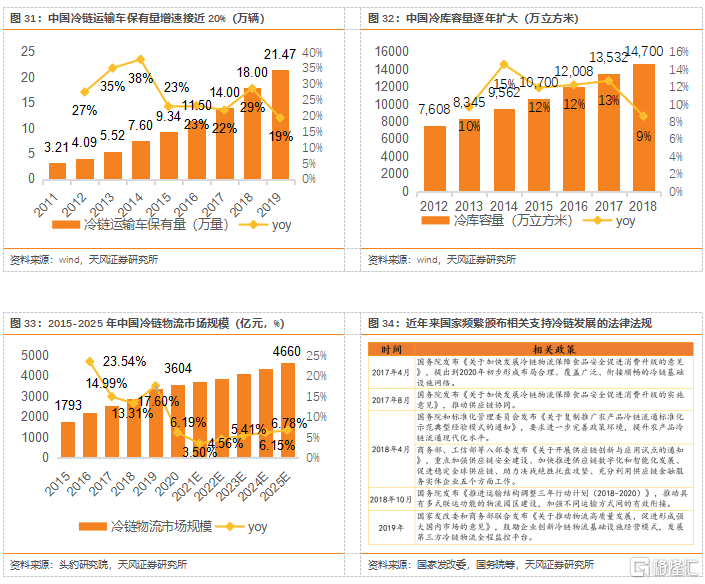

冷鏈產業配套設施的跟進和完善也是保證冷凍食品和預製菜銷售的關鍵因素之一。根據中國物流與採購聯合會的數據顯示,冷鏈運輸車保有量從11年的3.21萬輛迅速增長到19年的21.47萬輛,CAGR為27%,即使是19年的同比增速仍接近20%,冷鏈運輸車需求量保持快速上升。同時冷凍速食食品需求端的釋放使冷庫容量逐年增加,且從13年開始擴容增速基本保持雙位數增長。此外,國家政策層面的支持也保證了冷鏈供給的增長。

預製菜、冷凍食品市場的崛起將在一定程度上利好自動炒菜機市場。目前半加工菜逐漸豐富,購買渠道多樣化,一些半加工菜在購買時還能選擇分量,即燒即吃,避免浪費和吃剩飯的問題。去年疫情期間由於消費者居家時間延長激發動手熱情,以及對健康意識的加強,使半成品菜銷量迅速上升。2020年2月,天貓整體半成品菜銷售額較19年同期同比增長70%,部分品牌增長超400%。20年春節期間,網絡餐飲平台年夜飯系列銷量較去年春節同期增長96%,其中,僅僅半成品年夜飯門類的增長就超過了380%。未來隨着更多的電商平台開放以及物流環節的完善,預計將有更多的預製菜和冷凍食品進入市場。預製菜和冷凍食品市場的增長也讓自動炒菜機在使用上變得更加便利,消費者甚至不需要自己動手切菜洗菜,只需將菜品倒入炒菜機中,設定好時間就能得到香噴噴的菜餚。

5. 自動炒菜機市場現狀如何?

規模快速提升,品牌數量較多,產品均價提升

從每月產品銷量變化看,排除雙十一的影響,行業整體銷額快速提升。一方面有更多的產品面世讓消費者選擇更加多樣化,另一方面也表現出自動炒菜機的需求逐步釋放。由於需求的釋放,市場上產品的單品數量也在逐步增加,消費者的選擇更加豐富。2021年天貓淘寶智能炒菜機的銷售額為3.32億元,但由於單價較高(2021年12月均價2095元),其年銷售量僅16.6萬台。

從線上市場銷量份額看,自動炒菜機目前仍處於起步階段,市場較為分散,市場集中度有待提升。

6. 自動炒菜機未來的市場規模如何?

根據自動炒菜機的智能化和集成化的產品屬性,我們假設消費者大多為有一定消費能力的,對智能化家電有購買慾和購買力的25-50歲的人羣。根據2014-2019年國家統計局對25-50歲男女人口抽樣調查情況看,25-50歲的人口占總人口比例的40%左右,其中男女比例各佔總人口數20%左右。

此處取兩種極端情況分別進行測算,第一種假設25-50歲人羣全部為單身人羣,自動炒菜機的滲透率假設為10%,則對應2025年的市場規模分別為5832萬台;年化市場規模為1166萬台。

第二種假設25-50歲人口全部已婚,則每2人購買一台自動炒菜機。假設自動炒菜機的滲透率為10%,則對應2025年的市場規模為2916萬台;年化市場規模為583萬台。

目前線上市場自動炒菜機均價在1000元左右,隨着產品的升級和更加集成化、智能化,均價仍有上升的空間。假設2025年均價為1500元,則10%的滲透率下對應的市場規模在437-875億元,單品有望打開百億以上的市場規模。

地產利好政策對家電行業的影響?

對大家電需求構成進行拆解,基本可分為較為剛性的竣工新增需求和被動更新需求,以及彈性的存量房加配需求(主要是空調)和主動更新需求(例如二手房重裝修,或者主動升級換代)。我們假設每套新房中,冰洗及煙機均為1:1配置,而空調為1:2配置,使用產業在線2019年各類大家電內銷數據測算(剔除20年疫情異常影響),以及大致10年的換機週期、80%的竣工/銷售比,則空/冰/洗/油煙機中,由竣工帶來的新增需求佔比分別為23%/24%/23%/62%,即以油煙機為代表的大廚電需求仍由新房銷售帶來的需求主導,而冰洗則由更新需求主導,空調在更新需求外,存量房加配需求亦佔據重要構成。我們預計,一方面,22年初地產回暖將催生廚電新增需求釋放;另一方面,消費刺激政策吹風等政策的轉暖將催生存量房更新需求,帶動白電銷售加速。

對比2010年起大家電(美的、格力、海爾、老闆)公司PE均值與信用週期的走勢,“金融→地產→大家電估值”鏈條得到佐證,預計本輪金融市場信用擴張將在22H1驅動大家電需求逐步釋放。根據信用週期對地產銷售的決定性作用,結合地產與大家電銷售的較高關聯度,22年家電板塊估值彈性將取決於我國信用週期的擴張力度。(詳細內容請見《家用電器:為什麼當前時點看好大家電配置?——2022W2周度研究》)

消費刺激政策對家電行業的影響?

從家電(尤其是大家電)需求構成來看,基本可以分為:1)新增需求,包括彈性的存量房加配需求、剛性的竣工新增需求;2)更新需求,如二手房重裝修或主動升級換代。我們認為,家電消費刺激政策可從新增需求、更新需求兩個角度對家電終端消費產生影響:1)新增需求:大家電方面,截至2020年,國內大家電品類滲透趨於平穩,其中冰、洗、彩電滲透率趨於飽和,空調、吸油煙機兩大品類仍具備較大滲透空間。小家電方面,基於歐睿國際數據,與日本市場相對照,我們發現國內消費者在清潔、個護、衣物護理等小家電上支出佔比較少,對應較大新增需求空間。考慮到農村消費市場人口基數達5.3億數量龐大,以及國內持續散發疫情對家電購置需求的影響,我們認為,家電下鄉政策以及消費券的推出有利於挖掘國內家電品類的新增需求。品類端,和上一輪家電下鄉和以舊換新不同,此次北京消費刺激政策納入了很多家電新興品類,如投影機、坐便器、淨水器等,伴隨全國多地家電消費刺激覆蓋品類的拓寬,有望催化國內小家電(微波爐、電飯煲等)以及掃地機、投影儀(目前保有量較低)加速滲透。

2)更新需求:更新需求主要為刺激目前在國內滲透率較高的大家電品種(如空冰洗、煙灶、彩電)以及主要小家電品類(如電飯煲、微波爐)。大家電方面,經測算,21-25年間我國空、冰、洗、煙機內銷量將分別達到5.2/3.0/2.2/1.1億台,其中更新需求帶來的銷量佔比分別達60.3%/89.9%/86.0%/55.7%。因此,從換新角度看,我們預計國內家電刺激政策對大家電的換新需求的催化力度排序為:冰箱>洗衣機>空調>油煙機。小家電方面,基於產業在線數據,考慮5年換新週期,預計21-25年國內電飯煲、微波爐將釋放4.8/3.5億台更新需求。

因此,目前國家政策正向家電需求刺激傾斜,伴隨北京家電消費補貼的落地,預計國內各地將加強以消費券、以舊換新、家電下鄉的活動力度,且覆蓋家電品類將由大家電逐步向新興家電,促進家電更新與新增需求的釋放。伴隨國內疫情緩和,預計國內滲透率較高的大家電品種(如空冰洗、煙灶、彩電)、主要小家電品類(如電飯煲、微波爐)以及目前保有量相對較低的新興品類(如掃地機、投影儀)有望受益。(詳細內容請見《家用電器:從家電消費刺激政策看行業走向——2022W17周度研究》)

【投資建議】

當前我們推薦兩條思路:1)地產鏈。估值低,地產政策在寬鬆,推薦【海爾智家】、【美的集團】、【老闆電器】、【億田智能】、【火星人】等後周期標的;2)去年2Q收入與業績基數壓力較低的,或疫情改善後能夠快速修復2Q收入(618更敏感的品種)的標的,可能基本面更為強勢,推薦【小熊電器】、【蘇泊爾】、【新寶股份】、【科沃斯】、【石頭科技】。

【風險提示】

疫情恢復不及預期:若疫情反覆嚴重,影響生產經濟活動,則終端銷售可能不及預期。

原材料價格上漲:若家電企業重要原材料價格持續大幅上漲,則有可能使公司利潤顯著受損。

核心零部件供應短缺:部分家電產品需要配備芯片,若芯片生產供給短缺,則將影響下游家電的生產和銷售。

海外市場擴張不及預期:部分家電企業在海外有自有品牌銷售,若海外市場局勢動盪,則有可能抑制海外市場的需求以及本土品牌在海外的擴張進度。

宏觀經濟環境變化導致市場需求不及預期:若疫情頻繁反覆,則恢復正常生產銷售有一定的困難。

報吿來源:天風證券股份有限公司

報吿發布時間:2022年5月20日

本資料為格隆匯經天風證券股份有限公司授權發佈,未經天風證券股份有限公司事先書面許可,任何人不得以任何方式或方法修改、翻版、分發、轉載、複製、發表、許可或仿製本資料內容。

免責聲明:市場有風險,投資需謹慎。本資料內容和意見僅供參考,不構成對任何人的投資建議(專家、嘉賓或其他天風證券股份有限公司以外的人士的演講、交流或會議紀要等僅代表其本人或其所在機構之觀點),亦不構成任何保證,接收人不應單純依靠本資料的信息而取代自身的獨立判斷,應自主做出投資決策並自行承擔風險。根據《證券期貨投資者適當性管理辦法》,若您並非專業投資者,為保證服務質量、控制投資風險,請勿訂閲本資料中的信息,本資料難以設置訪問權限,若給您造成不便,還請見諒。在任何情況下,作者及作者所在團隊、天風證券股份有限公司不對任何人因使用本資料中的任何內容所引致的任何損失負任何責任。本資料授權發佈旨在溝通研究信息,交流研究經驗,本平台不是天風證券股份有限公司研究報吿的發佈平台,所發佈觀點不代表天風證券股份有限公司觀點。任何完整的研究觀點應以天風證券股份有限公司正式發佈的報吿為準。本資料內容僅反映作者於發出完整報吿當日或發佈本資料內容當日的判斷,可隨時更改且不予通吿。本資料內容不構成對具體證券在具體價位、具體時點、具體市場表現的判斷或投資建議,不能夠等同於指導具體投資的操作性意見。