本文來自格隆匯專欄:中金研究,作者:林英奇、許鴻明等

5月20日,5年期LPR下調15bps至4.45%,幅度超過市場預期。1年期LPR保持不變。

評論

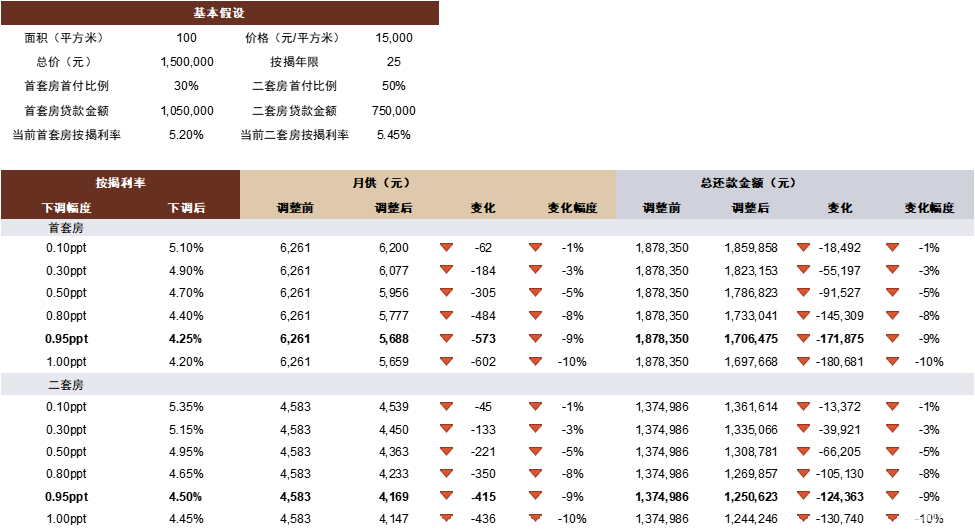

降息進一步刺激按揭需求。我們認為此次LPR降息旨在為按揭利率進一步下調打開空間,尤其是已經接近利率規定下限(4.4%)的城市。從微觀角度,按揭利率平均下降空間約為95bps(5.20%-4.25%),能夠降低購房者月供約10%[1]。從歷史經驗來看,過去三輪按揭貸款降息週期中,住房銷售和按揭貸款增速能夠回升10-60ppt,但除降息外還包括首付和購房門檻等配套政策,以及房價預期回升的影響,後續仍需繼續觀察其他政策和購房需求的變化。我們認為穩定房地產市場相關政策對銀行影響正面,主要由於政策能夠降低按揭和開發貸敞口資產質量風險,同時利率下調能夠適當刺激貸款需求,貸款增速提升約2ppt即可“以量補價”。

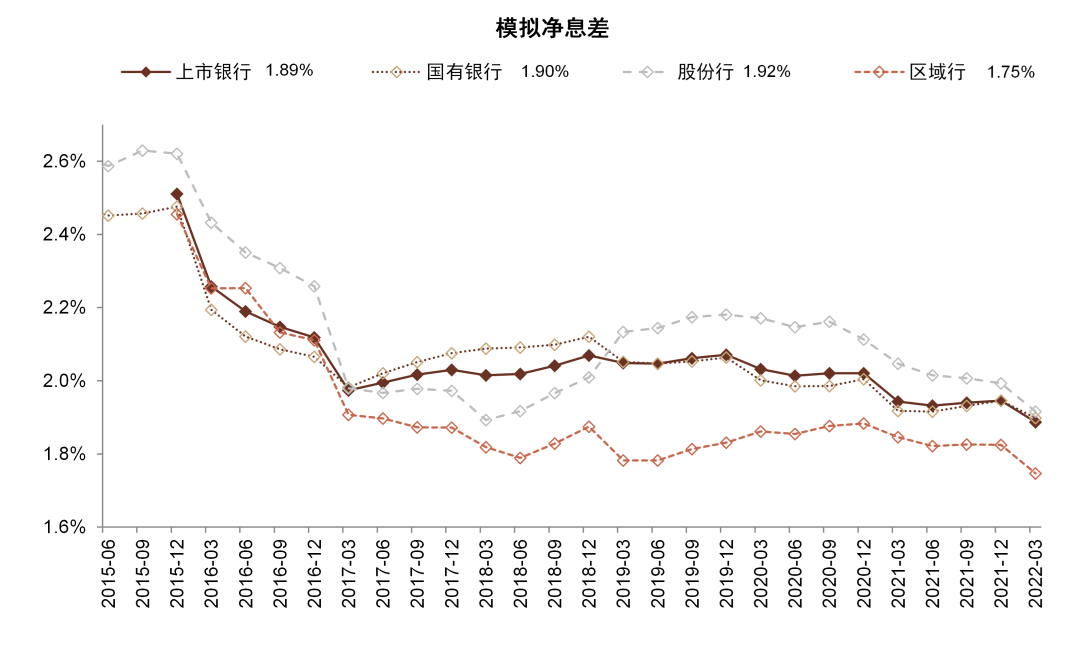

息差有進一步下行壓力。假設新發放按揭貸款利率下調95個基點,存量貸款利率下調15個基點,我們測算每年降低銀行2022年淨利息收入/淨利潤/淨息差約1.3%/2.0%/2.4bps,2023年淨利息收入淨利潤/淨息差約2.6%/4.3%/4.9bps。負債端,降準、存款利率上限下調、再貸款能夠部分緩解負債成本壓力,但考慮到存款定期化趨勢,負債成本可能較為剛性。綜合考慮資產端和負債端的影響,我們預計2022-2023年銀行淨息差每年可能收窄約6-10bps,幅度與2021年基本持平,略高於我們此前的預期(3-5bps)。相對而言,按揭資產佔比較低、資產定價能力較強、財富管理和金融投資等業務收入貢獻較高的銀行壓力相對較小。

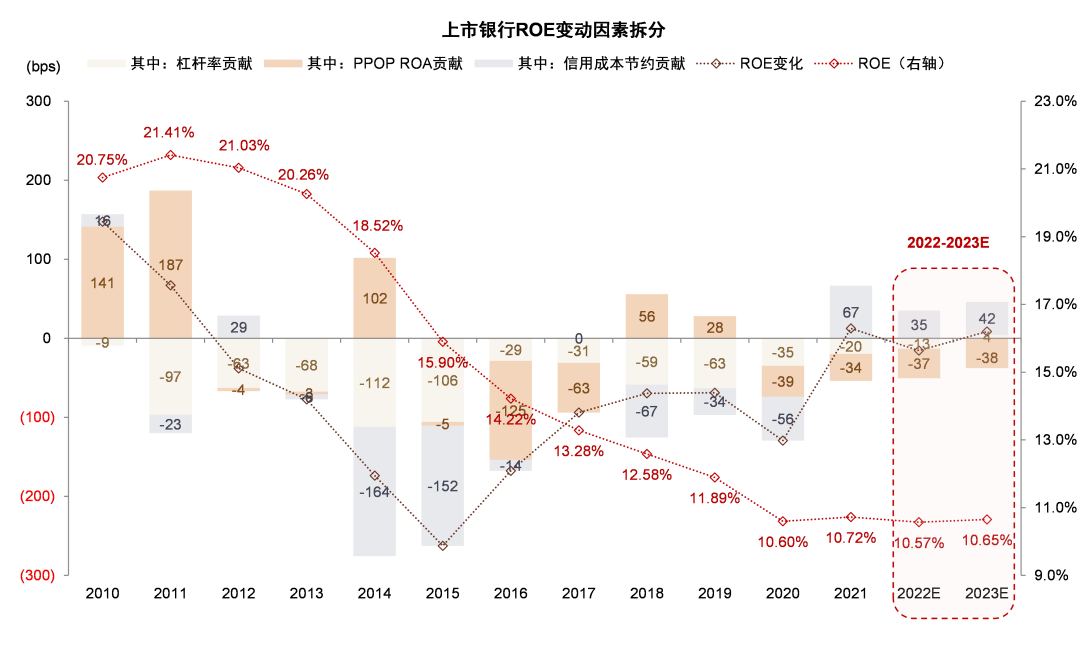

信用成本而非淨息差是現階段銀行盈利的核心因素。我們將影響銀行淨利潤增速/ROE的因素拆分為資產增長/槓桿率、PPOP ROA(可作為淨息差的代理指標)和信用成本。我們發現,歷史上2011年以來資產增速和槓桿率下滑的影響持續拖累盈利,但近年來影響邊際降低,2020-2021年對淨利潤增速影響僅為0-2ppt,僅拖累ROE 20-35bps;實際上,信用成本是造成盈利波動更主要的因素,對淨利潤增速的影響波動範圍可以達到10個百分點以上,對ROE影響的波動範圍可以達到200bps以上。

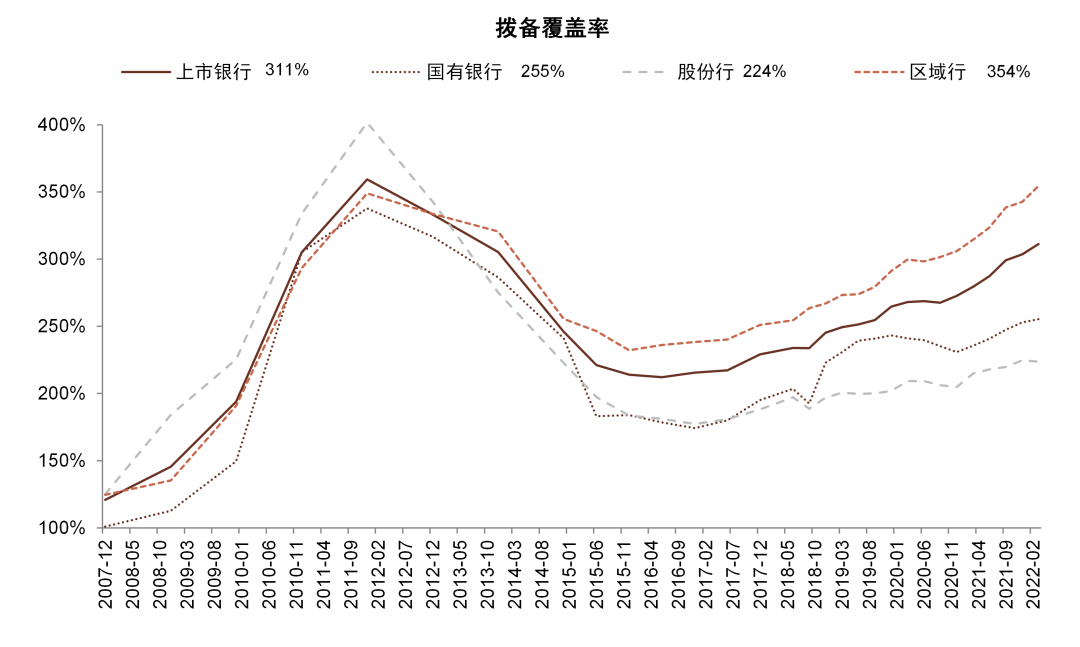

考慮到銀行降撥備穩定利潤增速[2],我們預計2022-2023年上市銀行淨利潤增速能夠保持7-8%的水平,其中信用成本節約貢獻約3-4個百分點,息差拖累約3-4個百分點,資產增速穩定在7-8%左右;預計ROE能夠繼續穩定在10%-11%的水平,結束2012年以來的下行趨勢,其中信用成本節約貢獻約30-40bps,息差拖累約30-40bps,槓桿率保持穩定。

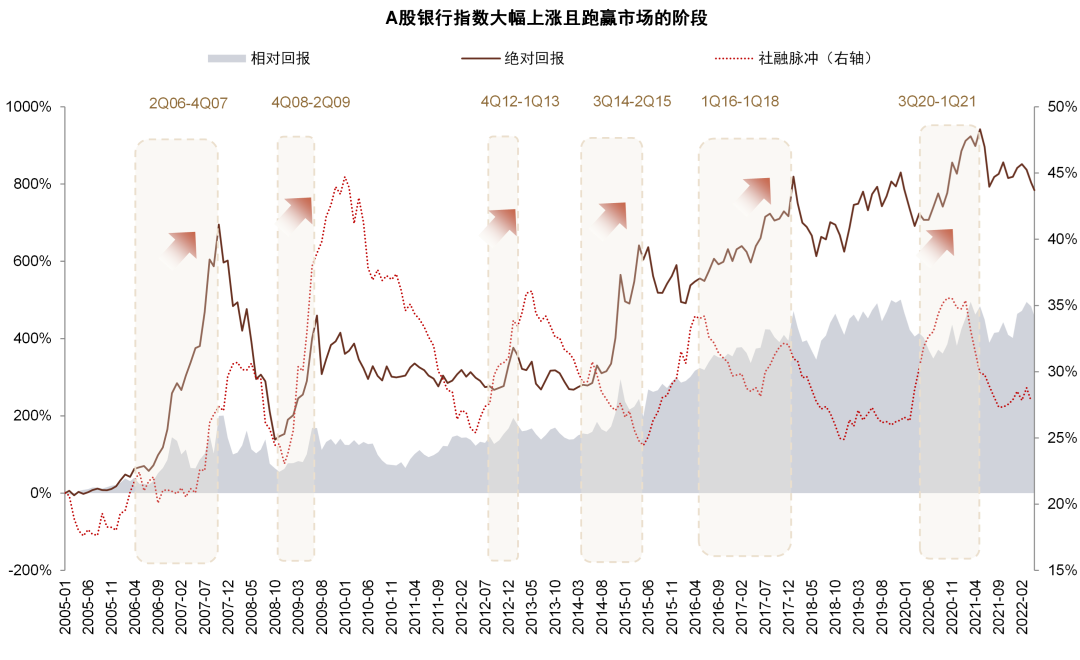

銀行“否極泰來”邏輯並未改變。穩增長政策發力改善資產質量、淨利潤增速重回穩健軌道、估值和倉位處於低位是我們年初展望中看好今年銀行股絕對和相對收益的主要邏輯[3]。儘管今年銀行仍面臨房地產敞口等風險暴露以及息差壓力等挑戰,房地產政策轉向、社融和信貸發力、疫情緩解等前瞻指標可能更為關鍵。歷史經驗來看,社融脈衝回升的時期銀行股通常表現較好,即使是淨息差大幅下滑的2016-2017年銀行仍取得超額收益。

風險

按揭貸款增速繼續下滑,違約風險上升。

圖表1:2022年影響測算:新發放/存量按揭貸款利率下調95/15bps降低2022年銀行淨利潤/淨息差約2.0%/2.4bps

注:測算假設:1)銀行新增按揭貸款利率下降95個基點,存量按揭貸款和對公中長期貸款下降15個基點;2)對公5年以上貸款佔對公貸款的比重為20%,2022、2023年對公中長期貸款增速與2021年一致,2022、2023年按揭貸款增速為2021年的70%。3)貸款重定價時點在一年內呈均勻分佈,假設2022年對公中長期貸款和按揭貸款的一半規模需重定價,2023年對全部進行重定價;4)每年按揭貸款償還規模為存量的5%。

資料來源:萬得資訊,中金公司研究部

圖表2:2023年影響測算:新發放/存量按揭貸款利率下調95/15bps降低2022年銀行淨利潤/淨息差約4.3%/4.9bps

注:測算假設:1)銀行新增按揭貸款利率下降95個基點,存量按揭貸款和對公中長期貸款下降15個基點;2)對公5年以上貸款佔對公貸款的比重為20%,2022、2023年對公中長期貸款增速與2021年一致,2022、2023年按揭貸款增速為2021年的70%。3)貸款重定價時點在一年內呈均勻分佈,假設2022年對公中長期貸款和按揭貸款的一半規模需重定價,2023年對全部進行重定價;4)每年按揭貸款償還規模為存量的5%。

資料來源:萬得資訊,中金公司研究部

圖表3:2008年、2016年和2020年後是中國銀行業息差收窄較多的階段

資料來源:萬得資訊,中金公司研究部

圖表4:1Q22銀行淨息差收窄6bps,有繼續下行壓力

注:模擬淨息差=年化淨利息收入/平均總資產。

資料來源:萬得資訊,中金公司研究部

圖表5:2021年銀行淨息差環比收窄約7bps

注:模擬淨息差=年化淨利息收入/平均總資產。

資料來源:萬得資訊,中金公司研究部

圖表6:我們預計2022-2023年上市銀行淨利潤增速能夠保持7-8%的水平,主要由信用成本節約貢獻,息差形成一定拖累

注:樣本為24家主要上市銀行。

資料來源:萬得資訊,中金公司研究部

圖表7:2017年以來銀行撥備覆蓋率呈上升趨勢,目前位於歷史較高水平,存在下調空間

資料來源:公司公吿,萬得資訊,中金公司研究部

圖表8:我們預計2022-2023年上市銀行ROE增速能夠穩定在10%-11%的水平,主要由信用成本節約貢獻,息差形成一定拖累

注:樣本為24家主要上市銀行。

資料來源:萬得資訊,中金公司研究部

圖表9:2021年銀行盈利增速影響因素分解:息差收窄拖累收入增速,其他非息收入和信用成本節約貢獻利潤

注:樣本為41家主要上市銀行。

資料來源:萬得資訊,公司公吿,中金公司研究部

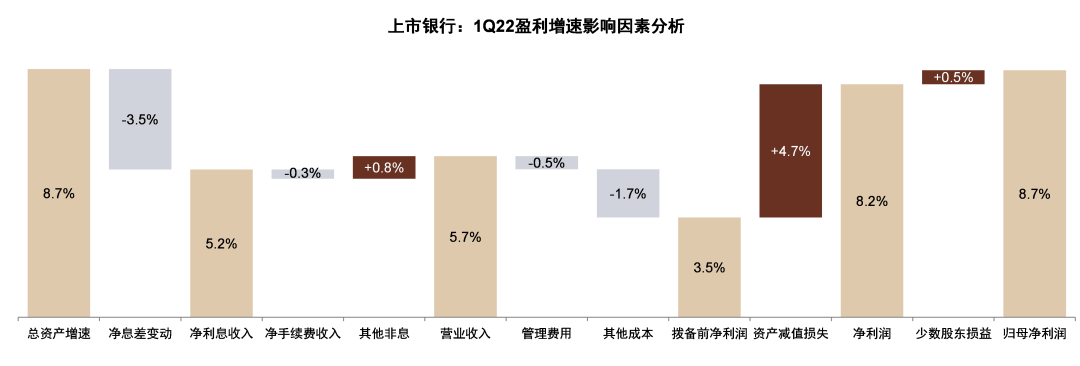

圖表10:1Q22銀行盈利增速影響因素分解

注:樣本為41家主要上市銀行。

資料來源:萬得資訊,公司公吿,中金公司研究部

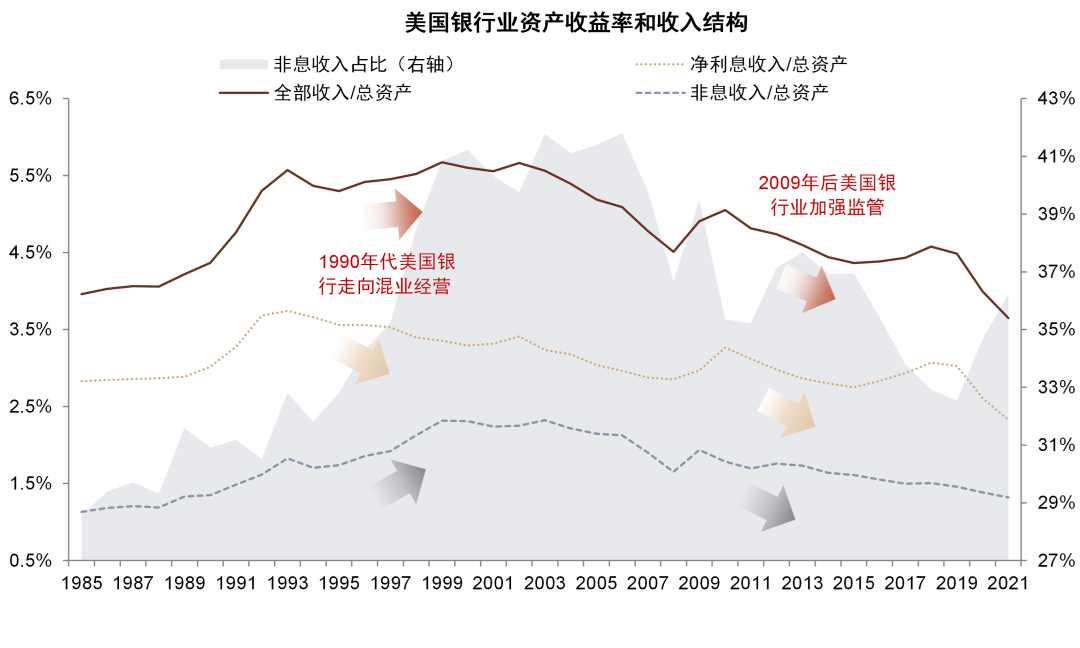

圖表11:1990年代、2008年金融危機後、2020年後是美國銀行業淨息差收窄較多的時期

資料來源:FDIC,中金公司研究部

圖表12:信用成本變動是影響特殊時期美國銀行業淨利潤增速主要的因素…

資料來源:FDIC,中金公司研究部

圖表13:…信用成本變動也是ROE變動主要的影響因素

資料來源:FDIC,中金公司研究部

圖表14:1990年代美國銀行業非息收入的上升對沖了淨息差下滑的影響

資料來源:公司公吿,萬得資訊,中金公司研究部

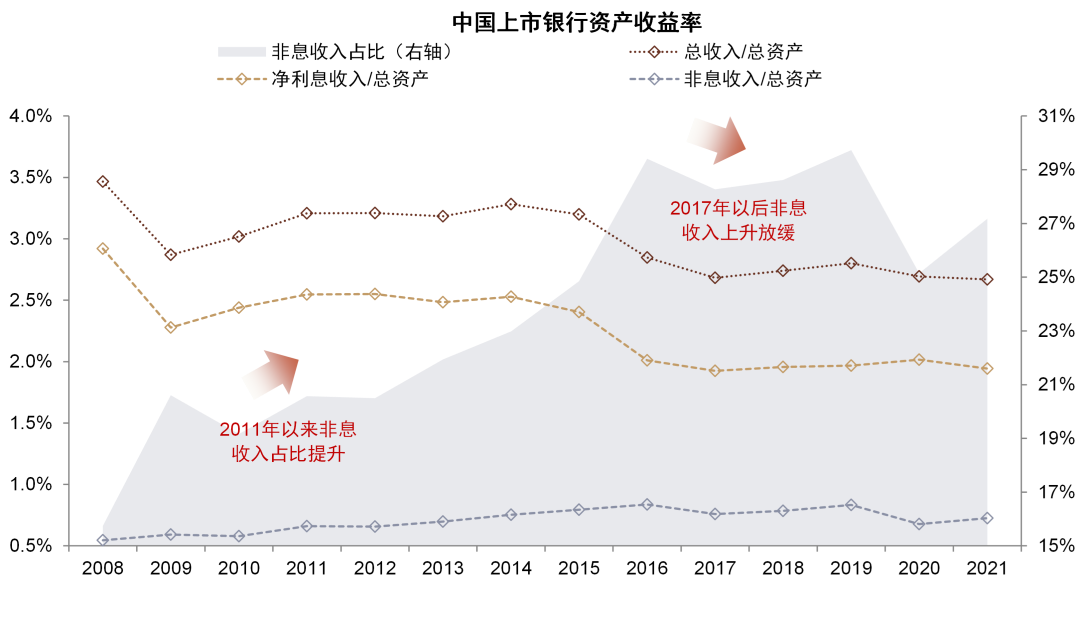

圖表15:中國銀行業非息收入佔比和收益率都低於美國

資料來源:公司公吿,萬得資訊,中金公司研究部

圖表16:2021年上海銀行/江蘇銀行/郵儲銀行淨手續費收入同比增長較快,招商銀行、平安銀行佔比較高

資料來源:公司公吿,萬得資訊,中金公司研究部

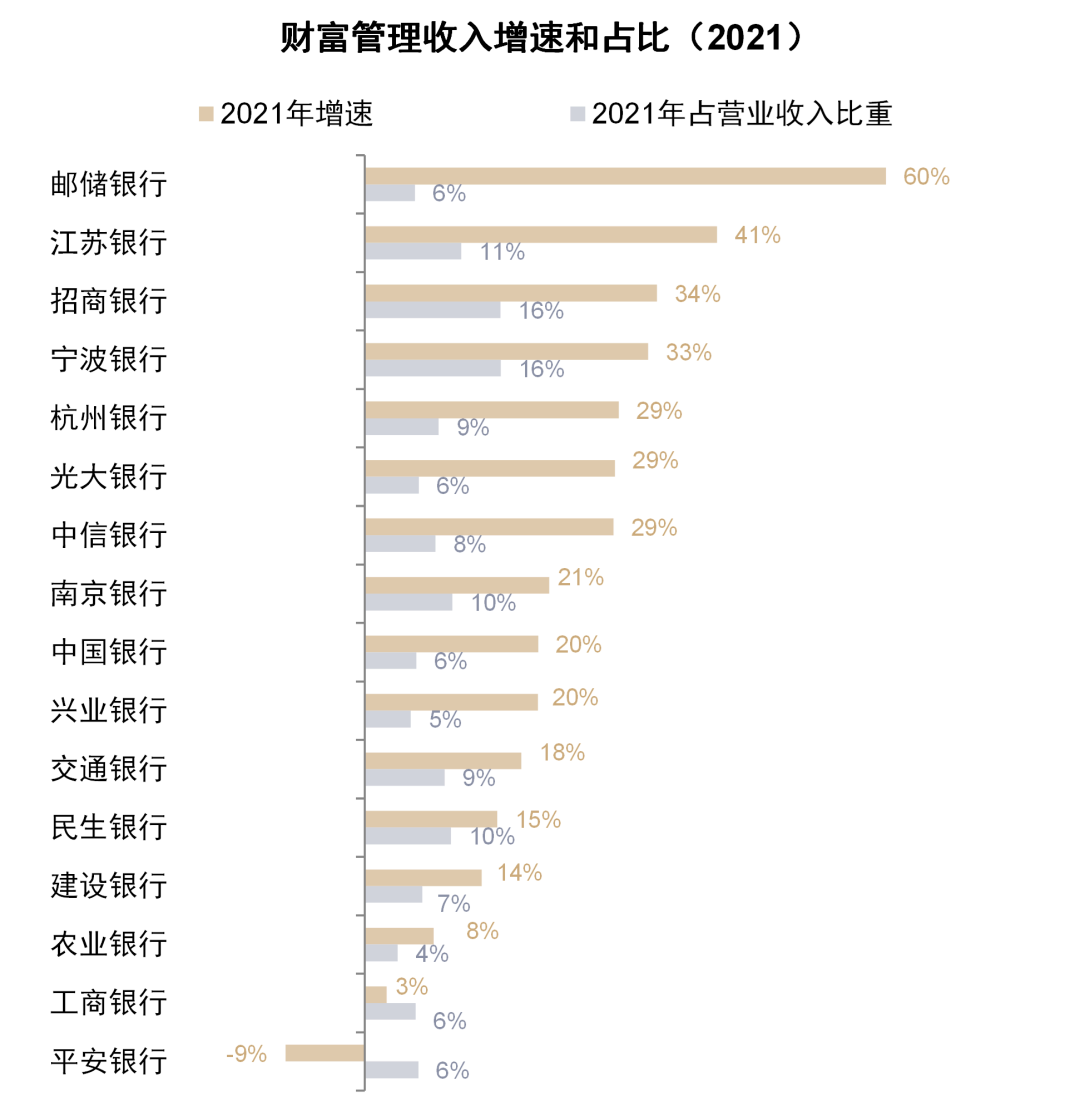

圖表17:2021年郵儲銀行/江蘇銀行/招商銀行財富管理收入同比增長較快,招商銀行、寧波銀行佔比較高

資料來源:公司公吿,萬得資訊,中金公司研究部

圖表18:歷史上“穩增長”政策發力的階段銀行股價表現通常較好

資料來源:萬得資訊,中金公司研究部

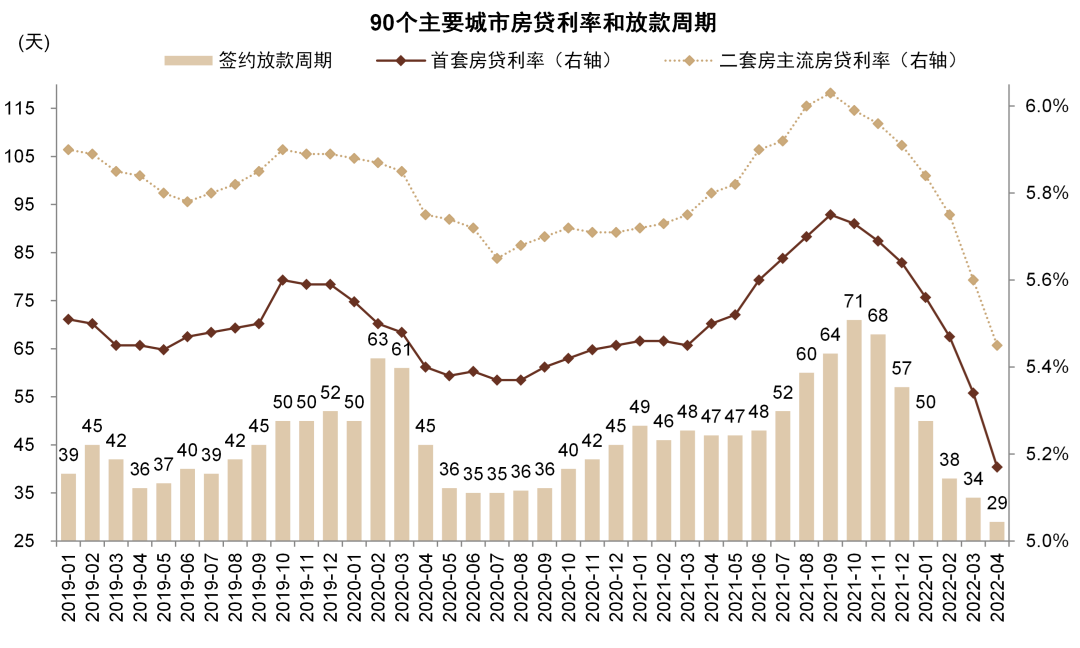

圖表19:2021年10月以來房貸利率和放款週期已降至2019年以來最低水平附近

資料來源:萬得資訊,中金公司研究部

圖表20:2022年4月首套房按揭利率約5.2%,仍高於基準利率約60個基點

資料來源:貝殼研究院,萬得資訊,中金公司研究部

圖表21:我們測算按揭貸款利率下調95bps降低購房者月供和總還款額9%

資料來源:萬得資訊,中金公司研究部

圖表22:我們測算住房價值升值幅度提高1ppt能夠提高10年後升值空間20%

注:住房預期價值包括租金回報。

資料來源:萬得資訊,中金公司研究部

圖表23:我們測算首付比例下調10ppt能夠降低購房門檻33%

資料來源:萬得資訊,中金公司研究部

圖表24:2022年1季度按揭貸款增速進一步創歷史新低,降至8.9%

資料來源:萬得資訊,中金公司研究部

圖表25:近期居民購房意願仍然偏弱

資料來源:萬得資訊,中金公司研究部

圖表26:二三線城市房價漲幅進入負區間

資料來源:萬得資訊,中金公司研究部

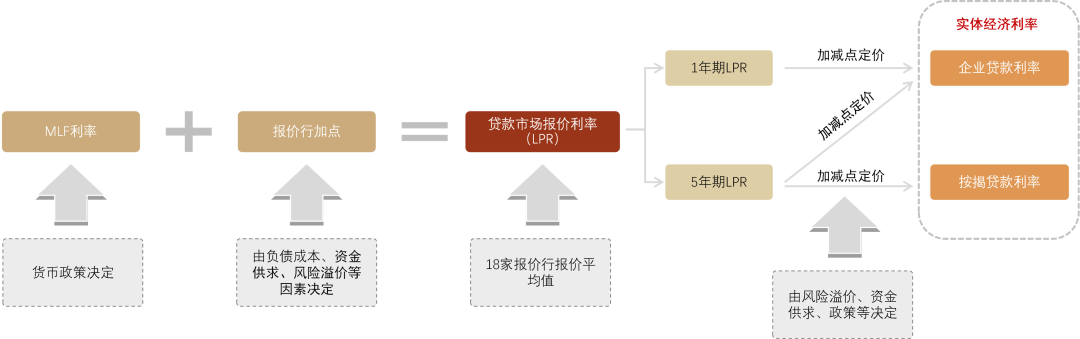

圖表27:個人住房按揭貸款利率由5年LPR加減點形成

資料來源:中國人民銀行,中金公司研究部

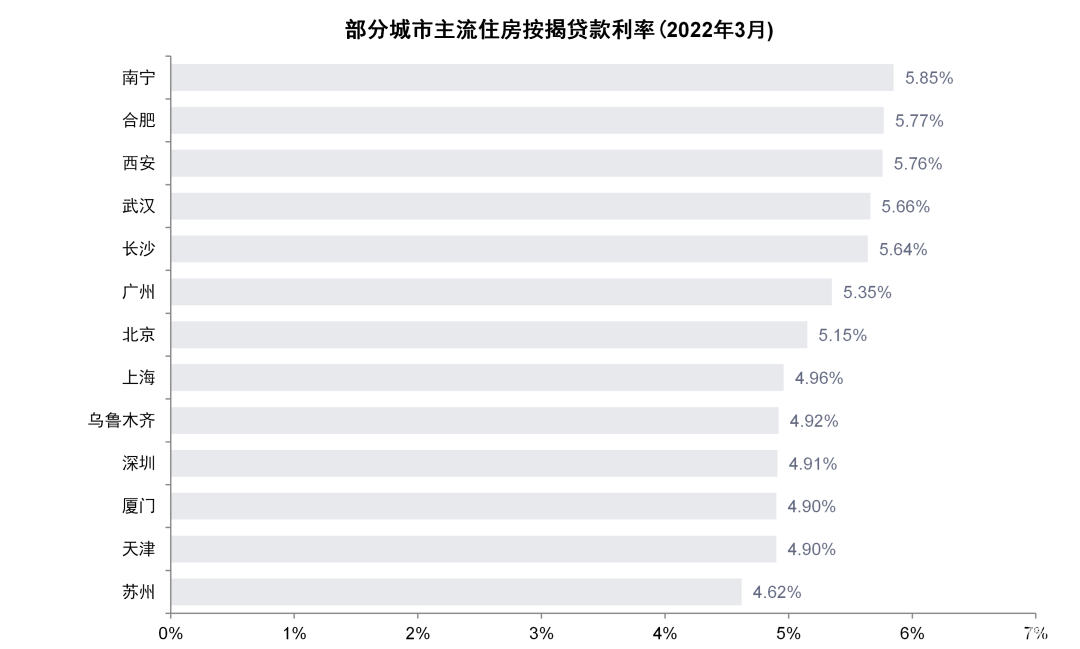

圖表28:部分城市住房按揭貸款利率已接近LPR下調前下限(4.6%)

資料來源:萬得資訊,中金公司研究部

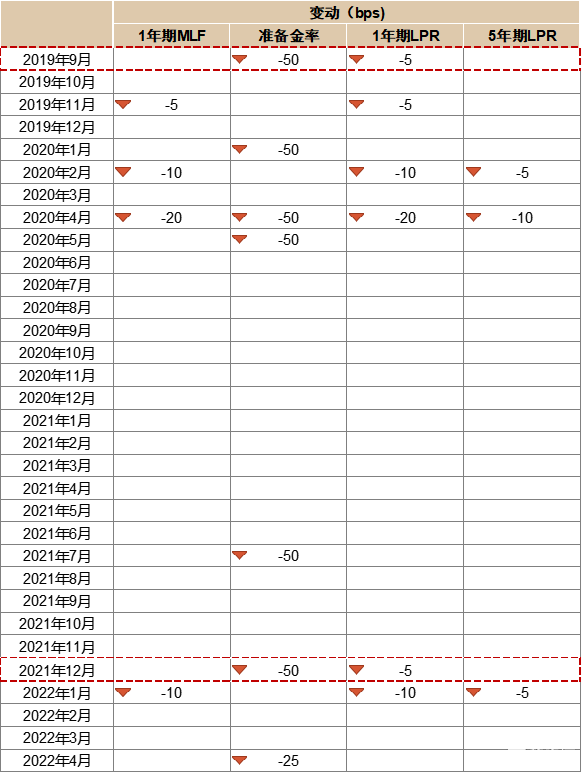

圖表29:2019年9月、2021年12月MLF持平、LPR調降的例子

資料來源:中國人民銀行,萬得資訊,中金公司研究部

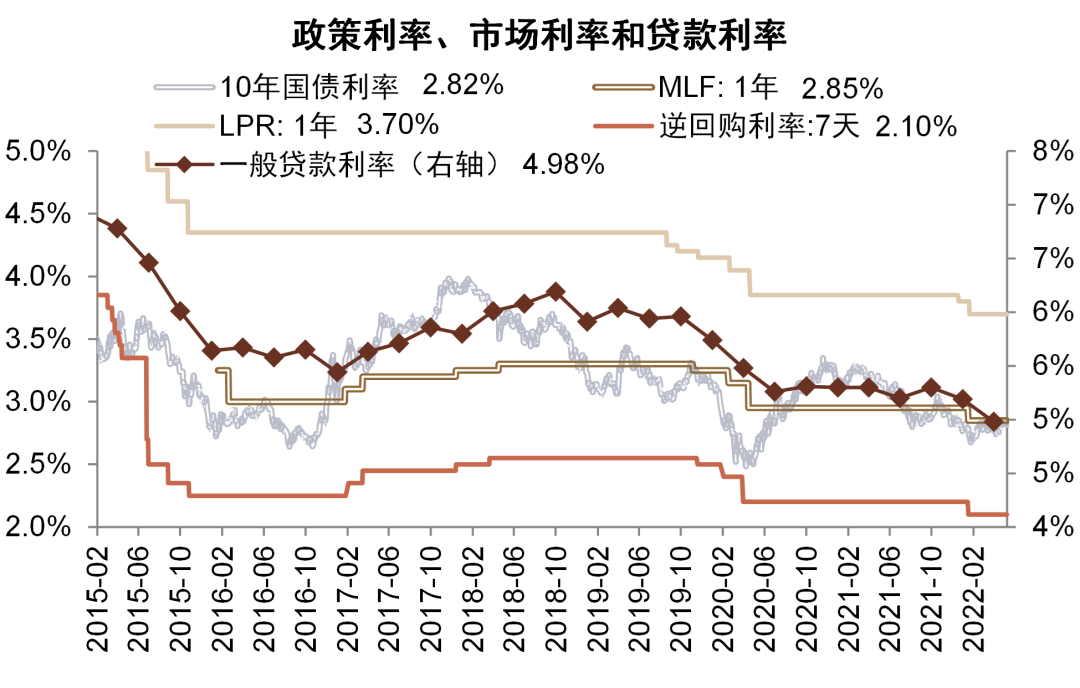

圖表30:1Q22貸款利率有下行壓力

資料來源:萬得資訊,中金公司研究部

圖表31:淨息差後續可能仍有下行壓力

資料來源:萬得資訊,中金公司研究部

圖表32:1Q22普惠小微貸款利率環比下降17bps

資料來源:萬得資訊,中金公司研究部

圖表33:1Q22企業貸款利率環比下降20bps

資料來源:萬得資訊,中金公司研究部

圖表34:LPR降息對銀行貸款利率產生一定下行壓力…

資料來源:萬得資訊,中金公司研究部

圖表35:…但銀行存款基準利率並未下調,存款競爭環境下,存款成本保持剛性

資料來源:萬得資訊,中金公司研究部