本文來自格隆匯專欄:中金研究 作者: 劉剛 李赫民 李雨婕

摘要

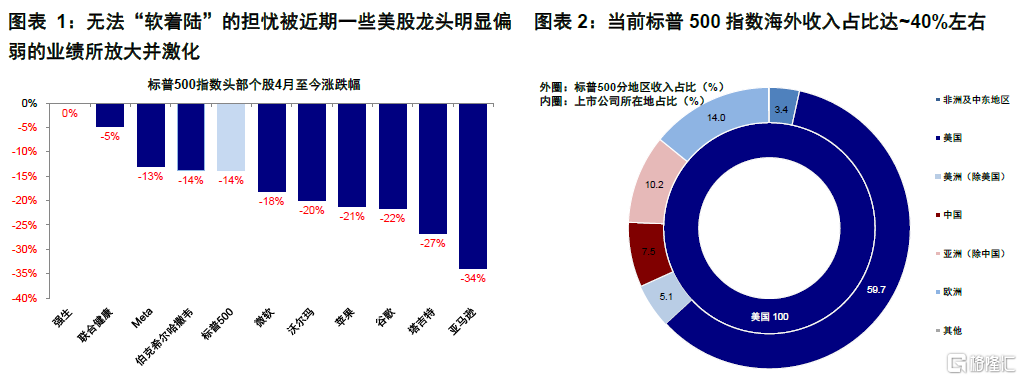

5月以來,美股動盪進一步加速,市場擔心美聯儲可能難以用“恰當好處”的緊縮力度控制住通脹同時又不傷害增長,這一擔憂被部分疲弱的業績所放大。當前主要經濟數據顯示美國內需依然具有韌性,衰退仍有距離。相比宏觀數據,企業盈利特別是美股龍頭公司財報也可以提供一些有意思的佐證:

一、整體需求:增速有所放緩特別是對未來指引。一季度,標普500和納斯達克EPS同比9%和16% vs. 去年四季度32%和39%。管理層對未來指引偏弱,影響了盈利一致預期。

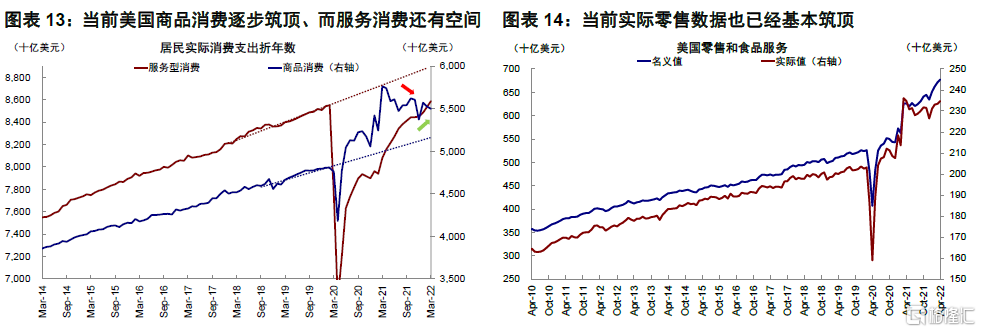

二、線上需求:線上和商品需求築頂回落。亞馬遜提到由於疫情好轉後線上購物需求回落;沃爾瑪電子商務增速低迷,這與宏觀數據中商品逐步築頂、服務消費還有空間的特點一致。

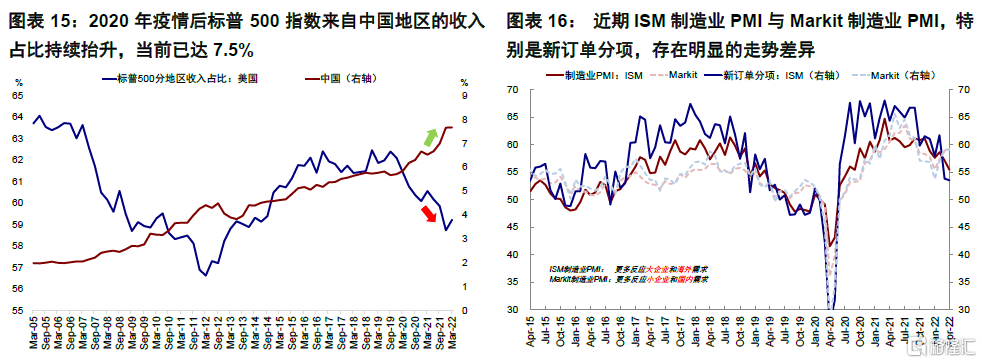

三、外需:海外需求有所拖累。龍頭公司海外收入佔比高,歐洲需求、中國局部疫情升級都對需求和供應鏈帶來一定影響。

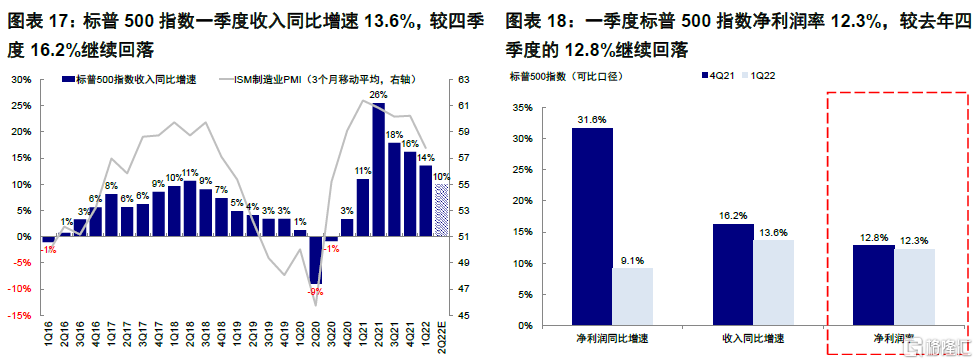

四、成本:相比收入增速,利潤率的擠壓更為明顯。一季度標普500利潤率降至12.3%(去年四季度12.8%)。多數企業提到,大宗漲價、供應鏈、庫存、人工成本是主要拖累。

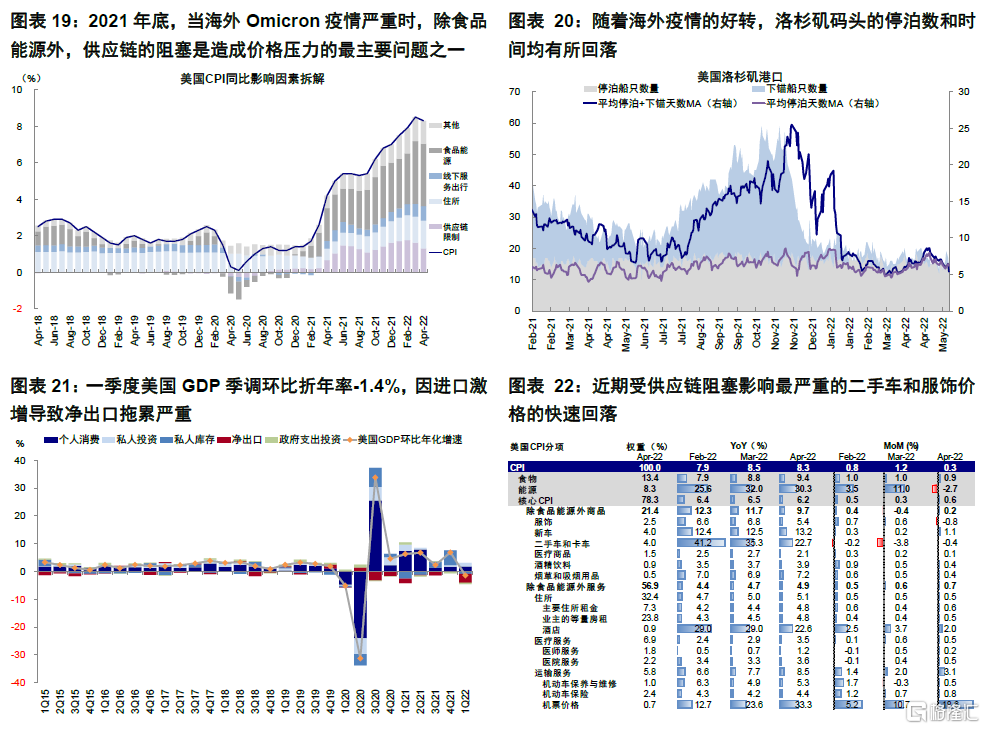

五、庫存:庫存累積至高位反映供應矛盾緩解、或繼續緩解部分價格壓力並減少進口拉動。沃爾瑪和塔吉特都出現庫存過多問題。此外,家得寶、亞馬遜庫存也創多年新高。宏觀各環節庫存快速回補甚至局部“過剩”現象或繼續緩解價格壓力,同時對進口拉動也將逐步減弱。

六、就業:修復比預想快,但工資仍偏高。沃爾瑪提到勞動力成本上升,也出現一定勞動力過剩問題(overstaffing),是由於疫情改善後返崗速度快於預期,這與近期非農就業和勞動參與率修復信息一致。不過,當前職位缺口較大且非勞動人口返回較慢,可能使工資粘性較大,是通脹回落的主要“阻礙”。

焦點討論:滯脹交易到衰退擔憂;從美股盈利透視需求、成本、庫存和就業的微觀線索

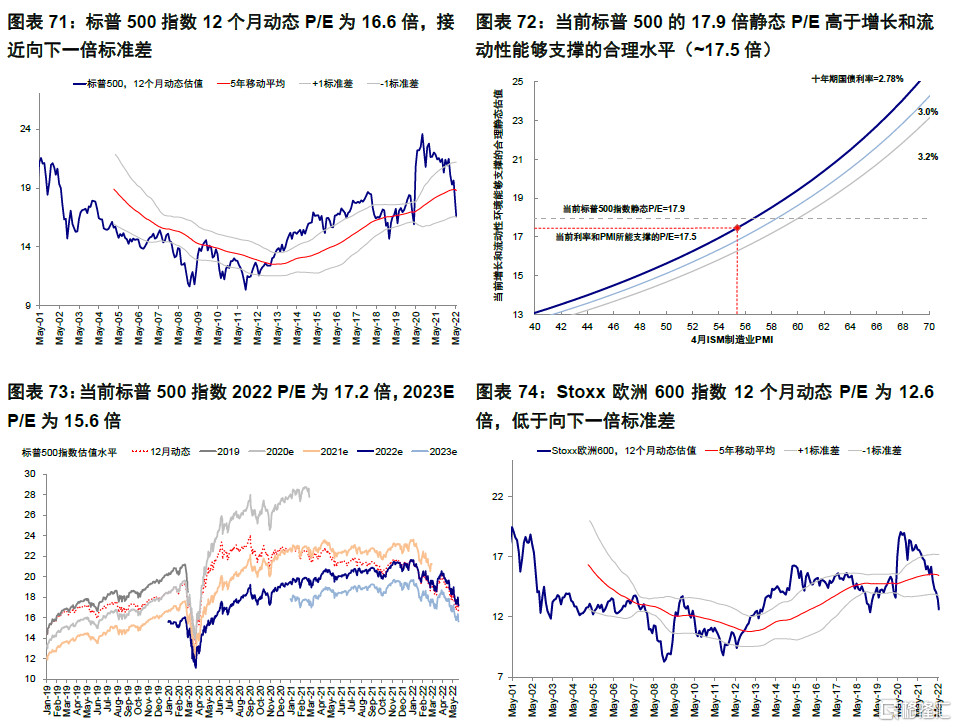

5月以來,美股市場動盪有進一步加速態勢,標普500指數上週五盤中一度跌至-20%的所謂“技術性熊市”(《美股歷次熊市的觸發因素及對當前的啟示》)。究其原因,是市場擔心美聯儲可能難以用“恰當好處”的緊縮力度控制住通脹同時又不傷害增長。美聯儲主席鮑威爾在近期的發言中也暗示存在無法“軟着陸”的可能性。這一擔憂被近期一些美股龍頭明顯偏弱的業績所放大並激化,例如沃爾瑪、塔吉特等,加劇了市場的拋壓(《從滯脹交易到衰退擔憂》)(圖表1)。

顯然,在當前緊縮、通脹和增長的“不可能三角”中,由於緊縮在一段時間內是個較強的約束(是否會再超預期加快取決於後續通脹路徑,但美聯儲可能希望先儘快將基準利率加到中性利率之上)、通脹有粘性(預計拐點已現且仍將回落,但不夠快不夠多,《通脹數據未能有效緩解市場擔憂》),增長放緩的斜率就尤為重要,這將直接決定美股和各資產走勢。

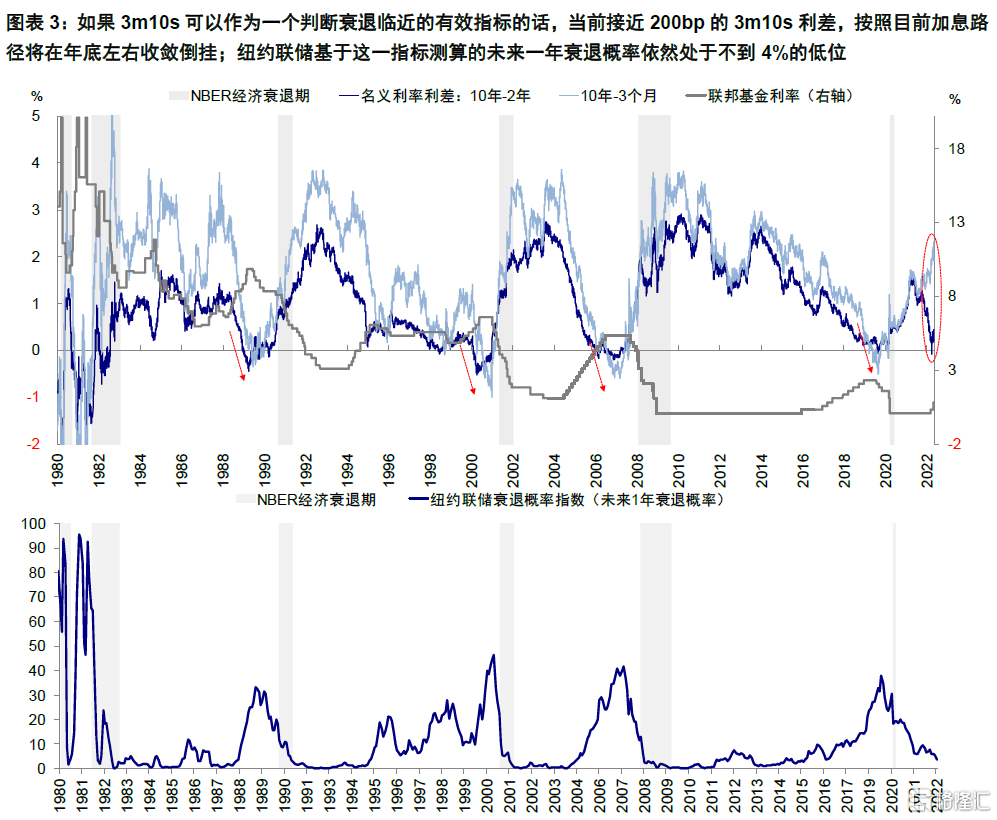

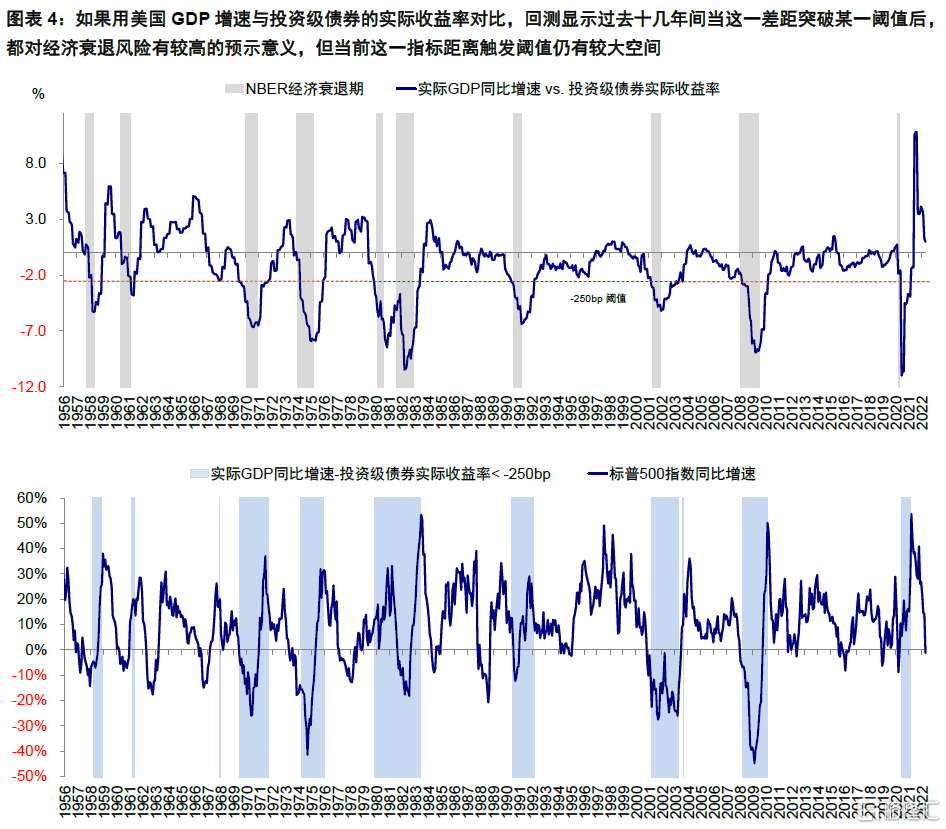

我們在《美國距離衰退風險有多遠?》指出,雖然外需面臨一定壓力(標普500指數中海外收入佔比40%,圖表2),但從當前的主要經濟數據如零售消費和居民資產負債表來看,美國的內需依然具有韌性。而且,我們基於3m10s、以及企業融資成本與投資回報率之差測算的衰退風險還沒有很高,基準情形下到年底壓力可能逐漸增加(圖表3~4)。

相比宏觀數據,企業盈利特別是美股龍頭公司財報也可以提供一些有意思的佐證。恰逢美股一季度業績基本結束,我們結合財報和管理層指引透視有關增長、成本、庫存和就業等方面的微觀線索。

具體而言,有以下幾個方面:

一、整體需求:增速有所放緩特別是對未來的指引偏弱

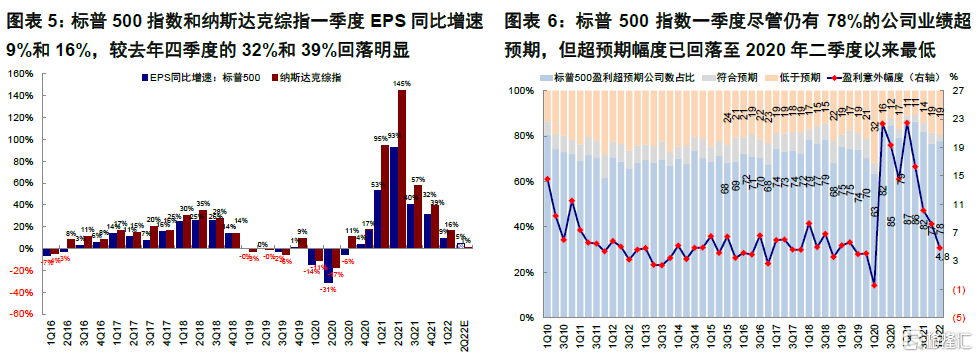

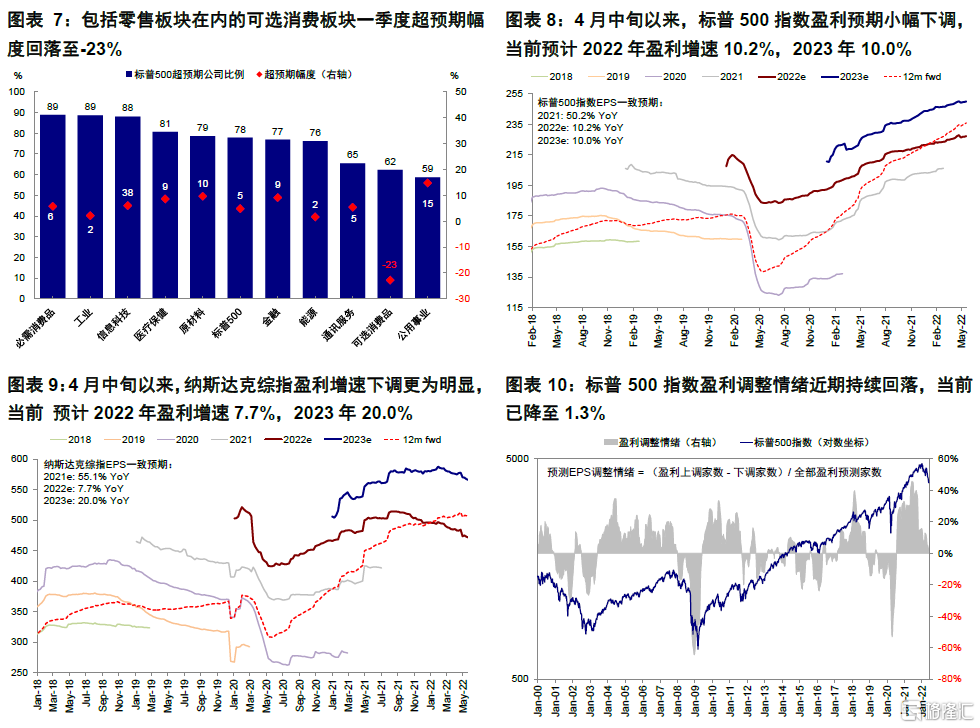

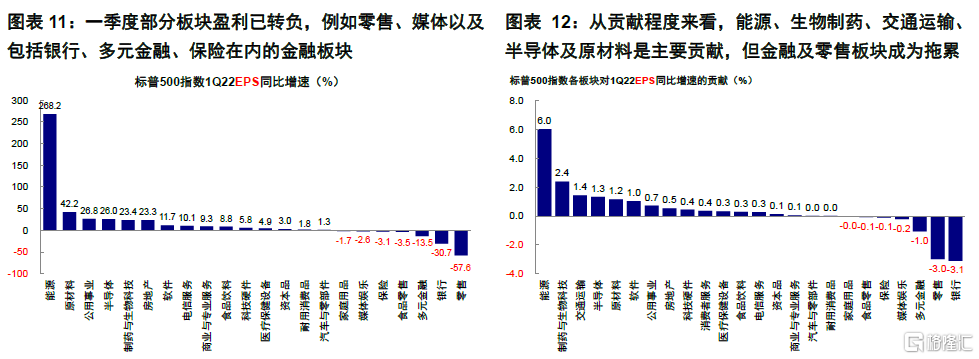

一季度,標普500指數和納斯達克EPS同比增速為9%和16%,較去年四季度的32%和39%明顯回落(圖表5)。盈利增速的回落與整體經濟增速逐步放緩的趨勢一致,而且受基數抬升影響,因此單純的放緩倒不是市場最主要的擔憂因素。

不過,管理層對未來指引同樣偏弱(例如亞馬遜二季度收入同比指引7%,低於市場預期的11%;蘋果表示供應鏈問題或使二季度收入損失80億美元)。整體來看,儘管仍有78%的公司業績超預期,但超預期幅度卻大幅回落至2020年二季度以來新低(圖表6~7)。管理層的謹慎指引也影響了市場盈利的一致預期。我們觀察,從4月中旬一季度業績期開始以來,美股標普500指數2022年盈利預期小幅下調(圖表8),納斯達克指數的下調更為明顯(2022年預期盈利增速從4月中旬的10.5%回落至當前的7.7%,圖表9)。同時,分析師的盈利調整情緒也持續回落至當前的1.3%(圖表10)。

二、線上需求:線上和商品需求築頂回落

例如,亞馬遜提到由於疫情好轉後線上購物需求回落,消費者恢復線下購買;沃爾瑪(美國業務)同店銷售增速3%,但電子商務增速僅1%(部分受去年高基數影響)。這與我們從宏觀數據中觀察到的商品消費逐步築頂、而服務消費還有空間的特徵基本一致(圖表13~14)。

三、外需:海外需求有所拖累

美股公司尤其是龍頭公司海外收入佔到相當比例,以標普500指數為例,海外收入佔比超過40%,中國收入佔比接近8%(圖表15),因此近期歐洲需求疲弱、以及中國局部疫情升級都對需求和供應鏈帶來的一定影響。

例如,蘋果表示公司可能面對較多挑戰,尤其是供應鏈相關挑戰,中國疫情可能會削弱需求,也會增加供給限制;特斯拉表示其工廠停工可能也有一些影響。這一點從更多反應大企業和海外需求的ISM製造業PMI與更多反應小企業和國內需求的Markit製造業PMI的走勢差異、特別是新訂單上也可以得到體現(圖表16)。

四、成本:相比收入增速,利潤率的擠壓更為明顯

相比依然不錯的收入增長(標普500指數一季度收入同比增速13.6%,較四季度16.2%有多回落,圖表17),企業利潤率下滑是拖累盈利增長的更主要因素。一季度標普500指數淨利潤率回落至12.3%(vs. 去年四季度的12.8%)(圖表18)。多數企業提到,大宗商品漲價、供應鏈和運輸環節、庫存、人工成本等都是主要的拖累因素。

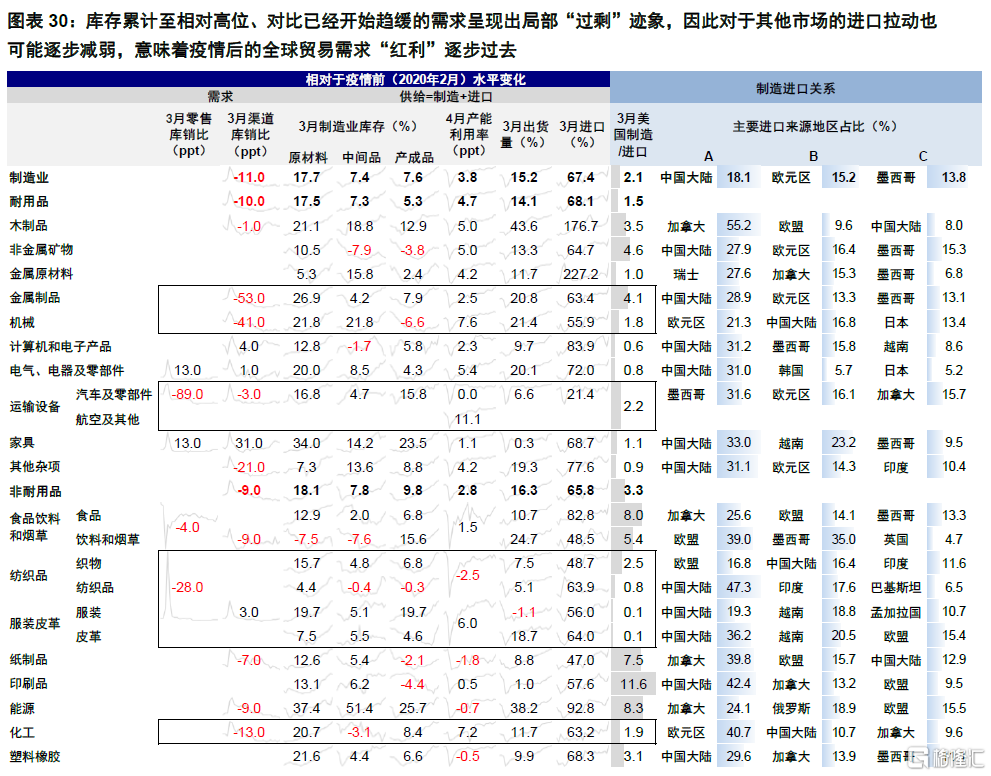

例如,亞馬遜面對的供應鏈和成本壓力導致其營收增速大幅回落至一季度的7.3%,創近20年內最低增速,營業利潤率同比下滑59%至3.4%。沃爾瑪業績低於預期主要由於燃料價格大幅上漲、勞動力成本上升以及勞動力過剩(overstaffing)和過多的庫存水平帶來的壓力。公司管理層表示Omicron緩解後返工速度快於預期,但上季度僱傭了更多的員工來填補此前的職位空缺,勞動力過剩加大了公司成本壓力;同時過去幾個季度積極採購使得庫存水平抬升33%加大了倉儲成本。塔吉特利潤受到供應鏈、燃料成本、非必需消費品低於預期、庫存到達時間不合適、員工人數薪酬增加等多方面因素影響。管理層表示消費者支出在財政刺激後預計將逐漸從商品轉向服務,但轉向幅度較大,因此在商品類的消費力度減弱,導致包括廚房用具、電視和户外傢俱等品類的庫存剩餘過高且面臨持續抬升的倉儲成本。

五、庫存:庫存累積至高位反映供應矛盾緩解、

將繼續緩解部分價格壓力並減少進口需求

2021年底,當海外Omicron疫情嚴重時,除食品能源外,供應鏈的阻塞是造成價格壓力的最主要問題之一(圖表19)。隨着海外疫情的轉好,供應矛盾都在逐步緩解,這一點從洛杉磯碼頭的停泊數和時間,以及受供應鏈阻塞影響最嚴重的二手車和服飾價格的快速回落、一季度GDP進口激增中都可以得到佐證(圖表20~22)。

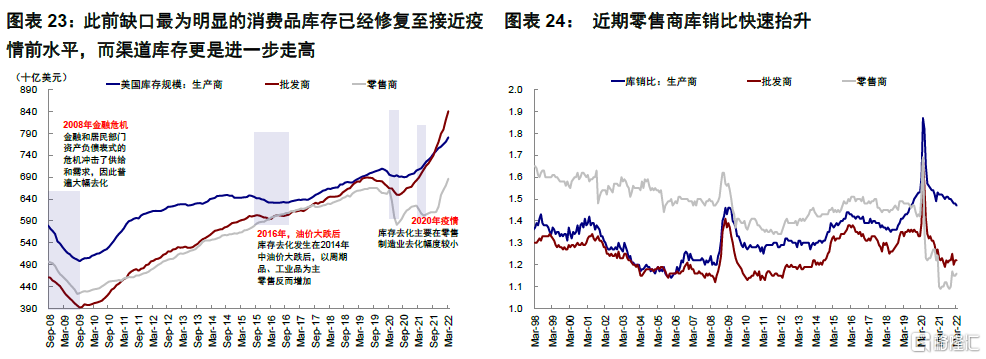

供應鏈壓力的緩解和需求的邊際回落也使得美國各個環節庫存逐步累積。此前缺口最為明顯的消費品庫存已經修復至接近疫情前水平,而渠道庫存更是進一步走高,庫銷比也是如此(圖表23~24)。分行業看,汽車及零部件、食品飲料和服裝庫銷比相比疫情前水平缺口更高,而地產後週期的建築花園材料已經超歷史半數分位數。(圖表29)。微觀來看,沃爾瑪和塔吉特都出現庫存過多反而導致成本增加的問題。除此之外,家得寶、亞馬遜的庫存也都創出多年新高(圖表27)。

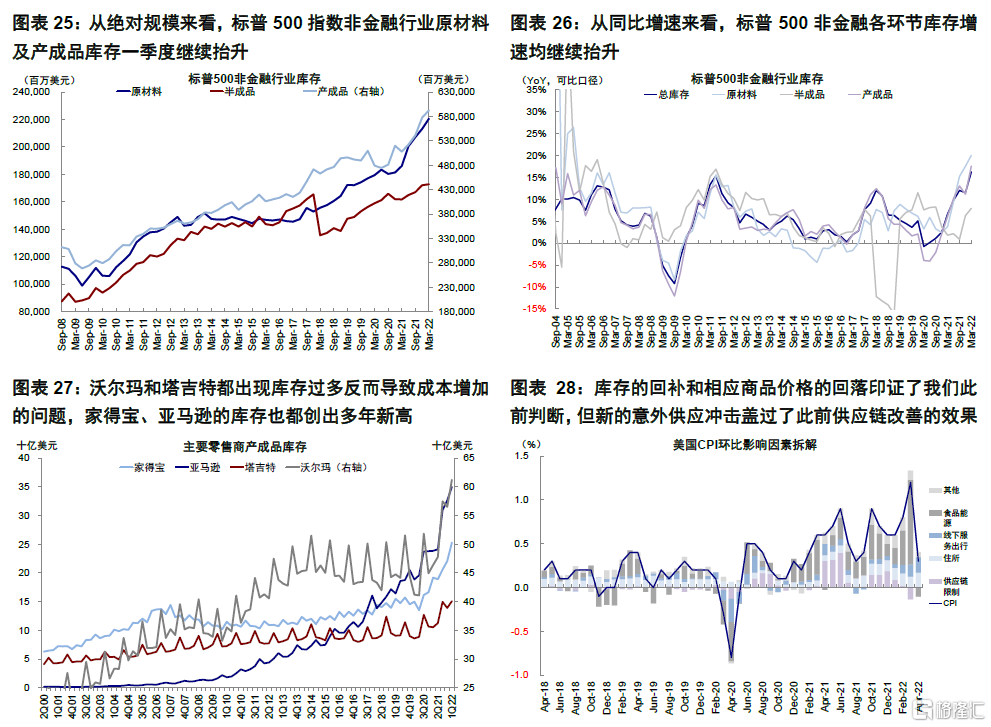

庫存的回補和相應商品價格的回落也印證了我們此前的判斷(《2022年展望:當增長落差遇上流動性拐點》),只不過今年以來新的意外供應衝擊(如俄烏局勢和中國局部疫情)完全蓋過了此前供應鏈改善的效果,從結果上反而推動通脹進一步走高。不過往前看,庫存回補對應的這一部分商品價格壓力預計仍將緩解(圖表28)。除此之外,庫存累計至相對高位、對比已經開始趨緩的需求呈現出局部“過剩”跡象,因此對於其他市場的進口拉動也可能逐步減弱,意味着疫情後的全球貿易需求“紅利”逐步過去(圖表30)。

六、就業:就業修復比預想的快,但工資依然偏高

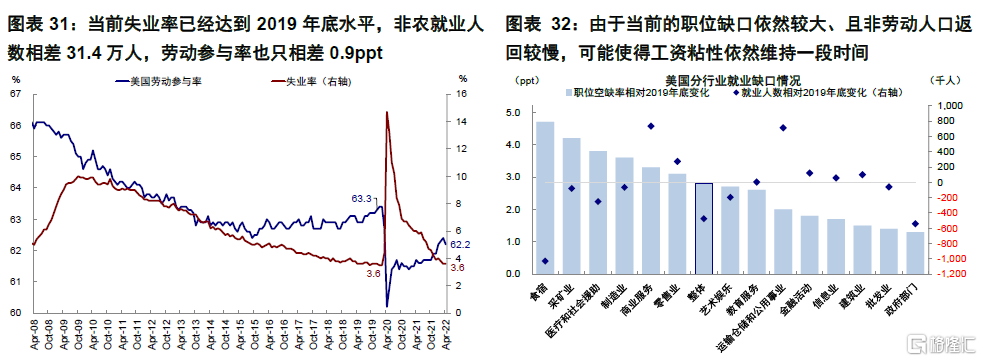

雖然可能並非普遍現象,但部分公司提到的有關就業市場的問題也可以作為參照。例如,沃爾瑪在提到勞動力成本逐漸上升的同時,也提到出現了一定的勞動力過剩問題(overstaffing),主要是由於疫情改善後返回就業崗位的速度比此前預想的快,這在一定程度上也部分消除了此前市場擔心因為補貼過多而不願回來工作的情形。

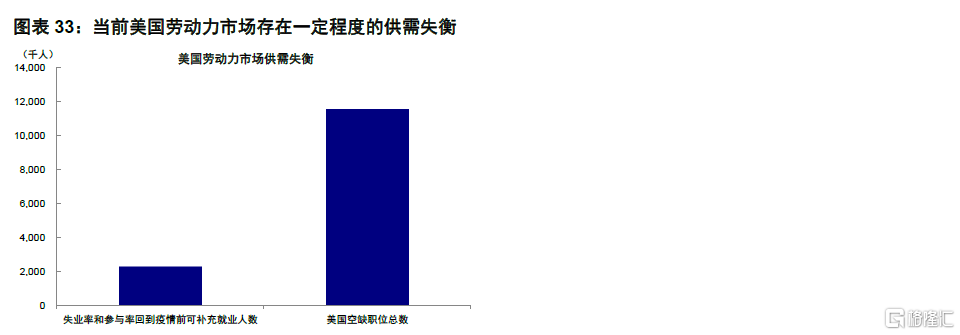

從過去幾個月的就業數據上,我們可以看到類似情形,即非農就業和勞動參與率都在修復,比市場預期要快,而且目前距離2019年疫情前水平都只有一步之遙(失業率已經達到2019年底水平,非農就業人數相差31.4萬人,勞動參與率也只相差0.9ppt)(圖表31~32)。只不過,由於當前的職位缺口依然較大、且非勞動人口返回較慢,可能使得工資粘性依然維持一段時間,這也是未來通脹壓力快速回落的主要“阻礙”(圖表33)。

市場動態:衰退擔憂觸發美股再度大跌;利率回落,美元走弱;4月零售數據改善,但零售龍頭業績不及預期

►資產表現:大宗>債>股;利率回落、美元走弱、新興領先

本週衰退交易升温,利率回落,美元走弱。周初美股企穩反彈,但週三再度出現劇烈動盪,標普500指數大跌4%,納斯達克跌幅接近5%。美股零售龍頭沃爾瑪、塔吉特業績不及預期,市場對未來盈利和增長前景的擔憂是再度觸發美股大跌的主要原因。臨近週末美股繼續下行,另一零售股羅斯百貨業績不及預期。美元指數本週先弱後強,整體走弱,黃金及原油分別收漲至112.6美元/桶及1842美元/盎司。利率方面,10年美債利率回落8bp至2.8%,其中實際利率基本持平,通脹預期回落8bp。整體看,美元計價下,債>大宗>股;俄羅斯股市、港股、巴西股市、天然氣領漲;FAAMNG、美股、全球REITs領跌。板塊方面,標普500指數中電信服務、生物科技領漲,食品、汽車與零部件、零售領跌。

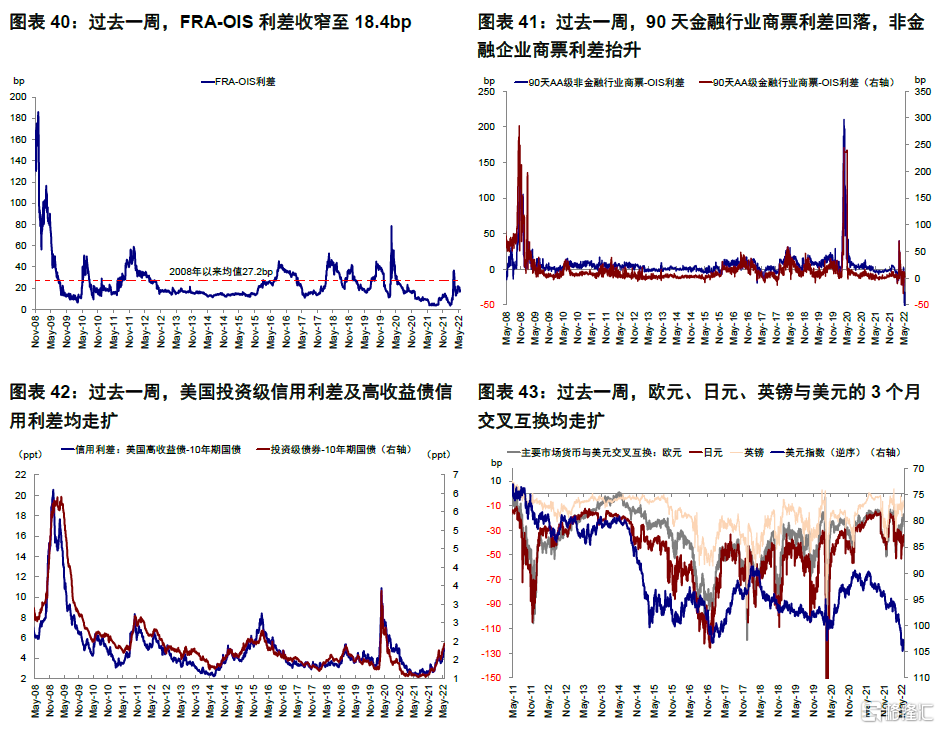

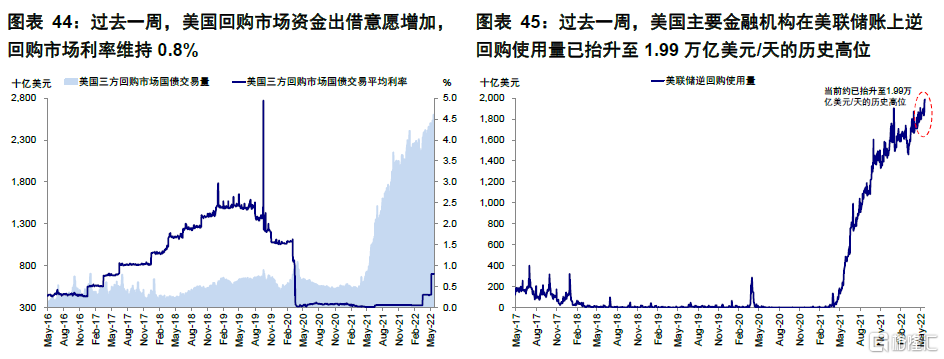

►流動性:FRA-OIS收窄,逆回購規模抬升

過去一週,FRA-OIS利差收窄至18.4bp,美國投資級信用利差及高收益債信用利差均走擴。歐元、日元、英鎊與美元3個月交叉互換均走擴。90天金融行業商票利差回落,非金融企業商票利差抬升。美國回購市場資金出借意願增加,回購市場利率維持0.8%。美國主要金融機構在美聯儲賬上逆回購使用量抬升,當前已升至1.99萬億美元/天的歷史高位。

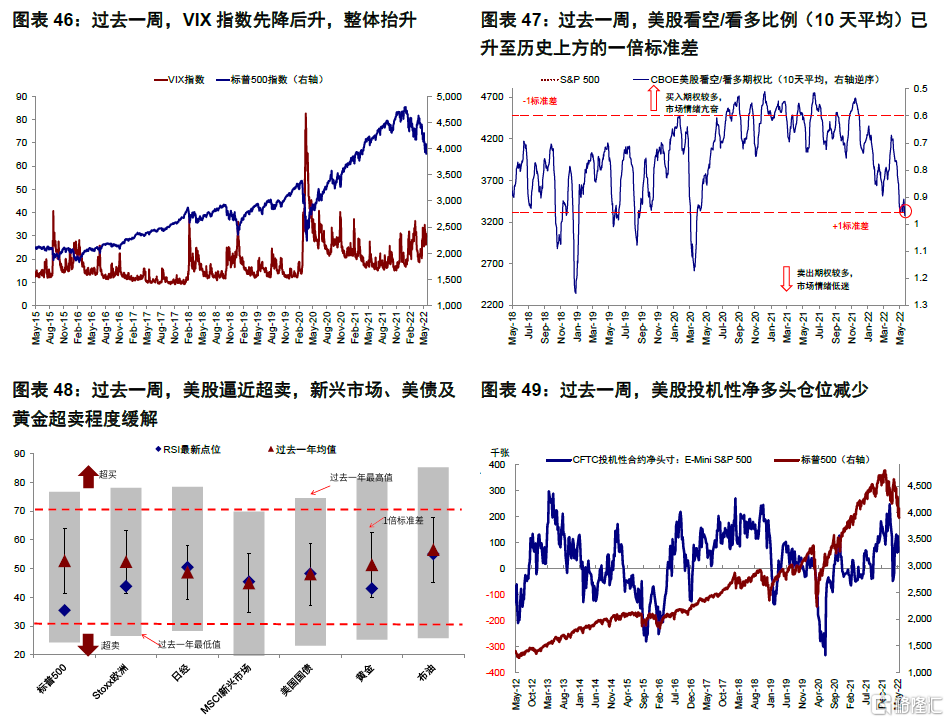

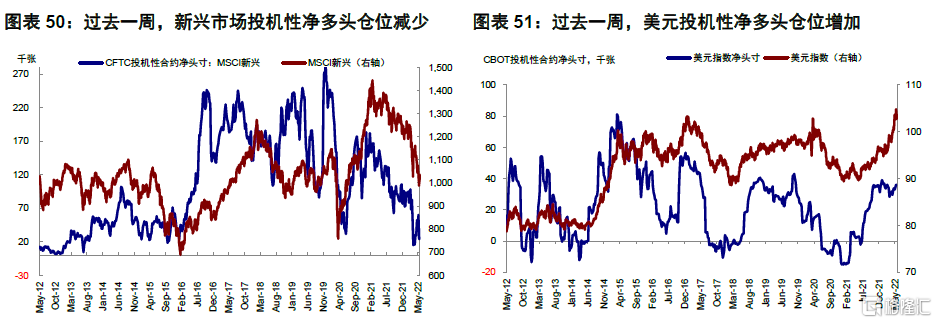

►情緒倉位:美股及新興多頭驟降;美債空頭增加

過去一週,VIX指數先降後升,整體抬升,美股看空/看多比例(10天平均)已升至歷史上方一倍標準差,顯示情緒低迷。美股逼近超賣,新興市場、美債及黃金超賣程度緩解。倉位方面,美股及新興市場多頭驟降,黃金多頭繼續減少,10年期及2年期美債淨空頭倉位均增加。

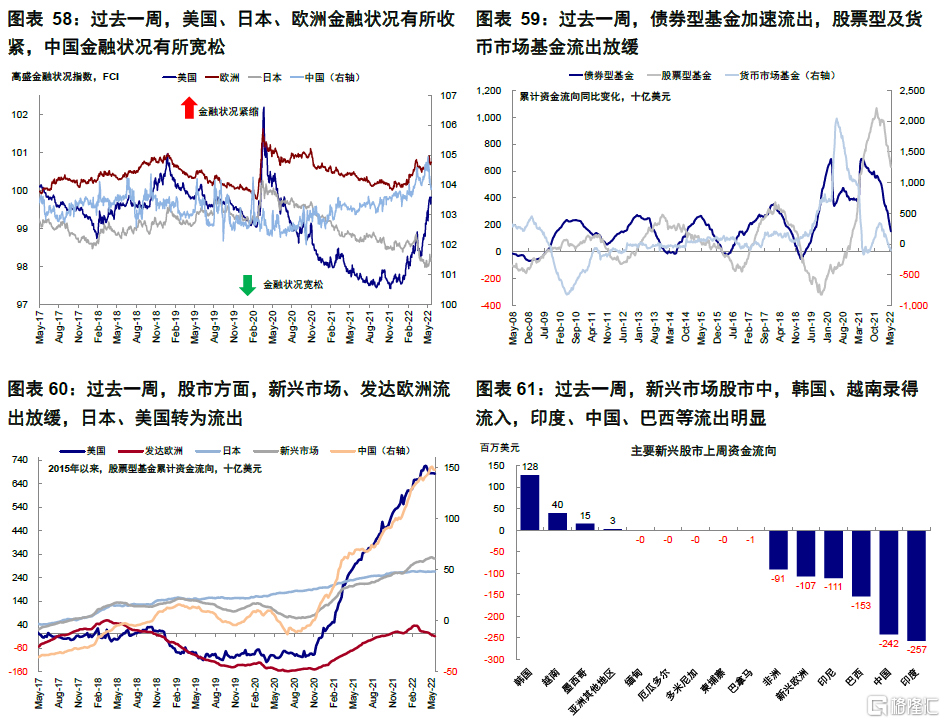

►資金流向:債券基金加速流出,美股轉為流出

過去一週,債券型基金加速流出,股票型及貨幣市場基金流出放緩。分市場看,新興市場、發達歐洲流出放緩,日本、美國轉為流出;韓國、越南錄得流入,印度、中國、巴西等流出明顯。

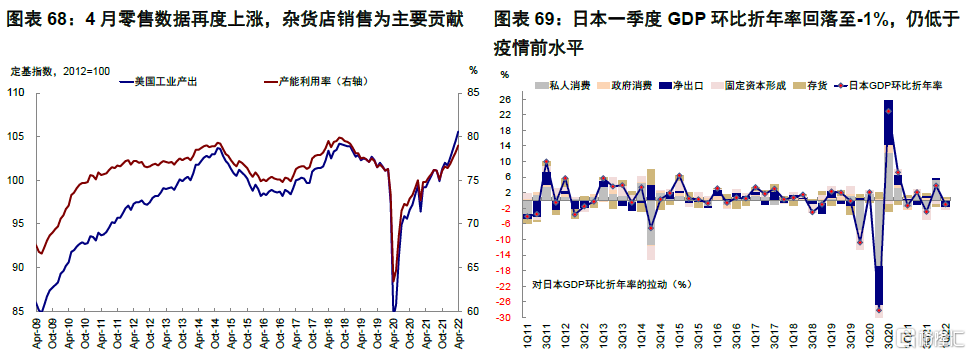

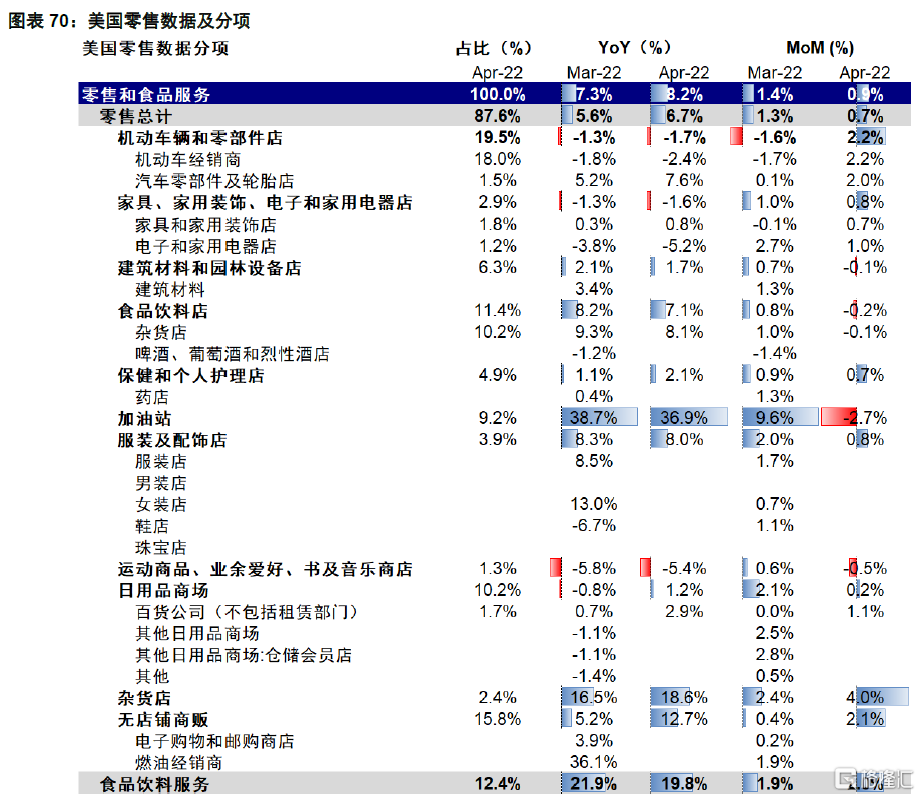

►基本面與政策:4月零售數據改善,工業產出持續修復

4月美國零售銷售環比上升0.9%,低於預期的1%,3月數據自環比上升0.5%大幅向上修正至1.4%。分項來看,此前環比貢獻最大的加油站消費4月環比回落2.7%,為4月零售銷售的主要拖累;雜貨店消費環比上升4%,為4月零售銷售的主要貢獻;機動車與食品消費環比分別上升2.2%和2.0%,一定程度表明供應短缺的進一步緩解及疫情後服務業的復甦。4月工業產出持續修復,環比增長1.1%,高於預期(0.5%)和前值(0.9%),汽車與零部件分項環比上升3.9%,推動製造業產值環比增長0.8%;產能利用率持續修復至79%。日本一季度GDP環比折年率回落至-1%,仍低於疫情前水平。私人消費自四季度高點環比回落0.1%,仍有韌性,淨出口環比回落1.7%為主要拖累。

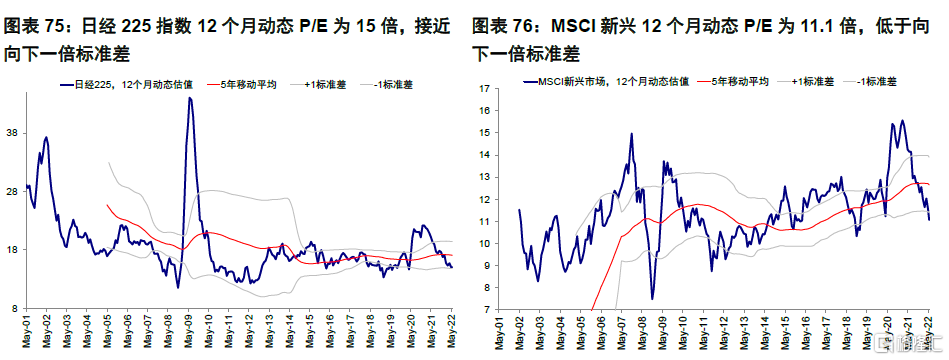

►市場估值:接近增長和流動性合理水平

當前標普500的17.9倍靜態P/E高於增長和流動性能夠支撐的合理水平(~17.5倍)。歐洲、新興市場股市估值均已低於向下一倍標準差。