美元真的太強了。

5月13日,美元指數一度突破105大關,創下20年新高。最近幾個交易日,美元略有回落,但相較於年初仍然大漲逾7.5%,較去年5月更是大漲逾14.5%。

美元強勢升值,全球非美貨幣非常羸弱。其中,歐元兑美元一度來到了1.0351,較年初貶值8.7%,日元兑美元從年初的115快速貶值到131,貶值幅度高達14%。另外,英鎊、加元、瑞郎、人民幣、韓元等主流貨幣兑美元均呈現明顯貶值狀態。

但相比上一輪加息週期,貶值幅度似乎還不夠——2014年5月至2015年3月,美元指數從80上漲至100,升幅高達20%,而歐元貶值20%,日元貶值22%,加元貶值18%,英鎊貶值11%。

縱觀數十年曆史,美元在2001-2002年一度突破過120,在1985年更是拿下164的高位。現在105的位置是今年或者未來數年的大頂部嗎?另外,今年強美元又是什麼邏輯?

01

為何強美元?

我們先來普及一下匯率定價的基礎邏輯。短期來看,一國貨幣走升走貶類似股市短期波動,由市場情緒與預期差來主導,説白了就是市場交易者交易出來的。

中期來看,匯率走勢主要取決於央行的貨幣政策,包括加息、縮表等操作工具。長期來看,本幣匯率取決於本國(相對)經濟基本面。簡單來説,哪個國家相對於其他國家經濟更牛逼,增長動能更強勁,那麼該國貨幣就會傾向於升值。因為更好的經濟增長,通常意味着更高的投資回報、更確定的市場環境以及更穩定的局勢,這些都有助於吸引資金的流入。國外大量資金的流入,即形成了對本幣的需求,最終會推升本幣的價格,也即是本幣升值。

中期邏輯可能會維持1-2年,長期邏輯可能維持3-5年甚至更長的時間。有些時候,中期和長期邏輯會交織在一起。

美元從2021年5月開始大幅走升至今,怎麼看?

去年5月,美國通脹從4月的4.2%飆升至5%,創下2008年8月以來的新高。6月的議息會議,美聯儲開始做出鷹派表態:如果進展繼續,將在接下來的會議上考慮縮減規模的計劃。匯率市場基本上從這時候開始反應美元流動性預期拐點的事情了。

2021年11月4日,美聯儲正式官宣,將從11月開始每月減少購買100億美元美國國債和50億美元MBS。按照當時的預期,大約於今年6月完成縮減購債計劃。

11月30日,鮑威爾低頭承認通脹不是暫時的,並再度大幅轉鷹:考慮提前數月結束縮減資產購買規模是恰當的。

12月議息會議上,縮減購債計劃明顯加速,2022年3月就會結束。根據點陣圖,18位委員認為2022年會加息,同時12名委員認為會加息3次。

今年1月議息會議上,鮑威爾更為鷹派:高通脹的持續性難以避免,強調3月結束QE後即加息的政策轉向,不排除每次會議升息可能。暗示市場2022年會加息4次(25BP)。

今年3月,美聯儲正式加息25個基點,並暗示年內加息7次,到年底的目標利率為1.75%——2%。另外,美聯儲還明確表示最快5月開啟縮表。

今年5月,美聯儲加息50個基點,並宣佈縮表明確計劃:6月1日開始以每月475億美元的步伐縮表,將在3個月以內逐步提高縮表上限每月950億美元。

5月18日,鮑威爾表示,持續加息是適當的,FOMC廣泛支持在接下來的兩次會議上各加息50個基點。必要時會毫不猶豫地加息至中性利率之上(2%-3%)。另外,他還表示,任何人都不應該懷疑美聯儲遏制數十年來最高通脹的決心,包括必要情況下將利率提高至中性水平之上。

一次比一次鷹派,一次比一次激進,美聯儲本輪開啟的貨幣“急轉彎”是過去數十年來都沒有過的。相較於歐元區和日本,美聯儲的貨幣緊縮是無比激進的。

這是美元持續走強非常重要的邏輯之一,而不是美國經濟所謂的強勁增長(一季度美經濟從Q4的6.9%大幅放緩至-1.4%,而美元指數大幅升值)。

02

到頂了?

在2008年次貸危機之後,美元指數大幅震盪了2年,並於2011年5月的72.7一路上行,並於近日達到105的水平,累計升幅高達44%。可以説,過去10年,美元都是強勢的。

如此長時間的強勢,可以證明美國經濟增長相對比較強勁。但這是相對的,因為匯率對手方的歐元區、日本經濟表現太過邋遢。

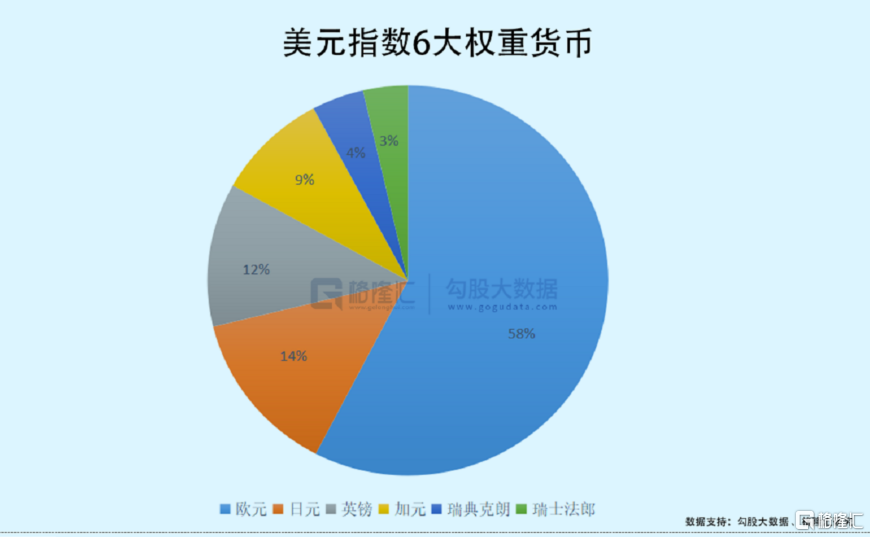

(PS:美元指數一攬子貨幣有6個,分別為歐元、日元、英鎊、加元、瑞典克朗、瑞士法郎,權重分別為57.6%、13.6%、11.9%、9.1%、4.2%、3.6%)

過去10餘年,歐元區期間遭遇了嚴重的歐債危機,經濟長年萎靡不振。在疫情之前的2019年,歐元區GDP僅僅增長1.2%(其中法國、意大利直接負增長),創下2013年歐債危機以來的六年最低。

接下來的美元怎麼看?主要聚焦點還是放在貨幣政策上面,輔助以經濟基本面來加以判斷。

我認為,美聯儲會在貨幣緊縮路上一路狂奔。從目前看,不太可能因為接下來經濟疲軟,乃至衰退就放緩、停止加息與縮表。事實上,歷史上多次,美聯儲會把加息降息當成“武器”,通過美元潮汐流動來實現收割全球財富的目的。收割不僅對外,還包括內部非華爾街資本的財富,比如美國散户。具體邏輯見《奪命美聯儲》第二部分分析。

再看歐洲、日本,貨幣動作太慢了。

5月11日,歐洲央行行長拉加德在斯洛文尼亞的一次會議上表示,歐洲央行將在今年第三季度初始結束購債,隨後數週內就會決定加息。

5月18日,歐洲央行有些急了。管委雷恩表示,決不能讓通脹預期失控,首次加息可能會在夏季進行。這比歐央行之前的表態要鷹派一些。另外,據歐元區貨幣市場預計,歐洲央行7月份加息50個基點的可能性約為52%,而19日可能性為44%。

這顯然比美聯儲的動作慢了太多太多。

日本央行就更鴿派了,死活不加息。5月13日,日央行行長黑田東彥向眾議院以及國內外形勢調查委員會作演講時再次表示,日銀不會跟隨美聯儲收緊貨幣政策。早在此前的4月18日和4月28日,黑田已連續兩週重申了日銀維持寬鬆貨幣政策的決心。

另外,英國基準利率回升至1%,高於疫情之前的0.75%,加拿大加息25個基點至0.5%,低於疫情前的1.75%。瑞典目前是零利率,疫情前是負利率,瑞士疫情前後利率均為-0.75%。

美元錨定的6大貨幣主權國家的加息動作以及幅度遠不及美聯儲。這亦是美元大幅走強,其餘貨幣走弱的重要邏輯。在接下來美聯儲實質性地繼續大幅加息與縮表,美元指數上行的邏輯尚未改變。

另外,權重佔比較大的歐元區,直面俄烏衝突前線,經濟放緩,乃至衰退的跡象比美國要嚴重得多。

據EuroStat,2020年歐元區能源結構中的石油、天然氣分別佔比35%、24%,依賴進口的比例高達97%、84%。這跟能源基本可以自給自足的美國不一樣。俄烏戰爭爆發之後,原油、天然氣等能源持續大漲,對通脹、對經濟產生不可估量的衝擊。

今年4月,英國通脹創下9%,創下上世紀80年代末開始相關官方統計以來的最大漲幅。另外,德國7.4%,意大利6%,法國4.8%均創下數年新高。

經濟方面,據歐盟統計局公佈的數據顯示,經季節調整後,今年一季度歐元區GDP環比增長0.2%,歐盟GDP環比增長0.4%。其中,從環比數據看,德國(0.2%)、西班牙(0.3%)一季度温和增長,法國陷入停滯狀態(0.0%),意大利(-0.2%)出現負增長。

這還是開始,接下來應該會更糟糕。據IMF4月19日發佈的《世界經濟展望報吿》,將歐元區全年經濟增速從3.9%大幅下調至2.8%。

另外,我們看一些前瞻性指標:據國盛證券,4月歐元區消費者信心指數低至-17.6,該指標領先居民消費支出3個月;4月德國汽車製造商預期走弱至-40,比2020年疫情還要低,領先德國PMI4個月左右。

從經濟基本面的角度看,美國相較於歐元區還是強一些的,雖然接下來幾個季度大概率都會陷入衰退。

綜上貨幣政策以及經濟基本面分析,美元仍有繼續走強的邏輯基礎。有機構預測,美元指數有望衝擊110。如果不幸爆發經濟危機(亦或金融危機)的話,有望邁上指數年線上軌的113。

03

尾聲

美元是全球貿易結算貨幣,同時又是全球各大類金融資產定價錨定貨幣。美元指數越強,從一定程度上也代表着美元全球流動性越緊張。

今年,美聯儲已經實質性加息75個基點,實質性收緊了美元流動性。且接下來的動作越來越大,尤其是縮表,對美元流動性的衝擊比加息要猛得多。

據宋鴻兵分析,美元派生可分為三級:美聯儲——美國銀行業——海外美元市場。海外美元包括歐洲、中國等銀行金融機構可以派生更多的美元。美元流動性呈現巨大的倒金字塔結構:最底層是美國銀行金融機構在美聯儲存放的存款準備金,大致餘額為3.3萬億美元,第二層是美國M2,2021年末為21.638億美元,第三層才是海外美元市場,不受美聯儲控制,大致有80萬億美元之巨。

美聯儲開動印鈔機,不僅僅體現在M2裏面,還有海外美元被大量派生出來,形成巨量貨幣洪水,這是過去疫情2年才發生的事情。6月,美聯儲正式縮表(賣國債和MBS),存款準備金餘額同樣會縮減,有點釜底抽薪。

按照美聯儲公佈的計劃,到年底可以縮表5200億美元,如果加上美國國內以及海外美元市場的貨幣乘數,相當於海外美元流動性被至少縮減了5.2萬億美元(貨幣乘數至少10倍+)。

這會導致氾濫的美元流動性趨於乾涸,對於美元指數也是一種強力支撐。一旦如此,對金融市場可不是什麼好事(重大利空),意味着要維持龐大的金融資產規模,全球會出現到處搶美元的情況,諸如2019年、2020年3月的美元荒。

美元大幅升值是國際金融市場動盪的警笛,絕不可輕視。