市場這幾天持續反彈,但銀行板塊卻不如前陣子護盤這麼生猛。

而昨日招商銀行帶頭的銀行股盤中還脈衝了一會,漲得着實有點突兀,不禁讓投資者懷疑是否是本輪超跌反彈的最後補漲。

為什麼説銀行上漲讓人意外呢?

從這波全國性的房貸利率下調來看,銀行利潤增長與讓利實體或許應該更為平衡,尤其是在實體較難的大背景下。説白了,銀行賺的錢不會像以前那麼多,沒啥大的成長性。

可以預見,未來一段時間,投資銀行股可能就只有賺個分紅的錢,很難再有長期向上的估值溢價。

01

邏輯壓制

一季報來看,大部分銀行的業績都是槓槓的,很多銀行都交出了不錯的業績。比起只會講故事,但又沒有業績的概念炒作股來説,不知道強多少。

另外,從估值來看,銀行估值可以説比較安全的,當前市淨率再次跌至歷史超底區域。目前按照申萬行業分類來説,銀行板塊的PB在0.59倍,處於10年以來的最低分位,比2020年疫情最低的時候還要低。

但是業績好,估值底從來並不是上漲的邏輯,市場可能更關注的是你未來的整體大邏輯還在不在,成長性如何,能否講出宏大敍事。

從邏輯上説,這波全國性的房貸利率下調,不管對房地產的刺激如何,至少可以確定的是,對銀行是利空的。

目前5年期以上LPR4.6%,按照下調幅度,首套普通自住房貸款利率可以低至4.4%。按貸款金額100萬、30年等本還款,估算每月可減少120元。這麼一算,30年減少約4萬元。直觀的看,對個人來説影響,聊勝於無。

對於利差收入佔整個行業淨利潤的80%以上的銀行業來説,這部分讓利,不可謂不痛。

根據2021年實施的房地產貸款集中度管理制度,國有大型銀行房地產貸款佔比上限為40%。股份制銀行房地產貸款佔比上限為27.5%,小型銀行為22.5%的比例來看,房貸基本是各大銀行最大的貸款單項。

截止2021年末,工行、建行、中行等大行個人住房貸款佔比均超過33%;主流大中型銀行中民生銀行個人住房按揭貸款佔總貸款比例最低,也有14.72%。

目前各大銀行執行的主要房貸利率水平基本在5%以上,如國有銀行在廣州執行的房貸利率是5.4%,為應對市場競爭,部分中小銀行可能會降到4.5-5%之間。

4.5-5%之間左右的房貸利率水平對比3-4%的長期存款利率來説,利差已經越來越小。從2020年開始上市銀行淨息差逐漸下滑,到今年一季度大部分可能降至不到2%,而下半年隨着銀行更多讓利,繼續下降的概率更大。

另外一方面,利率調降後銀行這部分利潤來源不但會減少很多,而整體風險水平也會上升。銀行又要高息攬存,否則可貸資金不足;又要想着怎麼把錢以更高價貸出去。

國人勤勞本分,從來沒聽説哪個人敢不還房貸,所以居民房貸是銀行業務中最穩定風險收益比最高的利潤來源之一。但要主動出擊的話,可能就得往實體上走。

就像前陣子央媽喊話的鼓勵的,金融部門不但要迎客上門,還要主動出擊...

但要知道,在銀行對公業務中,不良貸款相對最高的兩個行業分別為製造業和批發零售業。其中,製造業不良控制最好的是四大行和招行,過去那些年也都在5%以上,儘管近幾年風控嚴格有些改善,仍然有3%左右。這樣一來,無疑銀行整體風險水平在一定程度上也會上升。

上面讓銀行業讓利實體經濟的目的已經非常明顯,未來銀行業的利差結構還會繼續收窄,這將使部分銀行不得不重新思考未來的轉型發展路徑。

可,當市場蛋糕變小,銀行還是那麼多家,怎麼“卷”呢?

02

僧多粥少

當經濟下行壓力劇增下,過往的“僧多粥也多”,也慢慢變成了“僧多粥少”格局,甚至部分“高僧”可以分得更多,至於小僧恐怕就得餓肚子了。

這幾年,受疫情、經濟下行等因素影響,個人和企業的信貸需求是走弱的,這基本上是肉眼可見的事實了。

粥少了,僧卻依舊那麼多。要知道,從供給來看,中國有4000多家銀行,雖然大部分是非常小的小銀行,但足以見得行業內惡戰並不會少。

加上銀行內部的強者恆強一直在持續,眾多中小銀行的生存空間不斷被擠壓。

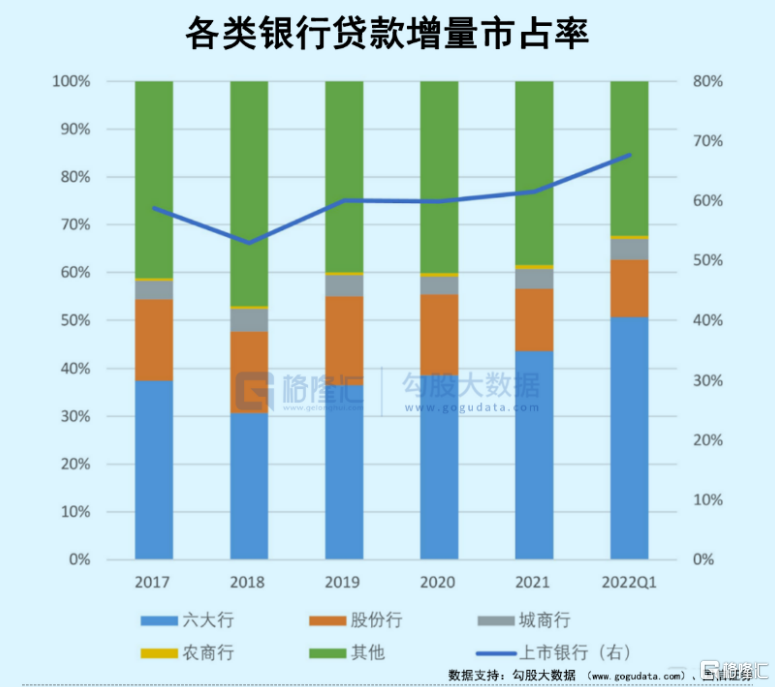

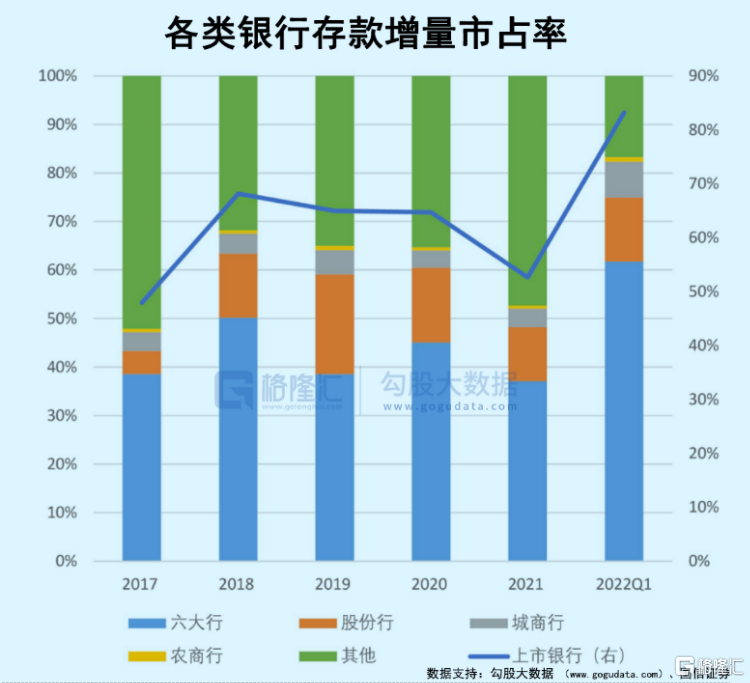

從無論從存款還是貸款來看,六大行的增量市佔率逐年上升,而被吞食得較嚴重的梯隊,是股份制銀行。

新增貸款中,六大行的增量市佔率近幾年是逐年上升,2022年一季度已經超過50%了。而股份行的增量市佔率緩慢下降,2022年一季度僅12%。城商行、農商行的佔比非常穩定,其他銀行的佔比也是下降的。六大行在貸款市場上的攻城掠地已經非常明顯了。

再看存款增量,六大行也是表現不錯。近幾年六大行存款的增量市佔率震盪上行,2022年一季度創下62%的高位。股份行的增量市佔率是下降的。尤其,其他中小銀行波動較大,2021年佔比上升,但2022年一季度大幅下降。

從近年,尤其是2022年一季度的行業競爭來看,六大行的市佔率是在上升的,説明他們在拼搶貸款、存款客户方面體現出了優勢。而大部分股份行、其他中小銀行情況就不夠樂觀了,市場份額在丟失,尤其是股份行競爭力越來越低。

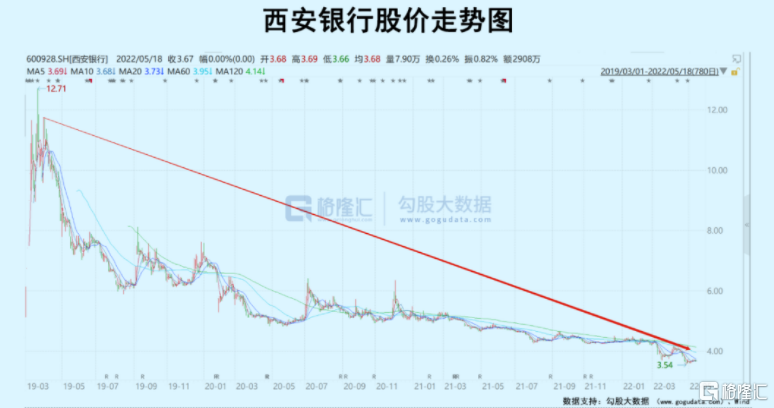

從大部分的城商行的股價走勢也能看出,市場對其預期比較低。單拿很多地方上市城商行來説,股價幾乎上市即是巔峯,流動性也是隨着股價下滑,而幾乎是到了無人問津的狀態。

我國市場空間足夠大,通過找到自己合適的戰略定位,並且堅持戰略定力,打造起本領域內的業務能力,還是完全有辦法在如此內卷的行業中找到自動定位的。

而如果找不到這樣的差異化定位,則中小銀行可能會在未來面臨巨大的發展瓶頸。

大家看新聞,也知道最近兩天有一個重要的新聞,銀保監會公佈,遼寧已對63名中小銀行“一把手”採取留置和刑事強制措施。

這背後或許是行業內激烈內卷的一個縮影。

有人會説,銀行業還有招商銀行、寧波銀行這類零售扛把子。

不錯,這可能是市場對銀行業僅存的一些希望。

過去很多年,銀行屬於躺賺模式,因為經濟高速增長,貨幣瘋狂擴張,銀行資產規模持續膨脹。再加上資產規模的利差,利潤源源不斷,保持較高增長。這是粗狂式發展,依靠規模取勝的1.0商業模式。

2014年以後,招行打通轉型零售輕型銀行的2.0商業模式。不良貸款率持續下降,資產質量持續改善,壞賬撥備率持續走高,盈利增長保持較快增速。其他大中型銀行紛紛學習之,走上零售之路。

2021年招行更是提出打造“大財富管理的業務模式+數字化的運營模式+開放融合的組織模式”,相當於3.0商業模式。這説得很官方,大致意思是大財富管理經營模式,通過資產管理與投資銀行方式為直接融資服務。

但是自招商銀行換帥以後,市場預期卻朝着糟糕假設去演化了。

市場主要擔憂的是經營戰略會不會有所調整,招行能否成功轉向3.0商業模式,能否再給行業一個發展的標杆,能否引領行業的發展方向與趨勢。

行業似乎失去了領頭羊。從零售銀行二級市場反饋來看,市場也在猶豫。

03

結語

受宏觀環境的影響,我國宏觀經濟面臨不小的挑戰,在這個大背景下,金融作為經濟的血脈,在穩經濟、穩增長中發揮着重要的支持保障作用。尤其是銀行業,作為金融體系中的主體,無論從國家還是區域角度來看,作用尤為突出。

這就天生決定了銀行在逆週期下承擔的擔子會更重。

但是在讓利的基本邏輯下,銀行股想走出行情,很難。

回到開頭那個結論:未來一段時間,投資銀行股可能就只有賺個分紅的錢,很難再有長期向上的估值溢價。