本文來自格隆匯專欄:興證宏觀王涵 作者:卓泓 王涵等

投資要點

在百年未有之大變局中,新冠肺炎疫情的擴散和俄烏衝突使得地緣政治、逆全球化風險進一步上升。2021年5月12日,美國-東盟特別峯會舉行,市場對製造業“外遷”、“迴流”及全球價值鏈“去中國化”的擔憂上升,對此我們認為:

疫情衝擊下,“逆全球化2.0”一度按下暫停鍵

中美貿易摩擦以來,全球已在經歷“逆全球化2.0”;

疫情衝擊下中國生產端的韌性暫時緩解了產業鏈外遷的擔憂;

但藉由物流堵塞,供應鏈“區域化”的討論甚囂塵上

我們在2022年年度策略《新“新常態”》以來

持續提示,疫情導致全球物流堵塞,供應鏈將面臨“全球化”轉向“區域化”的風險;

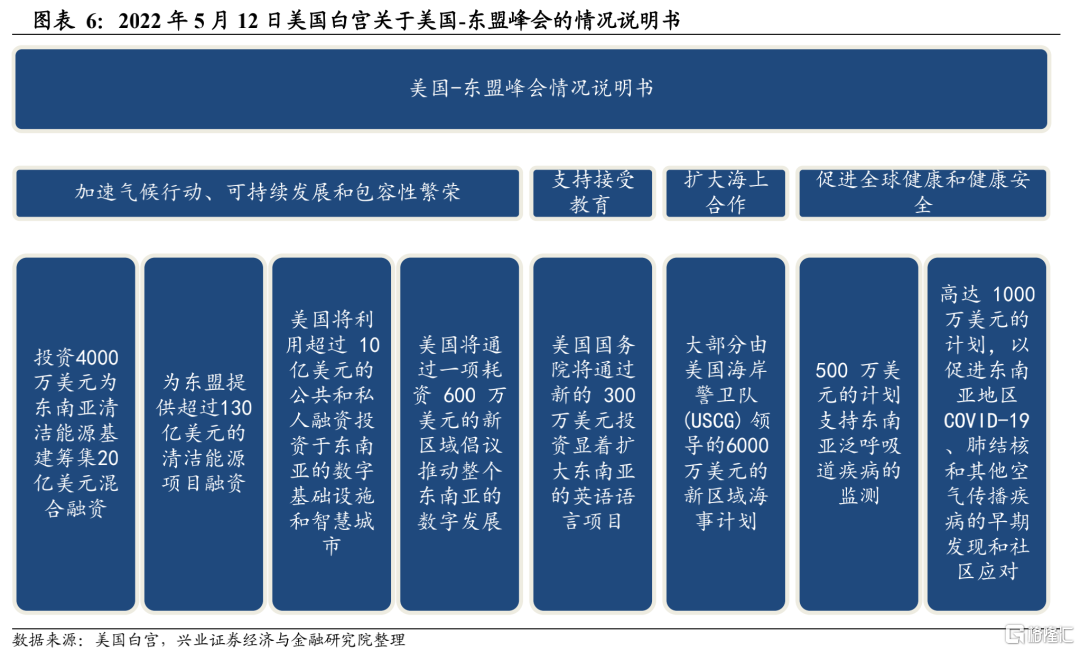

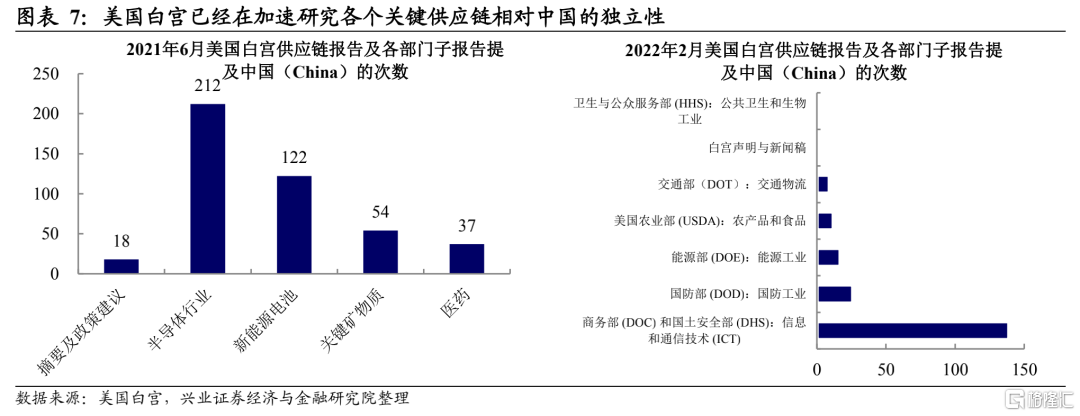

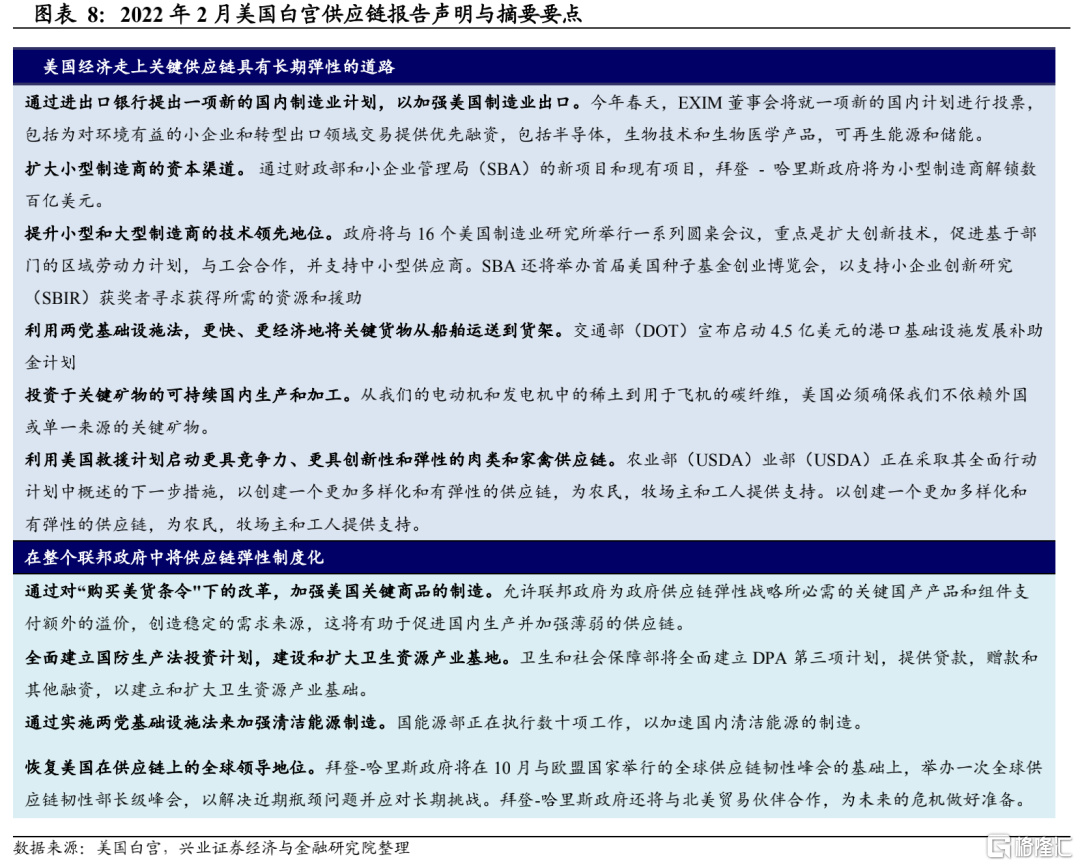

不僅是本次美國-東盟峯會,2021年6月及2022年2月兩份白宮供應鏈報吿及相關智庫報吿,其實均已透露出相關線索;

能否承接?產業互補、外溢而非競爭——越南為例

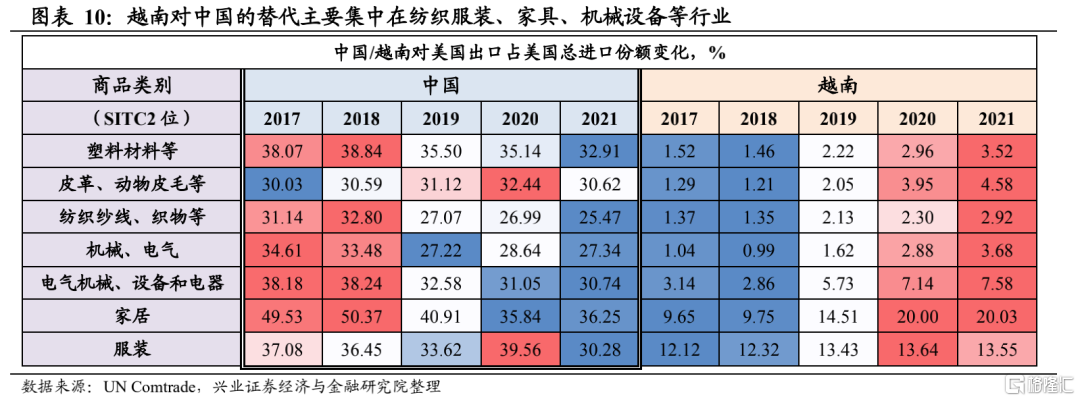

考慮到東南亞經濟體的土地和人力成本優勢,疊加關税壁壘,部分紡織服裝、家居、機械等產業鏈確實有從中國向越南轉移的跡象;

但這一遷移更多體現了中國在國際分工中地位的上行、中國與其他亞洲經濟體產業鏈進一步互補和,中國產業鏈的完整性,決定了其很難被完全替代;

會否轉移?產需都依賴中國的企業,脱鈎並非易事

學術研究發現,完全的逆全球化,對塑造美國所謂的“供應鏈彈性”、減少單一經濟體斷供給本國帶來的衝擊,改善非常有限;

尤其是對電子設備、機械、科技硬件等供需均依賴中國的企業,“脱鈎”並非易事。

面對一個更碎片化的全球經貿體系,穩定並加強東盟在內周邊相關經濟體的經貿關係,將有助於形成中國經濟的“緩衝墊”。

風險提示:地緣政治風險超預期,產業鏈外遷速度超預期。

正文

疫情衝擊下,“逆全球化2.0”一度按下暫停鍵

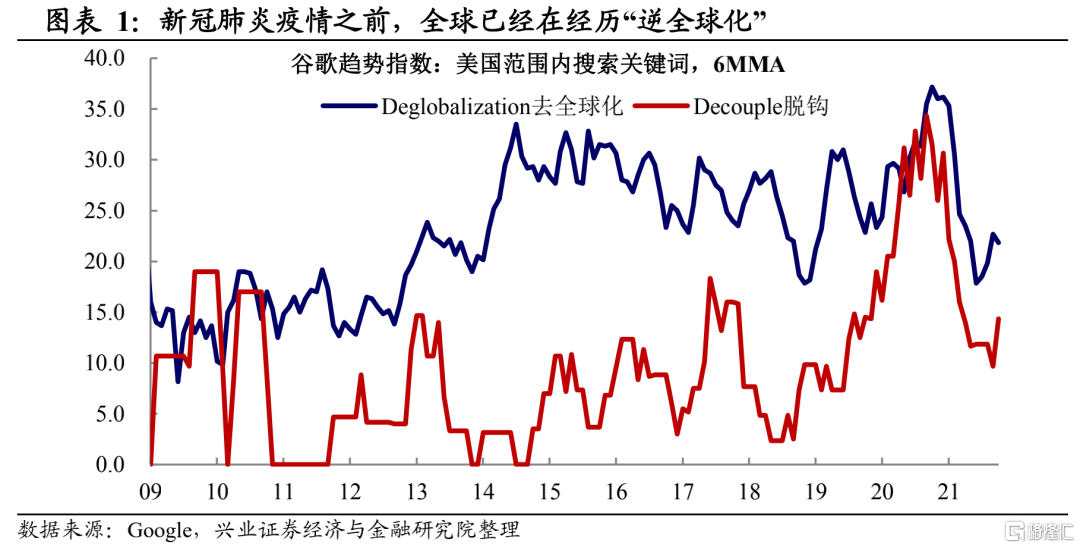

中美貿易摩擦以來,全球已在經歷“逆全球化2.0”。我們在2017年年度策略《禍水東引》及《資本過剩的年代》系列報吿中討論過,全球範圍內供需矛盾的長期積累,是2018年貿易摩擦爆發的經濟學本質——美國試圖通過增加貿易壁壘,將中國擠出相關行業的供給市場。從Google的詞彙搜索統計來看,對於“去全球化”、“脱鈎”等詞彙的搜索熱度於2018年快速走高,美國的舉動已經帶來了全球對“脱鈎”的擔憂。

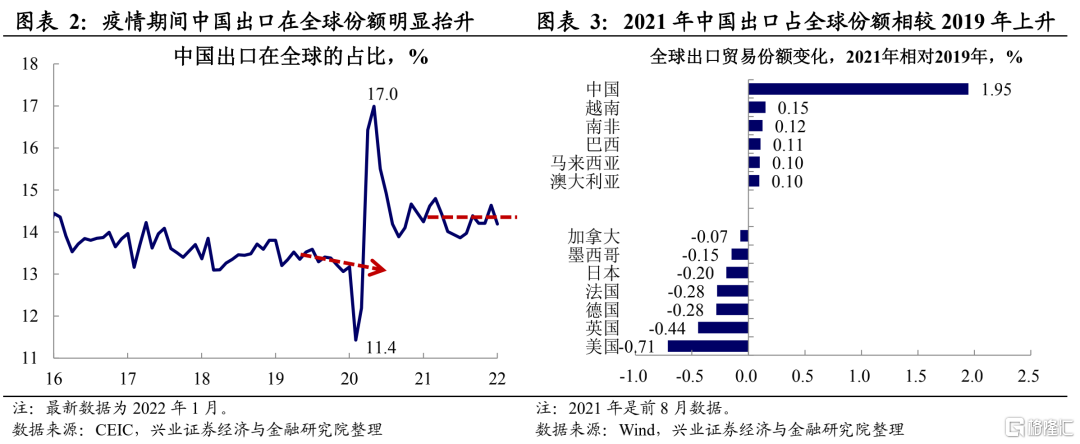

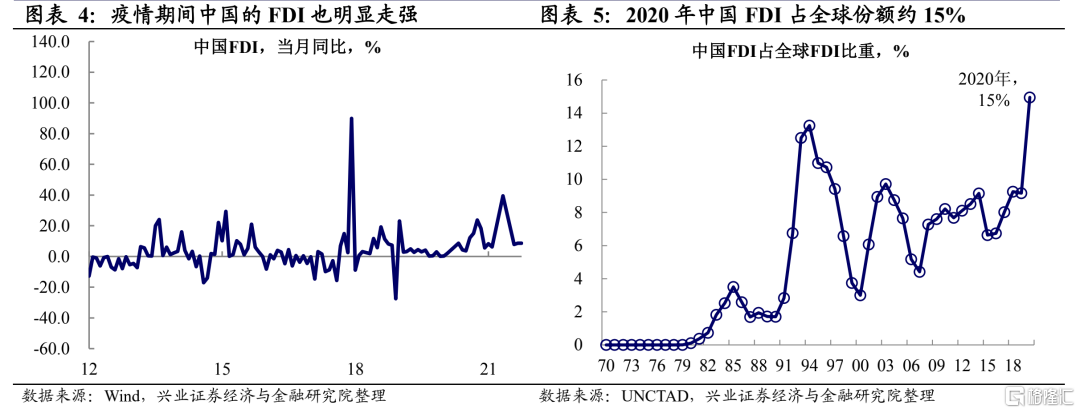

疫情衝擊下,中國生產端的韌性暫時緩解了產業鏈外遷的擔憂。2020年下半年以來,中國生產端快速復甦,並且在全球疫情的反覆中表現出明顯的穩定性優勢,這使得全球生產、投資向中國傾斜。從數據來看,中國出口份額及FDI份額明顯上升。2019年,中國出口佔全球份額13.4%;疫情爆發初期,中國出口份額快速上行,2020年下半年以來,中國出口份額中樞仍然明顯高於疫情前,上升幅度也顯著高於其他主要出口經濟體。2020年,中國FDI增長也明顯走強,在全球的份額也有明顯提升。

但藉由物流堵塞,供應鏈“區域化”的討論甚囂塵上

2021年下半年以來,全球供應鏈的“堵點”從生產環節轉向物流環節。過去兩年,全球疫情呈現週期性反覆爆發的特徵,中國生產端的韌性優勢是其他經濟體不可比擬的。然而,2021年以來,隨着疫苗覆蓋率提高,全球各經濟體生產逐步恢復,但全球供應鏈問題依然存在,全球供應鏈的“堵點”由生產環節轉向物流環節,表現為全球物流環節的價格持續飆升,各經濟體PMI中的供應商交貨時間出現不同程度的延長。

在此背景下,西方政客越來越強調供應鏈由“全球化”轉向“區域化”。美國和歐洲是本輪受困於供應鏈問題最為嚴重的兩個區域,而這也是過去全球化過程中將供應鏈外包(Offshoring)最重要的跨國公司來源地。過去兩年,美歐供應鏈的短缺反映的問題在於,過去全球化的過程中,很多產業鏈過長,一旦原材料生產、中間品生產以及中間的運輸任一環節出問題,都會導致終端需求無法滿足。基於此,我們在2022年年度策略《新“新常態”》中提示,以降低物流的影響為由,鼓勵發達經濟體跨國公司將部分產業鏈本地化(Onshoring)、“做備份”、“區域化”或近端化(Nearshoring),以分散風險,是發達經濟體疫情壓力緩解後,我們可能需要面臨的外部挑戰。從這個角度來看,中國作為曾經的“世界工廠”,在疫後全球產業鏈重構中是否會出現重要性的下降(如下降至“區域工廠”)是需關注的風險。

不僅是本次美國-東盟峯會,白宮供應鏈報吿及相關智庫報吿均透露線索。美國兩大智庫CSIS與PIIE也於2021年10月舉辦聯合活動,並指出“隨着各國尋求中國以外的新供應鏈,現在是將供應鏈近端化(Nearshoring)到北美的最佳時機”。在2021年6月白宮供應鏈報吿的政策建議中明確指出:1)將增加美國國內相關產能及創新能力;2)在關鍵商品的採購中要增強政府的作用;3)強化國際貿易規則,其中建議將美國供應鏈安全問題加入對華貿易政策的制定之中;4)與盟友合作以降低全球供應鏈的脆弱性。2022年2月,美國白宮發佈新一版美國供應鏈研究結果,針對醫藥、交運物流、農業、能源、國防和信息科技6個行業的供應鏈做了詳盡的分析,其中提及“中國”206次。中國作為製造品的出口大國,逆全球化加深將不利於中國經濟的發展,如何在這個過程中盡力保持自己的出口優勢,可能是中國將要面臨的新挑戰。

能否承接?產業互補、外溢而非競爭——越南為例

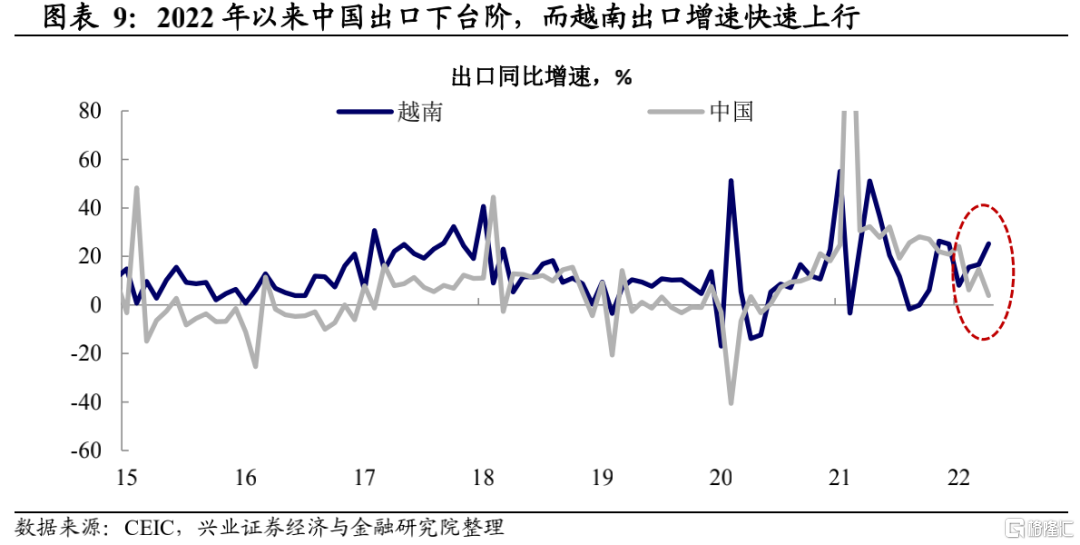

貿易壁壘抬升後,紡織服裝、家居、機械等確實有向越南轉移的跡象。從近期中國和越南的出口增速來看,中國出口韌性持續下行而越南出口增速快速上升,4月越南出口同比增速25%,遠高於中國的3.9%。剔除2021年9月前後疫情的擾動對生產的快速衝擊,越南出口增速近兩年持續維持在較高水平,且紡織服裝、傢俱、機械設備等產品產業鏈有逐漸取代部分中國份額的傾向。

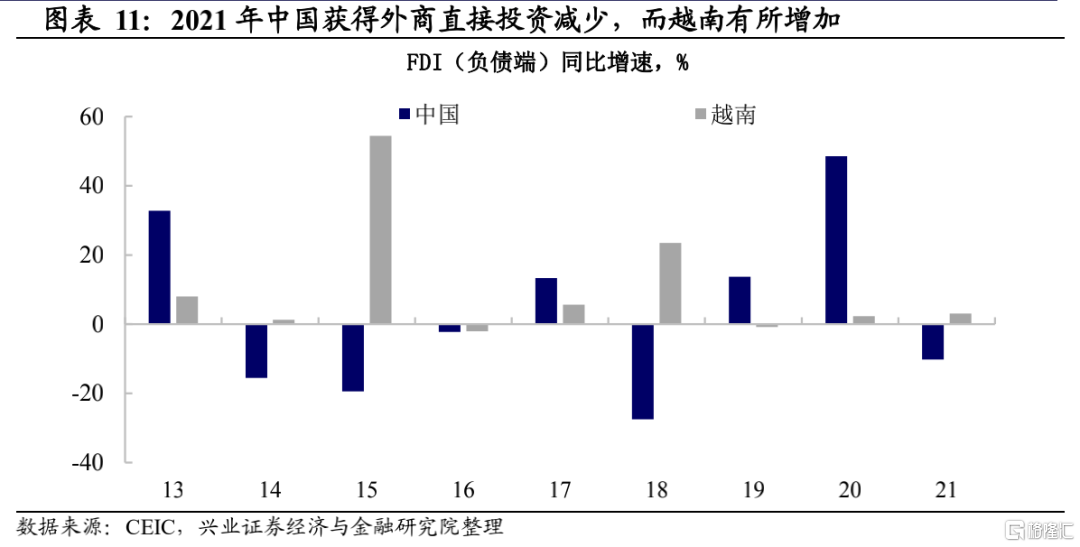

直接投資來看,21年投向中國的FDI有所回落,而越南FDI持續上行。由於2020年中國是最先從疫情中恢復的經濟體,中國承接了世界工廠的職能,外商從中國投資設廠的規模大幅上升。然而2021年以來,中國獲得FDI投資規模有所下行,而東南亞例如越南等經濟體FDI持續上行。與2021年情景較為類似的是2015年和2018年,當時分別在人民幣貶值和貿易戰背景下,中國境外投資流出,而轉向越南等東南亞經濟體進行替代。

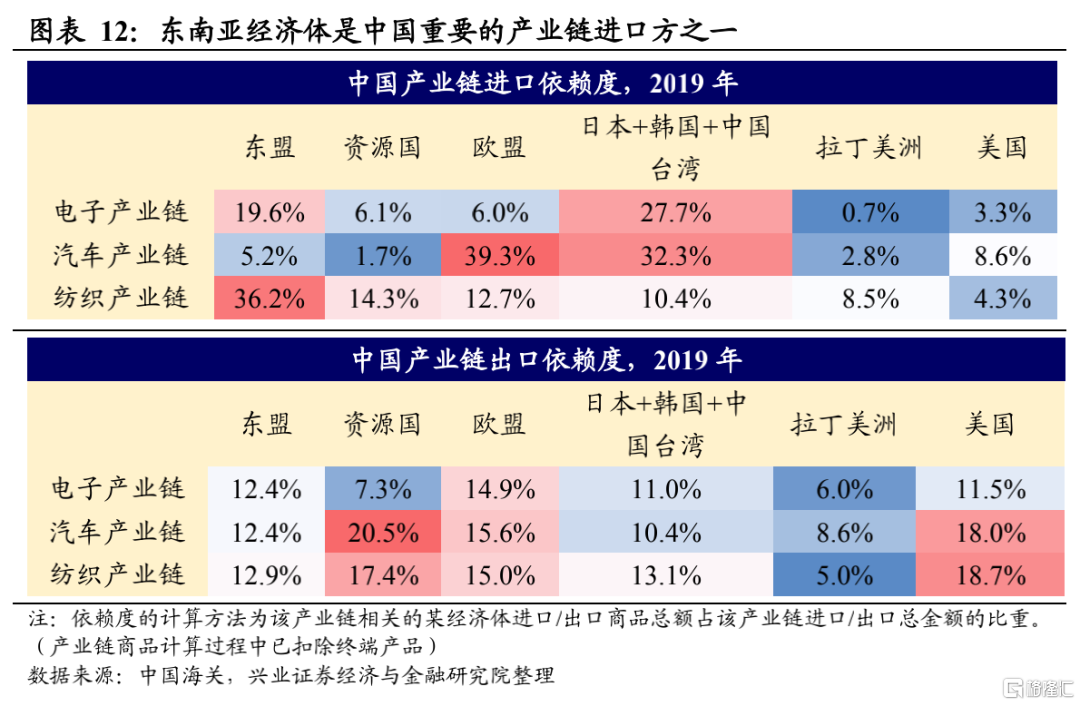

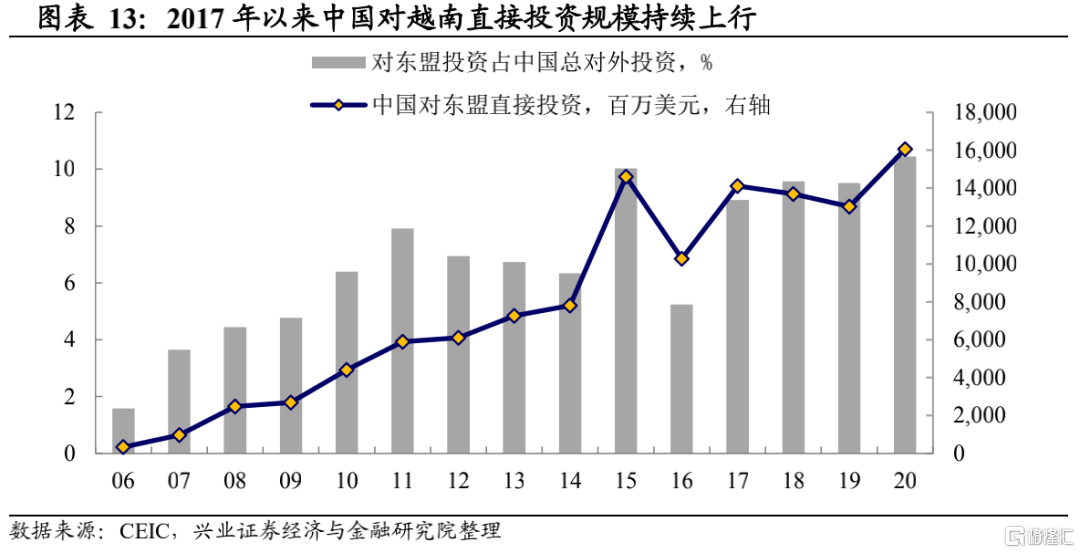

但這一遷移,更多體現中國與其他亞洲經濟體產業鏈的進一步互補和中國在國際分工中地位的上行。從產業鏈上下游關係來看,中國的紡織、電子產業鏈對東盟經濟體的依賴較強,即中國需要依賴東盟生產的零部件來進行進一步產品加工,且最終的整合環節可能也需要通過東盟經濟體來完成。因此,東盟和中國的關係更多是產業互補上下游的關係,終端產品競爭關係不強。中國近幾年來也加速了對東盟經濟體的直接投資,通過直接在東南亞設廠等方式,將產業鏈和訂單的更多環節轉移到東南亞勞動力等生產成本更低的地區。

會否轉移?產需都依賴中國的企業,脱鈎並非易事

對於生產和需求都高度依賴中國的企業、行業,脱鈎也並非易事。Eppinger等人在2019年的研究中討論了從全球價值鏈(Global Value Chain)將一個經濟體剔除,對其他經濟體的影響。

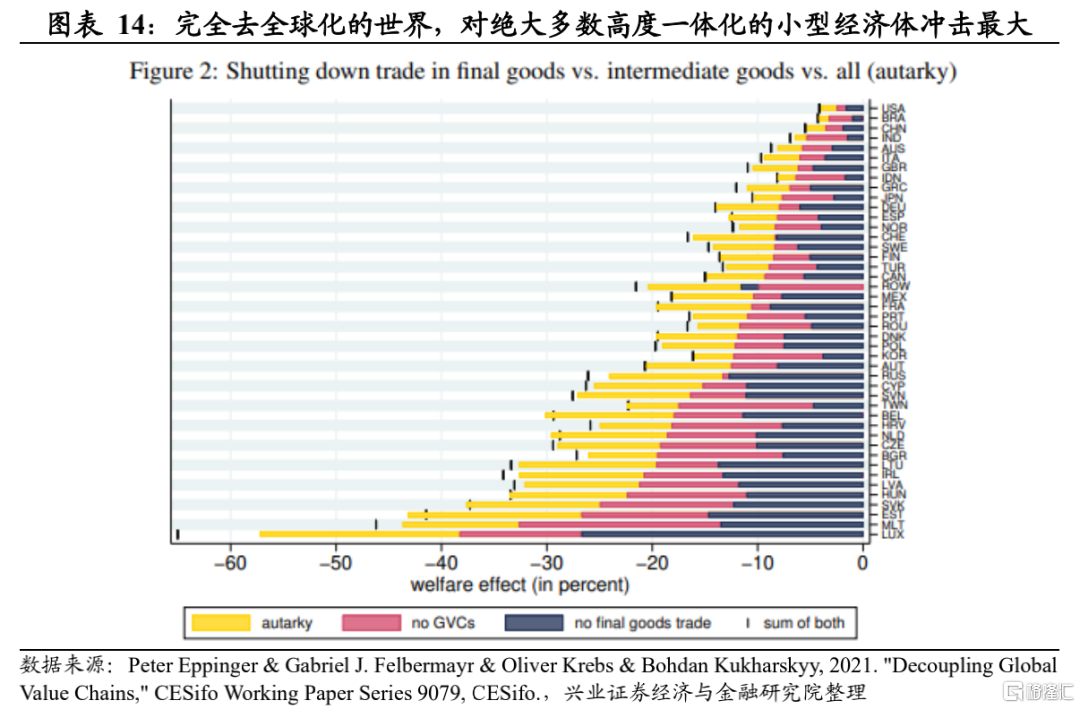

如果完全無全球化,美國、中國大陸受損要小於高度一體化的小經濟體。文章首先將中間產品的國際貿易成本設置到極高來模擬一個沒有全球價值鏈(no GVC)的世界,可以看到,所有國家都會因為完全的逆全球化而遭受福利損失,其中高度一體化的小型經濟體——如馬耳他、愛爾蘭和愛沙尼亞等歐盟國家福利損失最大,非歐盟經濟體中,中國台灣和俄羅斯的福利損失也較為領先,分別為13%和18%;而中間品貿易佔比相對較小的經濟體,美國、中國大陸、巴西、印度則相對損失較小。(詳參圖表14)

如果中國大陸完全停產,在當前情境下,俄羅斯、澳大利亞、中國台灣福利受損最為嚴重。文章此後模擬僅限於中國大陸發生新冠肺炎疫情(即中國中國全部停產)產生的衝擊:在當前維持全球化的情境下,絕大部分經濟體將受損,俄羅斯、澳大利亞、中國台灣受損最為嚴重,有14 個經濟體將受益於中國因疫情衝擊導致的供給中斷,除了土耳其和印度,大多為歐盟國家(如意大利、葡萄牙、捷克、匈牙利、奧地利等)。(詳參圖表15)

如果中國大陸完全停產,在深度去全球化的情景下,法國、德國、日本受衝擊將更加嚴重。在深度去全球化的情境下,中國供給中斷對法國、德國、日本等國家衝擊更大,捷克、印度、匈牙利等經濟體將從受益變成受損,印度尼西亞由受損轉成受益。(詳參圖表15)

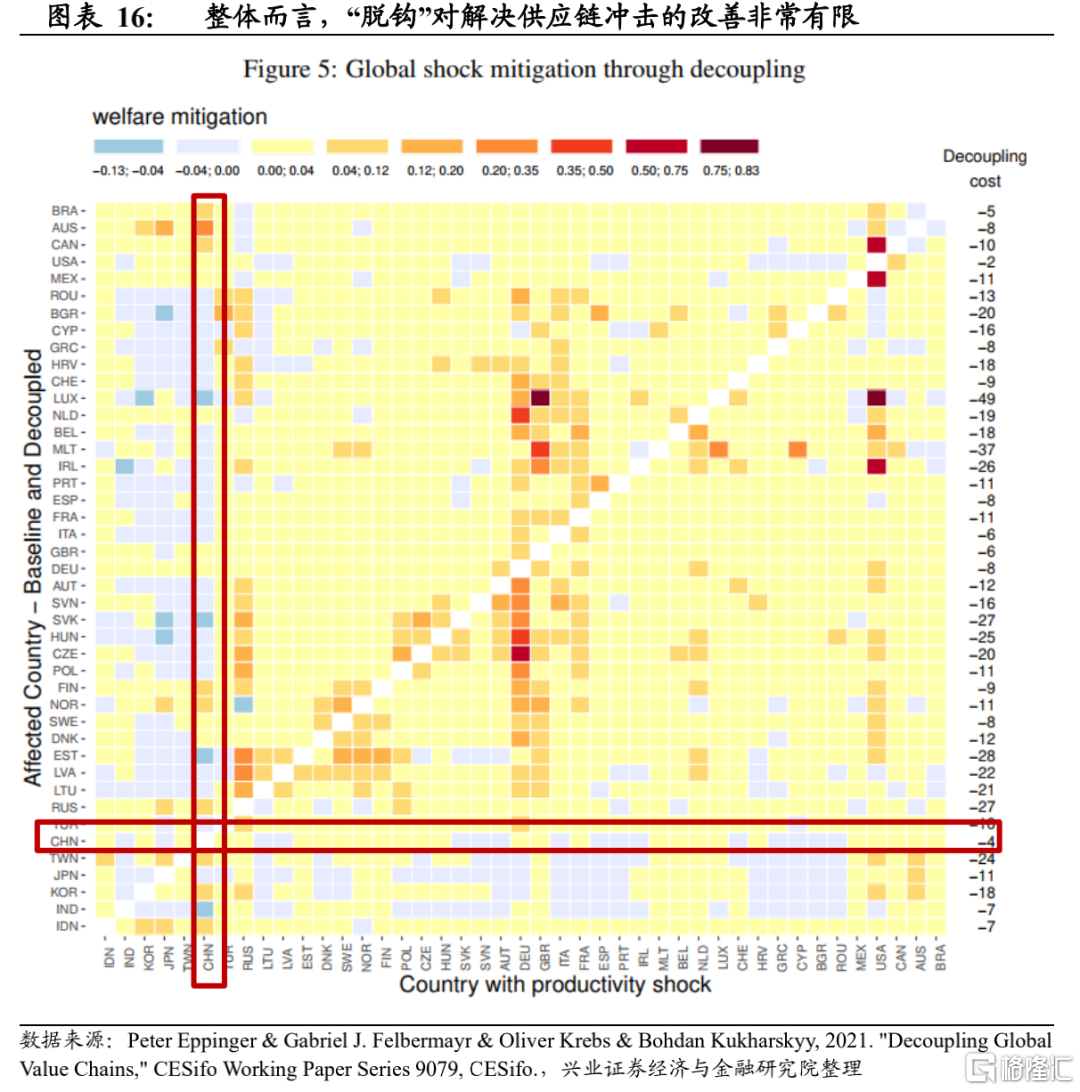

整體而言,“脱鈎”對解決供應鏈衝擊的改善非常有限。最後,文章模擬了特定經濟體在單邊脱離全球化的情境vs當前情境,列經濟體供給中斷對其的衝擊,比如第一列第一行表示,印度尼西亞供給中斷對巴西造成的損失,在巴西單邊脱離全球化的情境下,比當前基準情境改善0至0.4。結論是單邊脱離全球化並不能有效減少特定區域的供給衝擊(大部分為黃色格子,即改善幅度非常小)。對於大部分國家而言,如果亞洲供給中斷,單邊脱離全球化情境將使他們受到更大沖擊(淺藍至深藍的格子)對於部分歐洲國家而言,如果德法意的供給中斷,單邊脱離全球化情境可能使其受益(橙色至紅色的格子)。(詳參圖表16)

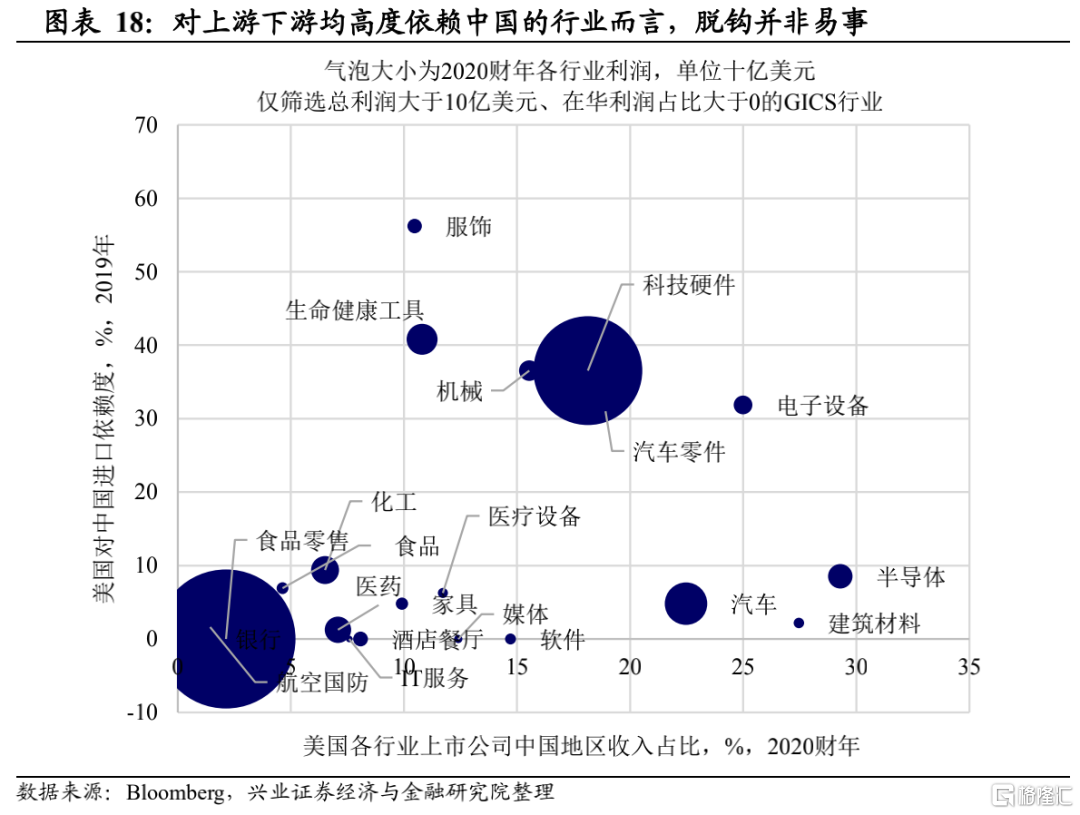

分行業看,電子設備、機械、科技硬件等供需均依賴中國的行業,“脱鈎”並非易事。對於跨國企業而言,過去“全球化”過程中,其產業鏈佈局是綜合考慮了市場導向和生產效率這兩個方面。但過去兩年供應鏈出現的問題,使得疫後跨國企業可能會在市場導向和生產效率中更偏向市場導向,即企業會傾向於更從終端需求角度縮短供應鏈。這對於部分需求端對中國市場依賴不高、但生產端依賴較高的行業而言是不利的,但對於銷售和生產均高度依賴中國的行業而言,其與中國脱鈎並非易事。

大變局中,周邊經濟體是我們經貿穩定的重要壓艙石

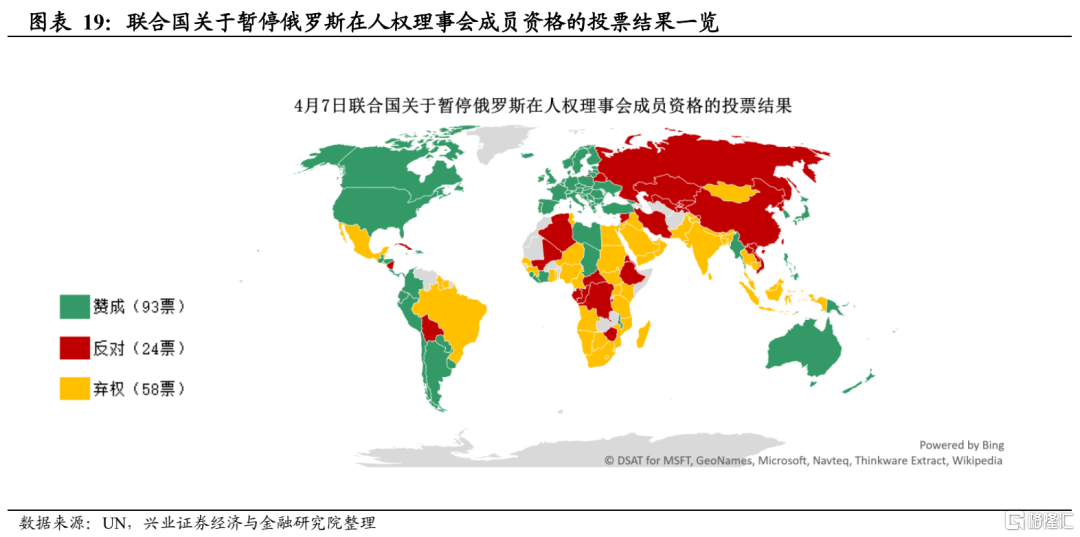

面對一個更碎片化的全球經貿體系,東盟在內的亞洲經濟體是我們外部經貿關係穩定的“重要壓艙石”。我們在2022年春季策略《兩隻灰犀牛》中提示過,。從聯合國關於暫停俄羅斯在人權理事會成員資格的投票結果,以及截至目前參與對俄羅斯制裁的經濟體分佈情況看,當前全球主要經濟體似乎被劃分為支持制裁陣營及餘下陣營。中國周邊的經濟體--包括東南亞、南亞等--不是投了反對票,就是棄權票。顯然,體現了這些經濟體希望和平、不希望事態擴大--更不希望衝突蔓延到亞洲的態度。

此外,2022年1月1日起《區域全面經濟夥伴關係協定》(RCEP)(詳參《RCEP:撥雲睹日——後續節奏與關税影響的大數據分析》)陸續對文萊、柬埔寨、老撾、新加坡、泰國、越南等東盟6國和中國、日本、新西蘭、澳大利亞、韓國等5國生效。中國周邊有我們的第一大貿易伙伴歐盟,南亞又有除中國外最大的人口國家印度,同時中國與東亞各國的經貿關係也極為密切,如果能夠穩定並加強相關經濟體的經貿關係,將有助於形成中國經濟的“緩衝墊”。

風險提示:地緣政治風險超預期,產業鏈外遷速度超預期。