今年以來,新股的表現都不算多麼景氣,但是架不住眾多標的想要上市的熱情。

最近,有一家餐飲股遞表港交所,日式放題餐廳KAMII GROUP (CAYMAN) INC.(以下簡稱“上井”)計劃申請在港交所主板上市,獨家保薦人為國信證券(香港)。

回顧過往,日料品牌衝擊港股的事例不是沒有,只是以失敗吿終,2020年2月,香港日式放題品牌大喜屋曾因疫情原因,最終暫停上市計劃。

若上井能成功上市,有望成為“日料第一股”,引發了市場較多關注,不過探究其經營狀況,可以發現,痛點頗多。

01

市場分散化顯著

都説民以食為天,在多元共存的飲食文化中,講究精緻的日料的人氣一直都挺高。

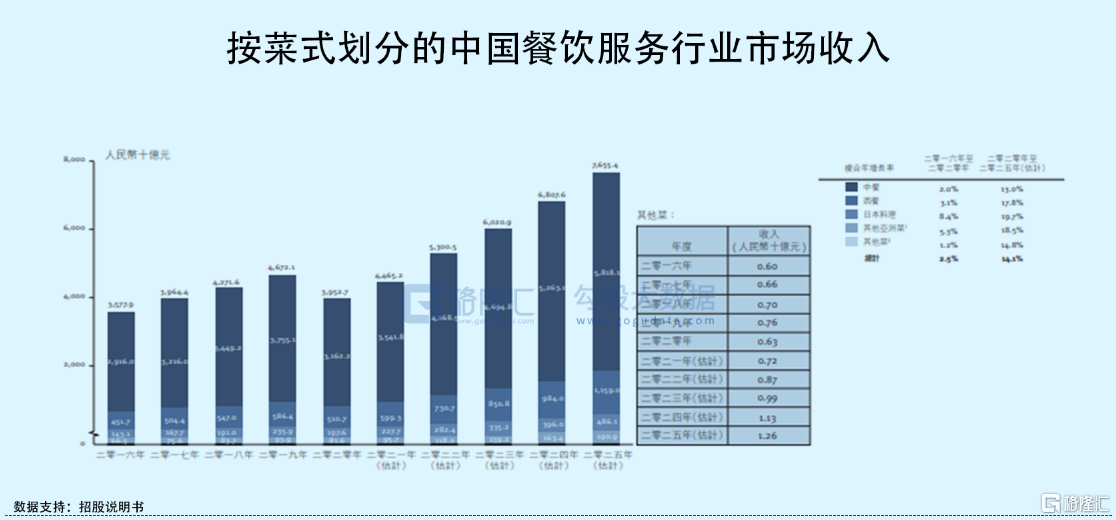

公開數據顯示,在國內餐飲市場,按2020年收入計算,按菜式劃分,日本料理排名第三,僅次於中餐和西餐,預計2025年日本料理收入將達到4861億元,2020年-2025年間保持19.7%的年均複合增長率。

其中,上井所在的是其中的細分賽道——日式放題料理,即人們向餐廳繳納⼀定⾦額餐費後,可以無限量任點菜單,不過這類餐廳講究即點即做,再送到桌上。公開數據顯示,2020年中國日式放題餐廳達到415億元,年均複合增長率達9.7%,預計到2025年有望達1118億元。

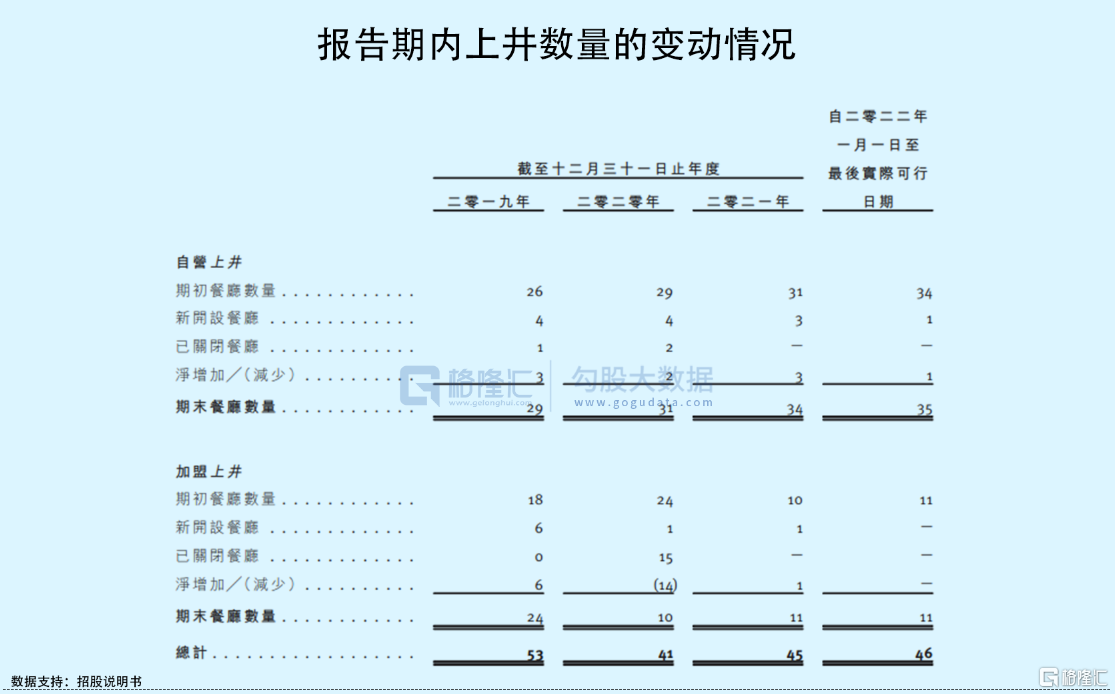

上井的創始人是王榮富,2004年在上海開始經營上井,定位中高端,大部分餐廳位於國內一線和新一線城市的購物中心,目前經營管理着兩個餐廳品牌,而上井精緻料理是旗艦品牌,截止目前,在中國的18個城市共開設了47家連鎖餐廳,包括了35家自營的上井餐廳、11家加盟的上井餐廳及一家為吸引Z世代而開設的倆倆和牛餐廳。

本次IPO之前,根據招股書,王榮富通過KAMII II間接持股為20.85%,直接持股為11.31%;王韋欽持股為12.1%,王皓潔持股為9.78%,王承羲持股為9.78%,王文旭持股為8.08%。上述的五人已在2022年3月簽署了一致行動協議,確認了一致行動關係。

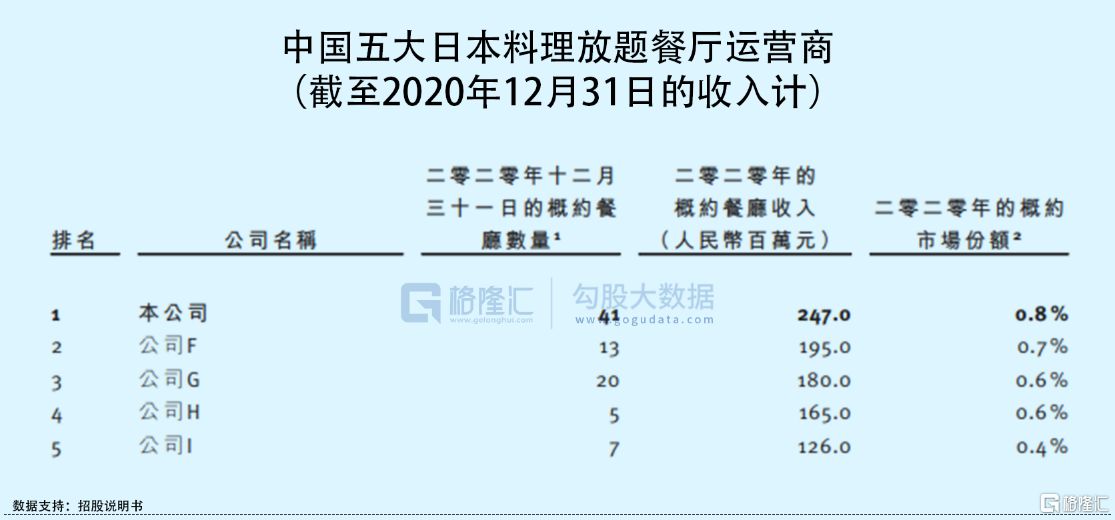

根據招股書,上井稱自己是中國最大的日本料理放題餐廳集團,佔所處的賽道市場份額為0.8%,排在第一。

值得注意的是,雖然中國日料餐廳市場潛力存有,但呈現高度分散化的特點,按2020年的總收入計算,排名前五的企業佔總市場份額約3.1%。

02

翻枱率不足1

從經營業績來看,可以發現,上井明顯受到了疫情的衝擊。

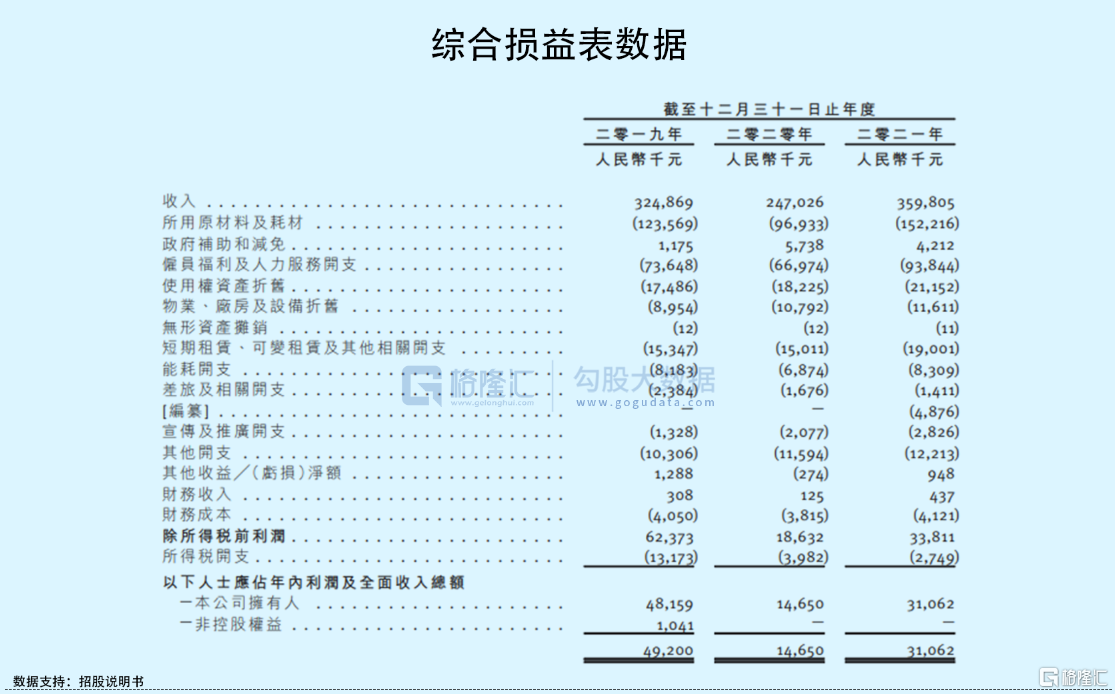

報吿期內,上井實現收入分別為約3.25億、2.47億、3.60億元,其中,自營餐廳為主要收入貢獻來源,佔比超九成,其餘來自加盟商;年內利潤及全面收益總額分別為4920萬、1465萬、3106.2萬元。

此外,公司的資產回報率由2019年的25.8%降至2020年的6.5%,主要受疫情的影響,使得利潤及全面收益總額減少所致。而2021年資產回報率有所回升,主要由於擴張餐廳網絡所致。

眾所周知,餐飲業特別容易受到疫情的影響,線下門店時常因為突發疫情而關門閉店,進而影響客流量,導致生意不景氣。而在新冠疫情的擾亂下,有30家自營上井於2002年1月到3月全面暫停了至少30天的餐廳經營,這一期間自營上井產生的收入因營業時間縮短及客流量減少而較2019年同期下降62%。此外,有兩家自營上井餐廳因疫情而永久停業。

同時,上井餐廳的菜品主打生鮮,在原材料成本上也頗有壓力,報吿期內,所用原材料及耗材成本分別為1.24億元、9693.3萬元、1.52億元,分別佔到營收的38.0%、39.2%、42.3%。而一旦原材料漲價,通常公司不能將價格波動導致的原材料成本轉移給消費者,或對其盈利能力產生負面衝擊。

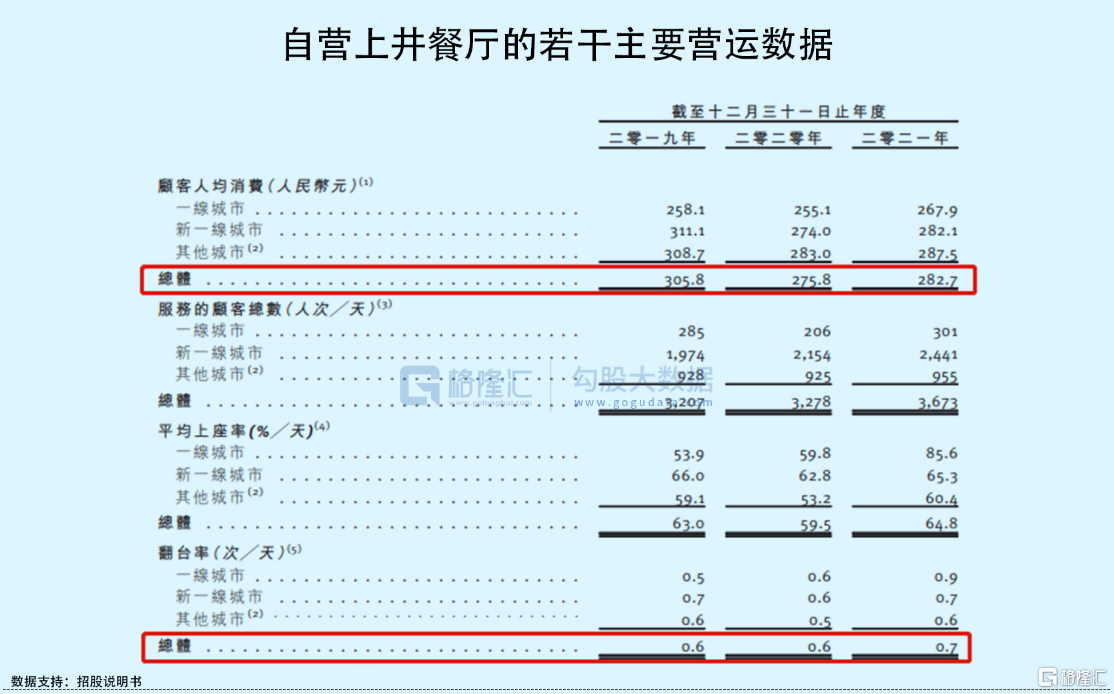

要知道,翻枱率和客單價一向是考驗餐廳經營能力的關鍵點,上井在這兩項數據上表現並不算樂觀。

報吿期內,上井餐廳顧客人均消費分別為305.8元、275.8元、282.7元,呈現波動下降之勢;翻枱率為0.6次/天、0.6次/天和0.7次/天,整體低於1;平均上座率分別為63%/天、59.5%/天和64.8%/天。

03

開店擴張加速

同時,回看發展,近年來,上井的擴張進程較為緩慢,報吿期內,淨增加的自營上井門店較少,加盟上井的門店數量減少明顯。目前手握47家門店(包括一家倆倆和牛),可以説並沒有太多規模化優勢。

雖然在錯誤預判下過度跑馬圈地並不是良策,海底撈的前車之鑑已經深入人心,但餐飲品牌形成一定的規模化是必經之路,不然無法加深品牌滲透,更好地觸及消費者。

或許上井也意識到了這一問題,開始加快開店的腳步,截至2022年、2023年及2024年止年度,計劃分別開設6家、8家及9家自營上井。

同時,為了進一步吸引消費人羣,尤其是年輕一代,它已推出的倆倆和牛將分為兩類分店,即倆倆和牛日式燒烤放題和倆倆和牛壽喜鍋放題。2022-2024年期間,每年將分別新開5家倆倆和牛日式燒烤放題分店,以及分別新開8家、18家和18家倆倆和牛壽喜鍋放題分店。

這一選擇也是順勢而為,儘管日料市場有着發展空間,其定位有着自己的消費人羣,但這一部分的潛力發掘存在一定的壁壘,公開數據顯示,2021年中國網民中僅有2.5%接受日料餐廳消費200元以上的人均價格,超過50%的受訪者可接受的人均價格範圍在60-100元。

而隨着疫情常態化,消費意願存在一定的波動,消費風向也會發生改變,畢竟消費主力人羣已是Z時代人羣,大眾化且不斷下沉的趨勢不容忽視,這也就是上井開始發力新品牌的原因。與此同時,為了迎合新的消費習慣,上井準備與第三方外賣平台合作,嘗試推出午餐定食外賣服務,還計劃今年上半年推出自熱壽喜鍋、牛肉醬拌麪及烤河鰻等。

另外,餐廳的環境安全問題也是一大痛點。截至最後實際可行日期,上井在中國有三家上井自營餐廳尚未獲得消防安全檢查批文,該三間餐廳均為自營餐廳。而根據相關法律及法規,開業前未能獲得消防安全檢查批文的餐廳可能會被責令停業,並需支付人民幣30,000元以上人民幣300,000元以下的罰款。

04

上市不逢時?

上井雖在所處細分賽道位於頭部,但可以發現,它的經營境遇並不能高枕無憂。

除了受到疫情的侵襲之外,本身的增長潛力也存在瓶頸,而從外部環境來看,它選擇的上市時機可謂是“箭在弦上,不得不發”。

我們都知道,疫情打亂了餐飲企業的經營節奏,不少標的業績下滑,現金流緊張,生存壓力較大,而上市確實是條快速且有效的路徑,若能得到資本的助力,確實會有回血的功效,利於加快品牌規模化,在一定程度上降低經營風險。

而從今年以來,受俄烏衝突、美聯儲加息縮表等影響,市場環境並不好,股市頻現不振情緒,投資者謹慎觀望之下,新股上市自然不那麼受待見,失去賺錢效應,A股破發成為一種常態,港股今年以來不斷震盪下行,IPO第一季度相對疲軟,熱度也不像以往。

根據港交所一季度財報,報吿期內收入及其他收益為46.90億港元,同比下跌21%,股東應占溢利為26.68億港元,同比下跌31%。其中,報吿期內新上市的公司共17家,集資額合共149億元,同比下跌89%。

雖然今年以來,有多家餐飲標的想要闖關港交所,謀求上市,但整體市場環境並不樂觀。一方面,在複雜的宏觀環境下,疫情的衝擊還在繼續,消費意願恢復不是即時性的,行業復甦預期具有不確定性,這也就是為什麼高盛近期下調中國餐飲服務行業2021年至2026年收入複合增長預測的原因,即從之前的11%下修至8%。

另外,就行業來説,新消費的寒潮已至,投融資降温明顯,雖然不乏有很多熱門項目活躍,但很難看到明確的前景,這對它們來説,都不算是好消息。

05

結語

跟隨消費升級的腳步,我國餐飲業正向品牌化、連鎖化階段發展,餐飲企業紛紛加速進程,試圖突出重圍,贏得更多的市場份額。就本文的上井來説,日料賽道雖然有一定潛力,但行業長期呈現分散化説明了兩件事,有整合的空間,但想要做到真正的頭部,並不容易,這個所謂的“第一股”名頭並不好拿下。