本文來自格隆匯專欄:興證宏觀王涵,作者:王涵 卓泓等

投資要點

新冠肺炎疫情,使得全球在“缺需求”的大背景下迎來一輪供不應求的週期,發達經濟體通脹普遍上行,俄烏衝突對能源和農產品的供給使得這一問題“雪上加霜”。在此背景下,美國、歐洲、中國的供給衝擊和需求其實各有各的問題,也表徵為通脹形式及約束條件的差異。具體來看:

全球通脹圖景一覽:

全球來看,各經濟體PPI的壓力整體都高於CPI;

生產價格看歐洲壓力最大,居民價格看美國壓力最大,中國相對可控;

一樣的供給衝擊:俄烏衝突下的能源、糧食短缺

能源:今年以來全球通脹的重要支撐,對通脹的影響歐洲>美國>中國,但4月油價環比的邊際貢獻轉弱;

食品:糧食價格貢獻上平台,但目前對中美歐的通脹波動影響暫時有限,對美歐通脹的影響高於中國;

不同的核心約束:美國勞動力、歐洲能源、中國疫情:

美國:居民需求有餘韻,勞動力市場供應短缺是最大的癥結;

歐洲:俄烏衝突疊加未有大規模財政刺激,需求相對美國韌性較弱,通脹更多源於能源供應受阻;

中國:復甦週期領先歐美疊加疫情影響,需求偏弱、核心通脹仍在下行,4月CPI超預期主要源於區域性疫情對供應和物流的臨時衝擊。

全球高通脹下的貨幣政策展望:

美國:供給改善仍需時間,聯儲將延續追趕式加息抗通脹的步伐;

歐洲:高通脹和弱需求的雙重壓力,歐央行政策空間小於美國;

中國:通脹壓力可控,政策重心在穩增長。

風險提示:通脹持續性超預期,全球央行貨幣政策調整超預期。

正文

美歐中通脹壓力普遍上行,PPI整體高於CPI

全球通脹壓力普遍上行。當前的高通脹已經成為全球範圍內的普遍現象,以美歐中為例——美國當前CPI處於40年來的高位,歐元區HICP繼續創下歷史新高,而中國4月最新通脹數據也高於預期。本輪通脹不僅僅體現在居民端,生產者企業端通脹更加劇烈,相對於反映較為滯後的需求而言,能源和農產品價格的快速衝高已在通脹層面有所反映——尤其是PPI數據。近期數據來看美國PPI同比增速已經突破10%,而歐元區PPI增速已近30%。

雖然高通脹的表現相似,但美歐中通脹的形成原因有所區別。疫情以及俄烏衝突引發的供給制約是當前經濟體普遍面臨的問題,然而具體來看美歐中也面臨各自的困境。相比於其他經濟體,美國疫後刺激規模較大,使得美國需求的韌性持續性較長,因此長期的供不應求推升了本輪的通脹;歐洲方面受到俄烏衝突下能源供給的制約更為直接和劇烈,能源供給的擔憂對歐洲通脹造成較大擾動;而中國通脹整體來看仍然可控,此前供應鏈較為穩定,近期的通脹超預期主要由於疫情等臨時性的因素。

一樣的供給衝擊:俄烏衝突下的能源、糧食短缺

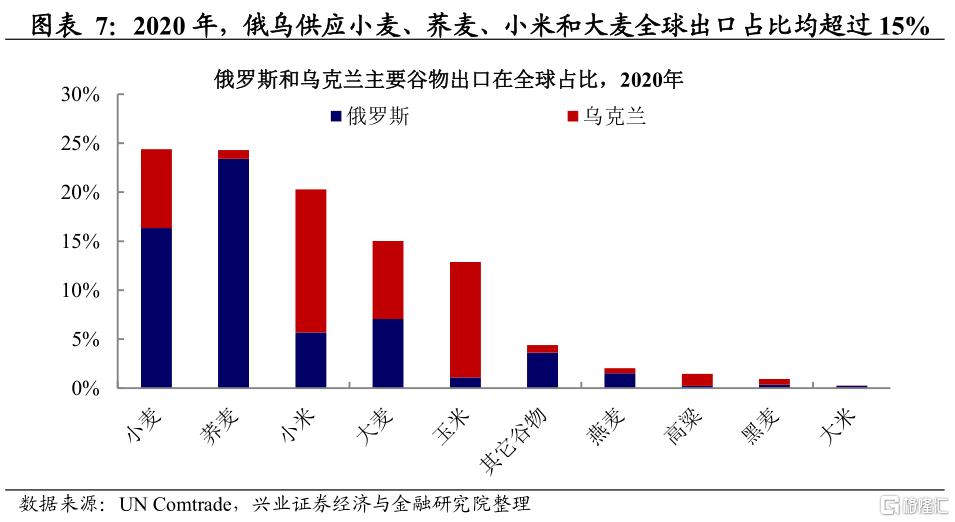

俄烏衝突對全球造成了供給的衝擊,主要體現在能源和糧食鏈條。中美歐對從俄羅斯進口能源和化肥依賴較高。俄羅斯是全球重要的能源供給經濟體,除能源外,俄烏衝突對全球糧食產業鏈造成的影響也不容小覷。俄羅斯和烏克蘭是全球重要的糧食供給經濟體,且除農作物糧食外,俄羅斯還是全球最大的化肥出口經濟體。近期俄烏衝突也出現了一些外溢效應,主要體現在由於化肥和糧食的供給切斷導致的局部糧食危機風險上升。(詳參4月19日報吿《商品與美元:兩隻灰犀牛》)

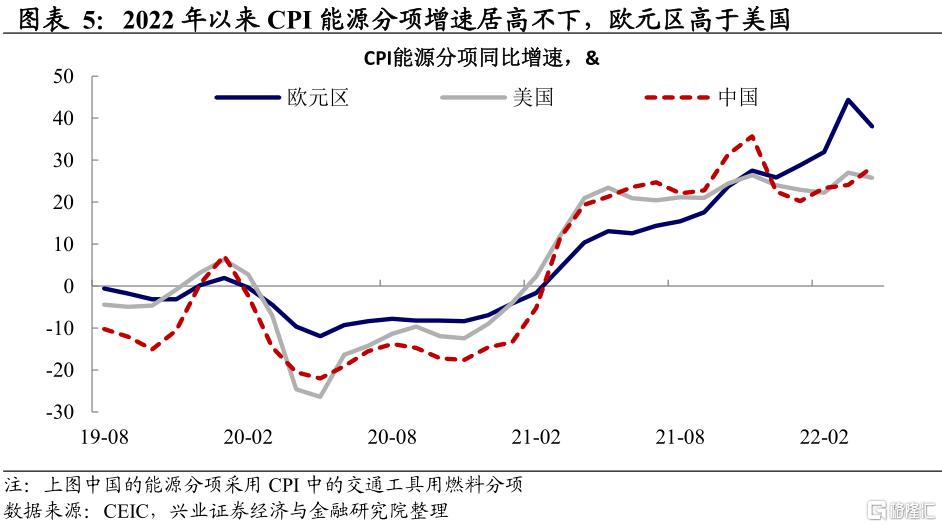

能源:對通脹的影響歐洲>美國>中國,

4月邊際貢獻轉弱

能源分項是今年通脹的重要貢獻,但對中美歐影響程度不同。今年以來,隨着俄烏衝突的升級,供給的擔憂使得油價走高,成為推升全球通脹的重要因素。今年中美歐CPI能源分項同比增速都維持在20%以上的水平,且歐元區能源分項增速高於美國和中國。歐元區由於受到俄羅斯能源供給擾動最大,能源價格變動對通脹擾動最大;而中國由於國內油價有單獨的定價系統,使得價格波動相對國際油價較小,能源波動對中國通脹影響相對較小。

4月隨着油價高點回落,通脹貢獻有邊際走弱跡象。從邊際變化來看,隨着WTI原油價格從3月高點125美元/桶有所回落,4月原油價格中樞明顯低於3月,因此能源分項在美歐通脹中的貢獻有所減弱。以美國4月CPI數據為例,能源分項對CPI環比貢獻轉負,也是11個月以來的首次轉負。

食品:俄烏衝突下糧食價格貢獻上平台,

美歐影響高於中國

俄烏衝突背景下,全球糧食價格明顯上行,但國內糧價整體可控。今年以來(截至2022年5月6日),全球國際糧價大幅上漲,三大主糧中,稻穀價格上漲20.3%,小麥價格上漲47.9%,玉米價格上漲38.5%。然而,相比國際糧價來説,中國糧價整體可控,三大主糧價格漲幅較小。主要原因為,一方面中國糧食進口依賴度較低,自給自足佔比較高;另一方面,中國三大主糧仍有庫存,安全墊較厚。(詳參4月19日報吿《商品與美元:兩隻灰犀牛》)

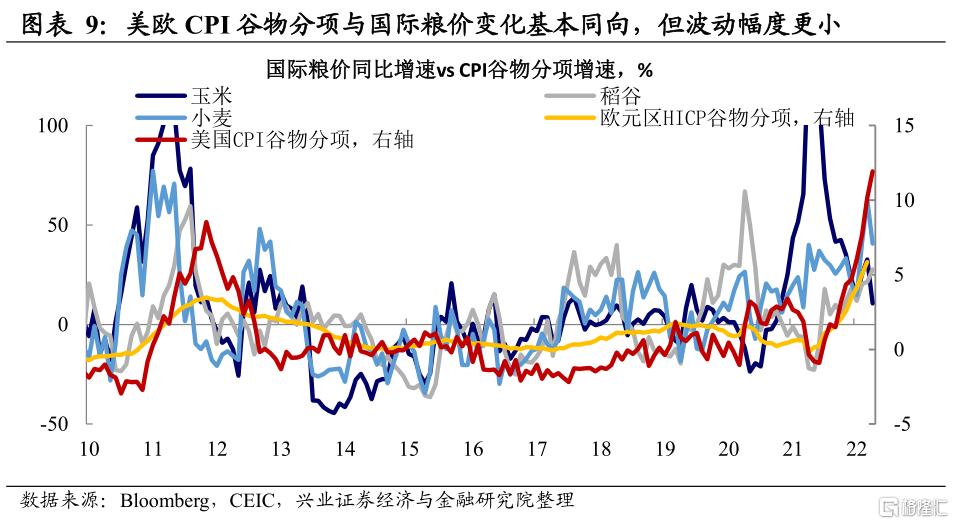

相比於糧價的波動,CPI分項波動較小,但對通脹貢獻上平台。今年以來隨着糧價的上漲,中美歐CPI中的糧食穀物分項同比也有所上行,但整體波動幅度比糧價波動小,主要原因為CPI分項主要參考了糧食製成品零售價,使得農作物價格的波動有所減弱。(詳參5月9日報吿《國際糧價暴漲下,如何判斷國內糧價及通脹走勢?》)從影響程度上來看,由於今年國際糧價增幅明顯高於國內糧價,美歐通脹糧食分項增速明顯快於中國。

不一樣的約束:美國勞動力、歐洲能源、中國疫情

美國:勞動力市場緊張+需求韌性,

高通脹或仍有持續性

本輪美國通脹最大的癥結是疫情導致的及疫後財政刺激導致的供需錯配。本輪美國通脹高企的原因是疫情導致的供不應求矛盾。需求層面,美國疫後的大規模經濟刺激推升了商品尤其是與“宅經濟”相關的耐用品需求,這類商品更多依賴海外進口,而新冠疫情導致全球供應鏈受到影響,美國港口壓力上升。供給層面,2021年下半年新冠德爾塔毒株的反覆衝擊,使得新興市場國家生產受到明顯阻礙,全球運輸效率下降。此外,美國財政刺激使得勞動力返工意願不強,美國交運部門勞動力緊缺加劇了供應鏈的供求矛盾。

從4月CPI數據來看,住房、機票和新車價格是主要支撐。剔除能源和食品,美國4月核心CPI同比增速6.2%,高於預期的6%和前值6.5%,住房、機票和新車價格是主要支撐。一方面,隨着勞動力的逐漸迴歸,住房分項作為典型的順週期分項,美國租房價格會對整體通脹構成持續的支撐;另一方面,隨着疫情的影響逐漸消退,經濟活動逐漸開放,美國需求的主線逐漸從商品轉向服務,因此服務需求的復甦或仍然有一定的持續性。

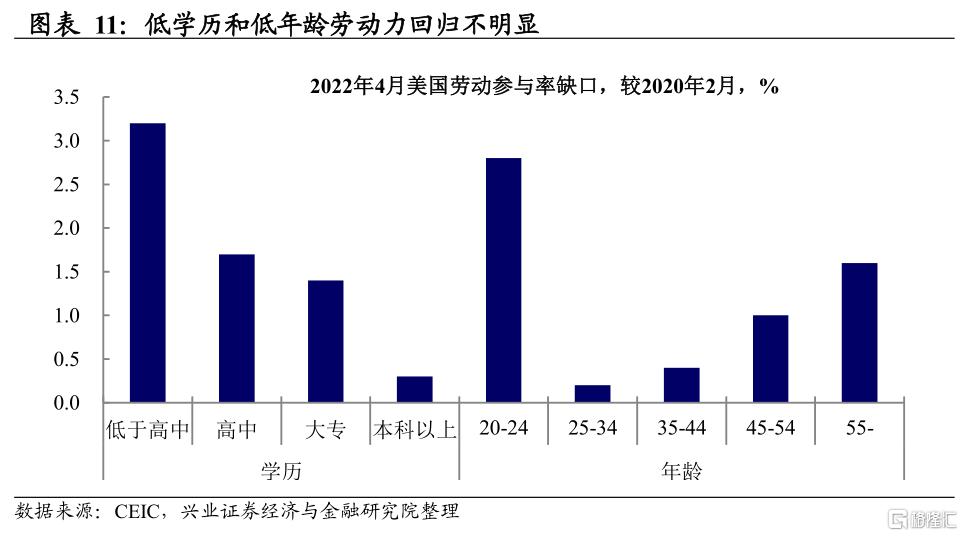

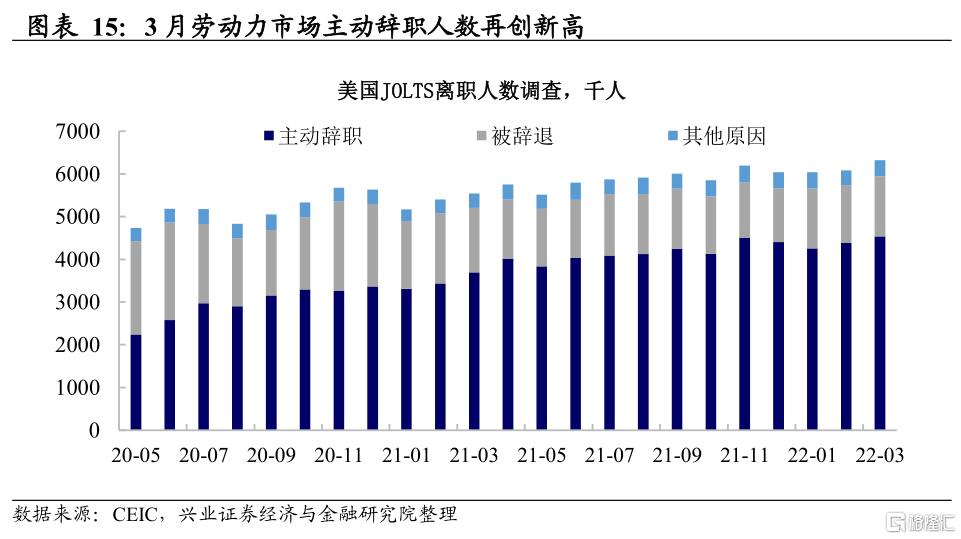

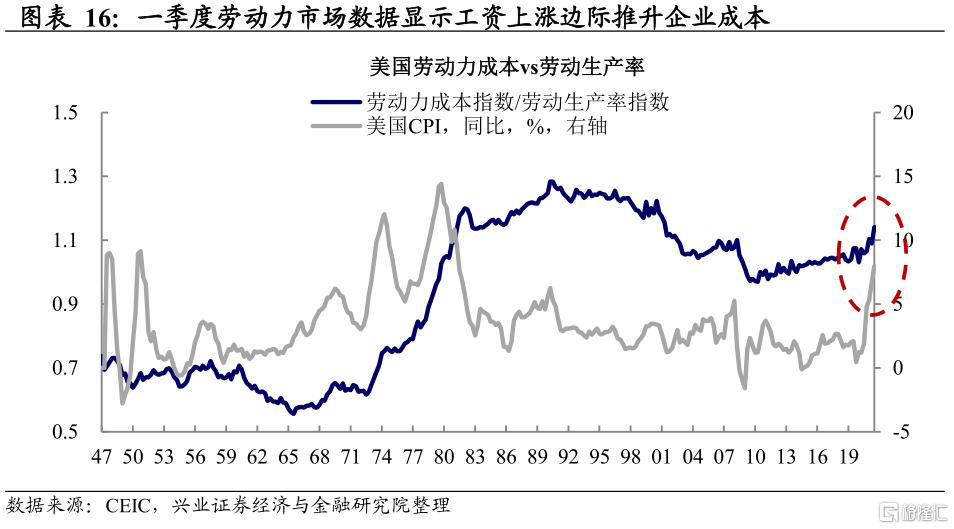

而最新的非農勞動力數據顯示,勞動力供給問題緩解仍需時間。從勞動參與率數據來看,低年齡、低學歷人羣勞動參與率缺口補充較慢且波動大,更容易受到疫情或天氣等外界衝擊的影響而改變就業狀況。部分高年齡的勞動力,由於疫後補貼和資產價格上升的財富積累,選擇退出勞動力市場,也加劇了勞動力供給的短缺。(詳參2022年4月6日報吿《美國進入“工資-通脹”螺旋了嗎?》)從職位空缺來看,美國3月主動辭職人數為453.6萬人創歷史新高。當前工資上漲同時邊際推升企業成本,疊加4月勞動參與率下滑指向供給收縮,市場關於“工資-通脹”螺旋的擔憂也有所加劇,這也使得美國內部物流環節仍有阻塞,勞動力供給問題緩解仍需時間。

歐洲:通脹更多表徵為能源的約束

不同於美國,本輪歐洲通脹開始走高主要受到能源價格的影響。由於此前歐洲沒有類似美國的大規模財政刺激,需求未見爆發式增長,因此,歐洲核心通脹壓力不高且工資壓力不明顯。然而,歐洲由於地理位置的原因,此前對從俄羅斯進口能源和化肥高度依賴。而俄烏衝突後的制裁等措施對俄羅斯能源供給造成較大擾動,歐洲通脹在能源供給擔憂下快速上行。

除能源外,歐洲近期通脹數據也體現出了食品和服務價格的支撐。4月歐元區HICP同比增長7.5%,繼續創下歷史新高。從本月數據來看,能源的貢獻有所收窄,而食品和服務貢獻擴大。食品價格拉動主要由於運輸環節價格上升及化肥漲價,而服務價格的上漲體現了歐元區經濟活動疫情後逐漸開放,服務需求有所上行。

中國:近期居民通脹超預期,

主要來自區域性疫情的臨時衝擊

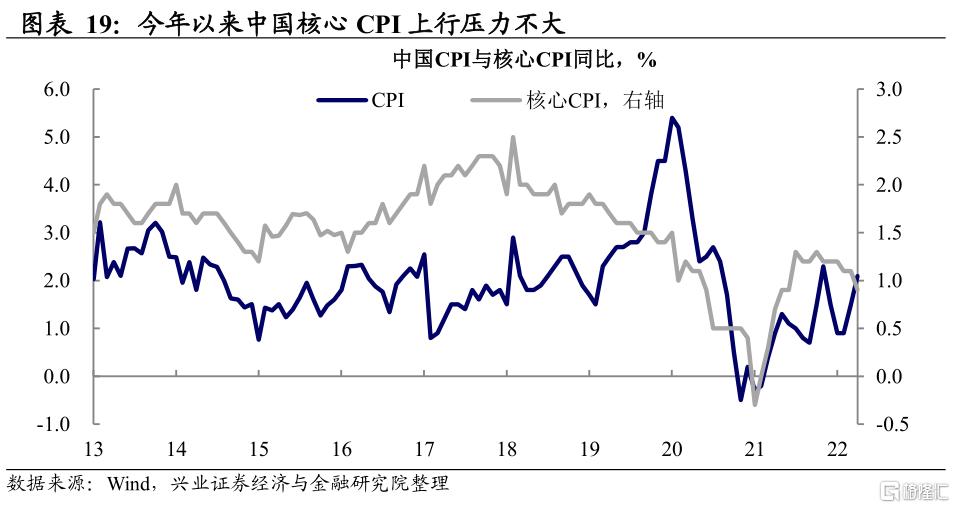

本輪中國通脹壓力明顯小於美歐。本輪中國PPI快速上行,主要受到去年下半年以來煤炭等上游原材料價格快速上行的支撐,而相比之下CPI漲幅較小,主要原因為缺需求導致的本輪上游漲價向消費者傳導不暢。不同於美國進行的大規模財政刺激,中國在需求端的刺激非常謹慎,因此無法實現像2009年 “銀行貸款—基建+房地產項目—工程款—工人工資”的通脹傳導路徑。因此,中國本輪通脹止步於生產者環節,而CPI上行壓力不明顯。

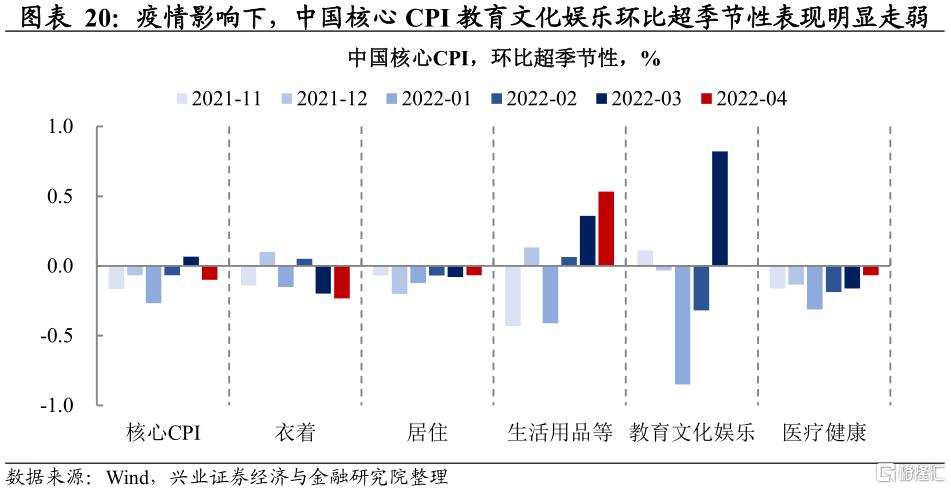

近期中國供給約束主要來自於疫情的擾動和臨時性的因素。中國4月通脹超預期的主要原因為食品分項尤其是鮮果價格的上漲,疫情下的臨時性因素較多(物流受限以及居民囤積鮮果),隨着疫情的好轉以及物流的恢復,臨時性因素會逐漸減弱。此外,中國4月核心CPI偏弱,尤其是教育文化娛樂環比分項明顯弱於季節性,或體現了疫情對當月需求的拖累。(詳參5月11日報吿《通脹不確定性增大,但不是政策約束》)

全球高通脹下的貨幣政策展望

美國:高通脹仍有持續性,聯儲將延續快速加息抗通脹的步伐。雖然美國當前通脹同比讀數見頂,但通脹水平仍高,且俄烏衝突對美國供應鏈的衝擊疊加需求的韌性或仍將支撐美國核心CPI環比增長,美國通脹或仍有持續性。美聯儲未來一段時間或仍然將保持超預期的鷹派態度,以控制通脹預期使其不失錨。然而,由於聯儲政策空間逐漸見頂,疊加近期市場大幅波動對居民消費的負反饋,聯儲受到的外部制約逐漸上行。長期來看,如果需求下行的速度快於供給的修復,不排除聯儲為了實現經濟的軟着陸而轉入寬鬆的可能性。

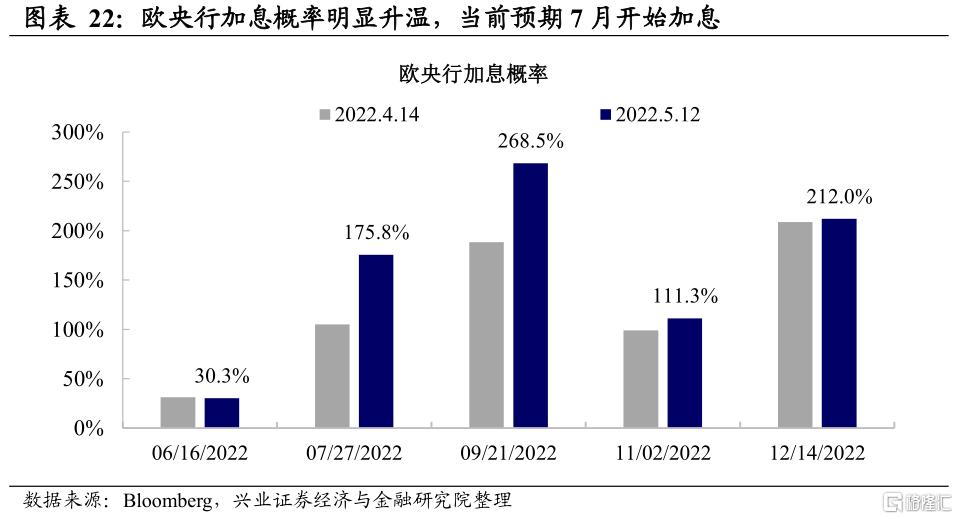

歐洲:能源衝擊下通脹難以快速回落,歐央行政策壓力上升。由於歐洲受到俄烏衝突影響最大,能源價格或年內持續對歐元區通脹構成支撐,短期難以快速回落。由於歐洲本輪通脹主要受到能源供給制約而需求不強,疊加歐元區製造業為主的產業結構使得高通脹對其需求的負反饋更大,因此當前歐洲面臨經濟下行和通脹高企的雙重壓力。短期來看,歐央行貨幣政策或逐漸向抗通脹傾向,5月11日歐央行行長拉加德放風“7月開始加息”,相較於此前市場預期有所提前。當前高通脹下歐央行政策壓力上升,或將逐漸開始加速收緊的步伐。長期來看,由於歐洲的約束比美國更多,而需求比美國更差,歐央行收緊步伐或沒有美國堅定。

中國:通脹壓力不大且暫時性因素較多,後續政策或將進一步發力。中國通脹壓力不大, 4月中國通脹超預期主要是疫情等臨時性的因素不可持續。假設油價維持100美元/桶中樞、外三元豬肉價格下半年穩步升至17元/千克的基準情況下,年內CPI同比最高於9月升至3.1%,整體來看仍在可控區間;PPI年內或也將逐漸回落到3%左右的增速,短期來看通脹對中國政策約束不大。長期來看,中國仍然將堅持“以我為主”,後續政有望進一步在總量和結構兩個層面積極發力,以對沖疫情的擾動,支撐經濟穩定增長。

風險提示:通脹持續性超預期,全球央行貨幣政策調整超預期。