· 概要 ·

上世紀70年代美歐滯脹的觸發條件,在當前經濟中或都已具備。全球滯脹風險明顯上升,歐洲已經陷入滯脹,日本在滯脹邊緣,美國也接近滯脹。在滯脹環境下,大類資產的表現是怎麼樣的?我們不妨仔細回顧下70年代歐美滯脹的起因、結果和資產影響。

1、典型的滯漲:上世紀70-80年代

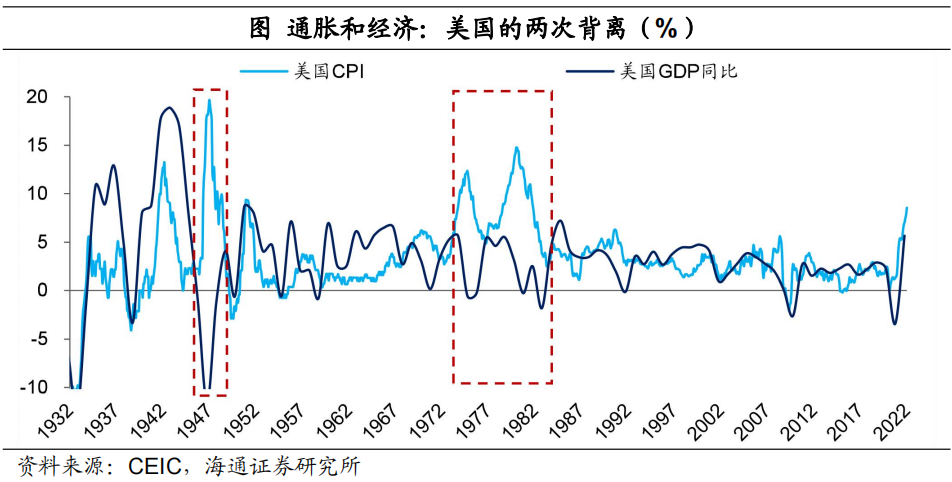

在經濟學上,滯脹的典型特點是通脹較高,但經濟增速卻在放緩,導致失業率在上升,即經濟和通脹的走勢是背離的。按照這個標準,我們來看下美國長週期的經濟、通脹走勢。

自20世紀30年代以來,美國總共出現過兩波明顯的經濟和通脹的走勢背離。第一波是在二戰結束後的幾年內,尤其是1946、1947年,經濟負增長,而通脹卻維持在高位。第二波是在70-80年代,經濟增長低迷,但通脹很高。

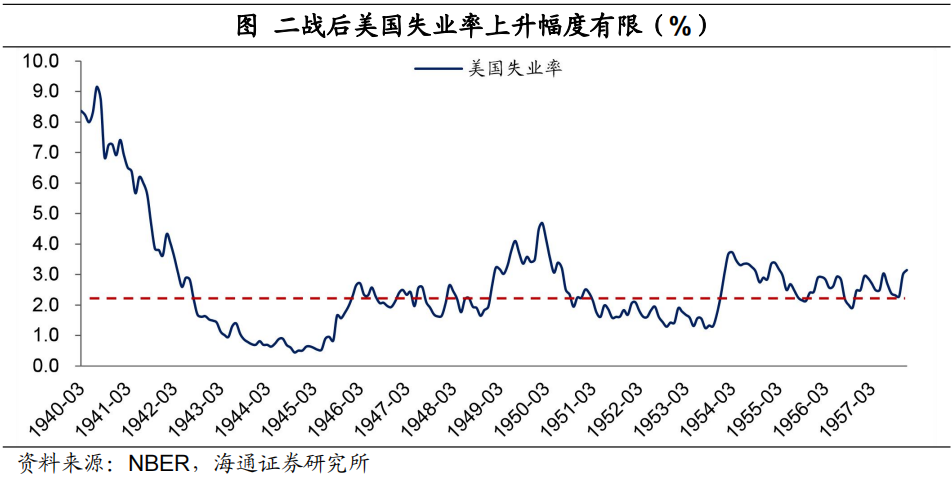

但第一波並不能算是典型的滯脹。在二戰期間,由於美國並不是主戰場,而且政府開支急劇增加,美國軍工行業大發展,經濟受到了明顯的提振,在1939年二戰開始後,美國GDP增速就從之前的負增長轉爲8%的正增長,1940年提高到8.8%,1941-1943年期間美國的GDP增速都維持在18%附近的高位,1944年在前期高基數的背景下繼續維持接近8%的增長。

而在二戰結束後,政府開支明顯減少,美國經濟增速雖然有所回落,例如1945-1947年連續三年負增長,但這其實是一個從非正常高增長狀態向正常狀態迴歸的過程,經過二戰後,美國經濟徹底擺脫了大蕭條期間疲弱的狀況。其實當時美國經濟並不差,失業率水平雖然有所擡升,但幅度是非常小的,因爲二戰時期的超低失業率狀態本身就不是常態。而且由於二戰期間居民賺取了大量收入,而這些收入在二戰結束後迅速轉變爲消費能力,直接推升了美國的通脹水平。所以二戰結束後,美國經濟狀況依然是比較強勁的,雖然通脹比較高,但並不能說是嚴格意義的滯脹。

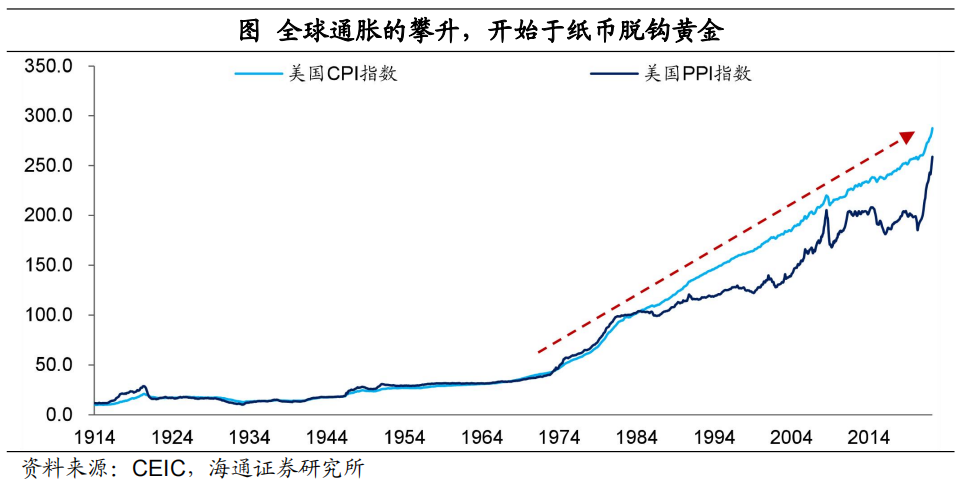

而70-80年代,美國經濟和通脹的明顯背離,可以說是典型的滯脹。尤其是從1973年到1982年,美國通脹一直維持在高位,CPI同比大多數時候都在10%以上,PPI最高突破20%。而在此期間,美國經濟增長低迷,1974-1982年之間的平均GDP增速只有2.0%,遠遠低於之前4.2%附近的增速。與此同時,美國失業率不斷攀升,最高時達到接近10%。

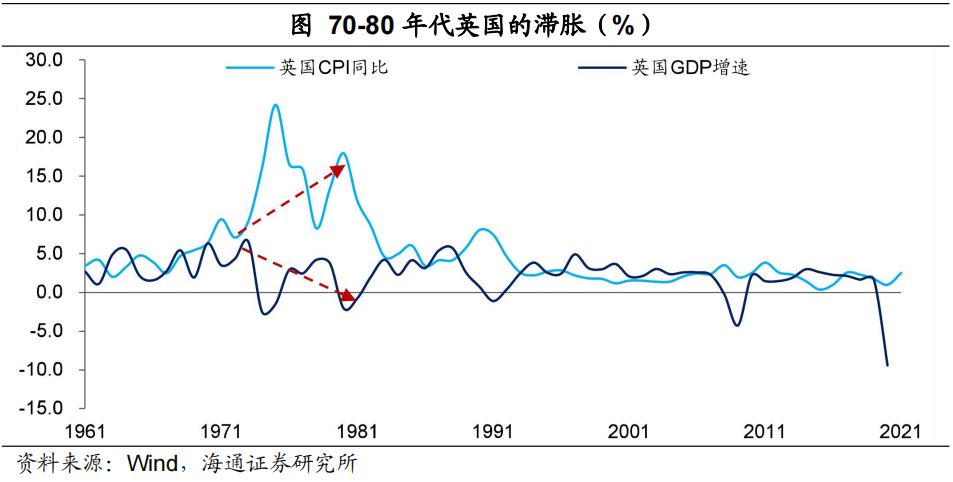

而且不僅僅是美國,在上世紀70-80年代,其它主要的發達經濟體均出現了比較明顯的滯脹。例如,英國最高CPI同比達到24%,而經濟增速卻明顯下臺階,一度出現負增長。

2、滯漲是如何發生的?

那麼爲何發達經濟體在上世紀會發生滯脹呢?過去的幾十年中,其實有大量的學術研究從很多維度去研究滯脹的原因,我們這裏講幾個我們認爲最重要的因素。

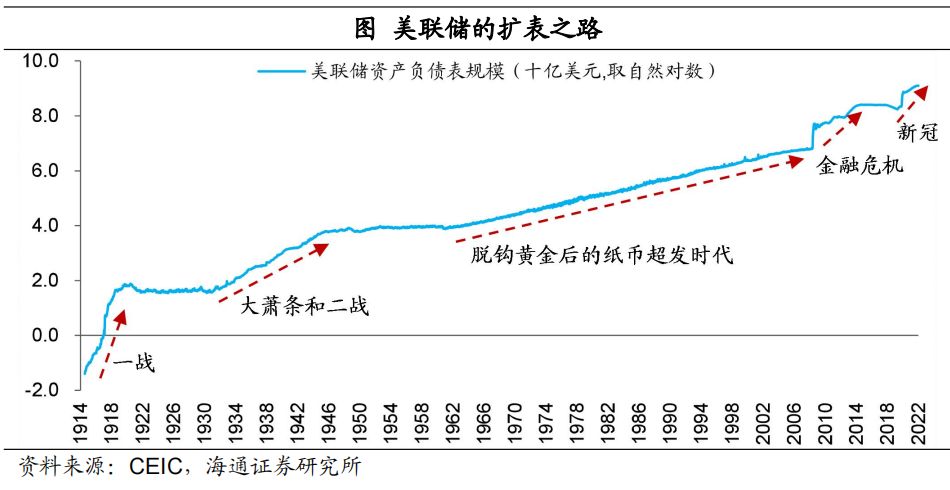

第一,貨幣的超發可能是最重要的原因。Milton Friedman曾經說過一句很經典的話,通貨膨脹在任何時候、任何地方都是一種貨幣現象。我們前面講到,二戰將美國經濟徹底從大蕭條中拉了出來,二戰過後,凱恩斯主義思想開始盛行,美國宏觀政策很注重通過貨幣和財政政策進行需求端的刺激。例如,1946年通過的就業法案,直接將促進就業、生產、購買力最大化,作爲聯邦政府的責任,並且通過財政和貨幣政策的配合,來實現這一目標。

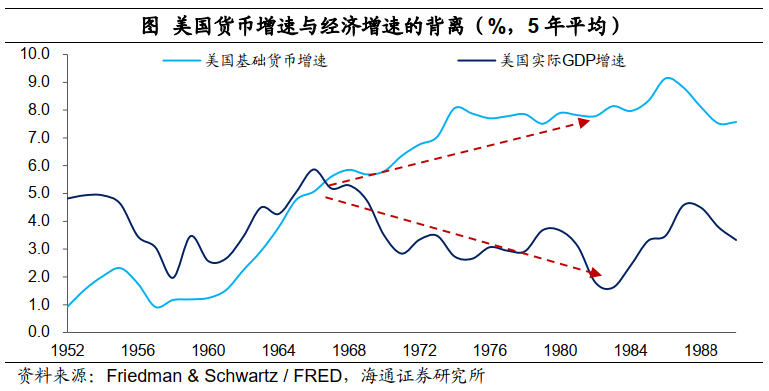

在60年代中期之前,美國的基礎貨幣增速平均比實際經濟增速低1.8個百分點;而之後美國基礎貨幣增速開始超過實際經濟增速,而且幅度不斷擴大,從1967年至2007年,美國平均基礎貨幣增速要比經濟增速高3.9個百分點,貨幣超發勢必帶來了通脹壓力的增加。

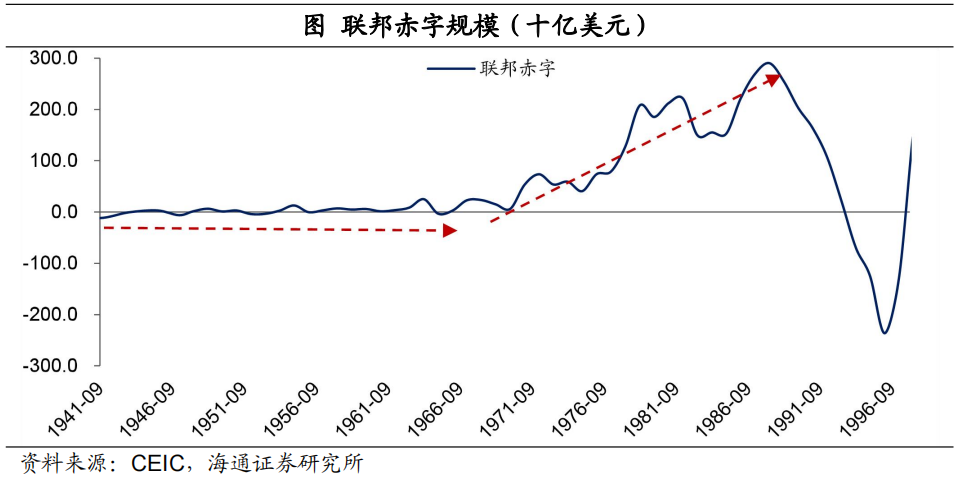

從歷史上來看,貨幣的超發往往是伴隨着財政的擴張的,而且財政擴張往往是貨幣超發的重要途徑。例如在一戰期間,軍費開支推動美國財政大幅擴張,貨幣跟隨超發,帶來了明顯的通脹壓力。在60年代之前,美國的財政赤字程度是比較小的,而且大多數時間是處於盈餘的狀態。從1964年開始,美國當時總統Lyndon Johnson推出了實行多年的“偉大社會”計劃(Great Society Legislation),本質上就是一攬子財政刺激方案,再加上當時越南戰爭的開支增加,美國的財政赤字明顯擴張。與此同時,當時美聯儲的貨幣政策配合財政的擴張計劃,一方面延遲貨幣政策的收緊,另一方面不斷向銀行體系注入流動性,爲政府債券的發行保駕護航。

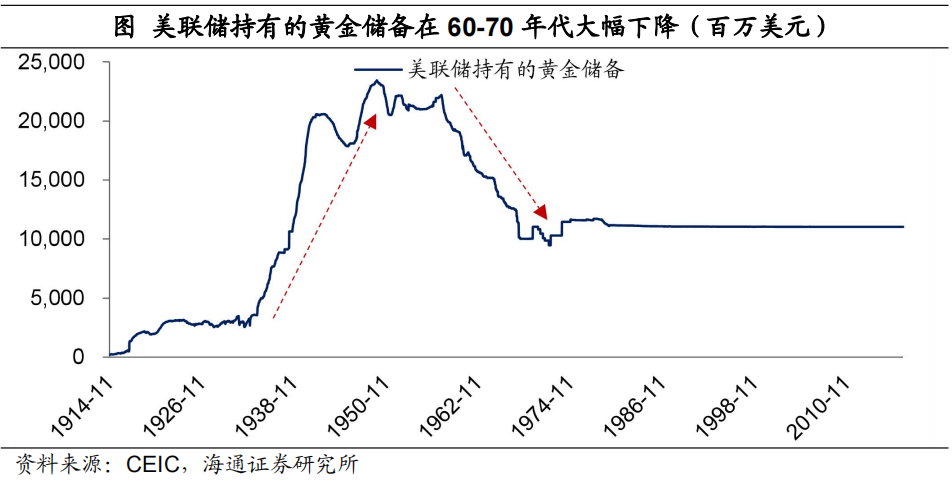

第二,紙幣的信仰面臨挑戰,各大央行控制通脹的決心和能力受到質疑。二戰以後,在佈雷頓森林體系的安排下,美元掛鉤黃金,其它貨幣掛鉤美元,紙幣的發行還是受到一定限制的。但隨着美國國際收支赤字的不斷擴大,人們對美元的信心逐漸減弱,不斷用美元兌換黃金,美聯儲持有的黃金儲備大幅下降。1971年美國停止了美元兌換黃金,1973年佈雷頓森林體系徹底崩潰,全球進入了紙幣發行不受控制的時代。

在人們相信紙幣不會被隨意印刷的時候,央行控制通脹的意願還是有一定的信任度的;但當人們發現紙幣可以不受限制的被印刷的時候,央行控制通脹的意願和能力都會受到質疑,就會導致較高的通脹預期。Ben Bernanke提出了這種觀點,他認爲,美聯儲控制通脹的信譽喪失,推升了通脹預期,使得菲利普斯曲線上移,帶來了更高的通脹和更高的失業率。而事實恰恰也是如此,全球通脹的大幅攀升,就是開始於紙幣脫鉤黃金之後。

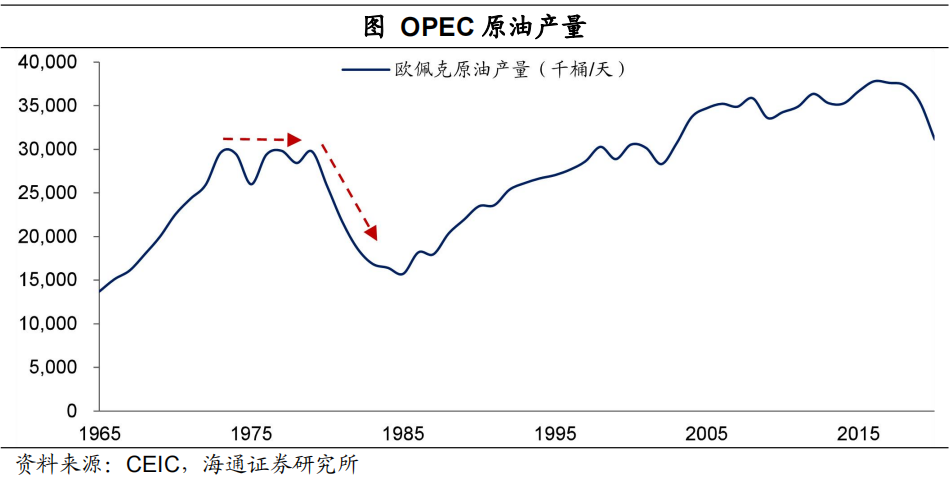

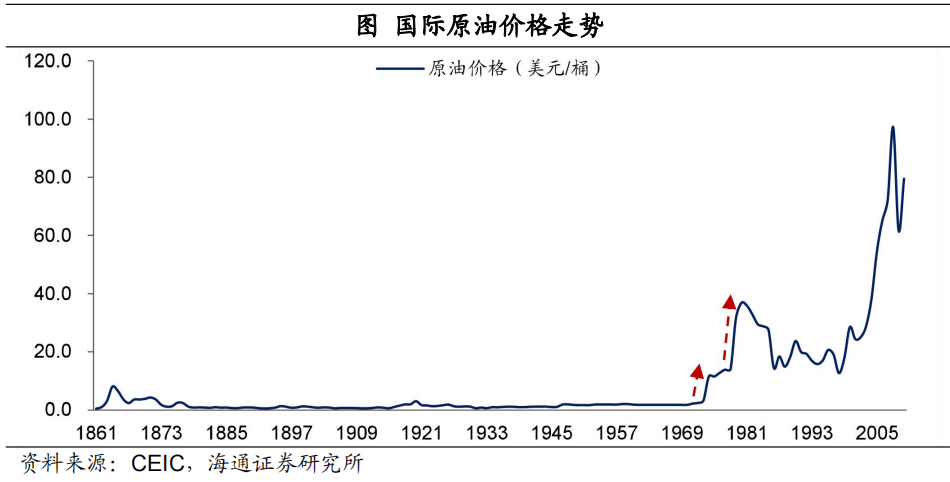

第三,是供給端的衝擊。在1973年和1979年爆發了兩次能源危機,第一次能源危機中,國際油價上漲了3倍;第二次能源危機中,國際油價又上漲了一倍多。原油價格的上升,推升了經濟運行的成本,是滯脹的重要原因。供給端的衝擊,其實很大幅度的強化了貨幣超發對通脹的推升作用。

3、滯漲時期的資產表現

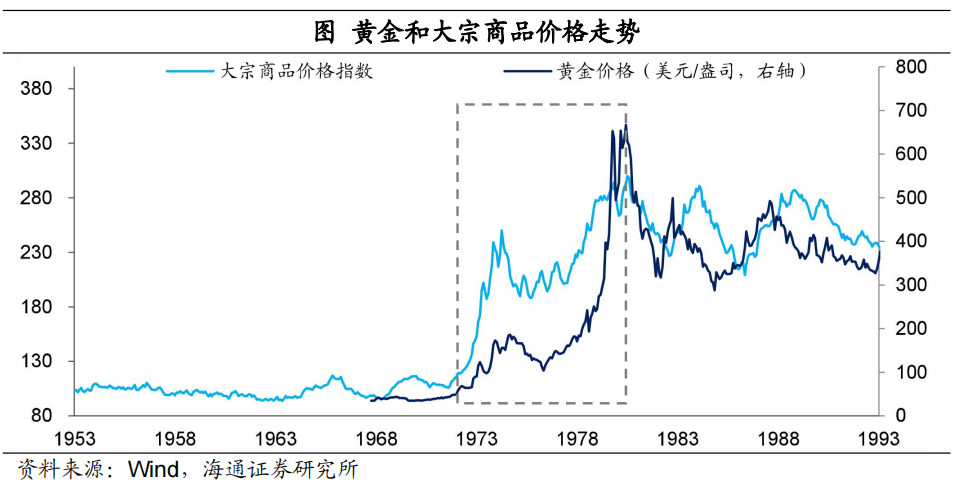

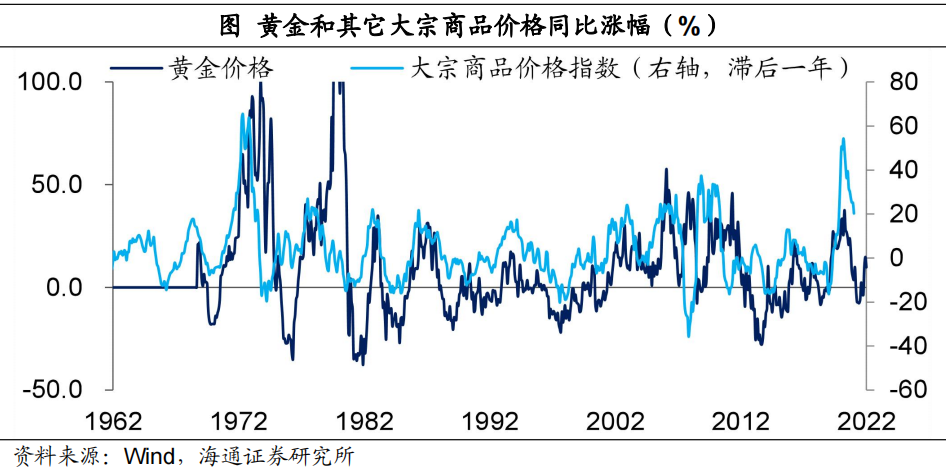

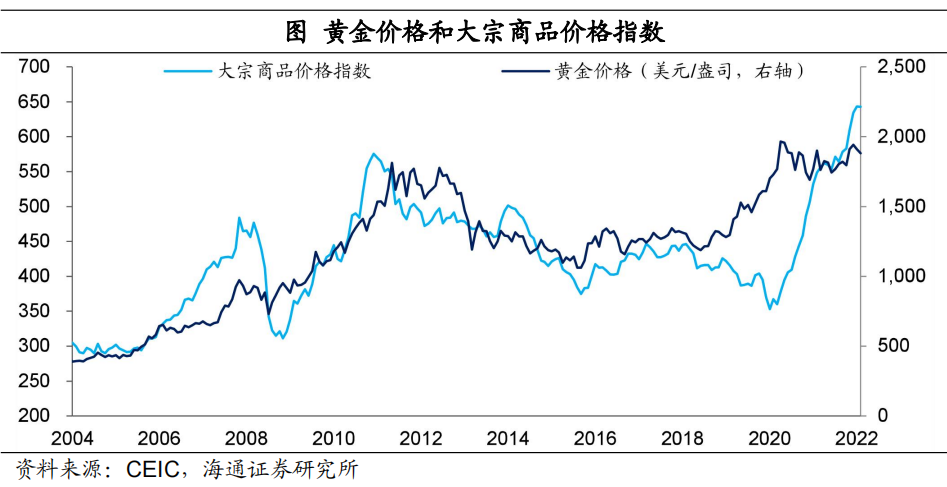

在滯脹時期,整體上表現較好的是大宗商品。我們在之前的專題中已經分析過,黃金價格走勢與貨幣超發同步,又領先於其它大宗商品價格的表現。所以在60-70年代貨幣超發、紙幣信仰受到挑戰的背景下,黃金價格率先上漲(60年代黃金價格還受到管制,波動較小),之後其它大宗商品的價格也開始上漲。而73年的能源衝擊加速了大宗商品上漲,在危機得到緩解後,從1974年開始大宗商品價格有所回落,但仍然在高位徘徊;在79年能源危機爆發後,大宗商品開啓了第二波大漲,1981年之後開始明顯回落。單純貨幣超發對商品價格的推升作用是有限的,而供給端的衝擊明顯放大了通脹的壓力。

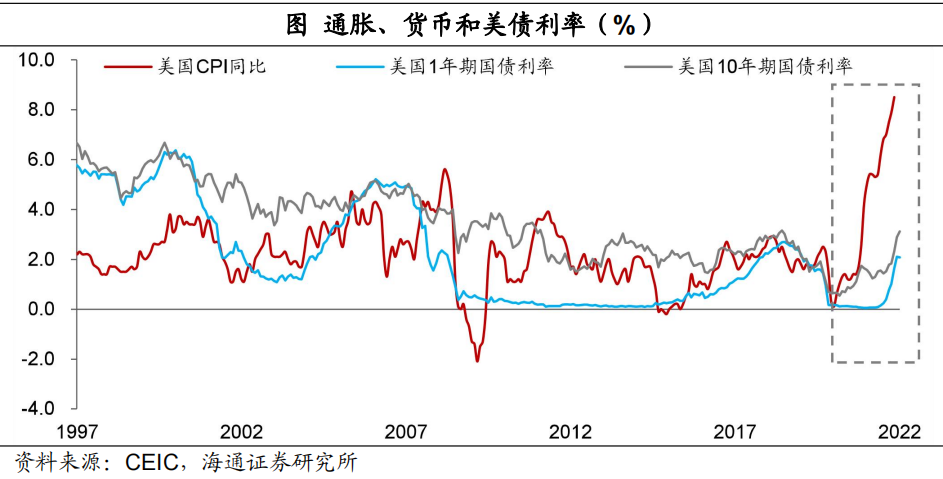

債券進入熊市,利率大幅上行。通脹壓力的上升,勢必會推升名義利率,所以在滯脹期間,美債的收益率整體大幅上行。而兩次能源危機帶來的通脹壓力,都加速了美債利率的上升。另一方面,貨幣政策也對利率影響很大,例如美國CPI同比在1980年3月就已經見頂回落,但由於通脹絕對水平仍然很高,美聯儲的貨幣政策繼續收緊,10年期美債利率的見頂時間是在1981年9月,滯後通脹頂點一年多時間。

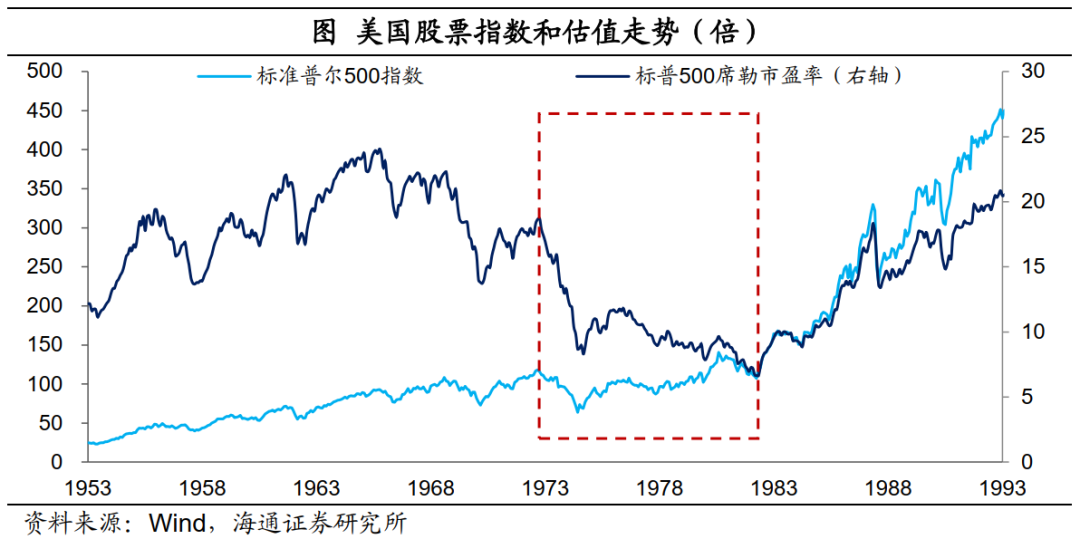

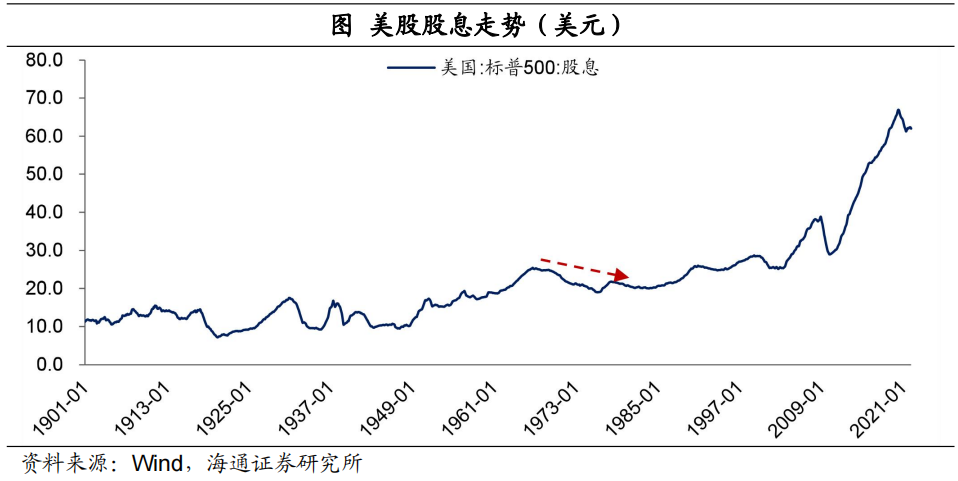

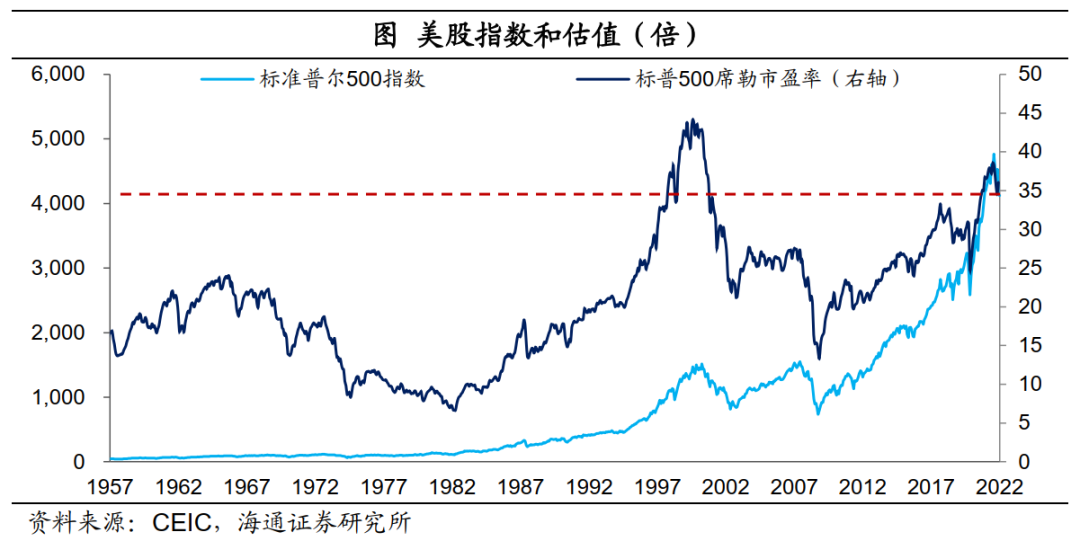

美股的表現可謂比較慘淡。一方面,大宗漲價推升經濟成本,衝擊企業盈利,在整個滯脹期間,美股股息明顯下滑;另一方面,利率的大幅上升,打壓權益資產的估值,標普500市盈率從最高時的18倍以上,最低降至只有7倍附近。標普500指數從1973年開始下跌,最大跌幅高達46%,直到1974年9月以後纔開始觸底慢慢回升。

4、當前的滯漲和資產配置

從目前宏觀環境來看,上世紀70年代滯脹應該具備的一些特徵,當前都已經具備了。

從貨幣超發的角度,2020年面對新冠疫情的衝擊,主要央行都在大幅超發貨幣,而且貨幣和財政配合,這和一戰、二戰、60年代都比較類似,而且這一次力度更大更迅猛。

從紙幣信仰的角度,這一輪歐美紙幣的超發力度可以說是空前的,而且未來面對危機的時候,印刷紙幣可能也是主要的解決方式,通脹預期在慢慢接近70年代滯脹時期。

從供給端的角度,俄烏問題明顯增大了全球商品供給端的壓力,未來地緣環境、大國關係也更趨複雜,全球化的趨勢面臨較大的阻力。在過去全球化快速推進的背景下,產業鏈按照經濟學成本最優原則在全球配置,而未來非經濟因素更大程度影響全球產業鏈,帶來經濟增長效率的下降,不利於生產、反而推升通脹壓力。

所以當前全球滯脹風險在明顯增加,歐洲已經陷入滯脹,日本在滯脹邊緣,美國也在接近滯脹。

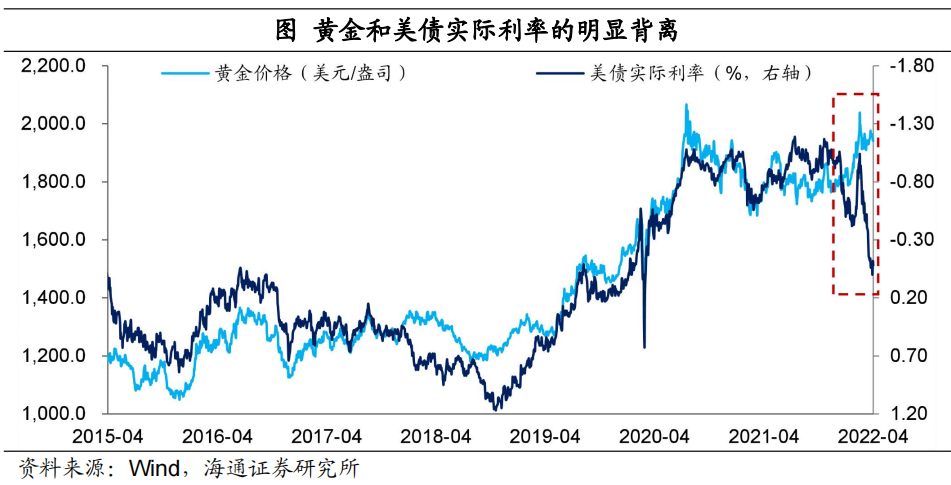

從大類資產的走勢來說,貨幣超發和需求推動的大宗商品漲價可能已經接近尾聲,但供給端壓縮的支撐作用依然較強。今年以來美債實際利率大幅上行,反映紙幣的實際回報率在提升,所以理論上來說黃金價格應該繼續下跌。但事實是,金價非但沒有下跌,還出現了上漲,這主要是地緣風險發酵在支撐。而黃金價格往往領先其它商品價格,黃金價格在經歷2020年上半年的大漲後,出現滯漲甚至下跌,其它大宗商品價格隨後大幅上漲,並且已經經歷了兩年的牛市,去年的漲幅甚至超過了30%。理論上來說,今年貨幣超發對大宗的支撐應該會弱化,但隨着地緣風險對供給端的衝擊,大宗進一步出現了漲價。

往前看,現有的地緣風險未完全消除,大宗商品價格或整體在高位徘徊,而大宗商品進一步漲價,可能需要其它地緣風險、國際關係等供給端風險事件的發酵。

利率上行未止,長債的中長期配置價值在逐漸增加。對於美債來說,美聯儲本輪加息的步伐是很緩慢的,幅度也偏小,使得即使今年開啓加息後,美國名義利率仍然遠遠低於通脹水平。偏低的名義和實際利率,對通脹仍然有推升作用,所以儘管今年二季度美國CPI或因基數原因有所回落,但可能仍然在偏高的水平上徘徊。考慮到通脹的壓力,美聯儲本輪加息的時間可能也會比較長,而且利率終值可能高於上一輪。所以和80年代初有些類似,美聯儲貨幣政策的收緊,或支持10年期美債利率進一步上行,並逐漸與短債利率倒掛於高位。當然後續長債利率的上行速度會慢於短債利率,美元長債利率的中長期配置價值在逐漸增加。

美股或依然存在壓力。從宏觀面來看,美國需求端相對還比較強勁,當前經濟還處於典型的通脹階段,但未來經濟實際增長回落的可能性比較大,即慢慢也陷入滯脹的困境。參考之前的經驗,高利率、高通脹、低增長的滯脹環境,並不利於權益類資產的表現。而且當前權益估值還處於歷史高位,或依然存在一定的調整壓力。

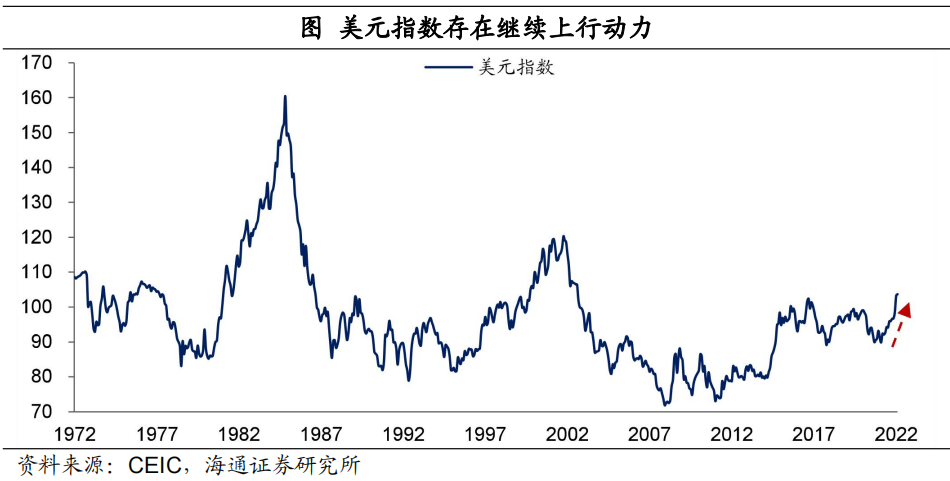

美元指數在未來幾個月仍然有上行動力。美國國內貨幣政策還在收緊,利率水平在擡升,而且美元指數本身就是各國之間經濟相對強弱的體現,在當前主要經濟體中,歐洲已經陷入滯脹,貨幣政策或小幅收緊,日本經濟增長乏力,貨幣政策寬鬆繼續,這些相對變化也支持美元指數或進一步上行。