5月5日北京時間凌晨2點,美聯儲議息會議結果出爐,吸引全球投資者高度關注。

有驚無險,美股迎來“買預期賣事實”式的狂歡之夜,標普500大漲2.99%,創下1978年11月以來加息日最大漲幅。納指也不耐,飆升3.2%,一掃上個月持續大跌的陰霾。

如何解讀美聯儲加息?接下來美股會如何演化?這應該是不少投資者非常關注的問題。

01

加息怎麼看?

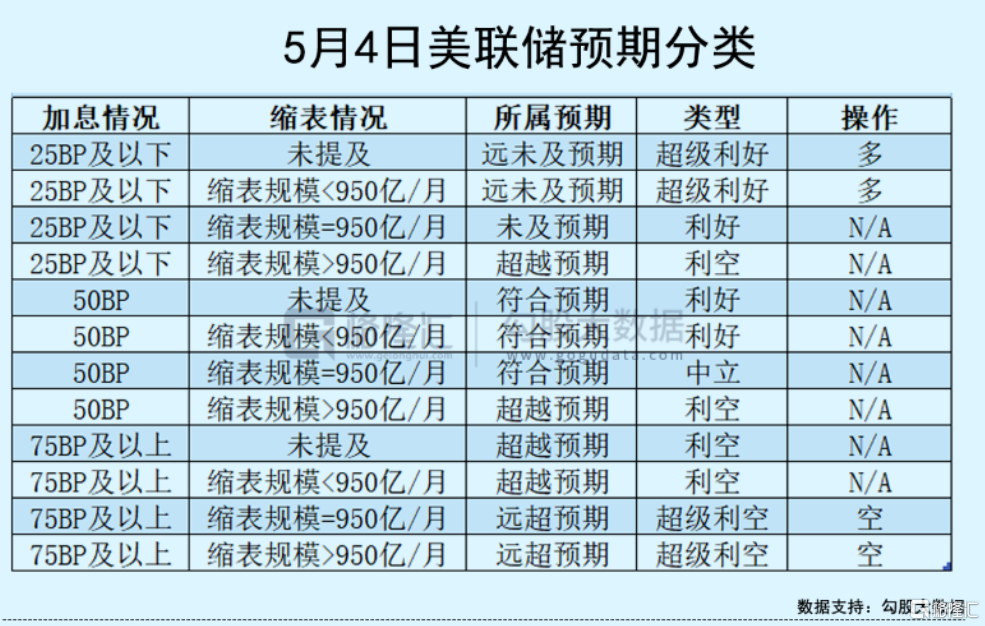

美聯儲發佈FOMC決議,宣佈加息50個基點,即聯邦基準利率從0.25%-0.5%上調至0.75%-1%。這是美聯儲自從2000年5月以來首次加息50個基點。

縮表方面也有明確計劃:6月1日開始以每月475億美元的步伐縮表,將在3個月以內逐步提高縮表上限每月950億美元。其中,美國國債600億美元,MBS為350億美元。

決議公佈後,美股並沒有很大的躁動。道指短線拉漲100點至0.6%,標普500和納指漲至0.7%。但10分鐘之內,三大指數全部回吐漲幅,納指開始重新轉跌。

但後來隨着鮑威爾出來安撫市場,三大指數才“放心”齊齊暴力反彈。

鮑威爾表示,在接下來的幾次會議上,各加息50個基點是可能的選項,並沒有積極地考慮單次加息75個基點的可能性。而在4月末,市場傳出美聯儲今後每次將加息75個基點,鮑威爾的表態暫時打消了市場的疑慮與恐慌。

但整體而言,美聯儲的貨幣動作是十足鷹派。不再是一些投資者認為的3月加息25個基點只是做做樣子的嘴炮式降息。美聯儲沒有慫,在貨幣縮緊路上一路狂奔。

美聯儲還明確暗示了未來幾次會議會繼續加息50個基點。在本次議息會議之前,市場認為美聯儲連續3次加息50個基點的概率已經高達83%。這是1994年以來從未有過的情況。

加息將影響借貸成本,相對間接地影響市場流動性。而縮表是直接抽走貨幣,更為直接影響市場流動性。雙管齊下,威力很大。3個月縮表提高至950億美元上限,非常之激進。上一輪加息週期中,2017年縮表剛開始每月僅100億美元,4個季度後才提升至400億美元,相當於1個季度僅提升100億美元。

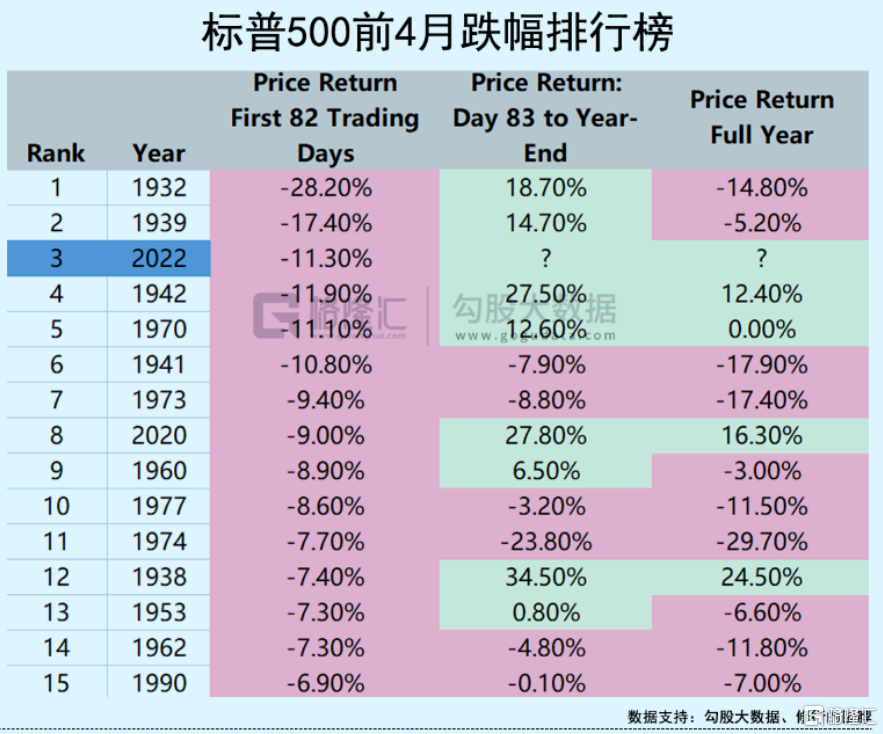

金融市場交易的是預期,已經早於本次議息會議之前爆發動盪。今年4月,納斯達克累計暴跌13.3%,上一次單月跌這麼多還是2008年10月雷曼兄弟倒閉的時候。而截止4月底,標普500在4個月內跌幅高達13.3%,在百年股市裏面創造了第3差的記錄,僅次於1932年和1939年。而納斯達克較去年11月高點回撤23%,也步入標準的熊市區間。

而FAANG五大巨頭一定程度上也出現了泡沫破裂的明顯跡象。其中,奈飛較去年11月高點回撤超70%,蒸發市值高達2200億美元;Facebook一度回撤54%,現累跌42%,蒸發市值4300億美元;亞馬遜同期大跌32%,蒸發市值逾6300億美元;谷歌一度跌超20%,只有蘋果堅挺一些,跌幅在10%以內。另外,特斯拉也從1243元跌至目前的952元,跌幅也高達22%。

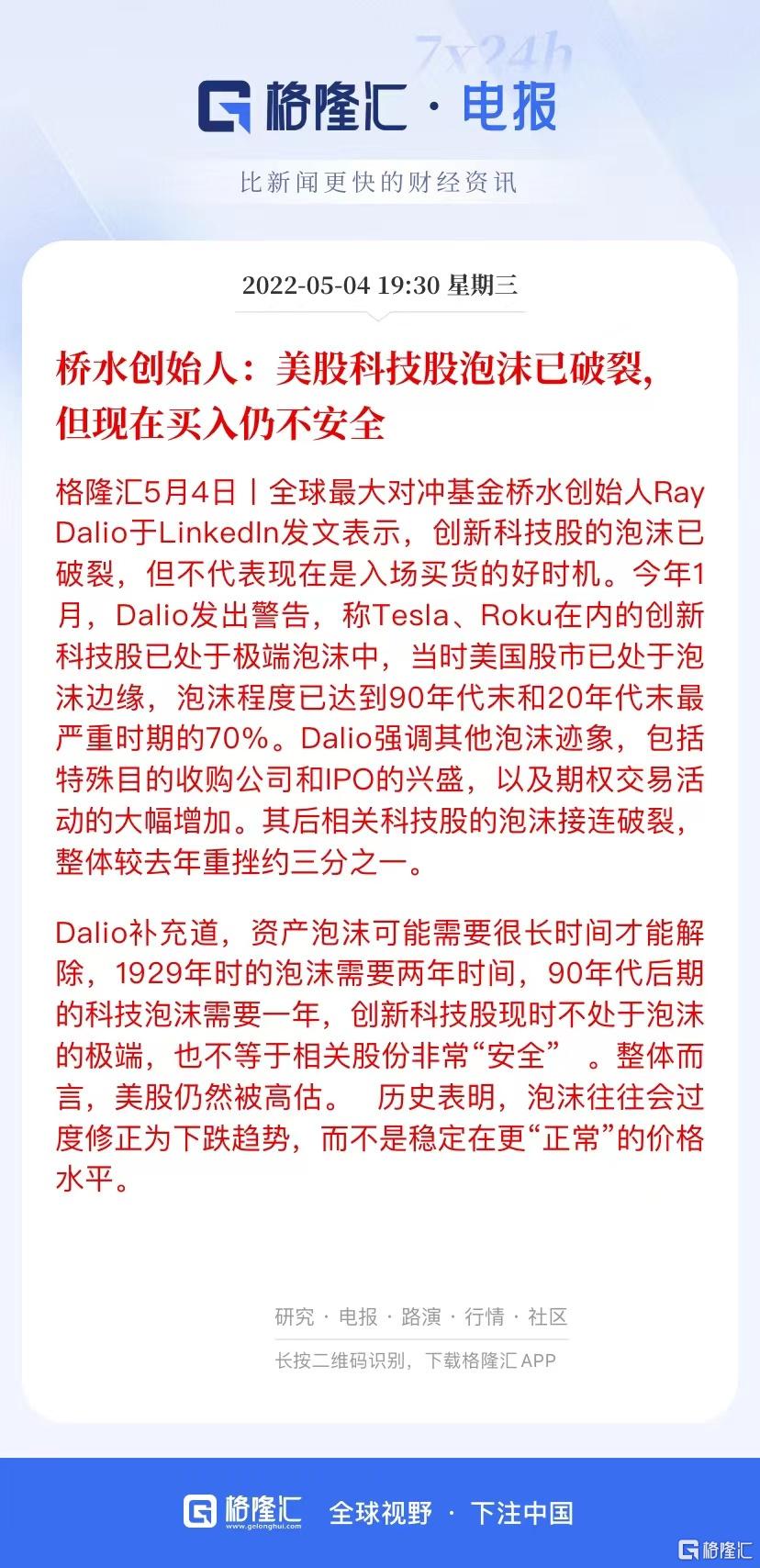

日前,全球最大對沖基金橋水創始人達里奧發佈表示,創新科技股的泡沫已經破裂,但不代表現在是入場買貨的好時機。

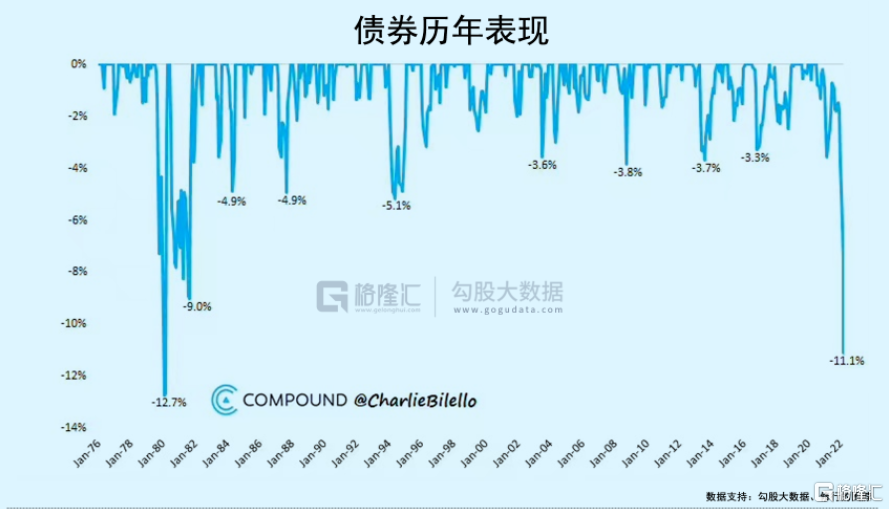

除了股市,美國債市出現了史詩級的拋售。2021年1月至今年3月24日,彭博全球債券綜合指數(涵蓋全球政府債券、企業債券和證券化債券)高位回撤超11%,創下有記錄以來的最大回撤,超越2008年金融危機期間10.8%的跌幅。然而3月24日至今,該指數進一步下跌,跌幅續創歷史記錄。而上一次1980年代債券跌這麼多的時候,10年期國債收益率高達12.6%,而當前僅僅3%。

對於美聯儲貨幣的“急轉彎”,市場並不是無動於衷,也不是過往的只漲不跌,而是實實在在的在反應貨幣快速緊縮的基礎邏輯。接下來縮表實質開啟,市場流動性的大考或許才剛剛開始。

02

美股怎麼走?

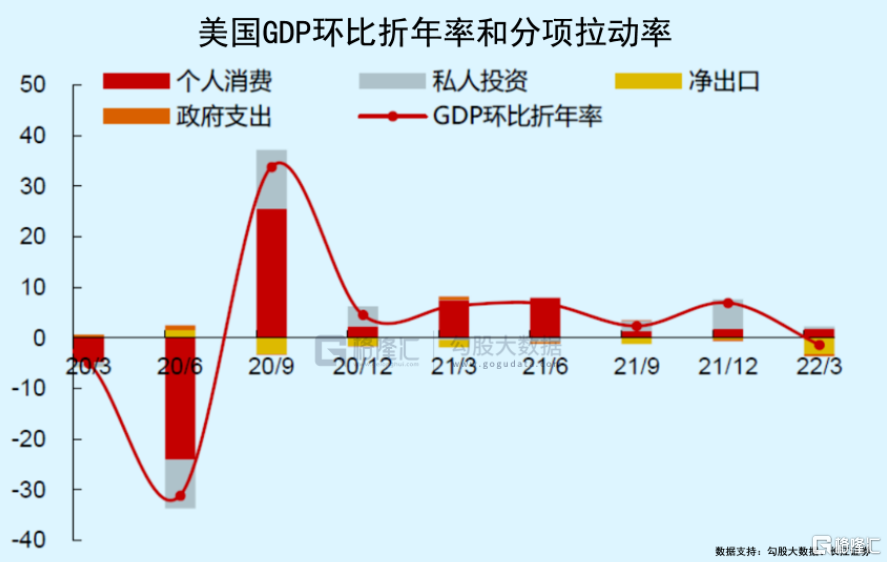

4月28日,美國商務部公佈,美國一季度GDP按年率下滑1.4%。但這不代表着一季度經濟就已經衰退了。

在數據處理上,美國的計算方法是把環比轉化為全年同比。去年四季度按年率增長6.9%(同比增長5.5%),今年一季度同比增長4.3%,但環比是下滑較為明顯,如果把2-3年季度都按照一季度環比下滑進行折算,一季度按年率就是下滑1.4%,遠低於市場預期的1%。按年率6.9%至-1.4%,環比驟降,可見美國一季度經濟表現並不強勁,頹勢已顯。

接下來,美國經濟會陷入衰退嗎?還是鮑威爾口中所言的軟着陸?

去年,美國經濟同比增長5.7%,看似很高,但其實是基於2020年負增長3.4%來的。2020-2021年,兩年平均增速僅為1%,遠低於疫情之前的年均水平。並且,這還是付出過巨大代價的。

第一,美國財政赤字劇增。2020-2021年,赤字分別高達3.13億美元、2.77萬億美元,為美國曆史上赤字最嚴重的兩年,分別佔GDP的15.2%、12.4%。

第二,美國實施非常激進的貨幣寬鬆。2020-2021年,美國廣義貨幣M2兩年猛增6.3萬億之巨,2019年末僅15.4萬億美元。正因為巨量的財政赤字支出和激進貨幣寬鬆,是當前嚴重通貨膨脹的罪魁惡首之一。

使出了吃奶的勁,兩年平均增速僅1%。然而,今年兩大支撐經濟“強勁”修復的財政與貨幣的工具均要大幅轉向。

5月4日,拜登表示,在本財政年度結束前(去年10月1日-今年9月30日),美國政府將再削減1.5萬億美元的聯邦赤字。這將是美國曆史上當年赤字降幅最大的一年。

削減財政赤字,已經開始拖累美國一季度經濟增長。據長江證券,淨出口和政府支出分別帶動GDP下跌3.2%、0.5%。

貨幣層面上,美聯儲實實在在鷹派,不再是鷹皮鴿心。今年還剩下6月、7月、9月、11月和12月,市場預期會加息5次,且在6月和7月繼續加息50個基點。如此激進的貨幣轉向,10年期美債有望繼續上行,第一突破口為2018年高位的3.2%,不排除進一步挑戰極限的3.5%。

對於負債嚴重的經濟體,如此激進的調整貨幣政策和財政政策,無疑會對經濟表現造成打擊。

此外,美國今年還遭遇嚴重的通貨膨脹。今年3月,通脹已經飆升至8.5%,再創40年新高。這還是官方數據。馬斯克在4月表示,我認為官方數據實際上低估了通脹的真實程度。通脹似乎至少會在今年餘下的時間裏持續下去。

美聯儲也承認,貨幣政策工具無法緩解供應衝擊,其作用在減少需求。而此次大通脹恰恰是供應與需求的混合螺旋。供應端,在俄烏之戰以及新冠疫情的持續衝擊之下,通脹還有望繼續上行。

通脹將會是宏觀經濟的直接威脅。高通脹會抑制需求,持續越久,需求量下降的幅度就越大。並且一旦惡性通脹形成長期預期,美國消費會大幅萎縮,經濟表現會大幅萎縮。

財政支出退出+貨幣政策緊轉彎+40年高通脹+疫情持續衝擊,幾個主要核心因素之下,美國經濟其實沒有邏輯基礎實現“軟着落”。

如果美國經濟在接下來的2-3季度表現疲軟,甚至實質性衰退,美聯儲會不會放緩加息節奏,甚至是停止加息,反過來重啟放水?我個人覺得,可能性很低。

長期以來,美聯儲向外宣稱自己的兩大貨幣政策目標為物價穩定與充分就業,而且物價穩定一般都是放在首位的。

但去年4月,美國核心PCE躍升至3.1%,遠超2020年8月修訂政策目標的2%(之後,可允許在未來某時適當超過2%)。但美聯儲無動於衷,在前後長達9個月時間內宣稱“通脹只是暫時的”,還有財長耶倫也在各種場合不厭其煩這樣説。

事後證明,美聯儲嚴重誤判通脹。如果按照貨幣政策目標,美聯儲早應該於去年上半年開啟加息,實現貨幣“緩轉彎”。但為何美聯儲不這樣做?在我看來有兩個方面的動機:

第一種,真傻。疫情所帶來的全球化貿易體系(供應鏈)的重大沖擊,沒有出現在決策層的模型裏面,對通脹定性與判斷出現了錯誤。

第二種,裝傻。繼續大放水,維護華爾街的利益,用通脹是暫時的言論來忽悠市場,做掩護。

我認為第二種概率會更大。正常邏輯看,美聯儲決策者都是宏觀經濟領域的頂級高手,不太可能主觀上出現如此重大的誤判。

2020年8月,美聯儲悍然修改貨幣政策目標,將過去多年PCE目標2%(超過就加息)修改為可以超過2%。美聯儲或許早已經心知肚明,大通脹一定會來(貨幣、財政政策如此激進、全球供應鏈因疫情如此混亂)。果然,半年之後,通脹快速飆升至2%目標之外,開始宣揚通脹只是暫時的。在這樣的安撫以及實質性持續放水下,美股持續上漲,或許給予華爾街大資金更多的時間進行金蟬脱殼,要知道2020年突襲大跌來不及大規模換手。

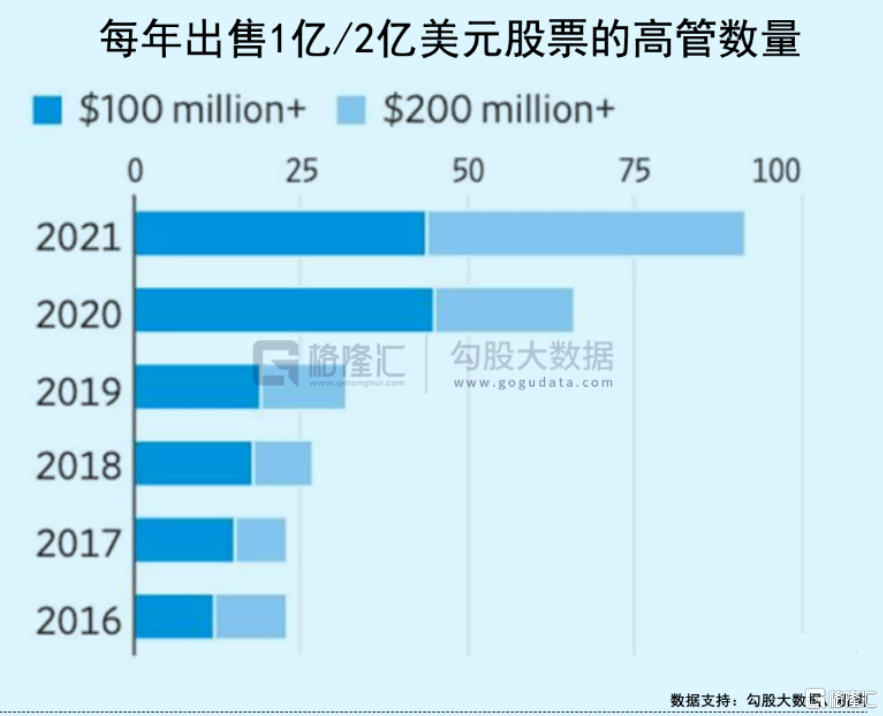

據媒體報道,2021年已有48名華爾街大佬(不完全統計)藉助出售股票每人套現超過2億美元,是2016年至2020年達到這一套現金額年均高管人數的將近4倍。

這裏麪包括馬斯克(2個月150億美元)、貝索斯(亞馬遜)、納德拉(微軟首席執行官)、佩奇和布林(谷歌聯合創始人)、羅納德·勞德(雅詩蘭黛高管)等。

另據報道,標普500中,掌握企業內幕信息的“知情人”2021年1月至11月底賣出創紀錄的635億美元股票,同比增加50%。其中,技術行業高管同期賣出410億美元股票,同比增加超過三分之一,其次是金融行業。

對此,賓夕法尼亞大學教授泰勒説:“你看到的(拋售)史無前例。”他還説:“2021年是他10年來所見最多‘知情人’拋售所持股票的年份,類似於本世紀初互聯網泡沫時期的拋售潮。”

從事後看,這些華爾街大佬均賣出在本輪大牛市行情的絕對高位。

美聯儲對外宣稱自己的加息降息,是基於就業、通脹等目標來的。而事實上,很多時候並沒有按照他們承諾的去做,而是把加息降息當作“武器”,通過美元潮汐流動去收割全球財富。收割不僅對外,還包括內部非華爾街資本的財富,比如美國散户。

03

尾聲

美聯儲真正的決策者是誰?

它並非政府部門機構,而背後真正的主人是金融財團——股東包括紐約國家城市銀行(洛克菲勒家族)、第一國家銀行(老闆J.P摩根,這兩家銀行後來合併為花旗銀行)、紐約國家商業銀行(保羅.沃伯格家族)、漢諾威銀行(羅斯柴爾德家族)等。

這些銀行看似是國家的,其實都是私人銀行。美聯儲股份最多的是洛克菲勒和摩根兩人,但據悉幕後的大老闆是羅斯柴爾德家族。

基於這樣的股東背景以及過往數次金融週期的潮汐表現,美聯儲加息與降息更多是一種財富收割手段,或許並不是明面上的失業率、通脹亦或是經濟過熱過冷來制定政策。後者或許只是掩蓋前者的華麗説辭。

以上分析只是個人觀點。但無論如何,我們需要警惕美聯儲今年持續貨幣急轉彎所帶來的風險,防範可能的黑天鵝與灰犀牛。