本文來自格隆匯專欄:招商食品飲料,作者:於佳琦團隊

白酒板塊,2021年留有餘力,2022年Q1收入增長靚眼,回款逐步分化。食品板塊,疫情擾動需求,成本影響分化,部分公司業績開始兑現。投資策略上,防禦線,推薦受疫情影響較小的家居消費領域,隨着單Q2報表端收入有望恢復性改善:1)業績環比改善型防禦:榨菜、天味和巴比;2)績優股穩定型防禦:洽洽、伊利。長線資金,可逢低佈局疫後復甦標的,一年維度有望創造更為確定的絕對收益:1)具備估值錨、競爭優勢強化的茅台、海天和汾酒;2)股權激勵鎖定業績的老窖;3)疫情干擾較小,區域經濟託底的徽酒古井、洋河,關注老白乾伊力特;4)疫情對企業經營具有不確定性干擾,但估值預期已經觸底,五糧液、捨得、啤酒。

報吿正文

白酒板塊:2021年留有餘力,2022年Q1增長靚眼。2022年春節錯期,加之2021年完成較好,Q4現金流較強,結合Q4+Q1分析來看一季度白酒行業收入(+17.0%),回款(+16.2%)繼續保持較快增長的趨勢。分板塊來看,高端白酒韌性十足,22Q1茅台收入中樞抬升,改革紅利帶來業績釋放週期。次高端白酒實現高基數下高增長(同比增速61.6%),VS19年三年高成長(三年cagr 59%),這超過資本和產業在年初預期,驗證了我們年初的次高端預期差判斷。而區域名酒春節返鄉回補和地方投資拉動下,實現了季度加速。從合同負債和應收票據的角度分析,疫情下企業收款方式分化,導致預收分化,五糧液老窖和次高端普遍採用了更加寬鬆的收款政策,區域名酒由於打款方式集中、且春節旺銷,預收更加可觀,後續季度存在更強的業績保障。區域名酒全國化和次高端地產化運營持續得到驗證。古井2021年省外比重進一步加大,而汾酒,捨得2021年銷售人員分別增長26.3%和16.7%,渠道管控力進一步提升。

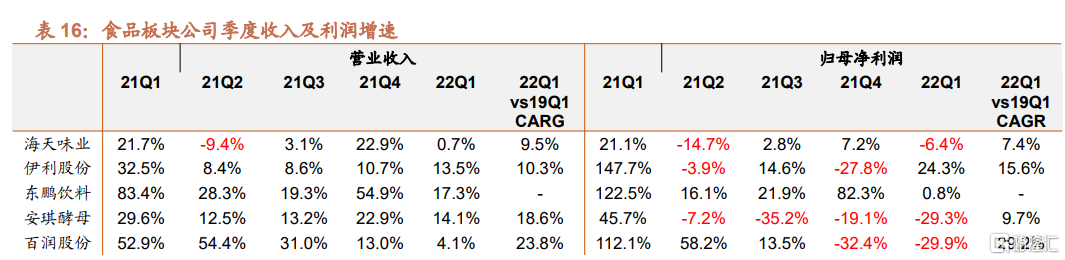

食品板塊:疫情擾動需求,成本影響分化。21年受整體消費相對疲軟、成本上漲及社區團購衝擊等因素影響,食品企業業績承壓。21年下半年,大眾品板塊迎來提價潮,疊加春節備貨較早,引起季度間波動。若合併Q4+Q1看,大部分企業相對去年二三季度有一定好轉。龍頭企業在提價兑現下,業績表現更穩定。當前看,本輪疫情點多、面廣、頻發,對行業需求仍帶來一定擾動。從Q1表現來看,天味、榨菜、巴比等食品企業在強經營槓桿下,業績彈性已有所兑現。隨着疫情壓力逐步釋放,需求端如恢復順利,Q2食品企業有望進一步實現經營槓桿下的業績彈性釋放。

乳製品:消費需求旺盛,利潤率繼續提升。22Q1在高基數下實現開門紅,3月後疫情反覆下有所回落但需求仍在,液奶渠道庫存較低。利潤端看,原奶價格漲幅趨緩,同時費用投放將保持穩定,伊利蒙牛淨利率有望繼續提升。

調味品:業績逐步改善,復調動銷加速。結合Q4+Q1看,基礎調味品表現穩健,但當下疫情拖累銷售進度,復調在Q1旺季動銷加速,天味實現高增。成本看,Q1原材料價格仍在高位行業毛利率承壓,全年壓力則有望逐季減弱。

啤酒:高端化進程延續,提價兑現盈利能力。22年1-2月春節檔消費在未受疫情過多影響的情況下,結構優化明顯,3月短期衝擊影響有限,啤酒企業一季度表現平穩。

休閒零食:疫情影響各有不同,品類間分化明顯。Q1在疫情影響下,絕味、桃李、巴比在收入/利潤表現均受到一定影響。洽洽春節期間相對剛需,屋頂盒熱賣下動銷略超預期,經銷商庫存水平較低,利潤端表現好於收入。

投資建議:價值底部守望復甦,克時艱以“改善”防禦。疫情反覆下建議降低對受損賽道的二季度預期,與此相對,隨着物流恢復居家消費賽道則短期業績有上調的可能。我們在二季度策略中提到攻、守兩條線,認為均有佈局機會,受損賽道雖然短期業績及催化劑價值,但由於估值、預期的回落,從長期佈局的絕對收益勝率提升。居家消費賽道報表端逐步改善,短期eps上調可能性較高,但需資金對擇時和預期把握更加充分。

防禦線,主要是聚焦在受疫情影響較小的家居消費領域,隨着單Q2報表端收入恢復性改善,成為當前市場上較為稀缺的二季度穩健甚至加速品種。(1)業績環比改善型防禦:榨菜、天味、巴比,收入Q2有望環比改善,高經營槓桿下2-3季度利潤彈性較大;(2)績優股穩定型防禦:洽洽、伊利受疫情影響較小,成本呈現穩定甚至下降趨勢,全年業績可控。

對於長線資金,可逢低佈局疫後復蘇標的,雖然短期受損導致Q2難以保持常態化增速,但資產質量佳、長期發展韌性強,一年維度有望創造更為確定的絕對收益:(1)具備估值錨、競爭優勢強化的茅台、海天、汾酒;(2)股權激勵鎖定業績的老窖;(3)區域經濟託底、預收款保障力度更強的區域名酒古井、洋河,關注老白乾伊力特;(4)疫情對企業經營具有不確定性干擾,但估值預期已經觸底,五糧液、捨得、啤酒。

風險提示:疫情恢復不及預期,終端需求疲軟,成本大幅上漲

一、白酒板塊:高端確定性強,次高端業績亮眼

1、春節錯期,Q1延續高成長

白酒板塊2021全年維持較高增速,22年Q1表現亮眼。2021年白酒上市公司實現收入3045.8億元,同比+18.0%,淨利潤1083.4億元,同比+17.5%。2022年Q1營收1124億元,同比+19.5%,淨利潤448億元,同比+26.2%,22年Q1在21年Q1基數較高的情況下收入利潤均實現了較高速的增長。2021年現金回款3592.1億元,同比+27.2%,顯著高於收入端增長。

三年維度22Q1vs19Q1 CAGR,分價格帶表現:

次高端收入增速37.0%>高端白酒增速14.9%>區域名酒增速7.5%;

次高端利潤增速59.2%>高端白酒增速17.2%>區域名酒增速8.6%;

單年維度22Q1vs21Q1,分價格帶表現:

次高端收入增速47.7%>區域名酒增速24.3%>高端白酒增速16.8%;

次高端利潤增速61.6%>區域名酒增速32.3%>高端白酒增速21.6%;

春節錯期,去年完成較好,Q4現金流較強,結合Q4+Q1看更加合理。2022年春節相比2021年提前,且2021年企業完成進度較快,因此白酒企業Q4現金流增速較大,因此對2022分析應該結合21Q4。21Q4+22Q1合併來看,白酒板塊營收1893.4億,同比+17.0%,淨利潤707.6億,同比+20.9%。21Q4+22Q1現金回款2080.4億元,同比+16.2%,略低於收入增速。

高端白酒韌性十足,22Q1茅台收入中樞抬升,改革紅利帶來業績釋放週期。茅台22Q1營收和淨利潤分別同比+18.4%/+23.6%,超出一季度經營情況公吿和市場預期,外部壓力下經營韌性盡顯。一季度系列酒表現亮眼,收入同比+29.7%,非標茅台和新品1935一季度開始貢獻重要增長。直營佔比快速提升,由21年的22.6%提升至33.7%。由於i茅台於3月底正式上線,收入將於二季度集中體現,同時有望進一步拉動直營佔比提高。五糧液短期受到3月上海疫情影響,但公司在淡季主動控貨維護市場秩序,為後續批價上行奠定良好基礎。當前部分核心市場普五批價已回升至980元,期待疫情緩解及庫存去化完成後的公司經營改善。老窖Q1營收和利潤分別同比+26.2%/+32.7%,在外部壓力下逆勢高增。展望未來,公司國窖品牌引領,需求具備較強支撐。次高端擴容紅利中,特曲窖齡成為新的增長點,新品1952貢獻額外增量,公司十四五期間收入仍有望維持20%左右的增長中樞。

次高端白酒實現高基數下高增長(同比增速61.6%),VS19年三年高成長(三年cagr 59%),這超過資本和產業在年初預期,驗證了我們年初的次高端預期差判斷。2021年次高端板塊在低基數及宴席回補需求下整體實現較高增長,22年Q1在較高基數下開門紅增長仍然亮眼。三年和單年維度下,次高端收入和利潤端均表現最優。汾酒2021年全國化和結構升級兩大目標持續推進,波汾控貨的基礎下,一季度仍實現回款,發貨雙高增長,同時Q1公司省外佔比首次超過60% 。捨得步入2022年公司春節前積極打款發貨,3月以來積極控貨,Q1實現發貨增長86%,同時目前渠道庫存消化期平均僅1個多月。酒鬼酒22年全國化持續推進,一季度內參,酒鬼酒,湘泉增速均達到80%左右,帶動公司整體高增長。

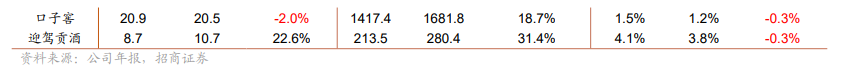

區域名酒春節返鄉回補和地方投資拉動下,實現了季度加速。蘇酒、徽酒2021Q4 + 2022Q1回款增長矚目,帶動預收賬款顯著增長,為二季度業績提供有力支撐。具體公司而言,古井21Q4 + 22Q1營收、利潤和現金流增速分別為32.9%、26.2%以及59.4%,超市場預期。洋河受益於改革拉動,21Q4 + 22Q1營收、利潤和現金流增速分別為29.3%,27%以及27.5%。今世緣則延續了過去幾年次高端持續提升帶來的穩定增長,21Q4 + 22Q1營收、利潤和現金流增速分別為22.2%,25.9%以及33.4%。口子窖一季度業績略低於預期,主要系疫情影響下經銷商打款積極性減弱,同時物流和發貨均受影響。迎駕貢酒快速起勢,洞藏系列處於大單品快速放量期,同時受益於春節返鄉回補的因素,一季度收入和利潤分別實現增長。

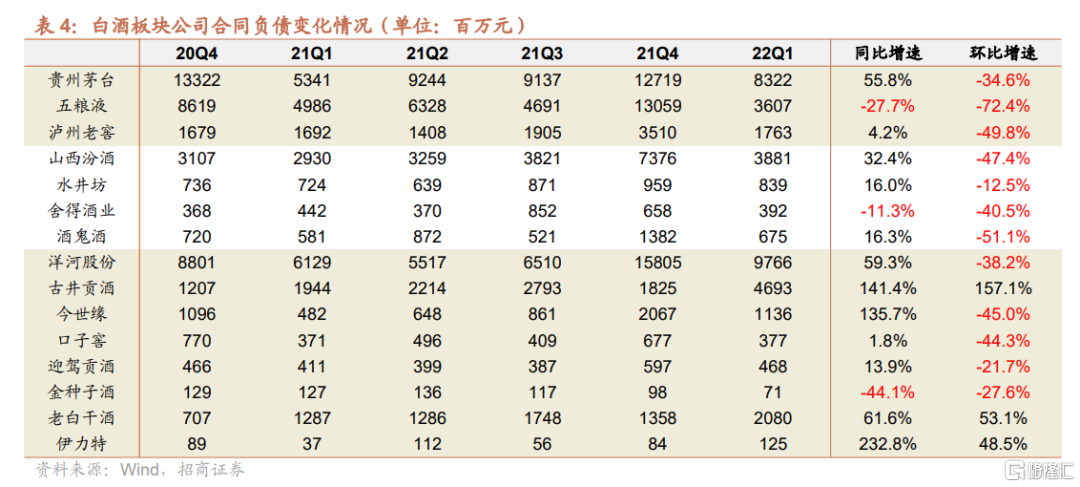

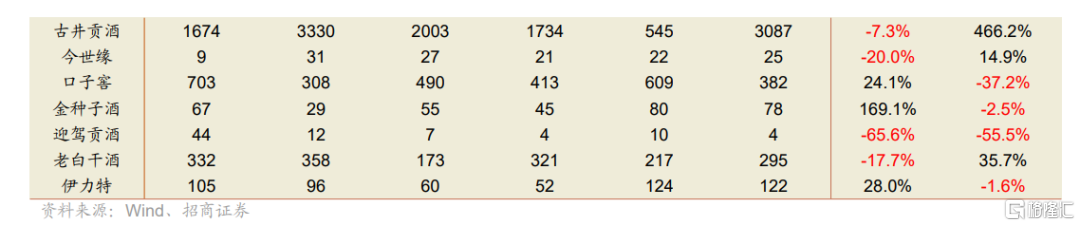

疫情下企業收款方式分化,導致預收分化,五糧液老窖和次高端普遍採用了更加寬鬆的收款政策,區域名酒由於打款方式集中、且春節旺銷,預收更加可觀,對後續季度存在更強的業績保障。22年Q1白酒板塊整體合同負債382億,同比+39.0%,報表餘力充足。疫情之下,高端白酒和次高端均採取了更加寬鬆的收款政策,因此大部分高端及次高端白酒合同負債增速慢於收入增速。如五糧液票據打款,捨得3月停貨。而區域酒中,洋河一季度末合同負債97.7億,同比+36.4億。古井Q1末預收款(合同負債)46.9億,同比+27.5億。今世緣一季度末預收賬款11.4億,同比+6.5億。

Q1高增長的背後,企業節奏調整。全年進度來看,2021年Q4收入,現金流佔比均下降,但四季度收入佔比下降幅度遠大於現金流端。企業四季度積極控貨,尤其是控制發貨節奏,為2022年Q1做準備。同時我們也可以看到捨得,酒鬼酒2021年Q1收入佔比分別為20.7%和26.6%,低於行業平均水平31.9%,兩者一季度較低的佔比是2022年Q1高增長的原因之一。行業收入佔比領先現金流佔比5%-7%,主要是四季度公司提前要求經銷商打款的原因。但捨得收入與現金流完成進度更為接近,與公司提出的快速發貨,不壓庫存的思路一致,公司四季度儘量控制打款規模,減小經銷商資金壓力。

2、2021年企業運營,盈利質量全面提升

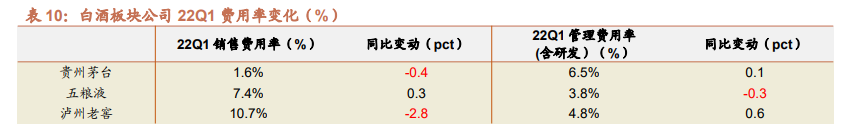

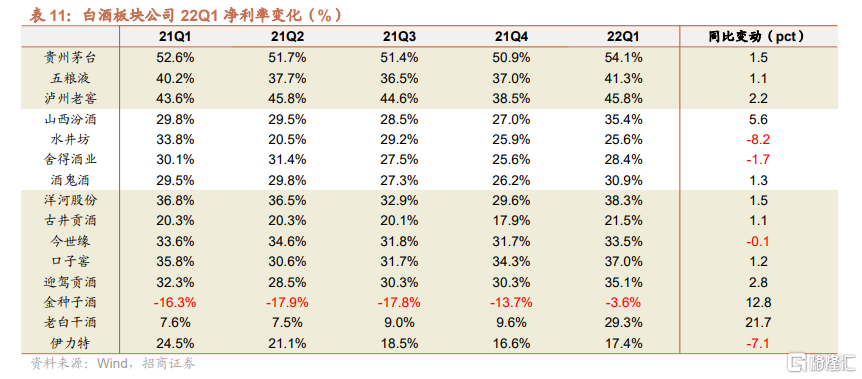

一季度銷售費用分化明顯,整體費用呈現下行趨勢。銷售費用來看,水井坊、捨得、口子窖、老白乾投放力度有所加大,其中水井坊22Q1銷售費用同比+7.3pct,主要系公司銷售費用大幅提升的同時,收入端增速顯著放緩。捨得22Q1銷售費用率同比+3.9pct,預計系公司上半年費用計提比例提升導致。汾酒一季度銷售費用下滑明顯,同比-6.8pct,高基數與規模效應是核心原因。受益於高增長帶來的規模效應,整體來看白酒行業一季度淨利率有效提升。

機制改革落地,疊加業績抬升,員工薪酬持續改善。2022年是次高端和區域酒機制改革的重要年。在機制改革和業績提升的雙重驅動下,企業銷售人員薪酬幅度變化顯著。洋河由於過去幾年職工薪酬在行業內處於較低水平,因此本輪雖然人均銷售規模增幅較小(+5.9%),人均銷售薪酬卻大幅提升(+52.9%)。同樣提升顯著的還包括捨得(+65.9%),酒鬼酒(+50.0%)。

區域名酒全國化和次高端地產化運營持續驗證。古井、洋河核心單品省外擴張亮眼,次高端汾酒、捨得積極參與精細化地面競爭。2021年古井華北/華中/華南地區收入為10.7億/113.1億/8.8億,同比+54%/25%/51%,省外佔比進一步提升。次高端汾酒,捨得2021年銷售人員分別增長26.3%和16.7%,人員的快速擴張,使得公司管理能力進一步下沉,實現對於經銷商方案制定和費用管理的精細化,確保政策落地率。

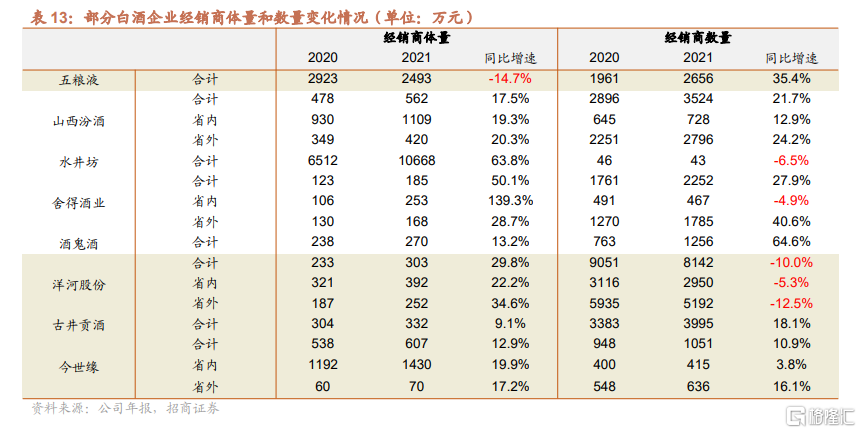

經銷商體量持續擴張,結構持續優化。整體來看大部分白酒企業經銷商在過去一年規模均有所擴張。企業在追求渠道成長的同時也兼顧渠道質量的提升。洋河全國市場,捨得省內市場更是通過對經銷商進行優化的方式,在經銷商數量下降的同時實現整體規模的提升,經銷商體量增長顯著。捨得省外,古井,汾酒,酒鬼酒則在經銷商快速擴張的同時,單個經銷商規模持續增長,實現高質量增長。

二、食品板塊:疫情擾動需求,成本影響分化

1、業績回顧:疫情擾動需求,成本影響分化

合併Q4+Q1看需求有所改善,疫情對短期仍有擾動。從21年情況來看,整體消費力仍在恢復過程中,社零增速同比+12.5%,相對19年CAGR為3.5%。食品板塊各子行業看,乳製品、休閒食品行業收入增長穩健。啤酒受益於消費升級,持續推進高端化,青島啤酒實現盈利高增長。調味品受需求疲軟及社區團購等因素影響,收入端表現承壓。21年下半年,大眾品板塊迎來提價潮,疊加春節備貨較早,渠道在q4備貨較多,引起季度間波動。若合併Q4+Q1看,大部分企業相對去年二三季度有一定好轉。調味品板塊有所恢復,海天、中炬分別同比+10.5%、18.4%,乳品動銷勢頭良好,實現雙位數增長。休閒食品在春節送禮需求恢復下增速較快,洽洽屋頂盒裝熱賣,營收同比+17.1%。Q4為啤酒的銷售淡季,Q4-Q1看青啤收入增速平穩。當前看,本輪疫情點多、面廣、頻發,對部分公司的經營仍帶來一定擾動(如華東地區為主的恆順、日辰等),但大眾品公司應對愈發充分,積極開拓市場應對局部擾動,經營態勢已有所改善。後續伴隨成本壓力緩解、疫情復甦預期的逐步兑現,報表層面有望實現進一步改善。

繼續關注經營槓桿帶來的業績彈性。在報吿《食品飲料行業專題:大眾品Q2報表復甦,鎖定強經營槓桿》中,我們提出關注食品企業報表復甦下,強經營槓桿帶來的業績彈性。從Q1表現來看,天味收入端高增的同時廣吿費用有所收縮,淨利潤同比增長25.3%,業績彈性有所釋放;榨菜受益於提價紅利與費用收縮,淨利率同比+2.4pcts;巴比收入端表現穩健,隨着廣吿投入減少,歸母扣非淨利率同比提升+7.3pcts,。隨着疫情壓力逐步釋放,需求端如果恢復順利,Q2食品企業收入端有望延續復甦態勢,進一步帶來經營槓桿下的業績彈性釋放。

分板塊看:

乳製品:消費需求旺盛,利潤率繼續提升。疫情下乳製品為受益品種,行業整體實現穩步增長,常温白奶與巴氏奶依然保持高景氣,同時,雙寡頭競爭更加理性,買贈促銷力度有所收縮,利潤端表現亮眼。伊利全年收入穩健,以雙位數營收增速邁入千億時代。蒙牛白奶拉動增長,鮮奶、奶酪等新業務實現高增,全年營收增速達15.9%。22Q1在高基數下實現開門紅,1-2月春節動銷較旺,3月後疫情反覆下有所回落但需求仍在,液奶渠道庫存較低。利潤端看,原奶價格漲幅趨緩,成本壓力較小,同時費用投放將保持穩定,伊利蒙牛淨利率有望繼續提升。

調味品:業績逐步改善,復調動銷加速。高基數下21年需求相對疲軟,行業承壓,並受到競爭加劇與社區團購衝擊,個股收入端有所分化,盈利受到較大沖擊。行業龍頭海天營收實現9.7%穩定增長,利潤增速不及營收。結合Q4+Q1看,基礎調味品春節備貨及動銷表現穩健,但3月份以來疫情反覆拖累銷售進度。海天已經率先完成提價傳導,中炬預計5月份終端落地,榨菜提價貢獻顯著,復調在Q1旺季動銷加速,天味實現高增長。疫情仍對企業需求端有所影響(如恆順、日辰)。Q1原材料價格仍在高位,行業毛利率承壓,全年看壓力有望逐季減弱。板塊各公司22年收入目標整體相對保守,預計通過精細化管理與費用高效投放維持淨利率。

啤酒:高端化進程延續,提價兑現盈利能力。21年行業整體銷量平穩,行業龍頭享受高端化紅利,H2提價動作頻出,疊加產品結構升級,盈利能力不斷提升。青啤通過提價與結構提升,實現噸價同比+7.2%,華潤啤酒通過對核心單品迭代提價與結構升級,實現噸價同比+5.1%。一季報看,22年1-2月春節檔消費在未受疫情過多影響的情況下,結構優化明顯,3月短期衝擊影響有限,啤酒企業一季度表現平穩,重啤收入同比+17.1%,歸母淨利潤同比+15.3%,青啤收入同比+3.1%,實現歸母淨利潤雙位數增長。

休閒食品:疫情影響各有不同,品類間分化明顯。年報看,洽洽表現穩健,提價順利傳導及春節提前備貨下,21Q4業績超預期,桃李11、12月動銷受疫情影響,連鎖中絕味、巴比全年開店目標順利達成,利潤端由於費用投放差異有所分化,總體呈現改善態勢。一季報看,上海疫情下,華東地區貢獻較多收入的絕味、桃李、巴比收入、利潤表現均受到一定壓制,絕味、巴比收入同比降速,歸母淨利潤大幅縮減。洽洽春節期間相對剛需,屋頂盒熱賣下動銷略超預期,經銷商庫存水平較低,利潤端表現好於收入。

2、經營情況:成本壓力分化,龍頭提價順暢

大宗商品價格持續高位,乳品/榨菜/瓜子成本相對可控。2021年全球通脹影響下眾多大宗商品價格均出現明顯上漲,當前大部分農產品已處於歷史相對高位,原油、航運價格大幅上漲,22Q1俄烏衝突進一步導致pet等包材價格的不確定性。成本上行擠壓部分大眾品盈利空間,22Q1調味品板塊海天、涪陵、中炬、恆順、天味、千禾毛利率普遍下降,桃李受運費油脂影響毛利率同比下行。乳製品板塊22Q1原奶價略有下行,行業競爭有所趨緩,雙寡頭積極改善盈利,伊利毛利率同比提高2.10pct。飲料中,東鵬提前鎖定PET價格,實現均價同比下降12.03%,有效應對成本上漲,21年毛利率提升0.74pct至47.34%,但22Q1仍然受成本上行影響,毛利率下降3.1pct。此外,滷味、零食、榨菜受影響相對有限,原材料價格相對穩定,盈利穩定性較強。相對來看,乳品、瓜子等品類成本壓力小於其他子品類,Q1業績穩定性更高。榨菜今年同樣享受成本下降紅利,但節奏上看H2體現會更加明顯。

龍頭提價能力強,業績兑現度高。部分行業競爭格局好,行業龍頭積極提價應對成本壓力,價格傳導效果充分體現公司競爭實力。乳品龍頭伊利蒙牛分別在1、7月對基礎白奶進行個位數提價,伊利21年整體價增6.7%。啤酒板塊高端化與提價效應抵消成本上漲影響,百威4月起對產品根據通脹水平提價,青啤去年以來對超過200個SKU分批分區域提價,疊加結構優化,21年報表端千升酒單價增長7.2%。零食洽洽10月對各品類提價8-18%不等,提價順利實現,全年價格同比增長10.6%。調味品板塊提價傳導受競爭環境影響,海天10月提價3-7%,全年看價格貢獻0.7%收入增長,涪陵榨菜10月提價效果良好,實現雙位數價增。絕味食品在21年已實現整體價格增長,在22年1月進一步提價3-5%應對鴨副產品價格上漲。綜合看來,21年眾多大眾品公司均公吿了不同程度的提價政策,但最終傳導依然取決於行業競爭格局,休閒食品、啤酒、乳製品、榨菜等提價傳導更為順利,龍頭定價能力得到體現。

費用策略有不同,業績彈性存差異。21年需求相對疲軟的背景下,部分企業如榨菜、千禾根據自身經營規劃,仍加大費用投放,導致利潤承壓。22Q1看,榨菜、天味廣吿費用進一步收縮,費用率顯著改善。巴比Q1減少梯媒投入,費用率大幅下降。伊利受冬奧費用影響,費用率提升1.2pcts。絕味受年貨節費用增加、開店獎勵總額增加及給予加盟商補貼影響,毛銷差大幅收窄。從盈利能力來看,21年大眾品板塊盈利能力整體表現不佳,各品類間分化明顯,調味品板塊受成本與社區團購影響,盈利能力有所下降。乳品、休閒零食盈利表現穩健,盈利水平已恢復至疫情前水平甚至更高,同比19Q1看,伊利、洽洽22Q1淨利率分別同比+1.5、3.4pct。啤酒受益於高端化,青啤22Q1淨利率同比19Q1增長1.9pct。

三、投資建議:價值底部守望復甦,克時艱以“改善”防禦

疫情反覆下建議降低對受損賽道的二季度預期,與此相對,隨着物流恢復居家消費賽道則短期業績有上調的可能。我們在二季度策略中提到攻、守兩條線,認為均有佈局機會,受損賽道雖然短期業績及催化劑價值,但由於估值、預期的回落,從長期佈局的絕對收益勝率提升。居家消費賽道報表端逐步改善,短期eps上調可能性較高,但需資金對擇時和預期把握更加充分。

防禦線,主要是聚焦在受疫情影響較小的家居消費領域,隨着單Q2報表端收入恢復性改善,成為當前市場上較為稀缺的二季度穩健甚至加速品種。

1)業績環比改善型防禦:榨菜、天味、巴比,收入Q2有望環比改善,高經營槓桿下2-3季度利潤彈性較大;

2)績優股穩定型防禦:洽洽、伊利受疫情影響較小,成本呈現穩定甚至下降趨勢,全年業績可控。

對於長線資金,可逢低佈局疫後復甦標的,雖然短期受損導致Q2難以保持常態化增速,但資產質量佳、長期發展韌性強,一年維度有望創造更為確定的絕對收益:

1)具備估值錨、競爭優勢強化的茅台、海天、汾酒;

2)股權激勵鎖定業績的老窖;

3)區域經濟託底、預收款保障力度更強的區域名酒古井、洋河,關注老白乾伊力特;

4)疫情對企業經營具有不確定性干擾,但估值預期已經觸底,五糧液、捨得、啤酒。

四、行業重點公司估值表