本文來自:王楊策略研究,作者:王楊

投資要點

回顧2022年Q1,“三低”策略的有效性已充分被驗證,以銀行和地產為代表的穩增長鏈超額收益顯著。

展望2022年Q2,我們建議藉助反彈優化結構,淡化賽道股,把握確定性,其中,政策確定性關注穩增長鏈、反轉確定性關注出行鏈、價值確定性關注分紅鏈、長期確定性關注新成長。

1、二季度把握確定性

年初以來,基於海外美聯儲加息和國內穩增長髮力的宏觀背景,我們持續發佈報吿建議從“三高”(高持倉、高估值、高位置)轉向“三低”(低持倉、低估值、低位置)。

具體來看,1月發佈《為何轉向“三低”板塊,2月又如何看?》,2月發佈《繼續挖掘“三低”》、《再論“三低”配置:這次有何不同?》等,3月發佈《今年為何“三低”品種持續跑贏?》、《避實擊虛》、《不敗之地》等。

回顧2022年Q1,“三低”策略的有效性已充分被驗證,以銀行和地產為代表的穩增長鏈超額收益顯著。

展望2022年Q2,我們建議藉助反彈優化結構,淡化賽道股,把握確定性,其中,政策確定性關注穩增長鏈、反轉確定性關注出行鏈、價值確定性關注分紅鏈、長期確定性關注新成長。

2、短期超跌驅動反彈

疫情拐點驅動短期反彈,與此同時,關注美股潛在擾動。具體來看,在前期持續調整的基礎上,短期上海市疫情拐點逐步清晰化,復產復工的有序推進有助於提振短期風險偏好。與此同時,也應關注美股的潛在擾動。5月3日至4日美聯儲議息會議召開在即,在3月底以來美債10年和2年期限利差倒掛背景下,應關注潛在的加息和縮表落地對美股的擾動。

上海市疫情整體呈現明顯下降趨勢。具體來看,從每日新增感染數量來看,上海陽性感染者自4月13日達到峯值,而後每日新增感染持續波動下降,4月27日起,單日新增感染數量已連續4天在1萬例以下。根據5月1日新華社消息,上海已有6個區實現社會面基本清零,經專家綜合研判,上海市疫情社區傳播風險已得到有效遏制。

在此背景下,上海市復產復工逐步有序推進。具體到產業鏈,結合上市公司分佈來看,上海市的近百家上市公司集中於電子、醫藥生物和計算機,而從收入規模來看汽車、金融、地產等規模領先。

3、藉助反彈優化結構

展望Q2-Q3,部分投資者期待“三高”賽道股反擊,但我們認為“三低”比較優勢仍將繼續,建議藉助反彈優化結構,把握確定性。

原因在於,其一,截至22Q1“三低”資產和“賽道”資產的估值和持倉分化依舊顯著;其二,以史為鑑,盈利波動是影響基金調倉的關鍵變量,四大賽道行業(特別是電子和電氣設備)的盈利壓力在22年Q1開始顯現,成本端和疫情反覆擾動下預計二季度仍有壓力,而與此同時,以銀行和社服為代表的三低資產盈利則被上修;其三,成長股佔優需待經濟企穩拐點顯現,這點需待下半年逐步清晰;其四,美債處在高位壓制成長風格,而美債見頂仍需等待。

3.1 持倉和盈利

儘管2022年一季度“三低”板塊比較優勢顯著,但是基金調倉幅度較小。換言之,目前三低板塊和賽道板塊的持倉差距依據較為顯著。

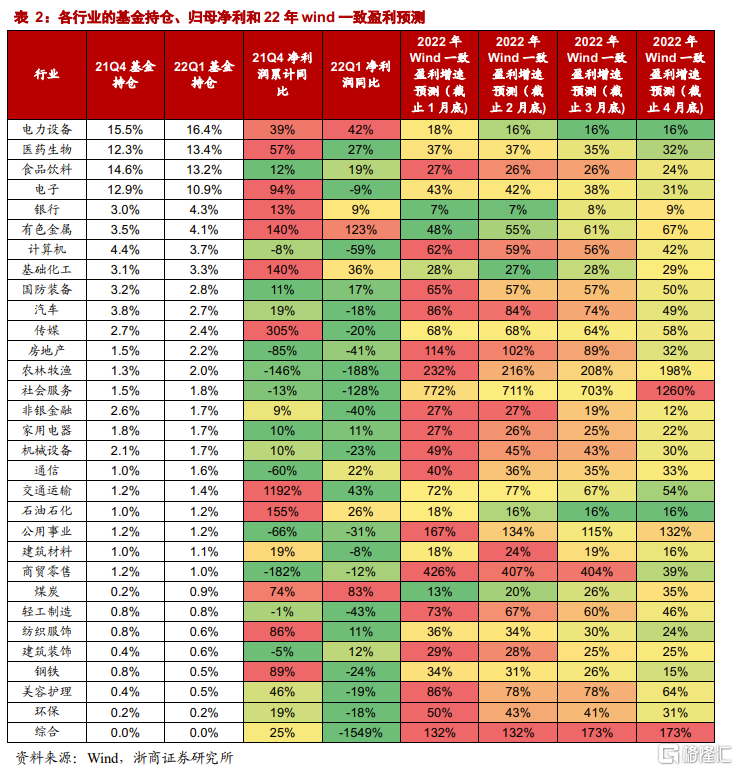

(1)以普通股票型基金和偏股混合型基金(含開放式和封閉式)為觀察樣本,截至21Q4電力設備(15.5%)、食品飲料(14.6%)、電子(12.9%)、醫藥(12.3%)四個行業佔比約55.3%。換言之,在創業板調整前,四個典型的賽道行業佔比超55%。

(2)今年一季度,電力設備和醫藥被加倉,食品飲料和電子被減倉,截至22Q1電力設備(16.4%)、醫藥生物(13.4%)、食品飲料(13.2%)、電子(10.9%)四個行業佔比約53.9%。可以發現,22Q1相較於21Q4,基金持倉的前四大行業變動較為有限。

藉助覆盤可以發現,對基金而言影響調倉的關鍵因素,是盈利波動,而非股價波動。我們在2021年4月發佈的《以史為鑑,抱團股何去何從?》中曾分析:

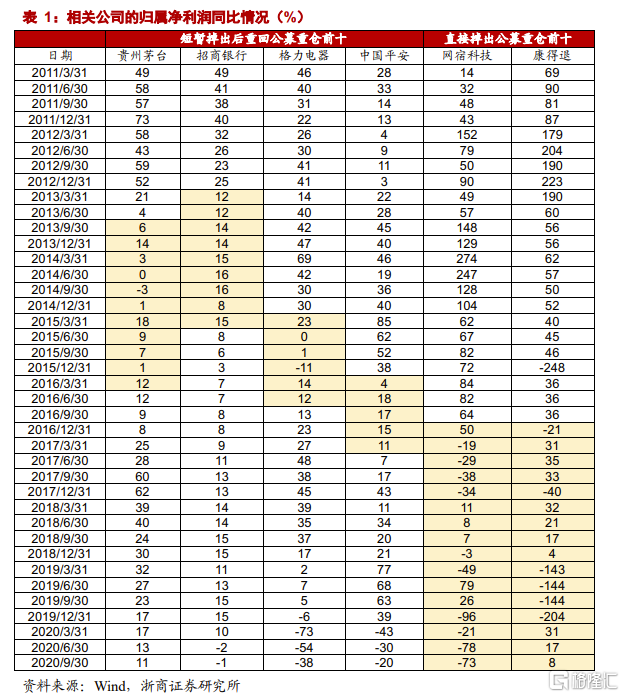

(1)機構抱團常常是市場關注焦點,事實上,通過覆盤可以發現,機構重倉股不斷變更才是常態。數據上,2010年以來並沒有上市公司連續5年以上上榜公募基金重倉前十大個股榜單,持續時間超過3年的僅有貴州茅台、伊利和格力電器。

(2)進一步觀察公募重倉前十大個股掉榜前後的基本面情況,可以發現,盈利的波動是核心。以貴州茅台為例,2013年-2016年盈利增長從40%以上下降到個位數甚至負增長,2017年開始再次回到快車道,保持了20%以上的水平,相應的,2016年下半年又再次進入前十大重倉股名單。反觀康得新和網宿科技等,掉出公募重倉前十大後一直未上榜,對應的是,業績也是趨勢性下降。

進一步分析盈利,四大賽道行業的盈利壓力在22年Q1有所顯現,後續在成本端和疫情反覆擾動下預計22Q2仍會進一步承壓。具體來看,就電子、醫藥、食飲的22年Wind一致盈利預測增速,4月底預測數據較3月底均有所下調,而根據最新披露的22年一季報部分電新公司也低於預期。然而,反觀以銀行和社服為代表的三低資產,22年wind一致盈利預測增速則被上修。

因此,結合基金持倉分化和賽道股後續盈利壓力,我們建議,借反彈優化結構,把握確定性。

3.2 穩增長髮力

就經濟和風格之間的關係而言,成長的比較優勢往往體現在經濟弱復甦階段,而且成長佔優往往是PMI出現拐點之後。

具體來看,(1)2013年和2019年是比較典型的經濟弱復甦階段,從PMI指數的表現來看,在2012年4月至8月、2018年5月至12月期間,PMI指數持續下行,經濟增速放緩,而2012年9月、2019年1月,PMI分別見到企穩拐點,經濟進入弱復甦階段;(2)對應到股價表現,成長風格佔優往往在經濟出現拐點之後,2012年12月之後傳媒引領成長股佔優、2019年1月之後半導體引領成長股佔優,但在企穩拐點之前價值股整體佔優。

展望後續,Q2仍處穩增長髮力窗口期,經濟拐點或到下半年才逐步清晰。具體來看,一則,隨着奧密克戎影響的擴散,全國多個城市設立三區(封控區/管控區/防範區)以抑制疫情的蔓延,短期對國內生產消費活動有所擾動;二則,從商品房銷售情況來看,短期仍未出現改善拐點。

因此,成長風格崛起需待PMI拐點顯現,這點需到下半年逐步清晰,在此之前價值股整體佔優。

3.3 美聯儲加息

美債收益率與成長指數走勢具有較強的負相關性。從歷史經驗來看,成長風格股價走勢往往與美債收益率走勢相反,在2016年至今期間,十年期美債實際收益率呈現為“先上-後下-再上”的趨勢,而同期創業板指市場表現則正好相反。

對美債而言,高通脹是關鍵影響變量,隨着美聯儲開啟加息週期抑制通脹,也應關注潛在需求回落對美股的擾動。

具體來看,(1)截至3月底,美國CPI同比已升至8.5%,創1982年來新高,控通脹壓力較大;(2)從大滯脹時期的歷史經驗來看,加息、縮表等緊縮性貨幣政策是控制高通脹的利器,在沃爾克的指導下1982年聯邦基金目標利率一度上升至20%,而後CPI同比於1983年中降至3%以下,高通脹問題得以有效緩解;(3)然而貨幣收緊也將對美國需求有所抑制,需求放緩背景下美股盈利也將承壓,基於企業盈利對美股波動的強相關性,美股潛在的波動風險也隨之加大。

根據最新數據,2022年Q1美國實際國內生產總值,即GDP按年率計算下降1.4%,為2020年第二季度以來首次出現萎縮。

展望後續,仍需等待美債見頂的拐點,以及在控通脹過程中美股的潛在波動。

4、尋找確定性的線索

圍繞三低,把握確定性,我們梳理出地產鏈、出行鏈、分紅鏈、新成長等線索,結合分析師觀點,相關子領域和公司梳理如下。

政策確定性角度,穩增長:(1)銀行,穩增長,買銀行,關注興業銀行、平安銀行、南京銀行;(2)地產,疫情影響下行業基本面承壓,政策再度發力支撐供需改善,關注保利發展、招商蛇口、萬科A;(3)建築,基建超預期發力,優選低估值央企,關注中國鐵建、中國電建、中國能建;(4)家電,從家電下鄉到更新勢能,看好穩增長下刺激政策的持續推出,關注海爾智家。

反轉確定性角度,出行鏈:紓困政策頻出,行業復甦可期,關注中國國航、白雲機場、錦江酒店。

價值確定性角度,分紅鏈:受益穩增長髮力,高股息品種優勢顯現,關注大秦鐵路、山東高速、招商公路。

長期確定性角度,新成長:以國產替代為代表的小而美新成長,經歷了持續調整後,部分公司步入底部區域,預計Q2-Q3主要是個股機會為主,關注後續財報線索。

5、風險提示

1、美股波動超預期;2、疫情反覆超預期;3、全球通脹超預期。