核心觀點

回購數據:一個“有故事”的數據。我們認爲,回購數據承載了較爲立體的信息,這有助於我們在定量研究中減少分析框架外因素的影響,少說“這次不一樣”。

我們相信回購數據包含了公司管理層對公司經營的展望和當前估值的觀點,且表現出公司有足夠的現金或信用來源。回購數據的侷限性在於不能把握行業與股票風格之間的區別,並且忽略了上市公司其他的現金分派方式。

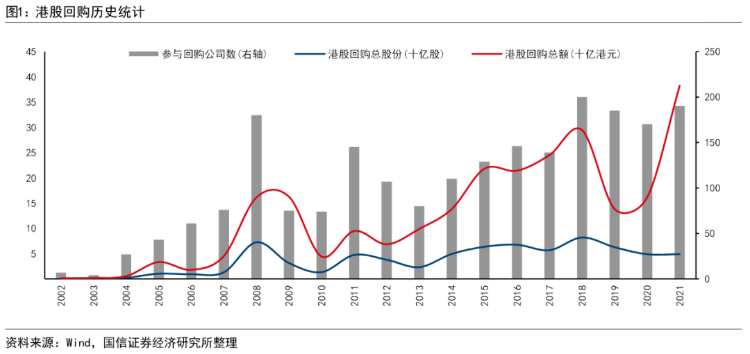

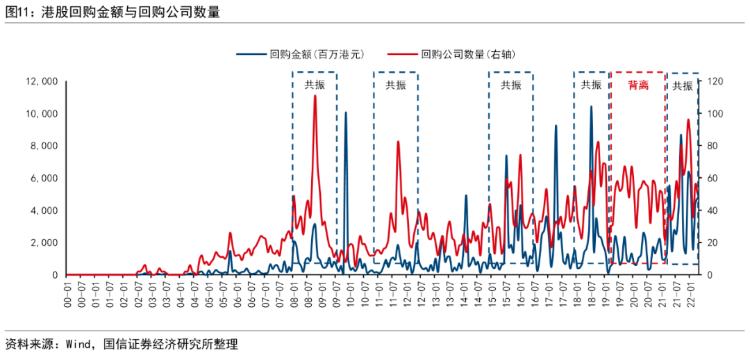

回購數據抄底策略:利用集體的智慧。我們發現,參與回購的公司數量峯值與大盤底部呈現出緊密關係。回購公司數量的峯值領先大盤低點1個月。

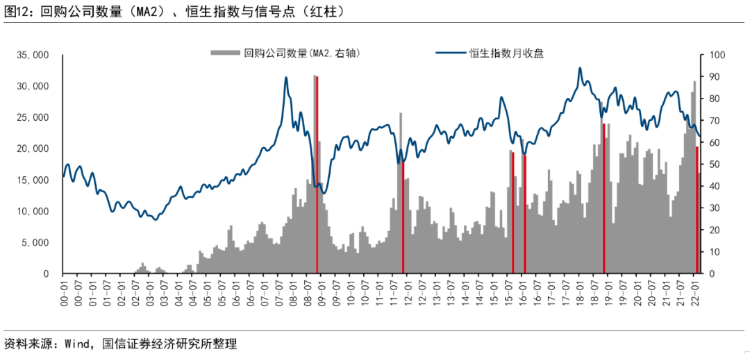

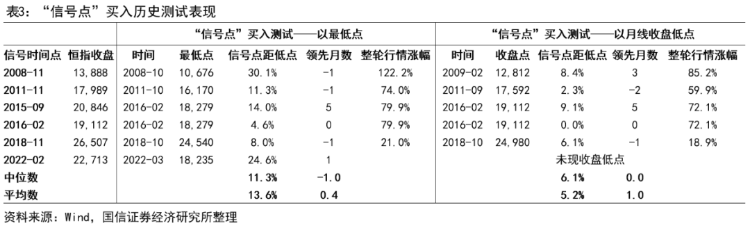

基於這個發現,我們提出了我們的回購數據抄底策略——利用回購公司數的2個月移動均值(MA2)的高位回落作爲“信號點”,通過右側操作在低位把握大盤的投資機會。經歷史回測,以中位數看,“信號點”的出現時間滯後大盤低點1個月,錯過11%的收益,而一整輪行情的總收益率爲80%。

回購抄底策略在本輪行情中的應用:等待下一個信號。本輪行情中,我們已經在2022年2月末見到了抄底“信號點”,指引投資者在3月初抄底。然而,恆指在4月份依然呈現跌勢。對此,依照本策略,我們對投資者的建議如下:

1)結合2015-2016年的經驗,在“信號點”二次出現時抄底;

2)本輪“信號點”後大盤下行的成因是框架外變量——疫情和戰爭。我們相信緊隨“信號點”之後的3月15日18,235點已經是一個階段性重要低點,所以投資者可結合2019-2020年的經驗,在疫情出現好轉跡象後抄底,不必拘泥於等待與2016年相似的“雙信號”。

抄底數據在選股中的應用:有勝於無。我們發現,在熊市參與了股份回購的公司,往往在隨後的牛市表現出更好的走勢。所以,我們建議投資者在選定抄底對象時,將公司是否在前期參與了股份回購作爲一個指標考量。

然而,更多的回購量(回購金額/流通市值)並不一定對應更高的漲幅。原因在於回購數據忽略了不同股票風格和行業之間對股份回購的偏好差異,不能幫助我們在股票風格和所屬行業中擇優。

風險提示:疫情發展的不確定性;俄烏局勢的不確定性;大國博弈的不確定性;海外資金流向的不確定性。

正文

回購:一個“有故事”的數據

回購數據的優勢和侷限性

我們認爲,回購是一個“有故事”的數據。

無論是研究歷史,還是展望未來,我們需要一個反映信息相對立體的數據。我們不希望頻頻引入模型外的變量,告訴投資者:“這次不一樣”——如果一個分析體系經不起“這次不一樣”的考驗,那它的價值是較低的。

我們認爲,回購數據恰好承載了比較立體的信息:

> 經營層面:管理層通過回購向市場傳遞對公司經營的樂觀預期。

> 估值層面:管理層通過回購向市場表達公司股價被低估的觀點。

> 流動性層面:公司賬面有足額現金,滿足經營和投資需求,或者有成本較低且充足的信用來源。

與此同時,我們也不能忽略回購數據的侷限性,比如:

> 行業層面:各行業對股份回購的偏好不同。如房地產、科技板塊回購的案例比較多,但這不代表房地產、科技板塊比其他行業更有投資價值。

> 風格層面:從大盤、中盤、小盤——成長、混合、價值的風格角度看,不同風格的股票對回購的偏好可能有差異。但這種差異不代表風格之間的優劣之分。

> 現金派發方式:有些公司即使有充足的現金,也較少進行股票回購。例如,金融板塊的盈餘現金多用於股息派發,回購的案例則相對較少。而這一特性不意味着金融板塊優於/劣於其他板塊。

股份回購逐步常態化

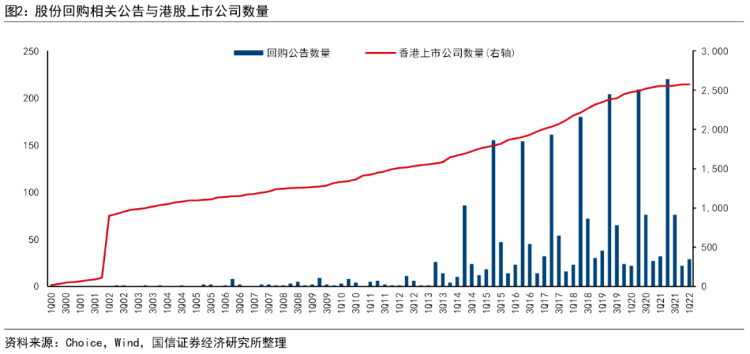

回購在逐步成爲港股上市公司的常規項目。我們通過在Choice終端內容搜索“回購 股份”並統計相關公告數量發現,港股上市公司的回購相關公告數在2013-2015年高速增長,恰逢2014年年底港股通的啓動,並在隨後進入穩定增長期。

回購相關披露數量呈現強季節性,在二季度達到高峯,主要是集中在4月上市公司年度相關披露的高峯期。我們認爲,披露數量的穩定性和季節性意味着股份回購對一些上市公司來說正逐漸常態化。

股份回購的重點行業

可選消費和房地產是發佈回購公告的主力。從實際回購金額的角度看,房地產行業在2010-2018年均是港股市場的回購主力,可選消費也有較穩定的回購。同時,2017年以來,信息技術行業的回購金額逐步提高,在2019和2021年尤爲明顯。

股份回購對資金面的支撐力較小

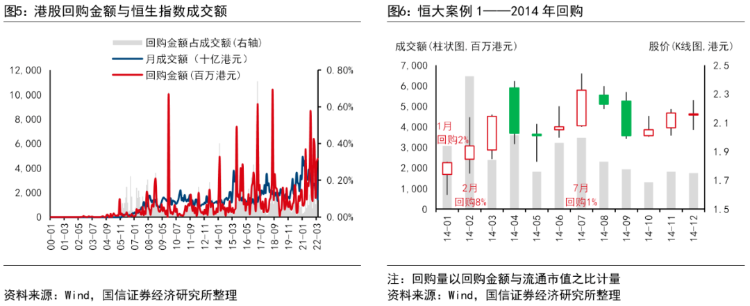

公司股份回購對於大盤和個股的支撐能力均較爲有限。2006年至今,港股公司股份回購金額平均約佔恆生指數的0.1%。回購金額與恆指成交額同比增速的相關性係數約爲0.1,相關性較弱。

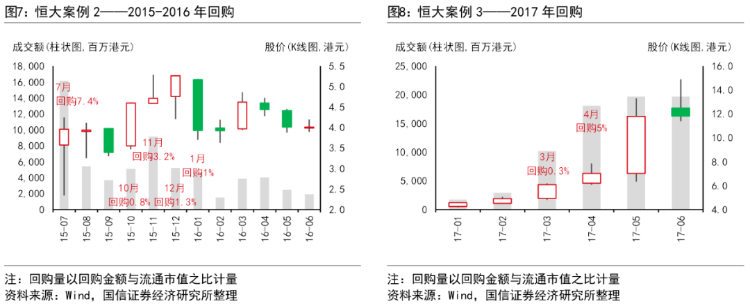

微觀層面,歷史上時有上市公司單月回購額高達2%-8%的流通市值。一個典型的例子是中國恆大(3333 HK)。但我們在觀察後不認爲大額回購有效擡升了中國恆大同期股價。

利用回購數據的港股大盤抄底策略

回購總金額角度:噪音過重,“用腳投票”失靈

總體看,回購金額在尋找大盤低點時用途不大,主要原因是數據的噪音過大。

觀察歷史數據,我們發現回購金額時有遠超常規水平的峯值出現。然而,這些峯值與大盤之間的關係並不明顯。

我們對歷史上的回購金額與大盤的關係進行了梳理,暫且將2022年3月的恆指最低點看作是階段性低點。展開來看,2000年以來7個回購金額的峯值中,4個是由個別公司帶動的。這導致回購金額的峯值受到少數參與者左右,並不能良好地還原市場的整體情緒和預期。

就有效數據來看,回購金額峯值領先大盤低位4.5個月(中位數)。

回購公司總數角度:優質大盤觸底指標,集體智慧的勝利

爲過濾掉回購市場上個別公司產生的噪音,我們轉而選用參與回購的公司數量來進行研究。從結果來看,港股市場上參與回購的公司數量是定位大盤底部的優質指標。

如果按回購公司的峯值和大盤最低點看,回購參與公司數的高點通常領先於恆生指數最低點1個月,而且領先時長較爲穩定;從月線收盤來看,領先時間也在0.5個月左右,但波動較大。

成體系地解釋2019-2021年特例

爲什麼2019-2021年參與回購的公司數量較高,卻沒有出現抄底機會?我們可以結合回購金額進行分析。

須重申,放棄使用回購金額的原因在於較大的噪音。排除這些噪音後,我們發現,歷史上回購公司數的上升,往往伴隨着回購金額的共振。

反觀2019-2021年,儘管回購公司的數量維持在高位,回購金額卻一反常態地處於低位。我們認爲這是房地產行業在流動性承壓的情況下,密集進行“表態式”回購所導致的。

所以,在觀察回購參與公司數的同時,我們依然不能忘記通過回購金額來確認一輪迴購潮是否實至名歸。

摘掉後視鏡:一個以回報率換確定性的港股抄底策略

在後視鏡中看歷史,我們證明瞭回購公司數量峯值與港股大盤底部存在緊密的領先關係。然而,在向前看時,我們遇到兩個困難:

> 回購公司數量快速攀升時,我們難以判斷頂部;

> 回購公司數量時常呈現出“梳子型”數據,我們無法確認峯值後的下降是暫時的修整還是趨勢性的收縮。

對此,我們的解決方案是採用回購公司數的2個月移動平均值(MA2),並且定義:當回購公司數MA2在經歷高峯後下降爲我們的大盤抄底“信號點”。

回溯歷史,我們發現如果在“信號點”買入,以一部分收益率爲代價,多數時間能通過右側操作實現較成功的抄底。需要注意的是,2015年9月和2016年2月出現了雙信號點,同時恆生指數出現了雙底。但即使我們在第一個信號點買入,損失也是可控的,主要缺點是投資者抄底後仍需承受5個月的震盪下行市場,持有體驗不佳。

回購數據抄底策略在各輪行情的實戰模擬

當前的抄底機會“信號點”已經出現在了2022年2月,單月回購公司數量也在2021年12月見頂。我們將3月15日的18,235點視爲一個重要低點。但4月以來,恆指仍在下跌,從收盤價看,或將產生一個新低。這是不是意味着我們的抄底策略失靈了呢?

我們將結合經濟週期與歷史經驗,回答這個問題。對於經濟週期的研究,請詳見《經濟週期隨筆》系列報告。

首先,我們根據近4個基欽週期將對應的歷史行情進行拆分。接下來,我們模擬一個第一人稱視角——“抄底者”,逐一回顧每個基欽週期中回購抄底策略使用者的經歷。

基欽週期一(2007-10至2011-04):抄底後轉陰跌

在2007年10月至2011年4月的行情中,“抄底者”於2018年11月末確認“信號點”,12月初抄底。12月8日,恆指跳空開盤,收漲8.7%,隨後在10日、11日均穩步上漲。“抄底者”慶幸自己趕上了牛市的大潮。然而,接下來卻是近1個月的震盪市,隨後是長達2個月的緩慢陰跌。“抄底者”備受煎熬,從滿懷信心到疑慮重重。但最終他堅持到了3月10日,大盤開啓了一輪穩定的漲勢。

基欽週期二(2011-05至2015-04):抄底後平穩上行

2011年11月末,“抄底者”再次觀察到了回購抄底策略的信號點,並於12月初抄底。接下來的3年多,股市漲跌互現,但總體上穩步上行。

基欽週期三(2015-05至2018-01):迷惑性雙信號

“抄底者”於2015年9月底觀察到了“信號點”,在10月初抄底。然而,在經歷了1個月的牛市之後,大盤再次迴歸跌勢。即使在經歷了2008年初的磨練後,連續4個月的下跌依然讓“抄底者”坐立不安。然而,快速回升的回購數量引起了他的注意,回購公司數量(MA2)在2016年1月超越了2015年10月的高點,隨後而來的則是2016年2月第二“信號點”的出現。“抄底者”利用這個機會進一步加倉,隨後乘上了2016-2017年牛市的浪潮。

基欽週期四(2018-02至2021-02):“表態式”回購遇見“黑天鵝”事件

“抄底者”於2018年11月捕捉到“信號點”,並於12月初抄底。在經歷了1個月的下跌後,港股市場步入了爲期4個月的穩定牛市。然而接下來,“黑天鵝”接踵而至,大盤震盪下行至2020年3月的“疫情底”。同時,在信用遭到市場質疑後,地產公司開始了密集的“表態式”回購——參與公司多,回購金額少,第二“信號點”沒有出現。最終,在疫情後經濟復甦的背景下,市場享受了爲期1年的牛市,並在2021年2月觸頂。

本輪基欽週期(2021年3月至今):信號已現,靜待行情

現在,我們假設一個新的投資者——“低吸者”。“低吸者”剛剛瞭解到了“抄底者”近4個基欽週期的經歷。站在2022年4月末,“低吸者”慶幸自己沒有在2022年2月末“信號點”出現之時大舉抄底。那麼,他應該如何利用回購抄底策略結合“抄底者”的經驗,抓住未來一輪的行情呢?

我們的建議如下:

第一,參考2015年5月至2018年1月基欽週期的經驗,嚴密跟蹤回購公司數量的演變,做好出現“雙信號點”並抓住機遇的準備。

第二,我們的回購數據抄底策略向我們傳遞的信號是:2022年3月15日已經出現了重要的階段性低點。借鑑2018年2月至2021年2月的基欽週期,我們認爲在疫情出現轉好信號時,不必拘泥於等待“雙信號點”的出現,抱着輕鬆的心態抄這一輪的“疫情底”。

回購數據在選股中的應用

我們將以港股通樣本爲重點,探索4個基欽週期中公司在收縮階段的回購量和擴張階段的股價反彈之間的關係。

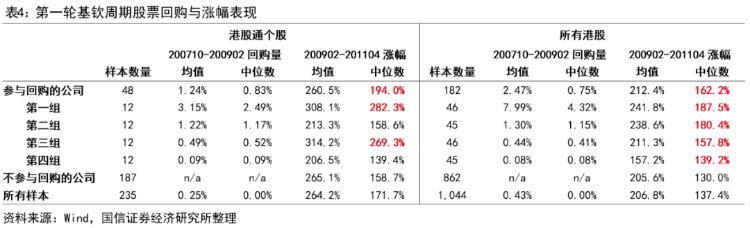

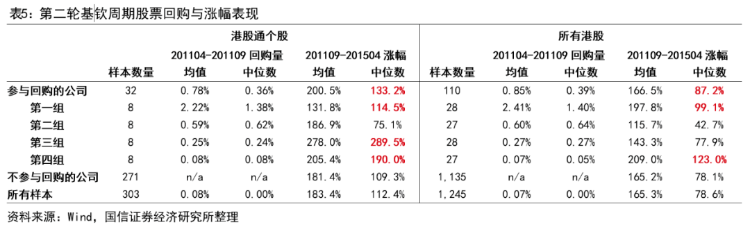

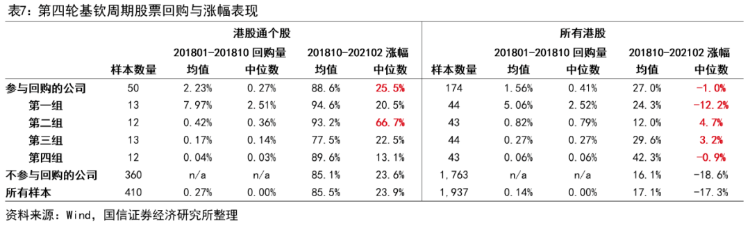

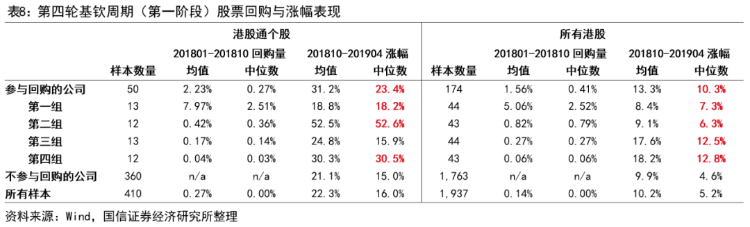

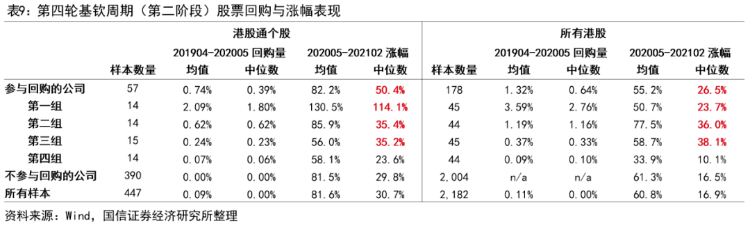

在個股層面,我們的總結是回購對公司來說“有勝於無”。總體來看,在基欽週期收縮階段回購了股份的公司,在隨後的擴張期總體展現出更強的彈性。但是,回購量大的公司並沒有系統性地優於回購量小的公司。

以中位數看,在2/4個基欽週期中,回購量最大的一類公司在擴張階段漲幅最高。但是,我們在單獨看待這類公司時須特別謹慎,因爲一些超常規的大額回購往往伴隨着特殊的複雜情況,需要針對案例單獨分析。

> 我們對回購量的定義是:

> 我們使用兩套樣本:1)港股通上市公司;2)所有港股上市公司。

> 我們的篩選條件是:公司在對應基欽週期開始1個月以前完成上市。

> 我們按照回購量將參與回購的公司等分爲4組,第一組回購量最大,第四組回購量最小。

基欽週期一(2007-10至2011-04):傳統行業的時代

從擴張期漲幅中位數的角度看,這一基欽週期中的股票收益率和公司的回購量呈現出較強的相關性。一方面,參與了回購的公司在擴張期收益率優於未參與回購的公司;另一方面,回購量大的公司收益率總體比回購量小的公司高。這些回購量大且表現好的公司分佈在消費、能源、房地產、製造業等板塊。

基欽週期二(2011-05至2015-04):“雙創”下的中小盤行情

在2011-2015年的基欽週期,我們發現僅管參與了回購的公司在擴張期表現較優,但回購量靠後的公司(第三組、第四組)的擴張期漲幅優於回購量靠前的公司。

結合時代背景,我們認爲這是回購數據的盲點之一——股票風格所導致的。在2012-2015年“大衆創業,萬衆創新”的時代背景下,互聯網滲透率快速提升。小市值、輕資產、高成長的公司成爲投資者追捧的對象。它們處於高速發展期,可用於股份回購的盈餘現金通常較少。所以,這些高收益的股票中參與回購的部分更多落在第三組或第四組。

基欽週期三(2015-05至2018-01):地產受益“棚改貨幣化”

2015年6月,國務院頒佈《關於進一步做好城鎮棚戶區和城鄉危房改造及配套基礎設施建設有關工作的意見》,推行貨幣化安置棚戶區居民。2016-2018年,高週轉的房地產民企乘上政策東風,股市進入了一輪以房地產行業爲主旋律的漲勢。在港股通股票樣本中,我們可以看到第一組和第三組參與回購公司的漲幅展現出較大優勢,而這兩組都含有多家地產公司。

基欽週期四(2018-02至2021-02):行情演繹受黑天鵝擾動

本輪週期的一大特徵是週期擴張期受黑天鵝事件的擾動,分解成了一段“牛-熊-牛”的走勢。我們的回購信號與週期底部共同出現在2018年10月,隨後進入了一個短暫牛市。然而,隨着黑天鵝事件的接連發生,市場於2019年4月回到了長達1年的震盪下行市,最終在2020年3月出現“疫情底”並回歸牛市。

分解來看,本輪領漲的科技、醫藥、消費板塊,主要的漲幅都發生在2020年3月“疫情底”之後。而本輪基欽週期收縮階段結束於2018年10月。所以,時間間隔較大,統計數據不易於讓人直觀地理解。但是,回購“有勝於無”的大結論依然堅挺。

鑑於第四輪基欽週期發生的特殊情況,我們也將本輪基欽週期從2019年4月高點分爲兩段,分別統計各公司收縮期回購與擴張期漲幅之間的關係。

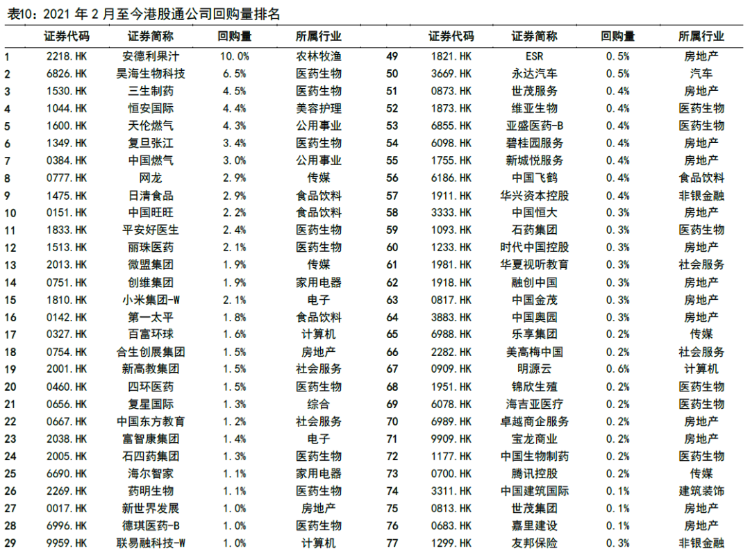

本輪基欽週期(2021年3月至今):下一輪超額收益候選清單

我們初步將2022年3月15日恆指的18,235點視爲一個階段性的重要低點,並對2021年2月至4月15日各公司的股票回購量進行了統計。同時,我們須強調,回購數據的侷限性在於不能在行業和股票風格之間擇優,我們建議投資者在選定行業的前提下,優先關注下表中的公司。