如今,世界正在經歷百年未有之大變局:新冠疫情爆發,地緣政治風險升温,種種外部因素正在為人類生產生活帶來前所未有的挑戰與考驗。但在諸多不確定之中,特別具有確定性的是,醫療健康成為各國政府高度重視的主題,中國醫療衞生服務體系也正在迎來高質量發展的新階段。

那麼,在新形勢、新變局下,眼科龍頭愛爾眼科如何應對?筆者通過公司近期公佈的2021年報以及2022Q1財報,探究公司內核中的"變"與"不變"。

底層三大邏輯不變

總體來看,對於愛爾眼科而言,在政策、行業以及公司財務狀況三大關鍵信息構建的底層邏輯不變。

1.政策面:國家政策依舊鼓勵社會辦醫,並未發生動搖

在人口新格局下,我國對於醫療服務需求正在不斷增長,如何將醫療資源合理分配,成為深化醫療改革的方向重點,其中包括推出多項重磅文件鼓勵醫療領域引入社會資本,增加醫療服務領域供給。

2022年1月10日,國家發改委等二十一部門(包括國家衞健委)印發《"十四五"公共服務規劃》,對多元醫療的發展具有指導參考意義,也是指引未來5年醫療發展的綱領性文件。規劃中指出,"適應人民羣眾需求增長和消費升級趨勢,培育壯大市場主體,增加服務供給,強化服務標準,做大服務品牌,鼓勵和發展專業型的醫療管理集團"。

4月13日,國務院常務會議中指出,"要擴大重點領域消費,促進醫療健康、養老、托育等消費,支持社會力量補服務供給短板"。5月1日,新《醫療機構管理條例》將開始實施,條例中再次明確指出,"國家扶持醫療機構的發展,鼓勵多種形式興辦醫療機構。"

實際上,回溯過往,從1994年中共中央、國務院發佈文件允許非公醫療進入,鼓勵發展到後續大力支持與協同發展,國家政策一直以來秉承的態度都是鼓勵社會辦醫,公立民營協同發展,具有連續性與一貫性,醫療服務板塊投資底層邏輯並未切換。

圖表一:關於社會辦醫相關國家政策

數據來源:國務院、各部委、國家醫保局,格隆彙整理

2.行業面:市場空間遠未觸及天花板,想象空間依舊大。

作為投資界公認的"黃金賽道",眼科領域長坡厚雪,具備高成長高天花板特徵,這一行業特點並未發生改變。

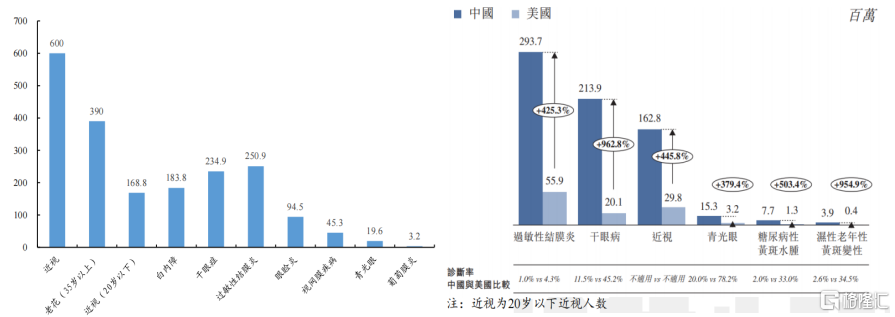

根據Frost&Sullivan以及兆科眼科數據顯示,我國眼科疾病患者基數龐大,其中屈光不正(近視、遠視、老花、散光)、白內障、乾眼、過敏性結膜炎等疾病患病率高。以常見的近視為例,我國近視患者基數為6億人,2020年全國兒童青少年總體近視率達到52.7%,同比上升2.5pct(數據來源:國家衞健委)。在治療性需求以及改善性需求如消費升級的共同作用下,眼科診療市場容量正在不斷擴大,成長性強。

而對標美國患病人數/診斷率來看,當前我國整體眼病治療率較低,相較於美國有4-5倍提升空間。其中,根據興業證券預測,視光(OK鏡)、ICL、老花及高端白內障、乾眼等細分治療領域將產生接近十年十倍的增長空間,天花板高。

圖表二:我國眼科疾病患者基數(百萬人)(圖左)與美國患病人數/診斷率對比(百萬人)(圖右)

數據來源:Frost&Sullivan,兆科眼科,興業證券,格隆彙整理

3.公司面:盈利情況良好,財務狀況穩健。

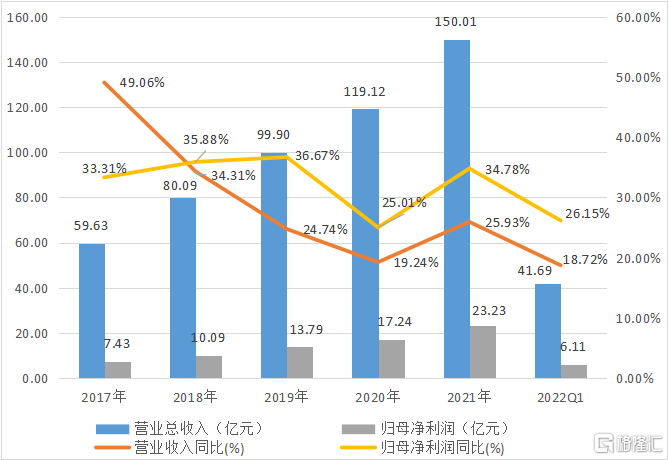

在新冠等黑天鵝事件下,公司砥礪前行,財務狀況依舊穩健向上,2021年業務具有韌性,復甦表現亮眼,營收增速保持25%以上,歸母淨利潤保持在35%左右水平,2022一季度也是呈現出略超市場預期的水平。在外部影響因素較大情形下,像愛爾眼科這樣依舊能夠保持較高盈利增速的企業並不多見。

根據公司公吿顯示,2021年公司營收150.01億元,同比增長25.93%,歸母淨利潤23.23億元,同比增長34.78%,扣非歸母淨利潤27.83億元,同比增長30.6%,經營活動現金流淨額40.84億元,同比增長22.15%。2021年公司毛利率為51.92%,同比提升0.9pct,淨利率16.47%,同比提升0.7pct。

2022Q1實現收入41.69億元,同比增長18.72%,歸母淨利潤6.11億元,同比增長26.15%,扣非歸母淨利潤6.23億元,同比增長22.49%。

圖表三:愛爾眼科營收與歸母淨利潤情況

數據來源:WIND,格隆彙整理

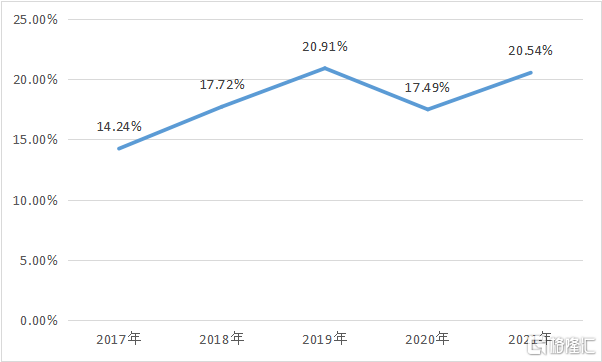

此外,公司在ROE(攤薄)上也創歷史新高,從2010年10%左右水平一路上升,2021年達到20.54%,同比上升3.05pct,投資回報率遙遙領先。按照杜邦分析來看,前期公司ROE提升主要來自於權益乘數提升,在2018年至2020年ROE下降後又回升,主要來自於週轉和槓桿降低,但由於公司淨利率穩步提升帶來公司REO繼續保持高位。

圖表四:公司ROE(攤薄)情況

數據來源:WIND,格隆彙整理

下一個十年:三大關鍵因素變化

在底層邏輯的"不變"同時,還有三大關鍵信息發生動態變化,這些正是構成愛爾眼科未來發展的重要因子。

1.業務層面:新十年,新增長曲線。

從門店數量上來看,成立於2003年的愛爾眼科,已成為全球規模最大、診療量最多的眼科醫療連鎖機構,內生增長強勁。截至2021年底,全球品牌醫院、眼科中心及診所共計723家,網絡覆蓋中國內地(上市公司旗下292家,產業併購基金旗下318家)、中國香港7家、歐洲93家、美國1家、東南亞12家。

圖表五:愛爾眼科全球佈局

數據來源:公司ESG報吿,格隆彙整理

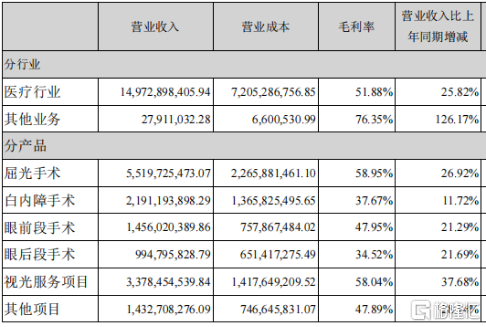

細分到業務層面,以近視防控、乾眼症診治、糖尿病眼底病變篩查、斜弱視訓練等眼視光服務正在成為行業新風口,開啟公司第二增長曲線。

根據公司公吿顯示,2021年公司在視光服務項目上收入33.78億元,同比增長37.68%。對標美國與澳大利亞每萬人視光醫師數分別有1.23人與1.67人,國內視光醫師數每萬人僅為0.08人(數據來源:Datausa),在供給需求共振下,行業有望繼續迎來高速增長。根據興業證券預測,未來十年愛爾視光服務中近視防控、配鏡、乾眼治療的CAGR分別為31.82%、27.72%、61.35%,後續業績增長動力十足。

圖表六:2021年公司核心營業收入分產品情況

數據來源:WIND,格隆彙整理

2.戰略方針:新十年,新目標。

2021年,公司提出新十年發展戰略,公司全面開啟從高速發展到"高質量發展"的新徵程,從廣度,高度以及深度三大維度,從患者,行業以及社會三個層面上給予新戰略目標。結合公司在新十年首份年報上的表現來看,三個目標正在逐步兑現。

首先,從廣度上來看,公司正在逐步完善網絡佈局,為患者提供高質量眼科服務。

為了解決需求和供給的配置不對稱造成的"看病難"的局面,公司通過分級連鎖生態、同城網絡生態以及眼健康服務生態方式,將公司網絡佈局拓展到廣大城鄉縣域,藉助數字化、AI等新技術來打造全人羣、全生命週期的智能化眼健康服務平台,讓患者在家門口就能享受到高質量、可及的眼科醫療服務。

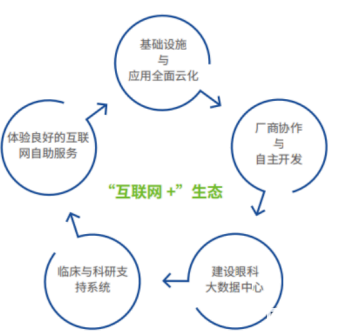

例如,在眼健康服務生態上,公司正在加快打造線上線下相結合的"互聯網+"生態。截至2021年底,公司已有130家智慧醫院為累計140.9萬人次提供精準化、便捷化線上服務(2020年同期為89家智慧醫院,全年累計為60餘萬患者提供線上服務),門診量達85萬人。同時,通過"愛眼e站"等智慧平台完成62229張遠程閲片服務。

圖表七:公司"互聯網+"生態

數據來源:公司ESG報吿,格隆彙整理

其次,從高度上來看,公司努力打造"1+8"世界級與國家級眼科中心,帶動行業發展。

如果説廣度上多點網絡鋪開為更多患者提供醫療服務,那麼公司提出的關於打造世界級眼科醫學中心、國家及區域眼科醫學中心和省域一流眼科醫院的新目標,將有效為患者帶來高質量服務,同時提升中國整體眼科行業醫療服務能力,甚至有望趕超世界先進水平。

結合此前公司披露的定增計劃來看,公司已經啟動"1+8"計劃,即1家世界級眼科中心和8家國家級水平的區域眼科中心,包括針對長沙、上海、瀋陽、南寧等老牌醫院遷址擴建,在湖北、安徽、貴州等地新建醫院加密一城多院佈局。按照規劃,長沙愛爾在完成擴建後,將擁有全國最大眼科研究所,成為世界級眼科中心。

從長遠來看,"1+8"計劃將有助於提升現有醫院區域服務供給能力,擴大社會影響力與行業口碑,提升區域眼科醫學整體實力。同時,"1+8"計劃將成為公司未來十年乃至二十年以上核心競爭力,為公司持續發展提供充足動力。

最後,從深度上來看,公司全球引才引智,醫教研協同發展,打造完整生態體系。

除了對於患者服務以及行業發展提出要求外,筆者從公司新十年戰略規劃中發現了更為遠大的目標,那就是通過全球化佈局,帶領醫教研產投協同發展,為人類眼科學和視覺科學發展做出貢獻。

從公司的年報情況來看,公司正在積極從全球引才引智,醫教研一體化平台不斷完善,多策略推進落實新目標。2021年公司形成"多院""八所""三站""三中心""二基地""一平台"的臨牀、教學、科研一體化創新格局。相較於2020年,公司新增獲批長沙市專家工作站以及醫療輔助診斷系統長沙市新一代人工智能開放創新平台,未來有望繼續推動公司科研創新水平。

此外,2021 年,愛爾眼科啟動首個國家千萬級科技項目——中國科學院科技服務網絡計劃(STS 計劃)區域重點項目"面向眼健康管理的智能無人巡診系統及大數據平台建設",與中科院計算技術研究所等外部機構共同構建以眼健康大數據平台為基礎的智能眼健康系統。根據公司規劃,預計未來5年內將累計投入1億元用於數字眼科領域的科研工作。

圖表八:公司醫教研體系

數據來源:公司ESG報吿,格隆彙整理

3.資本市場:新十年,新估值。

近期資本市場發生了新變化,一個是2月下旬俄烏衝突演化為戰爭,導致能源等大宗商品價格上漲加劇通脹擔憂;另一個是3月以來疫情在深圳、吉林、上海等地先後爆發,對經濟產生了短期衝擊。由於這兩個變化,市場近期出現了較大的調整。

目前,全市場景氣賽道的龍頭公司從高點回調的幅度目前大致在40%左右。回顧過去市場極端行情,除非是在行業、盈利模式或發展前景出現重大問題,否則景氣賽道龍頭公司40%的回調幅度基本接近市場調整的極限水平(數據來源:朱雀基金)。

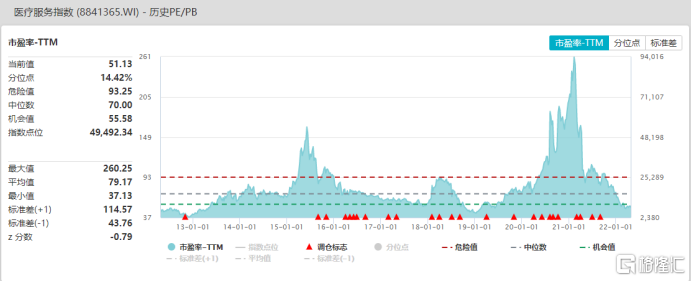

從投資角度來看,經歷過較大調整後如果市場的風險偏好修復,就會產生反彈行情。尤其是前期跌幅較大的板塊大概率會反彈更多。根據WIND數據顯示,申萬醫療服務板塊指數PE/PB BAND為51.13倍,不僅低於十年中位數,更是低於機會值55.58倍,相較於2021年上半年最高峯板塊估值近百倍,估值泡沫已出清,迴歸至新冠疫情爆發前水平,機會已現。

圖表九:醫療服務指數PE/PB BAND

數據來源:WIND,格隆彙整理

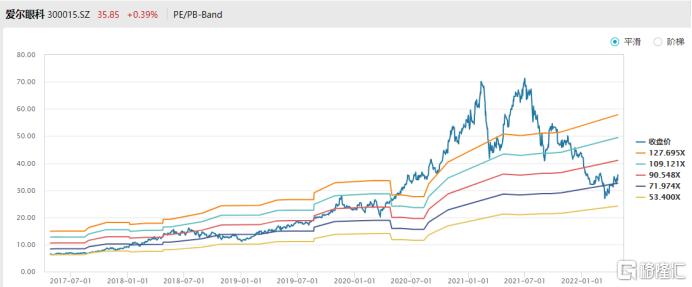

而對於醫療服務領域的龍頭愛爾眼科,公司估值水平觸及2019年水平,回撤最大幅度已超55%。在政策紅利不變,行業高景氣持續以及公司財務狀況穩健的前提下,愛爾眼科估值存在被市場錯殺成分,有望在行情築底階段中出現"黃金坑"。

圖表十:公司PE/PB BAND

數據來源:WIND,格隆彙整理

小結

受到短期情緒等各方面影響,個股股價可能會有極端的表現。作為投資者,我們更多關注的是在壓力測試下,哪些公司保有真正的核心競爭力。如果競爭力判斷沒有發生改變,那麼就説明高性價比的優質標的投資機遇正在浮出水面。

透過愛爾眼科的財報,能夠看到一條清晰的投資主線,那就是政策面、行業面以及公司基本面上的底層邏輯未變,同時公司憑藉新業績增長曲線,新十年戰略規劃帶來的估值重塑,更加具有吸引力,值得期待。